控股股东股权质押提高了上市公司信用风险吗?

储溢泉 倪建文

(1.交通银行博士后科研工作站,上海 200336;2.上海财经大学期刊社,上海 200433)

一、引言

近年来,中国债券市场爆发了多起债券违约事件。Wind数据库显示,截至2020年6月末,累计到期违约金额合计约3710亿元,在违约发行人中,上市公司或其大股东占比接近三分之一,其中超过70%的发行人存在高比例股权质押的情况。债券违约暴露的是信用风险,而信用风险自身具有较强的传染效应(Allen and Douglas,2000;Brune and Liu,2011;Allegret et al.,2017)[3][6][2]。控股股东的股权质押行为是否会影响到上市公司的信用风险,回答这一问题对投资者和监管部门具有重要的现实意义。

控股股东以其拥有的上市公司的股权而能够对上市公司的经营决策与公司治理起到主导作用。由于股权链条的存在,控股股东可在上市公司或者集团内部从事各种商业往来,例如关联交易、关联担保、资本与债务往来,上述行为使得股权链条中的个体紧密地连接在一起。控股股东股权质押行为提高了自身的信用风险,这很有可能会传递给上市公司,使得上市公司也面临更高的信用风险敞口。本文就基于这样一个视角,研究控股股东的股权质押行为是否会提升上市公司的信用风险。

股权质押以其简便的审批手续与相对较大的融资规模深受股东青睐。截至2017年底,上市公司股权质押存量规模升至7.2万亿元,占上市公司总市值的13%,而质押比例超过40%的上市公司由于其股东股权质押带来的风险敞口较大,因此,股权质押对上市公司产生的影响日益受到社会各界的高度关注。自2018年来,已有多家上市公司由于控股股东质押的股票有跌破警戒线趋势甚至被冻结、平仓等违约现象导致其信用债利差攀升直至无力偿还本息而最终实质违约。2018年1月16日,神雾集团终止旗下两个上市公司合并的公告引发了股价下跌,而不久前神雾集团多项股权质押的合同到期并未按约定偿还资金赎回股票,因此神雾集团构成了实质性违约,股份被全部冻结,公司信用评级下调,该结果直接导致上市子公司债券评级全面下调、利差攀升最终无力支付而造成实质违约。为了规范上市公司股东的股权质押行为,避免股权质押业务脱实向虚从而引发风险,2018年3月12日,《股票质押式回购交易及登记结算办法》经过两个月的过渡期后正式实施。该《办法》指出,单只上市公司股票质押总比例不得超过50%,且单个证券公司接受同一个上市公司质押比例上限为30%,并要求质押方所在上市公司就资金用途做出披露。由此可见,控股股东股权质押不仅给股东自身带来重大风险,该风险还能够传递,进而对上市公司产生诸多影响。已有文献从控制权转移(翟胜宝等,2017;廖珂等,2018)[34][23]、盈余管理(Huang and Xue,2016;谢德仁等,2016)[11][33]、控股股东掏空(郑国坚等,2014;李旎和郑国坚,2015)[38][21]等方面研究股权质押对上市公司的影响,但是股权质押是否会对上市公司所发行的债券产生影响呢?发行债券与股票是上市公司融资的两个重要途径,而债券的合理定价直接影响了上市公司债券的融资成本,因此控股股东质押行为是否会对上市公司在债券市场的表现产生影响就显得尤为重要了。基于此,本文从控股股东股权质押的角度来研究大股东行为对上市公司债券信用利差的影响。

本文以沪深上市公司2007―2017年二级市场信用债年度数据为初始样本,研究发现控股股东股权质押的公司债券信用利差更高;在控股股东持股比例高、有关联交易以及关联担保的情况下,控股股东股权质押对上市公司债券信用利差影响更大。同时,为了缓解可能的替代性假说,本文对掏空动机、盈余管理动机以及为上市公司融资动机进行了检验。为缓解内生性问题,采用PSM回归法、工具变量法进行检验,上述结论仍然成立。

本文的贡献可能在于:首先,从信用风险传导的视角研究了控股股东股权质押行为对上市公司的影响,在一定程度上丰富了股权质押的文献,为研究控股股东股权质押与上市公司债券信用利差关系的经济后果提供了一个新的角度;其次,从实践层面看,针对近期发生的多起控股股东股权质押导致公司债券违约的事件,从逻辑上给予解释,这不仅给处在资本市场的投资者以风险投资提示,还能为上市公司同时选择股权质押、信用债发行这两种融资方式的可行性提供指引,并以期为监管层在审核企业同时涉及股权质押融资与信用融资时提供参考,因此具有一定的实践意义。

二、文献回顾

(一)股权质押相关文献

近年来,股权质押在资本市场上使用频繁,所引发的问题日渐引起投资者与监管部门的关注。学术界关于股权质押的已有文献大多与股权质押的动机与经济后果两个方面相关。由于制度等因素的不同,国外股权质押主要关注管理层的股权质押行为,体现了第一类代理问题(管理层与股东间);国内研究则主要着眼于控股股东的股权质押以及与之相关的第二类代理问题(大股东与中小股东间)。

股权质押的动机可以分成利益侵占、融资需求两类。股权质押的利益侵占动机源于它的制度特殊性,即该制度表现为质押人对于股权的现金流收益权与投票表决权、经营权等控制权的分离,而控制权与质权人利益侵占行为、现金流权与质权人利益侵占行为有显著的正、负相关关系。有学者指出,股权质押行为可能是大股东掏空上市公司损害中小股东的一种路径,例如股权质押可能是关联方资金侵占的表现(郑国坚等,2014;李旎和郑国坚,2015)[38][21],也可能是变相套现的一种途径(黎来芳,2005;廖珂,2018)[20][23]。除了掏空、利益侵占动机,股权质押也可能是大股东面临融资约束的信号(吕长江和肖成民,2006)[24]。他们发现,当大股东面临严重的融资约束时,更有可能进行股权质押。还有学者指出,由于股权质押的审批程序简便、融资成本较低(谢德仁等,2016)[33],所以大股东更倾向于使用股权质押来补充资金,而这些在面临严重融资约束的民营股东上更显著。

也有很多文献讨论了股权质押的经济后果。一部分学者认为,股权质押会导致更严重的代理问题进而损害公司价值;另一部分学者则发现,股权质押能够在一定程度上缓解代理问题,可以起到一定的治理作用。Huang and Xue(2016)[11]发现,股权分置改革后,大股东倾向于把自己拥有的股权进行质押从而获得资金,而该质押行为触发了大股东影响财务报告的动机从而影响公司价值。具体地,股东可能通过盈余管理来影响财务报告进而影响股价(谢德仁和廖珂,2018)[32]。Chen and Hu(2001)[8]对台湾地区数据进行分析后指出,股权质押导致的负面效应占据主导,表现为年报业绩与市场表现的高波动性,使得公司整体风险上升。相关的股权质押文献还涵盖了审计风险(翟胜宝等,2017;张俊瑞等,2017)[34][36]、会计政策(谭静和吴燕,2013)[28]、股利与股份回购政策(Chan et al.,2018;廖珂等,2018)[7][23]、企业特质风险(Anderson and Puleo,2015)[4]等经济后果。此外,也有学者发现,控股股东为了避免股权质押所引发的控制权转移风险往往采取一些有利于公司价值的措施,进而对公司治理有一定的辅助作用,例如股权质押降低了股价崩盘风险(谢德仁等,2016)[33]、提高了股东避税动机释放更多现金流(王雄元等,2018)[31]、股东外部监督行为增强从而减少了公司盈余管理行为(谭燕和吴静,2013)[28]等;同时也有学者发现,控股股东股权质押会增加公司的控制权变更风险,进而导致更高的新发行公司债券信用利差(欧阳才越等,2018)[26],而且在股价崩盘风险更高时,股权质押对上市公司融资成本的影响更大(张雪莹和王聪聪,2020)[37]。

(二)风险传染相关文献

信用传染是用来描述一个大债权人的信用风险对其他相关债权人的影响。企业的违约是相互随机依赖的,企业间的贸易往来和资金往来都会影响到信用风险的传染(Allen and Douglas,2000)[3]。与违约事件相关的信用风险具有明显的传染特征(Brune and Liu,2011;Allegret et al.,2017)[6][2]。这种信用风险的传染一方面可能是由银行间的信贷网络产生串联,另一方面也有可能是通过供应链因商业信用而形成的连锁反应(Acemoglu et al.,2015)[1]。张春强等(2019)[35]基于中国债券市场的违约事件发现,债券违约具有明显的风险传染效应。特别地,在企业集团内部母子公司之间,由于存在以股权为联接的纽带关系,所以母子公司之间的信用风险传递可能更加紧密(陈林和周宗放,2010;陈林等,2011)[16][15]。

本文则基于信用风险传染的视角,研究控股股东股权质押是否会对上市公司的信用风险产生影响。

三、理论分析与假说推导

现有文献更多地从控股股东股权质押带来控制权转移风险(Huang and Xue,2016;翟胜宝等,2017;廖珂等,2018)[11][34][23]、掏空风险(郑国坚等,2014;李旎和郑国坚,2015)[38][21]以及盈余管理(会计政策选择)等角度(谭燕和吴静,2013)[28]研究控股股东股权质押对上市公司的影响,但忽略了股权质押合同本身可能触发的股东信用风险是否会对上市公司产生影响。事实上,进行了股权质押的控股股东可能面临更高的信用风险。一直以来,质押物作为贷款期间一种重要的风险缓释工具已经为大多数学者所认同(Bester,1994;平新乔和杨慕云,2009)[5][27],质押物可以在债务人违约时使债权人有条件最大程度挽回损失、降低借款人的信用风险(Menkhoff et al.,2006)[14]。但与其他质押贷款方式有所不同,控股股东股权质押是控股股东以其拥有的上市公司股权作为质押物向银行、证券公司等金融机构贷款以缓解融资约束,股票本身作为质押物与不动产等一般质押物的差别较大,其价值受系统性风险或其他因素影响产生较大的波动性(谢德仁等,2016;廖珂等,2018)[33][23],致使质押物价值在质押期内可能偏离原定的担保价值,导致贷款回收率的不确定性上升、质押物的信用风险缓释作用下降。因此股票的价值波动导致了股权质押后控股股东的信用风险提高。而控股股东的信用风险可能会传递给上市公司。Allen and Douglas(2000)[3]指出不同企业之间的交互关系使得风险传染成为可能。Jarrow and Yu(2001)[12]通过建立“一级企业-二级企业”的违约模型,研究了关联企业信用风险传染。他们指出,二级企业的违约风险不仅仅依赖于外部宏观经济因素,同样也依赖于一级公司的信用风险。控股股东一般都能控制或影响上市公司的经营管理,可以通过财务资金、人事任免、经营决策对上市公司与股东间的利益收取、风险分担做出部署,所以控股股东作为“一级企业”,其信用风险很有可能传递到上市公司。基于以上分析,本文提出主假说:

H1:控制其他因素影响下,控股股东股权质押的上市公司有更高的债券信用利差。

控股股东对上市公司的风险传染效应可能会随着持股比例的提高而加剧。企业集团内部母子公司之间存在以股权为主要联结纽带的关系,导致母子公司之间的信用风险传递更加紧密(陈林和周宗放,2010)[16]。控股股东持股比例越高,对上市公司影响越大,信用风险更有可能传递到上市公司,所以控股股东持股比例越高,其股权质押对上市公司债券的信用利差影响越大。基于此,本文提出第二个假说:

H2:控股股东持股比例越高,其股权质押的上市公司债券信用利差更高。

企业之间的交易越频繁,越有可能风险传染(Allen and Douglas,2000)[3]。控股股东与上市公司为降低交易成本、分散财务风险、实现规模效益往往将外部市场内部化而进行关联交易(Cheung et al.,2006;黄俊等,2013)[9][19]。但是,大量关联交易的案例表明,关联交易在降低交易成本的同时,还可能由于内部交易信息的隐蔽性产生溢价,从而对上市公司产生不利影响,例如信用风险的提高。通过关联交易,控股股东由于股权质押产生的信用风险将更有可能传递给上市公司,从而加剧“感染效应”。基于此,本文提出第三个假说:

H3:在控股股东与上市公司有关联交易时,其股权质押的上市公司债券信用利差更高。

关联担保在一定程度上可以帮助公司获得贷款、缓解由于银企间信息不对称或其他因素导致暂时的融资约束(李增泉等,2008)[21]。但被担保企业一旦发生违约,担保企业便会面临担保偿还、资产冻结的后果,最终会增加担保企业信用风险(郑建明等,2007;陈艳利等,2014)[39][17]。由此可见,控股股东股权质押时,股东与上市公司间的密切担保关系也会成为二者间信用风险传递的一条重要路径(纳鹏杰等,2017)[25]。基于此,本文提出第四个假说:

H4:在控股股东与上市公司之间有关联担保时,其股权质押的上市公司债券信用利差更高。

四、研究设计

(一)模型设计及变量定义

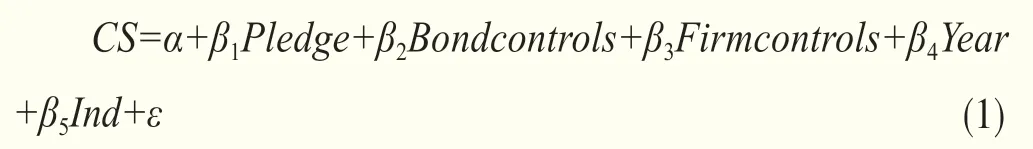

本文参照Jiang(2008)[13]、王雄元(2017)[30]等研究构建模型(1)以检验控股股东股权质押与债券信用利差之间的关系:

本文用债券年末到期收益率减年末相同剩余期限国债收益率来衡量债券信用利差(CS)。如果上市公司该年度存在股权质押,则Pledge取值为1,否则为0。债券特征变量(Bondcontrols)包括:债券发行规模(以亿元为单位)的自然对数(BondSize);债券剩余期限的自然对数(BondTerm);债券评级(Credit),C为1,CC为2,CCC为3,BB-为4,B为5,依次类推,AAA为19。上市公司特征变量(Firmcontrols)包括:总资产的自然对数(Size);总资产收益率(ROA);销售收入增长率(Growth);资产负债率(Lev);是否国有上市公司(SOE);是否经四大审计师事务所审计(Big4)以及第一大股东持股比例(First)。另外为避免行业和年度异质性的可能影响,本文还控制了行业和年度固定效应。

(二)样本选取及数据来源

本文以沪深上市公司2007―2017年二级市场信用债年度数据为初始样本,并做了如下处理:(1)因无法计算信用利差,剔除浮动利率债券;(2)剔除金融行业公司;(3)剔除被特别处理(ST)公司;(4)剔除控制变量缺失的样本。最终得到2095个公司债券样本。债券年度数据以及财务数据来源于CSMAR和Wind数据库,为避免异常值的影响,本文对连续变量进行了上下1%的缩尾(winsorize)处理。

表1 描述性统计

表2 变量相关系数

(三)描述性统计和相关性分析

变量的描述性统计结果如表1所示。信用利差(CS)均值为2.290,中位数为2.086,最小值为0.135,最大值为7.193,标准差是1.337。控股股东股权质押的虚拟变量(Pledge)均值为0.316,表明样本里有31.6%的上市公司的控股股东存在股权质押行为。

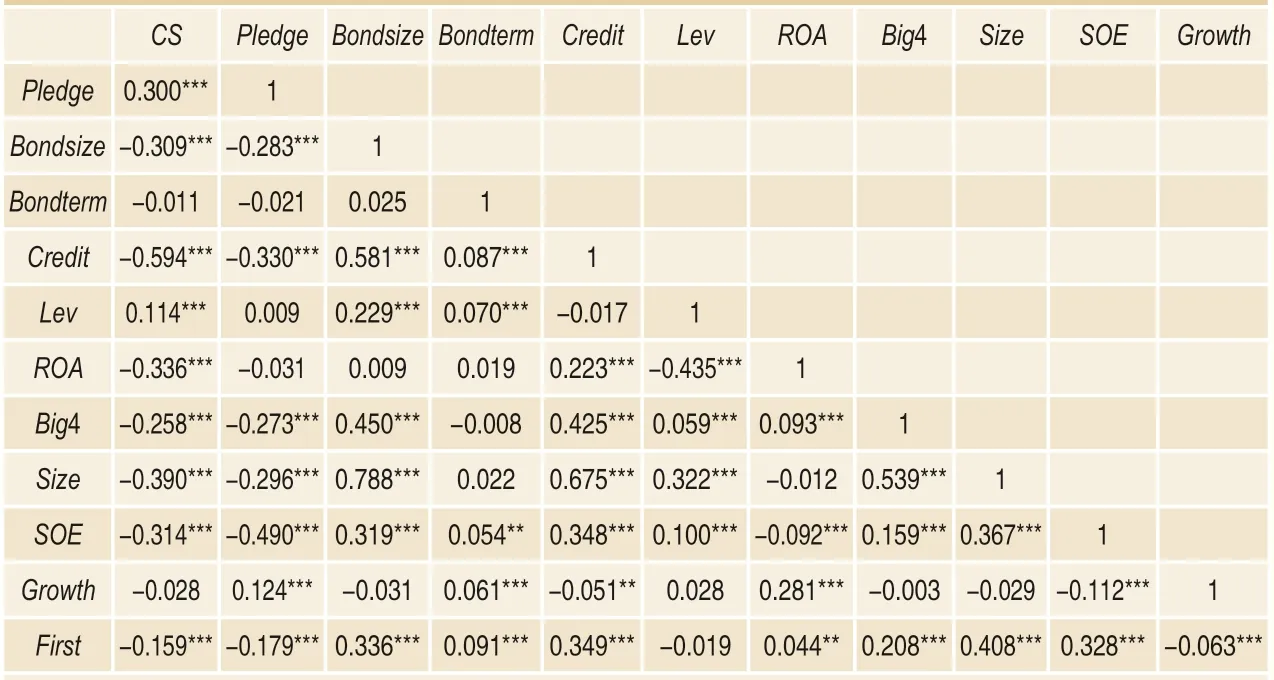

表2报告了变量之间的相关性系数,结果显示,控股股东股权质押与信用利差显著正相关,表明如果控股股东存在股权质押行为,那么上市公司流通在外债券的信用利差更高。债券发行规模越大,信用利差越低;债券评级越高,信用利差越低;公司的资产负债率越高,债券的信用利差越高;公司的盈利能力越强,债券的信用利差越低;经由“四大”审计的公司的债券信用利差更低;公司规模越大,债券的信用利差越低;国有上市公司的债券信用利差更低;公司的第一大股东持股比例越高,债券的信用利差越低。

五、实证结果与分析

(一)单变量检验

表3报告了信用利差的单变量检验结果。质押组信用利差的均值(中位数)为2.881(2.734),未质押组信用利差的均值(中位数)为2.018(1.803),两者的差异在1%水平下显著。这表明控股股东存在股权质押时,上市公司债券的信用利差更高。

表3 单变量检验

(二)多元回归

1.主假说回归

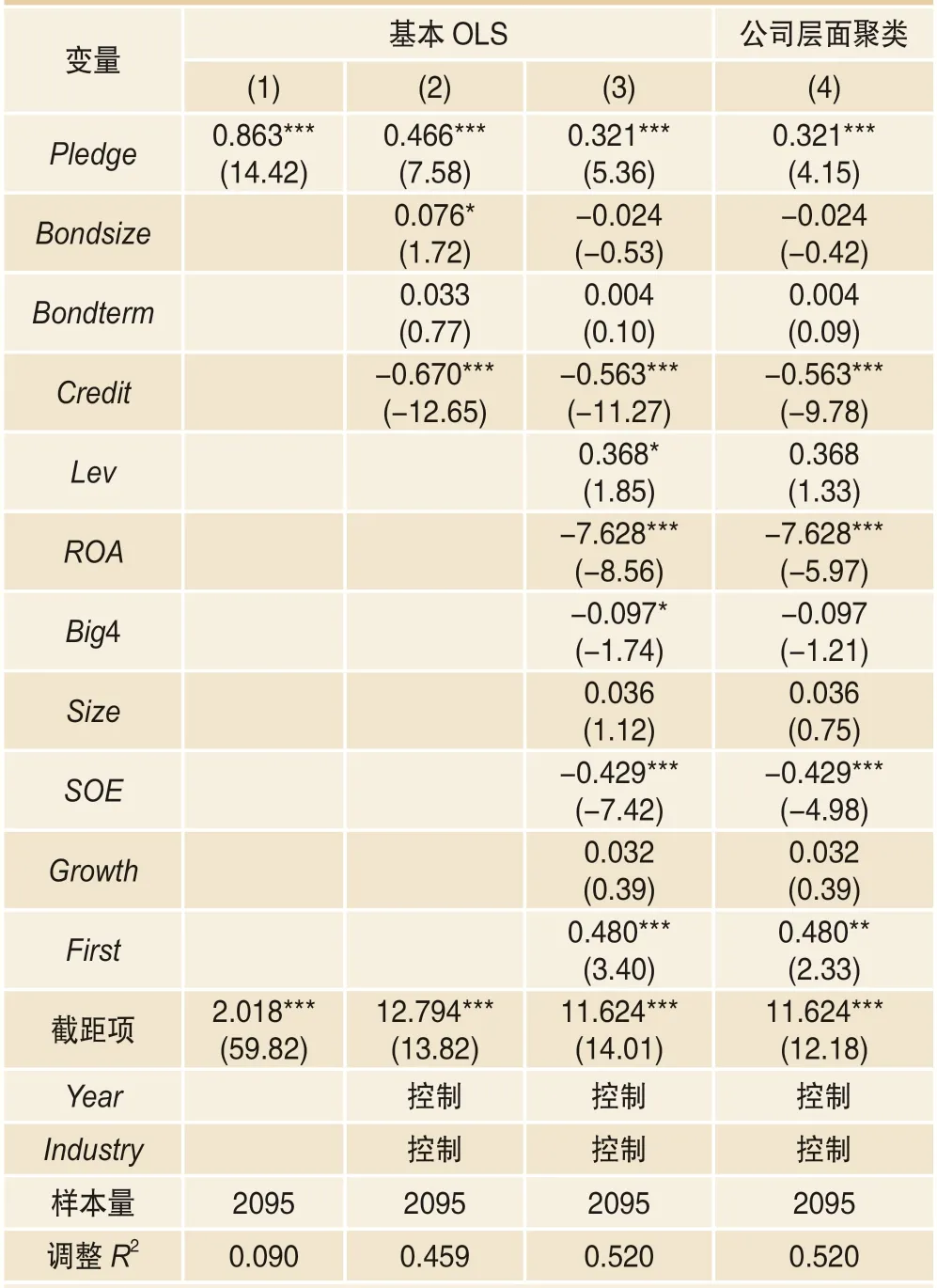

表4报告了模型(1)回归结果。其中,被解释变量是公司债券的信用利差(CS),主要解释变量是是否存在控股股东股权质押的虚拟变量(Pledge)。列(1)~(3)加入控制变量并同时对行业和年度进行控制,Pledge的系数始终显著为正。列(4)采用公司层面聚类调整,虽然显著性有所降低,但结论仍然不变。公司债券的信用利差对是否存在控股股东股权质押的回归系数为0.321,在1%水平下显著,说明控股股东质押上市公司股票情况的发生将导致债券二级市场中信用利差增大,增幅为0.321%(32.1个基点)。上述结果支持了本文的研究假说。

此外,债券特征变量的回归结果显示,债券信用评级越高,信用利差越低;公司特征变量的回归结果显示,公司盈利能力越强、第一大股东持股比例越低,债券信用利差越低;相比于非国有上市公司,国有上市公司的债券信用利差更低。

表4 多元回归检验

2.渠道检验

前文假说部分提到控股股东将上市公司股权质押后,会将自身的信用违约风险传递到上市公司,进而上市公司债券信用利差上升。实证结果部分表明了相比于没有股权质押的上市公司,有股权质押的上市公司债券信用利差更高。那么,控股股东股权质押是否是通过风险传递这一条路径来影响上市公司债券信用利差是进一步需要回答的问题。为此,本部分从控股股东持股比例、关联交易与关联担保三个角度进一步分析是否存在风险传递的作用机制。

(1)控股股东持股比例

本文按照控股股东持股比例是否高于行业年度中位数来区分高持股比例组和低持股比例组。表5列(1)~(2)分组回归结果显示,在高持股比例组,信用利差(CS)对是否股权质押(Pledge)的回归系数为0.526(t值4.90),在低持股比例组,信用利差(CS)对是否股权质押(Pledge)的回归系数为0.210(t值2.22),两组系数差异Suest检验在5%水平下显著(Chi2值为5.15,p值为0.0232)。回归结果表明,股权质押对上市公司债券信用利差的影响在高持股比例组更大,证实了预期。

表5 渠道检验

(2)关联交易

本文对上市公司与控股股东间关联交易是否对股权质押后信用风险对上市公司信用利差的作用产生影响做了分组检验,表5列(3)~(4)报告了回归结果。由结果不难看出,存在关联交易的样本中,控股股东股权质押带来的信用风险对上市公司债券信用利差的影响更显著,而在无关联交易的样本中则没有结果。这说明关联交易是上市公司股权质押后信用风险传递的重要机制。

(3)关联担保

本文按照上市公司与控股股东之间是否有关联担保对样本进行分组。表5列(5)~(6)的分组回归结果显示,股权质押对信用利差的影响仅在存在关联担保的样本中显著,这说明上市公司与控股股东之间的关联担保是股权质押后信用风险传递的一条重要路径。

(三)稳健性检验

为了使本文的实证结果更加稳健,本文进行了如下的稳健性检验。

表6 PSM 回归结果

1.内生性问题

为了解决股票被质押的上市公司和未被质押的上市公司之间可能存在的系统性差别,本文采用了PSM配对的方法缓解这一问题。按原模型控制变量(谢德仁等,2016)[33]进行了是否有控股股东股权质押的一一配对,共获得662个控制样本。PSM配对后的回归结果如表6所示,列(1)是按照公司特征变量进行匹配后的回归结果,列(2)是按照债券特征变量和公司特征变量进行匹配后的回归结果,可以看到,公司控股股东股权质押变量(Pledge)与二级市场上债券信用利差变量(CS)仍显著正相关,配对处理后,本文的主要回归结果不变。

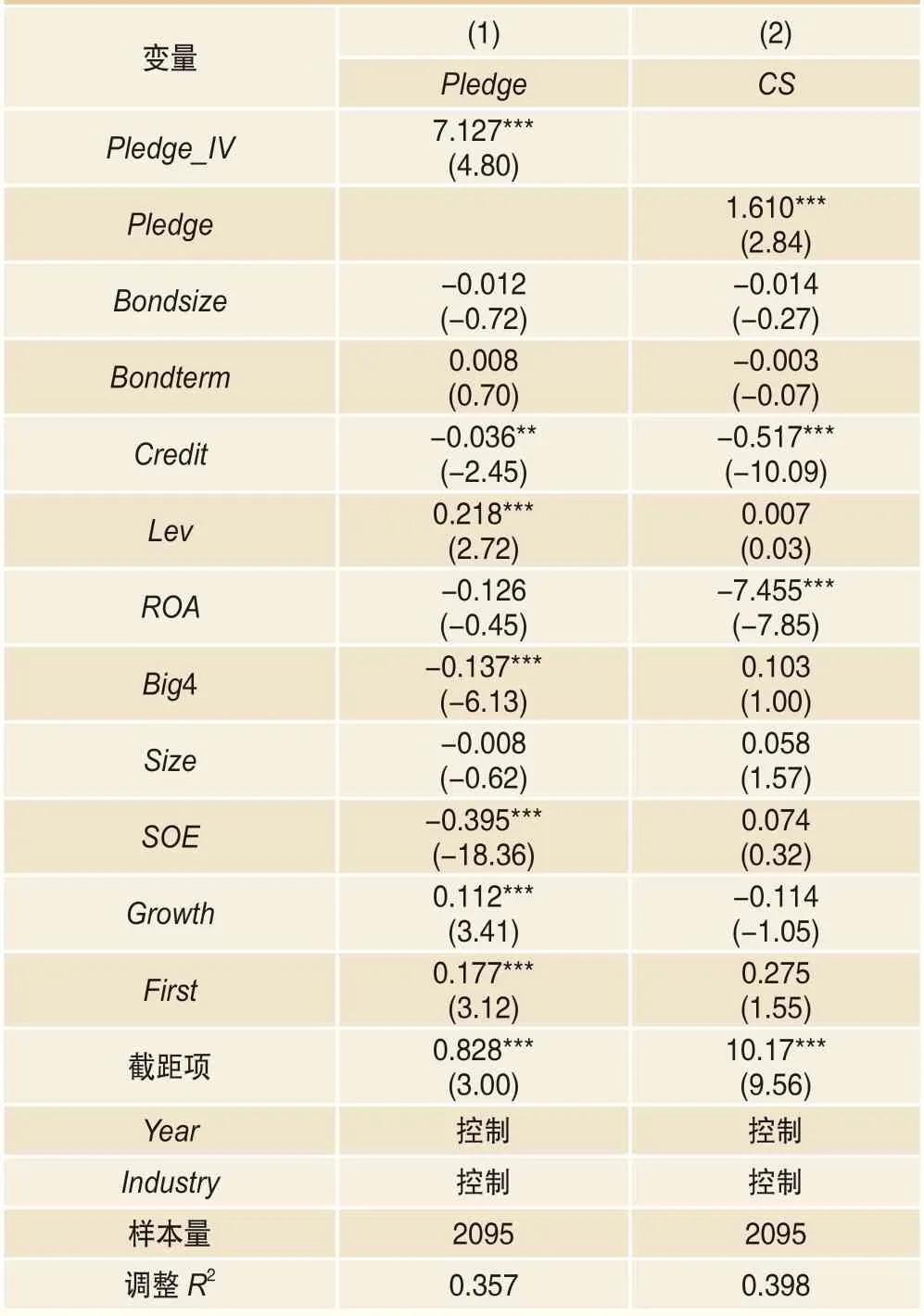

为了缓解可能存在反向因果关系而导致的内生性问题,本文采用工具变量法对结果加以检验。参考已有文献(谢德仁等,2016;张雪莹和王聪聪,2020)[33][37]的做法,本文采用公司总部所属省份的年度平均质押率(Pledge_IV)作为是否质押的工具变量。表7报告了工具变量的回归结果。列(1)显示了第一阶段回归中省份年度平均质押率与上市公司是否存在股权质押显著正相关,列(2)显示了第二阶段回归中信用利差与控股股东是否质押呈仍然呈显著的正相关关系。这说明在控制内生性后,结论依然成立。

表7 工具变量法回归结果

2.缓解替代性假说

已有文献指出,控股股东股权质押会影响上市公司信用利差,也有可能由于控股股东的掏空动机、盈余管理动机以及给上市公司融资的动机。为了缓解这些替代性假说,本文也做了进一步检验。

(1)缓解掏空假说

控股股东可能是以侵占上市公司利益变相收回投资(郝项超和梁琪,2009;郑国坚等,2014)[18][38]、转移利润(李旎和郑国坚,2015)[21]等掏空目的而进行股权质押,从而使得债券信用利差上升。为缓解掏空动机导致的信用利差上升,本文借鉴王雄元等(2018)[31]的做法,采用异常应收款衡量控股股东的掏空行为,并按照当期异常应收账款的行业年度均值分为高于均值的掏空组与低于均值的掏空组。表8列(1)~(2)回归结果显示,股权质押对信用利差的影响在高、低掏空组均显著,且在低掏空组影响程度更高,但是二者的系数差异不显著,这说明不论是在低掏空组还是在高掏空组,股权质押对信用利差的影响均不受影响。

表8 缓解替代性假说的影响

(2)缓解盈余管理假说

会计质量可能会影响上市公司的信用风险(Francis et al.,2005)[10]。控股股东盈余管理行为增加了会计信息的不对称性进而使得债券信用利差上升。进行了股权质押的控股股东为防止其质押股票的价值下跌从而不得不补充保证金或者质押物的后果,往往采取盈余管理的方式粉饰财务报表(谢德仁等,2016)[33],以提高股票市场表现。但是,股东对会计信息的操作造成了投资者与上市公司间信息不对称程度的加剧,投资者很难对发债公司的经营状况与可用于偿还的资金流量作出判断,因此要求更高的信用利差来弥补可能的风险。为缓解控股股东盈余管理产生的信息不对称性对债券信用利差产生的影响,本文采用截面修正的Jones模型计算上市公司的盈余管理水平并按照行业与年度盈余管理中位数分组,回归结果如表8列(3)~(4)所示。结果表明,盈余管理程度的高低并不影响本文主假说结果,即股权质押的控股股东并非全部通过盈余管理的方式使得债券信用利差上升。

(3)缓解融资约束假说

上市公司面临融资约束意味着可用现金流规模较低、资金流动性较差,未来用于偿还债券本息的资金不够充裕,因此其信用风险较高;投资者为弥补将来可能出现的风险而期望更高的债券风险溢价,从而致使债券的信用利差较高。为缓解融资约束对本文主要结论的干扰,本文借鉴王亮亮(2016)[29]的做法,计算当期的KZ指数作为公司面临融资约束的程度,并按照行业、年度中位数分为高融资约束组和低融资约束组,回归结果如表8列(5)~(6)所示,股权质押对上市公司信用利差的正向影响仅在低融资约束组显著。这说明融资约束并不能对本文结论产生影响,从而缓解了融资约束对本文假说结论的影响。

3.其他稳健性检验

第一,借鉴谢德仁等(2016)[33]的研究,本文用控股股东股权质押股数与上市公司总股数之比(Pledge_ratio1)、控股股东质押股数与控股股东持股数之比(Pledge_ratio2)作为解释变量进行稳健性检验,回归结果如表9的列(1)~(2)所示,信用利差(CS)与Pledge_ratio1/2的回归系数在1%水平下显著。

第二,借鉴Jiang(2008)[13]的研究,为避免公司同一年度内多次发行债券影响结果,对这类样本仅选取融资金额最大的样本,回归结果如表9的列(3)所示。信用利差(CS)与Pledge的回归系数仍然在1%水平下显著。

第三,控制公司固定效应。为了使结果更稳健,本文还控制了公司固定效应,回归结果如表9列(4)~(6)所示。可以看到,控制公司固定效应后,信用利差(CS)与Pledge_ratio1、Pledge_ratio2的回归系数仍显著正相关,但信用利差(CS)与Pledge的回归系数并不显著。

六、结论与启示

随着最近几年债券违约事件发生越来越频繁,监管部门和资本市场都非常关注上市公司信用风险。债券违约具有传染效应,控股股东的融资行为是否会对上市公司的信用风险产生影响,本文从风险传递的视角对这一问题进行了实证分析。主要结论如下:(1)控股股东的股权质押行为会提升上市公司债券的信用利差;(2)在控股股东持股比例高、有关联交易以及关联担保的情况下,控股股东股权质押对上市公司债券信用利差影响更大。这能在一定程度上表明控股股东的信用风险会传导到上市公司。本文在文献上具有一定的增量贡献:现有文献更多地从控股股东股权质押带来控制权转移风险、掏空以及盈余管理等角度研究控股股东股权质押对上市公司的影响,本文则指出股权质押合同本身可能触发的股东信用风险也会影响到上市公司的信用风险。

表9 其他稳健性检验

本文结论具有较强的政策含义:首先,对上市公司来说,当控股股东存在股权质押行为时,应更多地注重自身信用风险管理,以便缓解控股股东的风险传染效应;其次,对外部投资者来说,除了关注上市公司本身的信用风险外,也不能忽略了股东融资因素可能产生的影响;最后,对于监管部门来说,应格外关注控股股东股权质押融资的用途,不仅因为资金使用途径决定了其违约风险的大小,而且因为一旦控股股东质押有违约风险,很可能会传递到上市公司,加剧上市公司的风险敞口。