美国证券执法和解制度镜鉴

高振翔 陈洁

(1.中国社会科学院大学,北京 100088;2.中国社会科学院法学研究所,北京 100720)

近年来,我国证券行政执法力度空前加强。证监会作出的行政处罚决定数量、罚没款金额分别从2015年的177件、11.03亿元猛增至2018年310件、106.41亿元。1高频率、高强度的执法行动使得证券执法资源紧张问题更为突出。高额财产处罚在让违法者付出沉痛代价的同时,也存在对相关市场主体生产经营影响过大、限制违法者在民事赔偿中的偿付能力、对上市公司的罚没款转嫁无辜股东承担等问题。

作为一种高效的执法策略及相对柔性的新型执法模式,证券执法和解通过协商方式消除行政争议,并由当事人交纳行政和解金直接补偿投资者损失,可以有效回应我国证券执法面临的上述挑战。一方面,证券执法和解体现了执法效率和执法包容性。证券执法和解以谈判方式平息行政争议,避免了案件陷入漫长的案件调查、处罚、复议乃至诉讼程序,节约了执法成本,降低了执法烈度与对抗性。另一方面,证券执法和解兼具财产罚(交纳和解金)和非财产罚(履行和解义务、限制资格、制裁声誉)特点,不仅使得违法者受到财产罚的惩处,还进一步整顿了违法者的公司治理、内部控制机制,促进问题有效解决。此外,和解金直接用于补偿投资者损失,有助于解决我国当前行政处罚罚没款上缴国库、投资者难以在后续的民事索赔中充分受偿的问题。

证券执法和解在境外成熟市场是普遍运用的执法方式,但在我国证券监管实践中仍是一种新的执法手段。我国证券执法和解制度采取了部门规章“试点”,再正式写入法律的立法模式。经国务院授权,2015年3月,《行政和解试点实施办法》(证监会令第114号)(以下简称《和解试点办法》)《行政和解金管理暂行办法》(证监会、财政部公告〔2015〕4号)(以下简称《和解金管理办法》)发布实施,证券执法和解制度正式建立。22019年12月,新修订的《证券法》写入了证券执法和解制度。2020年8月,证监会发布《证券期货行政和解实施办法(征求意见稿)》(以下简称《和解实施办法(征求意见稿)》),对《和解试点办法》进行了针对性的修订完善。但截至目前,证监会仅在高盛亚洲、北京高华案和上海司度案等两起案件中与当事人达成和解。3我国证券执法和解效能的发挥空间还很大。美国是证券执法和解实践最为成熟的国家,美国证监会(SEC)通过证券执法和解解决了大量证券执法争议,积累了丰富经验与教训,值得我们深入探究并借鉴。

一、美国证券执法和解制度概况

美国有超过90%的证券执法案件经由和解结案。4作为一种非诉讼纠纷解决机制(ADR),美国1946年《联邦行政程序法》和1990年《行政争议解决法》授权联邦行政机构适用和解程序处理行政纠纷,并制定了相应规则。5为在证券执法领域适用和解机制,SEC《行为规范》(Rules of Practices)第240条“和解”(settlement),对证券执法和解的适用(availability)、程序(procedure)以及和解动议的约因(consideration of offers of settlement)等作了专门规定,建立起了相对完善的证券执法和解操作规范。6此外,SEC执法部《执法手册》(Enforcement Manuel)也多处规定了证券执法和解相关程序。7

(一)和解程序与特点

1.和解的启动

根据SEC《行为规范》第240(a)条,和解申请由当事人提出,当事人可以在知悉SEC将要对其提起执法程序(包括民事诉讼程序或行政程序)或已经对其提起执法程序后的任何时间,以书面方式向SEC提出和解动议(settlement offer)。当事人可以在SEC执法程序启动前的调查阶段提出和解动议。根据SEC调查程序,被调查的当事人可以向SEC递交书面意见,询问调查情况并表达申辩立场,执法人员可以就案件相关情况与当事人进行沟通。8该程序被称为威尔士程序(The Wells Process),当事人往往利用这一程序向执法人员提出和解动议。虽然执法人员可以在调查阶段就和解事项与当事人作事先沟通,和解作为当事人的一项权利,和解申请须由当事人提出。实践中,SEC并不会等待当事人提出和解申请后再决定是否启动执法程序。9当事人也可以在SEC执法程序启动后提出和解动议,但基于成本和保密的考虑,相当部分的当事人会选择在执法程序启动前便提出和解动议。据统计,2007―2015年,每年都有50%的证券执法案件在SEC完成调查之后、采取正式的执法程序之前被和解。10和解动议中,当事人可以向SEC提出愿意达成和解的条件,包括愿意支付的民事罚款(civil penalty)金额、同意接受的资格限制、案件公开的内容和时点等。调查部门会将当事人的和解动议及建议提交SEC,由SEC五人委员会以多数决的方式决定是否接受和解动议。11

2.和解的谈判

SEC接受当事人的和解动议后,将授权具体执法人员与当事人开展和解谈判。和解谈判中,执法人员通常会就调查发现的涉嫌违法事实和具体指控与当事人进行讨论,并就达成和解的条件进行协商。谈判的主要内容12包括:(1)SEC执法措施的选择,如由SEC签发停止- 制止令(cease and desist order)或者向法院申请禁止令(injunction);(2)SEC对当事人指控的内容;(3)和解协议的措辞,通常情况下,执法人员负责起草和解协议的内容,当事人律师负责提出意见,尽量弱化和解协议中对当事人不利的表述;(4)没收违法所得(disgorgement)的金额;(5)民事罚款的金额;(6)附带后果(collateral consequence)的豁免请求(waiver requests),SEC所采取的和解措施可能给当事人带来不利的附带后果,如使当事人丧失知名成熟发行人(well-known seasoned issuer, WKSI)资格或者私募发行豁免资格等,当事人可以向SEC申请豁免这些不利附带后果;(7)SEC采取的其他补救措施,如指定第三方独立监督人等。

SEC和当事人均有达成和解的动机。对SEC来说,和解的好处在于节省执法资源,快速平息争端,解决问题。由于案多人少、资源紧张等执法瓶颈问题长期存在,要实现执法效益的最大化,SEC需要将执法枪口对准最能实现监管目的、案情重大复杂或者具有示范效应的案件。对一般案件,SEC更愿意采取和解的方式结案,以节省执法资源投入。对当事人来说,和解的好处在于避免声誉罚和经济罚损失,降低诉讼风险、节省因参与SEC执法程序所花费的大量时间和金钱。在和解谈判中,当事人有机会争取不公开部分案件事实,尽可能减少负面影响。此外,当事人可以在和解协议中“既不承认又不否认违法(neither admit nor deny wrongdoing)”,避免因在执法程序中被认定违法而在后续民事诉讼中招致不利的诉讼地位。

SEC有充分的自由裁量权决定案件是否和解以及和解协议的内容是什么。美国《行政争议解决法》授权联邦行政机构自由裁量决定案件是否适用和解等ADR方式结案,例外情形包括确立行政先例、涉及政府政策的重大问题、显著影响第三方利益、维持案件处理的一致性、信息公开要求或者管辖权要求等。13SEC现任主席杰伊·克莱顿(Jay Clayton)曾指出,SEC考虑案件是否和解的因素包括:诉讼和行政程序的成本;当事人提出和解动议的及时性和有效性;个案中,及时补偿投资者损失的重要性;SEC获得案件确定性结果的意愿等。14从近年执法情况看,SEC希望在和解中施加更重的惩罚,通过严厉的和解公告向市场传达监管信号和警示,如更高额的罚没款、更苛刻的资格罚(取消执业资质、暂停营业资格、禁止违法者担任上市公司董事高管等)和更频繁地诉诸于衡平法义务(如完善公司治理结构,强化合规内控体系,聘请独立的审计监督方加强检查等)。15相对地,当事人往往尽力争取在法定范围内恶性最小的定性以及最轻的惩罚。

SEC尽力避免给外界造成和解决定缺少事实基础的印象,因此,如果当事人明确否认SEC列明的指控,SEC将不允许当事人进行和解。实践中,几乎所有的和解都会使用“既不承认又不否认违法”的表述。如果当事人在达成和解协议后反悔并明确否认违法指控,SEC将重新启动执法程序。16

3.和解决定的作出

尽管相当数量的案件在SEC执法程序启动前就已和解,和解决定需经民事诉讼程序由联邦地区法院法官同意,或经行政程序由SEC的五人委员会通过,才能生效。

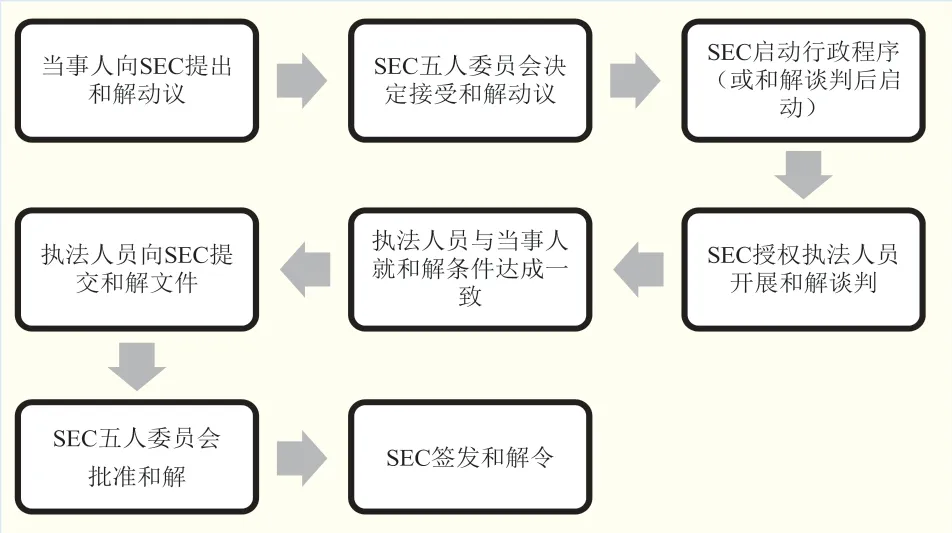

SEC选择通过行政程序和解的步骤为:SEC接受当事人的和解动议17,同时启动行政程序(或者SEC先授权具体执法人员与当事人进行和解谈判,根据谈判结果启动行政程序);执法人员与当事人就和解条件达成一致;执法人员将当事人签署的和解文件以及是否接受和解的意见提交SEC,由SEC最终决定是否和解,具体如图1所示。18多数情况下,执法人员上报的和解都会得到批准。SEC同意和解后将正式签发和解令(order)并进行公告,和解公告包括相关事实裁定和法律结论。任何一方对和解不服,可以诉至法院。19

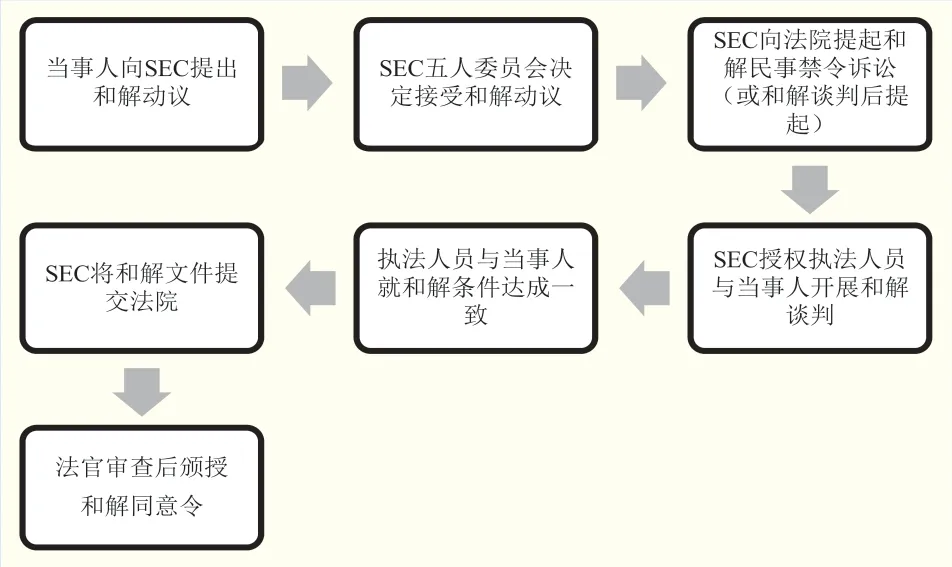

SEC选择通过民事诉讼程序和解的步骤为:SEC接受当事人的和解动议,同时向法院提起和解民事禁令诉讼(settled civil injunctive action)(或者SEC先授权具体执法人员与当事人进行和解谈判,根据谈判结果向法院提起诉讼);执法人员与当事人就和解条件达成一致;执法人员将和解文件提交法官,由法官颁授同意令(consent decree),具体如图2所示。20获颁授同意令的SEC和解协议,具有藐视法庭的禁制效果(contempt power),如果当事人违反和解协议的内容,SEC可以以藐视法庭的罪名追究当事人责任。21

图1 SEC通过行政程序和解的流程

图2 SEC通过民事诉讼程序和解的流程

2010年《多德-弗兰克华尔街改革和消费者保护法案》(以下简称《多德-弗兰克法案》)颁布前,对非SEC注册的公司和个人(包括上市公司及其董事高管、内幕交易行为人等主体)的民事罚款均由法院作出,SEC只能通过民事诉讼程序寻求对相关和解当事人的民事罚款惩处。《多德-弗兰克法案》第929P节授权SEC可以在“停止-制止令”中对所有违反联邦证券法的行为人施加民事罚款处罚。22目前,除少部分衡平法救济只能由法院作出外,SEC可以选择通过民事诉讼或者行政程序寻求对和解当事人的惩处。

2010年《多德-弗兰克法案》颁布后,SEC更倾向于通过行政程序实现和解。数据显示,2007年,SEC提交民事诉讼程序的和解案件为218件,提交行政程序的和解案件为216件;但到2015年,SEC提交民事诉讼程序的和解案件为83件,提交行政程序的和解案件为419件。23SEC选择更多通过行政程序和解的原因包括了行政程序和解效率较高,避免了法院对和解协议的司法审查以及由此带来的诉讼结果不确定性,降低了诉讼成本;同时,与民事诉讼程序相比,行政程序和解更具保密性,和解谈判的内容在和解公告前无需向社会公开。24但SEC更多通过行政程序和解引发了公众对和解透明度不足、易受“监管捕获”及行政压力的担忧。25

根据以上对和解程序的分析,美国证券执法和解具有三个突出特点:一是制度设计灵活,当事人可在执法的任何阶段提出和解,和解双方可以就所有涉案问题开展协商谈判,SEC对和解协议的条款具有较大自由裁量权等;二是程序规定便捷,和解协议通过双方谈判达成,无需经历法院质证、庭审程序或者行政法官听证、审理程序,不必受到这些严格程序的限制,在程序上节约了资源,提高了效率;三是和解路径多元,SEC既可以通过行政程序实现和解,也可以通过民事诉讼程序实现和解,行政程序和解较为高效简单,而民事诉讼程序和解则具有司法公信力。这些特点使得和解成为了美国证券执法的重要手段,为SEC缓解执法资源的紧张态势、聚焦打击更能实现执法目的的违法行为打下基础。

(二)和解运行情况

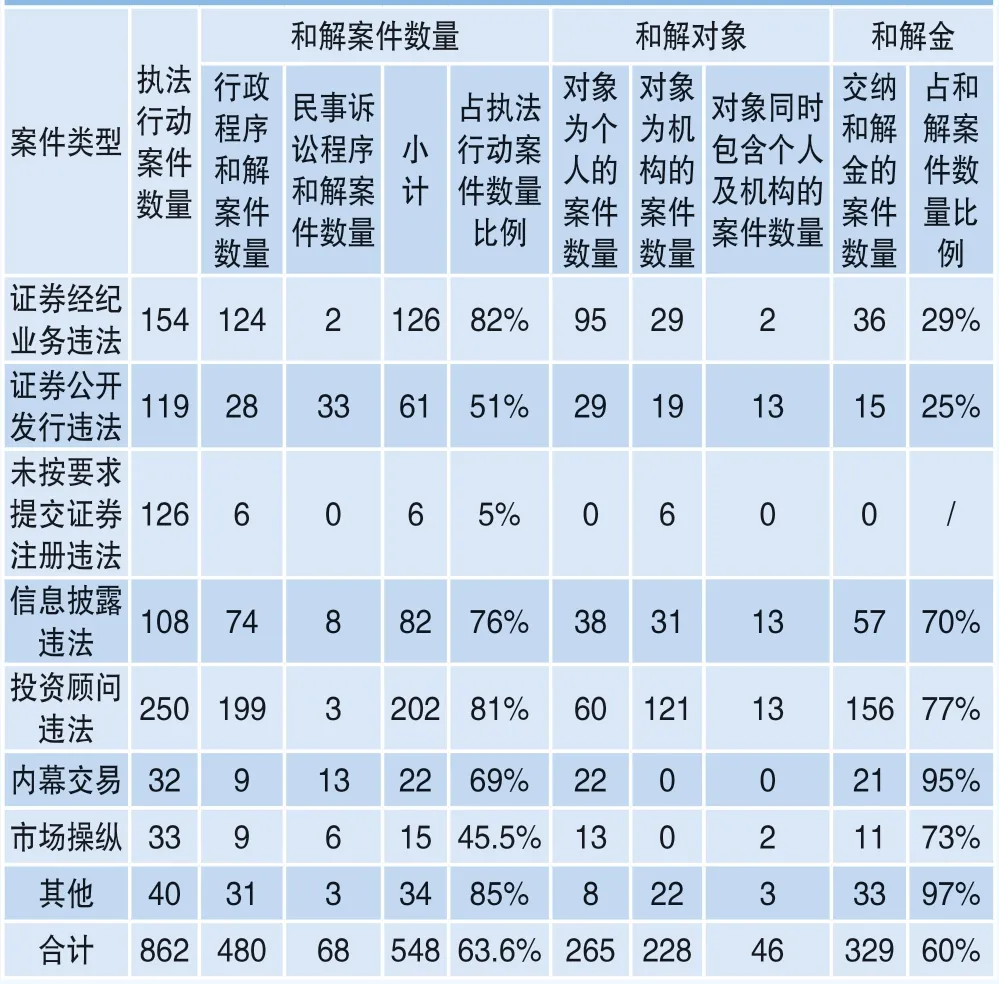

根据SEC执法部发布的执法年报,2019年财年(2018年第四季度至2019年第三季度),SEC累计对862件证券违法案件采取了执法行动,涉及作出和解决定的案件数量为548件,其中通过行政程序和解480件,通过民事诉讼程序和解68件,具体情况如表1所示。26

从案件类型分析,投资顾问违法类案件的和解数量最多,达到202件,占和解案件总数约37%;其次是证券经纪业务违法类案件,和解数量达到126件,占和解案件总数约23%。这与SEC对以上两类案件采取较多执法行动有关:2019年,SEC分别对240件投资顾问违法案件和154件证券经纪业务违法案件采取了执法行动,占执法行动总数约28%和18%,是SEC采取执法行动数量最多的两类案件类型。

从和解金情况分析,有329件和解案件的当事人向SEC交纳了和解金(包括追缴违法所得和处以民事罚款),占和解案件总数约60%(其余和解案件当事人仅需履行非财产罚的和解义务,如资格限制、市场禁入等)。其中,投资顾问违法类案件中,当事人交纳和解金的案件数量最多,达到156件,占该类型和解案件总数约77%;其次是信息披露违法类案件,数量为57件,占该类型和解案件总数约70%。在内幕交易类,违反《反海外腐败法》(FCPA)、自律监管机构违法等其他类违法案件中,当事人交纳和解金的案件比例分别达到95%和97%。从金额看,沃尔玛公司和解案是2019财年当事人交纳和解金额最大的案件。该案中,沃尔玛公司向SEC交纳了1.44亿美元和解金。同时,在由美国司法部提起的刑事指控中,沃尔玛公司另外支付了1.38亿美元刑事和解金。27和解金是SEC公平基金的重要资金来源,SEC要求当事人交纳高额和解金以达成和解,一方面提高了和解成本,有助于形成执法威慑,另一方面也增加了公平基金补偿投资者损失的金额。

表1 2019 财年SEC 和解案件情况

从和解对象分析,超过一半和解案件的和解对象包含个人,合计311件,占和解案件总数约57%。在过往和解实践中,SEC仅要求违法公司或机构交纳高额和解金,但未追究相关个人的违法责任,引发批评。28这是因为,公司或机构违法的“罪魁祸首”往往是实际决策和执行的个人,追究机构责任并不能有效制止违法行为的发生;而直接追究违法个人责任,既能精准打击了违法个人,又避免了对公司或机构的处罚(特别是财产罚)转嫁无辜股东特别是中小股东承担的“责任循环”困境。和解案例中,SEC通常对个人采取收缴违法所得、处以民事罚款、限制执业资格或市场禁入等一项或多项和解措施。

二、围绕美国证券执法和解的争议

美国证券执法和解制度在实践中不断发展,在有效解决了证券市场执法争端的同时,也引发了质疑和讨论。

(一)和解当事人是否需要承认违法?

允许当事人“既不承认又不否认违法”是SEC在和解中长期奉行的政策。这一政策体现了和解的制度优势:对监管机构来说,节省了认定当事人违法所需要的调查资源和时间,提高了解决执法争议的效率;对当事人来说,避免了冗长执法程序对其经营的破坏,以及由于违法记录所造成的声誉和资格损失。但该政策也在客观上让违法者逃避了违法后果,引发公众对SEC执法不严的质疑。

2009年,纽约南区联邦地区法院法官Rakoff在Bank of America案中拒绝颁授和解同意令。Rakoff法官认为,和解当事人未承认违法,这与案件的真实情况不符。29为此,SEC不得不与当事人重新达成和解,并在新的和解协议中更加详细论述案件事实,提高对当事人的民事罚款金额。302011年,Rakoff法官在Citigroup案中以和解当事人未承认违法,案件事实未得到充分证明或当事人承认,和解协议不满足公平、合理、充分和符合公共利益(fair, reasonable, adequate and in the public interest)原则为由,再次拒绝颁授和解同意令。31尽管该案判决在2014年被上诉法院推翻,32在各方压力下,SEC和解政策逐步转向。2013年6月,时任SEC主席玛丽·怀特(Mary Jo White)正式宣布,SEC将改变在所有和解案件中允许当事人“既不承认又不否认违法”的政策:对普通案件,“既不承认又不否认违法”的和解政策仍然适用,但对极端恶劣(egregious)、阻碍SEC调查或者要求当事人承认违法将极大增强SEC执法行动威慑力的案件,SEC将要求和解当事人承认违法。33

SEC和解政策的转向引发争论。支持者认为,新和解政策有利于维护公众知情权,如果当事人无需承认违法,公众也就无从知悉当事人的违法事实和行为。更重要的是,根据禁反言原则(collateral estoppel),新和解政策有利于投资者后续的诉讼索赔:如果当事人在和解中承认违法,则诉讼中投资者无需再就行为违法进行举证,增加了投资者胜诉索赔的概率;相反,如果和解当事人无需承认违法,由于投资者的举证能力受限,无法承受旷日持久的诉讼,投资者利益将无法得到充分保障。34玛丽·怀特在2016年也表示,和解当事人承认违法的政策将极大增强和解的威慑力35以及公众对民事案件执法的信心(在刑事案件中,如果刑事被告同意认罪,都必须主动承认自己的罪行)。36而批评者则认为,SEC要求和解当事人承认违法有悖和解目的,因为和解的目的在于制止不法行为,而非惩罚违法者。新和解政策还可能削弱SEC的执法能力,因为并非所有和解当事人都愿意承认违法,SEC需要投入更多执法资源坐实违法事实。为了避免承认违法带来的不利后果,当事人将更多地选择民事诉讼或者行政法官裁审,而非和解来解决争议,这增加了SEC的执法成本。此外,新和解政策还可能造成当事人屈打成招,当事人迫于压力错误承认了违法行为。37

对和解政策转向的效果,SEC坚称新和解政策提升了SEC执法的威慑力38,但学者认为其实践效果未如预期。自SEC和解政策转向至2017年2月,仅有49家机构和30名个人在和解程序中向SEC承认违法。从比例看,2014―2016年,仅有1.25%的和解案件当事人向SEC承认违法。在许多违法情节恶劣的和解案件中,当事人并未承认违法。此外,SEC并未规定当事人需承认违法的具体情形,实践中SEC对相似案件当事人是否需要承认违法的处理并不一致。如Barclays案和Credit Suisse案均涉及相关当事人在另类交易系统(ATS)运营过程中的信息披露违规,当事人违反的主要法律条款相同,交纳的和解金金额也近似(分别为7000万美元和8430万美元),但Barclays案当事人需要承认违法,而Credit Suisse案当事人则“既不承认又不否认违法”。39相似案件的不同处理削弱了新和解政策的公平性和有效性。40

(二)和解协议的司法审查应该秉持何种标准?

对SEC和解协议的司法审查有两种情形:一种是SEC通过民事诉讼与当事人达成和解,法院对和解协议进行司法确认;另一种是SEC通过行政程序与当事人达成和解,SEC或当事人对和解不服,将和解协议诉诸法院。由于和解协议经过了谈判博弈,和解双方通常没有动因将和解诉诸法院,因此,对和解协议的司法审查通常出现在第一种情形。

传统上,美国法院对行政部门与当事人达成的和解协议审查秉持公平性、合理性和充分性的原则41,法院需要对和解协议的实质正当性(substantive validity)42作出判断。但法院也会尊重行政部门的专业性,避免在并不擅长的专业领域进行过多的实质性审查。尽管历史上法院推翻SEC和解协议的情况十分少见,近年司法实践关于和解协议的司法审查标准却出现了摇摆。在Citigroup案中,联邦地区法院经过实质性审查后认为,由于和解当事人无需承认违法,和解事实未得到充分证实,和解对当事人的惩处太轻,和解协议与公众利益不符。43该案中,联邦地区法院拒绝为和解协议颁授同意令,SEC和当事人均提起了上诉。最终,联邦第二巡回上诉法院推翻了初审判决。上诉法院指出,对和解协议是否符合公众利益的判断职责在SEC而非法院,审查SEC和解协议应当注重客观程序的正当性(procedurally proper);只要和解协议是符合法律规定的、清晰的、能够解决争议(resolving the claims)并且不涉及与当事人的串通(not tainted by improper collusion),就应该判定和解协议合法有效。此外,法院对和解协议的审查是基于实用主义(pragmatism)而非案件真相,联邦地区法院要求SEC证明和解案件的事实争议,逾越了法院职权,滥用了司法自由裁量权。44

事实上,对和解协议的司法审查要在多大程度上尊重SEC专业判断的问题,美国法律界一直存在争议。主张更多地采取实质性审查的人认为,在反垄断等其他执法领域,法院一直秉持实质性审查标准,因此,法院也完全有能力对和解协议进行实质性审查。更何况,对和解协议的实质性审查可以有效预防SEC与华尔街之间“旋转门”而导致的利益交换和利益冲突,确保和解中对当事人惩处训诫的充分性,更加有利于投资者保护。45而主张更多地采取程序性审查的人则认为,和解是SEC采取的执法手段之一,实质性审查限制了SEC自由裁量和专业判断的空间,存在司法替代行政职能之嫌,不利于SEC运用和解手段高效解决市场争端。46尽管争议长期存在,司法审查还是更偏向尊重行政机关的专业判断。联邦最高法院曾在判例中表示,法院对和解协议的实质性审查应有限度,下级法院不要试图解决和解协议背后的事实争议。47

(三)和解结果是否更加偏袒大公司?

与平等主体之间的协商谈判不同,在证券执法和解谈判中,谈判双方的地位和力量并不对等。SEC作为证券监管规则的制定者、解释者和执行者在和解中处于优势地位。对大多数当事人而言,SEC的执法行动是巨大的压力和负担,当事人既要疲于应对耗时费力的SEC调查取证,还要承受舆论指责和股价下跌的损失。其中,最不利的是个人和中小公司,他们一方面没有拒绝和解的能力,因为诉讼和行政裁决所耗费的资源更多、程序更冗长、结果也更不确定,另一方面也没有能力在和解谈判中争取最有利的条件。然而,对于大公司,特别是大型金融机构和跨国公司来说,他们在个案中所能投入的人财物资源、拥有的政治能量可能超过SEC,这让他们在和解中占据上风。大公司往往花费重金聘请SEC前高级雇员到公司任职或者担任法律顾问,以应对SEC所可能采取的执法行动,这带来了利益冲突的问题。48此外,尽管SEC的和解政策发生了转向,当事人“既不承认又不否认违法”政策仍然适用于绝大多数案件,因此,实践中,大公司十分积极地与SEC达成和解。

公众常常对SEC不能严格执法,在和解中偏袒大公司提出质疑,例如为了避免司法审查,SEC通常通过行政程序与大型华尔街银行达成和解。和解协议中,SEC既未要求这些大型华尔街银行承认违法,更未追究相关个人的违法责任。49批评者指出,由于大公司高管与SEC高层有着千丝万缕的联系,SEC执法往往投鼠忌器,因此,SEC与大公司达成和解具有很大的随意性。50在Bank of America案中,Rakoff法官就曾明确指出,SEC与当事人达成的和解协议不能充分保护投资者利益,和解协议中的民事罚款力度明显不够。该案所涉及的虚假陈述影响数百亿美元并购,而SEC仅仅要求当事人缴纳3300万美元的民事罚款。51面对公众压力,SEC在近年的执法实践中强化了对发行人和机构的执法力度,显著提升了和解协议中对大公司的民事罚款金额,并且更加注重同步追究公司和公司高管个人的违法责任。52

三、我国证券执法和解现状及问题检视

我国目前已形成了以《证券法》为基础,《和解试点办法》《和解金管理办法》等规章相互配套的证券执法和解制度体系。《证券法》第171条参考《反垄断法》终止调查制度,规定了证券执法领域的终止调查制度,实质就是证券执法和解制度的体现。该条关于证监会对涉嫌证券违法的单位或者个人中止调查、终止调查和恢复调查的规定,搭建了证券执法和解的基本框架。《和解试点办法》《和解金管理办法》则具体规定了和解条件、和解程序、和解金的管理使用等和解运作细节,为和解制度落地实施提供了可操作的依据。但值得注意的是,《证券法》第171条授权国务院制定证券执法和解的具体办法,而无论是《和解试点办法》《和解金管理办法》,还是证监会新发布的《和解实施办法(征求意见稿)》,都只是部门规章效力层级,并不符合《证券法》的要求。证券执法和解制度的最终落地还有待国务院出台行政法规予以明确。

2015年3月《和解试点办法》《和解金管理办法》发布实施至今,我国证券执法和解实践已逾五年,但整体实践效果并不理想,和解高效率、低成本解决行政争议的价值并未充分发挥。问题主要体现在以下四方面。

(一)和解条件过于严格,适用和解结案数量少

《和解试点办法》规定只有“事实或法律关系尚难明确的案件”才能适用和解。从理论分析,这一和解条件的设定与我国执法体制存在矛盾。根据《行政处罚法》,行政机关必须查明涉案违法事实,违法事实不清的,不得给予行政处罚。而根据《行政诉讼法》,行政机关承担证明当事人构成行政违法的证明责任,如果不能举证,行政机关承担败诉风险。这表明,行政执法中,如果“事实或法律关系尚难明确”,行政机关不能做出行政处罚。在此情形下,证监会再与当事人达成行政和解,让当事人缴纳不菲的行政和解金并履行和解义务,存在滥用行政权之嫌。从实践效果看,证券执法和解制度建立五年来,证监会仅在两起案件中达成和解,证明了过于严格的和解条件限制或阻碍了和解制度的实施。分析两起和解案例情况,高盛亚洲、北京高华案涉及“高盛亚洲自营交易员通过在高华证券开立的高盛经纪业务账户进行交易,同时向高华证券自营交易员提供业务指导”和“从事了相关股票及股指期货合约交易”等违反证券公司监管规定的情形,上海司度案则涉及相关当事人违反“账户管理使用的有关规定”和“资产管理业务的有关规定”情形。两起案件都属于证券执法领域的非常规案件。从证监会官网披露的136份2019年行政处罚决定书看,数量排名前三的案件类型分别为内幕交易(54份,占比39.7%)、信息披露违法(29份,占比21.3%)和市场操纵(14份,占比10.3%),其他案件类型还包括中介机构未勤勉尽责、利用未公开信息交易股票、传播虚假信息和从业人员炒股等。但遗憾的是,截至目前,这些证券市场更常见多发案件都未适用和解结案。

《和解实施办法(征求意见稿)》对和解条件进行了大幅放宽,有助于破解和解实施的制度障碍。新办法不再要求和解案件“事实或法律关系尚难明确”,如果当事人已经或者承诺采取有效措施,纠正涉嫌违法行为,赔偿有关投资者损失,消除损害或者不良影响的,也符合和解条件。事实上,从《证券法》第171条的规定看,和解条件并无“事实或法律关系尚难明确”的要求,新办法关于和解条件的修订与《证券法》保持了一致。但大幅放宽和解条件也同步扩大了证监会解释法律和自由裁量的空间,特别是新办法规定的和解条件中“有利于保护投资者合法权益,提高执法效率,恢复市场秩序”的兜底规定缺乏公认的法律定义,而“中国证监会基于审慎监管原则认定不适宜行政和解的”的和解排除性条款则过于宽泛和原则性,证监会有可能根据外人所无法知晓的标准决定个案是否和解。放宽和解条件,需要同步关注证监会滥用和解权力的风险。

(二)和解程序启动不畅,当事人和解权利未得到充分保障

《和解试点办法》存在着和解启动程序设计不合理的问题。根据《和解试点办法》,和解依当事人申请启动,证监会不得主动或者变相主动提出和解建议。这一规定虽然防范了证监会在未尽职权调查的情况下以和解代替处罚的风险,但缺点也十分明显:当事人难以判断是否应该申请和解。就个案而言,证监会与当事人掌握的案件信息并不对称,证监会经过调查取证,对案件的事实和证据情况,特别是案件是否具有和解的可能性具有基本判断,但当事人却不掌握相关信息,也无渠道了解的案件调查情况及进展。

《和解试点办法》规定,当事人可以启动行政和解的时间为自收到中国证监会送达的案件调查通知书之日起,至中国证监会作出行政处罚决定前。同时,立案调查不满3个月的案件,证监会一般不予受理当事人的和解申请。但实践中,证监会出具当事人的案件调查通知书并不会载明当事人涉嫌违法的具体事实和理由。如在康美药业信息披露违法案中,证监会《调查通知书》只简单记载了“因你公司涉嫌信息披露违法违规,根据《证券法》的有关规定,我会决定对你公司立案调查”的内容。康美药业具体因哪些违法事项被立案调查,涉案金额多大,当事人无法在调查阶段获知。只有到事先告知阶段,当事人才有机会全面了解涉案事实、理由和法律依据,并可以查阅案件证据。这意味,当事人的和解权利只有到事先告知阶段才能得到充分行使。统计显示,在2015―2019年640个行政处罚案例中,证监会从立案调查到公告行政处罚事先告知书,平均耗时5.8个月,从行政处罚事先告知书到公告行政处罚决定书平均耗时5.6个月。53若大部分案件只有到事先告知阶段才进入和解程序,无疑造成执法资源浪费,与高效解决行政争议的和解目标背道而驰。

对和解启动程序不畅的问题,《和解实施办法(征求意见稿)》取消了立案调查需满3个月的和解申请时间要求,删除了证监会不得主动或者变相主动提出和解建议的规定,并要求应当在案件调查法律文书中告知当事人可以依照规定申请和解。但根据前述分析,仅仅告知当事人有权申请和解并不足够,当事人需要有渠道获取案件信息。我国目前的证券违法案件调查程序缺乏证监会与当事人的固定沟通机制,不利于保障当事人的和解权利。

(三)和解信息公开不足,及时性有待提高

在高盛亚洲、北京高华案和上海司度案中,证监会以公告形式公开和解案件,但公告公开的和解案件信息十分有限,其中高盛亚洲、北京高华案和解公告全文仅400余字。当事人涉嫌违法的具体事实和指控、证监会达成和解的理由和依据、当事人具体整改措施等信息,和解公告均未充分披露。和解信息缺乏公开与透明,不利于投资者利益保护。

此外,和解的及时性有待提高。高盛亚洲、北京高华案的涉案行为发生至和解公告的时间跨度长达7年,上海司度案的涉案行为发生至和解公告的时间跨度长达5年。同时,根据《和解金管理办法》,投保基金公司执行行政和解金补偿方案,应当同时在其网站上进行公告,但截至目前,投保基金公司尚未公告上述两起案例的和解金补偿方案。相较而言,在万福生科、海联讯等先行赔付案件中,从涉嫌违法违规立案调查到适格投资者补偿,都未超过2年;54而证券民事诉讼从立案到一审判决、二审判决,平均需时也才11.3个月。55和解的及时性也远不如行政处罚。对证监会2016年针对虚假陈述所作的行政处罚案例统计显示,涉案行为发生与处罚的间隔时间最短为1年,最长为5年,平均间隔时间为2.75年。56

就和解及时性问题,《和解实施办法(征求意见稿)》在规定和解协商期限为3个月的基础上,新增规定了和解协商延期不得超过3次,每次3个月。这意味,证监会和当事人须在案件进入协商阶段的12个月内达成和解协议。这一规定有助于提高和解效率,避免和解陷入久拖不决的困境。

就和解信息公开问题,《证券法》第171条规定“国务院证券监督管理机构决定中止调查或者终止调查的,应当按照规定公开相关信息。”《和解实施办法(征求意见稿)》进一步明确证监会作出中止调查决定以及终止调查决定,应当制作决定书,送达当事人,并将决定书予以公开。从证监会行政处罚决定书的情况看,行政处罚决定书的内容一般包括当事人具体违法事实、证监会作出行政处罚的依据、当事人的陈述申辩意见、证监会的回应意见等。可以预计,证监会中止调查以及终止调查的决定书也将包括案件的事实、法律依据、和解理由等基本内容。但实践结果如何,还有待验证。

(四)较低的刑事追诉标准限缩了和解的适用空间

根据《和解试点办法》,当事人涉嫌犯罪,依法应当移送司法机关处理的,中国证监会不得与当事人进行行政和解。《和解实施办法(征求意见稿)》也将依法应当移送司法机关追究刑事责任作为不得和解的消极条件之一。在证券违法立体追责体系中,刑事追责是最为严厉的追责方式,针对违法情节严重、社会危害程度较大的案件。排除这些案件适用和解,有利于发挥执法的震慑作用。然而,我国证券犯罪的追诉标准却较低。如根据《最高人民检察院公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)》第35条,证券交易成交额累计在50万元以上的内幕交易行为,应予立案追诉。从2019年证监会作出的54份内幕交易行政处罚决定书看,达到刑事追诉标准(累计成交额在50万元以上)的决定书多达48份,占比88.9%。事实上,这些达到追诉标准的内幕交易案件可能情节较轻、危害不大,并不需要刑事制裁,却由于某些指标的“触线”被排除在和解适用范围之外。检索中国裁判文书网发现,全国法院在2018年、2019年作出的内幕交易刑事判决合计仅12份,其中只有王廉君内幕交易案,蔡开福内幕交易、泄露内幕信息案和葛晓云内幕交易案等3起案件系经证监会行政处罚后进行了刑事追究。相当部分达到刑事追诉标准的行政处罚案件未进行刑事追究,涉及刑行程序转换是否顺畅等多方面问题。从证券执法和解角度,我国较低的证券犯罪立案追诉标准在客观上限缩了和解的适用范围,阻碍了和解的广泛实施。

四、完善我国证券执法和解制度的思考

中美证券监管和证券执法和解制度都存在差异,但美国证券执法和解的实践经验与教训却应给我们以启示。《和解实施办法(征求意见稿)》对现行我国证券执法和解制度作了针对性的完善,有助于解决当前和解实践面临的障碍。下一步,我国证券执法和解制度还可以在案件选取、监督制约、与其他相关机制的关系等方面继续探索优化。

(一)和解案件选取机制

从SEC执法经验看,SEC决定是否接受当事人和解动议时,将考虑个案调查成本、当事人行为的恶劣程度、在调查中的配合程度、获利金额,甚至当事人的职业等诸多因素。程序上,SEC同意当事人的和解申请,须经SEC委员投票决定;SEC与当事人达成和解协议,须经法院确认或SEC委员表决通过生效。同时,SEC委员的投票情况还要在SEC官网进行公开。SEC的这些举措确保了和解决定不受单一个人或部门的影响。

我国行政执法和解实践较少,仅限于反垄断、反倾销、海关知识产权执法和证券行政执法等少数领域,公众对执法和解的接受程度相对有限。57从约束和监督行政权力,防范自由裁量权被滥用角度,也有必要对证监会选取和解案件的机制予以规范。《证券法》《和解实施办法(征求意见稿)》仅规定了案件和解的基本条件,评价个案是否和解还需要清晰、公开的标准加以衡量。证监会可以考虑进一步细化并公开诸如涉案金额、获利金额、违法行为持续时间、配合调查情况、造成投资者损失程度等评价个案和解的主客观指标,更为细致地界定和解条件中的定性标准和兜底要求,提升和解的公信力。《和解实施办法(征求意见稿)》延续了《和解试点办法》中关于证监会内部和解环节与调查、审理环节相分离的规定,规定和解实施由专门部门负责,与案件调查部门和案件审理部门相互独立。为进一步提升和解案件选取的科学合理,证监会可考虑在和解受理、决定等环节建立类似SEC的集体决策机制,如设立行政和解委员会对和解案件进行集体讨论和决策,并辅以监察委和纪委的监督检查。同时,适当引入和解听证机制,充分听取案件当事人、调查和审理部门、利益相关方和公众投资者等意见,确保和解决定和和解协议内容(如当事人须交纳的和解金金额)符合投资者和公众利益。

此外,在案件调查阶段,建立证监会与和解当事人的固定沟通机制,既能解决和解程序启动不畅的问题,也有利于证监会向当事人传递和解信息,引导符合和解条件的案件进入和解程序,最大程度发挥和解的执法效果。SEC正是通过调查阶段的威尔士程序,引导超过50%的和解案件当事人在正式执法程序启动前提出和解申请。

(二)和解监督机制

随着和解条件的放宽和和解制度的广泛实施,我国未来的证券执法和解实践有可能面临与SEC相似的关于和解公平性的质疑。有效的和解监督机制是实现和解公平性的关键举措。

1.和解信息公开

和解信息公开要在和解保密原则和公众知情权、监督权之间找到平衡。一方面,证券执法和解作为ADR,具有保密性的特征。美国《行政争议解决法》规定了和解等ADR程序的保密原则。58实践中,SEC在和解协议中规定了保密条款,和解双方均负有保密义务,不得在其他法律诉讼中提及或作为证据。另一方面,出于对公众及投资者利益影响的考虑,证券执法和解信息应当适当公开,公众也应该对和解具有知情权。59SEC和解公告对和解协议的披露较为详细,除了公开和解的结果,还附上较为详细的和解说明,包括达成和解的基本事实、理由、依据和最终采取的惩处措施(如禁制令、民事罚款)等等。考虑到我国证券执法和解尚属起步阶段,过多披露可能降低当事人寻求和解的积极性,证监会可考虑在和解公告或和解决定书中只公开不具有敏感性但涉及投资者利益的案件情况,如和解结果、事实理由说明和当事人加强内控合规的具体举措等。

2.和解司法审查

我国证券执法和解的司法审查模式与美国相比存在较大不同。美国证券执法和解的司法审查通常发生在和解协议生效之前,而我国证券执法和解的司法审查发生在证监会作出和解决定后,由当事人根据《行政诉讼法》的规定就和解纠纷提起行政诉讼。60

我国是否可以借鉴美国证券执法和解的司法审查模式,在和解协议生效前提交法院进行司法确认,值得探讨。对证券执法和解是否不当放纵了违法行为,学界一直存在争议。对和解协议进行事前司法确认,有助于提高和解的权威性、独立性、公正性,降低证监会滥用和解徇私枉法的风险。同时,通过诉讼程序将和解事实、理由和法律依据充分公开,也有助于提升和解的透明度,强化和解监督。但移植美国证券执法和解的司法审查模式,涉及对我国诉讼法和法院结构的重新调整和设计,制度成本较高。此外,事前司法审查也增加了和解程序的复杂程度,影响和解效率与及时性。短期内,我国借鉴美国对和解协议的司法审查模式难度较大。现阶段,我国可以在遵循现有司法审查机制基础上,强化对和解的司法审查监督,如允许和解协议的利害关系人针对和解事项提起诉讼,允许投资者保护机构针对和解是否有利于保护投资者利益提起公益诉讼等。待时机成熟再逐步探索由法院事前确认和解协议效力的司法审查模式。

(三)和解与其他相关机制的衔接

完善我国证券执法和解制度,需要统筹考虑和解与民事诉讼、先行赔付、刑事追究等相关机制的协调,进行本土化的制度安排。

1.和解与刑事追究机制的衔接

在美国,SEC和刑事检控部门(美国联邦司法部、州检察官办公室)独立追究证券违法当事人的行政责任和刑事责任。与行政和解对应,美国建立了刑事辩诉交易制度(plea bargaining),刑事检控部门可以就刑事指控事项与当事人达成和解。实务中,当事人与SEC、刑事检控部门的和解谈判往往协同进行,因此不少案件当事人在与SEC达成和解的同时,也同步与刑事检控部门达成和解。我国并无刑事辩诉交易制度,规则层面也确立了刑事追诉案件不进行行政和解的原则。但根据前述分析,我国证券犯罪的入刑标准设置过低,可能导致一些案件虽然符合和解目的,但由于部分“指标”达到刑事追诉标准而不能适用和解。我国证券违法刑事追诉标准有必要根据实际情况适度上调,以便给证券执法和解留出足够空间。

2.和解与证券民事诉讼、先行赔付等赔偿机制的衔接

SEC不禁止受损投资者在获得和解金补偿之后,向法院提起证券民事赔偿诉讼。我国《和解实施办法(征求意见稿)》第21条也允许投资者就未通过和解金赔偿程序获得赔偿的部分,再行请求民事损害赔偿。对投资者而言,和解补偿、证券民事诉讼赔偿、先行赔付等都是获得补偿的重要渠道,一种渠道补偿不充分,可以通过其他渠道补足。

在和解补偿与证券民事诉讼赔偿的衔接上,由于和解的案件事实、证据不可能像行政处罚一样公开,且当事人也没有在和解中被认定违法或者存在过错,投资者提起民事赔偿诉讼存在较大的举证难度。根据最高人民法院《关于证券纠纷代表人诉讼若干问题的规定》,证券执法和解决定能否作为投资者证明证券侵权事实的初步证据,尚存疑问。因此,畅通和解案件的投资者民事索赔,除进一步优化和解公开外,还需要明确投资者可以将和解决定载明的事实作为证明证券侵权事实的证据,在民事诉讼中使用。此外,借鉴SEC和解经验,在涉案金额较大、受损投资者较多、违法情节相对严重的和解案件中,证监会可以尝试要求相关和解当事人承认违法,在增强执法效果的同时,减轻投资者民事索赔的举证压力。

在和解补偿与先行赔付的衔接上,先行赔付本质上是一种民事和解,赔付时点在行政处理之前,由发行人的控股股东、实际控制人、相关的证券公司先行垫付赔偿支出。当事人承担先行赔付责任,事实上满足了和解条件中“已经或承诺赔偿投资者损失”的要求。作为正式行政处理前的投资者赔偿程序,先行赔付在计算标准、赔偿范围等方面理应与和解补偿保持一致。对投资者在先行赔付中未充分受偿的损失,应当允许投资者再行请求和解补偿。此外,要处理好先行赔付人向与证监会达成和解的发行人追偿的问题。先行赔付人向发行人追偿,一是从发行人的和解金中追偿,二是在和解金外再单独追偿发行人。由于先行赔付和和解补偿的目的都是赔偿投资者损失,先行赔付人向发行人单独追偿需要付出额外成本,从提高先行赔付积极性的角度考虑,建议允许先行赔付人从和解金中追偿。

注释

1. 数据来源于证监会.证监会举办行政处罚工作会议暨依法行政(处罚)培训班[EB/OL]. [2020-09-05].http://www.csrc.gov.cn/pub/newsite/zjhxwfb/xwdd/201807/t20180705_340775.html. 证监会. 2018年证监会行政处罚综述[EB/OL]. [2020-09-05].http://www.csrc.gov.cn/pub/newsite/zjhxwfb/xwdd/201901/t20190104_349383.html.

2. 2013年,国务院在《关于进一步加强资本市场中小投资者合法权益保护工作的意见》中提出要探索建立证券、期货领域行政和解制度,开展行政和解试点。

3. 参见《中国证券监督管理委员会公告〔2019〕11号》《中国证券监督管理委员会公告〔2020〕1号》。

4. SEC委员曾表示,经和解结案的SEC执法案件数量高达98%。See Aguilar L A. A strong enforcement program to enhance investor protection (October 25, 2013) [EB/OL].[2020-09-05].https://www.sec.gov/news/speech/2013-spch102513laa.

5. 5 U.S.C. § 554(c)(1), 5 U.S.C. § 571-584.

6. 17 C. F. R. § 201.240.

7. See SEC division of enforcement. Enforcement manual (2017) [EB/OL].[2020-09-05].https://www.sec.gov/divisions/enforce/enforcementmanual.pdf.

8. Securities Act Release No. 5310 (September 27, 1972); 17 C. F. R. § 202.5(c).

9. See Clayton J. Statement regarding offers of settlement (July 3, 2019) [EB/OL]. [2020-09-05].https://www.sec.gov/news/publicstatement/clayton-statement-regarding-offers-settlement.

10. See Velikonja U. Securities settlements in the shadows[J]. Yale Law Journal Forum, 2016, 126: 137.

11. 17 C. F. R. § 201.240 (c)(3).

12. 参见刘洪涛等. 证券行政执法实效研究——美国、英国和香港地区的经验和启示. 上证联合研究计划第18期课题报告[EB/OL]. [2020-09-05].http://www.sse.com.cn/aboutus/research/jointresearch/c/plan20081017e.pdf.

13. 5 U.S. Code § 572.

14. See Clayton J. Statement regarding offers of settlement (July 3, 2019)[EB/OL].[2020-09-05].https://www.sec.gov/news/publicstatement/clayton-statement-regarding-offers-settlement.

15. 参见SEC执法部 2019年度报告[EB/OL]. [2020-09-05].https://www.sec.gov/files/enforcement-annual-report-2019.pdf. SEC执法部 2018年度报告[EB/OL]. [2020-09-05].https://www.sec.gov/files/enforcement-annual-report-2018.pdf.

16. See Johnson D L. SEC settlement: agency self-interest or public interest[J]. Fordham Journal of Corporate and Financial Law, 2007, 12(4): 650.

17. 如果当事人提交和解动议时案件已进入行政程序并由SEC指定听证官员,SEC的相关部门或当事人可以请求听证官就和解动议的适当性(appropriateness)陈述观点。17 C. F. R. § 201.240 (c)(2).

18. See Johnson D L. SEC settlement: agency self-interest or public interest[J]. Fordham Journal of Corporate and Financial Law, 2007, 12(4): 647-648.

19. Exchange Act § 25(a)(1); 15 U.S.C. § 25(a)(1).

20. 同注18。

21. See DiSarro A. Six decrees of separation: settlement agreements and consent orders in federal civil litigation[J]. American University Law Review, 2010, 60(2): 277.

22. Dodd-Frank Act, § 929P (2010).

23. See Velikonja U. Securities settlements in the shadows[J]. Yale Law Journal Forum, 2016, 126: 130.

24. See Velikonja U. Securities settlements in the shadows[J]. Yale Law Journal Forum, 2016, 126: 126-127.

25. See Fons R J. Administrative proceedings v. federal court: the SEC provides limited transparency in to its choice of forum (may 11, 2015) [EB/OL]. [2020-09-05].https://www.lexology.com/library/detail.aspx?g=5913c73a-c095-4c59-94a0-009e33b71b2f.

26. 参见SEC执法部2019年度报告[EB/OL]. [2020-09-05].https://www.sec.gov/files/enforcement-annual-report-2019.pdf. 案件数据由作者根据SEC执法行动公告(包括行政程序案件公告和民事诉讼程序案件公告)梳理。需要说明的是,民事诉讼程序案件公告仅披露了SEC提起民事诉讼程序时与当事人达成和解的情况。此外,SEC执法行动数量并非执法案件数量,SEC执法行动包括了决定案件程序的执法行动,如确定召开行政裁审听证会的时间、地点,就违法事项提起民事诉讼程序等;决定案件处理结果的执法行动,如决定案件和解或处罚等。

27. See SEC Press Release. Walmart charged with FCPA violations (June 20, 2019) [EB/OL]. [2020-09-05].https://www.sec.gov/news/pressrelease/2019-102.

28. See Steinway S A. SEC “monetary penalties speak very loudly,” but what do they say? a critical analysis of the SEC’s new enforcement approach[J]. Yale Law Journal, 2014, 124: 228.

29. SEC v. Bank of America Corp., 653 F. Supp. 2d 507, 512 (S.D.N.Y. 2009).

30. Final consent judgment as to Bank of America Corp., SEC v. Bank of America Corp., No. 09-CV-6829 & No. 10-CV-0215 (S.D.N.Y. 2010).

31. SEC v. Citigroup Global Market Inc., 827 F. Supp. 2d 328, 332-335 (S.D.N.Y. 2011).

32. SEC v. Citigroup Global Market Inc., 725 F. 3d 285 (2d Cir. 2014).

33. See White M J. Deploying the full enforcement arsenal (September 26, 2013) [EB/OL]. [2020-09-05].https://www.sec.gov/news/speech/spch092613mjw.

34. See Powers M D, Kornfield M A, Wasick J F. The SEC falcone settlement: a harbinger of things to come[J]. Business Law Today, 2013, 2013(10): 1-2.

35. 一个例证是,如果公司董事、高管在和解中承认违法,可能触发董事高管保险中的保险公司的免赔条款。参见Hardiman A D, Mascia R A. New SEC settlement policy-implications for your D&O coverage, at https://www.andersonkill.com/Publication-Details/PublicationID/1307.

36. 参见[美]玛丽·怀特. 美国证监会执法新模式:引入铁面无私的执法模式[C]. 周莹盈, 译, 丛怀挺, 校. 证券法苑, 2017, (21): 485-486.

37. See Rosenfeld D. Admissions in SEC enforcement cases: the revolution that wasn’t[J]. Iowa Law Review, 2017, 103(1): 124-126.

38. See e.g. Ceresney A. Keynote Speech at New York City Bar 4th Annual White Collar Institute (May 12, 2015) [EB/OL]. [2020-09-05]. https://www.sec.gov/news/speech/ceresney-nyc-bar-4th-white-collarkey-note.html.

39. 参见SEC关于Barclays案和Credit Suisse案的案件公告[EB/OL]. [2020-09-05].https://www.sec.gov/news/pressrelease/2016-16.html.

40. See Rosenfeld D. Admissions in SEC enforcement cases: the revolution that wasn’t[J]. Iowa Law Review, 2017, 103(1): 155-170.

41. e.g. EEOC v. Product Fabricators, Inc., 666 F.3d 1170, 1172-1173 (8th Cir. 2012); SEC v. Randolph, 736 F.2d 525, 529 (9th Cir. 1984).

42. Adams v. Bell, 711 F.2d 161, 170 (D.C. Cir. 1983).

43. SEC v. Citigroup Global Market Inc., 827 F. Supp. 2d 328, 332-335 (S.D.N.Y. 2011).

44. SEC v. Citigroup Global Market Inc., 725 F. 3d 285, 294-295 (2d Cir. 2014).

45. See Smallberg M. Project on government oversight dangerous liaisons: revolving door at SEC creates risk of regulatory capture (February 11, 2013) [EB/OL]. [2020-09-05].https://docs.pogo.org/report/2013/20130211-dangerous-liaisons-sec-revolving-door.pdf?mtime=20180814143112.

46. See Securities regulation-consent decrees-second circuit clarifies that a court’s review of an SEC settlement should focus on procedural propriety[J]. Harvard Law Review, 2015, 128(4): 1292-1295.

47. United States v. Armour& Co., 402 U.S. 673, 682 (1971); see also United States v. Oregon, 913 F.2d 576, 582 (9th Cir. 1990).

48. See Johnson D L. SEC settlement: agency self-interest or public interest[J]. Fordham Journal of Corporate and Financial Law, 2007, 12(4): 661-663.

49. 如2015年SEC和解金额最大的5件案件中,有两件案件涉及大型华尔街银行,SEC既未要求这些当事人承认违法,也未追究相关个人的违法责任。See Citigroup Alternative Investments LLC & Citigroup Global Markets Inc., Securities Act Release, No. 9, 893 (Aug. 17, 2015); Deutsche Bank AG, Exchange Act Release, No. 75, 040 (May 26, 2015).

50. See Office of Senator Warren E. Rigged justice 2016, how weak enforcement lets corporate offenders off easy [EB/OL].[2020-09-05]. https://www.warren.senate.gov/files/documents/Rigged_Justice_2016.pdf.

51. SEC v. Bank of America, 653 F. Supp. 2d 507, 512 (S.D.N.Y. 2009).

52. 参见SEC执法部2019年度报告[EB/OL]. [2020-09-05].https://www.sec.gov/files/enforcement-annual-report-2019.pdf.

53. 数据来源于席涛. 证券行政和解制度分析[J]. 比较法研究, 2020, (3): 11.

54. 万福生科案的立案调查时间为2012年9月18日,先行赔付基金的设立时间为2013年5月10日,投资者获得补偿的时间为2013年7月3日。海联讯案的立案调查时间为2013年3月21日,先行赔付基金的设立时间为2014年7月18日,投资者获得补偿的时间为2014年9月17日。欣泰电气案的立案调查时间为2016年6月13日,先行赔付基金的设立时间为2017年6月9日,投资者获得补偿的时间为2017年8月9日。

55. 同注53。

56. 数据来源于彭冰等. 规训资本市场[M]. 北京:法律出版社, 2018: 61.

57. 如《反垄断法》第45条规定的经营者承诺制度;《反倾销条例》第31条规定的价格承诺制度;《海关〈知识产权海关保护条例〉办法》第27条规定的海关知识产权执法终止制度。

58. 5 U.S.C. §554.

59. 参见罗慧明.证券行政和解中投资者行使参与权与知情权的困境与出路——程序性规范的研究视角[J]. 证券法苑, 2015, (15): 168-182.

60.《行政诉讼法》第12条将行政协议纳入行政诉讼的受案范围。证券执法和解协议属于行政协议,具有可诉性。《和解实施办法(征求意见稿)》第20条也规定,行政和解协议达成后,中国证监会无正当理由不履行行政和解协议的,当事人有权提起行政复议或者行政诉讼。