汇率走强,“升值牛”在路上?“结构牛”更靠谱

陶丹

6月份以来,人民币兑美元汇率持续走强,A股上有关“升值牛”的想象再度成为热议话题。2005年7月汇改带动汇率升值,几乎同时A股也展开一轮超级大牛市,当年的“升值牛”迄今仍被资深投资者津津乐道。而最近三年,汇率走强也和股指走高存在高度的正相关,本次汇率走强能否又一次给A股带来“升值牛”?笔者认为难度不小,虽然汇率走强是股市走好的助力,但在“双向波动”是长期主流的情况下,人民币持续大幅升值的可能性并不大,对股市的支持力度和2005年汇改不可同日而语,但如果汇率在经济基本面改善的支持下能维持在强势区间,A股在内的人民币资产对境外资金的吸引力将持续增加,有利于注册制等一系列股市改革的进行,产生“不是升值牛胜似升值牛”的效果。

汇率波动已成A股“同步指标”

2005年汇改之后启动的人民币升值和两年大牛市的时间重迭,但在2007年A股见顶回落之后,人民币汇率依然保持强势升值,二者出现了明显的背离;2008年底到2010年5月,人民币汇率维持横盘,但其间A股出现一波快速翻倍的强力反弹,再度出现背离;此后,2010年6月到2014年初,人民币兑美元汇率持续走强,但其间A股震荡走弱,上证指数累计下跌近20%,再度出现背离。

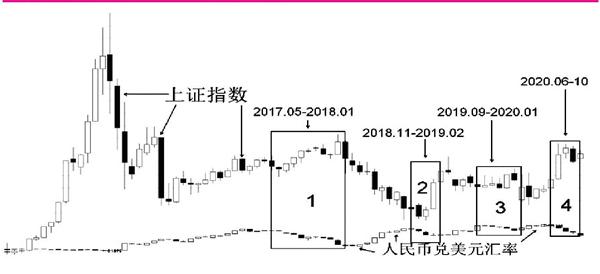

不过,最近三年汇率变动和股指涨跌呈现明显的正相关,甚至构成了“同步指标”。从月线图的角度来看,2017年1月到2018年1月、2018年11月到2019年2月、2019年9月到2020年1月,以及2020年6月以来,先后四次出现了汇率和上证指数同步走强的“升值牛”(见下图),而其间汇率走弱的阶段则大多也对应着股市进入调整周期,汇率波动和股指运行周期的契合度高度相似。笔者认为,这和最近三年来A股持续改革,扩大对外开放有相当程度的关系,外资话语权不断提高,进场资金越多,客观上会带来对人民币的需求,自然也就有助于股市走好。这和2015年之前A股开放程度较低,境外资金动向对A股流动性影响较小完全不同。因此,人民币汇率走强对股市产生正面支持作用,是毋庸置疑的。

不过,也正是由于“同步指标”的痕迹太明显,汇率走强对A股的前瞻指引效果并不算太好。如果投资者緊盯汇率,汇率升值周期长短难以精准判断,自然也就无从判断股指波动的时间和空间,“一招鲜吃遍天”并不适用于汇率和股市的关系,这一“同步指标”更适合作为辅助观察或配合其他指标综合分析的工具,“独当一面”的特点难以体现。

“双向波动”下难现2005“升值牛”

另一方面,在近年来A股和汇率高度正相关的时期,也是人民币从早年的单边升值进入双向波动的阶段。在市场化程度更高的情况下,汇率波动受到多方面因素的制约,决定人民币和美元比价的因素在于两国的经济基本面。而近期人民币汇率的走强很大程度上体现了我国在疫情防控、经济复苏方面取得的成就,对股市自然是一大支持;但如果持续过度升值,也有脱离经济增长出现泡沫的嫌疑,受到市场力量纠偏也就不可避免了。此外,大幅度快速升值也对出口企业不利,并不为政策所鼓励,近期央行下调远期售汇业务的外汇风险准备金率来增强市场对外汇需求,达到调控过快过度升值的目的就可见一斑。

也正是因为“双向波动”是人民币兑美元汇率的长期趋势,快速升值实际上也就压缩了未来升值的空间,这点和2005年汇改之后的长期稳定升值预期明显不同。与此同时,目前A股的规模远超当时且正在快速扩容,对热钱的吸纳能力远超当年,重现当时“升值牛”的盛况,可能性几乎没有。笔者认为,即使汇率走强有助于A股吸引更多中外资金参与,但呈现“阶段牛”“局部牛”“结构牛”的态势将更明显。

外资重仓股或有“结构牛”

如何寻找升值背景下的“结构牛”?除了传统上认为的升值受益概念股之外,三季度QFII现身十大股东的公司最容易成为“结构牛”的受益者。一方面,随着汇率强势外资进场意愿增强,进一步加码这些公司成为可能;另一方面,QFII的持仓本身正以价值投资、长期投资为主要特色,这些公司总体来说基本面比较好,未来也有望引发境内机构的关注,进一步挖掘内在价值,给股价走高带来更多生力军参与。

笔者认为,投资者可密切关注三季报披露的情况,锁定三季报QFII重仓持有、新进入十大股东的公司,再结合估值和股价近年来的相对位置,寻找估值较低、股价调整充分的品种参与。从目前已经披露的三季报来看,笔者重点观察的品种有:兴发集团、博彦科技、迪贝电气、皮阿诺、维宏股份等。

(本文提及个股仅做举例分析,不做投资建议。)

附图 人民币汇率VS上证指数月线图