上市公司融资结构对企业创新的影响

李汀蕙

摘要:本研究选取2012-2018年沪深A股上市公司数据,探究企业融资结构对企业创新的影响。实证结果表明,企业不同的融资方式均可以增加企业的研发投入,企业的债权融资对企业创新的产出有抑制作用,股权融资对企业创新的产出有促进作用。较为年轻、成长性高的企业更加积极参与创新活动,企业较高的债务水平不利于企业创新成果的产出,最后为企业优化融资结构提出合理建议。

关键词:上市公司;融资结构;企业创新

中图分类号:F830 文献标识码:A

文章编号:1005-913X(2020)09-0101-03

一、引言

随着国际间竞争日益激烈,高端技术的重要性日益凸显。我国也越来越重视高新技术企业的发展,在企业所得税方面,对符合规定的高新技术企业给予了研发费用加计扣除75%的优惠,各地积极推行“人才引进计划”,从多方面为企业创造良好环境,鼓励企业进行高质量创新。技术创新具有研发周期长、投入高、回报率不确定的特点,其中资金的充裕程度是制约企业投入研发力度的重要因素。企业的资金根据来源不同,其特点也不尽相同。内源融资主要是企业中的所有者权益、自由现金流部分,外源融资主要有企业的债权融资、股权融资和商业信用。从我国长期以来的金融发展特点来看,银行贷款为企业主导的资金来源,而股权融资虽然在近几年增长迅速,但在总量上看仍然占比很低。我国在2019年正式推出了科创板市场,2020年提出在创业板实行注册制改革,积极解决高科技企业的股权融资难、上市条件严格的问题。而各种融资渠道是如何影响企业创新的,企业如何优化自身融资结构来增强自身的核心竞争力,这是值得我们深入探讨的问题。本研究选用了2012-2018年A股上市公司数据,来探究不同融资方式对企业创新的影响,研究发现股权融资对企业创新有明显的促进作用,债权融资对企业创新有显著的抑制效果,内源融资对企业创新结果影响不明显。

二、理论基础及研究假设

有序融资理论认为,在考虑信息不对称及交易成本的情况下,企业会优先选择内部融资,其次再选择外源融资。创新活动的信息具有高度不对称性的特征,企业外部人士很难清楚地了解企业所处的研发环境及研发进展,具有较高的风险,在选择外部融资时,通常需要支付一个較高的溢价,而很多的企业会选择内部的自有资金进行技术创新,因此,稳定、有规模的现金流可以有效为企业研发活动提供支持。由此提出假设1。

假设1:企业内部融资可以提高企业的研发投入。

企业的创新活动需要大量的资金投入,我国企业大部分的资金主要来源于银行贷款。商业银行作为盈利性机构,也需要评估企业的还款能力和资产实力,大部分科技型企业拥有的多为知识产权类的无形资产,其经济效益及未来可以转化的现金流难以准确评估,同时,债券融资不同于股权融资,债权人只获得了固定收益,并没有享受到企业一旦研发成功的成长性红利,对债权人来说承担的收益和风险不匹配,最终导致企业运用债权融资进行研发活动较难。由此提出假设2。

假设2:企业进行的债权融资不利于企业创新。

股权融资与债权融资相比具有较高的稳定性,降低了企业还本付息的压力。但有学者研究发现股权融资偏好对企业的成长具有不利影响。我国创业板、科创板的推进,注册制改革都表明股权市场的发展对战略性新兴产业的创新活动具有良好的促进作用。证券市场大多是风险偏好者进行投资的场所,投资者更倾向于投资成长性好、有良好预期、投资回报性高的股票。而企业高质量的创新产出有利于企业在未来的竞争中占据优势,给予股东更高的收益。由此提出假设3。

假设3:企业进行股权融资有利于企业创新成果的产出。

三、样本选择和变量选取

(一)样本选择

本研究以2012-2018年A股沪深两市上市公司为研究对象,专利数据来源于CNRDS,企业基本数据及财务数据来源于国泰安和Wind数据库。样本数据筛选过程如下:一是删除金融类上市公司。二是剔除ST、PT公司。三是删除有缺漏数据的公司。最终得到10 388条有效数据。

(二)模型构建

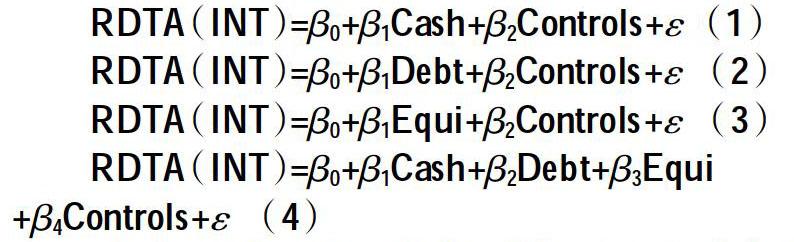

为探究不同种融资方式对企业创新的作用,本研究选用以下回归模型来检验不同种融资方式对企业创新的影响程度:

RDTA(INT)=β0+β1Cash+β2Controls+ε (1)

RDTA(INT)=β0+β1Debt+β2Controls+ε (2)

RDTA(INT)=β0+β1Equi+β2Controls+ε (3)

RDTA(INT)=β0+β1Cash+β2Debt+β3Equi

+β4Controls+ε (4)

其中,关键变量:股权融资(Cash)、债权融资(Debt)、股权融资(Equi)表示不同种融资方式。模型中的控制变量中包括:企业年龄(Age)、公司规模(Size)、产品市场竞争(Mar),资产负债率(Lev)、托宾Q(Q)、前十大股东持股比例(Top10)、独立董事占比(Ind),检验其他因素对企业创新的影响效果。此处采用多元线性回归模型来检验企业融资结构对企业创新的投入和产出的影响,其中被解释变量可以为研发投入占比(RDTA)或上市公司申请的发明专利数量(INT)。

(三)变量选取

1.被解释变量。企业创新的衡量可以从两方面进行说明,分别是创新的投入和创新的产出。其中创新的投入采用研发投入占比(RDTA),用研发费用占营业收入的比例。创新的产出使用上市公司申请的发明专利数量(INT)。

2.解释变量。内源融资(Cash)选用经营活动现金净流量占总资产的比例,外源融资中,债权融资(Debt)选用长期借款与应付债券之和占总资产的比例。股权融资(Equi)采用(当年总股本+当年加资本公积-上一年总股本-上一年资本公积)/总资产。

3.控制变量。参考相关文献,选用以下几个指标描述公司的基本特征:企业年龄(Age)使用企业成立至今的时间取对数。不同年龄的企业对创新的需求不同,融资能力也不一样,年轻企业的融资能力较低但创新需求较高,成熟的企业一般拥有稳定的现金流和良好的商业信用,融资能力强,但对创新需求不迫切,因此,存在一定差异。企业规模(Size)使用企業总资产取对数,不同规模的企业融资能力及创新均有较大差异。产品市场竞争(Mar)来衡量企业的产品所面临的竞争程度。资产负债率(Lev)反应企业的债务压力,过高的债务压力会导致资金成本上升、管理层易出现短视行为,影响企业创新。托宾Q值(Q)衡量企业成长能力,计算方法为(A股*今收盘价+境内上市的外资股B股*今收盘价)/资产总计,创新能力在一定程度上也受到企业成长能力的影响。企业的治理结构也会影响企业的创新,本研究选用前十大股东持股比例(Top10)及独立董事人数占董事会人数之比(Ind)。为剔除极端值的影响,以上变量均进行了第1和99分位上的缩尾处理。企业创新的产出具有滞后效应,在此采用滞后2年的财务数据。

(四)变量描述性统计

表1报告了变量的描述性统计及相关系数。从样本统计量情况来看,研发投入占营业收入的平均比例为30.2%,最小值仅为2.1%,而最大值达到95.7%,说明不同企业之间在研发方面的投入相差较多。在专利申请方面最小值为0,也可以看出不同企业可能对创新的需求不同。在融资方式的情况来看,不同企业的现金流量水平差异最大,标准差为0.348,权益融资与债权融资的平均值相近。此外,还报告了被解释变量与其他各变量间的相关系数,被解释变量与关键变量间基本较为显著。

四、实证结果与分析

(一)融资结构对研发投入的影响

表2中的前四列报告了融资结构对研发投入的影响。前三列分别为内源融资、债权融资、股权融资对企业研发投入的影响,结果均为正向显著,说明这三种融资渠道均能增加企业在研发方面的投入。假设1得到支持。第四列是将三种方式均纳入回归,结果均正向显著,说明企业增加融资可以促进企业加大投入研发的力度。而在控制变量方面,年龄的回归系数显著为负,说明更成熟的企业对研发的投入下降,产品的市场竞争程度越高,企业越不倾向于在研发投入上消耗太多资金,托宾Q值显著为正,说明成长能力强的企业更愿意在研发投入方面占用更多资金。同时独立董事占比较高的企业研发投入占比较高。

(二)融资结构对企业申请的发明专利数量的影响

表2的后四列报告了融资结构对申请发明专利数量的影响。第五、六、七列分别是企业内源融资、债权融资、股权融资分别对申请发明专利数量的影响。其中内源融资作用不显著,债权融资作用为负向显著,同时资产负债率的系数显著为负,更加说明了过高的债务水平使企业面临还本付息的压力及较大的破产风险,容易使管理层的经营更加短视,不利于企业的创新产出。假设2得以证实。股权融资的系数显著为正,说明虽然股东会要求更高的投资回报率,但是企业获得更加稳定的资金,可以进行长期的研发计划,有助于创新产出。假设3得以证实。在控制变量方面,企业的规模与创新产出显著正相关,说明大企业在人员及资源上仍有较大优势,创新产出相比规模小的企业更多。总体来看,前十大股东持股比例与创新投入及创新产出均为负向显著,说明较高的股权集中度不利于企业进行创新活动和核心竞争力的积累。

五、研究结论及建议

本研究通过对2012-2018年我国A股上市公司的实证分析发现,企业融资规模的增加有利于提高企业的研发投入,内源融资对企业创新产出没有影响,债权融资对创新产出有抑制作用,股权融资对企业创新有显著促进作用。年轻的成长性较高的企业研发投入较高,研发成果也更多,股权更集中的企业不利于创新活动的开展。

建议上市公司优化融资结构,部分企业的研发投入仍然较低,不利于企业的长期发展。目前我国的证券市场日益完善,鼓励更多的企业利用股权市场进行融资,可以选用发行可转换债券的方式获取较低成本的资金,在转股以后也可以减轻债务压力,提高企业创新产出数量。逐渐改善我国以银行贷款为主的融资方式特点。最后,建议企业优化股权结构,适当降低股权集中度,更多注重企业长远发展,切实保护好中小股东的权益。

参考文献:

[1] 黄少安,张 岗.中国上市公司股权融资偏好分析[J].经济研究,2001(11):12-20+27.

[2] 李汇东,唐跃军,左晶晶.用自己的钱还是用别人的钱创新?——基于中国上市公司融资结构与公司创新的研究[J].金融研究,2013(2):170-183.

[3] 王卫星,付明家,张佳佳.融资结构对民营企业创新效率的影响研究——基于创业板上市公司的实证检验[J].会计之友,2018(3):156-161.

[4] 解维敏,方红星.金融发展、融资约束与企业研发投入[J].金融研究,2011(5):171-183.

[责任编辑:王 旸]