银保监管合并下保险公司资产负债管理改进思路

李思捷 余凯月

摘 要:资产负债管理是指保险公司为了实现自身资产的流动性、安全性以及盈利性,而按照预先制定的策略进行资产配置管理。保险公司通过动态调整对利率敏感的资产,或调整整体资产与负债的持续期,以确保公司的资产净值为正。本文基于银保监管合并状况下保险公司经营环境的变化,进而提出调整和改进保险公司资产负债管理的新思路。

关键词:银保监管合并 保险公司 资产负债管理

中图分类号:F279.23 文献标识码:A 文章编号:2096-0298(2020)09(a)--02

2018年3月,针对金融监管机构的改革要求,国务院出台了将银监会和保监会职责整合的机构改革方案,提请十三届全国人大一次会议审议并通过,原银监会与保监会合并组建了新的中国银行保险监督管理委员会。两会的合并将让原有分立的资产监管体系得到统一和完善,有助于填补部分监管漏缺,降低系统性金融风险。而且随着监管口径的统一,使保险公司的经营和管理目标更加明晰和专一,标志着监管模式由过去的粗放增长向审慎发展转型。新的监管框架以及监管政策必将对我国保险公司的运营与发展质量,尤其在资产负债管理水平方面带来一系列重大的影响。

1 文献综述

Fotios Pasiouras、Chrysovalantis Gaganis(2012)针对希腊国内保险公司稳定性与监管政策,进行了首次全国性的研究。Maria Dementyeva、Paul R. Koster和Erik T. Verhoef(2018)研究了当保险公司掌握市场势力后,如何对其外部性进行合理的监管。Jose L.Fernandez、Ana M. Ferreiro、Jose A. Garcia-Rodriguez和Carlos Vazquez(2018)展示了一个人寿保险公司的资产负债管理模型以及其数值模拟结果。Danping Li、Yang Shen和Yan Zeng(2018)在保险公司资产负债管理的问题中,首次将衍生品考虑进最优资产负债管理的策略中。

2 银保监管合并后保险公司资产负债管理将面临的新风险

虽然银保监管的合并必将有利于保险业的健康发展,但也会产生不少新的问题和风险需要改革和应对,具体汇总如下。

2.1 现金流及资本金压力带来的流动性风险

2017年保险业现金流量净额为6330.75亿元,同比下降65.12%。由于业务与收入的急剧降低,部分寿险公司甚至面临退保以及满期给付等压力。中国的银保业务通常会受到政策和规则变化的影响,行业早期通过定价利率管制、新产品开发以及资金渠道开放得以发展。宽松的货币政策、投资许可范围扩大以及费率市场化等条件的不断出现,使我国保险行业的发展更加迅速。然而随着政策监管的加强以及转型压力增大的影响来临,保险公司下一步的经营将面临下降的风险。

银保监合并后监管新政的出台将可能对保险公司的短期经营业绩造成波动和影响,从而带来现金流及资本金压力的流动性风险。同时随着资本市场以及投资范围的不断扩展,保险公司将准予采取有效的保值与增值业务操作,这些迅速壮大的投资性业务的发展,也会使公司的资金链变长、变脆,给保险公司带来新的现金流及资本金压力的风险。

2.2 新的利差损失以及费差损失风险

随着竞争与转型等压力的到来,部分保险公司将选择提高手续费或者降低部分产品定价的策略,在产品上更倾向于期缴低价值产品而非原有趸缴低价值产品。同时,凭借长期年金产品的高额利率获得收入。长期产品或者养老金产品面临的长期性以及复杂性会迫使保险机构采取高承诺利率以及高费用率,由此进一步掩盖了利差损和费差损风险。以上两大风险都属于因经营环境变化可能出现的短期风险,待市场环境稳定后风险度会有所降低。

2.3 与银行业间的金融传导性风险

随着银保监管的合并,原有的银保合作方式将发生转变,相关的规则也会发生变化,机构间互动进一步加深,有助于推动金融一体化的实现。但是,随着银保互动的深入,风险传播的可能性也将随之加大。一方面,由于流动性风险的传递性和外溢性,保险业风险会传导至银行业,部分银行因为做了隐性担保,如不能及时兑付款项,银行业务必将受到冲击。另一方面,保险公司在原先的风险(赔付与红利)下,还将面临来自银行的流动性风险传导。此类风险往往源于滞后的传导,所以难以被识别,需要银行与保险公司之间的数据联动,以及与之相匹配的数据分析基础才能被识别。此外,银行业的经营业绩表现也直接影响着保险业在银行内的股权、债券等投资收益,这也是一种属于投资性的传导性风险。

2.4 市场风险与信用风险

随着新的监管框架与资本市场的变化,保险公司将进一步放开与深入到资本市场的投资中,这给保险公司自身带来了新的市场风险与信用风险。与此同时,由于风险的引致性也会引发新的流动性风险。

2019年1月,银保监会为鼓励更好地发挥保险公司资金的作用,维护上市公司稳定与资本市场发展,应许保险公司通过使用长久期账户的资金,增持优质上市公司的股票或债券,拓宽保险公司投资范围,并且推进研究保险公司持有长期股票的资产负债管理评估体系。在依法合规与风险可控的两个重要前提下,允许通过资管计划以及信托计划化解股票质押后产生的流动性风险,吸引更多保险公司以多种方式参与资产市場的运作。因此,新的规定以及伴随而至的资本市场的拓宽,必将给保险公司带来新的潜在的市场风险与信用风险。

3 基本对策与建议

针对以上各种主要新增风险,保险公司应着重加强以下几方面的管理和内部建设,以增强机构抵御风险的能力。

3.1 加强流动性风险管理

流动性风险管理的核心问题在于:一是安全并且合理头寸管理,所谓安全的概念在于对流动性需求以及流动性管理间的平衡点。二是建立健全应急机制,确保保险公司在极端情况下可以平稳运营。三是关注不良资产,不仅需要关注资产状况,同时需要关注各类交易对手的资产状况。

3.2 健全内部管理机制,强化自我防范能力

银行保险业务的风控管理往往是容易忽视的环节。首先,银行可以利用自身优势,细化保险业务的内容。其次,要抓好保险公司与银行间的密切合作,尤其是数据链的共享,使相关产品和保费管理及时得到双方的同步监管。最后,银行和保险公司间应加强计算机技术的应用和数据库建设,加强产品研发和创新,尽量避免道德风险和逆向选择。

3.3 强化银保协作,并使之机制化

目前,银行与保险公司之间的合作通常采用多对多的方式,这是非常不稳定的。为了确保双方的稳定合作和长远发展,应该关注双方合作伙伴的共同价值观和企业文化建设,并从长远利益来看,而不仅仅是关注眼前利益。同时深化保险公司与银行间合作机制建设,应循序渐进,通过业务渗透和整合逐步实现战略联盟。以此不断提高管理水平,降低双方面临的风险。

3.4 加大产品研发力度,堅持可持续发展

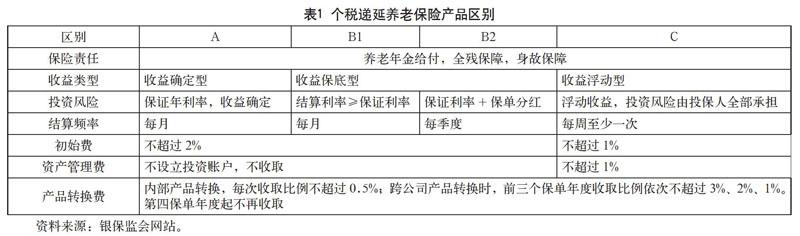

为了实现银行保险业务的可持续发展,满足客户的多样化需求,保险公司应在产品研发方面下工夫,要在寿险、健康险等与客户切身利益相关的产品研发方面投入力量,尤其是养老保险和其他保险类型等。2018年7月,银保监会发布了《个人税收递延型商业养老保险资金运用管理暂行办法》(下称《管理办法》),该办法围绕税延养老保险资金长期保值增值的核心目标,从多方面对税延养老保险的资金运用进行了规范(如表1所示)。为保险公司今后养老保险产品的进一步研发明确了方向,打下了基础。

4 结语

综上所述,目前有必要探索出一套适用于银保监管合并后保险公司风险管理新体系,在确保充分流动性的同时,实现保险公司资产的持续保值与增值。2018年是银保监管合并的元年,也是新监管模式运营的起点。希望在新的监管模式下,我国保险业有一个质的变化和发展。通过不断提高内部管理流程和能力,将资产风险管理能力的提升作为企业核心竞争力建设的重要部分,不忘初心、砥砺前行,力争将我国保险业的经营管理水平提升到一个新的高度,达到国际先进水平。

参考文献

Pasiouras F, Gaganis C. Regulations and soundness of insurance firms:International evidence[J].Journal of Business Research, 2013,66(05).

Dementyeva M, Koster P, Verhoef E T, et al. Regulation of Road Accident Externalities when Insurance Companies have Market Power[J]. Journal of Urban Economics, 2015.

Fernandez J L, Ferreiroferreiro A M, Garciarodriguez J A, et al. GPU parallel implementation for asset-liability management in insurance companies[J]. Journal of Computational Science, 2017.

Li D, Shen Y, Zeng Y, et al. Dynamic derivative-based investment strategy for mean–variance asset–liability management with stochastic volatility[J]. Insurance Mathematics & Economics, 2018.