市场分化之争:三四线与一二线,哪里景气度更高?

2020年的上半年,看不见的新型冠状病毒搅动全球,看得见的美国大选备战震动世界。世界变幻莫测令人猝不及防。在房地产行业,企业的销售压力倍增,增速明显放缓。而疫情之后,调控政策接踵而至。内外多重因素共振下,房地产市场亦日异月殊。

8月底,进入一年一度的上市公司中报披露期。见微知著,我们透过房企中报数据感受一下2020年上半年房地产市场的几点变化。

景气的三四线市场

存量博弈时代,房地产市场分化的事实被广为接受。舆论普遍认为,大城市对人口的虹吸效应明显,人口多涌向一二线城市,房价的支撑最终要靠流动人口的聚集。因此,一二线城市房产投资价值显著,而三四线城市房价基本达到一个史诗级的高度。许多三四线城市或逐渐走向收缩,甚至出现黑龙江鹤岗、辽宁阜新等低房价的极端案例,三四线房地产不被看好,被指“应敬而远之”。

尤其在新冠肺炎疫情下,深度布局三四線城市的房企,今年受影响程度或更大。

8月25日,碧桂园披露的2020年中报显示,公司前6个月实现总收入1849.6亿元;毛利约为448.9亿元,净利润约为219.3亿元,股东应占核心净利润约146.1亿元;归属本公司股东权益的合同销售金额2669.5亿元。在克而瑞的全口径销售额排行榜中,碧桂园以销售金额3723.1亿元稳居行业第一。

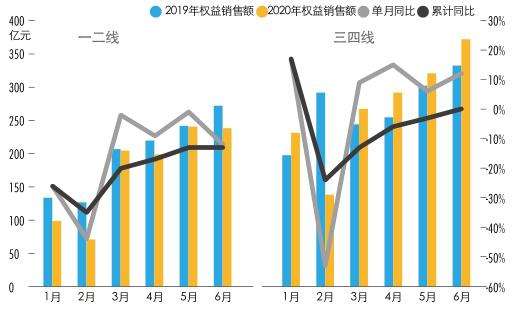

图:碧桂园一二线城市、三四线城市权益销售额

在新冠疫情严重冲击经济社会生活的背景下,碧桂园上半年依然取得不俗的成绩,难能可贵。事实上,其中报成绩亮眼得益于三四线市场的旺盛销售。作为重仓三四线的龙头房企,碧桂园优势明显。

数据显示(附图),2020年上半年,国内三四线城市除疫情影响较为严重的2月份外,其他月份都实现同比增长。三四线城市销售额自2020年3月起,平均每月同比上升11%,明显优于一二线城市单月销售同比变化水平,反弹更明显。反观一二线,则出现不同程度同比下降。今年4月,一二线城市销售额单月同比下降9%,而三四线城市的销售额已实现单月同比上涨15%。

半年时间过去,在全民等待房地产复苏的过程中,一众三四线城市在争议声中脱颖而出,浙江嘉兴、江苏常州、内蒙古赤峰等城市频频登上“热搜”。在此市场热度下,碧桂园、世茂集团(00183.HK)、中南建设(000961)、建业地产(000832.HK)等重仓三四线城市的房企,均取得骄人的成绩。

三四线城市的房地产市场景气度明显胜过一二线城市,或在公众的意料之外。

与万科A、融创中国(01918.HK)等龙头房企不同,碧桂园对三四五线城市一直保持坚定而积极的态度,义无反顾地下沉,坚定“走自己的路”。在最新的财报中,该公司创始人、董事会主席杨国强判断,中国房地产及其相关行业的市场依然广阔,城镇化还在持续。

杨国强的战略远见,如今又一次被验证。

碧桂园方面透露,2020年下半年权益可售资源约人民币6412亿元,可售资源充足。公司在三四线城市的布局仍占重头。2020年上半年,按项目所在地分,位于一二线和位于三四线项目的销售金额比例为39:61;按目标市场分,目标一二线与目标三四线项目的销售金额比例为45:55。从三四线项目投资转化情况看,截至2020年6月底,碧桂园三四线城市项目获取18个月后的投资转化率为1.28,相较同行一二线城市项目0.73左右的投资转化率,表现更优。

碧桂园目前已进驻的三四线城市中,85%的城市处于库存短缺或合理状态,对应三四线城市权益货值的84%。可以预见的是,碧桂园2020年下半年的销售业绩有望再创历史新高。

超预期的房企分化速度

回顾上半年,房地产市场最大的变数莫过于突如其来的新冠肺炎疫情以及“房住不炒”下的政策预期。

疫情爆发之时,市场预计,新冠肺炎疫情这粒历史尘埃将压倒不少中小房企,这一重大突发事件或成为行业洗牌变革的助推器。同时,政府在2020年内松动楼市调控政策也一度成为行业共识,不乏有房企因祸得福。

如今半年过去,房地产调控已从经济管理手段中剔除,政府“房住不炒”的定力一以贯之。在新冠肺炎疫情的阴霾下,春风得意的龙头房企与苦不堪言的中小房企,分化程度也远超市场预期。

较早公布2020年上半年业绩的28家房企数据显示,其全年业绩完成率均值仅为39.9%,较去年同期下降7.7个百分点,大量上市房企的答卷不尽如人意。令人意外的是,在诸多中小房企之外,不少老牌国企也不堪压力,业绩下滑显著。

2020年上半年,绿地集团(600606)的房地产业务合同销售金额及合同销售面积分别同比下降20.7%、30.66%。远洋集团归母净利润只有12.23亿元,同比下降35%。华侨城A(000069)归母净利润21.38亿元同比下降24%,金隅集团(601992)盈利下降49.97%,两家房企都交出自公司上市之来最差的半年报。

新冠肺炎疫情成为诸多房企挥之不去的阴影,而龙头房企则早已消化殆尽。碧桂园、新城控股(601155)等龙头则有一副“任凭风浪起,稳坐钓鱼台”的姿态。

碧桂园固若金汤的格局,很大程度得益于其“高筑墙、广积粮”。截至2020年6月30日,其有息负债总额由去年底的3696亿元下降至3420.4亿元,下降了7.5%。数据显示,碧桂园的净借贷比率仅为58%,远低于行业90%的均值,已连续多年保持了净借贷比率低于70%。这在国内地产企业中并不多见。

2020年上半年,碧桂园权益物业销售现金回笼约2509.3亿元,权益回款率达到94%,已连续5年高于90%,在行业继续保持领先。这意味着,碧桂园的现金流持续保持充足。

在出色的业绩下,碧桂园表现出一如既往的慷慨。8月25日,碧桂园宣布向股民派发2020年年中股息每股人民币20.55分,该笔半年派息总额占其核心净利润总额的31%。

8月20日,中国人民银行、住建部已宣布形成了重点房地产企业资金监测和融资管理规则。该项新规延续之前“房住不炒”的严厉调控基调。预计下半年开始,“降负债”将成为房地产行业的主旋律。待2021年新规普遍施行后,势必有更多的中小房企因为流动性问题陷于弱势地位,面临被收购兼并的命运,行业“马太效应”将会更加凸显。从某种意义上说,碧桂园等龙头房企或迎来千载难逢的扩张机遇。

国内大循环格局“初具雏形”

新冠肺炎疫情、中美关系变局等各种不确定因素,导致房企面临空前考验和压力测试,房地产行业转型亟待加速。从最近半年的情况看,不少房地产企业、房地产科技企业及相关机构已建立了房地产科技生态圈,大循环格局“初具雏形”。

以碧桂园为例,该公司在覆盖房地产开发所有环节的基础上,持续围绕地产主业挖掘新市场新动能,机器人建房、机器人餐饮、现代农业等新业务均有显著进展,形成房地产产业链、生态产业链、社区产业链的全覆盖,这为其持续长远的发展注入了新动力。

地产方面,碧桂园垂直整合规划设计、材料供应、建造,到园林、装修、营销、物业、酒店、学校、商业、医疗等各个环节,其设计、教育、物业等不少业务板块在行业均处于领先地位。例如,碧桂园旗下的广东博意建筑设计院,拥有4000多名设计师,具备建筑工程设计甲级资质;博实乐教育集团(BEDU.N),即原碧桂园教育集团,是全球领先的K12教育集团,已于2017年5月在美国纽交所主板上市;碧桂园服务(00698.HK)已于2018年6月登陆港交所,是目前市值最高、盈利能力最强的物业管理企业。

生态产业链构造方面,碧桂园在机器人、农业及科技领域的成果已相继落地。

据介绍,博智林机器人公司自2018年7月成立以来,组建了5大研究院,招募了3600多名国内外优秀研发人才进行建筑机器人及相关智能施工设备、装配式等的研发、生产、制造与应用。截至2020年8月14日,博智林已累计递交专利申请2314项,获授权567项,在关键领域拥有一批自主核心技术,现有在研建筑机器人50款,其中35款已投放工地测试,填补行业空白,其安全性和工作效率相比人工操作大大提升。

2019年,碧桂园成立全资子公司千玺机器人集团,率先打造国内领先的机器人餐厅连锁品牌。截至2020年6月底,已申请各类专利611项,目前已获授权的有205项;汉堡机器人、云轨系统、一体化全自动蒸箱、火锅智能配餐机器人及自动物流系统等61款样机正在研制,其中迷你雪糕机、集装箱煲仔饭机器人、咖啡机、汉堡机已进入量产阶段。

农业方面,碧桂园智慧种业基地、无人农场等阶段性成果落地。目前碧桂园农业公司已控股华大农业,并投资建设运营广东德庆贡柑产业园、连樟村现代农业科技示范园、河北张北华大农业康养基地等优质项目。

此外,碧桂园依托实业优势,关注地产和社区生态链的投资机会,以产业投资的方式进入万亿级市场。截至2020年7月30日,已先后投资贝壳找房(BEKE.N)、企鹅杏仁、蓝箭航天、和铂医药、紫光展锐、比亚迪半导体、秦淮数据、塞飞亚农业科技等新兴技术企业,投资领域围绕房地产上下游产业链、大健康、智能制造、新基建等领域。

在以国内大循环为主体,国内国外双循环相互促进的新发展格局下,拥有业内领先的全产业链覆盖能力的碧桂园,可望借助其丰富的产业资源及线下流量,通过投资实现产业链深耕及协同赋能,提升内循环效能。毋庸置疑,碧桂园的产业链内循環模式,值得关注。■