禹洲治水:激进地王的融资戏法

杜冬东

原本偏居厦门的地产商禹洲集团,最近4年之内近乎完成从200亿元到千亿量级销售规模的飞跃,并接盘李嘉诚出手的成都“地王”等项目,在业内如同神话般崛起。

虽然激进扩张,负债规模暴增,但禹洲集团的资产负债率、净负债比率指标始终平稳,甚至明显下降,其负债控制之术令同行难望项背。

这不仅得益于其在境外资本市场游刃有余,更值得关注的是,禹洲集团通过众多合营企业、联营企业实现扩张。资料显示,不少信托公司、资产管理公司以及疑似与禹洲集团关联的影子公司,在项目开发前期與禹洲集团及相关公司共同合营或联营,进入项目结转或收获期,则以近乎零利润出让股权、悄然退出。在“一进一出”的“客串”运作下,禹洲集团不乏明股实债、“假合营、真控股”的利益安排,这令其负债规模及利润数据变得更为扑朔迷离。

这些合营、联营企业普遍资产负债率高企,甚至资不抵债,但其大量的负债不被并入禹洲集团的报表。另辟渠道"疏浚"之下,禹洲集团的表外债务规模究竟多大?外界无法查证。

新冠肺炎疫情阴霾下,庚子年的地产江湖光景有些黯淡,昔日活跃的地产大鳄纷纷销声敛迹,唯有一众闽系房企继续乘风破浪。

继世茂集团(00183.HK)高调崛起、重夺行业前十宝座之后,又一家闽系房企不甘寂寞。2020年7月23日,李嘉诚家族旗下公司长实集团(01113.HK)宣布,以总价约71.02亿元,将旗下位于四川成都的南城都汇项目出售给禹洲集团(01628.HK)和成都瑞卓置业有限公司,两家受让方各占50%股权。

这条新闻毫无悬念引发市场高度关注,卖方李嘉诚再度被指“套现跑路”,而大手笔出资接盘项目的买方禹洲集团也顺势被推上风口浪尖,被指“大有来头”。

禹洲集团是发家于福建厦门的一家房企,近期刚从禹洲地产改名为禹洲集团。

自2009年在港交所上市以来,禹洲集团的销售规模一直在百亿量级徘徊。2016年总部迁往上海后,禹洲集团开始迅猛扩张,四处夺取“地王”。克尔瑞数据显示,禹洲集团2019年合约销售额达到751.15亿元,已进入房地产行业TOP50。按照该公司董事长林龙安的设想,禹洲集团或在2020年冲击“千亿销售俱乐部”。

据禹洲集团官网介绍,公司得名于“大禹治水”之典故,寓意“大禹治水、荒漠成洲”。中国自古以水为财。在近年流动性持续紧缩的金融市场环境下,禹洲集团于资本市场游刃有余、如入无人之境,4年之内近乎完成从200亿元级到千亿量级销售的飞跃,在市场横盘、面临转型焦灼的地产行业如同神话般崛起,禹洲集团的治“水”之术令人瞩目。

闽系后浪:从小富即安,到激进地王

偏居海西一隅的禹洲集团,1994年创立至今已走过20多个春秋。过去多年,禹洲集团深耕厦门,在当地房地产市场的占有率遥遥领先。按照厦门市房地产业协会的说法,就每年出售的建筑面积而言,禹洲集团乃是厦门三大房地产开发商之一。

表1:2016年以来,禹洲集团拿下的部分地王项目

虽说禹洲集团在厦门地产界名声赫赫,且2009年已在港交所上市,但在群雄逐鹿的国内地产江湖,却长期不见经传。原因或在于,2016年之前的禹洲集团,常年维持在百亿元以下的销售规模、营收规模,相比数千亿规模的同行,仿如米粒之珠。相较于其他高歌猛进的闽系地产商,也似乎沉醉小富即安的状态。

公开资料显示,禹洲集团董事长林龙安最初为厦门财政系统的公务员,1994年末放弃“铁饭碗”选择下海创立禹洲地产。彼时,厦门市场已有多家规模房企,但林龙安认为“起步虽晚,但起点要高”。1995年,禹洲地产推出的首个楼盘“禹洲新村”,这个位于厦门市岛内仙岳山麓城乡结合部的项目,在市场赢得了一片美誉,为其赚得“第一桶金”。经过20余年的耕耘,禹洲地产的经营业绩扶摇直上,林龙安的个人财富也水涨船高,2019年新财富500富人榜显示,其以84.5亿元的财富位居榜单290位。

禹洲集团开始被外界关注乃是近年之事。2016年,禹洲集团将公司总部从厦门搬迁至上海。从这一年起,禹洲集团开始动作频频,令市场刮目。

激进地王

2016年元旦刚过,素来低调的禹洲集团耗资26.3亿元在上海闵行区拿下一块地,该项目成交价溢价率达189.2%,成为当时上海闵行区马桥镇的“地王”。

同年4月,禹洲集团一天之内就在楼市火爆的合肥拿下3块地,其中一块土地成交溢价率达381%。

据不完全统计,禹洲集团2016年一共拿下14块土地,总耗资168.89亿元;其中有7块“地王”,总投资132.07亿元,占当年拿地总投入的78.2%,可见其扩张之心切(表1)。

2016年,禹洲集团的营业收入仅为136.72亿元,而其前一年度的销售规模也仅有140亿元。也就是说,禹洲集团当年拿地的投入,远超过当年的营业收入,也超过2015年的总销售额。两项数字的对比反映出,2016年的禹洲集团有多么激进。

从行业环境来看,2016年前后,国内房企正在掀起“加杠杆”的热潮,加之当年流动性宽松,“力争上游”大概是禹洲集团突然发起攻势的动因。

2016年之后,禹洲集团仍以强大的冲劲攻城略地,在招拍挂、土地并购市场上表现出非凡的进攻性。2018年,禹洲集团通过招拍挂、合作开发等多种方式入手30块土地,新进入北京、重庆、佛山等9个城市。2019年,禹洲集团的拿地投入,再一次超过了当年的公司营业收入232.4亿元。数据显示,2017年至2019年,禹洲集团的拿地投入分别达到149.6亿元、80.52亿元、244.4亿元。

此外,自2016年7月以41.04亿元收购中国烟草专卖局下属全资公司中维地产旗下杭州市西湖区一商住地块之后,禹洲集团于2018年投入38亿元收购了沿海绿色家园(01124.HK)旗下的资产包。

2019年5月,禹洲集团首次进入成都。彼时,正值国内房地产调控从一线城市向热点二线城市转移,禹洲集团以134.39%溢价、18400元/平方米的楼面地价,竞得成都市锦江区琉璃厂板块一地块。与其同日竞价的碧桂园(02007. HK),拿下的另一地块溢价也仅为34.07%。禹洲集团出手阔绰,在四川地产界出尽风头。

一年之后的2020年7月23日,仍旧在成都,禹洲集团联合成都瑞卓置业有限公司,豪掷71.02亿元,接盘“超人”李嘉诚旗下公司的南城都汇项目。

近期正值国内深圳、东莞等多地收紧地产调控政策,且恰巧次日中央组织召开的房地产工作座谈会,进一步强调“房住不炒”。处在这一敏感时点上,逆势出手的禹洲集团自然被置于镁光灯下。

突飞猛进

回过头看,2016年至今,禹洲集团走过了一段激情燃烧的岁月,而市场也未辜负林龙安的期待。

经营数据显示,禹洲集团的土地储备从2015年的856万平方米,增长至2019年的2012万平方米,相当于此前的2.35倍;其合约销售额度从2015年的140.18亿元,扩大至2019年的751.15亿元,增长了5.36倍,相当于每年增长1.07倍。

禹洲集团如今已在长三角一二线城市牢牢扎根。年报显示,2016年,禹洲集团在上海、合肥、南京、厦门、福州5个城市的项目合约销售额为198.65亿元,占全集团销售额的86%,其市场及土地储备集中于海西地区及长三角地区。总部落沪之后,2018年,禹洲集团在长三角的土地储备占全集团的比重高达75.85%,其经营资源进一步向长三角地区聚集。

禹洲集团近年经营业绩的爆发,成果在财报上体现得淋漓尽致。Wind数据显示,2019年,禹洲集团的营业收入达到233.67亿元,是2015年103.97亿元的2.25倍,相当于年平均增长约45%(表2)。同期,其资产规模增长2.77倍,净利润规模增长2.18倍。无论是规模体量还是质量,禹洲集团都获得长足的提升。

禹洲集团副总裁、首席财务官兼公司秘书邱于赓曾在公开场合表态:“2020年禹洲的可售货值约1800亿,完成千亿没有难度。”2020年1-6月,禹洲集团实现累计销售金额达到428.50亿元,即使遭受新冠肺炎疫情的影响,其销售业绩仍然表现不俗,实现“千亿房企”的目标或近在咫尺。

用4年时间,禹洲集团基本完成了“从200亿元级到冲击千亿级”的跨越。比较来看,禹洲集团近年的增长速度,虽说与泰禾集团(000732)营业收入5年增长8.9倍、融信中国(03301.HK)增长5倍,尚有差距;但是與阳光城(000671)同期营业规模增长近3倍、世茂集团(00183.HK)增长近2倍的速度旗鼓相当,放眼整个地产圈,这一攻城略地的速度仍然可以笑傲江湖。

最近10年以来,闽系房企向来特色鲜明?在福建大本营站稳脚跟之后,普遍喜欢将总部迁往上海,有的喜欢四处建“地标”,有的喜欢拿“地王”,策略相当激进。潜伏多年之后,禹洲集团迁都上海、拿“地王”、冲击千亿销售规模,发力较晚却一鸣惊人,走上了一条典型的闽商路线,成为闽系地产阵营里的一匹“黑马”。

大举融资:高超的债务控制“技术”

众所周知,在资金密集型的房地产行业,房企资产体量及销售规模的大幅增长,很大程度上依赖于杠杆,禹洲集团近年的蜕变离不开巨额资本的助推。

Wind数据显示,自2016年发起扩张后,禹洲集团的投资活动现金流量逐年暴增。2016-2019年,该项指标分别为-79.54亿元、-101.57亿元、-15.88亿元、-189.44亿元。同期,禹洲集团筹资活动现金流量分别为63.15亿元、73.14亿元、98.79亿元和253亿元。禹洲集团外部融资获得的现金流量,基本能支撑其超速扩张的需要。

与此同时,禹洲集团的负债规模从2015年的426.05亿元增长至1177.08亿元,短短5年间,增长超过751亿元。

剔除银行渠道的间接融资来看,Wind数据显示,2016年至今,禹洲集团在国内发行债券募集了30亿元资金,此外在海外发行包括永续债在内的债券,募集资金63.8亿美元(折合441.5亿元人民币)。也就是说,禹洲集团通过债券融资获得超过470亿元资金,其中美元债券占比超过93%(表3)。

同期内,融创中国(01918.HK)、新城控股(601155)、世茂集团(00813.HK)、融信中国、阳光城、泰禾集团的债券融资规模分别为82.9亿美元(折合人民币约573.67亿元)、418.58亿元、458.4亿元、45.44亿美元(折合人民币约314.44亿元)、367.2亿元、265.79亿元。同行对比显示,禹洲集团的债券融资规模已超过多家千亿销售规模的房企,直追TOP5房企融创中国,在闽系地产阵营中遥遥领先。

表2:禹洲集团2015-2019年主要财务指标(单位:亿元)

表3:禹洲集团2016年至2020年8月的债券融资情况

融资成本方面,禹洲集团从最初的6%逐步攀升至2019年的8.5%左右,总体保持在10%以下。进入2020年以来,禹洲集团发行了3期美元企业债,其融资成本从前期的8.3%下降至7.375%,呈现下行趋势。

在2016年第四季度之前,中国的公司债融资政策相对宽松,房企的债券融资规模扩大。禹洲集团在国内债券市场仅完成1笔融资。此后,国内融资环境开始转变,房企融资难度骤增。尤其是2018年5月之后,上市房企融资总额创下最低。最近数年,金融市场紧缩的背景下,房企“加杠杆”并不容易,禹洲集团的融资全力向境外资本市场转移。

归结起来,在资本市场的紧缩周期下,禹洲集团在海外债券市场近乎畅通无阻,其债券融资能力是同量级房企无法企及的。海外债券融资的无往不利,正是禹洲集团得以高歌猛进的关键因素。

房企的融资能力,不仅与金融监管的政策环境息息相关,更重要的是由房企自身的质地决定。本质上看,禹洲集团在境外资本市场游刃有余,奥秘或在于其债务指标的控制技术。虽说禹洲集团近年激进扩张,负债规模暴增,但其资产负债率、净负债比率指标却始终平稳,甚至明显下降。

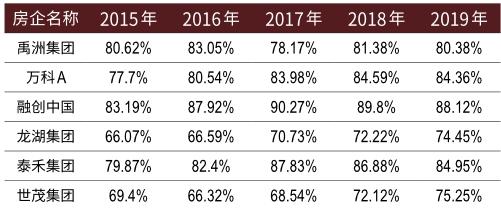

Wind数据显示,禹洲集团2019年的资产负债率、净负债比率分别为80.38%、65.64%,这一水平不仅低于扩张前夕2015年的80.62%、79.43%,更低于扩张最为凶猛的2016年同项指标(表4)。2016年,禹洲集团的资产负债率、净负债比率分别为83.05%、71.7%。可以看出,经过数年的激进扩张、大举负债之后,禹洲集团的资产负债率总体保持平稳,下降0.24个百分点;净负债比率反而创下了近年的历史新低,下降超过6个百分点。2020年8月24日,禹洲集团公布的中报数据显示,其净负债率进一步下降至64%。

按照正常的商业逻辑,房企大举负债扩张与低资产负债率二者是难以共存的。环顾地产行业,过去近10年,房企处于加杠杆的周期,债务与规模齐头并进的扩张普遍存在,房企资产负债率指标骤增乃是家常便饭。

过去5年间,万科A(000002)、融创中国、龙湖集团(00960.HK)等企业的资产负债率伴随销售规模的增长而逐年攀升,无一不是上升5-8个百分点,尤其龙湖集团最高,上升达8.38%(表4)。如此可见,禹洲集团的负债控制“技术”,并非寻常可比。

暴增的少数股东权益

一般而言,企业的债务指标,与之当期的有息负债、现金规模及所有者权益有关。前述三项因素的平衡,将决定企业资产负债率及净负债比率的增减、升降。也就是说,禹洲集团的资产负债率及净负债率保持相对平稳,不仅受益于其销售业绩带来的货币资金增加,一定程度上降低了其有息债务规模,更与其所有者权益的迅猛增长休戚关联。

Wind数据显示,2015年至2019年,禹洲集团的股东权益规模从102亿元增长至287亿元,增长了281.37%(表5)。也就是说,在现金规模急速增长之时,禹洲集团的所有者权益也不断积累,其对应的净負债率计算公式中的“分母”变大了。

在所有者权益当中,禹洲集团的少数股东权益增速最为醒目。其少数股东权益占股东权益的比例从5.88%上升逐步攀升至2019年的20.21%,即最高占比超过了1/5。2015年,其少数股东权益为6亿元,至2019年该项指标达到了58亿元,增长近9.67倍。同期内,禹洲集团归属母公司股东的权益规模从96亿元增长至229亿元,增长仅2.38倍。

禹洲集团少数股东权益的增速,远超其同期的营业规模、净利润及销售规模的增速,也远超同期归属母公司股东权益规模的增速。这意味着,禹洲集团急速膨胀的少数股东权益,成为左右其资产负债率及净负债比率指标的关键变量。

进一步看,禹洲集团少数股东权益的暴增,背后是其持续增加的合营企业和联营企业体量。

这究竟是什么情况?这些企业如何影响禹洲集团的债务指标及财务数据呢?

疑问重重的合联营企业

如前文所述,2016年之前的禹洲集团颇有小富即安的风格,自然也少有与外部企业展开合营和联营。2016年开始,伴随禹洲集团的高歌猛进,其合营和联营企业规模也暴增。

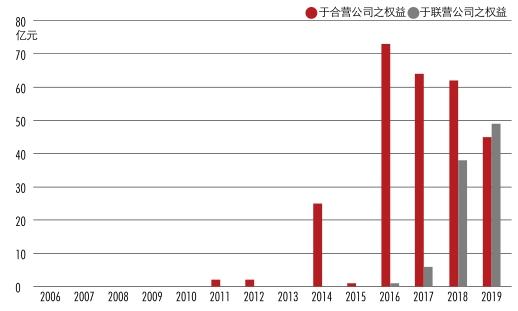

Wind数据显示,2016年,禹洲集团的合营企业权益从前一年度的1亿元暴增至73亿元(图1)。2017至2019年,禹洲集团合营企业的权益分别为64亿元、62亿元、45亿元。2016年,禹洲集团联营公司的权益为1亿元,至2017年则增长至6亿元,2018年和2019年则分别达到38亿元、49亿元。

从数据上看,最近几年,禹洲集团合营企业的体量规模及增速是逐年下降的,而联营企业资产体量及其增速逐年递增。这或意味着,禹洲集团越来越青睐联营企业的模式。

2016-2019年,禹洲集团的股东权益规模分别为117亿元、174亿元、214亿元、287亿元。这相当于合营公司和联营公司的权益之和,占禹洲集团同期股东权益(含少数股东权益)的比例分别达到63.25%、40.23%、46.73%、32.75%。可见,合营企业和联营企业板块的体量在禹洲集团当中占有的分量之大。这也反映出,禹洲集团2016年开始的激进扩张,很大程度上借助于合营企业和联营企业的方式。

根据年报资料,2016-2018年,禹洲集团的合营企业数量分别达到10家、18家、12家;同期的联营企业数量分别达到2家、8家、8家。不过,禹洲集团公开的合营企业和联营企业资料介绍,近年相对简略。到2019年,禹洲集团年报公布的合营企业仅剩3家、联营企业则剩下2家。剔除重叠的名单综合计算,禹洲集团涉及的合营企业、联营企业分别有16家、13家,共有29家。

据禹洲集团旗下一家重要的子公司?厦门禹洲鸿图地产开发有限公司(下称“禹洲鸿图”)于2019年3月29日公布的债券募集说明书介绍,截至2018年第三季度,禹洲鸿图共有27家合营公司和14 家联营公司。禹洲鸿图所列的合营企业及联营企业,与禹洲集团披露的29家名单存在部分重叠,剔除重叠的部分,新财富最终获得52家合营企业和联营企业的名单。

表4:禹洲集团与部分同行的资产负债率变化对比

表5:2015-2019年禹洲集团的股东权益相关数据变化(单位:亿元)

图1:禹洲集团近15年来的合营和联营企业权益变化

禹洲集团上述公布的合营企业和联营企业,未必是其全貌,更多关联的合营企业和联营企业或已下沉至旗下的子公司。

不以持股比例作为合营联营标准

新财富对上述52家合营和联营企业的工商资料进行查询发现,禹洲集团(或通过旗下子公司)在其中16家持股超过51%,持股最高达到80%,其中既有合营企业也有联营企业;有10家持股介于49%-50%。禹洲鸿图的27家合营企业中,有13家持股超过51%,持股最高的也达到80%。综合计算,禹洲集团(或通过旗下子公司)持股比例在50%及以上的合营和联营企业有22家,占52家的42.3%。

通常,按照《公司法》规定,其中一方持股比例超过51%即可获得公司的(相对)控制权。禹洲集团上述合营和联营企业的持股状况,不少已超过51%的持股划线,一般会被上市公司并表,但禹洲集团并未作此处理。

对此,禹洲集团在债券募集说明书中表示,“公司章程规定,股东会议重大事项所行使的职权需经全体股东一致通过,董事会所行使的职权需经全体董事或岀席董事会会议的董事一致通过”。

根据《民法通则》相关规定,合营企业和联营企业的持股关系及运作模式是否适用《公司法》或是《合伙企业法》,依据具体情况而定。企业间的合营企业或联营规则,原则上是根据合作方的合同约定。《公司法》第四十二条规定,“股东会会议由股东按照出资比例行使表决权;但是,公司章程另有规定的除外”。这就意味着,公司章程可以约定股东会是否按照出资比例行使表决权,即如果约定为否,51%的持股也将失去相对控制的意义。

因此,并非是持股超过50%就被认定是控股子公司。根据前述公司章程的约定,即使禹洲集团持股超过51%,但这些企业仍认定为合营(联营)企业,无须并表。

进一步考察禹洲鸿图旗下41家合营企业和联营企业的财务数据可见,有12家合营企业的资产负债率超过90%,其中6家超过100%;联营公司,有7家资产负债率超过90%,其中1家超过100%(表6)。这19家企业负债规模之和达到346.41亿元。资产负债率超过100%,意味着该公司已经资不抵债。这些企业资产规模超过10亿元的,有12家。

禹洲鸿图是禹洲集团旗下重要的子公司,其销售规模长期占据后者的60%以上。然而,禹洲鸿图的合营企业和联营企业合计亏损超过1.72亿元(表6)。同时,禹洲鸿图大量的合营企业和联营企业,并未给禹洲集团带来可观的利润。年报数据显示,2016-2019年,禹洲集团合营企业带来的利润分别为9179万元、-6472万元、-7427万元和-6349万元。同期,联营企业带来的利润分别为-848万元、-1877万元、2185万元和2.29亿元。

也就是说,禹洲集团投资规模一度高达70亿元的合营企业持续多年亏损,最近4年带来的亏损是1.1069亿元。同期,联营企业带来的利润总和则达到2.236亿元。2020年的中报数据显示,禹洲集团实现收入140.69亿元,同比增加20.36%;净利润15.5亿元,则同比下降18.72%。其“增收不增利”的原因之一即是合营企业和联营企业的投资亏损高达1.78亿元。

但2016-2019年,禹洲集团的净资产收益率(ROE)介于17.01%-20.63%,同期的销售净利润率也介于14.39%-16.98%。合营企业与联营企业持续多年亏损,这与禹洲集团旗下的控股子公司及全资机构的盈利能力形成很大的反差。

禹洲集团的存货周转率介于0.3-0.49之间,虽说房企需要与各方协作拿地,合营或联营企业经过2-3年的时间,也将形成结转收入。即使考虑楼盘项目有结算周期的因素,若2016年拿地的项目,最迟也在2019年内的财报形成收入和利润。

但总结而言,上述高负债的合营和联营公司,未能给禹洲集团带来实实在在的利润。最近4年,禹洲集团规模70亿-100亿元的合营企业和联营企业资产,实际产生的净利润不过1.1亿元,粗略估算回报率仅在1%左右,与旗下控股资产的回报率形成明显对比。

表6:截至2018年9月末,禹洲鴻图的合营和联营公司财务状况

禹洲集团何以组建大量的合营和联营公司?这些合营、联营机构是何来头?

金融机构“一进一出”:明股实债的安排?

新财富对52家合营及联营企业的工商资料进行深入追踪发现,禹洲集团合营企业和联营企业的合作方主要包括三类:房地产企业、金融机构以及无法查证背景的其他企业,其中合作方为房地产企业的有29家、金融机构的有9家、无法查证背景的其他企业有17家(其中4家企业的合作方同时包含有金融机构),还有1家是通讯企业扬子电缆。

禹洲集团的合作方很大部分为房地产企业。与其合作的单位多为国内大型房企,如碧桂园、招商蛇口(001979)、新城控股、蓝光发展(600466)、正荣地产(06158.HK)、弘阳地产(01996.HK)等,而苏州灏溢房地产开发有限公司、厦门市滨溪置业有限公司之类房企,均由多家知名房企共建而成。

2015-2019年,禹洲集团与同行的合联营企业数量分别为1家、3家、5家、7家、14家,并且联营企业越来越多,合营企业则相对较少。与同行合联营的企业有29家,约占整体近56%,其中有10家禹洲集团方面的持股高达49%-51%。这些合联营企业,其中并无金融机构及未知背景的工商企业参与,参股的各家房企的真实背景及持股情况清晰可查。

除此之外,还有不少信托公司、资产管理公司等金融机构“客串”于高负债的合营和联营企业。这些金融机构在项目开发前期与禹洲集团及相关公司共同合营,进入项目结转或收获期则以近乎零利润出让股权、悄然退出。

在前述合营和联营规则之下,一方面,房企可不将部分高股权比例的企业并表,如此一来,大量的债务可安置于表外;另一方面,房企通过让渡表决权或者董事会决议安排,也为让渡控股公司的控制权提供了便利,如此,在合营企业转换身份时方便获取账面收益,从而可灵活美化公司的利润数据。

启信宝工商信息显示,成立于2016年5月的合肥溢丰房地产开发有限公司(简称“合肥溢丰”),最初由禹洲集团旗下上海康泰房地产开发有限公司(简称“上海康泰”)100%持股。2016年8月29日,前海开源资产管理有限公司(简称“前海开源”)入股合肥溢丰,持有50.4%股权,也即上海康泰持有合肥溢丰剩余49.6%股权。如此,合肥溢丰从禹洲集团的全资子公司变身成为其合营企业。

合肥溢丰负责开发的项目包括禹洲银河PARK,该项目于2016年已顺利拿地。年报显示,2017年11月,前海开源又将其所持的合肥溢丰50.4%股权转让给上海康泰,上海康泰为收购该项股权耗资1.51亿元。彼时,合肥溢丰再度成为上海康泰的全资子公司。按照前海开源入股之时出资额1.5亿元计算,持股合肥溢丰18个月之后,其近乎以平价退出。如此,前海开源入股该项目的初衷何在呢?

年报显示,禹洲集团旗下的中维地产浙江有限公司(简称“中维地产”),是其2016年7月耗资41.04亿元竞买而得的公司。该公司旗下拥有禹洲杭州项目,项目土地储备面积29.87万平方米,权益土地储备面积达14.49万平方米。

2016年12月,持有中维地产100%股权的禹洲鸿图,以12亿元的价格将其所持51.5%的股份转让至深圳市东渥润泽投资企业(有限合伙,简称“东渥企业”)。如此,中维地产从禹洲鸿图的全资子公司变为合营公司,后者的持股下降至48.5%。

启信宝工商资料显示,东渥企业最初的股东为深圳市东渥投资管理有限公司,该公司的唯一合伙人是一家名为Genius Basw Limited的香港公司。2016年12月26日,招商证券资产管理公司成为东渥企业的合伙人。

然而,2018年12月,东渥企业又将其所持的51.5%中维地产股权转让回禹洲鸿图,转让价为12.01亿元。这意味着,持有两年中维地产股权的东渥企业仅象征性地获得100万元回报。与此同时,招商证券资产管理从东渥企业中退出。

事实上,禹洲鸿图的募集书显示,截至2018年,中维地产旗下地产项目实现合同销售80亿元以上,销售去化率超过80%,正处于收获期,即将贡献可观的收益。面对唾手可得的利润,东渥企业提前退出而将利润拱手相让,同样令人费解。

表7:禹洲集团的合联营企业中“一进一出”的金融机构情况

此外,合肥泽翔房地产开发有限公司(下称“合肥泽翔”)的情况,与前述案例相似。合肥泽翔早前是禹洲集团旗下全资子公司,由上海康泰100%持股。工商信息显示,2016年9月,该公司投资人发生变更,中信信托入股合肥泽翔,持有50.4%股份,后者自此成为禹洲集团的合营企业。彼时,中信信托的认缴和实缴出资额是3.05亿元。而两年之后,中信信托又悄然退出,上海康泰出资3.05亿元收购了合肥泽翔50.4%股份,禹洲集团再度成为后者的全资控股股东。两年时间,中信信托“一进一出”最终空手而回,令人称奇。

相似的戲法,相继在禹洲集团其他多家合联营企业上演(表7)。中信信托、渤海国际信托、兴业国际信托及中诚信托相继在漳州市隆兴房地产开发有限公司、苏州禹洲轩溢房地产开发有限公司、苏州裕成房地产开发有限公司、武汉蓝空房地产开发有限公司等“一进一出”,近乎免费扮演客串角色。

工商登记资料显示,截至2020年8月,杭州工商信托、中国信达资产管理已相继入股禹洲集团旗下的关联企业浙江舜鸿房地产开发有限公司、厦门灏天惠港投资合伙企业(有限合伙)发,分别持股20%、23.42%。若无意外,这些金融机构又将择机退出。

在持股数年之后,金融机构以几乎忽略不计或零回报,且都在项目后期退出,“客串”行踪颇为蹊跷。显而易见的是,将旗下全资子公司转为合联营企业之后,若再获得金融机构的入股,禹洲集团可再度将大量的债务安置于表外。

那么,合联营企业中“客串”的信托、资产管理,是否禹洲集团明股实债的变相操作呢?正所谓天下没有免费的午餐,逐利的金融机构究竟是“免费”走一遭,还是禹洲集团为其提供了收益回报安排呢?

影子公司的“龙套”戏法:假合联营,真控股?

新财富对工商资料追踪发现,禹洲集团的合联营企业股东中,还存在大量的神秘股东?最初为禹洲集团全资所有的子公司,相继将部分股权转让予相关股东,从而变身为合营和联营企业;而待到项目的成熟期,前述入股的股东又全身而退。这一手法与金融机构的“一进一出”颇为相似。

启信宝工商资料显示,合肥舜洲置业有限公司(简称“合肥舜洲”),最初的股东包括厦门亦海咨询有限公司、厦门禹洲集团地产投资有限公司、禹洲文化创意发展有限公司3家公司。2015年3月,厦门瀚洲通讯有限公司(简称“厦门瀚洲”)入股合肥舜洲,厦门亦海咨询有限公司退出。2017年6月,厦门瀚洲消失在合肥舜洲的股东名列中。

资料显示,合肥舜洲所负责的禹洲天玺项目,2017年住宅销售面积和销售金额均位列合肥市前三甲,乃是禹洲鸿图2017年前五大收入项目。2017年,禹洲鸿图确认天玺一期16.96亿元的收入,2018年前9个月天玺项目贡献20.71亿元,合计贡献营收近40亿元。也就是说,在合肥舜洲进入“收获期”时,厦门瀚洲将到手的利润拱手相让。

上海泽翔房地产开发有限公司(简称“上海泽翔”)的情况亦是如此。早在2016年1月,上海泽翔的股东包括持股60%的厦门舜润贸易有限公司(简称“厦门舜润”)、持股40%的禹洲文化创意发展有限公司。但是2018年2月,厦门舜润退出股东名列,上海康泰承接。2018年报资料显示,禹州集团收购该笔股权资金投入为13.89亿元。

如此,上海泽翔成为禹洲地产旗下子公司。截至2020年8月,启信宝工商资料显示,上海泽翔目前由禹州集团100%持股。进一步查询上海泽翔资料发现,该公司主要负责“雍贤府”项目。

“雍贤府”项目总建筑面积17.48万平方米,截至2018年第三季度,去化率达到58.58%,累计实现合同销售金额36.16亿元,该项目一度属于禹洲鸿图旗下贡献最大项目。2016年1月至2018年,“雍贤府”项目已开始大规模预售、进入销售的“收获期”,厦门舜润为何全身而退?

合肥博洲房地产开发有限公司(简称“合肥博洲”)早前为禹洲地产(泉州)有限公司全资子公司,其49.01%股权于2017年12月转让至杭州舜嘉贸易有限公司。此后在2020年1月2日,杭州舜嘉贸易有限公司又从合肥博洲股东名列中消失,合肥博洲再度回归成为禹洲集团全资子公司。相似的情况已在禹洲集团旗下的众多合营和联营企业中反复出现,相关企业多达17家(表8)。

新财富进一步追溯工商资料发现,这些神秘出入的公司,股东背景颇为相似,各家股东之间存在不同程度的关联关系。如表9所见,各家公司的股东多为自然人,且高管和监事存在大量的交叉任职,股东之间的交叉持股现象普遍。这些自然人股东,以及部分为香港公司的股东,其真实背景均无从查证。

细查之下,更多疑点浮出水面。例如,厦门舜润贸易有限公司注册资本2100万元,实缴注册资本100万元,唯一的自然人股东是林慧芳,每次更改前和更改后的联系方式也和厦门瀚洲通讯有限公司一致。此外,厦门瀚洲通讯有限公司由林丽红持股60%、张纪吉持股40%,其注册资本为2100万元,但实缴金额仅有100万元,两位自然人股东却能拿出超过6亿元投资禹洲集团项目公司。

这些公司以厦门注册的公司为主,名称中夹带着类似“尧舜禹”系列字样,与禹洲集团公司名称风格相近;其中的自然人股东及关联高管多为“林氏”,而禹洲集團实际控制人亦是林氏。这些企业是与禹洲集团存在关联关系,还是一切都是巧合呢?

表8:禹洲集团的部分合营及联营企业关联股东情况

表9:禹洲集团合营企业和联营企业关联公司的部分情况

倘若这些表面上毫无关联的企业,实质上是禹洲集团关联的“影子公司”,这是否又意味着,前述名义上为合营和联营的企业,实质是禹洲集团在“左右手合作”的“真控股”?通过类似的持股安排,进一步将禹洲集团的债务规模隐藏在表外呢?

难以估量的表外债务:财务数据失真?

禹洲集团及旗下究竟有多少合营企业及联营企业,难以查证,但通过其合营企业及联营企业的资料展示,禹洲集团债务控制的真相,得以部分揭开。

启信宝工商资料显示,2016-2018年,禹洲集团陆续完成了至少12家关联的合营和联营企业的股权收购,实现了对该类企业90%以上的控股或全资所有。禹洲集团披露的合联营企业中,2016年,其对5家合营和联营企业的持股最高仅有51%。但截至2020年8月,禹洲集团对其中4家已实现100%持股,其中1家为90%控股。2017年的情况相似,至发稿之时已经完成3家(疑似)100%持股,2家明确为100%所有。

从某种意义上说,实现全资所有或控股是禹洲集团对这些合营和联营企业的终极目标,大部分曾经在前述合联营企业名录中出现的金融机构、入股公司,可能都不過是禹洲集团历史天空划过的“流星”。

如前文所述,不管是金融机构抑或是疑似关联的影子公司,其与禹洲集团的合作均处在项目前期,待到“收获”将近,无不是将房地产项目的果实拱手相送上市公司,禹洲集团成为唯一的受益方,少数股东则甘当绿叶。Wind数据显示,2016-2019年,禹洲集团少数股东损益分别为3亿元、3亿元、2亿元、4亿元,与禹洲集团同期所获净利润相距甚远。如此的股权安排下,大量的负债均不再体现于禹洲集团的财务报表,隐藏债务这或是其“治水”的精髓所在。

截至2018年第三季度,仅禹洲鸿图披露的财务数据显示,39家的合营和联营企业的负债规模之和达到495.08亿元,禹洲集团2018年的负债总计为936.33亿元,前者相当于后者的52.87%。合营和联营企业所涉及的债务,多大程度上为禹洲集团所有?或者说,其表外债务究竟多大?这或许只有禹洲集团能回答。

禹洲集团的表外债务已引起市场的担忧。2020年4月9日,穆迪将禹洲地产的“Ba3”企业家族评级(CFR)和“B1”高级无抵押债务评级列入评级下调观察名单,展望从“稳定”调整为评级观察。4月17日,标普将禹洲地产的长期发行人信用评级从“BB-”下调至“B+”,展望为“负面”。标普下调禹洲地产评级,是认为公司去杠杆化前景仍不明朗,原因是该公司在未合并的合资企业中有着广泛的敞口,而且由于未确认销售有限,收入增长可能会放缓。

如前文提及,倘若公司章程可约定股东会不以出资比例行使表决权,那么公司67%的绝对控制线及51%的相对控制线均会失去相应的意义。这为房地产行业不以股东持股比例作为的合营企业和联营企业确定控股及财务并表,提供了法律基础及运作空间。按照这一规则,理论上,房地产企业可以通过设置无限量的合营企业和联营企业,将无限量的债务隐藏于表外,以配合其资本运作。

有房地产资深人士对新财富表示,房地产企业与金融机构及自然人控股的公司合营和联营的模式不足为奇,不以持股比例而是公司章程作为确认合营企业和联营企业的标准,在地产圈内也屡见不鲜。借此操作,房地产企业可轻松将负债安置在表外,将利润放置于表内。相关机构“一进一出”的运作,房企可以轻易且灵活操纵财报数据,甚至为所欲为。事实上,上市公司的真实负债指标,不仅深刻影响其融资能力及扩张上限,也直接决定着ROE、净利润等各项财务指标的真实性。倘若上市公司大量隐藏债务及利润操纵,其财务报表数据终将形同虚设、全面失真则不会是危言耸听。从某种意义上说,这或为上市公司财务造假埋下了祸根。

8月20日,中国人民银行、住建部会同相关部门在前期广泛征求意见的基础上,已经形成了重点房地产企业资金监测和融资管理规则。监管部门通过控制金融机构向地产投放的融资规模来调控地产,或成为主要模式。接下来房企响应监管要求,“降负债”势必成为主旋律。预计后续房企也会采取应对措施以“降负债”。如此一来,比如寻求与房企同行或者金融机构的股权合作,或真股权,或明股实债,各种表内负债转表外的操作将层出不穷。

禹洲集团的运作手法,在房地产行业普遍存在。上市公司的合营企业和联营企业的边界在何处?大量的关联交易非关联化操作应当如何监管?或许是需要监管机构解决的课题。