寻找中国芯片之王(二):设备篇

周迎

動辄耗资上百亿元的芯片生产线,75%来自设备投资。

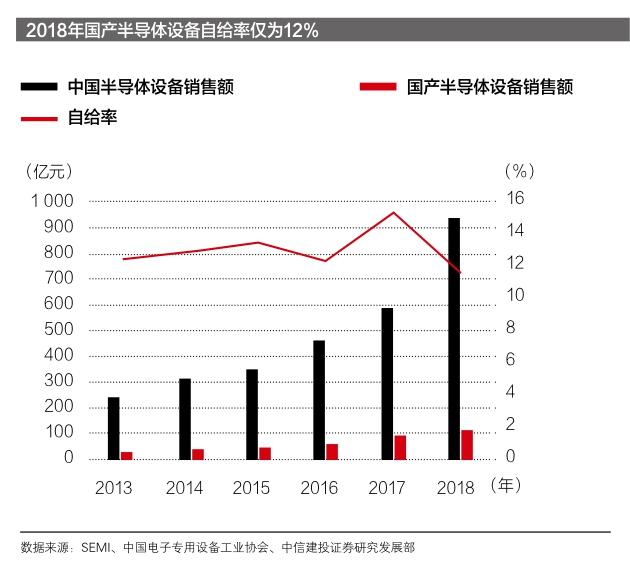

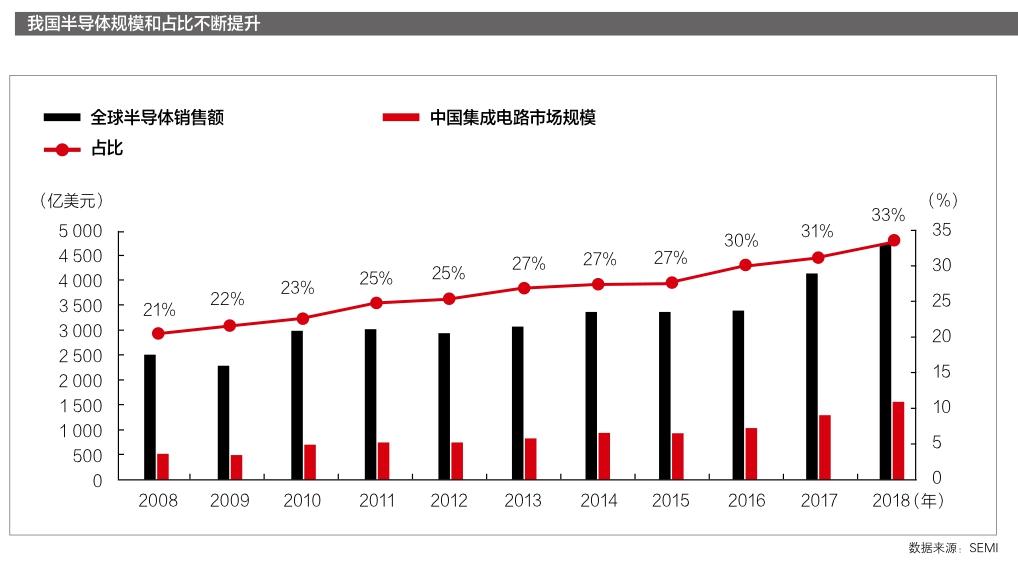

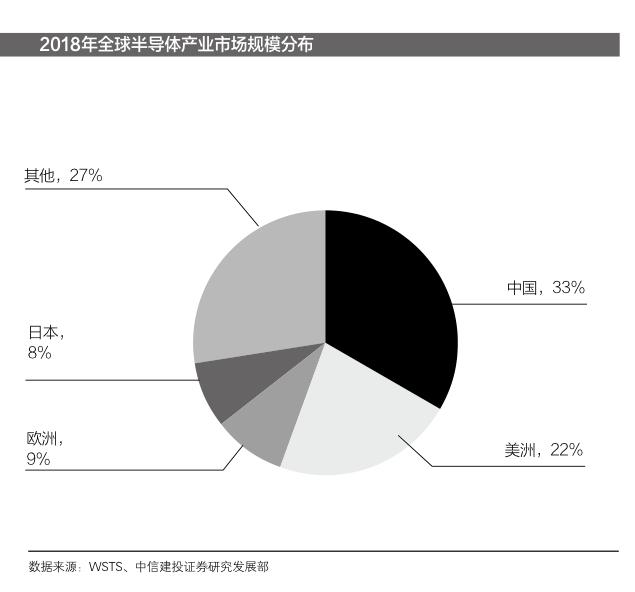

目前我国已是全球芯片消费量最大的国家之一,每年进口芯片接近2万亿元。而芯片国产的关键,在于设备,当前国产设备商的供应能力严重不足,半导体设备国产化率仅12%。

面对巨大的市场需求,以及国际禁售围攻,半导体设备国产化替代变得急迫起来。制造一颗合格的芯片需要哪些设备,当前国内芯片设备领域的“种子选手”又有哪些?

光刻机

半导体设备主要包括晶圆制造设备、封装设备、测试设备、其他设备等。

其中,晶圆制造设备市场规模最大,约450亿美元,占比80%;其次是测试设备约47亿美元,占比8%;封装设备约占7%。

而在晶圆制造设备中,最主要、价格也最昂贵的当属光刻机、刻蚀设备以及沉积设备,分别占晶圆制造设备投资的25%、15%、15%。

整个芯片制造,要经历扩散、光刻、刻蚀、离子注入、薄膜生长、抛光(CMP)、金属化的过程。在加工芯片时,光刻机的光束透射过画着线路图的掩膜,将线路图成比例缩小后映射到硅片上,然后使用化学方法显影,得到刻在硅片上的电路图。一台光刻机含上万个零部件,其内部运动精准程度的误差不得超过一根头发丝的千分之一。

无疑,自研芯片最大的技术壁垒,就在于光刻机。

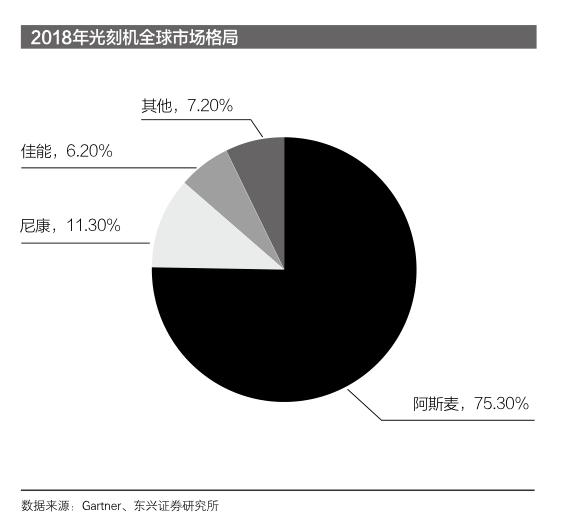

目前,全球只有少部分国家能够生产光刻机设备,能够量产的仅荷兰阿斯麦(ASML),日本尼康、佳能三家公司。

ASML作为光刻机领域的龙头老大,占据全球75%的市场份额,并一举垄断了7纳米以上光刻机100%的市场。其一台7纳米光刻机售价就高达1亿美元,且有价难求,每年出货量仅有十几二十台。

2018年,中芯国际就曾花1.2亿美元(相当于2018年中芯国际一年的净利润)从ASML订购了一台EUV光刻机。按合同约定ASML本应在2019年底向中芯国际交货,但因为受到一些西方国家的阻挠,直到现在,ASML仍未完成交货。

除了ASML,尼康、佳能分别占据光刻设备市场11.3%、6.2%的份额。

反观国内光刻设备,在高端领域预计不久将实现“0”的突破。

目前,我国光刻工艺制程还处于较低水平。作为“全村希望”的上海微电子,国产光刻机技术国内领先,已能够量产90纳米制程的光刻机,不过与ASML的7纳米制程还相差甚远。

惊喜的是,上海微电子6月宣布已造出28纳米工艺沉浸式光刻机,在升级了光刻机技术后直接超越了日本佳能。同时,在11纳米光刻机的研制上,也已取得积极进展。

刻蚀机

光刻机把图案印上去后,需要刻蚀机对晶圆进行刻蚀,完整地将掩膜图形复制到硅片表面,选择性去除硅片上不需要的材料。

如果把在硅晶体上的施工比成木匠活,光刻机的作用相当于木匠在木料上用墨斗画线,刻蚀机的作用则相当于木匠在木料上用锯子、凿子、斧子、刨子等工具施工。

在半导体制程上,蚀刻是不可或缺的技术,占据芯片设备投入的20%,2018年全球刻蚀设备市场规模高达100亿美元。

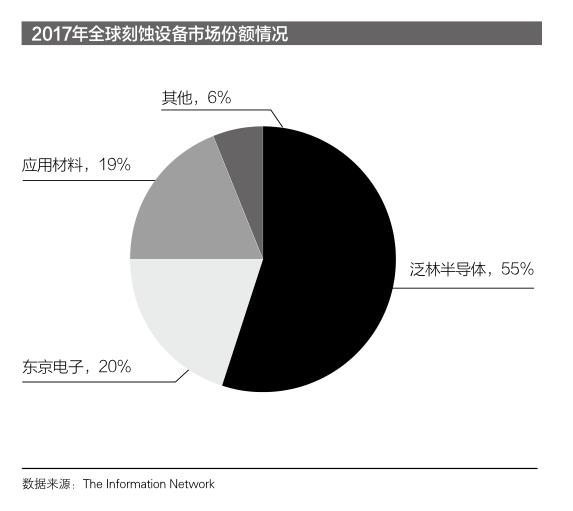

放眼国际市场,刻蚀设备领域被三大巨头占领。其中,泛林半导体(Lam Research)占据55%的市场份额,独占半壁江山;东京电子与应用材料相当,市占率分别为20%、19%。3家公司几乎垄断了整个刻蚀设备市场。

中国当前刻蚀机制造的国产化率约为20%左右。其中有两家公司,已在该行业积累了不小的影响力,一是中微半导体,二是北方华创。

其中,中微半导体是国内唯一能够生产7纳米和5纳米制程刻蚀设备的公司。

2004年,60岁的尹志尧回国创业,在上海成立了中微半导体设备公司。曾在英特尔、泛林任职,后进入应用材料总公司任副总裁的尹志尧,行业经验丰富,但国内市场此时对半导体巨大的投入持保守态度,中微靠着政府资助艰难起步,尹志尧曾四处寻找风投……

3年后,中微终于生产出了第一台CCP(电容性等离子刻蚀)设备产品Primo DRIE,效率甚至比国外同类产品高出30%。

如今,中微旗下自研的7纳米介质刻蚀等离子刻蚀机已进入台积电生产线,成为国内首台进入台积电生产线的半导体设备。此外,其5纳米等离子刻蚀设备也已通过台积电认证,将用于台积电全球首条5纳米制程生产线。

据中微半导体公开信息,5纳米的等离子刻蚀机将在2020年实现量产。这也意味着,在半导体设备刻蚀机这一领域,我国终于达到了全球领先水平。

中微半导体2019年年报数据显示,公司2019年营收19.47亿元,同比增长18.77%;净利润1.89亿元,同比增长107.51%;其中,研发投入达4.25亿元。虽然当前整体规模还较小,但潜力巨大。

二是北方华创。北方华创由七星电子和北方微电子重组而成,是目前国内品类最全的半导体设备制造商。

产品包括刻蚀设备、沉积设备,还生产清洗设备。目前北方华创生产的半导体设备大多实现了28纳米供货,14纳米的半导体设备也进入生产线验证阶段。

沉积设备

半导体制造中的薄膜沉积是指在硅片衬底上沉积一层膜的工艺,这层膜可以是导体、绝缘物质或者半导体材料。

作为半导体制程工艺中一项非常重要的技术,沉积分为化学气相沉积(CVD)、物理气相沉积(PVD)、其他沉积等,2018年分别占半导体制造设备投入的15%、4%、3%。

沉积设备壁垒高企,绝大部分市场由国外厂商占据。

據Gartner 2018年数据,CVD领域前三大厂商美国应用材料、Lam Research和日本东京电子占据全球74%的市场份额;PVD仅应用材料一家就占据了74%的市场份额;其他沉积设备领域应用材料、Lam Research和Aixtron 3家公司占据全球67%的市场份额。

该赛道的中国区选手,仍以中微半导体和北方华创为主。

中微半导体在其他沉积设备中,占据7%的市场份额,主要产品为MOCVD设备,目前已开发出第三代MOCVD设备,这是一种高端薄膜沉积设备,技术水平世界领先。

2018年,美国半导体产业咨询公司VLSI Research对全球半导体设备公司的客户满意度进行调查和评比,中微公司综合评分全球第三。其中,刻蚀设备排名第二,薄膜沉积设备排名第一。

北方华创在PVD和CVD领域均有触及,其中PVD全球市场占比1.4%。北方华创年报显示,公司PVD设备应用跨越90纳米至14纳米的多个技术带,12英寸PVD、ALD以及LPCVD设备已进入集成电路主流代工厂。

清洗设备

在整个半导体产业设备市场中,80%份额为晶圆制造处理设备,而在此环节中,清洗步骤就占到了整体步骤的33%。

在半导体制造中,难免会受到一些颗粒、有机物、金属或氧化物等杂质的污染,为了保证芯片良率,不仅要提高清洗效率,还需要在整个制程中进行频繁清洗。

清洗设备采购费用占到了晶圆制造设备的5%。2018年,全球半导体清洗设备市场规模约30亿美元。随着工艺升级以及良率要求的提高,清洗设备用量需求还将持续增加,预计2020年将达到35亿~40亿美元,2015-2020年年均复合增速达6.8%。

纵观全球清洗设备市场,日系企业占据主导地位,DNS、东京电子(Tokyo Electron)分别占据约60%、30%的市场,剩下则由美国Lam Research、韩国SEMES等企业瓜分,中国企业与国际水平仍有较大差距。

国内方面,北方华创、盛美半导体、至纯科技堪称半导体清洗设备的“三剑客”。

其中,北方华创设备品类最为完备,旗下不仅生产刻蚀设备、沉积设备,还包括关键设备:清洗机。

北方华创原有的清洗设备产品线基本覆盖泛半导体领域,其90纳米~28纳米产品均在中芯国际完成产线认证。

2017年,北方华创以1 500万美元的价格,实现对美国Akrion公司的收购,后者主要业务是硅片清洗,拥有丰富技术经验和客户积累。

美国Akrion公司自研的12英寸清洗机到2016年底时已累计流片量突破60万片,收购完成后,北方华创的清洗业务得到进一步补充,形成了涵盖集成电路、硅晶圆制造、先进封装等半导体领域的8~12英寸批式和单片清洗机产品线。

与北方华创不同,盛美半导体则主攻单片清洗设备。

成立于1998年,盛美半导体拥有独创的兆声波清洗(SAPS)技术、通电气泡震荡兆声波清洗(TEBO)技术,是国内唯一进入14纳米产线验证的清洗设备厂商,在清洗技术上已能与国际企业抗衡竞争,但在规模、研发投入等方面还远不及国际巨头。

在客户方面,盛美半导体与海力士有着长期合作关系,已进入知名半导体制造商长江存储、中芯国际、华力微电子、长电科技等企业生产线。

此外,还不得不提到半导体清洗设备的新星—至纯科技。自2000年成立,2017年成立子公司至微半导体,至纯科技开始切入清洗设备领域。

到2018年时,至纯科技半导体清洗设备业务营收达1.1亿元,约占总营收的16%。其清洗设备已获得中芯国际、万国半导体、燕东和华润等公司的订单。

以上3家公司的发展路线各不相同。北方华创通过收购,吸纳领先技术;盛美半导体通过自主研发实现突破;至纯科技则通过与国际厂商合作,补足短板。

总的说来,国产清洗设备已迎来发展良机,未来的天花板还很高。

测试设备

相较于晶圆制造设备,芯片测试设备市场规模较小,全球市场空间约为54亿美元。

测试设备主要用于芯片的封装测试,包括晶圆检测和成品检测两大环节。

其中,晶圆检测就是通过探针和连接线把芯片的引脚与测试机连接,测试机输入一个信号,检测输出信号是否正常;成品测试则是在芯片完成封装后,通过分选机和测试机对芯片进行功能和电参数测试。

测试通过后,一枚合格的芯片就诞生了。

根据SEMI数据,2018年国内集成电路测试设备市场规模约57亿元,其中测试机占63.1%的市场份额,分选机占17.4%的市场份额,探针台占15.2%的市场份额。

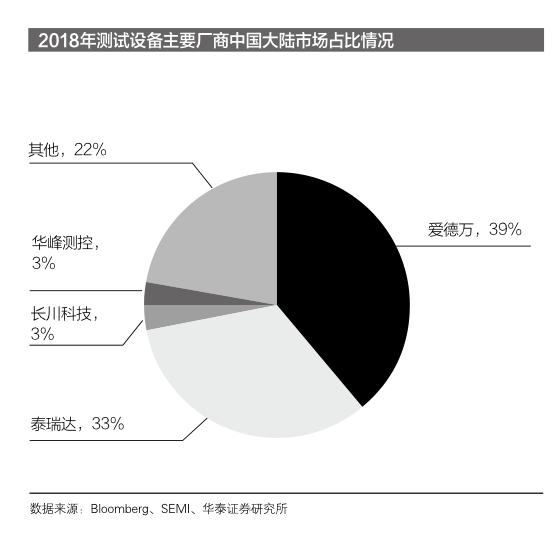

全球市场份额向巨头聚集,主要被美国和日本厂商占据。以美国泰瑞达和日本爱德万为首,两家企业合计的市场份额高达90%。其中,泰瑞达在SOC测试领域独具优势,而爱德万在存储器测试领域处于领军地位。

当前我国测试设备市场的主要格局,爱德万占据39%份额,泰瑞达33%,本土品牌长川科技和华峰测控各占3%。

长川科技成立于2008年,公司主要产品包括测试机、分选机、探针台和自动化生产线。

在测试技术方面,长川科技推出的第三代CTA8290系统,技术达到高端装备水平,已经可以实现国产替代;其自主研发的D9000数字测试机,技术也已达到国外主流数字测试机级别,国内技术排名第一,但目前还无法量产。

在分选技术方面,目前我国总体技术都比较落后,国内仅长川科技的技术勉强能跟上。

2018年,长川科技营收仅2.16亿元,其中分选机收入为1.18亿元,测试机收入为0.86亿元,规模还很小。

华峰测控刚于2月登陆科创板上市,募资10亿元用于集成电路测试设备和相关基地建设。其成立于1993年,前身为华峰技术。

目前,華峰测控已成长为国内最大的半导体测试机本土供应商,也是为数不多进入国际封测市场供应商体系的中国半导体设备厂商。2018年,华峰测控的半导体自动化测试设备销量为403台,平均单价为49万元。

此外,本土品牌精测电子、华兴源创也涉及检测设备业务。

离子注入设备

在半导体晶圆制造中,由于纯净硅的导电性能很差,需要加入少量杂质使其结构和电导率发生改变,从而变成一种有用的半导体,这个过程称为掺杂。

目前掺杂主要有高温热扩散法和离子注入法两种,其中离子注入占据着主流地位,其对电路的集成度、开启速度、成品率和寿命产生着重要影响。

离子注入设备在晶圆加工设备中的比重为5%。2018年,全球集成电路离子注入机市场规模约为25亿美元。

作为集成电路制造工艺中必不可少的关键装备,离子注入机开发难度仅次于光刻机,行业竞争壁垒高,行业集中度高。

整体而言,离子注入机市场主要由美国厂商垄断。根据前瞻产业研究院的统计,美国应用材料占据全球半导体制造离子注入机市场约70%的份额,Axcelis占据20%的份额,呈现寡头垄断的格局。

国内离子注入设备领域,最关键的公司要属万业企业。

万业企业成立于1991年,靠房地产起家。

2018年,万业企业3.98亿元收购凯世通公司100%的股权,后者主要业务就是离子注入机制造,且该公司在光伏离子注入机领域的市占率全球第一。

同时,万业企业还通过入股上海半导体装备材料基金,投资飞凯材料、精测电子、长川科技等,以外延并购+产业整合的方式杀入半导体装备领域。

一面是巨大的蓝海,一面是海外巨头的垄断,当前芯片设备国产化虽然规模较小,但已势不可逆。