动量效应与价值效应

赵佳琪 涂序平 李颖慧 胡仁莲

摘要:本文以2009年10月2019年9月沪深两市A股上市公司月度数据为样本,检验了动量效应与价值效应混合策略股票收益率的预测效果。实证研究发现:(1)价值股存在持有期越长而反转效应越强,成长股在短期与长期存在动量效应而在中期存在反转效应;(2)价值效应与动量效应混合策略可获得较高的收益率。无论价值股还是成长股在中期预测效果最好,在短期预测效果最差。

关键词:动量效应;价值效应;混合策略;收益率预测

基金项目:2019年度嘉兴学院大学生科研训练计划(SRT)重点项目(编号:8517193116)

一、文献综述

单一的价值投资策略和动量投资策略实质上隐含着一个假设前提,即两种投资策略是相互孤立和分割的,这一假设前提显然缺乏足够的理论和实证基础。国内外学者对股票市场投资策略研究开始关注能否有效融合价值指标和动量指标以构造带来更高超额收益率的混合投资策略。Asness (1997)首先提出价值与动量二维股票投资策略能有效提高投资组合的盈利水平,投资者若将价值策略和动量策略相结合更可能获得较高的收益率。之后,众多学者为了验证动量策略和价值策略相结合可以带来更高的收益率从而展开实证研究。Ho-gan等(2004)通过实证发现价值和动量混合策略能够产生统计套利。Bird和Casavecchia(2007)通过实证研究发现采用单一价值策略和单一动量策略带来的超额回报很大程度上相互独立,综合两种策略来进行股票选择可能会带来更高的投资回报率。Asness等(2013)以美国资本市场中股票在内的多种资产类别作为研究对象,研究结果表明价值策略和动量策略在不同市场和资产类别之间的相关性更强,并随着时间的推移它们之间的负相关性也越来越小。相较于国外,国内学者在动量与价值的混合策略研究領域起步较晚。其中,张允( 2013)发现将动量模型和价值模型相结合的价值动量策略在整体上可以获得比单纯的动量策略更高的超额收益率。而王甜甜和郭朋( 2014)对沪深A股市场上价值策略和动量策略预测股票未来收益率的问题的研究结果表明价值策略在输家组合中预测能力最强,在赢家组合中预测能力最弱,动量策略在低价值的股票中预测能力较强。杨宏林、符慧明(2016)认为DEA交叉效率股票组合期望收益率显著高于上证A股市场股票组合,不同持有期均值——方差和较长持有期均值——半方差DEA交叉效率股票优选组合的期望收益率与风险调整收益率(夏普比率)均高于单一价值股票组合和单一动量(赢者)股票组合。姜媛媛(2016)的研究结果显示三个策略结合的混合策略基本维持动量策略高额溢价收益的优势,同时降低了风险,夏普比率得到较大提高,更显著的效果是原动量策略的负偏态特性得到很好改善。综上所述,本文借鉴Asness(1997,2013)方法采用价值效应和动量效应混合策略对我国沪深两市A股上市公司股票预期收益率的预测效果进行实证研究,试图为广大投资者投资时确立一个新的评价基准,进而为投资者制定成功的选股投资策略提供重要的启示。

二、数据来源及指标说明

以沪深两市A股上市公司为研究样本,剔除数据不完整与B/M值为负的股票,并剔除金融板块股票后最终得到符合研究条件的共521支样本股票。研究区间是2009年10月至2019年9月。数据来源:深圳国泰安信息技术有限公司的cs-MAR数据库。

我们借助账面市值比作为衡量公司价值大小的变量指标。本文中遵循Lewellen(2014)构建账面市值比的标准,其计算公式为:

B/M=公司的账面价值/公司的市场价值

我们采用乘积的计算方法来对月平均利润率进行计算。假设表示t时期,股票i的收益率。则t时期,该股票形成期的月收益率为:

三、投资组合构建

在通过账面市值比进行价值分组的基础上,分别对不同投资组合在股票形成期的月平均收益率进行计算,利用其进行样本组合的构建。

其中,形成期的投资组合的月平均收益率的计算公式如下:

其中R表示在形成期中投资组合的月平均收益率,n表示投资组合中的样本股票数量。

在投资组合构建完成后,我们分别对不同投资组合在股票持有期内的月平均收益率进行计算并对相关数据结果展开实际分析。

持有期的投资者月平均收益率的计算公式如下:

其中R表示在持有期中投资组合的月平均收益率,n表示投资组合中的样本股票数量。

首先,在进行价值组合的构建中,先以账面市值比( B/M)作为排序依据对所有样本股票进行排列组合,将所有样本股票划分为高价值组合、中价值组合、低价值组合3组并用High(30%)、Median(40%)、Low(30%)表示。其次,在价值组合中以形成期中月平均收益率作为排序依据对所有样本股票进行排列组合,将所有样本股票划分为赢家组合、中等组合、输家组合,并用winner( 30%)、Minus( 40%)、loser( 30%)表示。最后,分别对不同价值组合中的持有期收益率进行计算,由此得到动量效应在不同价值情况下的表现情况。对于不同价值组合下的动量分组,我们用相应的字母组合进行表示。例如:SHW表示短期中高价值股票中的赢家组合等。

四、动量效应与价值效应混合策略的实证分析

本文对价值与动量的混合策略在预测股票未来预期收益率的有效性进行检验。在不同价值组合中用赢家组合的月平均收益率减去输家组合的月平均收益率若该差值显著的大于零则说明在中国A股市场中通过该策略能够获得超额收益。

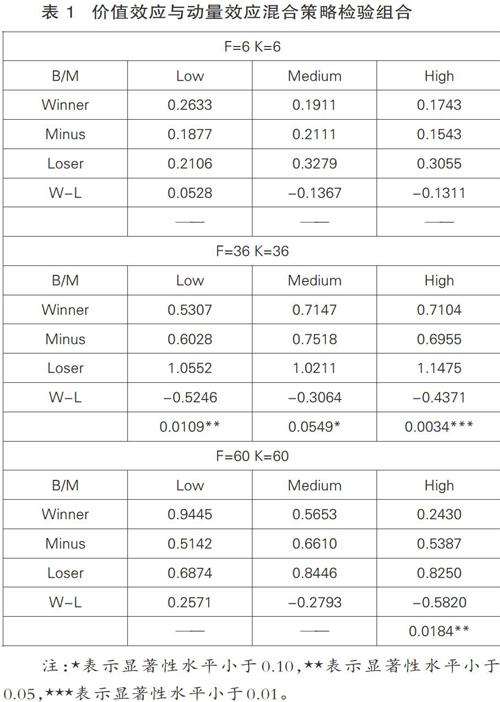

从表1中可以得出,在价值股中赢家组合的收益率与输家组合收益率之差随时间的增长而不断扩大,这说明在价值股中反转效应的表现情况随持有期的增加而不断增强。在成长股中只有中期(六年)内其收益率差值表现符合反转效应,在短期(一年)与长期(十年)内其收益率差值表现却符合价值效应。

从表1中还可以看到,在中期内(六年)与长期内(十年)价值股中赢家组合的月平均收益率与输家组合的月平均收益率有显著差异但随着持有期的增长开始逐渐减弱;而在短期内(一年)价值股中赢家组合的月平均收益率与输家组合的月平均收益率没有有显著差异。这说明在价值股中价值与动量混合策略在中期内(六年)与长期内(十年)中预测效果较好,但从时间角度看预测效果会随着形成期与持有期的增长而逐渐减弱,即在中期(六年)中其对价值股预测效果最佳。

在中期内(六年)成长股中赢家组合的月平均收益率与输家组合的月平均收益率有显著差异;而在短期(一年)与长期(十年)成长股中赢家组合的月平均收益率与输家组合的月平均收益率没有有显著差异。这说明在成长股中价值与动量混合策略在中期(六年)中预测效果最好。

五、研究结论

本文检验了沪深两市A股上市公司股票的动量效应与价值效应混合策略股票收益率的预测效果,得出如下结论:

(1)价值股样本的股票收益率存在明显的反转效应且其表现程度随着持有期时间的增长而不断增强。成长股在短期(一年)与长期(十年)的股票收益率存在价值效应,在中期(六年)中却符合反转效应且效应极为显著。

(2)通過运用价值与动量的混合策略在中期(六年)与长期(十年)中对价值股未来收益率拥有较好的预测效果,但相比较而言其对价值策略在中期中预测效果最佳。在中期(六年)价值与动量的混合策略对成长股拥有较好的预测效果。即投资者选择价值股的输家组合进行投资时进行中期投资;对成长股的输家组合进行投资时同样选择中期投资更可能获得超额收益。

实证结论在一定程度上解释了我国股票市场股价与其未来收益之间的可预测性,为投资者选择合适的投资标的提供实证依据。

参考文献:

[1]Asness C S.The Interaction of Value and MornenturnStrategies[J] Financial Analysts Journal. 1997. 53(2):2936

[2]Farna E F Size. value. andmornentun in internationalstock returns. [J]. Social Science Electronic Publishing. 2012. 105(3):457472

[3]Gupta T,Kelly B T Factor Mornenturn Everywhere[J]Social Science Electronic Publishing

[4] Hogan S, Jarrow R,Teo M.

Testing narket efficiencyusing statistical arbitrage with applications to rnornenturn and val-ue strategies [J]. Journal of Fmancial economics. 2004. 73(3):525- 565.

[5]郭磊,吴冲锋,刘海龙基于收益分解的股票市场动量效应国际比较[J]系统管理学报,2007,16 (2):189 - 1931

[6]姜媛媛.动量、价值、规模的混合策略研究[D].南京理工大学,2017

[7]刘晓丹.价值投资策略有效吗——基于沪深A股股票市场的数据分析[J]财会通讯,2019(05):8-10

[8]王甜甜,郭朋.动量策略、价值策略与收益预测的实证分析[J]统计与决策,2014(20)156-160

[9]徐信忠,鄂纯毅.中国股票市场动量效应成因分析[J]经济科学,2006(01):85-991

[10]杨宏林,符慧明,崔晨.价值与动量混合策略DEA交叉效率评价及资产组合选择[J]商业研究,2016(10):65-73