浅谈资管新规对商业银行理财业务的影响

杨生梅

摘 要:我国金融机构资管规模已经超过了120万亿元,为经济发展、金融创新和财富增值作出了巨大贡献。然而当前的资管行业存在多层嵌套、跨界交易、监管规避、成本提升等问题,造成巨大的金融风险。2018年资管新规的出台,让我国资产管理进入了统一监管的时代,从而打破了非标界定、投资原则以及刚性兑付。商业银行的理财业务是资产管理行业的重点业务,随着资管新规的出台,其受到极大影响。因此笔者在本文中简要分析了资管新规给商业营养理财业务带来的约束与影响,以供参考。

关键词:资管新规 商业银行 理财业务

中图分类号:F832 文献标识码:A 文章编号:2096-0298(2020)05(b)--02

资产管理业务是金融机构(保险公司、银行、基金公司等)在接受投资人的委托后,对其相关资产进行运作与经营的内容。金融机构为委托人利益履行规定的义务,同时向其收一定管理费用,而委托人需要自己承担投资带来的风险并获取收益。商业银行的资产管理业务主要以理财产品为主,理财产品几乎占整个资产管理业务的90%。长期以来,国家相关机构(中国证券监督管理委员会、中国人民银行、国家外汇管理局与中国银行保险监督管理委员会)于2018年4月共同出台了《资管新规》,该规定的出台给商业银行理财产品的形态、资产运作模式等造成了一定的影响,对进一步规范乱象丛生的理财市场,约束资金募集端和投资端具有重要意义[1]。

1 资管新规给商业银行理财业务带来的约束

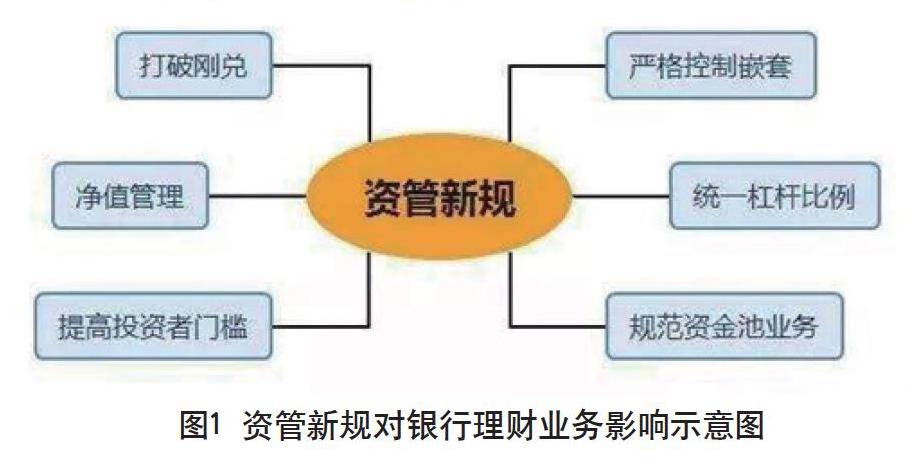

资管新规的出台给商业银行理财业务带来了很多约束,其中最重要的两项约束为投资运作端与资金募集端。图1为资管新规对银行理财业务影响示意图。

1.1 对资金募集端的约束

对资管行业资金募集端的约束体现在以下三个方面:第一,降低了公募理财产品的起点。公募理财产品从过去的5万元降低到1万元起,可以让银行的理财产品惠及到更多的用户和覆盖到更多的投资者。第二,增加了投资者适当性的管理,打破了商业银行原有的客户结构。根据资管新规的内容,对合格投资者的认定增加了家庭金融净资产不低于300万元的要求,且投资者不能使用贷款、发行债券等非自有资金投资资产管理产品,这对合格投资者的认定标准更加严格,进一步减少金融机构合格投资者的数量,从而影响到商业银行理财产品规模,现有的理财业务客户群体无法有效维系[2]。第三,打破刚性兑付。资管新规进一步明确了刚性兑付的标准,同时资管产品的理念进行了新的定义,即“买者自负,卖者尽责”,这一理念着重凸显了资管发行人需要尽职尽责的要求。通过资产产品净值化管理降低刚性兑付的生存空间。金融资产使用公允价值的计量标准,可以真实反映出资产的收益和风险。

1.2 资管新规对投资运行端的约束

资管新规对投资运行端的约束主要体现在以下几个方面:第一,资管新规严格禁止资金池业务,过去金融机构为了实现资金集中管理、资产统一运用、规避部分监管等要求,采用资金池业务对银行的理财业务进行管理。资管新规中规定,理财产品需要对应每一个投资资产,必须要保证所有理财产品都要做到单独管理、建账以及核算,不允许参与滚动发行、集合运作、分离定价特征的资金池理财业务。第二,对非标准化的债权类资产进行了压缩。当前,银行对理财产品的期限规定通常为一年,而非标准资产则与信贷业务类似,期限短则三五年,长达十年。未来可能导致商业银行的非标准资产管理业务下降[3]。第三,资产配置难度大。受到地方法人银行缺少募集资金能力的影响,其单支公募基金的规模往往较小,根据资管新规中的内容,资产配置的集中度要小于10%,因此其资产管理的方式在选择上会有所受限。

2 资管新规对商业银行理财业务的影响

2.1 影响商业银行理财资金募集能力

资管新规明确指出资产管理业务是金融机构的表外业务,金融机构不能开展表内资管业务,银行不得再发行非保本固收类银行理财产品,这表示银行发行的保本理财到2020年正式结束。当前,由于理财产品客户更习惯并适应以往的理财业务模式,即可预期收益,使得其无法在短时间内接受当前的理财业务模式(自负盈亏)。预计到资管新规结束过渡期后,即2020年,商业银行将会大量发行净值型理财产品,因此如果银行的客户无法接受,则可能影响到商业银行理财资金的募集能力,从而导致客户的流失[4]。图2为2018年我国上市券商资管业务规模增长情况。

由图2可以看出,我国主要证券公司2018年的资管规模在下降,广发证券的资管总规模同比下降了27.13%,呈现了负增长现象。

2.2 商业银行采用净值化模式运作资管产品

当前商业银行刚性兑付产品中预期收益类型的理财产品占商业银行的比重比较大,净值化类型的理财产品比较少,所以一直没有成为理财产品的主流业务。

根据国家证监会的数据显示,2019年我国商业银行理财收益率不断下降。

由图3可以看出,我国银行预期性理财产品的收益在持续下降。根据资管新规,商业银行必须按照公允价值确定资产管理的净值,采用公允价值则需要打破过去预期收益为主的理财产品定价模式。商业银行的预期收益性理财产品将向净值化理财产品运行模式转变。以山西省为例,当前其法人银行的理财产品仍为预期收益型,没有发行任何净值型产品。

2.3 商业银行需设立理财子公司

根据资管新规内容,金融机构主营业务包括资产管理业务,则需要设置具有独立法人地位的资产管理子公司进行資产管理业务,强化法人风险隔离,不具备成立理财子公司的金融机构必须设立专门的资产管理业务经营部门负责理财业务管理工作。根据这一要求,具备成立资产管理公司的银行将会加快资产管理子公司的步伐,目前国内的民生银行、浦发银行、光大银行以及平安银行等多家银行采用现金方式注册资产管理子公司,打破银行理财产品的刚性兑付和进行金融风险隔离[5]。2019年山西证券发布公告,注册资金5亿元,成立资产管理公司,统一管理证券公司的资产和公募基金业务。通过注册子公司,可以让理财子公司拿到相应的业务牌照,实现公募资金和私募资管并行,可以有效融合商业银行的资金募集、投资管理等业务的融合。商业银行的监管标准远远高于理财子公司,通过设置理财子公司,可以更有利于中小型商业银行的理财业务拓展,提高商业银行的核心竞争力。

2.4 有效抑制了多层嵌套和通道业务

过去商业银行的资管产品往往通过投资资产管理公司、信托公司、基金公司等通道的各类投资计划、信托计划进行管理,形成多层嵌套,增加了资产管理产品的复杂性和风险性,拉长了整个产品的资金链条,造成资金空转,增加了融资成本和市场风险。资管新规要求金融机构不得为其他金融机构的资产管理产品规避投资范围以及杠杆约束等通道服务。商业银行的资产管理产品可以投资一层资产管理产品,但是所投的资产管理产品不能在投资公募证券投资资金外的其他资产管理产品,规定商业银行在资产管理产品操作环节,只能实现一层嵌套,不能实现多层嵌套,将以往商业银行管理产品中常见的多层嵌套问题从源头上进行改变,更有利于银行理财业务向着规范化发展。

3 结语

随着经济的发展,我国金融机构的理财业务快速发展,由于缺乏有效地监督和管理,导致商业银行理财业务乱象丛生,增加了商业银行的经营风险。随着资管新规的出台,以往商业银行理财产品常见的刚性兑付被打破,投资者的适当性管理选择增加,进一步压缩非标准化债权类资产,对商业银行的理财业务造成一定的影响。商业银行必须根据实际情况,做好理财业务转型升级。

参考文献

许范新.资管新规对商业银行理财业务的影响分析[J].现代经济信息,2019(28).

张琼.资管新规对商业银行理财业务的影响[J].福建质量管理,2019(3).

赵泽涵,李海燕,郭爽.资管新规对商业银行理财业务的影响探析[J].农村金融研究,2018(7).

理财子公司行在路上大资管行业将迎新发展——专访农银理财董事长马曙光[J].债券,2019(10).

刘蕊.资管新政对商业银行理财业务影响研究[J].财讯,2019(13).