关键审计事项披露能够降低股价崩盘风险吗

孙再凌 候晓娟

【摘 要】 新审计报告准则发布后,新增的关键审计事项是否为投资者提供更多信息价值引起理论界的高度关注,而股价崩盘风险的高低恰恰能够体现出投资者在资本市场上获取的信息含量。文章以2017—2018年沪深A股上市公司披露关键审计事项为研究对象,采用多元线性回归的方法探究关键审计事项披露与股价崩盘风险的内在关系。研究发现,关键审计事项披露可以降低股价崩盘风险,且披露数量越多,对股价崩盘风险的降低作用越明显;另外,披露公司层面特质信息的事项越多,股价崩盘风险越小。本研究在丰富关键审计事项披露和股价崩盘风险相关领域成果的同时,也对政策制定者完善未来准则披露细节提供新的参考思路。

【关键词】 关键审计事项; 信息含量; 股价崩盘风险; 信息不对称

【中图分类号】 F239 【文献标识码】 A 【文章编号】 1004-5937(2020)13-0108-08

一、引言

股价崩盘不仅给投资者带来毁灭性打击,而且严重扰乱资本市场的平稳有序发展。可以发现,自早期的“银广夏(000557)”“獐子岛(002069)”,到如今的“酒鬼酒(000799)”“康得新(002450)”,股价崩盘案例屡屡发生。因此,探讨抑制股价崩盘风险的因素,不仅能够丰富学术上的研究成果,更重要的是可以为政策制定提供支撑。

现有研究认为,股价崩盘风险的产生源于公司内部管理层长期对坏消息的隐瞒,当隐藏的坏消息突破可容纳的临界值后面向市场“爆炸式”释放,剧烈冲击股价,进而造成股价跌停甚至是发生公司退市的严重后果,对投资者造成不可逆的伤害。为此,学者们对股价崩盘风险影响因素进行了多方面研究,从公司治理角度来看,包括管理层期权激励[1]、高管超额薪酬[2]、高管性别[3]、大股东持股[4]、上市公司多个大股东[5]等因素。从资产定价角度来看,包括会计信息质量[6-7]、分析师[8-9]、机构投资者[10]、内部控制信息披露[11]等因素。综合各学者研究成果后发现,从降低信息不对称程度来缓解股价崩盘风险这一角度鲜有研究。

为向投资者提供更多有用信息,保护投资者利益,2016年财政部发布新审计报告准则要求上市公司披露关键审计事项。准则发布后各学者探讨了关键审计事项是否具备信息价值[12-16],已有研究主要集中在短期市场反应和审计报告价值领域。而作为新增信息,它能否降低股价崩盘风险的研究较少。管理层对坏消息的隐瞒是引发股价崩盘风险的主要原因[17],关键审计事项的披露能否减少隐瞒的可能性,进而降低股价崩盘风险,是本文研究的核心内容。本文的主要贡献在于:一方面丰富了股价崩盘风险与关键审计事项的研究成果;另一方面,研究结果证明特质信息类关键审计事项提供更多信息含量,有助于实现稳定资本市场的目标,为政策制定者完善审计报告准则提供了新的参考。

二、理论分析与研究假设

现有学者对股价崩盘风险领域的研究分为以下两个方面:其一,由于第一类代理问题的存在,管理层出于保护自己的职位和薪酬[18-21]、避税[17]、提高短期内的期权价值[1]、构建企业帝国[22]等动机,往往选择隐藏公司坏消息。随着时间的推移,公司隐藏的坏消息越来越多,隐藏难度越来越大。当超过某个临界点时,这些负面消息集中突然曝光,引发投资者恐慌,导致股价崩盘。其二,信息不对称情况的存在使得投资者无法准确感知公司经营情况,存在的“负面消息”无法在股价中体现,导致虚假股价“泡沫”出现。一旦“泡沫”破裂,股价将遭遇断崖式下跌,引发严重的经济后果[3]。

沿袭以上思路,后续学者陆续对多种因素展开研究。一方面,部分学者发现某些因素会增加股价崩盘风险,例如:分析师的乐观偏差[2,8]、存在羊群效应的机构投资者[10,23]、高管的超额薪酬[2]、大股东持股[4]以及高管减持的同伴效应[24]。另一方面,某些因素能够缓解股价崩盘风险,例如:女性高管[3]、会计稳健性[25]、内部控制信息披露[11]、投资者保护[26]和多个大股东[5]。综上可见,影响股价崩盘风险的因素主要是通过影响管理层机会主义和市场信息透明度两个方面起作用。而目前已有成果表明学者们更加关注公司治理方面的影响,对信息不对称的研究较少。因此,本文从信息不对称的角度出发,考察关键审计事项披露是否具有缓解股价崩盘风险的作用。

对于关键审计事项的研究,学者们认为它作为市场上的新增信息,可以充当投资者经济决策的信息依据,具备信息价值。Chistensen et al.[12]发现,关键审计事项的披露可以让投资者在进行决策时改变想法。除此之外,从心理和行为的角度来看,个体投资者感知性在新审计报告准则的影响下变得更强,判断力得到了改变[14]。关键审计事项的披露也能够降低股价同步性[27],提高分析师盈余预测精确度[28]。

关键审计事项披露是审计师在当期审计中挑选出企业经营活动最关键的事项予以披露,并且附上审计师做出的审计应对[29]。这有利于投资者对经营业绩做出更准确的评估,关注公司经营发展面临的关键业务,降低信息解读偏差,主動将信息纳入股票定价,提高资本市场效率。因此,关键审计事项披露降低了买卖双方的信息不对称程度。另外,投资者可以及时发现公司运营中存在的问题和发展机会,采取相应的投资策略,也使得股价能够及时、客观反映企业情况,降低未来的股价崩盘风险。综上所述,提出假设1。

H1:关键审计事项披露可以降低股价崩盘风险。

在衡量关键审计事项包含的信息含量时,披露数量是一种直观有效的衡量方式,因为披露数量的多少间接代表了披露范围的大小,涉及到的披露范围越大,投资者能够从关键审计事项中提取出的有用信息越多,因而对公司的了解程度更加深刻。相关信息被纳入股票资本定价后,买卖双方信息不对称程度得到缓解,股价崩盘风险随之下降。另外,根据披露的信息,具有专业能力的投资者和分析师会因为收到了共同的信号而进行股票买卖,这种情形恰好体现出了信息被充分纳入了以股票作为媒介的资产定价中[30],将有助于信息透明度的提高和市场效率的提升,促进信息在股价中的反应,能够降低股价崩盘风险。据此,提出假设2。

H2:关键审计事项披露数量与股价崩盘风险负相关。

在对关键审计事项披露文本特征分析时发现,同一行业内公司披露的事项往往相同,具有行业共性,这些事项除了披露金额不同外,在披露方法、审计师应对等方面都十分相似,可能存在“模式化”嫌疑[31]。相对而言公司披露更多非行业共性信息[27](如递延所得税资产、公司合并、政府补助)更能够体现出本公司特征,提供更多个性信息。信息作为传导因子,其不对称是导致股价崩盘风险的内在原因,通过信息披露可以降低买卖双方信息不对称程度进而降低股价崩盘风险。因此,可以合理推断与特质信息相关的关键审计事项披露数量越多,股价崩盘风险越低。在划分行业共性与特质信息方面,本文参考了王木之等[27]的方法,行业内超过一半的公司披露的关键审计事项为行业共有型关键审计事项。综上所述,本文提出假设3。

H3:特质信息类审计事项披露数量越多,股价崩盘风险越小。

三、研究设计

(一)样本选择与数据来源

本文选取2017—2018年沪深A股上市公司发布的审计报告和财务报告数据为样本,对审计报告中的关键审计事项数据进行手工收集和整理后进行研究。在此基础上,本文剔除了以下样本:(1)出具了非标准审计报告的公司;(2)数据异常、缺失及ST类公司;(3)法定披露期间即4月30日后披露审计报告的上市公司;(4)同时发行A股和H股的上市公司;(5)金融行业公司。

本文研究数据部分来自于国泰安数据库(CSMAR)和锐思数据库(Resset),另外部分变量数据利用Excel手工操作得出。在进行数据回归时,为避免异常值的影响,对数据进行了1%水平的Winsorize处理。

(二)变量定义

1.股价崩盘风险

2.关键审计事项披露(Post):关键审计事项披露前Post=0,披露后Post=1

2018年1月1日起,新审计报告准则全面实施。故研究样本中Post=0时的样本即为2017年未披露关键审计事项的上市公司,Post=1时的样本即为2018年披露了关键审计事项的上市公司。

关键审计事项披露数量(Count):上市公司审计报告披露的关键审计事项段中的项目数量。关键审计事项披露中特质信息项数量(Unnormal):参考了王木之等[27]的方法,行业内少于一半的公司披露的事项为特质信息类关键审计事项。

3.控制变量

参考Chen et al.[31]、Hutton et al.[7]和Kim et al.[1,16],本文控制以下变量:(1)Dturn,股票换手率的变化率,股票i本年度的换手率减去上年度的换手率的差比本年度的换手率;(2)Yretwd,股票i的年度收益率;(3)Sigma,股票i经市场调整后周收益率Wi,t的标准差;(4)Size,上市公司的规模,用公司总资产表示;(5)Growth,上市公司营业收入增长率,衡量公司的成长性;(6)Ins,机构投资者持股比例,机构投资者持有A股比例;(7)ROA,上市公司的总资产收益率,即净利润比总资产;(8)Da,上市公司的信息透明度,用修正Jones模型估计的应计盈余表示。

具体变量定义如表1所示。

(三)模型设计

基于提出的假设,本文运用多元回归方程的方式进行检验,构建以下模型:

模型中Crash i,t代表了股价崩盘风险,Posti,t为关键审计事项是否披露(Posti,t=1为披露,否则为未披露),Counti,t为关键审计事项数量,Unnormali,t为关键审计事项特质信息数量。Controli,t为控制变量。β1代表了常数项,主要观察它的正负方向。

四、实证结果

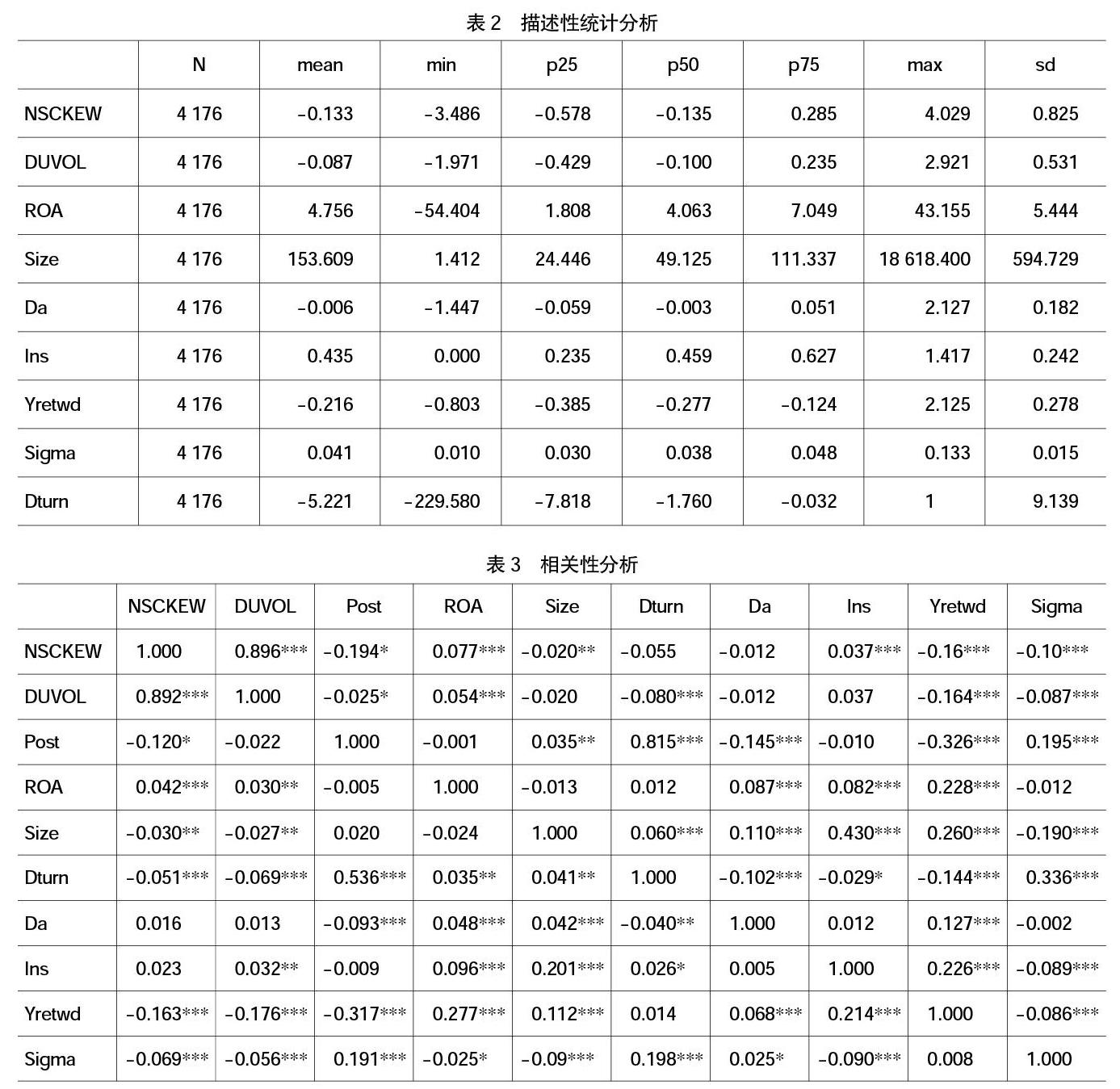

(一)描述性统计分析

从表2报告的主要变量描述性统计结果来看,不同公司间的股价崩盘风险程度差异很大,负收益偏态系数(NSCKEW)最大值为4.029,最小值为-3.486,均值为-0.133,中位数为-0.135;收益上下波动率(DUVOL)最大值为2.921,最小值为-1.971,均值为-0.087,中位数-0.1。两项指标的均值和中位数差距不明显,说明数据分布较为均匀。总资产收益率最大值为43.155,最小值为-54.404,二者之间差异较大,可以做回归分析。根据现有情况,股价崩盘风险可能同时还受到资产规模、收益率等的影响。

(二)相关性分析

表3为样本变量的相关性分析,左下角表示Person相关性分析,右上角表示Spearman相关性分析。

从总体上看,解释变量之间和控制变量之间的相关系数未超过0.5,而且经过计算自变量之间的方差膨胀系数VIF<10,不存在多重共线性的问题,模型整体设计比较合理。代表股价崩盘风险的指标NSCKEW和DUVOL相关系数为0.8且在1%的水平上显著,说明两个指标高度相关,具有相同的趋势,指标合理。解释变量Post与被解释变量NSCKEW、DUVOL系數关系总体为负值,在10%的水平上显著,说明关键审计事项的披露降低了股价崩盘风险,与预期基本一致。另外,资产规模(Size)与股价崩盘风险呈负相关关系,说明规模越大的公司稳定市场的作用越强。而机构投资者持股和总资产收益率和股价崩盘风险呈现正相关关系。

(三)回归分析

1.关键审计事项与股价崩盘风险的检验

本文应用模型5对H1进行了回归分析,结果如表4。

模型通过F检验。从变量来看,关键审计事项披露(Post)与股价崩盘风险(Crash)呈现负相关关系,NSCKEW回归系数为-0.0425,在10%的水平上显著,DUVOL系数为-0.0835,在1%的水平上显著,即披露关键审计事项后整体的股价崩盘风险降低,H1得到验证。关键审计事项是审计师识别出的公司经营活动中关键事项,提升了报表使用者关注度,同时通过披露对关键审计事项的审计应对措施进一步加强投资者对公司经营情况的理解。投资者将此类信息纳入资产定价,从而降低了股价崩盘风险。

在控制变量方面,公司换手率变化率(Dturn)、资产规模(Size)、个股收益率(Yretwd)和经市场调整的周收益率标准差(Sigma)的回归系数分别为-0.0025、-0.0002、-0.622、-2.846,分别在10%、5%、1%和5%的水平上显著,都与股价崩盘风险呈相反的关系。机构投资者持股比例(Ins)的回归系数为0.198,并在1%的水平上显著,产生正相关的原因是机构投资者的“羊群效益”。目前中国资本市场中主要交易者是机构投资者,虽然与个人投资者相比他们具备更强的专业技能、更多获取信息的方式,但在投资过程中仍然存在各种行为上的偏差,即机构投资者的“羊群效应”,这种效应会增加股价波动幅度,导致股价崩盘风险上升[10]。

2.关键审计事项披露数量与股价崩盘风险的检验结果

本文应用模型6对H2进行回归分析,结果如表5所示。

从结果可以发现关键审计事项披露数量和股价崩盘风险(Crash)呈负相关,NSCKEW回归系数为-0.0328,在5%的水平上显著;DUVOL回归系数为-0.0231,在10%水平上显著。目前审计报告中关键审计事项披露形式大多为“标题+内容”,即关键审计事项披露数量可以代表披露的信息范围。审计师提供的审计服务属于第三方保证,披露信息范围越大时提供的信息含量越多,因此关键审计事项披露的数量越多,股价中包含的信息越丰富,股价崩盘风险越小。

在控制变量方面,换手率的变化率(Dturn)、年个股收益率(Yretwd)、经市场调整收益率标准差(Sigma)、公司信息透明度(Da)和公司规模(Size)都与股价崩盘风险呈负相关关系。回归系数分别为-0.0320、-0.299、-10.1300、-0.0818和-0.0005,且都在1%的水平上显著。从系数上看,除了公司信息透明度系数较大,为-10.13外,其余系数都较小,对股价崩盘风险的降低作用不明显。可能的原因是我国资本市场仍处于弱势有效市场阶段,发展不成熟,股市上信息不能被所有投资者有效利用,而且还存在投资者情绪影响股价等各种特殊情况。总资产收益率(ROA)、机构投资者持股比例(Ins)系数分别为0.008和0.122,与股价崩盘风险呈正相关关系,与已有研究结果一致。

3.关键审计事项特质信息项与股价崩盘风险检验结果

本文应用模型7对H3进行回归分析,结果如表6所示。

关键审计事项中特质信息数量和股价崩盘风险呈现负相关关系,回归系数为-0.0299和-0.0142,在10%的水平上显著。在审计过程中,审计师认为收入和资产减值都是公司经营活动的关键事项,可能影响企业的生死存亡,所以在披露关键审计事项时更多选择此类较为关键的事项进行披露。但也正因如此,此类信息在財务报告中也会通过勾稽关系的方式详细披露,可以获取的信息比较全面。而对非日常经营活动发生但涉及公司特质信息的项目(如同递延所得税资产等信息),其披露的数量和披露的全面性都有所欠缺,所以披露了此类信息的关键审计事项对股价崩盘风险有更明显的降低作用。

五、稳健性检验

(一)加入其他控制变量

参考Kim和Zhang(2016)的研究,会计稳健性的情况也会影响股价崩盘风险,因此本文加入会计稳健性指标C_score进行进一步检验。表7显示出了检验的结果。

可以看出,股价崩盘风险Crash仍与关键审计事项披露数量呈负相关关系,NSCKEW回归系数为-0.0405,在10%的水平上显著;DUVOL回归系数为-0.0839,在1%的水平上显著,符合本文假设。

(二)固定效益模型

为了避免在回归中遗漏重要变量,本文选择固定效益模型重新回归,得到结果如表8所示。

更换为固定效应模型后,关键审计事项披露和股价崩盘风险仍然显著负相关,与前文结论一致。模型中NSCKEW回归系数为-0.127,DUVOL回归系数为-0.139,均在1%的水平上显著。除此之外,本文还对样本进行了倾向性得分匹配(PSM)检验,检验结果与上述结果一致,关键审计事项的披露可以降低股价崩盘风险,本文结论得到证明。

六、研究结论

本文讨论了关键审计事项披露与股价崩盘风险的关系。研究发现:关键审计事项披露可以降低股价崩盘风险,且披露数量越多,股价崩盘风险越低。进一步的,关键审计事项涉及特质信息项目越多时,对股价崩盘风险降低作用越强。研究结论为关键审计事项披露的经济后果提供了更多证据。本文的研究还存在以下的政策启示:第一,强化注册会计师专业胜任能力,提高关键审计事项披露的有效性。确定关键审计事项时需要注册会计师做出专业判断,专业胜任能力越强,则判断愈加准确,为投资者提供的信息参考价值愈高。第二,进一步完善审计报告准则具体披露要求。新审计报告准则虽然新增关键审计事项披露要求,但具体的披露数量、披露格式以及内容尚未明确规定,存在无法保证信息质量的可能性。因此,有必要继续完善准则,明确披露细节,适当增加特质类信息项目的披露。

【参考文献】

[1] KIM J,LI Y,ZHANG L.CFOs versus CEOs:equity incentives and crashes[J].Journal of Financial Economics,2011,101(3):713-730.

[2] XU N,JIANG X,CHAN K C,et al.Analyst coverage,optimism,and stock price crash risk:evidence from China[J].Pacifc-Basin Finance Journal,2013,25:217-239.

[3] 李小荣,刘行.CEO vs CFO:性别与股价崩盘风险[J].世界经济,2012,35(12):102-129.

[4] 王化成,曹丰,叶康涛.监督还是掏空:大股东持股比例与股价崩盘风险[J].管理世界,2015(2):45-57,187.

[5] 姜付秀,蔡欣妮,朱冰.多个大股东与股价崩盘风险[J].会计研究,2018(1):68-74.

[6] JIN L,MYERS S C.R2 around the world:new theory and new tests[J].Journal of Financial Economics,2006,79(2):257-292.

[7] AMY P HUTTON,et al.Opaque financial reports,R2,and crash risk[J].Journal of Financial Economics,2008,94(1):67-86.

[8] 许年行,江轩宇,伊志宏,等.分析师利益冲突、乐观偏差与股价崩盘风险[J].经济研究,2012,47(7):127-140.

[9] 肖土盛,宋顺林,李路.信息披露质量与股价崩盘风险:分析师预测的中介作用[J].财经研究,2017,43(2):110-121.

[10] 许年行,于上尧,伊志宏.机构投资者羊群行为与股价崩盘风险[J].管理世界,2013(7):31-43.

[11] 叶康涛,曹丰,王化成.内部控制信息披露能够降低股价崩盘风险吗?[J].金融研究,2015(2):192-206.

[12] CHISTENSEN B,et al.Do critical audit matter paragraph sin the audit report change nonprofessional investors decision to invest?[J].Auditing:A Journal of Practice & Theory,2014(4):71-93.

[13] 張继勋,贺超,韩冬梅.标准审计报告改进与投资者感知的审计人员责任——一项实验证据[J].审计研究,2015(3):56-63.

[14] 张继勋,韩冬梅.标准审计报告改进与投资者感知的相关性、有用性及投资决策——一项实验证据[J].审计研究,2014(3):51-59.

[15] 吴秋生,独正元.A+H股公司关键审计事项准则执行效果分析[J].会计之友,2018(12):86-90.

[16] 叶妮.关于关键审计事项披露与会计信息质量的分析——基于最新审计报告的经验证据[J].审计与理财,2018(12):12-16.

[17] KIM J,LI Y,ZHANG L.Corporate tax avoidance and stock price crash risk:firm-level analysis[J].Journal of Financial Economics,2011,100(3):639-662.

[18] LAFOND R,WATTS R L.The information role of conservatism[J].The Accounting Review,2008,83(2):447-478.

[19] VERRECCHIA R E.Essays on disclosure[J].Journal of Accounting and Economics,2001,32(1):97-180.

[20] GRAHAM J R,HARVEY C R,RAJGOPAL S.The economic implications of corporate financial reporting[J].Journal of Accounting and Economics,2005,40(1):3-73.

[21] BALL R et al.Market and political regulatory perspectives on the recent accounting scandals[J].Journal of Accounting Research,2009,47(2):277-323.

[22] KOTHARI S P,SHU S,WYSOCKI P D.Do managers withhold bad news?[J].Journal of Accounting Research,2009,47(1):241-276.

[23] AN H,ZHANG T.Stock price synchronicity,crash risk and institutional investors[J].Journal of Corporate Finance,2013,21(1):1-15.

[24] 易志高,李心丹,潘子成,等.公司高管减持同伴效应与股价崩盘风险研究[J].经济研究,2019,54(11):54-70.

[25] KIM J B,ZHANG L.Accounting conservatism and stock price crash risk:firm-level evidence[J].Contemporary Accounting Research,Forthcoming,2014,33(1):412-441.

[26] 王化成,曹丰,高升好,等.投资者保护与股价崩盘风险[J].财贸经济,2014(10):73-82.

[27] 王木之,李丹.新审计报告和股价同步性[J].会计研究,2019(1):86-92.

[28] 赵刚,江雨佳,马杨,等.新审计准则实施改善了资本市场信息环境吗?——基于分析师盈余预测准确性的研究[J].财经研究,2019,45(9):114-126.

[29] 财政部.中国注册会计师审计准则第1504号——在审计报告中沟通关键审计事项[A].2016.

[30] CLARKE J E,AJAY KHORANA,AJAY PATEL,et al.Independents day?Analyst behavior surrounding the global settlement[J].Annals of Finance,2011,7(4):529-547.

[31] 阚京华,刘超宇.关键审计事项的披露特征与思考——以2017年审计报告为例[J].中国注册会计师,2018(4):71-75.

[32] CHEN J,HONG H,STEIN J C.Forecasting crashes:trading volume,past returns,and conditional skewness in stock prices[J].Journal of Financial Economics,2001,61(3):345-381.