原油期货与原油储备研究

郝存河

摘 要:伴随着我国经济发展从能源拉动期、能源驱动期到科技驱动期,未来很长一段时间能源的利用以物理能、化学能和核能等多种形式并存。原油作为能源及广泛的化工用途,其生产、运输、储存的便捷与使用成本及价格的低廉使得其在这段时间内不可或缺。但受我国富煤少油的自然地质条件所限,原油进口量大、对外依存度高的局面很难改变,为此完善原油期货交易制度,充分发挥原油期货的投机获利、套期保值功能以实现其价格发现的功能属性,从而维护国际原油市场的稳定。同时我国原油消费量大,进口及生产、加工、销售周期长,保证充足的原油储备容量及储备量,一方面是期货转现货的需要,另一方面可以通过调节原油市场的供给量来实现国际原油市场的价格稳定,以避免供给侧限产及国际石油资本垄断造成的局部时段的原油紧缺与价格高涨的不良影响,确保我国的能源独立战略有效实施,保证我国经济的稳步发展。

关键词:能源独立 原油期货 价格发现 原油储备 弹性需求

一、引言

蒸汽机的发明将能源利用从自然循环时代推进到加速利用自然储存能源、增加以CO2为主的碳排放时代。

碳排放时代,在经济发展的同时,不仅在不断消耗大自然赋予我们的化石能源(自然形成—无机学说,生物间通过光合作用、能量传递长期积累演化形成—有机学说),还打破了能源的循环利用,破坏了大气与地表(及地壳)的平衡。提高了大气中以CO2为主的含碳量,形成了大气的温室效应,使人類生存环境不断恶化。随着科学的发展及技术的进步,为了保护人类赖以生存的环境,人们会努力经由纯碳、高含碳、低含碳能源,最终迈向碳循环及无碳的能源利用时代。

在未来很长一段时间能源的利用以物理能(太阳能、地热能、风能、水资源能等)、化学能(生物质、煤、石油、天然气及氢等)和核能等多种形式并存。为了保证国家的能源安全及国民经济的正常运行,降低能源风险,我国提出了能源独立战略。

由于原油作为能源及广泛的化工用途,其生产、运输、储存的便捷与使用成本及价格的低廉使其在这段时间内不可或缺。这就需要做好原油期货及原油储备,以避免供给侧限产及国际石油资本垄断造成局部时段的原油紧缺与价格高涨的不良影响,从而确保我国的能源独立战略有效实施。

二、能源独立战略

(一)我国能源生产、消费现状

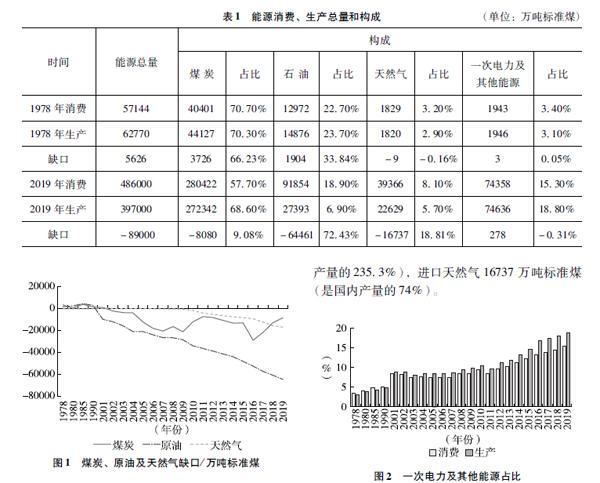

按照国家统计局能源统计数据测算,我国能源消费弹性系数取2000年至2018年均值为0677 (取2009年至2018年均值为0449),2019年能源消费总量为486000万吨标准煤,是1978年57144万吨标准煤的8505倍,相应国民经济总量为1256倍(1894倍)。如表1、图1所示。

其中2019年煤炭消费总量280422万吨标准煤,是1978年40401万吨标准煤的6941倍;2019年石油消费总量91854万吨标准煤(1吨油当量=14286吨标准煤),是1978年12972万吨标准煤的7081倍;2019年天然气消费总量39366万吨标准煤,是1978年1829万吨标准煤的21523倍; 2019年一次电力及其他能源消费总量74358万吨标准煤,是1978年1943万吨标准煤的38270倍。

我国从1978年以煤炭、石油为主的出口国,到2019年变成了以石油、天然气为主的进口大国,如图1所示,实现了能源出口带动经济发展到能源驱动经济发展的转变。其中1978年出口煤炭3726万吨标准煤,出口石油1904万吨标准煤;2019年进口石油64461万吨标准煤(是国内产量的2353%),进口天然气16737万吨标准煤(是国内产量的739%)。

这就说明我国经济快速发展的同时,能源安全存在一定隐患,值得庆幸的是我国除煤、石油及天然气以外一次电力及其他能源生产占比从1978年的31%提高到了188%,如图2所示。其中水电、核电、风电、太阳能发电合计19770亿kW/h,折合60693万吨标准煤。

国家能源局数据显示,截至2020年一季度末,我国可再生能源发电累计装机达到802亿千瓦,同比增长84%。其中,水电装机357亿千瓦、风电装机213亿千瓦、光伏发电装机208亿千瓦、生物质发电装机2406万千瓦,分别同比增长13%,124%,156%和193%。

截至目前,我国受富煤少油的自然地质所限,消费能源主要以煤资源为主。尽管油气主要靠进口,由于油气的相对廉价及运输、储存及使用的便捷使其成为了我国的第二大消费能源。一次电力及其他能源增长可观,也是我国乃至世界发展的方向。

(二)能源独立战略

发展绿色能源、循环能源、低碳能源,多种能源形式并存,减少油气能源进口,降低过度依赖进口存在的风险,是我国实现绿色能源独立战略的有力保障。

2020年4月21日美国能源部长丹·布鲁耶特,在应对2020年疫情及油价暴跌“黑天鹅事件”,回应美国能源挑战时提出:①大力推动下一代能源创新;②新能源独立战略;③与沙特组建“能源卡塔尔组织”,进一步控制全球原油市场。

这也告诉我们,不进行能源创新就要落后,能源不独立就要被控制。

2020年4月邹才能院士等提出中国“能源独立”三步走战略。

第一步(2020—2035年)实施“洁煤稳油增气,大力提高新能源”的路径,实现“供给安全”;第二步(2035—2050年)实施“降煤炭、稳油气、增新能源”的路径,依靠“国内生产+海外权益”模式实现“生产自主”;第三步(2050—2100年)实施“氢能社会、新能源主导、颠覆性技术实现”的路径,依靠“新能源+智能源”力争实现“能源独立”。

三步走战略,预计从2019年能源消费327×108t油当量,到2030年达到峰值44×108t油当量,到2035年、2050年、2100年分别降至40×108t、36×108t、30×108t油当量,降低煤炭、石油及天然气占比,提高新能源占比,如图3所示,也与能源驱动经济发展逐步向科技驱动经济发展转变相适应。

“能源独立”三步走战略,受制于能源技术瓶颈的突破,如果关键技术瓶颈能够及早突破,那“能源独立”三步走战略可能会早于预期。

(三)能源技术瓶颈

能源的利用是以物理能、化学能、核能转换为电能、热能或可用燃料为基础的,能量转换(见图4)。要突破独立能源战略的技术瓶颈需要通过理论进步、科技进步,打开非常规能源、新能源的成本、价格使用窗口。

1非常规油气技术

相对于常规油气(圈闭油气),非常规油气(页岩油气、致密油气)埋深更深,富集程度更差,再加上我国地表地貌复杂,致使我国非常规油气开采难度大,成本高,以致没有市场竞争优势,所以要突破这种瓶颈,必须通过科技进步寻找突破,从而打开成本、价格使用窗口。

2碳循环技术

采用煤炭、石油、天然气等化石能源及生物质能是通过燃烧获取所需能量,但也伴随CO2排放的增加。

从有机学说的角度看,煤炭、石油、天然气等化石能源及生物质能都是基于光合作用形成的。光合作用方程:

6CO2+6H2O(光照、叶绿体)→C6H12O6(CH2O)+6O2;二氧化碳+水=光(条件) 叶绿体(场所)→有机物(储存能量)+氧气。

通过光合作用自然形成煤炭、石油、天然气等化石能源及生物质能是个漫长的过程。若将这个过程工厂化,通过CO2和H2O反应生成甲烷(CH4),再通过甲烷(CH4)反应生成汽油、柴油,这样就可以解决碳循环问题。若这一技术瓶颈能够突破,既可解决燃料油的问题,也可解决CO2的排放问题。

但这需要建立在相对“过剩”的电能基础之上,包括太阳能、风能、水资源能(河流、洋流及潮汐)和地热等物理能及核能发电。

氢化学能源的利用也是如此。

3核能源技术

我国核资源相对丰富,但核反应,无论是聚变还是裂变都会产生核辐射(如核反应方程:A+a→B+b 或简写为: A(a,b)B;3H+2H→4He+n+Q Q=176MeV)。如果辐射环境安全管理与评价不到位,将会打破现有的生态平衡,破坏我们的生存环境,所以核能的利用必须把辐射环境安全管理与评价放在首位。

4充电及蓄电技术

电能具有即发、即输、即用的特点,所以需要存电、蓄电来补充其使用的不足,蓄电、存电首先应采用发电稳定性相对较差的太阳能、风能、水能(河流、洋流及潮汐)及地热等洁净能发电进行(以免增加CO2的排放及核能辐射)。这样快速存电及电池容量的问题就显得尤为突出,解决了快速存电及电池容量的问题,就为新能源汽车推广等奠定了基础。

从“能源独立”三步走战略及能源技术瓶颈可以看出,今后很长一段时间,国民经济发展离不开石油。同时受我国自然地质富煤少油国情所限,长时间原油对外依存度大(即大量靠原油进口)的局面难以改变。这就需要增加我国在世界石油市场的话语权,从而保证原油进口价格合理,原油进口节奏到位。

期货市场价格在国际石油定价中扮演了主要角色。国际原油市场许多长期贸易合同大多以一种或几种参照原油(基准油)为基准,在交货或提单日前后某一段时间的现货价格、期货价格,或某报价机构的报价相联系通过公式计算法计算出来的基础价格,加上升贴水作为原油贸易的最终结算价格 (在某一特定地点和特定时间内,某一特定商品的期货价格高于现货价格成为期货升水,期货价格低于現货价格成为期货贴水),即P=A+D,式中,P为石油结算价格,A为基准价格;D为升贴水。我国大庆出口的原油就是以印度尼西亚的米纳斯原油作为定价基准的。

完善原油期货(对买方实质上是一种契约储备)交易机制和适度进行原油储备,有助于保证我国原油进口价格的合理、稳定,有助于保证国家能源安全,为国民经济正常运行保驾护航。

三、原油期货

原油期货通常指原油期货合约。原油期货合约是期货交易所统一制定的、规定在将来某一特定的时间和地点交割一定数量标的物的标准化合约。原油期货交易有别于现货交易、远期交易(现货交易的远期合约)。相比之下,原油期货具有价格发现、套期保值及投机获利的功能。交割期原油期货(即期货转现货)合约具备现货交易与远期交易的交割方式。

(一)国内外原油期货交易规则的差异

我国原油期货与国际原油期货的差异主要表现在交易币种、交货地点、合约交易与交割时间、合约期设置等方面。

1交易币种的差异

目前交易量最大、影响最广泛的国际原油期货合约主要是纽约商业交易所(NYMEX)的轻质低硫原油即WTI期货合约及伦敦国际石油交易所(ICE-IPE,2001年6月,IPE被洲际交易所收购)的北海布伦特原油(Brent)期货合约、迪拜商品交易所(DME)的阿曼原油(Omen)期货合约。

这3家交易所的期货报价(离岸价)与结算单位均为美元/桶,交易单位是1000桶/手。

2018年3月26日中国原油期货在上海期货交易所子公司上海国际能源交易中心正式挂牌交易,期货报价(到岸价)与结算单位为元(人民币)/桶。这意味着中国正式以人民币结算的方式加入亚太原油定价权竞争。

2交货地点的差异

纽约商业交易所(NYMEX)的轻质低硫原油即WTI期货合约是国际上最早的原油期货,始于1983年,交割方式是实物交割,对应的实物交割地点位于俄克拉荷马州的库欣地区。

伦敦国际石油交易所(ICE-IPE)的北海布伦特原油(Brent)期货合约始于1988年,虽然历史悠久,但主要采用现金交割,期货转现货对应的实物交割并无统一的交割地。

迪拜商品交易所(DME)的阿曼原油(Omen)期货合约始于2007年,采用实物交割,对应的实物交割地点为阿曼·米纳·法哈尔费赫勒港口。

上海国际能源交易中心原油期货交割方式是实物交割,交割地点为中国东南沿海保税油库(包括舟山、青岛、大连等油库)。

3合约交易与交割时间的差异

国内外合约交易时间与交割时间的差异见表2。

4合约期设置的差异

纽约商业交易所(NYMEX)原油期货上市合约包括当年和后5年连续合约,并有后3年的6月和12月合约各3个。合约可以以前日结算价价差向此后2~30个月的合约移仓,移仓须在公开喊价开盘时段。

伦敦国际石油交易所(ICE-IPE)原油期货上市合约包括当年和后5年连续合约,并有后3年的6月和12月合约各3个。

迪拜商品交易所(DME)原油期货上市合约包括当年和后5年合约,在12月合约到期后,会上市12个新合约。

上海国际能源交易中心原油期货上市合约包括最近1~12个月为连续月份合约,以及随后8个季月合约。

(二)原油期货的价与量的差异

原油期货套期保值与风险投机获利的功能,最终需要通过结算价和交易量得以体现。从套期保值角度看,原油期货合约价格由其价值(生产成本及社会成本)决定,受供求关系预期影响,围绕价值波动,交易量由需求预期决定。从风险投机获利角度看,价格波动是投机者投机的先决条件,而价格波动又取决于供求关系发生变化,在需求预期范围内,影响供求关系变化因素的不确定性是合约交易热度的诱因,也为投机者寻找对手获得超额的价差利润创造良机。通过原油期货套期保值与风险投机获利行为最终实现原油期货的价格发现功能。

1国内外原油期货的价与量对比

受疫情影响,2020年2月3日至6月16日上海国际能源交易中心、纽约商业交易所(NYMEX)、伦敦国际石油交易所(ICE-IPE)原油主力连续收盘价对比走势如图5所示(数据来源倚天财经),其特点分别是波动幅度较小、波动幅度较大、波动幅度适中。主要原因在于伦敦国际石油交易所现金交割、纽交所“负油价”新规及我国的成品油定价封顶保底机制(当国内成品油价格挂靠的国际市场原油价格低于每桶40美元或高于130美元时,国内成品油价格不再下调或上调)。从期货收盘价对比走势上看,NYMEX原油期货合约为投机获利创造了更大的机会,伦敦国际石油交易所原油期货合约利于套期保值,上海国际原油期货合约更利于价格发现,为现货交易提供合理的升贴水支撑。

不管是套期保值、还是投机获利,目的都是通过期差赚取价差,但最终结果是通过买卖双方激烈的博弈实现了价格发现。

下面以上海国际能源交易中心(北京比伦敦、纽约分别快7个、12个小时)、纽约商业交易所(NYMEX)、国际石油交易所(ICE-IPE)2020年6月25日(上海为2020年6月24日,数据来源于东方财富网)原油同期合约进行对比。期差价差(为了便于对比上海国际原油期货合约价格按708元人民币/美元折算为美元)、持仓量及成交量对比,如图6、图7、图8及表3、表4、表5所示。

从图6、表3可以看出国内原油期货预期向好,原因之一是国内原油生产企业单位原油生产成本在50美元/桶左右(实际上国内原油生产成本包含着一部分社会成本),国际主要原油输出国(中东)生产成本在10美元/桶左右;之二是国内成品油定价封顶保底机制;之三

是国内原油进口量大;之四是国内疫情情况控制较好,复工复产使得需求好于国际市场。

原因是:①国内原油期货起步较晚,合约较少(只有20个,纽约、伦敦均为78个,迪拜72个);②日交易时间短,仅为9小时15分钟,而WTI、Brent原油期货日交易时间分别为23个、22个小时;③国内原油期货合约交割期短,交割地固定;④受国内期货远期合约高预期价格的抑制;⑤受交易币种所限(人民币成为国际通用货币还是进行时)。

而WTI、Brent原油期货除年内合约外更看好2112期合约,这与2020年4月21日美国能源部长丹·布鲁耶特在应对2020年疫情及油价暴跌“黑天鹅事件”中预计的美国石油市场恢复需要18个月有关。

从图8、表5可以看出国内原油期货成交量较低,分别为WTI、Brent原油期货成交量的2016%、2057%(按原油进口量算,我国原油期货规模应当为世界原油期货市场规模的近1/4)。成交量的差异除持仓量的差异之外,还包括作息时间、语言沟通、生活习惯等方面的原因。

另外从成交量和持仓量差异上看,相比之下,国内投机获利的参与程度高于套期保值,WTI原油期货比Brent原油期货投机获利的参与程度较高,套期保值参与度较低(通过持仓量和成交量可计算加权持仓天数INE、WTI、Brent原油期货分别为267天、437天、681天,计算公式:Σ(持仓量/成交量×持仓量)/Σ(持仓量))。

2国内原油期货的价与量对比

当原油期货价格远高于原油成本(生产成本及社会成本)时,原油远期期货价格会低于原油期货主力价格,并接近原油成本,反之原油远期期货会价格会高于原油期货主力价格,同时接近原油成本。

从图9中可以看出当主力合约价格在高位波动时,远期合约价格低于主力合约价格,当主力合约价格在低位波动时,远期合约价格高于主力合约价格,远期合约价格对主力、近期合约价格起到修复作用。如果说主力合约发挥投机功能,近期合约发挥套期保值功能,那么远期合约发挥的功能就是价格发现,当然这是相对而言的。

其中期货转现货其实就是期货市场的现货交易,交割日的持倉量即现货交易量,交割价即现货交易价基础价;

期货日常交易中的持仓量目的是套期保值,日常持仓量与交割期持仓量差值为套期获利量,价差为套期获利值;

扣除日常持仓量的交易量目的是投机获利(这与计算周期相关,按日、月等周期不同结果不同),量差为投机获利量,价差为投机获利值。

3中行“原油宝”事件理财产品的价与量

中行“原油宝”理财产品是纽约商业交易所(NYMEX)的轻质低硫原油即WTI期货合约的衍生品。原油期货合约通过芝加哥商业交易所的GLOBEX电子贸易系统进行交易,通过纽约商业期货交易所的票据交换所清算。

2020年4月3日芝商所修改IT系统代码,允许负油价申报和成交,2020年4月5日生效。2020年4月15日CME清算所修改交易规则,新规适应新合约,并适用存量合约。这等于给做空投机者发放了通行证,为做空行为铺平了道路,为空仓建仓平多留足了时间。

中行原油宝交易结算机制在新规下出现了漏洞,中行在晚10点以后停止交易,但结算价格还要参考凌晨2点27分至2点30分的3分钟均价,出现负值客户也不可能主动平仓。

在新规出现、提醒可能出现负值背景下,其他银行在2020年4月15日先后移仓换月,中行迟迟未动,并在2020年4月21日宣布当日暂停交易1天。

NYMEX原油合约2005价格在交割日的前1日2020年4月20日受疫情触发的一系列诱因的影响,暴跌至-4032美元/手,最终以-1310美元/手收盘,以-3763美元/手结算,成交量为231128手。

负油价持续到交割日盘中,最低价为-1674美元/手,最终以906美元/手收盘,以1001美元/手结算(这一价格正是国际上50%以上原油输出国的原油生产成本,疫情改变的供求关系使得其社会成本难以体现),成交量为12250手,持仓量2427手,戏剧性地又使低位卖仓即做空方变为悲剧,相反如果2020年4月20日在-4032美元/手价位建买仓,按2020年4月21日结算价平仓,那可赚得价差5033美元/手

这两个交易日的交易价格与交易量也将原油期货风险投机获利与套期保值、价格发现体现到了极致。通过投机获利者远多于套期保值的期货转现货者。造成了中行“原油宝”事件,同时显得中行在期货交易上认知的不足与行动的迟缓。

值得深思的是投机纽约原油期货(交割地俄克拉荷马州库欣),我们的交易机制是否健全,保证金是否充足,期货转现货我们所能支配的油轮运输量是否能够如期到位,商业储量和布局是否能够满足,等等。如若不然,就会成为国际资本大鳄投机获利的好帮手。

4我国原油期货的完善优化方向

兼顾我国原油对外依存度大、进口量大,人民币数字化、国际化及我国原油期货的现状,与国外原油期货的差异,我国原油期货交易应从以下几个方面进行完善优化:①参照国际原油期货市场原油期货合约增设原油期货合约;②增加原油期货交易时间、交割时长;③考虑包括非特定交割地的现货交割及以黄金为媒介的数字货币交割;④完善成品油定价保底封顶机制。

(三)原油期货与原油储备关联性

原油期货到期转现货,需要原油储备。原油期货价格偏高时可动用原油储备进行调节,原油期货价格偏低时,又可动用储备容量进行储备。

动用原油储备量(Crude Oil Reserve Quantity)进行买卖交易,从价差(Difference in Price)中获利(Profit)。即:P=Δp×ΔQ-C,式中,P为交易获利,Δp为价差,ΔQ为动用原油储备量,C为各种成本。期货升贴水是对现货交易价格合理修正。

另外,原油期货价格较高时,原油库存充足,原油期货面临下行压力,原油库存不足,面临勘探开发力度加大以及替代能源的跟进;原油期货价格较低时,供给侧会考虑关井建产以及缩减勘探开发投资。

对于石油输出国往往利用原油期货套期保值及原油储备来确保证原油出口预期的合理收益,而石油进口国却通过原油期货套期保值及原油储备来控制原油进口的预期费用。

四、原油储备

在国家发改委《关于2019年国民经济和社会发展计划执行情况与2020年国民经济和社会发展计划草案的报告》中提到,2019年我国重点领域改革深入推进,国家石油天然气管网集团有限公司组建成立。报告提出,2020年要加快油气管网和储备工程建设,健全油气管网运营机制,推动管网设施公平开放。

据中国产业信息网调查数据显示2019全球已探明石油储量年达到17383亿桶(按73桶/吨算为2381亿吨),2019年中国已探明石油储量将会达到41126亿吨。2019年全年,全球石油产量可能达到4577亿吨。2019年我国炼油总能力升至860亿吨/年。国内石油表观消费量为660亿吨。

據BP(英国石油公司)-2019世界能源统计年鉴显示2018年全球原油出口总量22631亿吨,其中中东原油出口总量9893亿吨,占比全球原油出口总量的437%。

按国家统计局发布信息,2019年1—12月我国原油进口量达到50572万吨,累计增长95%(占2018年世界出口总量的2235%)。2019年1—12月我国原油产量达到191014万吨,累计增长08%。产量仅占到总量的2742%。2019年1—12月我国原油加工651981万吨。这说明国内原油勘探与生产企业现已不单是国家财政税收的支柱,更是平衡国际油价的砝码,是国家节省原油进口费用的有生力量。

目前保证与需求增长相适应的、足够的原油商业储备(企业储备)和战略储备(国家储备)是我们能源战略的要务,是增加原油需求侧话语权的基础。例如,我国建设5亿立方米原油储备,1000元/ m3,投资是5000亿元,外汇牌价708(人民币元/美元),629桶/ m3,每桶进口费用节省25美元/年,5亿立方米储备一年周转一次便可节省进口费用708×629×25×5=556665亿元。

所以要做好能源调控,原油商业储备和战略储备必须充足到位, 通过网络系统平台各部门与企业之间协调、筹划、互动必须到位,保证储备容量布局科学,库存增减与国际原油市场合拍。

(一)原油供给侧与需求侧的博弈与协作

1960年9月亚、非、拉石油生产国为协调成员国石油政策、反对西方石油垄断资本的剥削和控制而成立了国际组织—石油输出国组织简称“欧佩克”(Organization of the Petroleum Exporting Countries,OPEC)。

1971年美国政府停止美元兑换黄金后,时任美国总统尼克松同意向沙特阿拉伯提供军火和保护,条件是沙特所有的石油交易都要用美元结算。其他国家也很快采用美元进行石油交易,石油美元体系从此确立。同时美国也通过美元等手段加大了对国际石油市场的控制权(现今美国又成为了石油输出国)。

就原油输出国自身也存在市场占有份额的博弈,卡塔尔于2019年1月退出石油输出国组织欧佩克,2020年1月1日,厄瓜多尔退出石油输出国组织。

但原油的供给侧与需求侧是对立统一的经济体,存在博弈也存在合作。

从根本上讲,石油输出国通过协议限产等手段使原油价格在高位运行,从中受益最大化。而石油进口国则通过替代能源减少对原油需求的过度依赖。投机资本通过原油价格波动从中获利。保持原油价格合理稳定有利于原油供需双方的共同利益。

我国可根据国际原油市场的供需平衡(见表7,排名前十的出口国出口原油163577亿吨,占出口总额的7240%,排名前十的进口国进口原油147421亿吨,占出口总额的6514%)及其变化等,通过海外合作增加海外石油权益,拓展原油进口渠道,通过替代能源减少对原油进口的过度依赖,通过完善原油期货交易、增加原油储备建设加大在国际原油市场上参与定价的话语权。

(二)原油储备建设思路

原油储备库容建设要与原油消费变化相适应,要与国民经济发展需求相适应,规划部署应结合进口及生产、加工、销售(见图13)科学布局,合理规划。

日本原油储备有4种方式:溶岩洞、轮船、地上储罐及地下(或半地下)储罐。石油存储调查显示,日本原油储备7000万吨可使用158天(美国8600万吨,139天)。

与日本相比,我国原油储备在地层圈闭、联合站储罐上具有相对优势。但伍德麦肯兹在2020年4月发表的报告显示,2020年中国原油库存可能将大幅增加达到115亿桶(731桶/吨,折合157亿吨),按2019年国内石油表观消费量为660亿吨计算,可使用87天,远低于日本。按国际能源署规定的战略石油储备能力90天的“安全线”算我国原油储备应达到165亿吨,按180天算应该达到33亿吨。

油气集输设计规范规定,油田储油罐储备天数一般取2~5天。石油化工企业储运系统罐区设计规范规定:原油库管线进油可取5天,铁路罐车可取10~15天,水路来油取15天,成品油5~20天(据调查统计某新扩建炼油能力为1000万吨的罐容分布,原油60万方,成品油也仅有733万方)。加油站设计规范规定,加油站罐容取12天。

原油储备库容建设方案的选取要充分利用现有生产线与生产设施,以减少建设投资(利用现有配套设施可减少投资35%左右)和运营费用,如表8所示,原油储备天数方案备选表,表中权重系数191、697、86、66分别为我国2019年原油产量、产量与进口量之和、原油加工能力、原油表观消费量。

(三)原油储备启动与弹性需求

目前,从生产链条上,由于一年一度的产量指标、利润等指标,使得石油、生产、加工、销售等环节过度透支。应当完善指标保证原油储备的建设与原油储备合理启动。

原油储备启动调整需要同期货价格变化及海外权益、海外局势变化等紧密结合(见表9)。

当期货价格低于某一价格水平,就应买进原油增加库存量,当期货价格高于某一价格水平时,就应卖出原油减少库存量(储量占比可参照模型q=100%-p/P优化调整实施,q为储量占比,p为原油期货主力合约价格,P为设定上限价格),可以为原油扩大生产、增加供给争取时间,起到调节原油市场价格的作用,也可为赚取差价,维持储备设施的正常运营。

表9中是原油期货主力合约价格在0到150美元/桶之间的3种q值,2种P值(130美元/桶、80美元/桶)下的原油储备启动幅度。

可将负值设置为0%,主力合约价格20美元/桶以下(考虑原油主要輸出国生产成本和必要的社会成本)设置为100%,形成6种与历史实际情况相符的原油储备启动模型,如图14所示。

对于战略储备(国家储备)选用模型q2,P=130更为理想,对于商业储备(企业储备)选用模型q1,P=80更为理想。

确定模型后可根据原油期货主力合约价格整体走势和区间波动对原油储备量进行合理调整,以期保证能源安全及经济运行。

2调整弹性需求

根据能源生产消费平衡方程、能源生产方程及能源消费方程(如方程1、方程2、方程3)调整弹性需求不仅是原油市场的需求也是绿色能源战略、能源独立战略的需求。

具体举措包括提倡树立绿色出行、绿色起居的节能、用能意识及习惯,让太阳能、风能利用及发电蓄能入户,发展新能源汽车,逐步取代燃油汽车等。

五、结论与分析

通过对能源消费、生产与“能源独立”三步走战略的研究发现,我国从1978年经由能源出口拉动经济发展、能源驱动经济发展逐步向科技驱动经济发展迈进。要实现“能源独立”三步走战略需要突破能源技术瓶颈。

由于天然禀赋原油的特殊性能,在未来可预见的时间内,原油在能源消费结构中很难被其他能源完全取代。完善健全原油期货交易机制(包括原油期货的交易时间、交割方式、期货合约品种等),合理确定成品油定价封顶保底机制的上下限价格,增设石油储备金,增设价格低于一定水平时与石油特别收益金相对应的补贴金,适度增加原油储备容量,实时增加原油储备量是保证能源安全,降低风险,促进国民经济发展的有力保障。

原油期貨可通过套期保值实现价格发现,通过升贴水解决现货交易及远期交易存在的价格上的不合理性,但往往也被通过投机赚取风险利润。原油储备需要与原油需求增长相适应,合理利用原油进口、原油生产、原油集输、原油加工及成品油销售等环节的资源,可以得到“多快好省”的效果。

文中未对能源技术瓶颈及原油储备进行详尽的量化研究,要突破能源技术瓶颈、规划详细的战略储备,还需要与之相关的多部门、多机构进行详尽的量化研究与实践。

参考文献

[1]邹才能,潘松圻,赵群论中国“能源独立”战略的内涵、挑战及意义[J].石油勘探与开发, 2020, 47(2):416-426

[2]邱振,邹才能非常规油气沉积学:内涵与展望[J].沉积学报, 2020, 38(1):1-29

[3]高敬,贾立山,方维平,李清彪,宋浩反应气中活化后的镍酸镧用于二氧化碳加氢生成甲烷(英文)[J]. 燃料化学学报, 2009,37(5):573-577

[4]魏迎旭,张大治,刘中民,苏宝连沸石和SAPO分子筛催化卤代甲烷转化制烯烃和汽油:一种新的MTO和MTG路线(英文)[J].催化学报, 2012,33(1):2022-2032

[5]段中山,冯孝杰,秦兵,曾晨浩核与辐射环境安全管理与评价系统的研究与应用[J]. 核科学与工程, 2015,35(4):749-756

[6]任洪波,吴琼,任建兴,高伟俊基于燃料电池、太阳能电池、蓄电池的住宅分布式能源系统的运行优化[J].可再生能源, 2014,32(4):379-384

[7]唐衍伟,黄运成,杨婕中国石油进口参与国际定价的现状、趋势及策略分析[J].资源科学,2007(1):184-189

[8] 张峥,佘建跃原油库存与期货跨期价差关系研究[J].国际石油经济,2017,25(9):38-45

[9]薛庆,王震,刘明明,李展负油价、商业周期与套期保值[J].国际石油经济,2020,28(5):6-14