交易成本调整能够改善期权市场质量吗?

程志富 陈晶

摘 要:为了考察境内交易所交易经手费政策对期权市场的影响机制,以上证50ETF期权为研究对象,选取成交量、成交持仓比和波动率作为期权活跃度、投机性和波动性的度量指标,利用期权历史交易数据实证分析上证50ETF期权交易经手费的调整对期权市场质量的影响。结论表明,交易经手费对市场成交量和投机性具有反向影响,对波动性具有非对称的正向影响;下调交易经手费提高了市场信息效率和投机性水平,平抑了市场的过度波动,从而提升了期权市场的整体质量。

关键词:市场质量 交易经手费 ETF期权

一、引言

证券交易规则变动是个充满争议的话题,大多金融监管机构将其作为调节金融市场投资,特别是抑制金融市场过度投机的政策工具。尽管存在较大争议,交易所政策调整仍然在金融实践中得到了广泛的应用,我国也不例外。自场内金融期权合约正式上市交易以来,上交所为了提升期权市场质量,对ETF期权合约的交易规则进行了不断的调整和优化,涉及持仓限额、交易经手费、行权价格数量以及单笔申报数量等相关规定的变化。其中,交易经手费作为一种市场化而非行政化的手段,交易所通过它来调节市场受到的争议相对更少,从我国期权交易市场的若干次政策调整中也不难看出,交易经手费已经成为了上交所调节期权市场重要的政策工具。这项政策调整对期权市场的质量具有怎样的影响,其作用机制如何,本文尝试对上述问题作出回答。

本文不仅就交易经手费调整对金融市场质量综合影响的问题进行了理论解释,还基于我国期权市场交易经手费调整的自然实验,对上述理论解释进行了实证检验。从信息效率理论的视角解释较好地回答了交易经手费等调整对市场波动性存在非对称效应的问题,具有一定的创新性;同时,现有涉及交易经手费的研究主要基于股票和期货市场数据,本文基于期权市场的研究将为证券交易政策的影响提供一项新的经验证据;本研究不仅可以加深市场监管者与参与者对证券交易政策问题的理论认识,也为进一步完善期权等金融衍生品市场的交易制度,提升交易所一线监管的科学有效性具有积极的参考意义。

二、文献综述

长期以来,交易费用对于金融市场的影响都是金融学领域的热点话题。围绕这一问题,学术界展开了广泛的研究,其中,早期以理论研究为主,近期则以实证研究为主。

(一)理论研究阶段

Tobin(1978)最早从投机行为入手论证了交易税费的合理性,他认为征收交易税费能缓解过度投机行为给市场造成的异常波动。事实上,市场中有投机倾向的群体主要是那些不具备内在信息的噪声交易者,他们仅根据市场价格的随机波动进行交易决策,其交易行为容易助推市场价格波动(Kyle,1985;苏冬蔚,2008)。征收交易税费后,降低交易频率和规模成为噪声交易者的最优选择,过度投机行为得到有效的抑制,市场波动也随之降低。此外,Tobin(1984)、Palley(1999)和Stiglitz(1989)还分别从公司治理和现代福利经济学的视角论证了交易税费的合理性,这也在期货市场上得到了证实(Hart和Kreps,1986)。

不同于Tobin等人的观点,Friedman(1953)从市场均衡角度提出了相反的观点,即提高交易税费未必能够降低市场波动。首先,从事高抛低吸的套利者是稳定市场的重要力量,而提高交易费用势必会降低他们参与市场的积极性,其次,市场中的交易行为与价格波动之间也没有必然联系,只有高买低卖的投机交易才会加剧价格波动,但这种投机者终究会因为亏损而被市场清除。

增加交易费用不仅在降低市场波动上缺乏明确的证据支持,还会因为抑制参与者的积极性而引发市场流动性不足(Ahumid和Mendelson,1991)。虽然Friedman以及Ahumid和Mendelson等驳斥了对市场征收交易税费的合理性,但是也没有从根本上阐释交易税费对市场形成负面冲击的内在机制。Kupiec(1996)构建了一个跨期替代的静态模型,为征收交易税费的不利影响提供了理论依据,Lo、Mamaysky和Wang(2004)则进一步克服了静态模型的不足,在动态均衡下证明了即使交易成本很小的变化也会引起投资者最优交易策略的较大变动,并最终导致买卖价差的扩大和交易量的减少,降低了市场流动性。

(二)实证研究阶段

虽然前人在交易费用对市场的影响方面已经开展了许多理论研究,但是所得到的结论不一而足,而且普遍都是基于假设的定性分析,缺乏规范的实证研究作为支撑。为此,学者们针对交易费用、投机活跃程度和价格波动之间的关系展开了大量的实证研究。一是实证检验量价关系,以判断投机活跃程度是否会加剧价格波动;二是实证检验交易费用与成交量、持仓量以及价格波动的关系,以判断调整交易费用能否调节投机的活跃程度和价格波动。

1量价关系

从期货市场量价关系的实证结果看,早期的实证结论大多支持成交量与价格波动正相关(Karpoff,1987);将成交量和持仓量分解为预期和未预期两部分后,绝大多数实证结论发现预期和未预期成交量与期货价格波动都是正相关的,但预期持仓量与期货价格波动却表现为负相关,较大的持仓量有助于平抑期货价格波动(Bessembinder和Seguin,1993; Ragunathan和Peker,1997;Maitra,2014;陈标金和谭莹,2017),只有个别实证结论发现预期持仓量也与期货价格波动正相关(Mahmood和Salleh,2010)。

2交易费用变化对市场的影响

真实市场上的交易费用调整政策可以分为上调和下调,现有的实证研究也主要围绕交易费用的上下调整前后,考察期货市场成交量、持仓量以及价格波动的变化情況。

交易费用上调对期货市场成交量和持仓量的作用比较直观,相关实证研究结论也比较一致,即交易费用增加会抬升交易成本,投资者被迫选择平仓或减仓,从而导致交易量和持仓量下降(Telser,1981;Bjursell、Wang和Yau,2012;Mukherjee,2016)。虽然Yan和Li(2017)以及Wu和Zhang(2019)提出了交易费用对交易量和持仓量影响不显著的观点,但是他们所选取的样本区间都处于市场巨幅波动的极端行情,其结论不具有普遍意义。

交易费用增加对波动的影响比较间接,所以在结论上也存在较大分歧。Bjursell、Wang和Yau(2012)认为交易费用增加会提高买卖价差,降低期货市场流动性和投机程度,导致价格波动下降,Yan和Li(2017)以及Lin和Wang(2018)对境内市场的实证分析也得到了类似的结论。虽然交易费用的增加会降低投机交易热度以及市场的流动性(Mukherjee,2016),但是Sinha和Mathur(2015)以及Mixon(2016)认为投机交易行为与期货价格波动之间没有必然联系,因而交易费用不会对市场波动造成显著影响。此外,还有研究发现费用上调后波动率水平也随之增加(Wu和Zhang,2019)。

还有学者考察了交易费用下调事件对市场造成的冲击。从交易量和持仓量角度看,Chou和Wang(2006)以及Norden(2009)发现交易费率下调后交易量和持仓量均有所增加,普遍支持前述交易费用与交易量以及持仓量负相关的观点(Bjursell、Wang和Yau,2012;Sinha和Mathur,2015;Mixon,2016;Mukherjee,2016)。

关于交易费用下调对市场波动的影响,实证研究结论存在差异。Norden(2009)发现交易费用下调后,价格波动有所上升,即交易费用与价格波动负相关(Bjursell、Wang和Yau,2012;Yan和Li,2017;Lin和Wang,2018)。Chou和Wang(2006)的研究结论则与Sinha和Mathur(2015)以及Mixon(2016)一致,即交易稅费变化对波动性的影响不显著。

综合已有相关文献来看,尽管在交易费用与市场波动之间关系的结论上存在分歧,但大多数期货市场和期货品种的实证结论表明成交量与价格波动正相关,持仓量与价格波动负相关;交易费用与成交量以及持仓量负相关。目前,关于交易费用调整对金融市场影响的研究,仍然存在两点不足:首先,目前还没有文献研究交易费用变动对期权市场微观结构的影响,鉴于我国衍生品市场发展速度和重要性,而期权品种作为整个衍生品市场的重要组成部分,针对期权市场的实证研究不仅可以为交易税费政策的影响开展进一步论证,也是对整个金融市场实证研究的完善,作者认为非常有必要对这一问题进行研究;其次,从研究方法上看,之前的研究往往只是单纯研究流动性或者波动性在交易费用调整前后的变化水平,忽略了交易量、买卖价差和波动性之间的内生关系,这会导致变量之间的相互关系被低估,从而影响实证结果的有效性。

为了考察交易费用调整政策的实施效果,并且为后续制定相关政策提供参考依据,本文试图检验境内期权市场交易经手费的调整对过度投机和价格波动的作用机理。余下部分将尝试利用我国上证50ETF期权市场的自然实验对以上理论分析进行检验,为该领域的理论发展提供新的经验证据,也为进一步完善金融衍生品市场的交易制度、促进交易所风险防控能力的提高提供一定的参考。

三、数据来源与变量说明

证券交易规则变动是个充满争议的话题,大多金融监管机构将其作为调节金融市场投资,特别是抑制金融市场过度投机的政策工具。尽管存在较大争议,交易所政策调整仍然在金融实践中得到了广泛的应用,境内市场也不例外。上证50ETF期权上市后,上交所为了确保期权市场健康平稳运行,先后出台了一系列相关政策(见表1)。

(一)数据来源与处理

交易经手费是上交所的重要交易制度,也是交易所提升市场质量以及防范市场风险的重要政策工具之一。为了更准确地考察2016年11月上证50ETF期权交易经手费下调带来的影响,本文在选取样本区间之前还考虑了如下两方面的因素:一方面,上交所在下调交易经手费前后还对持仓限额、行权价格数量和单笔申报数量有过若干次调整;另一方面,期权上市以来,境内资本市场经历了两个极端行情阶段,即2015年年中以及2018年上半年。基于事件期前后一定时期不存在其他交易制度调整以及市场运行较为稳定的选择标准

在极端行情下,相对于行情因素的影响力,交易费用等市场化手段对市场的调节作用微乎其微,如Yan和Li(2017)以及Wu和Zhang(2019)研究发现,在2015年市场剧烈震荡期间,调整交易费用对于交易量和持仓量几乎没有影响。,选取2015年9月8日至2017年12月15日共计556个交易日的历史数据,其中,交易经手费下调(2016年11月1日)前后各278个交易日数据。

本文的数据主要来源于Wind金融数据库,涉及的原始数据包括成交量(手)、成交金额(元)、持仓量(手)、收盘价、结算价、最高价以及最低价等。无风险利率的指标为SHIBOR隔夜拆借利率,该数据同样来源于锐思金融数据库。

由于市场质量各指标之间存在相互作用关系,参考Chou和Wang(2006)的研究方法,设置包含市场成交量、市场投机性和市场波动性的联立方程模型,实证分析我国期权市场交易经手费调整对市场质量的政策效应。

(二)变量说明

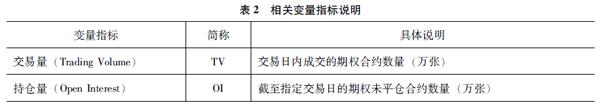

考虑到市场质量指标的量化问题,本文将对期权市场质量的成交量指标、投机性指标和波动性指标三个方面进行研究,这与已有研究的指标选取具有一致性。以下将对各指标进行简要说明。

1交易量指标

交易量指标采用交易数量,以反映市场交投的活跃度,它和持仓量数据都是以万张为单位。

2投机性指标

在上交所公布的历次年报中,都会用成交持仓比数据来反映期权市场的投机程度。为了与交易所评价标准保持一致,同样以成交持仓比作为市场投机性的衡量指标。

3波动性指标

由于仅获取了期权上市以来所有合约的盘末数据,本研究将采用两种指标来衡量市场的波动性,分别是Parkinson(1980)提出的高低波动率(HLV)和Rogers、Satchell和Yoon(1994)提出的RSY波动率(RSYV)。

四、实证设计与检验

(一)描述性统计分析

本节将对样本进行描述性统计分析,并利用T检验方法对交易经手费下调前后市场质量各指标的差异性进行分析(显著性水平为005)。表3为样本数据的描述性统计表。

描述性统计显示,交易量、持仓量以及成交持仓比在交易经手费调整的前后差异都很显著,而且其均值和方差均呈现出不同程度的上升趋势;高低波动率和RSY波动率在经手费调整前后差异则不明显,而且都呈现出均值上升和方差下降的趋势;无风险利率同样呈现出均值上升和方差下降的趋势,且变化趋势显著。这说明從各个指标单独的统计分析结果来看,交易经手费下调后市场的活跃性以及投机性均有所提升,但市场的波动性变化不显著。不过,以上描述性统计忽略了各指标间的相互影响以及其他因素的影响,还不能对交易经手费下调的政策效应下结论。本文后面部分将利用联立方程模型对交易经手费下调的政策效应做进一步的分析。

(二)数据平稳性检验

由于采用的是时间序列数据,涉及到数据平稳性的问题。因此在利用联立方程模型进行分析之前,本文基于扩展的Dickey-Fuller检验方法对模型中涉及到虚拟变量以外的各变量进行了平稳性检验,所有序列均在0001的显著性水平上平稳如表4所示。

(三)研究方法

本文考虑通过构建包含市场成交量指标、投机性指标和波动性指标的联立方程模型,设置虚拟变量来衡量交易经手费调整对期权市场质量的政策效应,本文的联立方程模型设置如下:

方程(1)(2)和(3)分别对应为成交量方程、投机性方程和波动性方程。其中,β和e分别代表回归系数和回归残差,下角标t和t-1分别表示当期和滞后一期。

对联立方程模型(1)~(3)的简要说明如下。

首先,在回归方程模型的设置上,考虑到被解释变量成交量(TVt)、成交持仓比(VORt)和高低波动率(HLVt)之间所存在的内在联系与相互影响,参考De Fontnouvelle等(2003)、Chou和Wang(2006)以及Bollerslev等(2018)的研究方法,将回归模型设置为三者的联立方程组,以避免因遗漏重要变量而引起的估计偏差。

其次,解释变量TFt表示交易经手费下调事件。由于上交所在2016年11月1日将上证50ETF期权合约交易经手费从2元每张下调至13元每张,本文将TFt设置为虚拟变量,即2016年11月1日以前,TFt=0;2016年11月1日及其以后,TFt=1。将交易经手费与市场质量个指标纳入模型,以研究该政策对市场的定量影响的政策效应进行分析。

再次,在控制变量的选取上,从期权产品与期货产品的共性出发,引入两个控制变量:一方面,考虑到期权投资者出于风险对冲或行权交割需求而持有现货的机会成本以及上一期持仓对当期成交量的影响,在交易量方程中引入无风险利率RFt的一阶差分ΔRFt以及滞后一期持仓量OIt-1;另一方面,为了刻画期权市场可能存在的动态特征,在所有方程中分别引入被解释变量的滞后变量。

最后,考虑到期权产品的特殊性,被解释变量的大小还可能与期权合约在值程度(实值、平值与虚值)以及存续期(长期、中期与短期)有关。因此,在考虑了前述控制变量的基础上,本模型还将采用期权对冲系数δt和存续期TERMt分别刻画期权合约的在值程度和存续期,以控制住二者给最终回归结果带来的潜在影响。

(四)模型估计结果

本文所选取的样本区间为2015年9月8日至2017年12月15日,为了剔除在此期间所实施的持仓限额调整的影响(见表1),本文首先选取2016年8月8日至2017年1月16日共计108个交易日的数据(事件前后各54个交易日)加以考察。模型估计采用三阶段最小二乘法(3SLS);模型估计前对所有变量均取自然对数;工具变量采用内生变量的一阶滞后项以及模型中出现的其他所有外生变量;数据处理和模型估计均采用RATS100软件实现。

表5即联立方程模型的估计结果,第一列为变量名称,第二列、第三列分别为认购期权和认沽期权成交量方程的估计结果,第四列、第五列分别为认购期权和认沽期权投机性方程的估计结果,第六列、第七列分别为认购期权和认沽期权波动性方程的估计结果。

先来看结构方程中各个解释变量之间的回归结果。从表中可以看到,无论是交易量,还是成交持仓比,二者都与波动率在1%的显著性水平正相关,说明在考察期内,境内期权市场的交易活跃度和投机程度都与期权市场波动之间具有很强的同向变化关系,即期权市场交投活跃性的提升有助于市场成交量的提高,这与以往境内外期货市场大多数实证研究发现一致(Karpoff,1987;陈标金和王锋,2019)。持仓量与波动率在1%的显著性水平上负相关,表明较大的持仓量确实有助于平抑资产价格波动(Maitra,2014等)。

再来看联立方程模型中交易经手费下调虚拟变量TFt的回归结果。在交易量和投机性方程中,TFt的回归系数均显著为正,表明交易经手费的下调对期权市场交易量和成交持仓比的增加都有明显的助推作用。该结果与Mixon(2016)等绝大多数学者在期货市场上的发现相同。从波动性方程的回归结果看,虚拟变量TFt的系数显著为负,表明交易经手费的下调对期权市场波动起到了一定的抑制作用。无独有偶,Wu和Zhang(2019)的研究发现费用上调后境内期货市场波动率水平也随之增加。

最后,从控制变量的回归结果来看,期权交易量的滞后项系数为正且比较显著,呈现出一定的自相关特征。从其他相对显著的回归结果来看,认购期权与认沽期权价值状态δt的回归系数符号相反,二者反映了一个共同的事实:平值附近的期权合约交投更为活跃,波动率水平也相对更低。认沽期权存续期指标TERMt只有在波动性方程中的回归结果比较显著,与认购期权相同,都与市场波动负相关,说明期权价格波幅随着到期日临近而呈现出上升的趋势。

(五)稳健性检验

为了进一步验证上述结果的稳健性,接下来将从两个方面对表5的估计结果进行检验。首先,为了剔除变量选取可能出现的问题,将通过变换模型主要代理指标的方式来进行稳健性检验;其次,为了避免因样本区间选择形成的偏误,本文将通过增加样本选择区间的方法对估计结果的稳健性进行检验。

1改变代理指标的检验

由于本文是通过日内数据测度每日波动,为了减少指标选取给最终回归结果造成的偏差,将上述结构模型中的高低价波动率(HLVt)替换为 Rogers、Satchell和Yoon(1994)波动率(RSYVt)(平稳性检验结果见表4),交易量指标依然采用期权合约的日成交量数据,模型中其他变量保持不变。改变代理指标后的模型估计结果见表6。

对比表5和表6不难发现,无论是从回归系数的正负还是从其显著性水平来看,结构方程模型中的被解释变量、解释变量和控制变量在变量替换前后的回归结果基本一致。注意到在变量替换后的认沽期权波动性方程中,交易经手费下调系数的显著性水平有所下降

该方程中TF1的回归结果t值为-16150,接近10%的显著性水平(t值为-1661)。,但其回归系数的正负性仍与表5的结果一致。因此,从整体上来看,变量选取偏差并未对实证结果的稳健性带来实质影响。

2改变样本区间的检验

时间序列数据的样本区间选择对模型的分析结果具有重要的影响,本文通过改变样本区间对模型估计结果的稳健性进行了检验。选取2015年9月8日至2017年12月15日共计556个交易日的历史数据进行检验,考虑到样本期内持仓限额政策调整的影响,引入持仓限额政策变量作为控制变量,即结构模型调整为:

持仓限制政策变量PLt在投机性方程中的回归系数显著为负,说明随着持仓限制的放宽,大资金入市和投资者持仓的积极性有所提高,对期权市场的投机性起到了一定的抑制作用。很显然,在增加样本区间并且引入新的事件冲击后,表7所有变量的估计结果仍与表5结果一致。

3同时改变变量指标和样本区间

将表8与前述回归结果进行对比可以发现,持仓限制政策变量PLt在投机性方程中的回归系数仍然显著为负,其他所有变量的回归结果也表现出很强的稳健性。

总的来看,改变代理变量和改变样本区间的稳健性检验结果均支持了表5中的结论,所有检验结果均表明2016年11月的交易经手费下调事件显著提升了期权市场的交投活跃度以及投机水平,并在一定程度上抑制了市场波动,这说明本文的实证分析结果是稳健可靠的。

(六)实证结果的分析

综合表5至表8的估计结果可知,所有结构方程中虚拟变量TFt估计系數的正负性与显著性均具有一致性和稳健性,表明交易经手费下调对市场活跃性和投机性具有显著的促进作用,对于市场波动性则具有显著的抑制作用。这与经济学直觉相符:交易费用的下调直接降低了投资者的交易成本,在其他因素不变的情况下提高了投资者期望收益率,投资者参与交易的积极性增加,全市场的交易规模和交易频率随之上升,进而提升了市场交易量和投机性水平。在波动性方面,由于交易成本的下降,投资者交易活跃性提高,市场对于新信息的吸收将更加迅速、更具有效率。考虑到境内ETF期权市场是一个以机构投资者为主(占比90%以上)的高度专业化市场,这个市场上的信息交易者要高于噪声交易者,因此,交易费用下调所带来的信息效率改善,可能会使得信息交易对市场的影响大大超过噪声交易的影响,从而对市场异常波动起到一定的抑制作用(KuPie,1991;史永东和蒋贤锋,2003)。

五、结论与政策建议

本文解释了交易经手费影响市场质量各指标的机制,并基于2016年11月我国期权市场下调交易经手费的自然实验对该理论解释进行了实证检验。研究认为,这次交易经手费的下调在整体上促进了市场质量的提升,不仅使得期权市场的交投活跃度有了显著的提升,同时也在一定程度上抑制了市场波动性。

研究证实,交易经手费是投资者效用函数的重要组成部分,其调整将显著影响投资者的交易积极性,进而对期权市场质量产生非对称的反向作用:提高交易税费,将降低投资者的交易积极性,进而降低市场的信息效率和投机性水平,因此会对市场的成交量水平产生负向影响、对市场的波动性水平产生正向影响;而降低交易税费,则将有力促进投资者的交易积极性,促进市场信息效率和投机性的提高,进而促进市场成交量的增长。在市场信息效率和投机性水平提高的基础上,信息交易者积极性提高的影响超过噪声交易者的影响,使得交易经手费下调甚至可能在整体上降低市场的波动性水平。

根据以上研究结论,本文提出以下几点建议。首先,由证监会协同其他上级监管机构,进一步明确交易所的责任、权利和义务,赋予交易所更大的一线监管权力,发挥交易所的制度优势,促进我国金融市场的深化发展;其次,深入研究包括交易经手费、保证金等政策工具对市场质量的影响机制和效应,促进监管水平的进一步提高;最后,进一步减少行政干预,降低我国期权市场的交易经手费,促进市场质量的提升。

参考文献

[1] TOBIN J A proposal for international monetary reform[J]. Eastern economic journal, 1978, 4(3/4): 153-159

[2] KYLE A S Continuous auctions and insider trading[J]. Econometrica, 1985,5316: 1315-1335

[3] 蘇冬蔚 噪声交易与市场质量[J]. 经济研究, 2008, 43(9): 82-95

[4] TOBIN J On the efficiency of the financial-system[J]. Lloyds Bank Annual Review, 1984 (153): 1-15

[5] PALLEY T I Speculation and Tobin taxes: Why sand in the wheels can increase economic efficiency[J]. Journal of Economics, 1999, 69(2): 113-126

[6] STIGLITZ J E Using tax policy to curb speculative short-term trading[J]. Journal of Financial Services Research, 1989,3(2-3).

[7] HART O D, KREPS D M Price destabilizing speculation[J]. Journal of Political Economy, 1986, 94(5): 927-952

[8] Friedman M The case for flexible exchange rates[J]. Essays in positive economicsChicago:University of Chicageo Press, 1953(157).

[9] AMIHUD Y, MENDELSON H Liquidity, asset prices and financial policy[J]. Financial Analysts Journal, 1991, 47(6): 56-66

[10] KUPIEC P H Noise traders, excess volatility, and a securities transactions tax[J]. Journal of Financial Services Research, 1996, 10(2): 115-129

[11] LO A W, MAMAYSKY H, WANG J Asset prices and trading volume under fixed transactions costs[J]. Journal of Political Economy, 2004, 112(5): 1054-1090

[12] KARPOFF J M The relation between price changes and trading volume: A survey[J]. Journal of Financial and quantitative Analysis, 1987, 22(1): 109-126

[13] BESSEMBINDER H, SEGUIN P J Price volatility, trading volume, and market depth: Evidence from futures markets[J]. Journal of financial and Quantitative Analysis, 1993, 28(1): 21-39

[14] RAGUNATHAN V, PEKER A Price variability, trading volume and market depth: evidence from the Australian futures market[J]. Applied financial economics, 1997, 7(5): 447-454

[15] MAITRA D Do volume and open interest explain volatility? An inquiry into the Indian commodity markets[J]. Journal of Financial Economic Policy, 2014, 6(3): 226-243

[16] 陳标金, 谭莹 信息、交易者情绪与中国农产品期货价格波动[J]. 金融经济学研究, 2017,32:66

[17] Mahmood W M, Salleh S H A The dynamic relationship between price volatility, trading volume and market depth: Empirical evidence from the Malaysian futures market[J]. Social ence Electronic Publishing,2007

[18] TELSER L G Margins and futures contracts[J]. Journal of futures markets, 1981, 1(2): 225-253

[19] BJURSELL C J, WANG G H K, YAU J Transaction Tax and Market Quality of US Futures Markets: An Ex-Ante Analysisi[J]. Review of Futures Markets, 2012: 141-177

[20] MUKHERJEE D Economic impact of commodity transaction tax on futures contracts[J].SSRN Electronic Journal, 2016

[21] YAN Z, LI S Effects of altering transaction costs on the expiration-day effect of stock index futures[C].2017 4th International Conference on Industrial Economics System and Industrial Security Engineering (IEIS) IEEE, 2017

[22] WU Y, ZHANG T Effects of change in commission fees on China futures market[J]. Finance Research Letters, 2019, 31

[23] LIN H, WANG Y Are tightened trading rules always bad? Evidence from the Chinese index futures market[J]. Quantitative Finance, 2018, 18(9): 1453-1470

[24] SINHA P , MATHUR K Impact of Commodities Transaction Tax on Indian Commodity Futures[J]. Mpra Paper, 2015

[25] MIXON S US Experience with Futures Transactions Taxes: Effects in a Highly Intermediated Market[J]. Social ence Electronic Publishing, 2016

[26] CHOU R K, WANG G H K Transaction tax and market quality of the Taiwan stock index futures[J]. Journal of Futures Markets, 2006

[27] NORDéN L A brighter future with lower transactions costs?[J]. The Journal of Futures Markets, 2009

[28] PARKINSON M The extreme value method for estimating the variance of the rate of return[J]. The Journal of business, 1980,53(1)

[29] ROGERS L C G, SATCHELL S E, YOON Y Estimating the volatility of stock prices: a comparison of methods that use high and low prices[J]. Applied Financial Economics, 1994, 4(3):241-247

[30] FONTNOVVELLE P D FONTNOUVELLE P, Fishe R P H, Harris J H The behavior of bid‐ask spreads and volume in options markets during the competition for listings in 1999[J]. Journal of Finance, 2003, 58(6): 2437-2463

[31] BOLLERSLEV T, LI J, XUE Y Volume, volatility, and public news announcements[J]. The Review of Economic Studies, 2018

[32] 陳标金,王锋交易费用与保证金比率能有效调控期货价格波动吗?[J].投资研究,2019,38(3): 94-102

[33] KUPIEC P H Noise traders, excess volatility, and a securities transactions tax[J]. Journal of Fihnalcial Services Research,1996,10(2).

[34] 史永东, 蒋贤锋 中国证券市场印花税调整的效应分析[J]. 世界经济, 2003(12):63-71