非执行董事与企业全要素生产率

盛明泉 陈一玲 谢睿

【摘 要】 文章以2010—2018年沪深A股上市公司为样本,用OP方法测算企业全要素生产率,探究非执行董事与企业全要素生产率之间的关系,并进一步分析了股权制衡对非执行董事与企业全要素生产率的调节作用。研究发现,非执行董事与企业全要素生产率呈正相关关系,非执行董事在提高企业全要素生产率方面发挥着重要作用,股权制衡削弱了二者的正相关关系。由于国有企业与非国有企业突出的委托代理问题存在一定的差异,股权制衡的削弱效果在国有企业中更加明显。研究不仅为优化董事会结构提供了一定的理论基础,而且为企业提高全要素生产率提供了新的视角。

【关键词】 非执行董事; 公司治理; 董事会; 全要素生产率; 股权制衡

【中图分类号】 F279.23 【文献标识码】 A 【文章编号】 1004-5937(2020)10-0043-07

一、引言

全要素生产率是指各个企业的综合生产率,是企业的生产力,反映要素投入转化为产出的效率,为经济发展提供不竭的源泉[ 1 ]。当前,我国经济发展进入了增长速度转换期、结构调整阵痛期,因而需要调整发展模式以促进经济的不断发展[ 2 ]。2015年11月中央经济工作会议中提出要注重供给侧结构性改革,而提高全要素生产率就是供给侧结构性改革的根本目的。党的十九大报告也明确提出了提高全要素生产率的目标和要求,提高全要素生产率对实现我国经济发展目标有重大意义[ 3 ]。企业在市场经济中扮演着重要的角色,是我国经济发展的微观主体,因此探寻提高企业全要素生产率的途径尤为重要。

公司治理对企业发展至关重要,董事会作为公司治理的核心,在解决代理问题、提高企业绩效方面发挥巨大作用。独立董事指既独立于股东又独立于管理层的董事会成员,在不同的国家中扮演着不同的治理角色。在西方的有些企业中,除CEO外的董事成员都为独立董事[ 4 ],独立董事在改善公司治理方面起着重要的作用[ 5 ]。然而在我国,独立董事的监督效果十分有限,大部分情况下,独立董事并不会公开质疑管理层,更不会对管理层的提案进行否定[ 6 ]。

除独立董事外,董事会中还有一定规模的非执行董事。非执行董事一般都由大股东直接委派,是大股东的利益代表人。所以相较于独立董事,非执行董事更有可能对管理层提出否定意见[ 7 ],因而对管理层的监督作用更强。所以非执行董事的有效监督在减少管理层对其他股东利益侵占[ 8 ]、降低代理成本、提高企业绩效进而提升企业全要素生产率等方面发挥着重要作用。现有研究大多探讨了非执行董事与企业的投资效率、对代理冲突的解决、高管超额薪酬的制定以及与企业技术创新之间的相互关系[ 9 ],鲜有文献探究非执行董事对企业全要素生产率的影响。非执行董事能有效缓解代理问题以及提高投资效率等,那么非执行董事的有效监督是否也能促进企业全要素生产率的提升呢?

股权制衡作为公司治理的一种方式,同样能有效缓解企业的代理问题。Jiang & Kim[ 10 ]认为中国公司治理需要依赖能够产生重要影响的股东。但股权制衡使大股东的权力变小,他们委派的董事代表着不同股东的利益,各个股东之间的制衡关系也不利于企业有效的决策。同时第一大股东持股比例的下降,可能降低其委派的非执行董事对管理层监督的积极性。由此可见股权制衡并非都能发挥积极作用,可能一定程度上抑制了非执行董事效能的发挥[ 11 ]。那么在非执行董事与企业全要素生产率之间股权制衡将起到怎样的调节作用?

基于此,本文以2010—2018年中国A股上市公司为研究样本,实证分析了非执行董事与企业全要素生产率之间的关系,并进一步分析了股权制衡对二者关系所起的调节作用。

相较于已有的研究,本研究的贡献在于:(1)非执行董事的安排是企业治理政策的体现,全要素生产率则是企业生产经营过程的体现,因而本文丰富了企业治理政策与生产经营之间作用关系的研究。(2)从董事会治理的视角探究了非执行董事与企业全要素生产率之间的相关关系,既丰富了与董事会治理有关的文献,又拓宽了影响企业全要素生产率的研究视域。

二、理论分析与研究假设

(一)非执行董事与企业全要素生产率

在现代企业两权分离的情况下,如何避免管理者利用自身的权力使自己的利益最大化从而做出有损企业的行为变得十分重要,如投资净现值为负的项目,寻求过度的在职消费等[ 12 ]。所以由股东与管理者利益相背而引发的第一类代理问题就成为公司治理的关键,需要不断改善公司的治理结构,合理安排董事会的席位[ 4 ]加强对CEO的监督,以减轻第一类代理问题。

董事会可以分为执行董事和外部董事,外部董事包括独立董事和非执行董事[ 13 ]。不少文献研究表明,独立董事在公司治理中扮演着重要角色[ 4 ]。根据我国《公司法》的相关规定,独立董事的数量不得少于董事会规模的1/3,独立董事在董事会中占有相当的比例。但独立董事的聘任、薪酬等都由管理层来决定[ 14-15 ],所以常常听从于管理层,因而独立董事又与“花瓶董事”联系起来。不少公司都是为了满足监管的要求而设立此席位[ 16 ],且独立董事对上市公司的情况获取并不充分,很多重要的信息企业并不愿意透露给这类“外部人”。此外,我国独立董事在解决大股东对小股东利益侵占的问题上所发挥的作用较大,但在解决由管理层与股东利益相背所引发的第一类代理问题上发挥的作用十分有限[ 17 ]。

我国企业的股权集中度普遍较高,大股东在监督管理层方面起着重要的作用,而大股东监督的重要手段之一就是向董事会委派非执行董事。非执行董事所占比例一般在董事会规模的1/3以上,在公司治理方面发挥着重要作用。一方面,非执行董事多由大股东或者上级单位直接派出,所以相较于独立董事更加独立于管理层,对管理层的监督效果更好;另一方面,他们大都为专职的董事,相较于“繁忙”的独立董事,他们更有时间与精力去了解公司的信息,对管理层能有更充分的了解,如更有针对性地为管理层制定合理的激励机制,使管理层对公司更加“忠心”[ 18 ]。同时非执行董事作为公司内部人能获得更多的内部信息[ 7 ]。若非执行董事的数量在董事会中占有重要的比重,当有关提案有损股东利益且对企业发展不利时,管理层事先便能预知有关提案在董事会上不能通过,就不会提出。所以非执行董事通过对管理层实施有效的监督,使管理者做出决定时更加谨慎,因而能更好地缓解股东与管理层之间由于利益冲突所引发的第一类代理问题。陆正飞和胡诗阳[ 19 ]的相关研究表明,非执行董事能有效抑制企业的过度投资,并对企业的盈余平滑行為有抑制作用,在一定程度上提高并购效率[ 20 ],使企业做出的决策更加有利于生产经营,从而促进企业全要素生产率的提高。赵健梅等[ 11 ]研究表明,非执行董事对管理层超额薪酬的获得能进行有效监督,而超额薪酬的制定将会抑制企业全要素生产率的提高[ 3 ]。

通过上述分析,发现非执行董事在董事会中占有重要的席位,他们通过积极参与公司治理对管理者实施有效监督来抑制管理层的自利行为,有效地缓解了股东与CEO之间的代理问题,从而使CEO的决策更加符合股东以及企业的目标,更加有利于企业的生产经营,提高了企业的全要素生产率。据此,提出本文的假设1:

H1:非执行董事与企业全要素生产率具有正相关关系。

(二)股权制衡的调节作用

现有文献关于股权制衡对公司治理效果的研究并未达成一致结论。张玉娟和汤湘希[ 21 ]研究显示股权制衡有利于企业创新。因为当企业存在多个大股东时,不仅可以实现股东之间的相互监督,而且在抑制第一大股东私利行为方面发挥了积极作用,有效地抑制了控股股东对其他股东利益侵占的行为[ 22 ]。此外,股权制衡对管理层也起到一定的监督作用,降低代理人的机会主义倾向[ 23 ]。

也有不少文献表明股权制衡的负向作用。朱红军和汪辉[ 24 ]以案例研究的方式探究了股权制衡在民营上市公司的治理效果,得出股权制衡并不比大家广泛批判的一股独大更有效的结论。一方面,当股权制衡度较高,即存在多个大股东时,其他大股东对控股股东监督与制衡作用更强,能有效控制其与管理层合谋掏空企业的行为。但由于其他大股东委派的非执行董事对公司治理有较高的积极性,对管理层进行严格的监督,由此形成了“过度监督”效应,从而有可能导致CEO决策僵化,行为保守,在面临风险决策时会因其过度保守的行为而放弃一些有风险但有利于提高企业绩效的项目,不利于提高企业的全要素生产率[ 5 ]。另一方面,股权制衡将会削弱控股股东委派的非执行董事对管理层的监督作用。因为股权制衡往往意味着其他股东有较多的股权,实际控制人的相对股权下降,使控股股东的影响力下降,将会影响他们委派的非执行董事对管理层行为监督的积极性。此外股权制衡度较高,股东们委派的董事可能对提案有不同的意见,很难达成一致,将降低决策的效率。股权制衡程度较高将使得内部控制人逐渐成为企业的主导力量[ 25 ],有助于增长管理层的自利行为以及构建“商业帝国”的倾向,例如过度在职消费、为自己制定过高的薪酬、通过过度投资来损害股东以及企业利益[ 26-27 ]。

股权制衡一方面可能造成其他股东委派的非执行董事对CEO的过度监督,使企业放弃了一些风险与收益并存的项目;另一方面,过高的股权制衡度,削弱了控股股东委派的非执行董事对管理层的有效监督。由此提出本文的假设2:

H2:股权制衡将会削弱非执行董事与企业全要素生产率之间的正相关关系。

三、研究设计

(一)样本的选取与数据来源

本文选取2010—2018年中国A股上市公司为研究样本,参照盛明泉等[ 1 ]的方法,对初始数据做如下处理:(1)剔除了ST类公司;(2)剔除金融类样本;(3)剔除数据异常,如资产负债率大于1的上市公司以及数据缺失的样本;(4)为了消除极端值的影响,本文对所有的连续变量进行了1%的缩尾处理。经过上述处理,最终得到了19 390个公司年度观测值。本文数据主要来自CSMAR数据库,使用Stata14.0进行数据的统计分析。

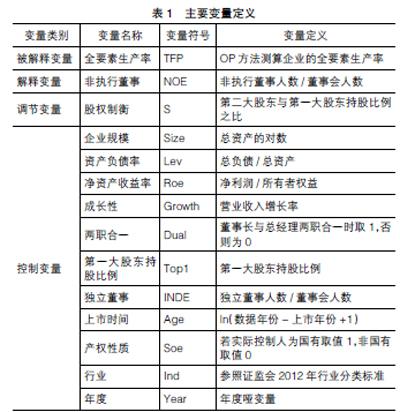

(二)变量的设计

1.被解释变量

全要素生产率(TFP)。全要素生产率是企业的生产力,指总产出中不能由有形要素投入所解释的部分。现有对全要素生产率的测量方法主要有非参数法、半参数法和参数法。半参数法主要包括OP与LP方法,因为较好地结合了非参数估计与生产函数的思想,在一定程度上能够解决变量间的联立性偏差与选择性偏误等问题。所以本文主要参考鲁晓东和连玉君[ 28 ]对全要素生产率的测量方法,用OP方法测算的全要素生产率作为主要的因变量,然后用LP方法测算全要素生产率进行稳健性检验[ 29 ]。

2.解释变量

非执行董事(NOE)。参照陆正飞和胡诗阳[ 19 ]的做法,本文使用CSMAR提供的职务类别十位编码,首先通过董事会成员是否在企业中任职分离出执行董事与外部董事,然后为了得到非执行董事将外部董事中的独立董事排除,最后计算出非执行董事占董事会的比例以表示非执行董事的规模。

3.调节变量

企业的股权制衡度(S)。参考刘家松和聂宝平[ 30 ]的有关做法,用企业第二大股东与第一大股东的持股比例表示股权制衡,该比例越大说明企业的股权制衡程度越大。

4.控制变量

为了更好地研究非执行董事与企业全要素生产率的相关关系,参考桂荷发和黄节根[ 7 ]的做法,控制了企业财务特征变量以及治理特征变量。包括企业规模(Size)、资产负债率(Lev)、净资产收益率(Roe)、成长性(Growth)、两职合一(Dual)、第一大股东持股比例(Top1)、上市时间(Age)、董事会规模(Boardsize)、独立董事(INDE)、产权性质(Soe)等。

主要变量的解释和取值方式如表1所示。

(三)模型设计

为了检验本文所提出的研究假设1,参考陆正飞和胡诗阳[ 19 ]的设计方法,建立模型(1)来检验二者的关系。

为了检验本文所提出的研究假设2,参考陈德萍和陈永圣[ 31 ]的设计,在模型(1)的基础上加入股权制衡、股权制衡与非执行董事的交互项(S_NOE)来验证股权制衡对非执行董事与企业全要素生产率相关关系的影响。

四、实证结果及分析

(一)描述性统计

表2报告了各变量的描述性统计结果。被解释变量全要素生产率的中位数为5.898,平均值为5.934,最大值为7.209,最小值为5.017,标准差为0.404,表明不同企业之间的全要素生产率有着一定的差异。主要解释变量非执行董事(NOE)均值为0.375,中位数为0.375,且标准差小,说明非执行董事的比例在各个企业的占比稳定,规模都在1/3左右,在董事会中占有较大的比例,对董事会的决策有较大的影响。同时,也表明在我国大股东有著较高的积极性参与公司治理。独立董事的均值为0.377,符合证监会对上市公司独立董事不少于董事会规模1/3的要求。对于两职合一,均值为25.7%,表明不少企业的管理层有着较大的权力。其他控制变量在总体上分布都较为合理,与主要参考文献保持了一致。

(二)相关性分析

表3显示了各主要变量之间的相关系数。从中可知非执行董事(NOE)与企业全要素生产率(TFP)之间的相关系数为0.128且在1%的水平上显著为正,初步说明了非执行董事确实能在一定程度上提高企业的全要素生产率。但二者的相关性受到企业财务特征变量与治理特征变量的影响,所以还需进一步的回归分析。董事会的规模、企业规模、净资产收益率、上市时间、成长性均与TFP在1%的水平上显著为正。两职合一与TFP的相关系数为-0.137,在1%的水平上显著,说明企业两职合一会由于管理层过大的权力而不利于公司做出有利的决策来提高企业的全要素生产率。资产负债率(Lev)与TFP的相关系数为0.207且在1%的水平上显著,与已有相关文献的研究结果不一致,需要进一步的回归分析。此外,根据表3显示各变量之间的相关系数基本都小于0.5,因而可初步判断各变量间不存在严重的共线性。

(三)回归分析

1.非执行董事与企业全要素生产率

表4显示了非执行董事对企业全要素生产率的影响。列(1)未加入控制变量,未控制年度和行业效应,列(2)加入了控制变量同时控制了年度和行业效应,Adj.R2上升表明模型设计合理。列(1)与列(2)NOE的系数分别为0.369与0.126,都在1%的水平上显著正相关,假设1得到验证,即非执行董事的监管确实有助于企业全要素生产率的提升。列(3)、列(4)区分产权性质来探究二者的关系,发现无论在国有企业还是在非国有企业中,非执行董事的有效监督都能促进企业全要素生产率的提升。关于控制变量,发现企业的资产负债率负向影响全要素生产率,企业过高的财务杠杆会使得管理者放弃一些对企业有利的项目从而抑制了全要素生产率的增长。企业的成长性、规模、年龄都正向影响企业的全要素生产率,说明企业成长性越强,规模越大,上市時间越长,全要素生产率也就越高。

2.股权制衡、非执行董事与企业全要素生产率

表5显示了股权制衡对非执行董事与全要素生产率之间正相关关系的调节效应。从表5的列(1)来看,NOE与TFP的相关系数为0.163并且在1%的水平上显著正相关,说明非执行董事的设立有利于提高企业的全要素生产率。S_NOE与TFP的相关系数为-0.123并在5%的水平上显著,表明股权制衡在一定程度上削弱了非执行董事对企业全要素生产率的促进作用。一方面股权制衡度较高将导致其他股东委派的非执行董事对CEO的过度监督,另一方面股权制衡度较高意味着第一大股东的股权集中度下降,对企业失去了完全的控制力。大股东们委派的非执行董事对同一件事难以形成统一的意见,不能很好地对CEO形成制约,使CEO更有可能做出利己但有损公司的事,所以股权制衡削弱了非执行董事与企业全要素生产率之间的正相关关系,假设2得到验证。列(2)与列(3)为区分产权性质的回归分析,国有样本组的S_NOE系数为-0.353,显著水平为1%,而非国有样本组S_NOE的回归系数为0.004并不显著。这可能是因为国有企业面临的主要问题是“所有者缺位”[ 32 ],控股股东与经理层的代理问题较为严重,非执行董事能很好地对CEO的行为起到监督作用,有效地缓解了第一类代理问题。股权制衡不能很好地解决第一类代理问题,反而会导致其他股东委派的非执行董事对CEO的过度监督以及对控股股东委派的非执行董事监督积极性的削弱,所以在国有样本中股权制衡对非执行董事与企业全要素生产率的正相关关系的抑制作用较为明显。大股东对中小股东的利益侵占等第二类代理问题在非国有企业中较为显著,而股权制衡很好地解决了第二类代理问题。因为股权制衡程度越大,非控股股东对控股股东的监督就越强,所以在非国有企业中,股权制衡对非执行董事与企业全要素生产率的正相关关系削弱效果并不明显[ 33 ],也可能因为股权制衡度在非国有企业中本身就比较大,所以抑制效果相对较弱[ 21 ]。

(四)内生性问题

因对董事会成员的选取可能存在内生性问题(叶康涛等,2007),本文参照陆正飞和胡诗阳[ 19 ]的有关做法选取董事会规模Boardsize为工具变量,采用2SLS法对模型(1)进行回归分析①。内生性检验结果显示,在控制董事会规模后所进行的第一阶段的回归中,Boardsize与NOE显著正相关。把第一阶段的拟合值带入第二阶段,回归结果显示NOE的系数在1%的水平上显著,和本文的结论保持一致。

(五)稳健性检验

为了进一步检验本文结果的稳健性,对上述结果进行了稳健性检验②。第一,参考鲁晓东和连玉君[ 28 ]的方法,用LP方法重新测算企业的全要素生产率对本文的研究结论进行检验。第二,参考陆正飞和胡诗阳[ 19 ]的方法,用滞后一期的非执行董事规模来测算与企业全要素生产率之间的关系。因为董事会成员不仅在期末发生变化也可能在期中发生变化,所以用上一年年末的董事会结构作为本年年初的结构,以此测算出非执行董事的规模,对模型进行重新检验。第三,为了进一步验证假设2,参照刘家松和聂宝平[ 30 ]的做法,用第二至第十大股东持股比例之和与第一大股东持股比例来重新定义股权制衡度S1,对模型(2)进行重新检验。以上所进行的稳健性检验结果均与前文保持一致,通过了检验,说明本文的研究结论具有稳健性。

五、结论与启示

本文以2010—2018年我国A股上市公司为样本,采用OP方法测算企业的全要素生产率,探究非执行董事与企业全要素生产率之间的相关关系,并进一步分析了股权制衡对非执行董事与全要素生产率之间关系所起的调节作用,以及股权制衡在不同产权性质下所起的作用。研究结果表明,非执行董事在监督管理层方面起着重要作用,有效地缓解了股东与管理层之间的代理问题,减少了管理层的自利行为,从而提高了企业的全要素生产率。同时,股权制衡削弱了非执行董事与企业全要素生产率之间的正相关关系,国有企业与非国有企业有不同类型突出的代理问题,使得股权制衡的削弱效果在国有企业更加明显。

上述研究结论对上市公司合理安排董事会席位、优化董事会结构、发挥非执行董事作用、提高企业全要素生产率具有重要启示意义。第一,在不同的问题上,董事会成员的治理作用不相同,所以要充分考虑所要解决的问题以及董事会成员代表的利益与立场。第二,董事会中的非执行董事对管理层自利行为的监督发挥着重要的作用,抑制了管理层损害企业绩效的行为,使管理层做出更有利于企业发展的决策,所以要不断优化董事会结构,合理安排非执行董事的席位。第三,鉴于非执行董事在企业中的重要作用,可以考虑建设职业化的非执行董事队伍来优化公司治理。第四,股权制衡抑制了非执行董事对管理层的有效监督,在国有企业中的削弱效果更加明显,因而在提升企业全要素生产率方面若想要让非执行董事发挥更大的作用就需要谨慎对待股权制衡。

本研究的局限性在于只考虑了非执行董事规模对企业全要素生产率的影响,并未考虑来源、工作经历、受教育水平等微观因素对企业全要素生产率的影响,这些可作为后续研究的方向,进一步完善现有结论。

【参考文献】

[1] 盛明泉,张娅楠,蒋世战.高管薪酬差距与企业全要素生产率[J].河北经贸大学学报,2019,40(2):81-89.

[2] 邓翔,李德山,李双强,等.价格扭曲、资源错配与全要素生产率[J].软科学,2017,31(9):25-29.

[3] 盛明泉,汪顺,商玉萍.金融资产配置与实体企业全要素生产率:“产融相长”还是“脱实向虚”[J].财贸研究,2018,29(10):87-97.

[4] 郑志刚,胡晓霁,黄继承.超额委派董事、大股东机会主义与董事投票行为[J].中国工业经济,2019(10):155-174.

[5] 朱冰,张晓亮,郑晓佳.多个大股东与企业创新[J].管理世界,2018,34(7):151-165.

[6] 叶康涛,祝继高,陆正飞,等.独立董事的独立性:基于董事会投票的证据[J].经济研究,2011,46(1):126- 139.

[7] 桂荷发,黄节根.非执行董事与股东—管理层代理冲突:兼论管理层权力与产权属性对非执行董事治理效应的影响[J].当代财经,2016(12):55-64.

[8] MORTEN BENNEDSEN,DANIEL WOLFENZON. The balance of power in closely held corporations[J].Journal of Financial Economics,2000,58(1)8:113-139.

[9] JIANG W, WAN H,ZHAO S. Reputation concerns of independent directors:evidence from individual director voting[J].Review of Financial Studies,2015,29(3):655-696.

[10] JIANG FUXIU,KIM KENNETH A. Corporate governance in China:a modern perspective[J]. Journal of Corporate Finance,2015,32:196-216.

[11] 赵健梅,王晶,张雪.非执行董事对超额薪酬影响研究:来自中国民营上市公司的证据[J].证券市场导报,2017(10):20-25.

[12] HART O.Financial contracting[J].Journal of Economic Literature,2001,39(4):1079-1100.

[13] 胡诗阳,陆正飞.非执行董事对过度投资的抑制作用研究:来自中国A股上市公司的经验證据[J].会计研究,2015(11):41-48.

[14] HWANG B H,KIM S. It pays to have friends[J].Journal of Financial Economics,2009,93(1):138-158.

[15] STEVENSON W B,RADIN R F. Social capital and social influence on the board of directors[J].Journal of Management Studies,2009,46(1):16-44.

[16] 辛清泉,黄曼丽,易浩然.上市公司虚假陈述与独立董事监管处罚:基于独立董事个体视角的分析[J].管理世界,2013(5):131-143.

[17] GONZALEZ M,MODERNELL R,PARIS E. Herding behavior inside the board:experimental approach[J].Corporate Governance,2006,14(5):388-405.

[18] 盛明泉,任侨,鲍群.企业激励机制错位指数构建及应用研究[J].改革,2020(1):146-158.

[19] 陆正飞,胡诗阳.股东—经理代理冲突与非执行董事的治理作用:来自中国A股市场的经验证据[J].管理世界,2015(1):129-138.

[20] ZHAOHAO HE,BABAJIDE WINTOKI M. The cost of innovation:R&D and high cash holdings in U.S. firms[J]. Journal of Corporate Finance,2016(9):280- 303.

[21] 张玉娟,汤湘希.股权结构、高管激励与企业创新:基于不同产权性质A股上市公司的数据[J].山西财经大学学报,2018,40(9):76-93.

[22] BLOCH F, HEGE U. Multiple shareholder and control contests[R].University Library of Munich Working Paper,2003.

[23] SCHWARTZ-ZIV M,WEISBACH M S.What boards really do?Evidence from minutes of board meetings[J].Journal of Financial Economics,2013,108(2):349- 336.

[24] 朱红军,汪辉.“股权制衡”可以改善公司治理吗?——宏智科技股份有限公司控制权之争的案例研究[J].管理世界,2004(10):114-123.

[25] 花冯涛,王进波,尚俊松.股权结构、产品市场竞争与公司特质风险:基于深沪A股的经验证据[J].山西财经大学学报,2017,39(10):100-112.

[26] ULRIKE MALMENDIER,GEOFFREY TATE. Who makes acquisitions?CEO overconfidence and the market's reaction[J].Journal of Financial Economics,2007,89(1):20-43.

[27] 姜付秀,伊志宏,苏飞,等.管理者背景特征与企业过度投资行为[J].管理世界,2009(01):130-139.

[28] 鲁晓东,连玉君.中国工业企业全要素生产率估计:1999—2007[J].经济学,2012,11(2):541-558.

[29] 盛明泉,蔣世战.高管货币薪酬激励、内部控制质量与企业全要素生产率:基于制造业企业的实证分析[J].会计之友,2019(9):5-11.

[30] 刘家松,聂宝平.商业银行境外引资、股权结构与经营绩效:基于2007—2015年62家商业银行的经验证据[J].会计研究,2016(10):34-41.

[31] 陈德萍,陈永圣.股权集中度、股权制衡度与公司绩效关系研究:2007—2009年中小企业板块的实证检验[J].会计研究,2011(1):38-43.

[32] 侯青川,靳庆鲁,陈明端.经济发展、政府偏袒与公司发展:基于政府代理问题与公司代理问题的分析[J].经济研究,2015,50(1):140-152.

[33] 王甄,胡军.控制权转让、产权性质与公司绩效[J].经济研究,2016,51(4):146-160.