基于CBDT的风险投资决策方法研究

彭新育 霍孜睿 胡世业

【摘 要】 随着我国对创新、创业扶持力度的加强,相关风险投资决策的研究也得到推动,在总结现有决策方法与风险投资特点的基础上,文章提出一种基于CBDT方法的风险投资决策体系,该方法能让投资者在高不确定性与极少信息的风险投资领域做出较满意决策。在该体系中,首先,总结相关指标与风险投资特点,建立细化的风险投资决策指标新体系;其次,根据投资项目特征计算目标与历史案例的相似度,并创新性地比较多种计算方法所得的阈值,选择恰当数值来提取相似历史案例集;最后,依据相似历史案例的投资方案、投资结果与当前实际情况计算目标案例的综合效用值,从而进行项目优选。同时利用实际案例对所提出的决策体系进行检验。

【关键词】 基于案例的决策理论(CBDT); 风险投资; 决策方法; 指标体系; 层次分析法

【中图分类号】 F830.59 【文献标识码】 A 【文章编号】 1004-5937(2020)10-0037-06

一、引言

风险投资(简称风投)是投资者投入到新兴、高风险及高潜在收益项目中的权益资本,投资者会在项目相对成熟后退出投资,从而获取高收益。根据《中国创业投资报告2019》统计,我国风险投资市场2009年至2018年间,累计投资金额由906.2亿元增至4 769亿元,投资项目由7 345例增至22 396例,均得到3~5倍的增长幅度,可见其蓬勃发展。然而,目前的风险投资市场鱼龙混杂,投资机构对创业企业的了解不深入,往往通过个人观点或经验选择投资标的,缺乏合理依据。同时,风险投资具有较高不确定性,如何在控制不确定性的情况下保持高收益是众多学者及笔者一直思索的问题。此外,风险投资需在有限信息下做出“有限理性”的满意决策,这对研究方法与研究手段都带来巨大挑战。

国内外学者对风险投资提出的决策方法包括风险矩阵、模糊综合评价、层次分析等,然而对不确定性高、信息极少的风险投资而言,这些方法仍存在各种限制与缺陷。本文认为CBDT在决策过程中更具一般性,该法能使投资者在不确定性高、信息极少的情况下做出较满意决策,且该法考虑了投资机构的行为特征与其对项目的效用水平,更加接近风险投资者的思维,所以将CBDT应用于风险投资决策中更具理论与实践价值,这也是对CBDT应用的扩展与完善。

二、文献综述

目前已有许多关于风险投资决策方法的研究,例如层次分析、模糊综合评估、期望商业价值、神经网络、主成分分析、风险矩阵、物元模型等,分别从定量或定性的角度评估风投项目。但是对于风险投资决策而言,这些方法仍存在各种限制与缺陷。

戚黎蔚[ 1 ]運用层次分析法(AHP)将项目的风险属性定为市场、供应商、产品、业主、企业管理等,并用具体项目检验所得的评估体系;Rostamzadeh等[ 2 ]运用可多目标决策的模糊综合评估法来帮助天使投资人进行决策;滕颖等[ 3 ]将AHP及模糊综合评估法应用到农业、电子与有色金属三个案例中,表明该评估体系具有较高应用性。虽然许多学者运用AHP法得到评估属性的权重,但该方法需对各属性评分,这一过程存在较强主观性。

潘雄峰等[ 4 ]在风险投资项目评估中应用了主成分分析法,并将风险划分为政策、技术、市场、管理、环境等方面。孙晓梅[ 5 ]提出基于BP神经网络的风险评估模型,并将风险属性定为技术、生产、市场、管理、环境等。但是主成分分析法与BP神经网络法均需先行输入对项目的风险评估,才能更好地进行决策。党兴华等[ 6 ]引入并根据我国特点改进了美国的风险矩阵方法,将风险分为环境、管理、市场、技术、生产、财务等方面,但是风险矩阵需要判断风险的概率与其影响,具有一定的主观性及不准确性。孟丽莎等[ 7 ]将风险分为技术、管理、市场、财务、环境等方面,运用物元矩阵描述风投项目及风险,然而运用该法评估项目时,需事先了解评估项目、具体风险及风险程度等信息。

因此,本文需构建一套在风险投资领域更适用的决策体系,而CBDT方法则较符合需求。基于案例的决策理论(Cased-Based Decision Theory,CBDT)由Gilboa等[ 8 ]首次提出,他们认为在不确定性情景下决策可采用基于案例的方法,并提出CBDT模型。即将决策案例分为“问题、方案、结果”三部分,并引进“相似程度、效用水平、期望水平”三个概念,分别用于度量目前与过去案例间问题的相似性、过去使用某方案的效用水平及目前采用该方案后的期望水平。其中,期望水平是相似度与效用的乘积之和,决策者最终会采用使得期望水平最大的方案。

CBDT在风险投资领域具有较好的适用性,其中,风险可作为相似性函数中的指标,收益可作为决策结果,这就解决了风险投资中风险与收益的确定问题。同时,风险投资具有高不确定性、信息不对称及信息有限等特征,且无法知晓可能投资结果的概率或概率分布函数,因此需采用能在不确定情况下做出有限理性的满意决策方法。此外,若考虑投资者的行为特征,如需根据历史案例对决策案例进行判断,要不断更新案例库、不断学习、不断调整收益预期等,CBDT在风险投资领域具有特定的理论应用优势。李永海[ 9 ]曾尝试将CBDT应用于风险投资决策中,但该研究仅对项目特征进行评估,未考虑可选投资方案的情况,并且该研究中评估指标的细化程度较低。因此,本文根据上述文献提出风险投资的CBDT决策体系,总结与选取符合风险投资决策要求的细化指标,并根据风险投资特点针对性地使用CBDT方法。

三、风险投资决策指标

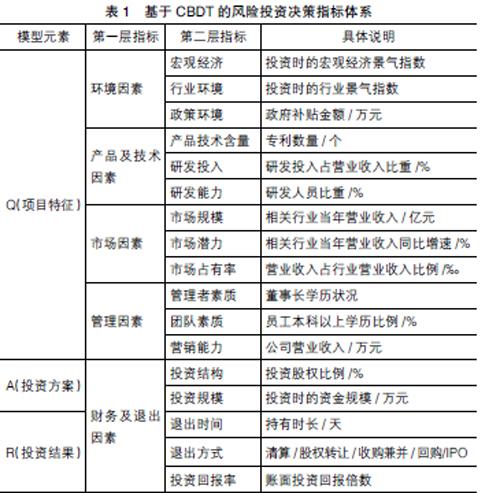

为提高指标专用性与模型有效性,本文将集中讨论信息传输、软件与信息技术服务业(简称IT行业)的指标选取。本文结合IT行业特点及风险投资现有研究,建立相关决策指标体系。

关于风险投资项目的评价指标,学术上已有许多研究。部分学者的关注点为风险,如戚黎蔚[ 1 ]、滕颖等[ 3 ]、苏江[ 10 ]、宋晓利[ 11 ],他们文献中的典型风险指标含环境、管理、市场、技术、生产、财务与退出等方面;部分学者则关注创业企业的能力,认为其能力越强,越易成为投资意向标的,如张识宇等[ 12 ]、李恩平等[ 13 ],他们文献中的典型指标含市场吸引力、产品差异度、管理能力、产品特性、团队素质等;还有部分学者认为,将创业企业的评价指标均纳入考虑范围,可更好地做出满意决策,如柴中华等[ 14 ]、Streletzki等[ 15 ]、Rostamzadeh等[ 16 ],他们文献中的典型指标含公司、产品、技术、市场、企业家、财务与退出等因素。综上所述,本文在结合我国风险投资特点的基础上,建立表1所示的风险投资决策指标体系。

四、风险投资决策方法

(一)符号说明

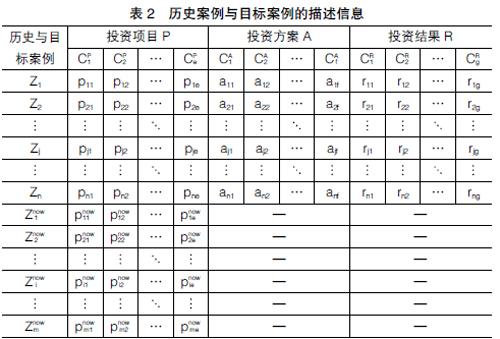

为方便模型描述,本文对模型符号进行说明。在CBDT模型中,决策案例用集合方式表示为C=P×A×R,其中C为决策案例,P为投资项目,A为投资方案,R为投资结果。本文的决策案例包括历史与目标案例,历史案例Zj=(Pj,Aj,Rj),j∈N,N={1,2,…,n},目标案例的结果未定,表示为Znowi =(Pnowi ,Anowi ),i∈M,M={1,2,…,m}。此外,案例的项目、方案与结果均由多个评估属性来描述,下面给出属性及其权重的符号含义。

项目:属性集为{Cp1,Cp2,…,Cph,…,Cpe},权重集为{wp1,wp2,…,wph,…,wpe},h∈E,E={1,2,…,e},且∑h∈Ewph=1,0≤wph≤1。向量(pj1,pj2,…,pjh,…,pje)表示历史案例中Pj的属性值向量,pjh为Pj在Cph上的属性值;向量(pnowi1 ,pnowi2 ,…,pnowih ,…,pnowie )表示目标案例中Pnowi 的属性值向量,pnowih 为Pnowi 在CPh上的属性值。

方案:属性集为{CA1,CA2,…,CAk,…,CAf},权重集为{wA1,wA2,…,wAk,…,wAf},k∈F,F={1,2,…,f}且∑k∈FwAk=1,0≤wAk≤1。向量(pj1,pj2,…,pjk,…,pjf)表示历史案例中Pj的属性值向量,pjk为Pj在CAf上的属性值;向量(pnowi1 ,pnowi2 ,…,pnowik ,…,pnowif )表示目标案例中Pnowi 的属性值向量,pnowik 为Pnowi 在CAf上的属性值。

结果:属性集为{CR1,CR2,…,CRl,…,CRg},权重集为{wR1,wR2,…,wRl,…,wRg},l∈G,G={1,2,…,g},且∑l∈GwRl=1,0≤wRl≤1。向量(pj1,pj2,…,pjl,…pjg)表示历史案例中Pj的属性值向量,pjl为Pj在CRl上的属性值;向量(pnowi1 ,pnowi2 ,…,pnowil ,…,pnowig )表示目标案例中Pnowi 的属性值向量,pnowil 为Pnowi 在CRl上的属性值。

结合以上的符号定义与说明,风险投资项目、投资方案与投资结果的属性描述如表2所示。

(二)指标权重确定

由于风险投资指标的数据不具有太强的信息量,使用客观赋权法可能带来较大偏差,而本文涉及的指标较多且需建立层级,故采用AHP法确定权重。AHP法主要是将繁杂问题分成多个构成要素,进而将各要素依照支配关系分至不同递阶层次,并经过两两对比构造判断矩阵,通过计算被比较因子的相对权数值,最终得出各层次因子的组合权重。

本文还采用问卷调查法,根据风投项目特点、风投行业需掌握的知识等确定询问的专家及人数,并综合考虑专业水平、知识程度、行业经验与综合能力等方面后,选取17位具有代表能力的专家组成评判小组。这些专家主要是风投领域的从业人员、行业专家及大学教授等。权重的确定反映了专家的知识结构、风投了解程度、社会经济背景、主观判断能力等。

(三)相似度计算

本文涉及的项目特征属性值主要分为定性数据、清晰数据与语言变量三种类型,不同类型的数据具有不同的相似度计算方法。本文记Simh(Znowi ,Zj)为历史案例Zj与目标案例Znowi 的第h个项目特征属性值的相似度,Sim(Znowi ,Zj)为历史案例Zj与目标案例Znowi 的项目特征总体相似度,且Simh(Znowi ,Zj)∈[0,1],Sim(Znowi ,Zj)∈[0,1],i∈M,j∈N。

1.定性数据

当属性值为定性数据时,历史与目标案例的项目特征属性只有相等与否的概念,并不存在真正意义上的量的关系。因此相似度的计算方式如式(1)所示:

2.清晰数据

当属性值为清晰数据时,历史与目标案例的项目特征属性值相当于空间中的两个独立点,可用基于距离的方法来判断其相似度,计算方式如式(2)所示:

3.语言变量

语言变量的相似度处理首先需运用类似于Fan Zhiping等[ 17 ]提出的方法,将语言变量转化为三角模糊数。对于Kj阶语言集合,其三角模糊數的计算方式如式(3)所示:

{max((pjh-1)/Kj,0),pjh/Kj,(pjh+1)/Kj}={pajh,pbjh,pcjh},j∈N,h∈E (3)

同理,对于Ki阶语言集合,其三角模糊数的计算方式如式(4)所示:{max((qih-1)/Ki,0),qih/Ki,(qih+1)/Ki}={qaih,qbih,qcih},i∈M,h∈E (4)

(四)相似风险投资历史案例集建立

相似案例集建立的基础是相似度阈值的确定,按照CBDT的思想,与目标案例相似度越高的历史案例,其参照性越强,越能成为投资者的决策依据,因此阈值应设置在较高水平。然而,阈值设定也不宜过高,否则易把较相关的历史案例均筛选出去,使得提取的历史案例太少,反而不能起到综合考虑的作用。为叙述方便,本文记相似度阈值为?子,且?子∈[0,1]。?子越接近于1,表明决策者对相似度要求越高,越能阻止无关案例对决策的干扰;相反,?子越接近于0,表明决策者对相似度要求越低,越能综合众多案例的参照意见。进一步地,在本文中:

本文关于相似度阈值的计算方式包括简单多数法、平均数法、中位数法与波动原则法。采用多种方式确定相似度阈值,可对比各种方法的结果以得出最佳决策方案。另外,也可验证设置多大的相似度阈值更有利于决策的判断,使得阈值的设置更加科学合理。

采用中位数原则的相似度阈值计算中先设相似度Sim(Znowi ,Zj)的排列顺序为Sim1(Znowi ,Zj)≤Sim2(Znowi ,Zj)≤…≤Simn×m(Znowi ,Zj),i∈M,j∈N,则计算公式如下:

在确定相似度阈值后,便可提取相似度不小于?子的历史案例并组成相似案例集。即若Sim(Znowi ,Zj)≥?子,则提取对应的历史案例Zj,然后将所有被提取的Zj组成相似风险投资历史案例集{Z*j丨j∈N*},Z*j?奂Zj,N*?奂N。其中,N*= {j丨Sim(Znowi ,Zj)≥?子,j∈N},是满足Sim(Znowi ,Zj)≥?子的所有历史案例Zj的下标集合。

(五)风险投资历史案例效用值计算

为统一量纲,消除数据间的差异,需对历史案例的效用属性值r'jl进行归一化处理。记r'jl为rjl处理后的取值,当投资结果的属性值rjl为清晰数且rjl越大效用越好时,r'jl的计算方法如下:

当属性值rjl为清晰数且rjl越小效用越好时,r'jl的计算方法如下:

当属性值rjl为语言变量时,可参照参考文献[17]的做法,对于Kj阶语言集合,r'jl的计算方法如下:

由于不同的效用属性值r'jl对整体效用水平具有不同的影响程度,因此历史投资案例效用值的计算需考虑不同效用属性的权重wRl,记uj为历史投资案例Zj的效用值,则uj的计算方法如下:

显然,uj∈[0,1],且效用值uj越大,说明历史案例Zj的投资结果越好,投资者对历史案例Zj越满意;反之,效用值uj越小,说明历史案例Zj的投资结果越差,投资者对历史案例Zj越不满意。

(六)备选方案期望水平计算及方案优选

在完成相似度与效用值的计算后,即可计算备选方案的期望水平。记Ui为备选方案Znowi 的期望水平,则Ui的计算方法如式(15)所示:

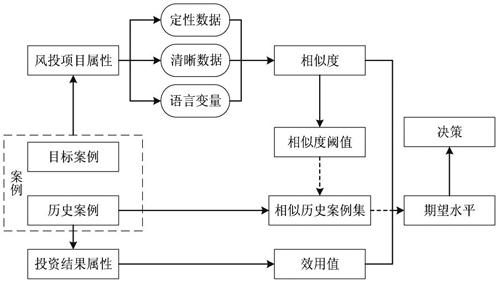

显然,Ui∈[0,1],且Ui越大,说明投资者在通过与历史案例进行比较之后,认为目标案例Znowi 具有更好的前景与收益,故倾向于投资该案例。备选方案的期望水平Ui是基于CBDT的风险投资决策模型的决策依据,通过比较其大小,可对备选投资方案排序,从而进行择优投资。综上所述,基于CBDT的风险投资决策方法的机理与计算步骤如图1。

1.通过式(1)、式(2)与式(5)计算目标案例Znowi 和历史案例Zj每个特征Cpe的相似度Simh(Znowi ,Zj);

2.通过式(6)计算目标案例Znowi 与历史案例Zj的项目特征总体相似度Sim(Znowi ,Zj);

3.通过式(7)—式(10)确定相似度阈值?子;

4.根据阈值?子提取相似风险投资历史案例集{Z*j丨j∈N*},N*={j丨Sim(Znowi ,Zj)≥?子,j∈N};

5.通过式(11)—式(13)对投资结果属性值rjl进行归一化处理;

6.通过式(14)计算历史案例Zj的效用值uj;

7.通过式(15)计算备选方案的期望水平Ui,并根据结果对备选方案进行优选。

五、案例应用

某企业在4个IT行业风险项目中进行选择,首先通过问卷形式询问专家模型中两两指标的重要程度,采用AHP法确定指标权重;其次对两两指标间比较的结果选取中位数,这样能更好地综合专家想法,并使数据具有一定代表性。本文通过汇总与计算,得出风险投资项目各类评估指标的权重如表3。

本文归纳了12个风险投资项目属性、2个投资方案属性与3个投资结果属性。其中,投资项目属性包括:宏观经济(CP1)、行业环境(CP2)、政策环境(CP3,单位:万元),产品技术含量(CP4,单位:个)、研发投入(CP5,单位:%)、研发能力(CP6,单位:%),市场规模(CP7,单位:亿元)、市场潜力(CP8,单位:%)、市场占有率(CP9,单位:‰),管理者素质(CP10,高中及以下=1,专科=2,本科=3,硕士=4,硕士以上=5)、团队素质(CP11,单位:%)、营销能力(CP12,单位:萬元)。除CP10为语言变量外,其余属性为清晰数。

投资方案属性包括:投资规模(CA1,单位:万元)、投资结构(CA2,单位:%),CA1与CA2均为清晰数。投资结果属性包括:退出时间(CR1,单位:天)、退出方式(CR2,清算=1,股权转让=2,收购兼并=3,回购=4,IPO=5)与投资回报率(CR3,单位:倍),CR1与CR2为清晰数,CR2为语言变量。具体数据略。

在获得历史与目标案例的风险投资项目特征值后,可根据表3与式(1)、式(2)与式(5)计算目标与历史案例每个特征的相似度Simh(Znowi ,Zj),并根据式(6)计算目标案例的总体相似度Sim(Znowi ,Zj),本文为节省篇幅,只列出Sim(Znowi ,Zj)的结果,如表4所示。

在得到相似度Sim(Znowi ,Zj)后,则应根据相似度阈值?子的取值,进一步确定各目标案例的相似历史案例集Z*j。就本案例而言,为使得决策者能够明显判断出各备选方案间的优劣程度,避免损失过多相关案例并排除无关案例的干扰,根据式(7)—式(10)的计算情况,本文通过中位数方法确定相似度阈值?子=0.7929,并根据各目标与历史案例的相似度计算结果Sim(Znowi ,Zj),提取各目标案例的相似历史案例集Z*j,如表5所示。

同时,在获得历史案例投资结果的属性值后,可根据表3与式(11)—式(13)计算归一化的历史案例效用属性值r'jl。进一步地,通过r'jl的计算结果与式(14)计算历史案例的效用值uj。在得出历史与目标案例的相似程度Sim(Znowi ,Zj)、相似风险投资案例集Z*j与历史案例效用值uj后,可通过式(15)计算出备选方案的期望水平Ui,结果如表6所示。目标案例的期望水平排列顺序为U2>U1>U3>U4,因此可以得到备选方案的排序结果为Znow2 >Znow1 >Znow3 >Znow4 ,Znow2 為最终推荐方案。

六、结语

本文总结了关于风险投资的决策指标体系,并在CBDT方法的研究基础上,提出了基于CBDT的风险投资决策体系,最后通过案例应用来检验该方法的有效性。鉴于笔者研究能力有限,本文仍存在一些问题有待进一步研究。例如使用AHP法确定权重会给模型带来一定的主观性,未来可通过增加专家的数量,以增强数据的代表性并减少方法主观性所带来的误差,或者采用其他更能反映风险投资市场现实情况的赋权方法。再者,风投机构在决策时往往带有一定的投资偏好、损失厌恶等一系列行为经济学的行为色彩,下一步的研究方案应该是把这些行为经济学的内容纳入研究范畴,并以一定的数学形式加入到已有的模型当中,以更好地使用数学模型来贴近风险投资决策的现实情况。

【参考文献】

[1] 戚黎蔚.AHP层次分析法在ITAT创业投资项目风险评估中的应用研究[D].上海交通大学硕士学位论文,2008.

[2] ROSTAMZADEH R, ISMAIL K, ZAVADSKAS E K. Multi criteria decision making for assisting business angels in investments[J].Technological & Economic Development of Economy,2014,20(4):696-720.

[3] 滕颖,何雪霜,倪得兵.基于层次分析法和模糊综合评价的私募股权投资项目风险评估:以3个私募股权投资项目为例[J].电子科技大学学报(社科版),2017(5):67-73.

[4] 潘雄峰,刘凤朝,王元地.基于主成分分析方法的风险投资项目评估模型[J].科技进步与对策,2004(3): 65- 67.

[5] 孙晓梅.风险投资评价体系:基于神经元网络的构建[J].商业研究,2009(11):150-153.

[6] 党兴华,黄正超,赵巧艳.基于风险矩阵的风险投资项目风险评估[J].科技进步与对策,2006(1):140-143.

[7] 孟丽莎,王振华,沈中华.风险投资项目风险评估物元模型的建立及应用[J].科技管理研究,2013(10): 193- 201.

[8] IGILBOA,et al. Case-Based decision theory [D].Discussion Paper No.994, Northwest University,1992.

[9] 李永海.基于相似案例分析的风险投资项目选择方法研究[J].管理评论,2017(8):65-76.

[10] 苏江.高新技术企业风险投资评估研究[J].科技进步与对策,2013(9):124-127.

[11] 宋晓利.互联网行业风险投资项目风险管理创新研究[J].财会通讯,2016(14):109-111.

[12] 张识宇,徐济超,李大建.基于Theil指数的公司风险投资项目灰色评价方法[J].系统工程理论与实践,2011, 31(11):2052-2059.

[13] 李恩平,周晓芝.风险投资项目风险评估物元模型的建立及应用[J].商业研究,2013,55(5):125-132.

[14] 柴中华,郑垂勇,蔡华.风险投资项目的风险评估指标体系构建[J].统计与决策,2010(8):176-178.

[15] STRELEZKI JG,SCHULTE R. Which venture capital selection criteria distinguish high-flyer investments[J].Venture Capital,2013,15(1):29-52.

[16] ROSTAMZADEH R,ISMAIL K,ZAVADSKAS E K. Multi criteria decision making for assisting business angels in investments[J].Technological & Economic Development of Economy,2014,20(4):696-720.

[17] FAN ZHIPING, LI YONGHAI, WANGXIAOHUAN,et al. Hybird similarity measure for case retrieval in CBR and its application to emergency response towards gas explosion[J].Expert System with Applications,2014,41(5):2526-2534.