2020年地产上市公司50强

杜丽虹

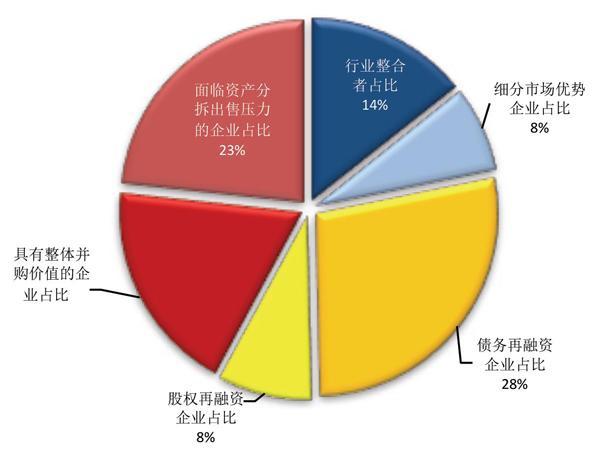

具有行业并购整合潜能的企业还不到两成,有近八成企业在低谷中都将面临财务困境,其中,超四成企业将面临资产或股权层面的抛售压力,还有超三分之一的企业面临债务或股权再融资压力。

地产行业整体面临转型压力,地产企业的角色定位也在进一步分化。

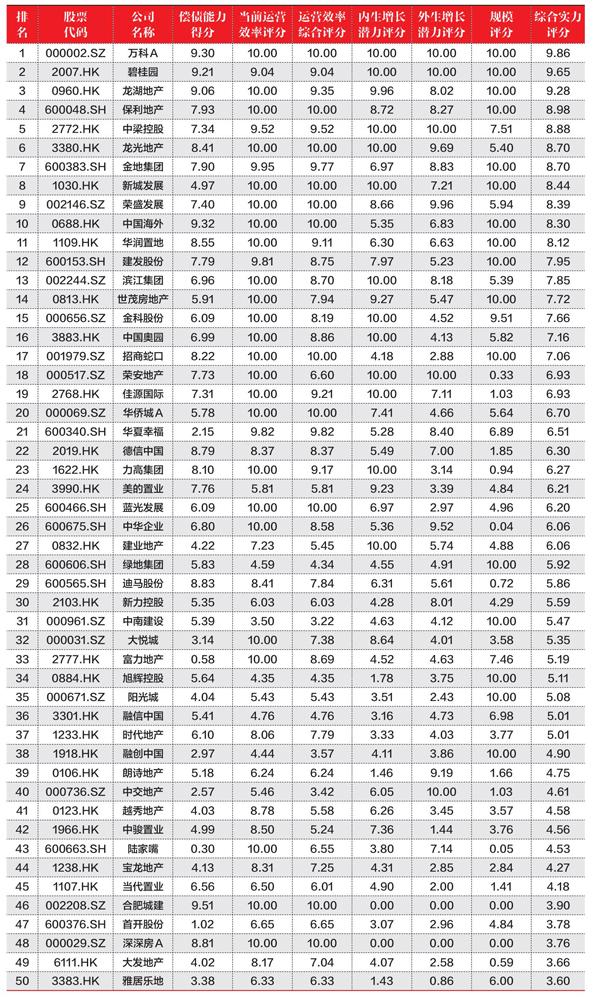

由北京贝塔咨询中心与《证券市场周刊》联合推出的2020年度地产上市公司综合实力排行榜综合考虑了地产上市公司的规模、偿债能力、运营效率、内生增长潜力、外生增长潜力五大指标,对A+H主要地产上市公司进行综合实力排名。

截至2020年5月11日公布年报的A+H共133家地产上市公司中,有82家上市公司2019年的合同销售总额在100亿元以上,有37家上市公司的合同销售总额在1000亿元以上,规模排名TOP 50的企业合同销售总额至少要达到500亿元以上,规模排名TOP 20的企業合同销售总额则至少要达到1600亿元以上,地产行业的规模化门槛进一步提高。

而随着地产行业规模门槛的提高,行业的销售增速放缓,周转速度减慢,财务压力增大:短期内,销售额百亿元以上的地产上市公司中就有18%的企业面临资金缺口;中期看,超九成企业都将面临资金缺口,不扩张情况下平均的债务续借比例接近50%,低谷中平均的债务期限缺口达到14个月,有超两成企业在不扩张情况下需要续借70%以上的债务。

财务压力下,企业间的分化进一步加剧,加回资本化利息后百亿元以上地产上市公司平均的投入资本回报率为11.3%,有15%的企业投入资本回报率在15%以上,但也有四成企业的投入资本回报率不到10%;考虑周期波动、并调减超额负债后,行业平均的内生增长率在3%-4%之间,有15%的企业内生增长率大于10%,但也有8.5%的企业内生增长率为负;另有13%的企业由于投入资本回报率已低于债务融资成本而失去了外生成长空间。

正常情况下,我们赋予上述五个指标各20%权重;但当偿债能力评分低于2分时,显示企业面临较严重的财务问题,此时,偿债能力成为制约企业生存和发展的最关键因素,相应的,偿债能力评分的权重提高到40%,其他四项指标的权重比例调减到15%。

结果,133家A+H地产上市公司综合实力评分的均值为3.45分,中位数为2.79分。而合同销售总额在百亿元以上的地产上市综合实力评分的均值为5.31分,中位数为5.69分;其中,剔除规模因素后各项经营评分(偿债能力、运营效率、内生增长潜力、外生增长潜力)均在2分以上、没有显著问题的公司有42家,占销售额百亿元以上的地产上市公司总数的51.2%;而各项经营评分均在5分以上、没有明显短板的公司有18家,占销售额百亿元以上的地产上市公司总数的22.0%,各项经营评分均在8分以上的“均好”公司更是只有4家;与之相对,销售额百亿元以上的地产上市公司中有近五成企业都至少在一项经营评分上得分低于2分,即,面临较严重的经营问题。行业整体的经营状况呈“金字塔”分布,处在顶端的“均好”企业占比不到5%,而处在底层的“问题”企业占比接近50%。

综合上述四项经营评分及规模评分,全体地产上市公司的综合实力评分中,有11家公司的综合实力评分在8分以上,占地产上市公司总数的8.3%;有26家公司的综合实力评分在5-8分之间,占地产上市公司总数的19.5%;有46家公司的综合实力评分在2-5分之间,占地产上市公司总数的34.6%;有50家公司的综合实力评分还不到2分,占地产上市公司总数的37.6%。

其中,万科A(000002.SZ)、碧桂园(2007.HK)、龙湖地产(0960.HK)、保利地产(600048.SH)、中梁控股(2772.HK)、龙光地产(3380.HK)、金地集团(600383.SH)、新城发展(1030.HK)、荣盛发展(002146.SZ)、 中国海外(0688.HK)位列2020年度地产上市公司综合实力排行榜前十强。

此外,华润置地(1109.HK)、建发股份(600153.SH)、滨江集团(002244.SZ)、世茂房地产(0813.HK)、金科股份(000656.SZ)、中国奥园(3883.HK)、招商蛇口(001979.SZ)、荣安地产(000517.SZ)、佳源国际(2768.HK)、华侨城(000069.SZ)进入了2020年度地产上市公司综合实力排行榜的TOP 20。

上 实力榜单

行业整体的经营状况呈“金字塔”分布,处在顶端的“均好”企业占比不到5%,而处在底层的“问题”企业占比接近50%。

单项榜单

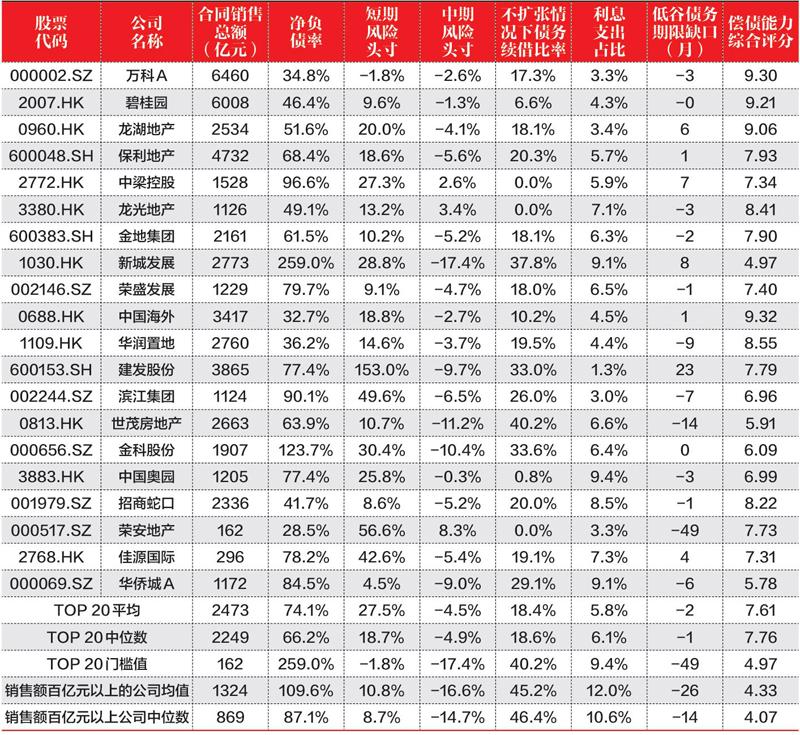

在偿债能力排行榜方面,截至2019年底,销售额百亿元以上的地产上市公司净负债率的中位数为87.1%,有18%的公司短期内就面临资金缺口的压力,中期看,90%以上的企业都面临资金缺口的压力,即使在不扩张的情况下,平均也有46%的债务需要续借,有23%的企业需要续借70%以上的债务,有12%的企业需要续借80%以上的债务;利息支出平均已经占到并表销售额的11%,有12%的企业利息支出占比在20%以上。

此外,由于国内地产企业普遍缺乏长期融资渠道,所以,在行业低谷中八成企业都将面临资金来源无法覆盖项目投资回收周期的期限结构缺口问题,平均的期限缺口达到14个月,四成企业面临两年以上的期限缺口。行业整体的债务压力较大,但中国海外、万科、碧桂园、龙湖地产、迪马股份(600565.SH)、德信中国(2019.HK)、华润置地、龙光地产、招商蛇口、力高集团(1622.HK)的偿债能力评分均在8分以上,进入了偿债能力排行榜TOP 10。

表1:A+H主要地产上市公司的综合实力排行榜

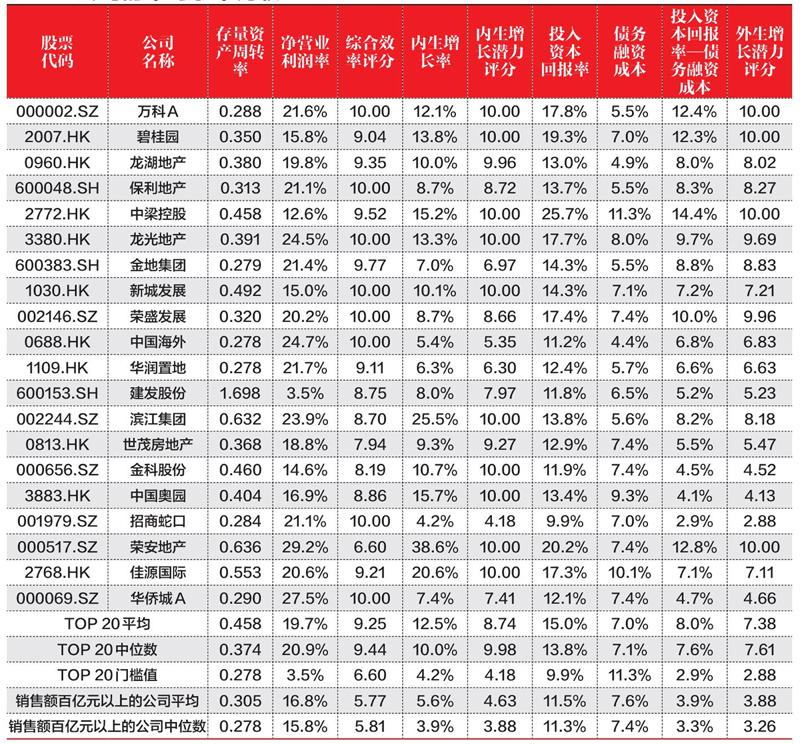

在运营效率排行榜方面,2019年合同销售总额百亿元以上的地产上市公司存量资产周转率的中位数较2018年减慢了16%,较2016年减慢了30%,而在行业低谷中预期周转速度还会进一步减慢20%-30%。不过,2019年地产上市公司的结算利润率略有上升,但仍有5%的企业净营业利润率不到10%。

表2:TOP 20公司的偿债能力与销售额百亿元以上地产上市公司的平均水平比较

结合利润率和周转率指標,荣安地产、滨江集团、佳源国际、大悦城(000031.SZ)、龙光地产、华侨城、力高集团、龙湖地产、新城发展、世茂房地产、中国海外、中国奥园进入了当前效率排行榜的TOP 10;综合考虑企业的低谷周转速度后,龙光地产、华侨城、新城发展、中国海外、保利地产、荣盛发展、万科、蓝光发展(600466.SH)、招商蛇口、华夏幸福(600340.SH)进入了综合效率排行榜的TOP 10。

在内生增长潜力排行榜方面,内生增长潜力是在调减了超额负债、并考虑了周期波动后,由企业自身效率决定的净资产回报率以及由此确定的内生增长率,它是企业的安全成长基线。根据我们的测算,地产上市公司平均的内生增长率只有4.9%,中位数3.2%;但销售额百亿元以上的地产上市公司中有15%的企业内生增长率大于10%,不过,也有8.5%的企业内生增长率为负数,企业间分化加剧,荣安地产、滨江集团、力高集团、佳源国际、中国奥园、中梁控股、碧桂园、龙光地产、建业地产、万科进入了地产上市公司内生增长潜力排行榜的TOP 10。

在外生增长潜力排行榜方面,地产企业的外生增长空间依赖于外部融资工具的使用,它在本质上取决于企业的投入资本回报率与债务融资成本之间的利差空间。统计显示,在加回资本化利息后,销售额百亿元以上的地产上市公司平均的投入资本回报率为11.5%,中位数为11.3%,有15%的企业2019年的投入资本回报率在15%以上,但也有四成企业2019年的投入资本回报率不到10%。中梁控股、荣安地产、中交地产(000736.SZ)、碧桂园、朗诗地产(0106.HK)、万科、龙光地产、华夏幸福、荣盛发展、佳源国际进入了2019年度投资回报率排行榜的TOP 10。

不过,由于地产行业的信贷紧缩,2019年地产上市公司平均的债务融资成本上升了约1个百分点,达到7.4%。结果,销售额百亿元以上的地产上市公司2019年的投入资本回报率与债务融资成本之间的利差空间平均维持在3-4个百分点水平;有6%的公司投入资本回报率与债务融资成本之间的利差空间达到10个百分点以上,但也有13%的公司投入资本回报率低于债务融资成本,外生增长空间进一步分化。中梁控股、荣安地产、万科、碧桂园、中交地产、荣盛发展、龙光地产、中华企业、朗诗地产、金地集团进入了外生增长潜力排行榜的TOP 10。

最后,万科、绿地集团(600606.SH)、中国恒大(3333.HK)、碧桂园、融创中国(1918.HK)、保利地产、建发股份、中国海外、新城发展、华润置地进入了规模排行榜的TOP 10。

TOP20榜单

2020年度地产上市公司综合实力排行榜中,TOP 20公司平均的合同销售总额为2200亿元,平均的净负债率为74.1%,中位数为66.2%,低于合同销售总额在百亿元以上的地产上市公司的中位数水平(87.1%);平均面临相当于总资产4.5%的中期资金缺口,中位数为-4.9%,风险头寸也显著小于销售额百亿元以上的地产上市公司中期风险头寸的中位数水平(-14.7%)。

在不扩张的情况下,TOP 20公司平均的债务续借比例为18.4%,中位数为18.6%,显著低于销售额百亿元以上的地产上市公司债务续借比例的中位数水平(46.4%);结果,TOP 20公司平均的利息支出占比为5.8%,中位数为6.1%,也低于销售额百亿元以上的地产上市公司的中位数水平(10.6%)。

期限结构方面,TOP 20公司平均的低谷债务期限缺口仅两个月,中位数1个月,显著低于销售额百亿元以上的地产上市公司的中位数水平(14个月);相应的,TOP 20公司平均的偿债能力评分为7.61分,中位数为7.76分,显著高于销售额百亿元以上的地产上市公司偿债能力评分的中位数水平(4.07分)。实际上,能够进入TOP 20的公司,偿债能力评分最低也有4.97分,即,TOP 20公司在偿债能力上几乎都不存在短板。

在效率和成长潜力上,TOP 20公司也更占优。由表3可见,TOP 20公司2019年平均的并表存量资产周转率为0.458倍,中位数为0.374倍,高于合同销售总额百亿元以上地产上市公司的中位数水平(0.278倍);TOP 20公司2019年平均的净营业利润率为19.7%,中位数为20.9%,也显著高于销售额百亿元以上的地产上市公司的中位数水平(15.8%)。

表3:TOP 20公司的效率水平和成长潜力与销售额百亿元以上地产上市公司的平均水平比较

考虑低谷周转速度后,TOP 20公司平均的综合效率评分高达9.25分,中位数为9.44分,评分最低的也有6.60分,显著高于销售额百亿元以上的地产上市公司综合效率評分的中位数水平(5.81分)。

由于效率水平较高,所以,TOP 20公司平均的内生增长率为12.5%,中位数为10.0%,显著高于销售额百亿元的地产上市公司的中位数水平(3.9%);结果,TOP 20公司内生增长潜力的平均得分为8.74分,中位数为9.18分,最低评分4.18分,也显著高于销售额百亿元以上的地产上市公司内生增长潜力评分的中位数水平(3.88分)。

回报率方面,TOP 20公司2019年平均的投入资本回报率为15.0%,中位数为13.8%,高于销售额百亿元以上的地产上市公司的中位数水平(11.3%);与高回报相对的是低融资成本,TOP 20平均的综合债务融资成本为7.0%,中位数为7.1%,也略低于销售额百亿元以上的地产上市公司的中位数水平(7.4%)。

结果,TOP 20公司平均的投入资本回报率与债务融资成本之间的利差空间为8.0个百分点,中位数为7.6个百分点,显著高于销售额百亿元以上的地产上市公司的中位数水平(3.3个百分点);由此确定的外生增长潜力评分,TOP 20公司平均得分7.38分,中位数为7.61分,最低评分2.88分,平均得分高于销售额百亿元以上的地产上市公司的中位数水平(3.26分)。

综上所述,平均来看,TOP 20公司在各经营指标上都具有明显优势;并且,能够进入TOP 20的企业都不是“问题”企业;在偿债能力和综合效率指标上都至少要优于行业平均水平;而在成长潜力指标上则至少不应处于行业第四分位;与经营效率和财务状况相比,规模指标的作用反倒不是那么重要了。

图:危机中地产企业的角色分布(2019年末)

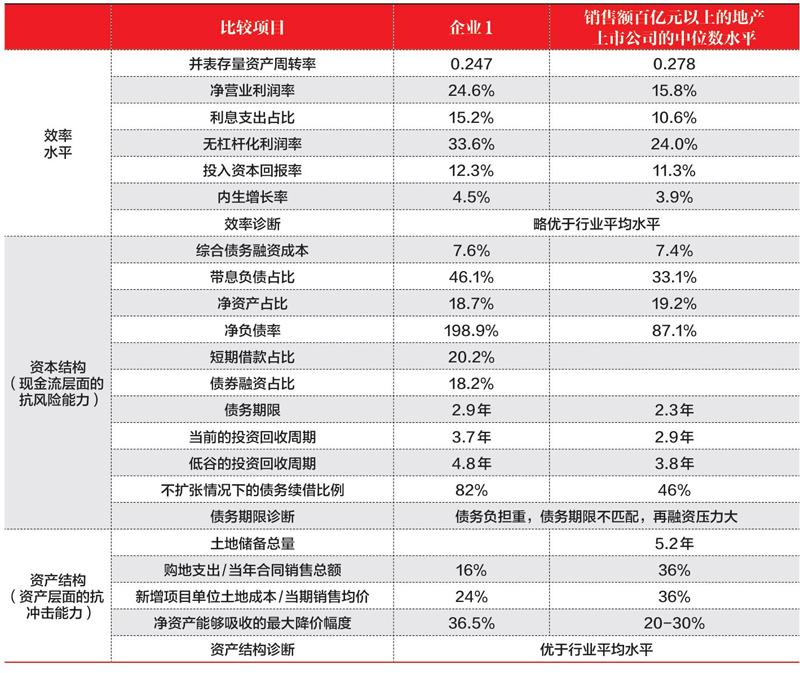

表4:案例1-需要债务再融资的企业——效率、资产和资本结构诊断

下 角色分化

具有行业并购整合潜能的企业还不到两成,有近八成企业在低谷中都将面临财务困境。

根据地产上市公司的经营指标和综合实力我们可以将地产企业在行业转型过程中的角色分为六类,即,并购整合者、细分市场优势企业、需要进行债务再融资的企业、需要进行股权再融资的企业、有整体并购价值的企业以及只能被分拆出售的企业。

数据显示,地产行业在低谷中平均能够承受的最大降价幅度在20%-30%水平,约八成企业在低谷中都将面临现金流压力;其中,需要通过债务再融资来化解危机的企业占地产上市公司总数的28%;需要通过引入股权资本来化解的危机的企业约占到地产上市公司总数8%;同时面临财务安全和运营效率多重问题、无法通过简单的股权或债权再融资来化解危机,但资产质量尚好、具有整体并购价值的企业约占到地产上市公司总数的19%;而那些既无法通过再融资来化解危机,资产质量又比较差、无法填补债务缺口、面临资产分拆出售压力的企业则占到地产上市公司总数的约23%;上述四类企业合计占到地产上市公司总数的近八成。

剩余约20%的企业又分为两类,一类是效率优势明显、规模较大、具有行业整合潜能的企业;另一类则是自身财务比较安全、具有一定效率优势、但通常只聚焦于某个细分市场或区域市场的企业,这类企业通过重资产方式进行大规模并购整合的空间不大,但作为细分市场的优势企业有较好的生存空间并有望通过品牌输出、管理输出等轻资产方式实现细分市场或区域市场的整合提升。

分化之一:需要进行债务再融资的企业

需要进行债务再融资的企业本身的运营效率没有问题、投资回报率能够覆盖债务融资成本,低谷中资产本身的抗冲击能力也还行,但由于负债率较高或债务期限短于投资回收周期等现金流层面的问题,导致企业在流动性紧缩的背景下将面临严峻的再融资压力。这类企业只需要通过适当的债务再融资就可以化解危机、释放价值,当然,前提条件是企业能够在低谷中保持效率优势和良好的融资环境。

如案例1,该企业的并表存量资产周转率为0.247倍,略低于合同销售总额在百亿元以上的地产上市公司的中位数水平(0.278倍),但净营业利润率(从营业利润中加回财务费用但扣除投资收益和公允价值变动收益后的利润率)为24.6%,显著高于行业平均水平(15.8%),加回资本化利息后的无杠杆利润率更高,相应的,公司2019年的实际投入资本回报率为12.3%,略高于行业平均水平(11.3%),也高于自身的债务融资成本(7.6%);考虑周期波动并调减超额负债后的效率隐含回报(内生增长率)为4.5%,也略高于行业平均水平(3.9%);显示企业的效率水平略优于行业平均水平。

资本结构方面,公司的权益比率(18.7%)与行业平均水平(19.2%)基本相当;但债务负担较重,带息负债占到总资产的46.1%,显著高于行业平均水平(33.1%);结果,公司的净负债率将近200%,是行业平均水平(87.1%)的两倍还多;相应的,其利息支出与销售额之比也较高,达到15.2%,是行业平均水平(10.6%)的1.4倍。上述债务的平均期限约为3年,短于公司当前平均3.7年的投资回收周期,更短于低谷中近5年的投资回收周期;预期,企业即使在不扩张情况下也需要续借82%的债务,续借比例显著高于行业平均水平(46%)。即,从动态的现金流角度看,由于企业的债务负担较重,期限结构不匹配,再融资压力较大。

不过,从静态看,公司的资产质量还不错,项目利润率较高、权益资本比例也与行业平均水平相当,所以,当前净资产能够吸收的最大降价幅度达到36.5%,优于行业平均水平,即,資产本身的抗风险能力较强。

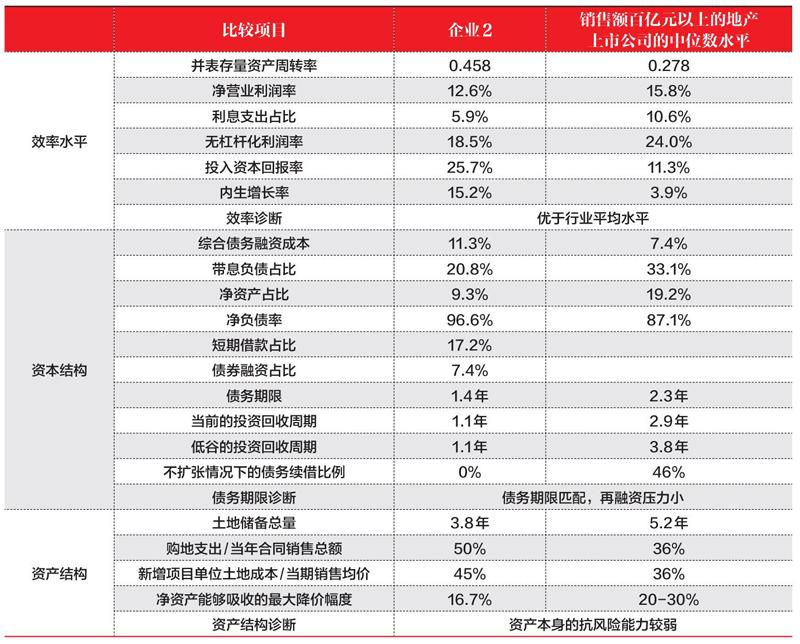

表5:案例2-需要股权再融资的企业——效率、资产和资本结构诊断

综合来看,企业的运营效率和资产质量都还不错,只是由于债务负担较重、债务期限结构不匹配,导致再融资压力大;幸而,公司当前的债务融资成本与行业平均水平基本相当,投资回报率与债务融资成本之间也有4-5个百分点的利差空间,从而给债务续借留出了空间,如果企业能够在低谷中顺利完成债务再融资,将能渡过危机并持续创造价值。

分化之二:需要进行股权再融资的企业

需要进行股权再融资的企业本身的运营效率也没有问题,投资回报率也较高,但由于权益资本少、负债率高,导致债务融资成本上升,并削弱了企业低谷中资产层面的抗冲击能力。这类企业只需通过适当引入股权资本来降低负债率和债务融资成本,就可以有效提升低谷抗冲击能力,并释放企业价值。

如案例2,该企业的并表存量资产周转率为0.458倍,显著高于合同销售总额百亿元以上的地产上市公司的中位数水平(0.278倍);但净营业利润率较低,为12.6%,低于行业平均水平(15.8%),即使加回资本化利息后的无杠杆利润率仍低于行业平均水平;综合利润率和周转率,2019年公司的实际投入资本回报率高达25.7%,较行业平均水平(11.3%)高出一倍多,也高于自身的债务融资成本(11.3%);考虑周期波动并调减超额负债后的效率隐含回报(内生增长率)为15.2%,也高于行业平均水平(3.9%);显示企业的效率水平显著优于行业平均水平。

资本结构方面,公司的债务负担并不重,带息负债占到总资产的20.8%,低于行业平均水平(33.1%);但由于其权益比率过低,只有9.3%,还不到行业平均水平(19.2%)的一半,导致其净负债率达到97%,高于行业平均水平(87.1%),并推高了债务融资成本;当前公司的综合债务融资成本达到11.3%,较行业平均水平(7.4%)高出了近4个百分点。不过,由于公司的投资回收周期较短,当前和低谷的投资回收周期都在两年以内,短于债务期限,所以公司的债务期限结构基本匹配;在不扩张情况下能够偿还所有到期债务。即,从动态的现金流角度看,企业的债务续借压力较小。

不过,从静态看,由于公司的利润率和权益比例都比较低,债务融资成本又比较高,新购土地的成本也较高(新购土地的单位成本相当于同期销售均价的45%),结果导致公司当前净资产能够吸收的最大降价幅度只有16.7%,低于行业平均水平,即,资产本身的抗风险能力较弱。

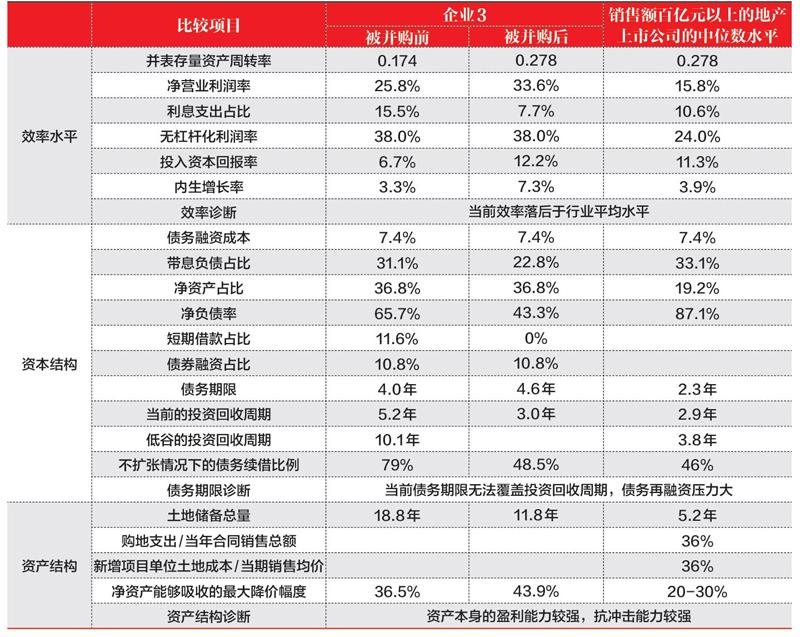

表6:案例3-能够被整体并购的企业——效率、资产和资本结构诊断

综合来看,企业的运营效率好、现金流层面的债务再融资压力小,但资产层面的抗冲击能力较弱;幸而,虽然公司的债务融资成本较高,但当前的投资回报率更高,投入资本回报率与债务融资成本之间的利差空间超过10个百分点,这就给企业成长留出了较大的外部融资空间。未来,如果能够适当补充股权资本、降低负债率和债务融资成本,则股东价值不但不会稀释,还可能会进一步提升,当然,前提条件是企业能够维持当前的高效运作。

分化之三:能够被整体收购的企业

第三类企业是能够被整体收购的企业,这类企业本身的运营效率较差,投资回报率低,但资产质量还不错,资产本身还有利润空间;只是在低周转和高负债下,利润空间正被财务成本迅速侵蚀。这类企业更适合被优质高效的企业并购,以提升资产周转效率和降低债务融资成本,释放资产本身的利润空间。

如案例3,该企业的并表存量资产周转率为0.174倍,低于合同销售总额百亿元以上的地产上市公司的中位数水平(0.278倍),历史的周转速度更低,通常只有0.10倍左右;但净营业利润率较高,为25.8%,较行业平均水平(15.8%)高出了10个百分点,加回资本化利息后的无杠杆利润率更高,接近40%;不过,由于周转速度太慢,所以,2019年公司的实际投入资本回报率只有6.7%,不仅低于行业平均水平(11.3%),也低于自身的债务融资成本(7.4%);考虑周期波动并调减超额负债后的效率隐含回报(内生增长率)为3.3%,也低于行业平均水平(3.9%);显示企业的效率水平落后于行业平均。

资本结构方面,案例3的债务负担并不重,带息负债占到总资产的31.1%,略低于行业平均水平(33.1%);权益比率更是高达36.8%,是行业平均水平(19.2%)的近两倍;相应的,其净负债率只有66%,低于行业平均水平(87.1%);7.4%的综合债务融资成本也和行业平均水平(7.4%)相当。不过,由于公司的周转速度慢,所以,2019年的利息支出总额仍占到同期并表销售额的15.5%,高于行业平均水平(10.6%)。更严重的是,由于公司的周转速度慢,当前的投资回收周期就在5年以上,低谷的投资回收周期更长达10年以上,显著长于债务期限,从而面临严峻的期限结构错配问题;未来,即使企业不扩张,也有近八成债务需要续借,续借比例显著高于行业平均水平(46%)。即,从动态的现金流角度看,企业的债务续借压力很大。

不过,这家企业也并非全无优势。由于公司的土地获取时间较早,所以,利润率较高,权益比例也不低,相应的,公司当前净资产能够吸收的最大降价幅度达到36.5%,高于行业平均水平,即,资产本身的抗风险能力较强。

综合来看,企业的运营效率差、现金流层面的债务再融资压力也不小,但资产质量尚好。未来,如果企业能够被一家行业优势企业并购,并使其周转速度提高到行业平均水平,然后将回笼的富余资金用于减债,则随着公司周转速度的提升,其带息负债在总资产中的占比将从之前的31.1%减少到22.8%,净负债率进一步降低到43.3%,相应的,公司的利息支出占比也从之前的15.5%减少到7.7%,净营业利润率则提升到30%以上。效率的提升推动公司的效率隐含回报(即,内生增长空间)从之前的3.3%提高到7.3%,而投入资本回报率则从之前的6.7%提升到12.2%水平,这样的回报率不仅略高于行业平均水平,更高于公司自身的债务融资成本,从而为企业创造了外生增长空间。

与此同时,由于公司的周转速度加快,其投资回收周期可缩短到3-5年水平,与资金来源期限基本匹配;再加上债务总额的减少,结果,被收购后公司需要续借的债务比例从之前的79%减少到48.5%,续借率与行业平均水平(46%)基本相当,债务再融资压力大幅缓解。而随着利息支出的减少、利润率的提升,公司能够承受的最大降价幅度也进一步提高到40%以上,从而实现企业经营状况的全面改善。

当然,以上只是我们模拟计算的企业被收购后的财务数据,实际中,能否实现这样的效率提升还取决于并购过程中的资产和人员整合效果。但可以肯定的是,这类效率不佳但资产质量尚好的企业,具有通过收购或其他方式改善效率、降低融资成本、进而释放资产价值的空间。

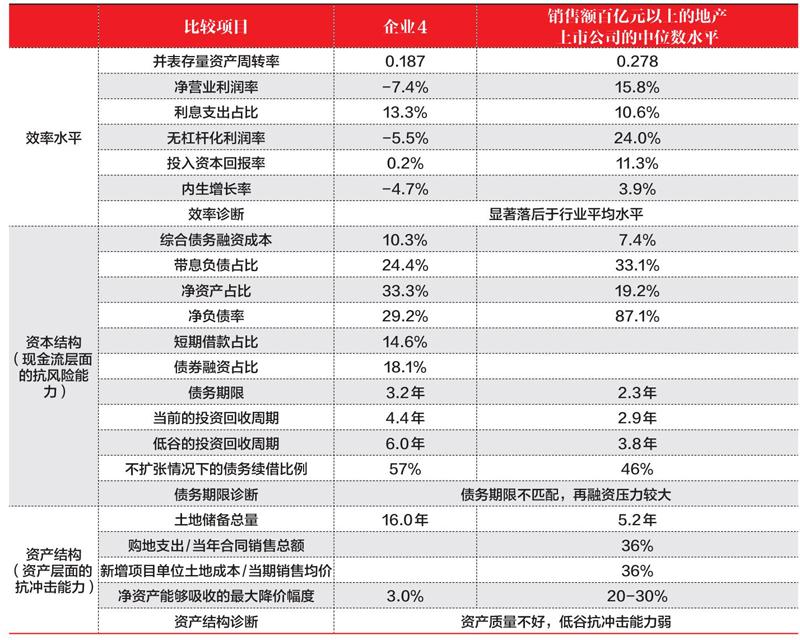

表7:案例4-只能分拆出售的企业——效率、资产和资本结构诊断

分化之四:只能被分拆出售的企业

第四类企业本身的运营效率和资产质量都不是很好,资产的利润空间已经被高成本的土地所吞噬,这类企业只适合进行资产层面的分拆出售。

如案例4,該企业的并表存量资产周转率为0.187倍,低于合同销售总额百亿元以上的地产上市公司的中位数水平(0.278倍);公司的净营业利润率为-7.4%,即使加回资本化利息后的无杠杆利润率仍为负值;相应的,公司2019年的实际投入资本回报率仅为0.2%,显著低于自身的债务融资成本(10.3%);考虑周期波动并调减超额负债后的效率隐含回报(内生增长率)为-4.7%。低利润率下,尽管公司的权益比例并不低,达到33.3%,但由于盈利能力太差,其资产层面能够承受的最大降价幅度仅为3%。此类公司,即使提高周转速度也无法扭转亏损状态,只能进行资产层面的分拆出售。

分化之五:具有并购整合潜能的企业

第五类企业是运营效率、资产质量、和资本结构都较好、且具有一定销售规模的企业,这类企业无疑将成为潜在的行业整合者,在行业整体增速减缓的背景下可以通过并购扩张来提升市场份额,获取新的成长空间,从而将自身的效率优势和资本优势进一步放大。

如案例5,该企业2019年的合同销售总额在2000亿元以上,并表存量资产周转率为0.380倍,高于合同销售总额百亿元以上的地产上市公司的中位数水平(0.278倍);净营业利润率为19.8%,也高于行业平均水平(15.8%),不过,高利润率主要应归功于公司的低利息支出占比,加回资本化利息后公司的无杠杆利润率略低于行业平均水平;综合利润率和周转率,2019年公司的实际投入资本回报率达到13.0%,高于行业平均水平(11.3%),更显著高于自身的债务融资成本(4.9%);公司考虑周期波动并调减超额负债后的效率隐含回报(内生增长率)为10.0%,也显著高于行业平均水平(3.9%);显示企业的效率水平优于行业平均。

资本结构方面,公司的债务负担较轻,带息负债占到总资产的22.5%,低于行业平均水平(33.1%);权益比率达到25.6%,高于行业平均水平(19.2%);相应的,公司的净负债率为52%,显著低于行业平均水平(87.1%);债务融资成本就更低,2019年公司综合的债务融资成本只有4.9%,比行业平均水平(7.4%)低2.5个百分点。再加上公司的债务期限较长,而平均的投资回收周期在2-3年水平,期限结构基本匹配;在不扩张情况下仅有18%的债务需要续借,显著低于行业平均水平(46%)。即,从动态现金流角度看,企业的债务续借压力较小。

最后,从静态的资产质量看,由于公司的利润率和权益比例都略高于行业平均水平,债务融资成本低,土地储备总量和新购土地的成本与行业平均水平相当,结果,公司当前净资产能够吸收的最大降价幅度为31.1%,略高于行业平均水平,即,资产本身的抗风险能力也还不错。

综合来看,企业的规模较大、运营效率好、债务融资成本低、现金流层面的债务再融资压力小、资产层面的抗冲击能力也较强;这不仅给企业提供了低谷中的安全垫,还给企业提供了并购整合的空间,使其可以通过效率输出、品牌输出和低资金成本的输出来优化被并购企业的投资回报和资本结构,释放其资产本身的潜在价值。

分化之六:细分物业市场优势企业

第六类企业是运营效率、资产质量、和资本结构都较好、但销售规模偏小的企业,这类企业虽然暂时不具备行业整合的能力,但作为某个细分物业类型、或细分区域市场的行业优势企业,不仅拥有较为舒适的生存空间,在分工日益专业化的地产时代还可以通过品牌输出、管理输出等方式来放大企业价值。

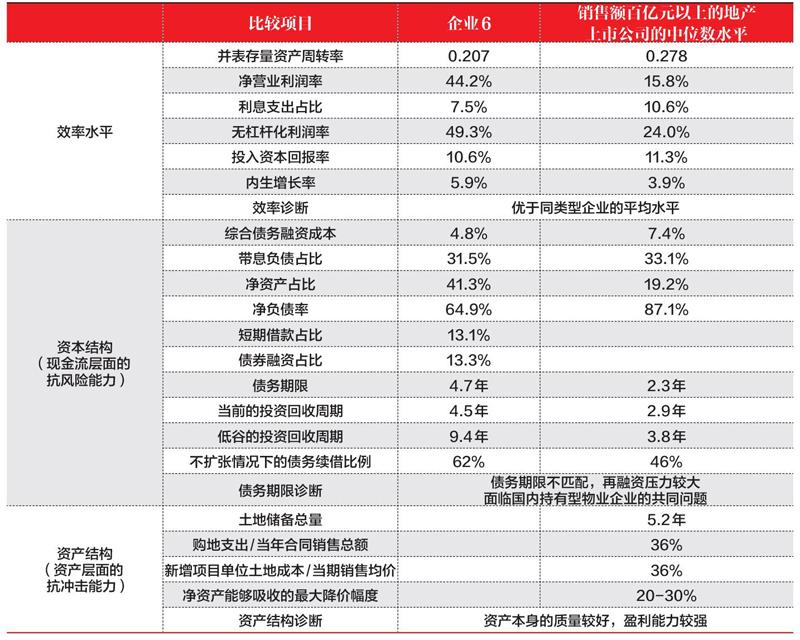

如案例6,该企业是一家以持有型物业为主的地产企业,其2019年的并表存量资产周转率为0.207倍,虽然低于合同销售总额百亿元以上的地产上市公司的中位数水平(0.278倍),但高于多数以持有型物业为主的地产企业;利润率方面,持有模式下公司的净营业利润率达到44.2%,高于行业平均水平(15.8%),与同类型企业相当;综合利润率和周转率,2019年公司的实际投入资本回报率达到10.6%,虽然略低于行业平均水平(11.3%),但在以持有型物业为主的企业中这个投入资本回报率并不算低(注:本榜单中的投入资本回报率不包含公允价值变动收益,因为这部分收益的估算具有一定的主观性,且波动较大);更重要的是,公司10.6%的投入资本回报率已显著高于其自身的债务融资成本(4.8%);而考虑周期波动并调减超额负债后的效率隐含回报(内生增长率)为5.9%,也优于行业平均水平(3.9%);显示企业的效率水平优于同类型企业。

在资本结构方面,以持有型物业为主的地产企业,由于预收款占比较小,所以,无息负债较少,需要使用较多的带息负债和权益资本来支持物业资产的长期持有,即,投入资本的占用较多。具体到本案例中的企业,其带息负债的比例并不高,占总资产的31.5%,与行业平均水平(33.1%)相当;但权益比率很高,达到41.3%,显著高于行业平均水平(19.2%);相应的,公司的净负债率较低,为65%,低于行业平均水平(87.1%);债务融资成本就更低,2019年公司的综合债务融资成本只有4.8%,比行业平均水平(7.4%)低了2.6个百分点。不过,由于公司的投资回收周期较长(在5-10年水平),从而面临期限结构不匹配的问题;在不扩张情况下有62%的债务需要续借,续借比例也要高于行业平均水平(46%),但这是国内持有型物业企业的“通病”——由于缺乏REITS和资产证券化工具,国内以持有型物业为主的地产企业其融资期限普遍短于投资回收周期,从而面临再融资压力。好在公司的融资成本低,债务续借比例也要低于同类型企业。

在资产质量方面,由于该公司资产主要位于一线城市,盈利能力较强,所以,资产本身的抗风险能力也较强。

综合来看,案例6公司的运营效率优于同类型企业、资产质量较好、债务融资成本低、现金流层面的债务再融资压力也小于同类型企业;只是由于销售规模较小、持有资产局限于一地,所以,暂时无法成为行业整合者,但作为细分市场优势企业仍有较大的生存空间,并有望通过轻资产的效率输出(而非重资产的并购整合)来放大自身价值。

如果说案例6是细分物业类型上的优势企业,那么案例7就是细分区域上的优势企业。

表9:案例6-细分物业市场的优势企业——效率、资产和资本结构诊断

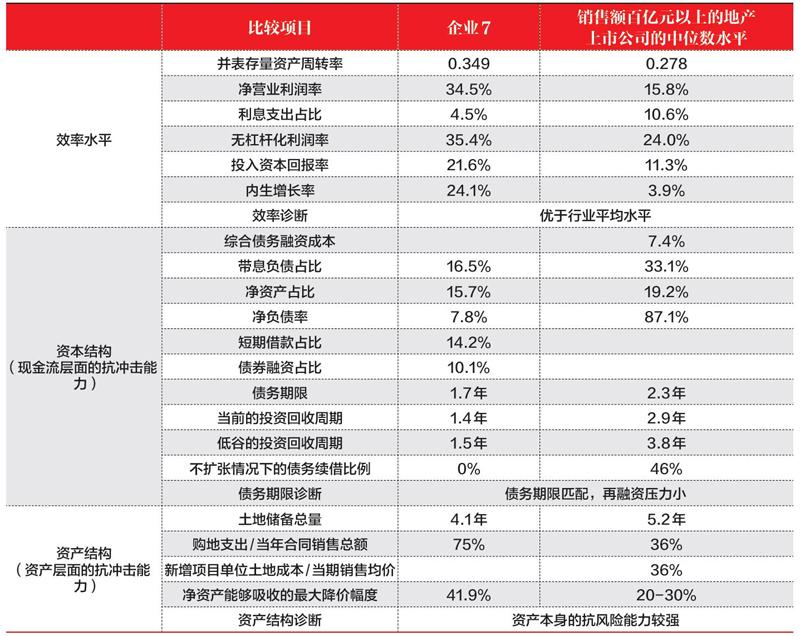

案例7是一家聚焦某二線城市的区域性地产开发企业,2019年的并表存量资产周转率达到0.349倍,高于合同销售总额百亿元以上的地产上市公司的中位数水平(0.278倍);净营业利润率为34.5%,也高于行业平均水平(15.8%),加回资本化利息后公司的无杠杆利润率也在30%以上;综合利润率和周转率,2019年公司的实际投入资本回报率达到21.6%,显著高于行业平均水平(11.3%);考虑周期波动并调减超额负债后的效率隐含回报(内生增长率)为24.1%,也显著高于行业平均水平(3.9%);显示企业的效率水平优于行业平均。

资本结构方面,公司的债务负担较轻,带息负债仅占总资产的16.5%,只是行业平均水平(33.1%)的一半;虽然权益比率也略低,为15.7%,低于行业平均水平(19.2%);但由于公司的手持现金较多,所以,实际的净负债率只有8%,显著低于行业平均水平(87.1%)。此外,由于公司的周转较快,平均的投资回收周期普遍在两年以内,短于债务期限;在不扩张情况下,公司能够偿还所有到期债务,债务续借压力很小。

最后,从静态的资产质量看,由于公司的利润率较高,当前的净资产能够吸收的最大降价幅度达到40%,高于行业平均水平,即,资产本身的抗风险能力较强。

综合来看,案例7的运营效率好、现金流层面的债务再融资压力小、资产层面的抗冲击能力也较强;唯一的问题是,作为一家区域性地产开发企业,公司2019年的合同销售总额不到100亿元,并购整合的空间较小,但作为细分市场优势企业仍拥有比较舒适的生存空间。

分化加剧,正确定位

综上所述,随着地产行业规模门槛的提高,行业的销售增速放缓,周转速度减慢,财务压力增大,短期内,销售额百亿元以上的地产上市公司中就有18%的企业面临资金缺口,中期看,超九成企业都将面临资金缺口,不扩张情况下平均的债务续借比例接近50%,平均的低谷债务期限缺口达到14个月,有超两成企业在不扩张情况下需要续借70%以上的债务。企业间的分化进一步加剧,加回资本化利息后百亿元以上地产上市公司平均的投入资本回报率为11.3%,有15%的企业投入资本回报率在15%以上,但也有四成企业不到10%;考虑周期波动、并调减超额负债后,行业平均的内生增长率在3%-4%之间,有15%的企业内生增长率大于10%,但也有8.5%的企业内生增长率为负;另有13%的企业由于投入资本回报率已低于债务融资成本而失去了外生成长空间。行业整体面临转型压力,而在行业转型过程中,地产企业的角色进一步分化。

表10:案例7-细分区域市场的优势企业——效率、资产和资本结构诊断

其中,具有行业并购整合潜能的企业还不到两成,有近八成企业在低谷中都将面临财务困境,其中,超四成企业将面临资产或股权层面的抛售压力,还有超三分之一的企业面临债务或股权再融资压力。

但其实无论是哪类企业,都还有价值释放的空间。其中,面临资本结构问题的企业,无论是由于债务负担太重、或债务期限结构不匹配导致续借压力增大的企业,还是那些由于股权资本太薄不足以覆盖经营风险的企业,都可以通过债权或股权再融资来化解危机、释放被风险压抑的企业价值。当然,前提是:第一,企业具有效率优势;第二,企业的资产质量还不错;第三,企业能够保持低谷中融资渠道的畅通。

至于那些面临效率问题、但资产质量还不错的企业,则成为收购活动的重要标的,并购后可通过效率改善、资本结构优化、融资成本降低等方式来释放资产本身被压抑的价值。

而那些由于资产原始成本太高面临困境的企业,则只能通过资产的分拆出售来阻止企业自身的高额债务对资产价值的进一步侵蚀。

最后,各项均好的规模化企业可以在行业减速扩张过程中通过并购整合来获取新的成长空间,提升企业价值;而各项均好的细分市场优势企业则可以凭借细分市场的专业化优势、借助品牌输出、管理输出等轻资产方式来放大企业价值。

最后,我们的综合实力排行榜和各单项指标则为企业正确定位自身提供了有益的指导。

本文有删节,完整报告请登录《证券市场周刊》官网下载阅读