基于跨国数据的金融发展对绿色能源消费的影响研究

胡宗义 刘佳琦 何冰洋 施淑蓉

[摘 要]运用62个国家2000-2015年的面板数据,构建面板向量自回歸模型和动态面板模型,分析金融发展对绿色能源消费的影响。研究结果表明:金融发展与绿色能源消费之间存在单向格兰杰因果关系,金融发展通过消费、产业和财富效应,促进绿色能源消费。但不同层面的金融发展指标对绿色能源消费的影响程度不同,金融发展对绿色能源消费的影响在经济发展水平与资源禀赋等方面呈现出较强的异质性特征。

[关键词]金融发展;绿色能源消费;国际比较;异质性分析

Abstract:Using the panel data of 62 countries from 2000 to 2015, the panel VAR model and dynamic panel model are constructed to empirically analyze the impact of financial development on green energy consumption. The results show that there is a one-way granger causality between financial development and green energy consumption. Financial development has a promoting effect on green energy consumption through consumption effect, industry effect and wealth effect. But the financial development indicators at different levels have different effects on green energy consumption. Additionally, the influence of financial development on green energy consumption presents strong heterogeneity in terms of economic development level and resource endowment.

Key words: financial development;green energy consumption;international comparison;heterogeneity analysis

一 引 言

近年来,随着传统石化能源加速枯竭及环境污染日益严重,绿色能源备受各界重视,它代表未来能源的发展方向,是能源消费革命的主要议题。由于金融发展是促进投资效率提升、资本累积及产业结构升级的重要途径,能对一国能源消费总量和结构产生重要影响,因此,金融发展与能源消费之间的关系是能源经济领域研究的重点问题。国内外文献对金融发展与能源消费之间的关系展开了详尽的研究,所得结论莫衷一是。大多数研究认为金融发展能够促进能源消费。[1][2]其中,王振红等认为金融发展对能源消费具有长期的正向影响效应;[3]王文波和刘洋认为通过促进金融发展与能源消费水平的提高,可以实现两者间的协调发展,形成良性循环;[4]Baris et al.基于协整理论,确定了金融发展与可再生能源消费的长期均衡关系,发现金融发展是可再生能源消费的长期驱动力;[5]孙浦阳等认为金融发展能增加替代能源消费,减少可再生能源消费,改善能源消费结构;[6]穆献中等发现北京市的金融信贷对清洁能源具有显著的促进作用,因此政府部门在制定能源政策时,应充分考虑金融发展的影响。[7]

与之相反,郑瑶等认为金融发展对能源消费具有显著的长期负效应,中国应充分发挥金融在经济增长中的作用,减少高污染能源消费,实现社会经济的可持续发展;[8]刘晓瑞和孙涛认为金融发展能显著抑制人均能源消费,在以经济增长作为门槛变量时,发现当经济增长水平高于门槛值时,金融发展对人均能源消费的抑制作用有所减弱;[9]陈志刚和郭夏月从信贷规模与金融业竞争的视角发现,金融发展与能源消费之间也存在显著的门槛效应,并且二者之间存在着倒“U”型关系;[10]王思宇从宏、微观方面阐述金融发展对能源消费的影响机制,提出这两种机制的相对大小决定了综合效应的观点,并从实证分析中验证了二者的倒“U”型关系。[11]

现有研究存在三个方面不足:一是大部分学者仅从实证角度研究金融发展与能源消费之间的关系,并没有采用严格的数理模型推导二者之间的影响机制;二是基本上仅考察金融发展与某一能源消费之间的关系,鲜有研究金融发展对多种能源消费的影响;三是从国家或者地区层面考察金融发展与能源消费之间的影响因素居多,鲜有运用跨国数据进行实证考量。

二 理论模型与机理分析

(一)金融发展对绿色能源影响的数理模型构建

假设经济体中存在非绿色产品部门1和绿色产品部门2,参照Acemoglu et al.[12]的思路,非绿色品(Y1t)由传统技术生产,中间产品部门中的传统品(Yct)由传统技术生产,现代品(Ymt)由现代技术生产,绿色品(Y2t)由二者加总生产获得,并满足CES函数形式,三部门生产函数为[13]:

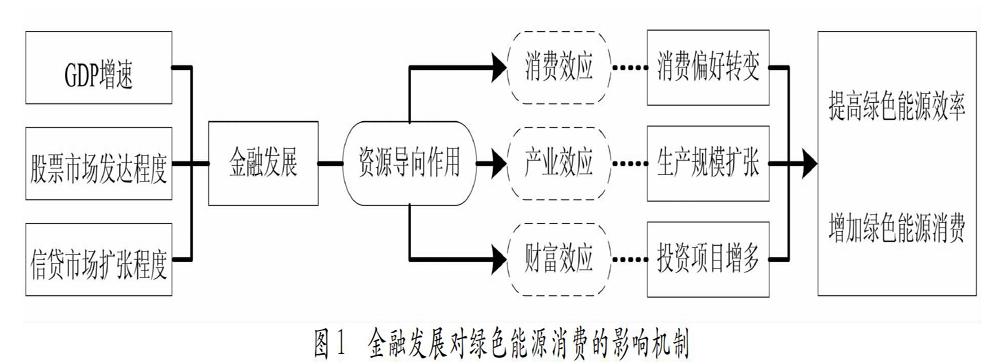

(二)金融发展对绿色能源消费的影响机理分析

金融发展在提高资金流动性的同时降低了借贷成本,从而整个社会将资金的供给者与需求者更紧密地联系起来,使得投资人获取资金的能力与资金的聚敛效率同时得到提高。随着金融市场的投资以及社会经济增长,金融发展可通过权益市场分散投资风险的方式来降低权益资产成本而增加投资,促使经济增长。[15]金融发展还能提供信息服务,促使供给者和需求者间的信息透明化,提高选择投资项目的效率[16],并通过金融发展的资金再分配功能,将资金投入到生产效率更高的部门,提高金融和经济的效率。

绿色能源前期发展需要大量的融资支持,通过金融市场的稳定资金支持,企业研发与推广绿色能源技术得到保障,并通过信贷资金刺激方式,引导企业增加绿色能源消费,提高企业绿色能源使用效率。另外,金融市场的信贷发展水平能对绿色能源企业的投资规模和借贷成本产生直接影响,从而影响企业的利润与生产规模。

三 实证模型设计和变量描述

(一)实证模型设计

本文建立一个从2000-2015年包含24个发达国家和38个发展中国家

发达国家包括:澳大利亚、奥地利、瑞士、捷克共和国、德国、丹麦、西班牙、芬兰、法国、英国、希腊、爱尔兰、以色列、意大利、日本、韩国、荷兰、挪威、葡萄牙、沙特阿拉伯、新加坡、瑞典、美国。

发展中国家包括:阿根廷、玻利维亚、智利、中国、科特迪瓦、哥斯达黎加、厄瓜多瓦、加纳、印度、冰岛、牙买加、肯尼亚、斯里兰卡、墨西哥、马来西亚、尼日利亚、尼泊尔、巴基斯坦、巴拿马、菲律宾、巴拉圭、泰国、特立尼达和多巴哥、土耳其、乌拉圭、巴西、哥伦比亚、阿拉伯埃及共和国、匈牙利、印度尼西亚、伊朗伊斯兰共和国、约旦、卢森堡、摩洛哥、马耳他、毛里求斯、阿曼、南非。在内的共62个经济体的面板数据库,横截面估計使本文能够利用较大的国家样本和更多的变量。面板估计使本文能够控制遗漏的或不可测的特定国家影响,以下模型是面板估计的简化方程式:

(二)实证变量选择

本文所使用的各类变量详见表1。所选取的金融数据主要来自于世界银行世界发展指标,能源数据来源于《BP世界能源统计年鉴》。为较全面反映绿色能源与金融发展的关系,选取的数据时限为16年;在保持数据较强完整性的前提下,融合一定比例的发达国家与发展中国家。

在实证研究中,本文选择天然气能源发电量、清洁能源(主要是水力和核能)发电量、可再生能源发电量分别占总发电量的比例来描述绿色能源(GE)的消费情况。由于绿色能源消费会受到各种金融发展指标的影响,本文用股票市场发达程度及信贷市场扩张程度来描述金融发展水平(FD)。21世纪以来,各国股票市场迅速发展,既可增加各国居民资产性收入,也可提高社会资产优化配置和资产流动性。另外,信贷市场扩张在优化资源配置的同时,增强了政府在金融发展中的能动作用。本文借鉴Beck et al.[18]的思路,选取四个指标表示金融发展水平。其中股票换手率反映出股票市场的投机活跃度与流动性,通过改善资本配置的方式,可推动经济长期增长;股票市值占GDP比重反映出股票市场的规模与资本转移和风险分散的能力之间呈正比关系[19],因此股票市场的发达程度通过效率与规模这两个方面展现。而信贷市场结构指标选取银行部门私人信贷占GDP比重,以及政府和国有企业信贷占GDP比重,这两个指标衡量了信贷市场中各类信贷机构的相对规模,随着规模的扩大保障了信贷市场的高质量发展[20],因此很好地描述其扩张程度。方程中引入一些宏观控制变量,主要包括:消费者价格指数,城镇人口占总人口比,被抚养人口占劳动年龄人口比,人均国内生产总值、投资自由度及自然资源租金总额占GDP比重。

(三)变量的描述性统计分析

表2为各变量的描述性统计分析结果。三类绿色能源发电比的最大值和最小值之间差距比较大,表明样本国家之间存在绿色能源消费异质性;代表金融发展水平的四个指标差异也较大,说明样本国家在金融发展上具有异质性。

借鉴潘伟和熊建武[21]的数据处理方法,将被解释变量转化为对数形式,结果如图2所示。从图2中看出,除了可再生能源发电比以外,其他两类变量较为稳定。说明在样本国家的观察期内利用可再生能源(如液体生物质能、固体生物质能和生物沼气)进行发电的占比在不断增加。

四 计量结果分析

(一)面板单位根检验

为避免因数据非平稳性导致的“虚假回归问题”,本文先对面板数据进行平稳性检验。出于稳健性考虑,分别采用5种面板单位根检验方法来判断数据的平稳性,具体结果如表3所示。序列一阶差分通过了显著性检验,表明这12个变量序列都是I(1)过程,可进行协整检验。

(二)协整检验

在面板单位根检验的基础上,根据Pedroni[22]协整方法进行检验,结果如表4所示。检验统计量均通过了显著性检验,即强烈拒绝“不存在协整关系”的原假设。因此,一阶差分后的被解释变量分别和解释变量之间存在长期协整关系。

(三)格兰杰因果关系检验

由于协整关系仅反映被解释变量与解释变量之间存在长期稳定关系,需要进一步检验三类绿色能源消费与金融发展指标之间的格兰杰因果关系,结果见表5。根据AIC、BIC和HQIC统计量最小准则来选择合适的滞后期。从AIC、BIC和HQIC统计量结果显示,选择滞后三期为最佳滞后期数。

由表5可知,金融发展(FD)的四个指标分别与天然气能源发电比、清洁能源发电比及可再生能源发电比存在单向因果关系,表明金融发展通过股票市场发达程度和信贷市场扩张程度分别对三类绿色能源产生促进作用。因此,样本国家可通过金融市场对绿色能源发展的影响,有针对性地提出金融发展促进绿色能源产业发展的措施,为样本国家绿色能源发展及其结构优化与转型路径提供参考依据。并且需要通过脉冲响应分析研究金融发展分别对三类绿色能源消费所产生的长期影响关系进行检验。

(四)脉冲响应函数

通过蒙特卡洛模拟方法进行1000次模拟,得到95%置信区间,滞后5期的脉冲响应图。据此观察金融发展与绿色能源消费变量间的长期动态关系,如图3所示。

由图3可知:1)天然气能源方面,股票换手率、股票市值和银行部门私人信贷对天然气能源消费的冲击响应为正向。但随着响应期数的增加,股票市场对天然气能源消费的冲击响应一直维持在相对平稳水平,银行部门私人信贷对天然气能源消费的冲击响应具有一定滞后性。政府和国有企业信贷对天然气能源消费的冲击响应具有一个由负向转正向的过程,表明金融发展水平对天然气能源消费具有显著的正向影响作用。2)清洁能源方面,股票换手率以及股票市值对清洁能源消费的冲击响应主要在滞后一期开始体现,冲击程度随着响应期数的增加呈现出小幅增长及稳定态势,说明股票市场对清洁能源消费的影响具有一定的长期影响效应。银行部门私人信贷、政府和国有企业信贷对清洁能源消费的冲击响应都出现了在滞后一期达到峰值后持续降低的情况,说明信贷市场对清洁能源消费存在短暂的影响效应;同样也表明股票市场和信贷市场可促进以清洁能源为主要燃料的相关产业发展。3)可再生能源方面,股票换手率对可再生能源消费的冲击响应显著为负,其原因是金融发展在促进绿色能源消费的同时,导致绿色能源供给弹性不足,所增加的绿色能源消费有一部分向可再生能源进行转移。但是获取的资金并未全部用于扩大可再生能源厂商的生产规模,而是通过增加股票的换手率流入股票市场,对可再生能源消费的滞后期产生的抑制作用较小。而股票市值以及银行部门私人信贷、政府和国有企业信贷对可再生能源的冲击响应也出现了在滞后期先增加达到最高值后降低的情况,说明股票市值及信贷市场对可再生能源消费存在短暂的影响效应。

(五)系统GMM估计结果

本文采用GMM估计进一步验证金融发展与三类绿色能源消费之间的关系,表6的回归结果显示,关于模型的检验方面,AR(1)检验P值均小于0.05,说明差分后的残差项存在一阶序列相关;AR(2)检验P值均大于0.1,说明差分后的残差项不存在二阶自相关,可以接受 “残差项无自相关”的原假设,符合模型条件。Sargan检验P值均大于0.1,无法拒绝“所有工具变量均有效”的原假设,说明残差项与解释变量不相关,工具变量的选取具有一定的合理性。

(六)区域异质性分析

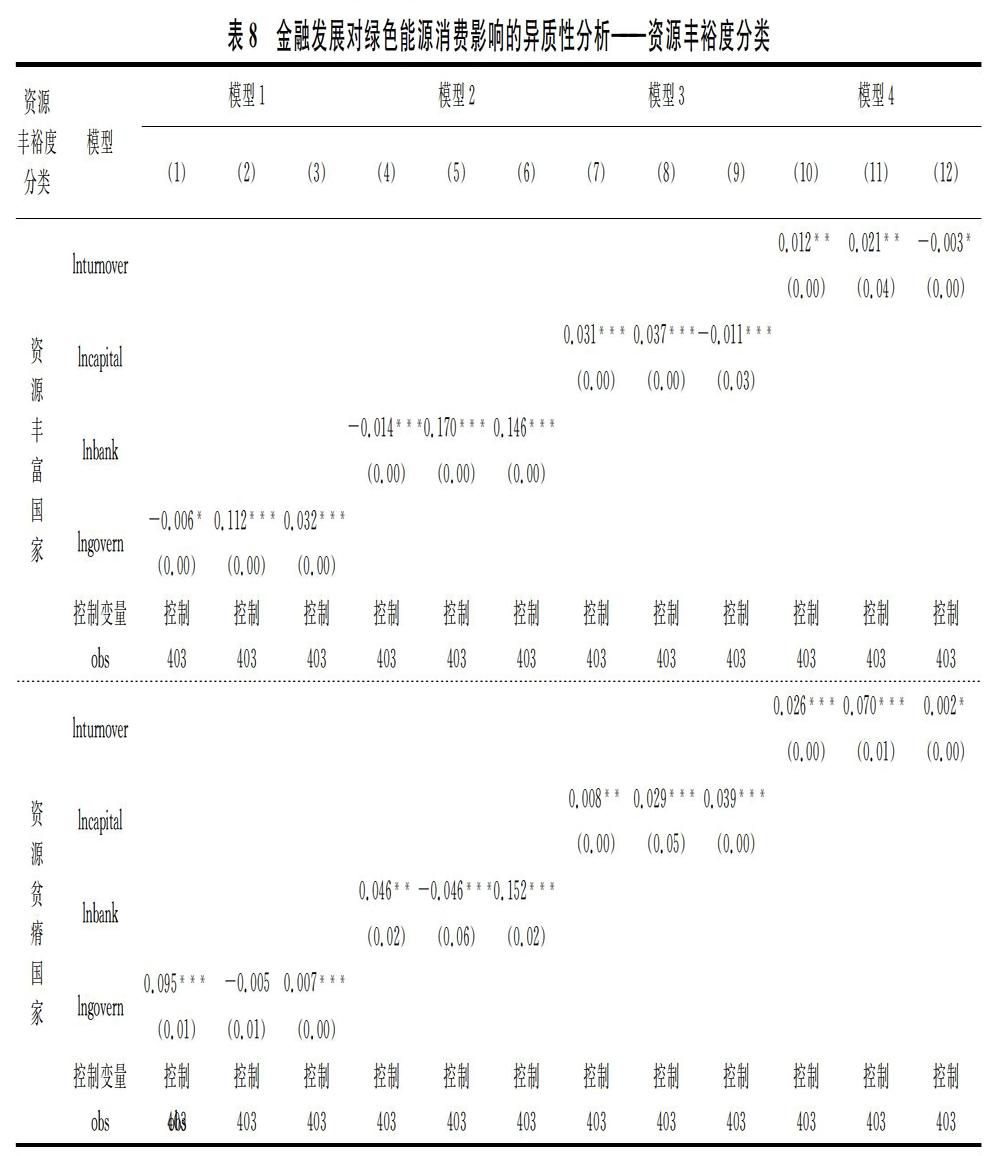

经济发展水平不同的国家存在着空间及资源要素的异质性,因此可进一步探讨62个国家中,不同类型国家金融发展水平对绿色能源消费影響的异质性,其具体结果如表7、表8所示。

根据发展程度的回归结果来看,第一,发达国家政府和国有企业信贷在天然气能源、清洁能源与可再生能源上的回归系数分别是0.026、0.006和-0.010,且都显著;银行部门私人信贷在三类绿色能源方面的估计系数分别在5%与1%的显著性水平上为0.090、-0.085和0.166;从股票市值方面来看,仅清洁能源、可再生能源的回归系数至少在10%的显著性水平上分别是0.036和-0.004;股票换手率对三类绿色能源的回归系数分别是-0.025、0.028、0.008,且都显著。第二,发展中国家政府和国有企业信贷在天然气能源、清洁能源与可再生能源上的回归系数分别是0.082、0.024和0.028,而银行部门私人信贷在三类能源方面的回归系数分别是-0.047、0.124和0.237,且分别在1%的统计水平上显著;从股票市值上来看,三类绿色能源方面的回归系数分别是-0.102、0.016和0.044,且分别在1%与5%的统计水平上显著;股票换手率仅对清洁能源、可再生能源的回归系数是至少分别在5%的统计水平上显著为0.029和0.014。

根据上述分析,发达国家的大部分信贷资金投入了与天然气能源及可再生能源相关的行业,但与信贷市场相比,发达国家的股票市场中较大的一部分并不是流入与天然气能源相关的行业,而是流入并不是投资者首选的利润增长缓慢的长期项目,例如清洁能源的相关产业。这主要是源于产业效应的影响,说明发达国家希望通过股票融资的方式,获取大量的资金支持,不断加强对清洁能源的重视程度,实现对本国绿色能源消费结构改善的目标。而从发展中国家来看,资金首要集中在可再生能源行业,清洁能源行业次之,体现了发展中国家希望通过资金支持提高与发展可再生能源和清洁能源相关行业的生产技术,加快绿色能源的转型升级,实现绿色能源的合理利用。

本文用自然资源租金总额占GDP比作为资源丰裕度进行分类,选取比重超过1的国家为资源丰富国家,其余为资源贫瘠国家。根据表8的回归结果,发现资源丰富国家的政府和国有企业信贷在天然气能源、清洁能源与可再生能源上的回归系数分别是-0.006、0.112和0.032,且都显著;银行部门私人信贷对三类绿色能源的估计系数在至少5%的显著性水平上为-0.014、0.170和0.146;从股票市值方面看,对天然气能源、清洁能源、可再生能源的回归系数在1%的显著性水平上分别是0.031、0.037和-0.011;股票换手率对三类绿色能源的回归系数分别是0.012、0.021和-0.003,且都显著。其次,资源贫瘠国家的政府和国有企业信贷对仅天然气能源和可再生能源的回归系数显著,在1%的显著性水平上分别是0.095和0.007;而银行部门私人信贷在天然气能源、清洁能源与可再生能源方面的回归系数分别是0.046、-0.046和0.152,且至少在5%的统计水平上显著;从股票市值对三类绿色能源的回归系数分别是0.008、0.029和0.039,且都显著;股票换手率对三类绿色能源的回归系数是至少在10%的统计水平上显著为0.026、0.070和0.002。

资源丰富的国家其信贷市场较为活跃,对绿色能源产生了较强的正向影响效应;资源贫瘠的国家不论是股票市场还是信贷市场,对天然气能源与可再生能源影响都是正向的。但是股票市场与信贷市场却对清洁能源的影响方向完全相反,主要是由于消费效应的存在:通过股权融资方式,扩大清洁能源的生产规模,产生促进作用;而信贷市场中的大部分资金并未进入与清洁能源相关的实体经济部门,因此产生了一定的抑制作用。

五 结论和政策建议

本文运用2000-2015年62个国家的面板数据,利用三类能源来表示绿色能源消费;以衡量股票市场发达程度和信贷市场扩张程度的金融指标作为解释变量,通过面板向量自回归模型和动态面板模型验证金融发展对绿色能源消费的影响。研究结果表明:首先,金融发展分别与天然气能源消费、清洁能源消费及可再生能源消费之间存在单向因果关系,金融发展对三类绿色能源消费具有显著的促进作用;其次,通过系统GMM估计发现,金融发展对三类绿色能源消费产生显著正向影响作用,且不同层面的金融发展指标对三类绿色能源消费的影响大小不同;最后,通过经济发展程度及资源丰富程度的分类,利用系统GMM估计分析发现,发展程度不同的国家由于经济发展水平及资源要素差异,信贷市场与股票市场对三类绿色能源消费的资金流向存在显著的差异,从而导致金融发展对三类绿色能源消费的影响存在显著的异质性。

在绿色能源备受重视的当下,无论是经济发展水平处于任何阶段的国家都应以自主创新方式驱动本国经济的绿色发展。技术创新是促进绿色能源产业升级的关键。因此,本国政府能通过增加绿色能源的研发投入等政策,鼓励企业实现技术瓶颈的有效突破,加快推进生产方式绿色化,促进绿色能源创新发展。对于发达国家,更应充分发挥金融在绿色能源发展中的积极作用,通过推动金融供给侧结构性改革加快能源产业的绿色转型升级。金融机构可通过推进金融产品的绿色创新,例如发行绿色股票等方式,加大对发展绿色能源技术的资金支持,解决发展绿色能源技术的融资约束问题,不断推进技术研发、应用与推广。对于发展中国家,可通过推进绿色能源结构调整与产业结构优化的方式,加快推广天然气能源,大力发展清洁能源及可再生能源。依托发展绿色能源产业的先进技术和理念,带动传统产业转型升级,加速绿色能源产业结构优化升级。