剩余会计规则制定权运用与企业盈余管理行为

——来自《长期股权投资准则》实施的经验证据

沈振宇

一、引言

Coase(1937)提出了交易费用的概念,并认为企业内部的交易费用比市场更低,由此开创了企业契约理论。各契约达成绝大多数都与会计信息特别是会计盈余信息有关(Chandler,1962;Williamson,1985;Coase,1990),因此各契约签约人关注会计信息,以及会计信息生成的相应规则,即会计规则。会计规则制定也是一种契约安排,由通用会计规则制定、剩余会计规则制定及会计规则监督三个子契约构成(谢德仁,1997;李桂荣,2012)。其中,通用会计规则是由市场化机制决定的一般性的、标准化的契约安排,一般由政府行使通用会计规则制定权,其主要表现形式是企业会计准则;剩余会计规则是通用会计规则之外剩余的、特殊的、具体的会计规则,即在通用会计规则赋予的空间或判断范围内选择会计事项处理具体规则的契约安排,是企业剩余控制权的体现,由企业经营者享有剩余的会计规则制定权;会计规则监督是对通用会计规则的遵循和执行以及对剩余会计规则制定权恰当行使进行监督的契约安排,由独立、客观、公正的会计专家(如注册会计师或特许会计师)来监督企业经营者对一般通用的会计规则的遵循和对剩余会计规则制定权的适当行使(谢德仁,1997),也包括监管机构的会计监管等(刘骏、王华明,2004)。一方面,通用会计规则赋予的判断空间越大,剩余会计规则选择越多,不同选择导致会计事项处理结果差异也越大;另一方面,只要在会计规则制定契约安排框架内,利用剩余会计规则制定权,所生成的会计信息仍具真实性(谢德仁,2000)。但是,如果无法分辨因行使剩余会计规则制定权时的不同选择所形成的会计信息,可能会对会计信息使用者产生误导,不仅不能有效保障其利益实现,反而可能使其遭受损失。因此,各契约签约方是否及如何分辨前述会计信息就十分重要。

我国会计规则制定过程中,不同时期会计准则变化较大,其中股权投资相关准则就是较为典型的一例。与2001年实施《投资准则》相比,2007、2014年实施《长期股权投资准则》,其通用会计规则赋予判断空间越来越大。准则实施后,越来越多的上市公司运用剩余会计规则制定权进行盈余管理,尤其是2014年后,沪深交易所每年均有不少公司利用变更长期股权投资核算方法确认投资收益进行盈余管理的监管案例。如,在2015年年报中,雅戈尔和青岛海尔均对被投资方派出董事,雅戈尔将派驻参股公司董事的主要权利授权给控股股东,认定其不再构成重大影响,将长期股权投资由权益法核算变更为可供出售金融资产,确认重估收益,增加当年净利润9.32亿元;青岛海尔则与其他投资方签订表决权委托协议,并增派两名董事,将长期股权投资由可供出售金融资产变更为权益法核算,确认重估收益,增加当年净利润1.67亿元。在2017年年报中,海南矿业派驻参股公司中广核的非执行董事辞职,公司声明永久放弃对参股公司继续派驻董事的权力,认定不再构成重大影响,变更了长期股权投资核算方法,确认大额重估收益,使得公司当年扭亏;鹏欣资源通过与其他投资方签订新合伙协议,认定其对合伙企业由不控制到控制,确认大额收益。这些监管案例均是长期股权投资本身未发生任何改变,公司通过不同方式或手段,主动变更长期股权投资核算方法,确认大额重估收益。前述投资收益对公司净利润影响最大,甚至有公司完全依靠投资收益扭亏。如果会计信息使用者不能分辨,直接影响甚至扭曲其对公司净利润乃至持续盈利能力的判断,其结果不仅不能有效保障其利益实现,反而可能使其遭受损失。

本文在文献回顾基础上,分析上市公司如何通过选择股权投资核算方法或变更股权投资核算方法,确认投资收益进行盈余管理,提出研究假设,然后以沪市非金融上市公司为样本,实证研究沪市公司不同期间利用长期股权准则赋予判断空间进行盈余管理的情况,最后总结研究结论。

二、文献回顾与研究假设

基于契约理论,专家学者具体从索取权理论、控制权理论、利益相关者等不同视角对企业会计规则制定权契约安排进行了研究。谢德仁(1997)从剩余索取权角度分析了现代企业会计规则制定权契约安排,指出政府享有一般通用的会计规则制定权、经营者享有剩余的会计规则制定权、注册会计师对一般通用会计规则的遵循和对剩余会计规则制定权的适当行使进行监督;刘建秋、刘冬荣(2004)研究发现,会计信息失真的制度原因是经营者既享有企业剩余索取权又享有剩余会计规则制定权与会计规则执行权,要根本扭转会计信息失真的顽疾,必须将剩余会计规则制定权与会计规则执行权分离,重构现行二者的契约安排,并提出一系列制度和机制安排。刘浩、孙铮(2005)从控制权角度分析,现代企业中,经理为了自身的(特定)控制权收益,可能制定有利于经理,不利于分散股东、债权人、政府税收等的会计信息生成规则,该规则长期发展下去,将会危及整个资本市场和借贷市场,甚至威胁到现任政府,因此政府有足够的动力去制定会计规则,也有能力来制定会计规则,但政府制定的会计规则具有不完备性,应该由企业经理层来弥补。李桂荣(2012)从利益相关者角度研究,不同利益相关者对不同层面的企业会计规则制定权契约具有不同的参与特征,及对企业会计规则制定权契约安排产生不同影响,并认为有效的企业会计规则制定权契约安排应当以利益相关者价值最大化为目标,确保不同利益相关者对会计规则制定权的恰当行使。刘骏、王华明(2004)将剩余会计规则区分为客观剩余和主观剩余,指出通用会计规则的执行和制定主体是分开的,而剩余会计规则的制定和执行却是主体合二为一的,并认为通用会计规则的监管重在执行,而剩余会计规则的监管重在制定;同时分析规则导向、纯原则导向和目标导向会计准则制定方法与剩余会计规则制定的关系。

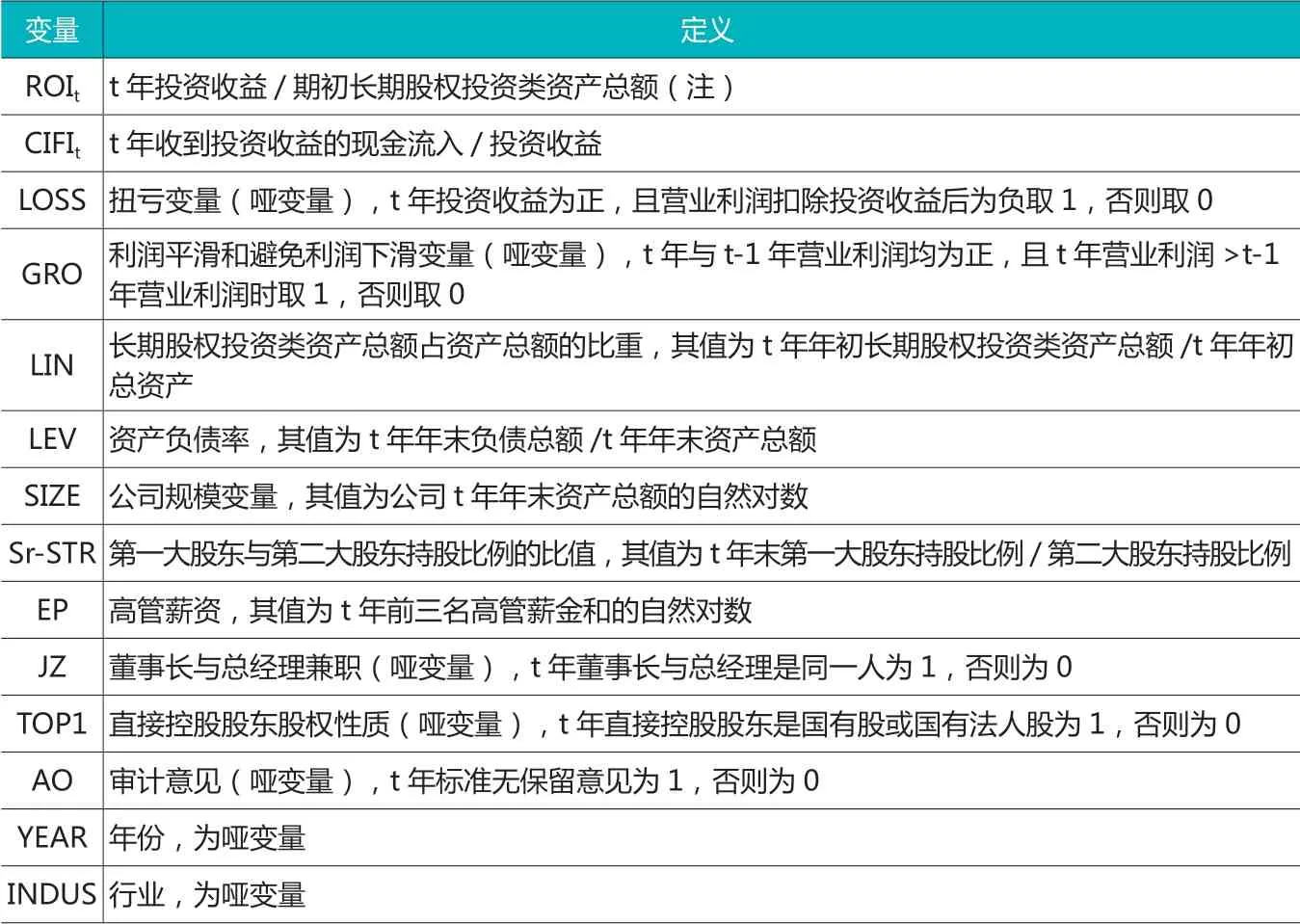

表1 变量定义

以上专家学者拟基于不同理论基础,规范研究会计规则制定契约安排的结果及其对会计信息的影响,结合会计规则实施的实证研究文献较少。进一步,会计规则制定契约安排的三个子契约相互制约、相互作用的关系研究较少。一般情况下,通用会计规则(会计准则)规范较为原则,赋予判断空间较大,剩余会计规则可选择的空间就较大,行使剩余会计准则制定权进行盈余管理就更容易,我国股权投资准则变化即为典型一例。

表2 主要变量描述性统计结果

与2001年《投资准则》相比,2007年执行股权投资准则取消了持股比例的“明线”判断标准,赋予企业基于对被投资企业财务和经营决策影响程度的判断,企业在行使剩余会计规则制定权时,可以充分利用会计准则赋予的判断空间,选择不同股权投资核算方法,实现不同财务目标;2014年执行的长期股权投资准则更是规定,变更股权投资会计核算方法,应将原股权投资账面价值调整为会计核算方法变更时点的公允价值,同时将公允价值与账面价值之间的差额确认为投资收益,计入当期损益,即在变更股权投资会计核算方法时确认重估收益。企业行使剩余会计规则制定权时,可以较为方便快捷地改变对被投资企业的影响程度,从而变更股权投资会计核算方法,确认重估收益,实现盈余管理目标。实证研究也部分证实了前述情况。2007年长期股权投资准则的实施以来,利用投资收益进行盈余管理的现象较为普遍(叶建芳等,2009),2014年新准则实施后,更多公司可以比较容易地利用投资收益进行盈余管理(黄虹等,2019)。

就投资收益确认而言,2007年前,通用会计规则规定较为明确,“明线”标准较多,赋予企业剩余会计规则制定时的选择空间较小,上市公司只能通过处置股权投资确认投资收益,实现盈余管理,难于通过其他方式确认投资收益。由于处置股权投资多为一次性交易,导致投资收益也为一次性确认,不具有可持续性,该投资收益无法与下一期投资收益关联。同时,商业逻辑上,处置股权投资时应当产生相应的现金流入,但上市公司处置股权投资的主要目的是盈余管理,一般在年末初步估算可能亏损或无法达到某些盈利目标的情况下,为确保年度净利润达标而“无奈”或“被迫”处置股权投资,其结果是该投资收益可能导致年末无法收回相应现金,多在下一期收到对应投资收益的现金流入,即与当期收到投资收益的现金流入无相关关系,与下一报告期才收到投资收益现金流入正相关。

因此,提出假设1:2006年前,当期投资收益与下一期收到投资收益的现金流入正相关。

2007年执行的长期股权投资准则,原则导向明显。赋予了企业较多的选择空间,如将权益法持股比例的“明线”标准,修改为对被投资企业财务和经营决策是否构成重大影响的判断。在这种通用会计规则下,企业在制定剩余会计规则时,完全可以通过确认对被投资企业财务和经营决策构成重大影响,将股权投资采取权益法进行核算,确认投资收益实现盈余管理,已有研究成果也验证了该结论(叶建芳等,2009)。与2006年前通过处置股权投资实施盈余管理比较,权益法下确认的投资收益更为方便,且具有可持续性,上市公司可能更偏向于用权益法确认收益实现盈余管理,迫不得已也会继续采取处置股权投资方法,由此改变了当期投资收益与下一期投资收益、当期和下一期收到投资收益现金流入的相关关系。权益法确认投资收益具有一定的可持续性,依据当期投资收益一定程度可以预计下一期投资收益情况,但权益法下确认投资收益没有或仅有部分现金流入对应,即当期投资收益与当期和下一期收到投资收益的现金流入无相关关系。

因此,提出假设2:2007至2013年度,当期投资收益与下一期投资收益正相关。

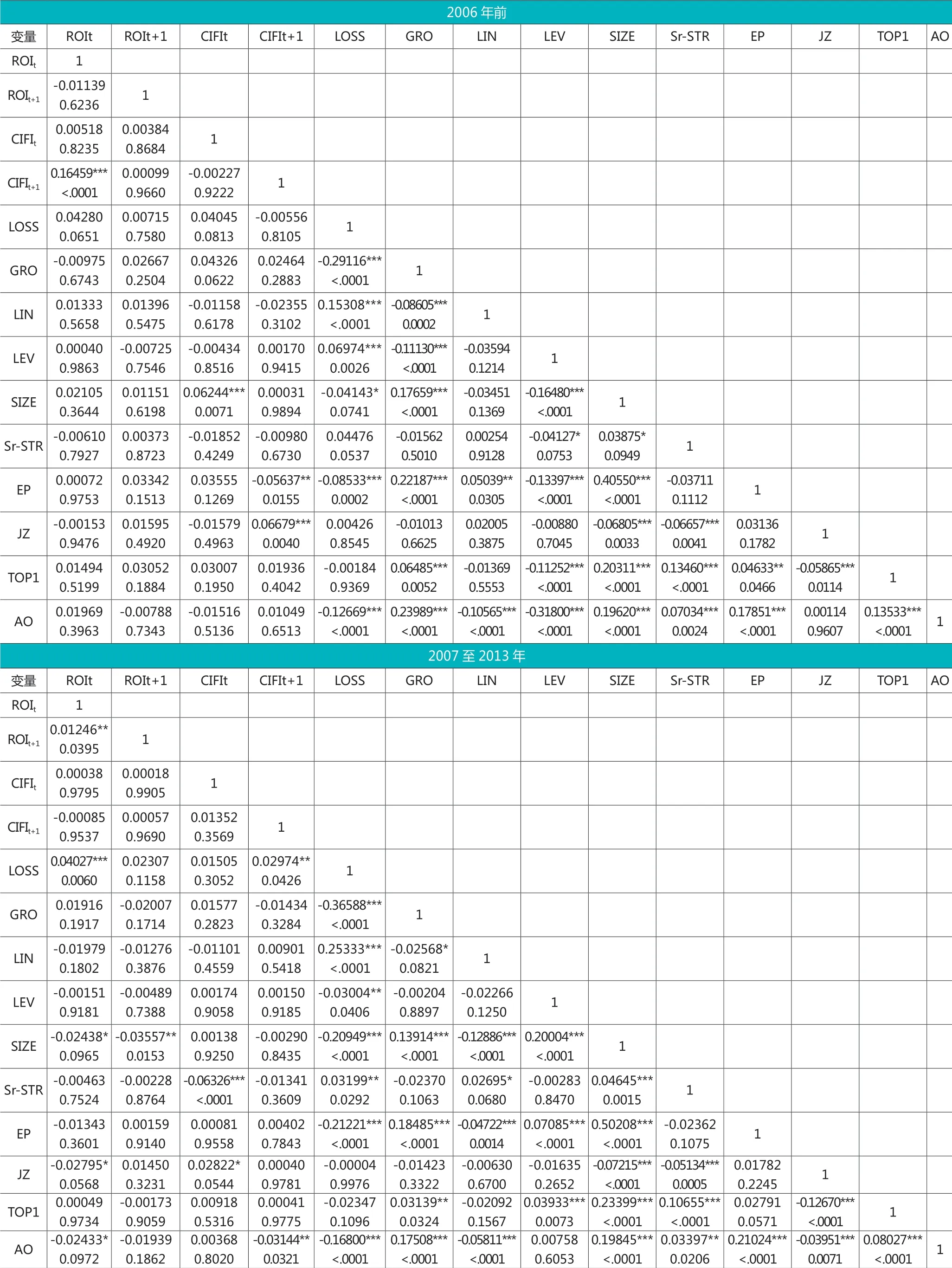

表3 主要变量的Pearson 相关性分析结果

注:相关系数的下面一行为p 值,***、**、*分别表示在1%、5%、10%的统计水平下显著。

2014年后,长期股权投资准则允许企业根据对被投资企业影响程度判断的改变而改变股权投资会计核算方法,确认重估收益。企业在制定剩余会计规则时,可以比较便捷地通过对被投资企业影响程度判断的改变,变更长期股权投资会计核算方法,确认重估收益,实现盈余管理。尽管上市公司也继续运用处置股权投资和采取权益法确认投资收益,但因确认重估收益更方便快捷,上市公司运用较为普遍(黄虹等,2019),且一般情况下确认重估收益金额较大,影响也就较大,为此改变了当期投资收益与下一期投资收益、当期和下一期收到投资收益的现金流入的相关关系。因重估收益既无持续性,也无现金流入对应,即2014年后,当期投资收益与下一期投资收益、当期和下一期收到投资收益的现金流入均无相关关系。

三、研究设计

1.样本选择与数据来源

我国股权投资相关准则变化了3次,分别是2001、2007和2014年,因WIND数据库无法提取2003年前的前三名高管薪金和的数据,所以本文分别选择2004年至2006年(2006年前)、2007年至2013年、2014年至今(2014年后)作为三个研究时间期间,且为消除金融企业的影响,选取沪市非金融行业上市公司财务数据,据此取得样本观测值分别为1825、4598和3285个。本文研究所有财务数据均来自WIND数据库,并运用SAS统计软件进行数据分析。

2.模型设计

为了验证上述假设,检验当期投资收益与下一期投资收益、当期和下一期收到投资收益现金流入的相关关系,本文以当期投资收益率(ROIt)作为被解释变量,分别以下一期期投资收益率(ROIt+1)、当期和下一期收到投资收益现金流入占投资收益的比例(CIFIt、CIFIt+1)作为解释变量,借鉴魏涛等(2007),蔡春等(2012),路军伟、马威伟(2015)等的研究成果,综合其他已有研究文献,以扭亏动机(LOSS)、利润平滑动机(GRO)、长期股权投资类资产比重(LIN)、资产负债率(LEV)、企业规模(SIZE)、股权集中度(Sr-STR)、高管薪酬(EP)、董事长与总经理兼职(JZ)、股权性质(TOP1)、审计意见(AO)、所处行业(INDUS)和年份(YEAR)等作为控制变量,设计了多元线性回归模型。

3.变量定义

参考已有研究成果,本文将主要变量定义如表1。

四、实证研究结果

1.主要变量描述性统计

从主要变量描述性统计结果(表2)看,2006年前当期投资收益率(ROIt)均值为-1.34%,2007至2013年当期投资收益率均值为37.59%,2014年后当期投资收益率均值为56.86%,当期投资收益率均值大幅增长;同理,下一期投资收益率均值(ROIt+1)由-12.86%增长到34.89%再增长到61.74%,准则变化前后当期和下一期投资收益率增长幅度较大。相反,当期收到投资收益现金流入占比(CIFIt)均值由2006年前的57.54%下降到2007至2013年的56.83%,再下降到2014年后的53.88%,下降幅度较大;下一期收到投资收益现金流入占比(CIFIt+1)均值由2006年前的97.89%下降到2007至2013年的42.65%,再下降到2014年后的37.81%,下降幅度较大。由此可以看出,2007与2014年准则变化后,沪市公司投资收益率大幅增长,但收到投资收益现金流入占比却下降幅度较为明显,即2007年后上市公司更多通过权益法确认投资收益,2014年后还通过变更长期股权投资会计核算方法确认重估收益,导致投资收益与收到投资收益现金流入无对应关系。

表4 回归结果

此外,长期股权投资类资产比重(LIN)均值出现一定幅度增长,由2006年前的7.29%增长到2007至2013年的7.74%,再增长到2014年后的8.07%,样本公司长期股权投资类资产总金额增长较为显著,由2004年1553.84亿元增长到2007年的4115.11亿元,再增长到2014年12783.76亿元,到2018年末长期股权投资类资产绝对金额达到25186.99亿元。

2.主要变量相关性分析

根据主要变量Pearson相关分析结果(表3)可知,2006年前当期投资收益率(ROIt)与下一期收到投资收益现金流入比例(CIFIt+1)在1%水平显著正相关,与下一期投资收益率(ROIt+1)和当期收到投资收益现金流入比例(CIFIt)不相关,验证了假设1,表明2006年前沪市公司更多依靠年末处置股权投资实现投资收益,实现盈余管理;2007至2013年当期投资收益率(ROIt)与下一期投资收益率(ROIt+1)在5%水平显著正相关,与当期和下一期收到投资收益现金流入比例(CIFIt、CIFIt+1)不相关,验证了假设2,表明2007至2013年沪市公司更倾向于利用权益法确认投资收益,实现盈余管理;2014年后当期投资收益率(ROIt)与下一期投资收益率(ROIt+1)及当期和收到投资收益现金流入比例(CIFIt、CIFIt+1)均不相关,与前述分析结果一致,表明2014年后沪市公司更倾向于利用变更股权投资会计核算方法确认重估收益,实现盈余管理。

此外,2007至2013年及2014年后当期投资收益率(ROIt)与扭亏动机(LOSS)均在1%水平显著正相关,表明2007年以来,沪市公司运用投资收益实现扭亏较为明显,这与已有研究结果(叶建芳等,2009;黄虹等,2019)和沪市公司监管实践情况一致。

3.回归分析

由回归结果(表4)知,2006年前,当期投资收益率(ROIt)与下一期收到投资收益现金流入比例(CIFIt+1)在1%水平均显著正相关,验证了假设1,但与下一期投资收益率(ROIt+1)和当期收到投资收益现金流入比例(CIFIt)不相关。2007至2013年,当期投资收益率(ROIt)与下一期收到投资率(ROIt+1)在1%水平均显著正相关,验证了假设2,与当期和下一期收到投资收益现金流入比例(CIFIt、CIFIt+1)不相关。2014年后,当期投资收益率(ROIt)与下一期投资收益率(ROIt+1)及当期和收到投资收益现金流入比例(CIFIt、CIFIt+1)均不相关。回归结果与相关性分析结果一致,回归结果不仅验证了前述假设,也验证了前述投资收益相关分析结果。

同时,从回归结果看,2007年后,当期投资收益率(ROIt)与扭亏动机(LOSS)均显著正相关,表明沪市公司2007年以后多通过确认投资收益扭亏,实现盈余管理,这与相关性分析结果一致,也与已有研究结论一致(叶建芳等,2009;黄虹等,2019),也证明2006年前上市公司难于利用确认投资收益实现扭亏,2007年后运用投资收益实现扭亏现象较为普遍了。此外,2007年后长期股权投资类资产占资产总额之比与投资收益率显著负相关,表明股权投资类资产比例越大,获取投资收益比率越小,可以解释为,投资效率随投资比例增大而下降,表明上市公司“不务正业”(对外股权投资)有点“得不偿失”(投资收益率下降)。

4.稳健性和内生性检验

本文分别以扭亏样本、利润平滑的样本作为研究样本,回归分析当期投资收益率(ROIt)与下一期投资收益率(ROIt+1)及当期和收到投资收益现金流入比例(CIFIt、CIFIt+1)的相关关系,回归结果不改变三个研究时间区间前述变量的相关关系。同时,由相关性分析知,三个研究时间区间内GRO、LOSS、SIZE、EP、Sr-STR、AO等变量间相关性显著且相关系数较大,为了排除这些变量间的相关性对回归分析结果的影响,本文去掉这些变量逐步进行回归分析,结果不改变三个研究时间区间当期投资收益率(ROIt)与下一期投资收益率(ROIt+1)及当期和收到投资收益现金流入比例(CIFIt、CIFIt+1)的相关关系。

五、研究结论

会计规则制定中,通用会计规则赋予判断空间越大,企业越容易运用剩余会计规则制定权进行盈余管理。2007年执行的长期股权投资准则,赋予了企业选择权益法的判断空间,企业可以选择权益法确认投资收益,实现盈余管理;2014年执行的长期股权投资准则,更赋予了企业变更股权投资会计核算方法的判断空间,企业通过变更长期股权投资会计核算方法确认重估收益,实现盈余管理。本文实证研究结果表明,2006年前沪市公司通过处置股权投资确认投资收益实现盈余管理,2007年至2013年沪市公司多通过权益法确认投资收益实现盈余管理,2014年后沪市公司更倾向于通过变更长期股权投资会计核算方法确认重估收益实现盈余管理。