权益法操纵、高管变更与薪酬契约

一、引 言

权益法是企业核算对外股权投资的会计核算方法。我国《企业会计准则第2号——长期股权投资》(2006,2014)(以下简称CAS2(2006,2014))规定,权益法适用于投资方能与其他合营方一起对被投资单位实施“共同控制”的权益性投资(即“对合营企业投资”),和投资方持有的能够对被投资单位实施“重大影响”的权益性投资(即“对联营企业投资”)。

在我国,上市公司使用权益法核算对外股权投资的现象较为普遍。2018年,我国共有67.4%的上市公司采用权益法核算对外股权投资,平均每家上市公司依据权益法确认的投资收益占当年净利润的5.1%。2020年我国证监会发布的《监管规则适用指引——会计类第1号》指出,实务中部分上市公司在判断对被投资单位是否具有“重大影响”时对准则的理解存在偏差和分歧。这表明,部分上市公司存在权益法运用不当的问题。已有研究认为,现行会计准则关于权益法使用条件的判断标准弹性较大,上市公司需要结合持股比例、在被投资单位的董事席位等实际情况综合判断,这导致管理层很可能会根据自身意图决定权益法的使用

。例如,当被投资单位盈利时,上市公司会采用权益法核算该项对外股权投资;而当被投资单位亏损时,上市公司则会规避权益法,转而采用公允价值计量该项对外股权投资。

(1)LVQ神经网络可以很好地实现对地下水源热泵系统EER等级划分的预测,并能清楚地计算该系统的节能等级,对以后系统在节能方面的完善奠定了一定的基础。

与以往研究的应计盈余管理活动和真实盈余管理活动不同,操纵权益法有如下优势:首先,上市公司操纵权益法会增加报表利润,但却不会干扰企业的正常经营活动。由于现行准则关于权益法的使用规定弹性较大,上市公司为了采用权益法核算对外股权投资,往往故意忽略其在被投资单位持股比例较低的不利信息,仅强调可以向被投资单位委派董事的有利条件

。总体而言,上市公司通过片面强调有利信息解释其对被投资单位的影响操纵权益法的运用,但该操纵行为与企业的正常经营活动基本不相关。其次,权益法创造利润的能力较强。根据权益法的核算规则,无论被投资单位是否作出利润分配的计划,投资方均应根据被投资单位的净利润按其持股比例确认相应份额的投资收益。最后,依据权益法确认的投资收益不属于证监会规范的非经常性损益,也不属于所得税的征税范围,不需要对此缴纳所得税。因此,操纵权益法是一种“利已不损人”的盈余管理手段。

面对现行会计准则关于权益法使用条件的弹性规定以及权益法创造利润的能力,我国上市公司新任高管是否会运用权益法进行盈余管理?如果新任高管存在操纵权益法的盈余管理行为,管理层薪酬契约如何看待权益法的运用?本文将对上述问题展开研究。新任高管在任职之初需要向股东大会和董事会证明个人能力,表明个人才干优于前任高管

,因此,新任高管往往拥有强烈的盈余管理动机

。面对权益法“利已不损人”的特点,新任高管可能会操纵权益法美化报表业绩。管理层薪酬契约作为规范盈余管理的手段之一,如果能察觉高管操纵权益法的盈余管理行为,则会对此进行处罚。

本文以2007—2018年我国A股上市公司为样本,实证结果发现:(1)上市公司新任高管上任后会操纵权益法确认更多的非合规投资收益,且新确认一项或多项以权益法核算的对外股权投资的概率更高。(2)当上市公司操纵权益法确认的非合规投资收益更多时,或当上市公司新确认一项或多项以权益法核算的对外股权投资时,上市公司的管理层薪酬水平更高。(3)在业绩压力较大的情形下,新任高管上任后操纵权益法确认的非合规投资收益更多、新确认一项或多项以权益法核算的对外股权投资的概率更高。然而,业绩压力较大的上市公司操纵权益法确认的非合规投资收益和采用权益法核算的对外股权投资对其管理层薪酬水平的提升作用依旧显著。上述结果表明,新任高管上任后会操纵权益法美化报表,但管理层薪酬契约高度认可采用权益法核算的非合规投资收益,并未察觉管理层操纵权益法的盈余管理行为。

本文的研究可能有如下贡献:第一,已有研究详细分析了美国、挪威等国家的会计准则关于权益法运用的规定

,但对中国会计准则的探讨较少。我国会计准则关于权益法的规定与美国、挪威的会计准则存在显著差异,本文实证检验了我国会计准则关于权益法规定的实施效果,是对权益法相关研究的有益补充。第二,本文拓展了真实盈余管理活动的文献。已有研究发现,真实盈余管理活动包括销售资产、削减研发支出和回购股票等

。本文认为操纵权益法具有“利己不损人”的特点,即有助于提高当期业绩却不以打乱企业正常生产活动为代价,这为企业进行真实盈余管理活动提供了新证据。第三,本文丰富了高管变更和高管薪酬契约有效性的文献。现有文献较少探讨高管变更与真实盈余管理活动的关系

,并且关于高管薪酬契约有效性的研究尚未得到一致结论

。本文探讨了权益法操纵与高管变更、管理层薪酬契约之间的关系,是对高管变更研究和上市公司薪酬契约有效性研究的有益补充。

二、理论分析与研究假设

(一)权益法操纵与高管变更

本文以2007—2018年沪深两市A股上市公司为初始样本,按如下标准筛选:剔除金融行业、保险行业的上市公司;剔除当年属于ST的上市公司;剔除数据缺失的上市公司;考虑到仅当采用权益法核算的投资收益为正时,操纵权益法才能发挥美化报表的功能,故剔除依据权益法核算的投资收益为负的上市公司;最终得到14543个观测值。需明确,财政部分别在2006年和2014年发布了《企业会计准则第2号——长期股权投资》(2006,2014)以规范权益法的使用,但上述两份准则关于权益法使用条件的规定基本一致,故样本期间内的会计准则变更不影响本文的实证结果。本文的数据均来源于国泰安数据库。

与应计盈余管理活动和真实盈余管理活动不同,操纵权益法可以在短期内提高公司利润,但又不以干扰公司正常生产经营活动为代价,这可能成为新任高管美化业绩的重要手段。具体而言,操纵权益法有以下优势:

论坛共进行了7个主旨发言和50多人分组发言。主旨发言分别由呼伦贝尔学院外国语学院院长田振江教授、论坛执行副主席王相锋教授、大连民族大学外国语学院院长王维波教授、呼伦贝尔学院外国语学院张锁军主任、宁夏大学外国语学院杨春泉教授主持。分组发言由遵义医学院外语学院谭占海院长、华侨大学黄小萍教授、河北金融学院外语学院徐三乔院长主持。

第二,现行会计准则关于权益法使用范围的规定弹性较大,管理层运用准则的弹性规定操纵权益法,但操纵权益法不会干扰企业的正常经营活动。现行准则CAS2(2006,2014)规定,当投资方能对被投资单位实施“重大影响”或“共同控制”时,应采用权益法核算该项对外股权投资。“重大影响”是指投资方对被投资单位的财务和经营政策有参与决策的权力,但不能控制或与其他方一起共同控制这些政策的制定。在判断投资方能否对被投资单位实施“重大影响”时,现行准则要求投资方综合考虑其能否向被投资单位委派董事、监事和高管,是否与被投资单位发生重要交易等各项情形进行判断。这表明在确定是否运用权益法核算对外股权投资时需要管理层进行主观判断。然而,管理层往往会利用会计准则赋予的主观判断进行盈余管理

。当前,我国资本市场已出现误用、滥用权益法的现象。我国证监会发布的《2019年上市公司年报会计监管报告》中指出,我国上市公司存在以权益法核算的长期股权投资与金融工具分类不正确的问题。戴德明等(2021)发现,上市公司为了采用权益法核算对外股权投资,会强调公司可以向被投资单位委派董事,故意忽略公司持有被投资单位股份较少等不利信息

。这表明,上市公司通过片面解释已有信息、强调公司可以对被投资单位实施“重大影响”即可操纵权益法的使用,这并不以干扰企业正常经营活动为代价。

第三,操纵权益法美化报表被监管机构惩处和被市场参与者察觉的风险均较低。整理2007—2020年我国证监会对上市公司的处罚意见书后发现,证监会尚未对误用、滥用权益法的盈余管理行为进行惩处。此外,现有研究表明市场参与者也无法准确识别企业操纵权益法的盈余管理行为

。

综上,由于新任高管需要在其任期的第一或第二个会计年份,向董事会和股东大会证明自身能力、谋求董事会和股东大会的信任和支持,往往会采用盈余管理手段调增会计利润。然而,传统的应计盈余管理活动和真实盈余管理活动会损害公司长远利益,因此,新任高管更倾向于实施一种不会损害公司长远利益、但又可以在短期内增加公司利润的盈余管理活动,而操纵权益法恰恰满足了新任高管的利益需求。如上所述,操纵权益法“利已不损人”。一方面,权益法的核算规则要求,无论被投资单位是否发放现金股利,投资方均需要根据持股比例确认相应的投资收益,故权益法的核算规则有利于增加公司利润;另一方面,现行会计准则关于权益法的弹性规定为管理层提供了操纵的空间,管理层操纵权益法不会损害企业的正常经营活动,且管理层操纵权益法后被监管机构处罚和外部投资者察觉的风险很低。因此,新任高管有可能在任期的第一个会计年份内操纵权益法美化业绩。具体表现为,在新任高管任期内的第一个会计年份,上市公司操纵权益法确认了非合规的投资收益,上市公司新确认一项或多项以权益法核算的对外股权投资的概率更高。由此,本文提出假设1和假设2。

试验的速溶油茶是经过炒制、粉碎、浸提、过滤、冷却、冷冻、干燥工艺制成,成品为不规则形。炒制使原料增香入味,粉碎、开水浸提增加油茶浸提速度及得率,低温真空冷冻干燥很好地保留了油茶的色泽、香气和营养成分。成品用开水一冲即可饮用,无沉淀物,有少量悬浮物(但无颗粒感),建议先用温水调成糊状,再用开水冲调饮用。本速溶油茶携带方便、饮用方便,饮用时可根据自己口味调节浓度,增加其特色饮品的受众。

假设2:在新任高管上任后的第一个会计年份,上市公司新确认一项或多项以权益法核算的对外股权投资的概率更高。

“暴风雨”名称的由来可能正是因为开头浓烈的氛围。虽然,当辛德勒问贝多芬这首奏鸣曲意味着什么时,大师告诉他去读莎士比亚的《暴风雨》,但是有些研究家认为贝多芬从来不是一位“莎士比亚专家”,罗森甚至说,贝多芬可能除了知道《暴风雨》这个剧本的名字之外,并没有真正读过其内容。但无论如何,“暴风雨”的名称还是恰当地表达了该乐章神秘而猛烈的情绪,在演奏反差强烈的广板与快板音乐时,不禁让人联想到戏剧《暴风雨》中主人公普洛斯彼罗的咒语,以及船只在大海中迷失的场景。

假设1:在新任高管上任后的第一个会计年份,上市公司根据权益法确认的非合规投资收益更多。

(二)权益法操纵与管理层薪酬契约

面对权益法创造利润的能力以及现行准则关于权益法使用的弹性规定,新任高管上任后很可能操纵权益法的使用以实现美化业绩的目标。会计利润作为我国上市公司高管薪酬契约中的重要考核指标

,而权益法核算的投资收益又是会计利润的重要组成部分,是管理层薪酬契约的考核范围之一。在此情况下,管理层薪酬契约如何看待权益法核算的投资收益?是否依旧高度认可采用权益法核算的非合规投资收益?

有效的管理层薪酬契约是监督管理层行为、最大化股东价值的工具

。故有效的管理层薪酬契约可以识别管理层操纵权益法的盈余管理行为,在衡量管理层的工作绩效时,管理层薪酬契约的考核指标会剔除根据权益法核算的非合规投资收益,此时上市公司当期以权益法核算的非合规投资收益与管理层薪酬水平无显著关系,并且,上市公司当期新增的以权益法核算的对外股权投资与管理层薪酬水平也无显著关系。然而,如果管理层薪酬契约无效,即管理层薪酬契约并未考虑权益法的可操纵性,则管理层薪酬契约会将按照权益法核算的非合规投资收益视为企业正常经营活动产生的收益,故上市公司当期以权益法核算的非合规投资收益与管理层薪酬水平显著正相关,且上市公司当期新增的以权益法核算的对外股权投资与管理层薪酬水平显著正相关。由此,本文提出假设3和假设4。

假设3a:在其他条件相同的情况下,上市公司采用权益法确认的非合规投资收益与高管薪酬水平无显著相关关系。

假设3b:在其他条件相同的情况下,上市公司采用权益法确认的非合规投资收益与高管薪酬水平显著正相关。

第一,权益法创造利润的能力远远优于其他股权核算方法

。我国现行会计准则规定,核算对外股权投资的会计方法包括权益法、成本法和公允价值计量。与成本法相比,采用权益法核算更有助于增加投资方的报表利润。根据权益法的核算规则,当投资方以成本记录被投资单位的投资收益后,投资的账面价值应与被投资单位所有者权益的变动保持一致

。因此,无论被投资单位是否发放现金股利,投资方均需要根据被投资单位净利润按持股比例确认相应份额的投资收益。但采用成本法核算,仅在被投资单位发放现金股利时,投资方才可以根据实际收到的现金股利确认投资收益。另一方面,Bell和Griffin(2012)发现,采用公允价值计量对外股权投资后,在持有对外股权投资期间产生的公允价值变动损益会给投资方报表带来收益波动

。与公允价值计量相比,如果被投资单位当年确认了净利润,采用权益法核算可以为投资方提供较为稳定的报表利润。此外,在我国制度背景下,权益法创造利润的能力被进一步放大。根据我国证监会规定,企业采用权益法确认的投资收益属于经常性损益,故企业以权益法核算对外股权投资更容易达到证监会的相关考核标准。并且,根据权益法核算的投资收益不属于我国所得税的征税范围,企业不需对以权益法核算的投资收益缴纳所得税。

假设4a:相比没有新确认以权益法核算的对外股权投资的年份,高管薪酬水平在新确认了以权益法核算的对外股权投资的年份中无显著变化。

假设4b:相比没有新确认以权益法核算的对外股权投资的年份,高管薪酬水平在新确认了以权益法核算的对外股权投资的年份中显著提高。

三、研究设计

(一)样本选择与数据来源

在两权分离的现代企业制度下,由于股东无法准确衡量管理层的努力程度,为了激励管理层努力工作,股东往往会采用以会计利润为基础的薪酬契约对管理层进行考核评价

。但管理层出于自身利益最大化的考量,往往有动机操纵会计利润以达到薪酬契约的考核标准。股东和管理层之间的利益冲突在高管变更这一阶段更为尖锐。Vancil(1987)认为,新任高管上任后主要有两个任务:一是管理好自身团队,在公司内部树立威信;二是在任期内的第一或第二个会计年份达到董事会或股东大会的考核标准,以展现自身能力、谋取更高的薪酬

。因此,新任高管能否获得董事会或股东大会的认可,证明其经营能力强于前任高管,其任期的前两个会计年度的公司绩效水平至关重要。已有研究发现,新任高管上任后会通过会计政策选择、会计估计变更等应计盈余管理活动美化业绩,或通过削减当期研发支出和广告费用等真实盈余管理活动操纵利润

,但由于运用应计盈余管理活动的操纵空间有限,真实盈余管理活动则会干扰企业的正常经营,损害公司的长期价值

。因此,即使新任高管有强烈的盈余管理动机,也会谨慎权衡盈余管理活动的收益和成本。

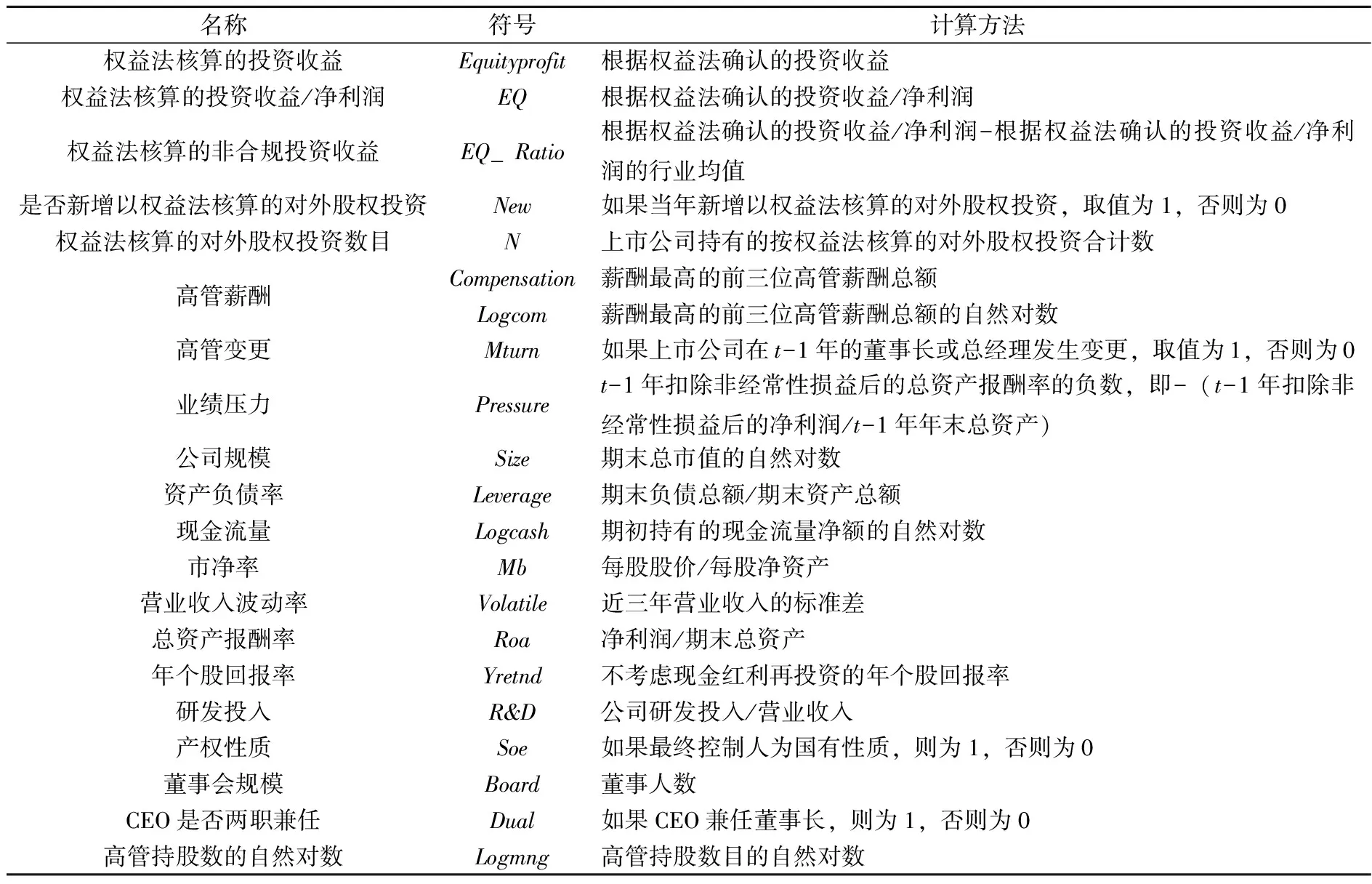

(二)变量定义

1

高管变更(

)。借鉴已有研究

,将董事长或总经理的变更定义为高管变更。如果上市公司在

-1年发生了高管变更,

为1,否则为0。

2

以权益法核算的非合规投资收益(

_

)。将企业当年以权益法核算的投资收益区分为合规部分和非合规部分,非合规部分反映了企业操纵权益法的盈余管理行为。

_

=企业当年根据权益法确认的投资收益

净利润-当年根据权益法确认的投资收益

净利润的行业均值。

_

越大,企业以权益法核算的投资收益超过其同年份行业均值越多,企业确认的以权益法核算的非合规投资收益越多。

3

当年是否新增以权益法核算的对外股权投资(

)。如果当年新增了以权益法核算的对外股权投资,

为1,否则为0。

4

高管薪酬(

)。与前人文献一致

,以上市公司年报中披露的“薪酬最高的前三位高层管理人员”为“高管”,以前三名高管货币薪酬总额的自然对数衡量高管薪酬。

(三)模型设计

为了检验假设1和假设2,即高管变更与企业操纵权益法的关系,建立模型(1)和模型(2)。模型(1)和模型(2)的自变量是企业

-1年董事长或总经理是否发生变更(

)。因变量分别是企业当年以权益法核算的非合规投资收益(

_

)、企业当年是否新增以权益法核算的对外股权投资(

)。借鉴已有研究

,模型(1)和模型(2)的控制变量包括公司规模(

)、期初持有的现金流量净额的自然对数(

)、资产负债率(

)、年个股回报率(

)、营业收入波动率(

)、市净率(

)和产权性质(

)。

(2)坡口开制 600MPa和800MPa级别优先采用坡口机、铣边机加工,当采用热切割方法须将割口表面淬硬层、过热组织等用砂轮磨掉,磨削层厚≥1mm。

_

,

=

+

×

,

+

×

,

+

×∑

+

×∑

+

,

1.4 统计学方法 采用SPSS 18.0统计学软件对数据进行分析。计量资料以均数±标准差表示,组间比较采用t检验。计数资料以例(百分率)表示,比较采用χ2检验。以P<0.05为差异有统计学意义。

(1)

,

=

+

×

,

+

×

,

+

×∑

+

×∑

+

,

(2)

为了检验假设3和假设4,即管理层薪酬契约是否能制约高管操纵权益法的盈余管理行为,建立模型(3)和模型(4)。模型(3)和模型(4)的自变量分别为企业当年确认的以权益法核算的非合规投资收益(

_

)和企业当年是否新增以权益法核算的对外股权投资(

)。因变量均为企业当年的高管薪酬水平(

)。借鉴已有研究

,模型(3)和模型(4)的控制变量包括公司规模(

)、资产负债率(

)、总资产报酬率(

)、年个股回报率(

)、CEO是否两职兼任(

)、董事会规模(

)、高管持股数目的自然对数(

)、研发投入(

)和股权性质(

)。

,

=

+

×

_

,

+

×

,

+

×∑

+

×∑

+

,

(3)

,

=

+

×

,

+

×

,

+

×∑

+

×∑

+

,

该次数据证实,实验组患者的 TC(5.68±1.26)mmol/L、TG(2.69±1.04)mmol/L、LDL-C(4.15±0.92)mmol/L 以及ApoB(1.19±0.15)g/L 指标均高于对照组,对照组的HDL-C(1.40±0.46)mmol/L 以及 ApoA(1.20±0.21)g/L 高于实验组,组间对比差异有统计学意义(P<0.05)。对照组血浆黏度(PV)、全血黏度、HCT(血细胞比容)以及 ESR(血沉)等血液流变学指标高于实验组,两组对比差异有统计学意义(P<0.05)。

So when Q is small enough to satisfy condition (9),the two pole frequencies will surely merge together. Accordingly, there are two design methods for wideband matching proposed in this work:

(4)

为避免年度、行业差异带来的影响,模型(1)—模型(4)控制了行业和年份固定效应,并采用了公司个体层面的聚类标准误。具体变量定义与度量方法详见表 1。

四、回归结果与分析

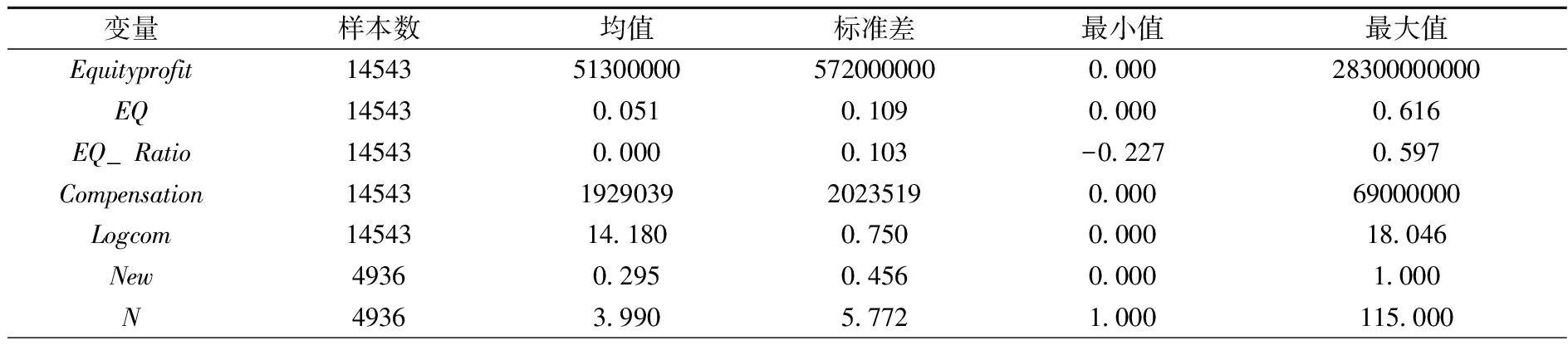

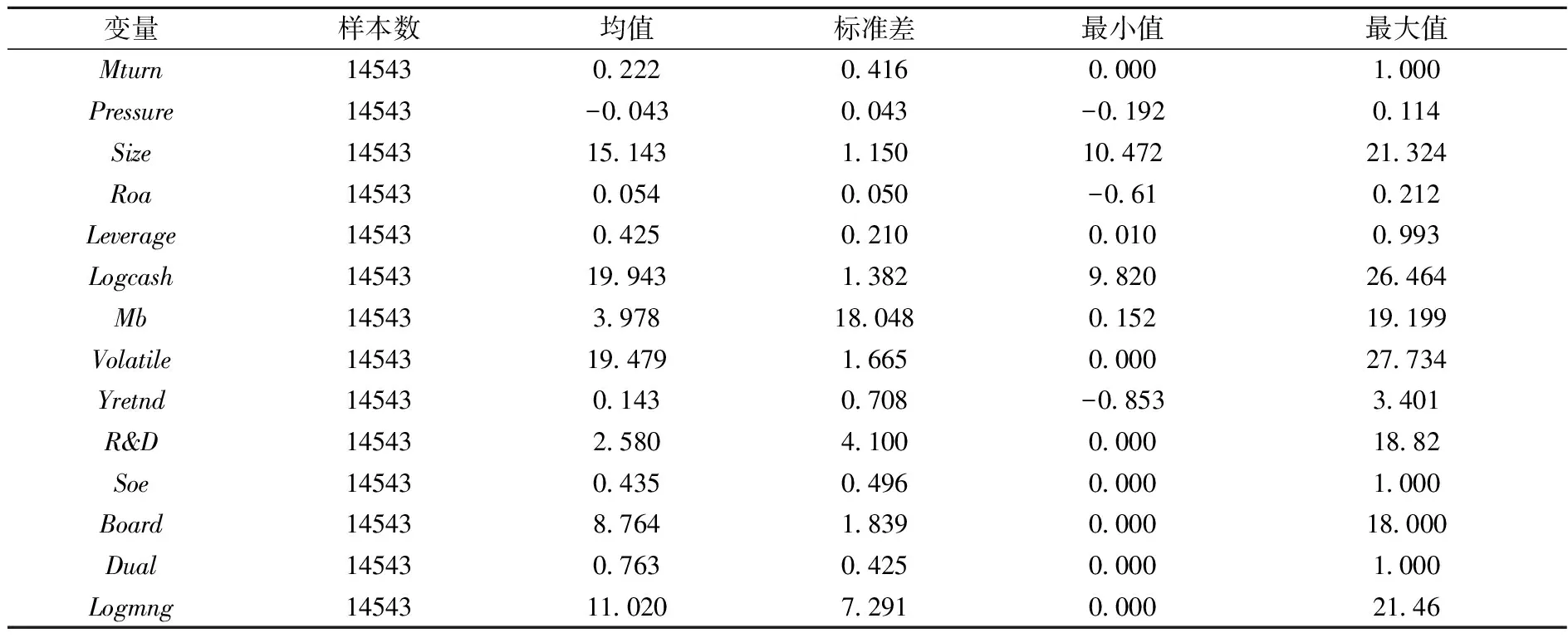

(一)描述性统计

由表2知,2007—2018年,我国上市公司平均每年根据权益法确认的投资收益(

)为5130万元,根据权益法确认的投资收益平均占净利润的比例(

)为5

1

,其中,少数公司以权益法核算的投资收益占净利润的比例超过50

。由于CSMAR数据库关于2014—2018年的上市公司对外股权投资项目持股数据的缺失较多,故上市公司对外股权投资数目的观测值仅为4936个。其中,变量

的均值为0

295,表明共有1456家上市公司在样本期间内新确认了以权益法核算的对外股权投资;变量

的最小值为1,最大值为115,表明各家上市公司在各年份采用权益法核算的对外股权投资的数目差别较大。此外,变量

的均值为0

222,表明共有22

2

的样本公司在

-1年变更了董事长或总经理。

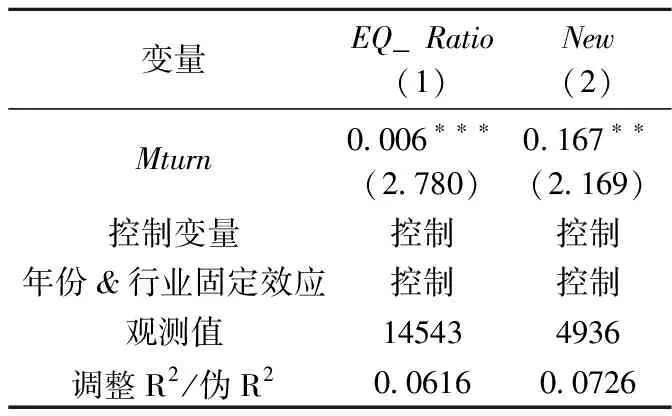

表5是高管变更与权益法操纵的实证结果。表5第(1)列是模型(1)的回归结果,其中,

系数为0

006,在1

水平上显著为正。这表明,与

-1年未发生高管变更的上市公司相比,

-1年发生高管变更的上市公司当年采用权益法核算的非合规投资收益更多。本文假设1得到验证。表5第(2)列是模型(2)的回归结果,其中,

系数为0

167,在5

水平上显著为正。这表明,与

-1年未发生高管变更的上市公司相比,

-1年发生高管变更的上市公司当年新确认一项或多项以权益法核算的对外股权投资的概率更高,该实证结果支持了假设2。表5回归结果表明,在新任高管就任后的第一个完整会计年度,新任高管为了向董事会和股东大会证明自身才干,会操纵权益法进行盈余管理。

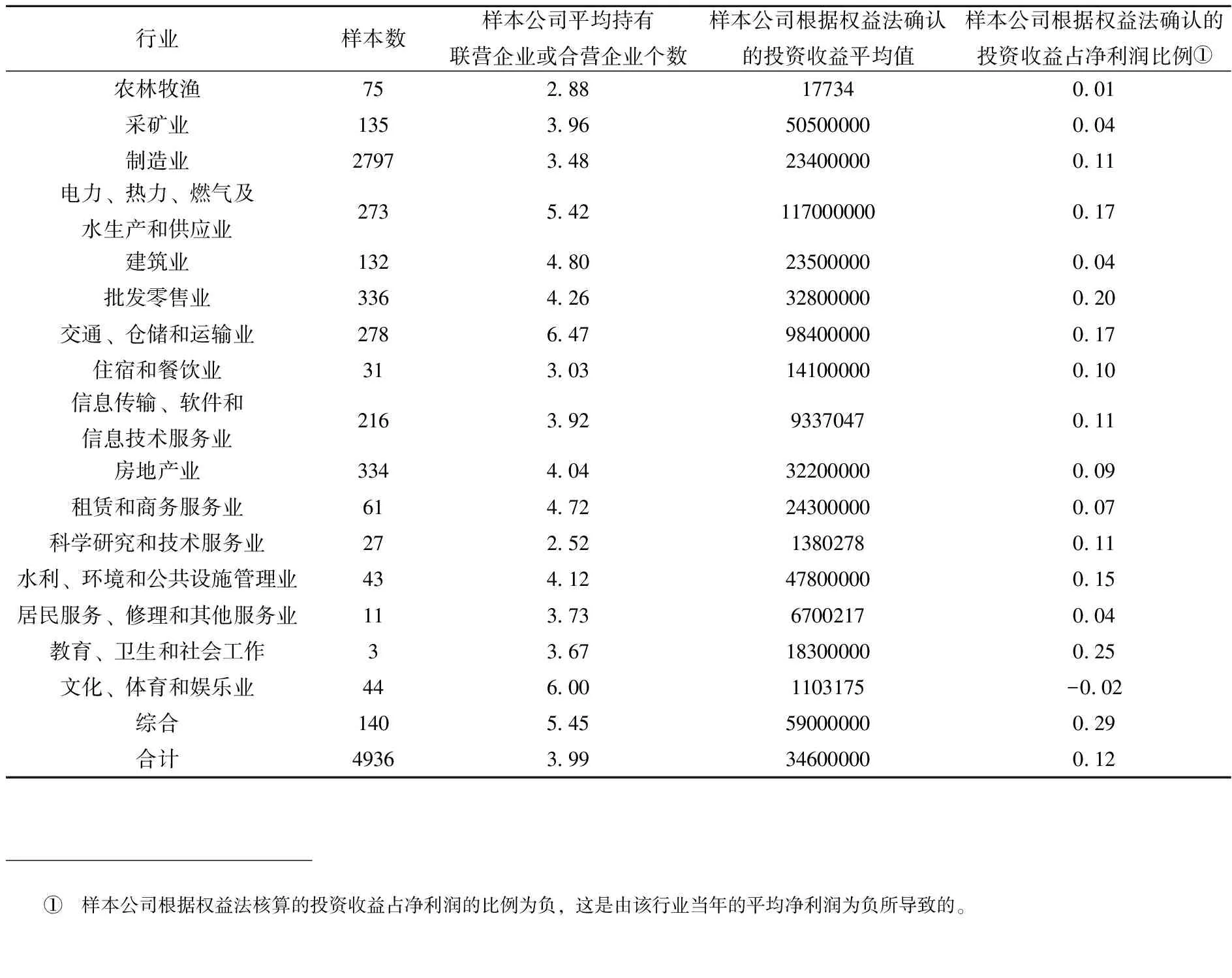

表3分析了各行业持有的以权益法核算的对外股权投资项目。统计结果显示,交通运输行业上市公司平均持有以权益法核算的对外股权投资项目最多,平均每家样本公司持有6

47项以权益法核算的对外股权投资,根据权益法确认的投资收益占净利润的比例为17

;科学研究和技术服务行业平均持有以权益法核算的对外股权投资项目最少,平均每家样本公司持有2

52项以权益法核算的对外股权投资项目,根据权益法确认的投资收益占净利润的比例为11

。

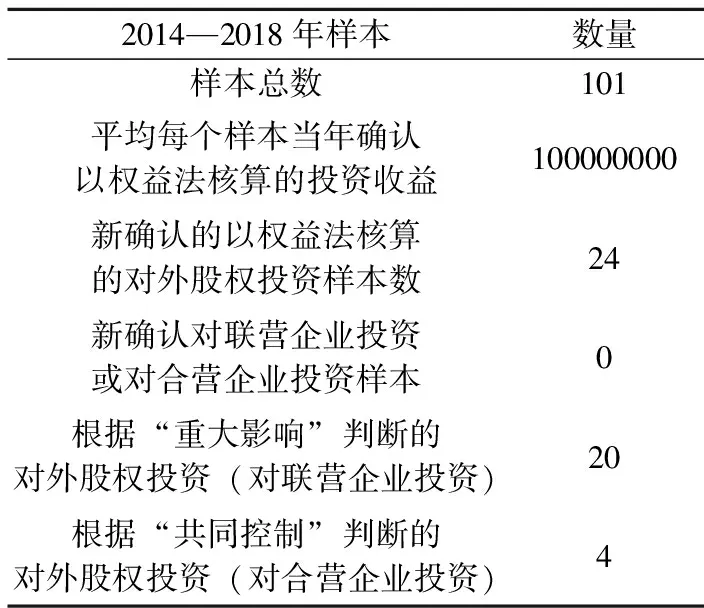

为了进一步探究上市公司以权益法核算的对外股权投资的确认依据,本文统计了2014—2018年样本公司新确认的对外股权投资数据。表4统计结果显示,有24个样本在样本期间新增了以权益法核算的对外股权投资,其中20项对外股权投资以投资方可以对被投资单位实施“重大影响”作为确认依据。这表明,上市公司更偏向采用“重大影响”作为权益法的确认标准。本文理论分析认为,“重大影响”标准弹性较大,实务中无法为“重大影响”标准提供充分客观的证据,且权益法创造利润的能力较强,管理层为了美化报表会操纵“重大影响”标准以确认一项以权益法核算的对外股权投资。表4的结果侧面反映了管理层操纵“重大影响”标准达到使用权益法目标的盈余管理行为。

(二)回归结果

由于餐厨垃圾的高含水率、高有机物等特点,决定了餐厨垃圾直接填埋的可行性较低。餐厨垃圾填埋处理技术在国内尚无应用的实例,其主要优缺点如下:优点是处理数量很大,运输成本费用很低,处理工艺没有什么科技含量,处理起来也方便、简单。但同时也存在许多缺点,比如大量占用土地,增加成本投资,且填埋场空间有限,需要持续不断新建,进一步增加土地资源的占用与投资成本。所以填埋处理虽然现在是一些经济欠发达地区常用主要处理方法之一,但是会带来严重的后遗症和二次污染问题,随着地区经济的发展今后会杜绝这种处理方法。

表6是权益法操纵与管理层薪酬契约的实证结果。表6第(1)列是模型(3)的回归结果,其中,

_

系数为0

168,在5

水平上显著为正。这表明,在同等条件下,企业以权益法核算的非合规投资收益越多,管理层的薪酬水平越高。本文假设3b得到验证。表6第(2)列是模型(4)的回归结果,其中,

系数为0

057,在1

水平上显著为正。这表明,在同等条件下,如果企业新确认了以权益法核算的对外股权投资,管理层当年的薪酬水平更高,该实证结果支持了假设4b。表6实证结果表明,管理层薪酬契约高度认可采用权益法核算的非合规投资收益,并未察觉管理层操纵权益法美化报表的盈余管理行为。

但土味不一定意味着无知无用,“土味情话”便是一个积极而有趣的分支。在传统情话显得腻味虚假时,不止流量小生用土味情话撩粉无数,就连各大综艺节目也纷纷跟风。

就大历史而言,我们正处在一个重要的时间节点——中国现代文学已满百年,新时期文学已满四十年。虽然标志性作品发表的时间略有先后,但大体而言,从2017年持续至2019年,“新诗百年”“现代小说百年”“五四新文学百年”“新中国文学”“新时期文学”都会是文学界关注和研讨的主题,既是总结和纪念,更是重新发现,并思考如何在历史中看清我们的当下。

(三)进一步检验

本文进一步检验了在不同业绩压力的情形下,高管变更与权益法操纵、以及权益法操纵与管理层薪酬契约之间的关系。扣除非经常性损益后的净利润是我国上市公司高管薪酬契约常用的考核标准之一

,也是证监会的考核指标之一。因此,我国上市公司普遍面临着扣除非经常性损益后的净利润的考核压力。借鉴已有研究

,采用上市公司

-1年扣除非经常性损益后的总资产报酬率的负数衡量企业面临的业绩压力(

),

越大,企业面临的业绩压力越大。

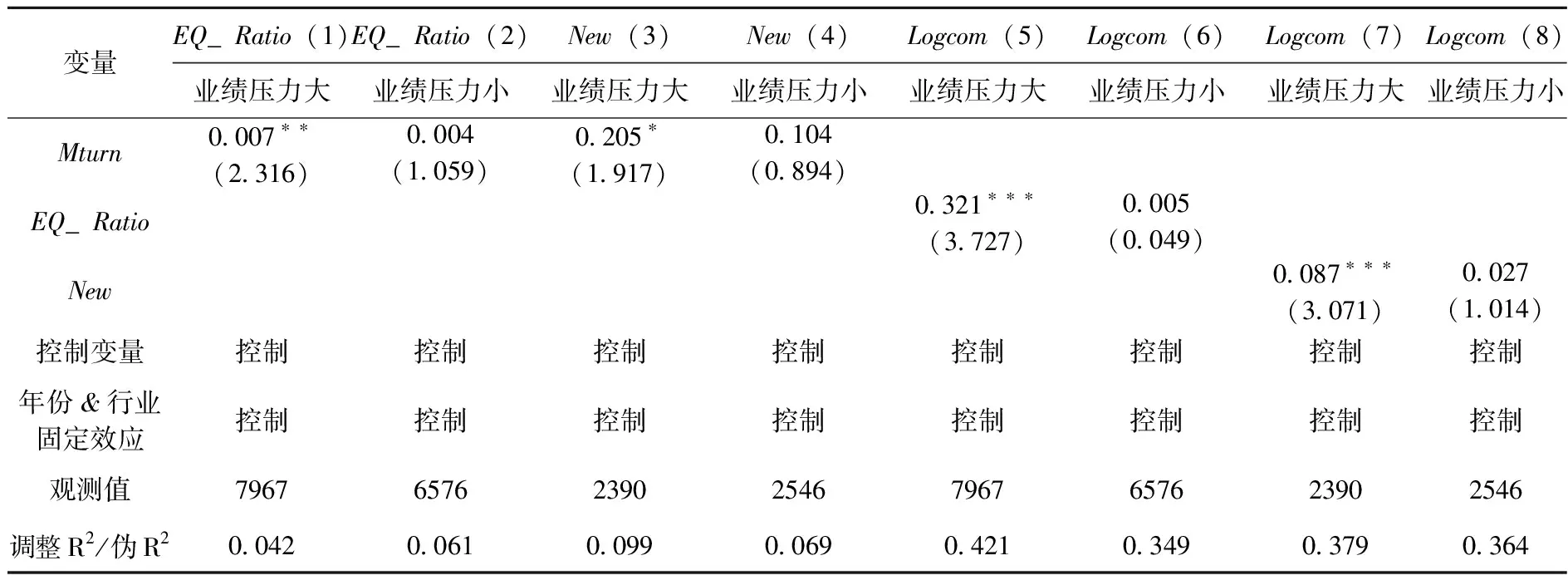

表7以业绩压力(

)均值分组,检验了在不同业绩压力水平下,高管变更与权益法操纵、以及权益法操纵与管理层薪酬契约之间的关系。实证结果显示,第(1)列、第(3)列、第(5)列和第(7)列的自变量均显著为正,第(2)列、第(4)列、第(6)列和第(8)列的自变量均不显著。这表明,在业绩压力较大的情形下,新任高管在就任后的第一个会计年份操纵权益法美化报表的概率更高,具体表现为:上市公司确认的以权益法核算的非合规投资收益更多、确认以权益法核算的对外股权投资项目的概率更高,但管理层薪酬契约在业绩压力较大的情形下并未考虑高管操纵权益法的盈余管理行为,反而对根据权益法核算的非合规投资收益、新确认的以权益法核算的对外股权投资给予更高的薪酬奖励。

(四)稳健性检验

为了验证假设1和假设2实证结果的稳健性,首先,本文将模型(1)的因变量替换为企业当年根据权益法核算的投资收益/利润总额-根据权益法核算的投资收益/利润总额的同年份同行业均值、企业当年根据权益法核算的投资收益/营业利润-根据权益法核算的投资收益/营业利润的同行业同年份均值、企业当年根据权益法核算的投资收益/净利润。其次,将模型(2)的因变量替换为企业当年新增的以权益法核算的对外股权投资数目、企业当年持有的以权益法核算的对外股权投资数目。运用上述稳健性检验回归后,回归结果与主回归结果一致。

为了验证假设3和假设4实证结果的稳健性,首先,将模型(3)的自变量替换为以权益法核算的投资收益的自然对数。其次,运用Change模型进行回归,因变量是上市公司管理层薪酬水平的变化值,自变量是以权益法核算的投资收益变化值。再次,将模型(4)的自变量替换为企业当年新增的以权益法核算的对外股权投资项目数、企业当年持有的以权益法核算的对外股权投资数目。最后,运用倾向得分匹配法为当年新确认的以权益法核算的对外股权投资样本(

)匹配特征相似的未新确认股权投资的其他样本,匹配后再进行回归分析。匹配变量包括企业特征的控制变量,如企业规模、资产负债率和年个股回报率;公司治理的控制变量,如董事会规模和高管持股。采用一对一无放回匹配后共得到2800个观测值。运用上述稳健性检验回归后,回归结果与主回归结果一致。

师资队伍建设 双创能力的培养需要多学科、多渠道且理论实践并重的师资团队,教师作为大学生双创教育的引领人,要充分发挥学业导师的积极主动性,努力培养适应现代社会需要的综合型工程双创人才[7]。学院根据人才培养方案的具体要求,成立嵌入式系统设计创新指导教师团队、PLC工业自动化创新指导教师团队和创业教师指导团队,让学生根据自己的兴趣爱好选择加入不同的团队,每个团队的指导教师都具有指导学生的丰富经验,同时大部分教师与相关企业有长期的业务合作,完全能够让不同兴趣爱好的学生得到个性化培养。

五、结论与建议

2020年证监会发布的《上市公司年报会计监管报告》和《监管规则适用指引——会计类第1号》均着重提及了上市公司关于权益法使用条件——“重大影响”标准的误用和滥用。这表明,上市公司不当运用权益法的行为已成为证监会的监管重点。本文的实证结果表明:现行准则关于权益法使用条件的规定弹性较大,且权益法对报表的美化能力较强,由于新任高管就任后面临的业绩压力较大,新任高管上任后会操纵权益法进行盈余管理。但管理层薪酬契约高度认可采用权益法核算的非合规投资收益,并未察觉权益法的可操纵性。

基于此,本文提出如下建议:(1)会计准则制定部门应提供更细致的判断标准,帮助上市公司、审计师明确权益法的使用条件;同时应在相关准则中要求上市公司补充披露采用权益法核算的详细理由,以规范权益法的使用。(2)监管部门应加强对权益法的监管,重点关注持有多项以权益法核算的对外股权投资的上市公司;对于高管变更的上市公司,或业绩压力较大的上市公司,应着重关注上市公司采用权益法核算的动机,警惕上市公司在业绩压力较大时运用权益法操纵报表利润。(3)监管部门在制定扣非净利润等监管指标时可以剔除以权益法核算的投资收益。

[1] Nobes C. An Analysis of the International Development of the Equity Method[J]. Abacus, 2002, 38(1): 16-45.

[2] 周华, 莫彩华, 吴晶晶,等. 信息真实性与证券市场会计监管——基于股权投资信息披露规则的研究[J]. 中国软科学, 2017,(7): 172-181.

[3] 戴德明,凌筱婷,徐云. 原则导向会计准则下权益法的运用与监管困境——基于雅戈尔和苏宁易购的案例研究[Z]. 中国人民大学工作论文, 2021.

[4] 李济含, 刘淑莲, 朱明园. CEO任期、董事会治理与绩效强制变更敏感性[J]. 财经论丛, 2016,(6): 58-66.

[5] 林永坚, 王志强, 李茂良. 高管变更与盈余管理——基于应计项目操控与真实活动操控的实证研究[J]. 南开管理评论, 2013, 16(1): 4-14,23.

[6] Comiskey E. E., Mulford C. W. The Influence of Accounting Principles on Management Investment Decisions: An Illustration[J]. Accounting Horizons, 1988, 2(2): 67-72.

[7] Kothavala K. Proportional Consolidation Versus the Equity Method: A Risk Measurement Perspective on Reporting Interests in Joint Ventures[J]. Journal of Accounting and Public Policy, 2003, 22(6): 517-538.

[8] Bøhren Ø., Haug J., Michalsen D. Compliance with Flexible Accounting Standards[J]. The International Journal of Accounting, 2004, 39(1): 1-19.

[9] Bøhren Ø., Haug J. Managing Earnings with Intercorporate Investments[J]. Journal of Business Finance and Accounting, 2006, 33(5-6): 671-695.

[10] Roychowdhury S. Earnings Management through Real Activities Manipulation[J]. Journal of Accounting and Economics, 2006, 42(3): 335-370.

[11] 叶建芳, 周兰, 李丹蒙, 等. 管理层动机、会计政策选择与盈余管理——基于新会计准则下上市公司金融资产分类的实证研究[J]. 会计研究, 2009,(3): 25-30,94.

[12] 黄亮华, 谢德仁. IPO前的业绩压力、现金流约束与开发支出会计政策隐性选择[J]. 南开管理评论, 2014, 17(6): 72-82,138.

[13] Barth M. E., Gomez-Biscarri J., Kasznik R., et al. Bank Earnings and Regulatory Capital Management Using Available for Sale Securities[J]. Review of Accounting Studies, 2017, 22(4): 1761-1792.

[14] 权小锋, 吴世农, 文芳. 管理层权力、私有收益与薪酬操纵[J]. 经济研究, 2010, 45(11): 73-87.

[15] 罗宏, 曾永良, 宛玲羽. 薪酬攀比、盈余管理与高管薪酬操纵[J]. 南开管理评论, 2016, 19(2): 19-31,74.

[16] 齐鲁光, 韩传模. 高管变更与财务重述: 基于管理防御的视角[J]. 中央财经大学学报, 2017,(3): 119-127.

[17] Watts R. L., Zimmerman J. L. Positive Accounting Theory: A Ten Year Perspective[J]. Accounting Review, 1990: 131-156.

[18] Li Y., Lou F., Wang J., et al. A Survey of Executive Compensation Contracts in China’s Listed Companies[J]. China Journal of Accounting Research, 2013, 6(3): 211-231.

[19] Vancil R. F. Passing the Baton: Managing the Process of CEO Succession[J]. Harvard Business Review Press, 1987.

[20] Gordon I., Morris R. D. The Equity Accounting Saga in Australia: Cyclical Standard Setting[J]. Abacus, 1996, 32(2): 153-177.

[21] 毛新述, 戴德明. 权益法的目标与运用[J]. 财务与会计, 2010,(1): 41-43.

[22] Bell T. B., Griffin J. B. Commentary on Auditing High-uncertainty Fair Value Estimates[J]. Auditing: A Journal of Practice and Theory, 2012, 31(1): 147-155.

[23] Dechow P. M., Myers L. A., Shakespeare C. Fair Value Accounting and Gains From Asset Securitizations: A Convenient Earnings Management Tool with Compensation Side-benefits[J]. Journal of Accounting and Economics, 2010, 49(1-2): 2-25.

[24] Li Z., Wang L. Executive Compensation Incentives Contingent on Long-term Accounting Performance[J]. The Review of Financial Studies, 2016, 29(6): 1586-1633.

[25] Lai C., Wu J., Mo C., et al. An Empirical Evaluation of Investment Income under the Equity Method of Accounting[J]. Australian Accounting Review, 2019, 29(2): 408-417.