我国金融与实体经济的协调及空间演化特征

——基于2008—2017年数据的实证研究

熊晓炼,代芳芳,刘家诚

(1.贵州大学 经济学院,贵州 贵阳 550025;2.海南大学 经济学院,海南 海口 570228)

习近平总书记在2016年中央经济工作会议上指出,当前结构性失衡的三个表现为金融与实体经济的失衡、实体经济供求的结构性失衡、房地产与实体经济的失衡,而其中最为突出的是金融与实体经济的失衡问题。我国正处于经济发展转型和金融体制改革的关键时期,金融可以通过规模扩张、结构优化、工具创新等推动资本积累,提高技术和服务水平,为实体经济提供充足且持续的资金支持;实体经济质量提高将带动金融体系持续健康发展,两系统相辅相成、互相促进。脱离实体经济,金融可能短期快速发展,长期看,实体经济有效需求不足必然对金融资源配置与金融体系壮大产生制约;金融若脱离实体经济单独运行,难免会偏离正常发展轨道,积聚金融风险,冲击实体经济的正常发展。有效破解实体经济发展面临的资金短缺问题,将防范、化解金融风险与服务实体经济更好地结合,提升金融服务实体经济的质效,实现金融体系与实体经济良性循环,是当前我国金融体制改革与经济发展转型的重要课题。本文试图基于金融与实体经济两系统不断发展的基础上,对二者关系做出全面剖析,揭示我国省域金融与实体经济协调发展的空间差异特征,丰富二者关系在空间视角的探索,为相关部门从差异化角度制定宏观经济管理政策,缩小区域发展差距,提高政策有效性,提供决策参考。

一、文献回顾

2008年金融危机之前,因缺乏实体经济范畴的认识,国外有关金融与实体经济关系的研究,包含在金融发展与经济增长关系这一长期备受关注的议题中。金融与经济的关系最早可追溯到亚当·斯密在《国富论》中对审慎银行活动的论述。此后“金融发展论”“金融深化论”“金融抑制论”“金融约束论”及“金融结构论”等就金融对经济发展的作用进行了丰富的理论探索。关于二者的互动关系,国外较多学者认为金融对经济增长有促进效应,部分学者探讨了金融与经济的背离。约瑟夫·熊彼特最早阐释金融发展对经济发展的重要性,Goldsmith指出二者互为因果关系①Goldsmith.,“Financial Structureand Development.New Haven”,CT:Yale University Press,1969.,此后,King&Levine②King,R.,R.Levine.,“Financeand Growth:Schumpeter Might Be Right”,World Bank Policy Research Working Paper No.1083,February 28,1993.、Apergis&Filippidis③Apergis N,Filippidis I,Economidou C.,“Financial Deepening and Economic Growth Linkages:A Panel Data Analysis”,Review of World Economics,Volume143,Issue1,April 2007,pp 179-198.等均得出金融发展促进经济增长的结论。而Chick④Victoria Chick.,“The Evolution of the Banking System and the Theory of Monetary Policy,Monetary Theory and Monetary Policy New Tracks for the 1990s”,New York:St.Martin’s Press,1993.与Borio⑤Borio,C.E.V,Kennedy,N,Prowse,S.D.“Exploring Aggregate Asset Price Fluctuations Across Countries:Measurement,Determinants and Monetary Policy Implications”,BISEconomic Papers,1994.等认为金融与经济日渐背离。“背离假说”揭示,过去虚拟经济的角色为辅助实体经济发展,在经济体系发展中实体经济占据中心位置,如今二者颠倒,经济部门不得不配合金融部门的运作规律和逻辑。凯恩斯主义将金融与经济的背离视为金融发展的必然结果。国外近期Giampaolo⑥Gianpaolo G.,Giulia I.,Saqib J.et al.“Financial Regulations and Bank Credit to the Real Economy”,Journal of Economic Dynamics&Control,Volume50,Dec.2015,pp117-143.、Lorenzo&Daryna⑦Lorenzo D.,Daryna G“.Financial Development,Real Sector,and Economic Growth”,International Review of Economics and Finance,Volume 37,May 2015,pp393-405.等关注股票市场、银行稳定度、私人信贷等对实体经济的影响。

国内多数学者认为金融发展有利于经济增长,两者在规模和活性上存在相互促进;经济与金融之间具有一种稳态的均衡,任何一方偏离将不利于经济发展。有实体经济概念后,部分学者转为关注经济的虚拟化,张云⑧张云《:区域金融发展与经济发展关系研究》《,改革与战略》2009年第2期,第79-81页。认为金融过度膨胀的国家,经济增长过多依赖于货币市场证券化和金融杠杆的运用,经济过度虚拟化而导致金融危机;曹源芳⑨曹源芳:《我国实体经济与虚拟经济的背离关系——基于1998—2008年数据的实证研究》《,经济社会体制比较》2008年第6期,第57-62页。和钱龙⑩钱龙《:中国金融业与实体经济互动发展的实证检验》《,统计与决策》2013年第4期,第109-112页。对我国金融业、虚拟经济与实体经济的关系进行检验,认为金融与实体经济发展存在渐相脱离趋势,金融的推动作用在减弱。张晓朴等⑪张晓朴,朱太辉《:金融体系与实体经济关系的反思》《,国际金融研究》2014年第3期,第43-54页。将实体经济视为金融的展望与根本。采用协调性测度方法研究二者的关系中,少量学者对不同区域运用了两系统耦合模型,如吴永兴等⑫吴永兴,唐青生:《西部地区农村金融与农村经济协调发展研究——基于2001~2010年数据的实证分析》,《云南财经大学学报》2013年第2期,第80-87页。研究西部农村,汪高洁等⑬汪高洁,王利《:环渤海地区金融与区域经济系统耦合协调度研究》《,资源开发与市场》2015年第1期,第31-34页。研究环渤海地区;刘芳等⑭刘芳,廖凯诚,彭耿《:湖南省区域金融与经济耦合协调发展研究》,《湖南社会科学》2017年第3期,第113-117页。研究湖南省14个市州。

国内外众多学者对金融与经济增长的关系进行了详细的理论研究与实证检验,明确了金融发展与经济增长相互作用的机理,但对实体经济的研究相对薄弱。理论方面大部分学者认同实体经济是金融发展的基础与载体,金融能有效促进实体经济的发展,也有学者指出金融与实体经济需保持一种稳态的均衡。现有研究的理论框架较为成熟,但少有从系统论角度,将二者视为两个相互独立又联系的系统进行研究。实证检验方面,现有研究从金融业总体、股票市场、不同地区不同时段等多视角分析二者关系,得出的结论既有正向促进效应也有负面抑制效应。已有的检验方法相对零散,选用的指标多集中于股票市场,以股票市场代替金融市场与现阶段我国金融体系特征不吻合,国外实证研究结果对我国特有社会经济背景下金融与实体经济的关系缺乏解释性。国内关于省域金融与实体经济耦合协调的测度偏少,鲜有研究将协调发展从空间地理角度探寻空间差异特征,因而本文从二者关系在空间视角进一步考察,探寻金融与实体经济协调发展水平的演变及空间差异特征。

二、概念框架与变量描述

从经济运行层面看,由于现代市场经济以信用及货币为载体,可将金融活动视为各类金融部门的活动,包括货币的兑换、借贷,资金的收支,股票债券的买卖,各类衍生工具的交换,事物的保险等。从研究金融与实体经济空间关系角度,将金融从横向维度界定为不同空间上的金融规模、金融结构、金融工具和金融效率等,具体包含银行业、证券业、保险业三大金融行业。

由于尚无“实体经济”统计口径,现有文献对“实体经济”界定大致从两个视角出发,一是基于虚拟经济辩证角度,侧重于理论层面;二是基于产业分类角度,多用于支撑实证研究。前者可归纳为定价方式出发的“宽虚拟,窄实体”分类;后者是功能角度出发的“宽实体,窄虚拟”分类。国内学者关于实体经济概念的分歧主要是房地产行业是否应归类为实体经济部门。次贷危机后,美联储使用的“实体经济”是除去金融和房地产行业外的部分。中国国民经济行业分类(GB/T 4754-2011)中指出,房地产行业含有居住的自然属性和证券、投资等金融属性;摩根斯坦利在分析金融发展时,所采用的“金融服务业”就包括银行、证券、保险和房地产业。因此本文借鉴美联储的界定,将实体经济界定为除金融和房地产行业的农林牧渔业,工业(采矿业、制造业、电力、热力、燃气及水生产和供应业),建筑业,批发和零售业,交通运输、仓储和邮政业,住宿和餐饮业、信息传输、软件和信息技术服务业,租赁和商务服务业,科学研究和技术服务业,水利、环境和公共设施管理业,居民服务、修理和其他服务业,教育,卫生和社会工作,文化、体育和娱乐业,公共管理、社会保障和社会组织及国际组织。

为确保客观、有效衡量金融与实体经济的协调状况,遵循科学性、可比性、系统性、可操作性原则,根据对两者概念的界定,建立金融与实体经济发展系统评价指标体系如表1所示,为考察近10年来中国经济与金融运行的协同效果,选取中国大陆地区省域2008—2017年相关金融和实体经济数据,对二者的耦合协调性进行研究,数据来源于中国区域金融运行报告、中国经济社会发展统计数据库、中国人民银行、国家统计局、wind资讯等。

表1 金融与实体经济发展系统评价指标体系

1.金融发展系统指标体系构建 采用金融业增加值及社会融资规模衡量金融规模。金融业增加值反映一段时期内所有金融部门创造的价值总和,一定程度上代表了金融业发展状况;社会融资规模统计非金融机构部门从金融体系中通过贷款、发行股票、债券等所获得的融资量,可衡量金融部门对实体经济的支持力度;而银行业、证券业和保险业一直是金融业的重要行业组成。因此评价指标体系包括整体金融规模及银行业、证券业、保险业四个方面。

2.实体经济发展系统指标体系构建 实体经济规模采用各省市GDP扣除金融业与房地产业增加值的差额衡量。由于实体经济行业广泛,包含除金融和房地产外的18个行业,先测算各行业的增加值贡献率((某产业增加值t-某产业增加值t-1)(/GDPt-GDPt-1)),揭示其产业贡献度,遵循指标代表性原则,选取增加值贡献率排名前5位的行业代表实体经济发展状况。根据2008—2017年测算结果平均值,增加值贡献率排名前5位的行业分别为工业、批发和零售业、农业、建筑业及交通运输、仓储和邮政业,贡献率分别为25.32%、11.22%、8.99%、7.30%和3.53%,这5个行业增加值贡献率在18个行业中占比达56.36%,一定程度上可代表实体经济发展状况。

三、实证方法

为系统探讨金融与实体经济的耦合协调关系,构建两系统的耦合协调度测度模型,评价二者耦合协调状况。结合泰尔指数分析协调状况的省域空间分布特征,通过空间自相关呈现其时空演化格局。

(一)耦合协调度模型

构建两系统耦合协调度测度模型如下:

设正数x1x2……xm为描述金融发展的m个指标;设正数y1,y2……yn为描述实体经济发展的m个指标,则公式(1)为综合金融评价函数;公式(2)为实体经济评价函数。

上式中,ai、bj分别为金融、实体经济系统所选指标的权重,采用相对客观的变异系数法赋权;xi、yj分别为金融、实体经济指标的标准化值。

根据金融、实体经济的综合评价函数算出两者的耦合度C,计算公式如下式(3):

耦合度C是金融与实体经济系统要素相似性的反映,难以衡量协调发展水平的高低,故进一步构造耦合协调度模型来度量协调发展水平,用D表示:

式(4)中,D为耦合协调度;T为二者综合协调指数,α、β分别为金融、实体经济的待定系数,一般认为α=β=0.5。

根据耦合协调度D的大小,借鉴廖重斌①廖重斌《:环境与经济协调发展的定量评判及其分类体系——以珠江三角洲城市群为例》,《热带地理》1999年第2期,第76-82页。的划分标准将耦合协调度划分为从极度失调衰退、严重失调衰退等过渡到优质协调发展,共10个等级。

(二)泰尔指数

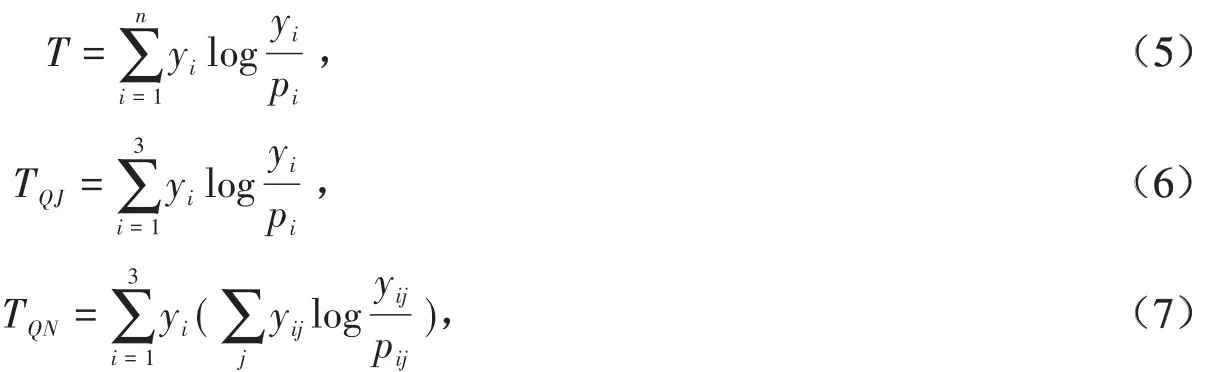

利用泰尔指数衡量耦合协调度的空间差距,以GDP为权重计算泰尔T指数,对东、中、西部三大区域及省域耦合协调度水平进行测度,公式如下:

其中,式(5)测算省域耦合协调度的整体差异水平;式(6)测算三大区域间的差异水平,式(7)测算三大区域内的差异水平。式中,yi代表第i省GDP占全部省份GDP的比重;pi代表第i省耦合协调度占全部省份耦合协调度的比重。i=1,i=2,i=3分别表示东、中、西部区域;j为每个区域内各个不同的省份;yij为各区域内各省份GDP与该区域GDP总量的比值;pij为各区域内各省份耦合协调度与该区域耦合协调度总量的比值。

(三)空间自相关

空间自相关能有效探寻耦合协调度的空间格局,包括全局空间自相关和局部空间自相关。

1.全局空间自相关

全局空间自相关采用Moran’s I指数测量空间邻接单元的相似度。公式为:

式中,n为研究单元个数,Wij为空间权重矩阵,xi和xj为空间单元i和j的属性值和S2表示变量x的均值和标准差。

2.局部空间自相关

局部空间自相关利用局部Moran散点图刻画各单元的空间格局分异特征。计算公式为:

其中,Ii>0表示区域单元周围呈H-H或L-L的空间集聚区,Ii<0表示区域单元周围呈H-L或L-H的空间集聚区。

四、实证结果

(一)耦合协调发展态势

将标准化后的数据代入耦合协调度计算公式,得到中国实体经济发展指数、金融发展指数及金融与实体经济的耦合度、耦合协调度变化趋势。如图1及表2所示。

首先,金融对实体经济的先导作用逐渐显现。2013年以前金融发展指数落后于实体经济发展指数,实体经济未获得有力的金融支撑。之后金融发展超过实体经济发展,金融对实体经济的带动作用开始显现,二者差距日渐缩小。

图1 2008—2017年中国实体经济发展指数、金融发展指数、耦合度及耦合协调度变化

其次,耦合度呈倒“V”型发展,处于缓慢磨合期。金融与实体经济的耦合度呈现“快速增长-缓慢下降-缓速增长”的倒“V”型,表明随两部门水平逐渐提升,金融与实体经济耦合互动愈加紧密,在不断磨合中形成密切的依托关系。

最后,耦合协调类型由严重失调逐渐过渡到优质协调。从表2可以看出,金融与实体经济的耦合协调程度不断提高,已达到优质协调水平。2008—2010年间金融及实体经济发展指数均偏低;2010年后金融发展速度加快,至2014年超过实体经济发展,两系统的耦合协调趋势逐渐向好。

表2 中国金融与实体经济发展的协调度及协调类型

(二)耦合协调的空间差异特征

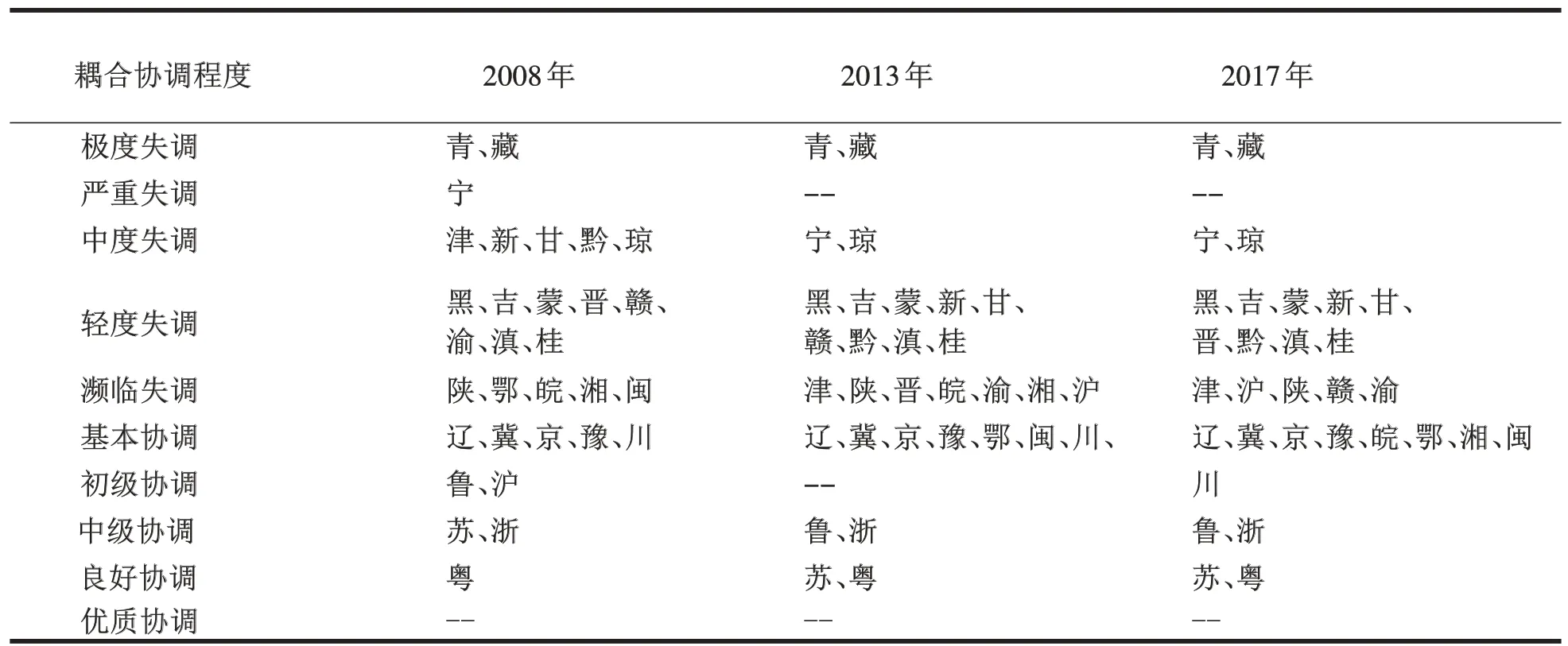

为进一步剖析耦合协调度的省域空间差异,利用Arc GIS软件,以2008、2013、2017年三个时间截面的耦合协调度观测值作为指标绘制空间分布图,省域耦合协调程度变化如表3所示。

表3 2008、2013、2017年省域耦合协调程度分布情况表

耦合协调度的空间差异特征显示为:

第一,协调度分布呈现明显东高西低特征。东部地区以基本协调和中级协调为主,中部地区以基本协调和轻度失调为主,而西部地区则以轻度失调和严重失调为主,尚未出现优质协调。

第二,东部地区耦合协调水平整体较高,但稳定性不足。上海耦合协调等级由初级协调下降为濒临失调,天津市由中度失调向濒临失调转变,福建省由濒临失调转向基本协调,江苏省由中级协调转为良好协调,山东省由初级协调提升至中级协调。可能的原因是上海金融发展速度逐渐放缓,支持实体经济的力度减弱;天津市受交通、仓储和邮政业以及建筑业快速发展的影响,实体经济发展水平不断提高;福建省金融发展水平提高带动了实体经济水平升高;江苏省由于实体经济发展维持较好水平,且科技金融等融资渠道的扩宽,上市公司数量有所增加,股票和债券筹资额大幅上涨;山东省实体经济部分受邮电业务下滑的影响,是低水平上的协调提升。

第三,中部和西部地区协调水平整体呈上升趋势,但趋势不明显。中部8省(市)中,安徽、江西、湖北、湖南4个省份耦合协调等级呈现明显的上升,吉林、河南、黑龙江未出现等级变化,山西略有下降;西部的重庆、四川、贵州、甘肃、宁夏、新疆6省(市)均上升了一个协调等级,其余6省(市)仅有小幅提升。基本协调区域由东部逐渐向中部地区延展,中度失调区和严重失调区范围逐渐缩小向西部地区聚集。

此外,三个时间截面内分别有5、6、4个省(市)为濒临失调区,占总数的16.13%、19.35%、12.90%,范围先扩大后缩小,主要分布于承接产业转移发挥重大作用的中部地区;轻度失调省份三年均占比29.03%,为分布最广的类型,且未出现明显改善,主要分布于北方及西南地区,这些地区是“一带一路”沿线及西部大开发主要省份。

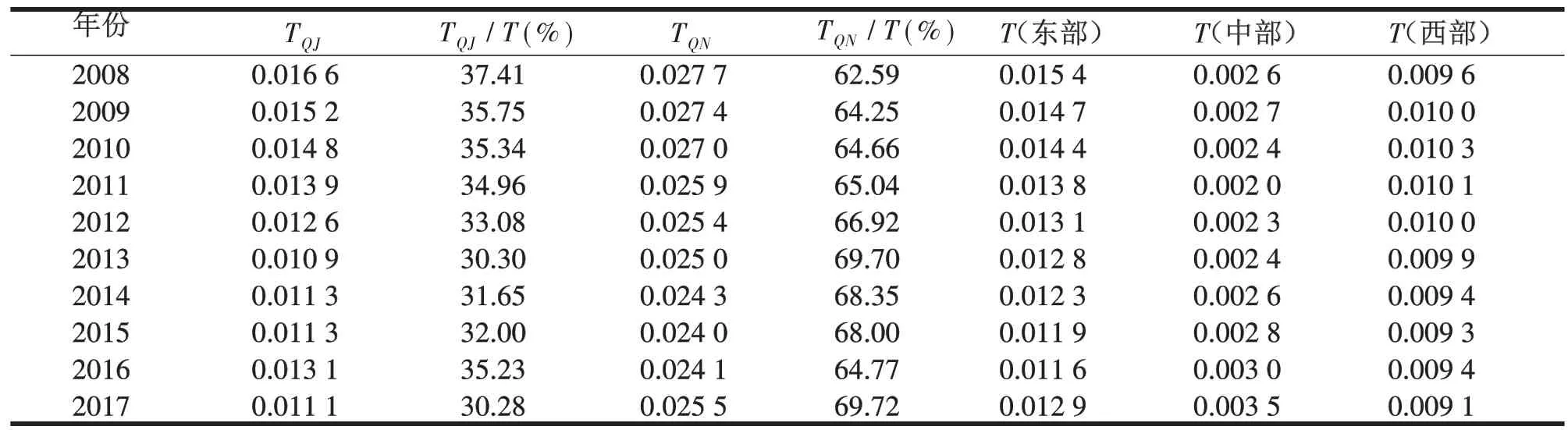

(三)耦合协调区域差异水平变动

1.总体差异测算结果

根据前述公式(5)测算2008—2017年中国大陆31个省域耦合协调的总体泰尔指数T,计算结果如表4所示,2008—2017年耦合协调度存在显著差异,泰尔指数由0.044 2下降到0.036 6,缩小了17.19%,表明随着金融与实体经济的发展,省域协调差异整体呈缩小趋势。

表4 省域金融与实体经济耦合协调的泰尔指数

2.三大区域间及区域内测算结果

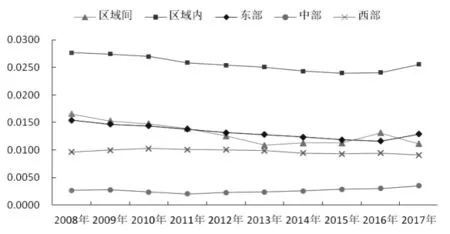

根据式(6)和式(7)分解东、中、西部三大区域间和区域内的泰尔指数,测算结果如表5及图2所示:

表5 三大区域间及区域内耦合协调的泰尔指数及贡献率

图2 三大区域间及区域内泰尔分解指数

从表5、图2可看出,区域间和区域内泰尔指数测算结果整体均呈下降趋势,分别下降33.13%、7.94%,表明三大区域间和区域内的耦合协调差异逐渐缩小。区域内测算结果整体大于区域间测算结果,表明耦合协调的区域内差异大于区域间差异。从泰尔指数贡献率看,区域内贡献率远高于区域间贡献率,且区域间协调差异缩小程度大于区域内缩小程度,说明省域协调空间差异的原因主要源于三大区域内的空间差异。

从区域内分解结果看,东、西部泰尔分解指数明显高于中部地区,因此,区内差异主要源于东、西部区域内的差距。东部由于海南省耦合协调水平偏低,导致泰尔指数值相对最大;西部因部分省域协调程度低,宁夏、青海、西藏耦合协调水平一直位列全国倒数三位,云南、广西、内蒙古排名波动频繁,所以泰尔分解值排名第二。虽然中部地区泰尔分解指数接近于0,但呈现先下降后上升态势,2011年后区域内差异逐年扩大,主要是受山西、黑龙江省耦合协调度逐渐下降的影响。

(四)耦合协调空间集聚特征及演化

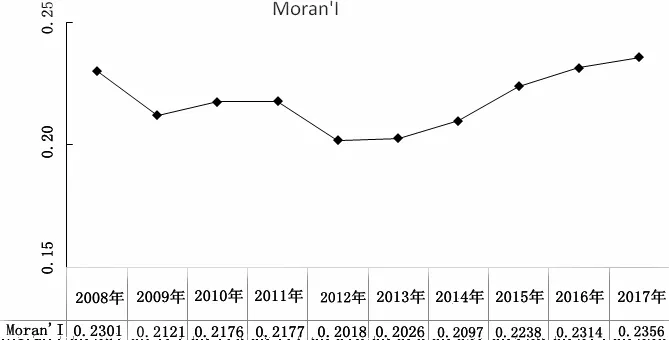

1.全局自相关 根据式(9)计算耦合协调度的全局Moran’I指数,如图3所示。

由图3看到,2008—2017年Moran’I值介于0.20~0.24间,呈V型发展态势,表明耦合协调度呈现持续的空间集聚特性,即协调发展程度依赖于临近省域协调发展水平,金融与实体经济高协调度地区趋于临近,低协调度地区趋于临近。同时,各年份Moran’I指数的p值均在0.05的显著性水平下显著,表明省域耦合协调度呈现显著空间正相关性。但2008—2012年Moran’I指数整体存在波动中下降,表明空间集聚状况不稳定且强度有所减弱,聚集效应依然存在。2012年后Moran’I值持续升高,集聚态势稳定且不断增强。

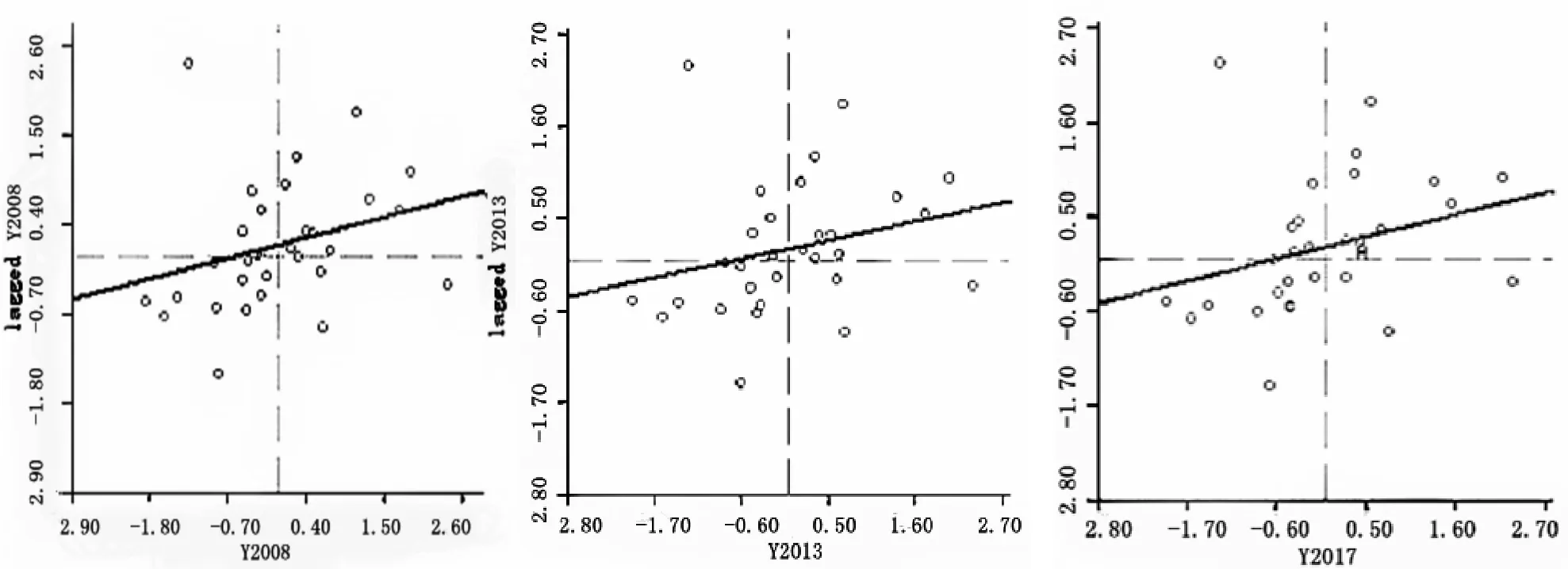

2.局部自相关 采用GeoDa1.1.2软件绘制2008、2013、2017年省域耦合协调发展水平的局部Moran散点图,如图4所示。显示耦合协调集聚主要发生在L-L区域,其次是-区域,2017年分布在这两个集聚区域的省份数量均占比35.48%,表明协调度高的地区和协调度低的地区在空间地域上分布相对集中。

图3 省域耦合协调度的全局空间自相关情况

图4 2008、2013、2017年局部Moran散点图

观察集聚区域的分布状况,表6显示,三个观测期均居于第一象限(H-H)内的省份有北京、山东、河南、江苏、安徽、上海、浙江、湖南、福建,其自身与相邻省域协调度均较高,空间关联为扩散效应;在第二象限(H-L)内的省份有辽宁、四川、广东,即耦合协调水平相较于周围区域高,为空间关联的过度区域;处于第三象限(L-L)内的省份包括黑龙江、内蒙古、新疆、吉林、甘肃、陕西、宁夏、青海、西藏、云南及贵州,这些省份及相邻省域的协调类型均不高,为空间关联的低水平区域;一直处于第四象限(L-H)的省域包括山西、天津、重庆、江西、广西、海南,其协调度较高但相邻省域较低,空间关联表现为极化效应。

观察各省域协调度空间集聚跃迁状况,耦合协调的空间格局相对稳定,仅湖北(HL-HH)2013年出现跃迁特征,占观测值的3.23%,主要是得益于金融快速发展,同时相邻省域(河南、安徽、湖南等)的协调发展水平较高,带动跃迁至高协调区域,跃迁趋势向好,集聚状况有所改善。其余省域观测期内均未呈现明显的空间集聚跃迁情况,空间集聚趋势有待改善。

表6 2008、2013、2017年省域协调集聚模式分布

进一步绘制LISA集聚图,观测特定区域对周围区域的影响程度,看到多数省域的协调集聚状态并不显著,反映出协调水平整体不高及尚未形成规模以上空间聚集效应的现实。此外,H-H集聚区主要分布在东部地区,得益于其金融与实体经济发展水平均领先于中、西部,呈现较明显的区域空间集聚特征;L-L集聚区主要分布在西部地区省域,受区域生产技术水平滞后、产业结构不合理、金融发展水平低下、增长质量不高的影响。

(五)空间集聚的驱动因素分析

计算金融及实体经济发展系统指标体系下各类指标的Moran’I指数(见表7),分析省域协调水平集聚性演化趋势的主要原因,从变化趋势看出:

第一,证券业、建筑业发展是促进省域协调水平集聚趋势逐渐增强的主要因素。其中,金融系统内保险业指数Moran’I值在2014年前较其他指标大,呈现较明显的空间集聚性,但整体呈下降趋势,各省域保险业发展在区域上逐渐趋于平衡。至2014年证券业指数Moran’I值已超过保险业,成为驱动协调空间集聚趋势加强的重要因素之一;实体经济系统中,建筑业指数Moran’I值在考察期内处于较高水平且通过显著性检验,是促进协调空间集聚趋势的主要因素。

第二,证券业指数、建筑业指数集聚状态与省域协调度集聚趋势呈一定程度的趋同性。证券业指数Moran’I值在2012年后呈大幅上升,是促使2012年后省域协调发展集聚态势逐渐增强的原因;建筑业指数Moran’I值发展趋势与耦合协调度Moran’I值发展趋势高度吻合,都呈“V”型发展态势,转折点均出现在2012—2013年间,是促使协调度集聚态势先减弱后上扬的主要原因。

表7 各类金融及实体经济指标Moran’I的变化

五、结论及政策建议

(一)结论

为揭示中国大陆地区31个省域金融与实体经济协调发展趋势及空间格局演化,采用2008—2017年金融与实体经济相关数据,从动态变化角度分析二者耦合协调状况,对耦合协调的空间差异特征进行分析,探究其空间集聚的驱动因素。相关实证结果显示:(1)金融与实体经济耦合协调状况不断改善,金融先行作用逐渐显现(;2)协调水平呈东高西低的分布特征,差异显著;(3)空间集聚呈“V”型发展,集聚规模地域性差异突出;(4)证券业和建筑业是影响空间集聚水平的主要行业。

(二)政策建议

第一,充分发挥金融先导性作用,提升金融服务实体经济的水平。中国金融体系发展多体现为规模的扩张,金融结构仍以“银行主导型”为主。因此,在注重金融规模扩张的同时,要关注结构的完善和效率的提升,充分发挥金融先导性作用,始终坚持以服务实体经济为宗旨,强调从“数量”向“质量”的转变,实现金融高质量发展。

第二,搭建东、中、西部对接平台,提高产业布局与金融支持的匹配度。以区域间对接平台实现资源要素、发展经验共享,带动落后省域金融及实体经济发展,提升协调水平,帮助落后地区加快金融市场改革,升级优化实体产业结构及布局,增强对资本的吸附力,提升与金融支持的匹配度,构建协调发展的互动机制。

第三,培育集聚“三功能”区,扩大空间集聚效应。强化相邻集聚区之间及集聚区内部的资源要素整合、联合开发,形成高水平集聚区带动低水平集聚区的发展格局,兼顾区域发展平衡,合理确定集聚区规模与层次,规划为扩散辐射功能区(H-H集聚区)、承接过度功能区(L-H集聚区)及配套功能区(L-L集聚区),因地制宜规划各功能区的发展导向和要求,有序推进建设。

第四,大力发展资本市场,推动建筑业持续健康转型,强化空间集聚水平。加快协调水平低下省域的资本市场建设,围绕区域现代化经济高质量的产业体系构建,为服务区域实体经济提供多层次、精准的金融服务;推动作为实体经济支柱产业的建筑业转型升级,通过与大数据、互联网及人工智能的深度融合,实现建筑业向网络化、数字化与智能化方向发展。缩小协调水平低下省域与先进省域的差异,提升空间集聚水平。

第五,建立区域协调评价机制,增强协调水平的稳定性。从国家层面,基于金融与实体经济发展规划,建立二者协调水平评价体系,全面、综合测度总体协调水平;从地区层面,根据区域现状,建立区域交流与监察机制,在确保金融安全的前提下对协调状况进行监督,通过区域间的沟通与调整,实现区域协调共融;从省域层面,可成立专门的协调机构,强化各部门的联系与配合,对协调水平及时测度与观察,实现对金融支持实体经济与实体经济带动金融发展效果的定期监测,根据观测效果,因地制宜制定定期奖惩措施,形成对实体产业创新与金融创新支持实体产业的有效激励。