2019中国汽车后市场白皮书(一)

——站在新零售十字路口的红海市场

图文来源/德勤

前言

2018年中国新车销量出现了历史性拐点,首次出现了负增长且短期市场调整趋势不改,新车增长失速直接带动新车价值链参与者纷纷盈利下滑甚至亏损,新车产销行业洗牌期已至,产业内玩家与资本的目光也随着汽车保有量和平均车龄的提升逐渐投向了汽车后市场。其中,售后维保市场作为汽车后市场的主要领域,具备体量大、成长性好、集中度低等特点,因而也格外受到关注。

中国在新零售转型的实践及执行力层面领先全球,与零售、服务相关的众多细分领域已经开展了深度的转型和尝试,汽车后市场也是各路玩家重点进行新零售尝试的领域。当汽车后市场碰上新零售,两者将擦出什么样的火花?

结合德勤在汽车领域的领先服务实践、前沿观察研究和分析,以及汽车超人、新康众等玩家在汽车后市场的探索案例,并基于对汽车后市场行业专家的深度访谈和案头研究,本文全方位分析了汽车后市场当中的维保市场,发现呈现出以下特点:

中国汽车售后维保市场历经近20年高速发展后一跃成为全球最大的后市场之一,但在渠道结构、市场集中度、服务质量等方面仍与美国等发达国家存在一定差距;

消费者、信息技术和汽车行业自身发展驱动中国汽车售后维保市场高速发展;

中国汽车售后维保市场玩家呈现多元化的格局,近些年随着大量互联网玩家入局,加速行业整合,行业进入洗牌期;

汽车后市场新零售的转型因汽车后市场重服务的属性受到极大挑战,单纯的模式创新很难改变行业本质,对行业深度理解并整合多方资源才有机会在红海市场中破局;

未来的汽车后市场势必会发生变革:汽车零配件线上化进程加速,配件供应链提供商应向全面综合的赋能平台转型。终端服务提供商应以数字化技术为抓手,以提高服务品质为核心,持续提升自身的盈利能力。

相比成熟市场,中国汽车后市场经过快速的野蛮生长,传统模式下快速成为了红海市场,现在站在新零售转型的十字路口的后市场已经进入了转型白热化阶段,消费者端虽然感觉波澜不惊但行业内的变革却暗流涌动,本报告希望通过专业的行业视角、深入浅出的分析以及精彩的行业实践案例给读者分享我们对该行业正在进行中的行业变革洞察以及未来趋势的判断。

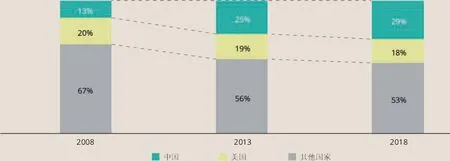

图1 中美两国汽车销量占比(%)

图2 中美两国汽车保有量(百万辆)

一、从增量明星向存量巨无霸的转变:汽车行业转折点到来

中国汽车保有量保持年均10%以上的速度增长,截至2018年末全国汽车保有量达到2.4亿辆,保有量有望在2020年超越美国成为全球第一大保有量市场。中美两国汽车销量占比及汽车保有量如图1、2所示。中国新车销量数据如图3所示。

1.中国新车销量多年称霸全球,保有量也即将成为全球最大存量市场

中国汽车销量已连续多年成为全球最大单一市场,汽车保有量有望在2020年超越美国,成为保有量全球最大市场

中国汽车产业起步发展较晚,但自2009年中国汽车销量超越美国以来,中国已连续十年蝉联全球汽车产销第一,近几年每年超2000万辆的年新车销量,也使

2.后市场成为汽车产业新焦点:新车增长失速,后市场具有可持续的高增长高潜力

汽车销量28年来首次增速出现拐点,新车增长失速,OEM以及汽车经销商持续利润下滑

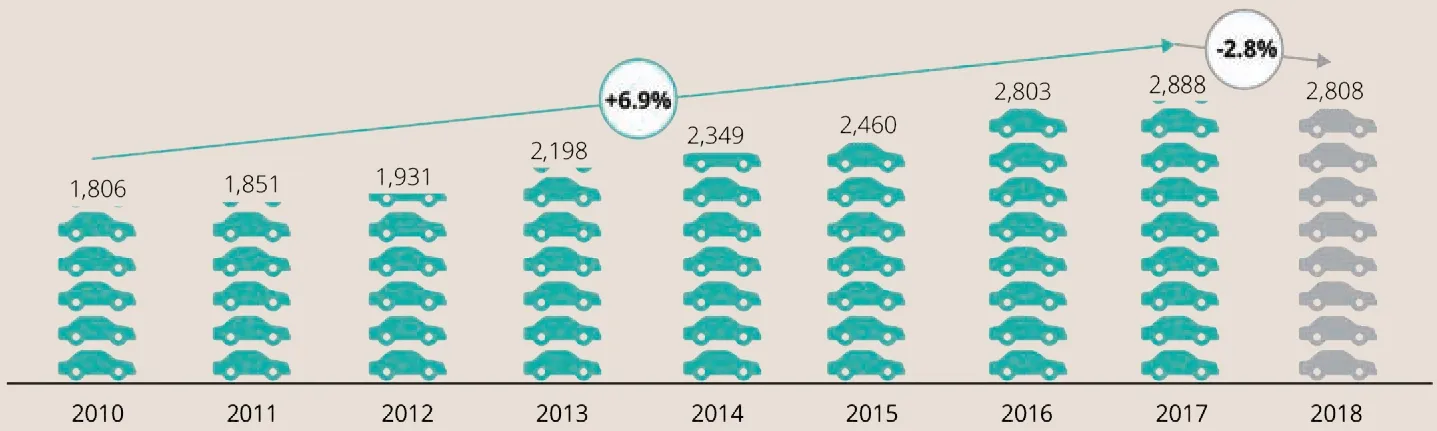

图3 中国新车销量(万辆)

中国市场过去十年的汽车年销量飞速增长和高增长预期促使中外主机厂在国内积极扩充产能,但随着需求的放缓和市场的调整,2018年中国新车制造与零售行业出现了历史性拐点,中国全年汽车销量2808万辆,同比销量下滑2.8%,在持续增长了28年之后首次出现负增长,中国汽车行业正式告别黄金十年。从中短期看,中国汽车新车销量截止到2019年6月已经连续第12个月下滑,由于经济增长放缓和消费者需求持续走低,目前仍看不到任何回暖迹象,短期车市的整体增速将彻底告别过去的高速增长,汽车市场由增量市场转变为存量市场。新车增长失速与主机厂的销量预期的不匹配迫使汽车经销商陷入大面积亏损,根据中国汽车流通协会的数据(《2018年汽车经销商生存调查》,覆盖全国30余家汽车经销商集团,1200个单店经销商),2018年经销商新车毛利降至0.4%,2017年时仍有5.5%;亏损经销商占比则从2017年的11.4%扩大至39.3%,进入2019年盈利面恶化的经销商比例仍在继续扩大,而新车毛利率则转负。

车龄增长、保有量增加双效驱动汽车后市场高速发展,使后市场逐渐成为新的产业焦点

目前中国保有车辆平均车龄约4.9年并随着进入存量市场平均车龄还在持续增长,对照国际市场用车经验,车龄超过5年后将迎来大型维修保养高峰期。同时随着中国汽车制造业逐渐走向成熟,耐用性和汽车质量的改善也不断延长了车辆平均生命周期,“车龄+保有量”双效驱动汽车后市场高速发展,成为汽车产业的新增长点。

3. 行业迎来历史性发展机遇:售后维保市场容量大、成长性好且集中度低

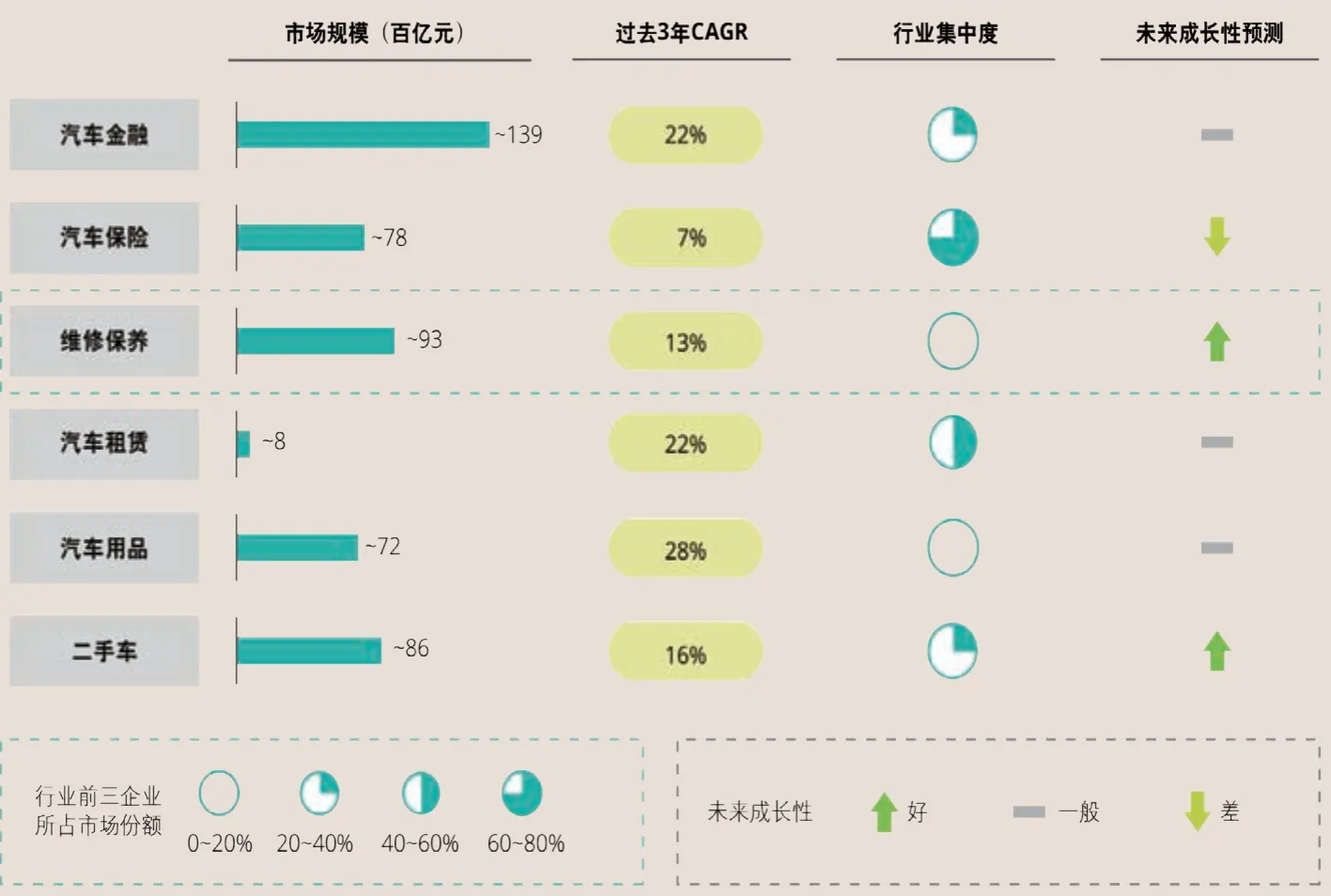

从广义角度而言,汽车后市场包括了消费者自购车到车辆报废周期内围绕各个售后环节衍生出的需求和服务。中国的汽车后市场价值链具体可分为汽车金融、汽车保险、维修保养、汽车租赁、汽车用品、以及二手车六个细分领域(如图4所示)。从体量看,维修保养服务位列第二位,仅次于汽车金融,占据汽车后市场约20%的市场份额。

同汽车保险、汽车金融等市场准入门槛(资本和牌照)相对较高的领域不同,汽车维修保养市场的进入门槛较低、市场集中度低且成熟度低,具有较强的潜在的集中度提升机会,是目前中国各行各业中红海市场里集中度较低的行业之一,因此近几年维修保养市场吸引了大量社会资本进入,并且从商业模式、信息化和平台等多个领域切入,新玩家新资本对维保市场进行多维度、精细化的新模式探索,是中国新零售的重要阵地之一,本文后面将主要围绕狭义的“后市场”即维保市场具体展开。

图4 汽车后市场各细分领域市场规模和未来成长性预测

二、快速成长的万亿级巨婴市场:中国汽车维保市场现状分析

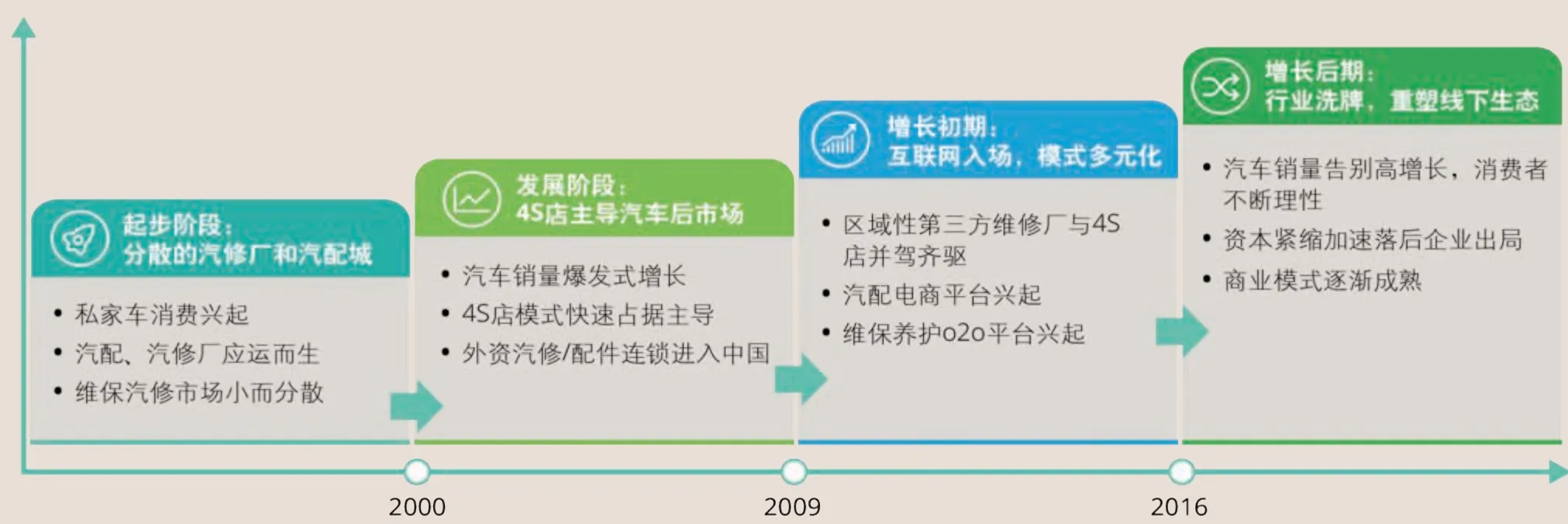

1.前进的车轮从未停止:中国汽车维保市场发展四阶段

中国维修保养市场发展历程较短,但近20年历经了高速发展已经一跃成为全球最大的后市场之一,此过程中也历经了几个发展阶段(图5),德勤将几个关键阶段总结如下:

90年代:汽车服务萌芽期,服务对象主要是公务车,汽配、汽修厂开始萌芽

当时中国的私家车消费刚刚起步,汽修市场仍以服务公务用车的综合维修厂为主导,随着路上行驶的车型越来越多,国营综修厂已经很难满足各类车型维修所需的专业维修技术和配件信息。在此背景下,依托汽配城开办的个体维修店和维修技师开办的社区店越来越多,并逐渐发展成小型的维修连锁。

2000—2008年:4S兴起使私家车规模开始高速发展,海外售后连锁品牌纷纷进入中国掘金

这一时期4S店模式引入国内,这一销售和售后服务捆绑的业态迅速占据中国汽修和保养市场的主导。在此期间,中国汽车产销呈爆发式增长,汽车保有量急剧增加。同时,国际连锁汽修企业纷纷进入中国,先在沿海城市成立汽修连锁店,随后轮胎、润滑油等易损件和保养件品牌也瞄准了中国售后市场,以提供换胎、保养、小修及装饰等服务的形式建设连锁网络。与此同时,国内一些颇具技术实力和客户积累的大型维修厂 ,也迅速转型试水连锁模式。

2009—2015年:资本与新技术推动下的新商业模式不断涌现

图5 汽车维修保养市场发展历程

这一时期私家车已经成为绝对的市场主力,大部分区域均出现了区域性第三方维修连锁龙头,第三方服务提供商与4S店并行,并且随着移动互联网开始普及,后市场的新模式进入者开始增多并围绕电商化、O2O以及新零售趋势开始试水;市场最早涌现的是围绕更换频率高、SKU数量少且相对标准的轮胎和保养易损件为主的电商平台,希望打破代理商-分销商-批发商-零售商的传统销售渠道,实现S2B2C扁平化供应链模式,以厂商授权直销或利用集采优势,获得相比4S店价格更透明的保养件来吸引C端车主。但由于汽车配件重服务的属性,2C端的汽车电商相继转型O2O模式;与此同时,一些新兴企业则以上门服务为核心模式,凭借减免场地设备等固定资产投入,借助移动互联网便利性、高效性的优势,重新匹配维修保养资源和需求,很快成为资本追逐热点。汽车后市场在互联网背景下,资本与新技术双轮驱动,推动汽车后市场快速发展。

2016年至今:线上线下深度融合,新模式新方向开始逐渐清晰

经过大量的模式创新尝试,资方开始回归理性,使模式创新项目逐渐回归商业本质,大量后市场纯粹的模式创新型企业夭折,特别是2016年当中大量长期靠烧钱为继的上门保养、洗车类O2O公司相继因模式具有局限性加之资金链断裂退出市场或开启艰难转型,存活下来的具备良性商业模式的后市场企业,则更加重视线下服务能力与线上互联网技术的深度结合,同时实力雄厚的巨型电商平台随着生态的日趋成熟也纷纷开始发力后市场,促使后市场不断成熟。

2.中国汽车维保市场成熟度较低但潜力巨大

渠道结构:中国4S店渠道虽占主导,但连锁和新兴渠道快速兴起,未来有望超过4S店市场份额

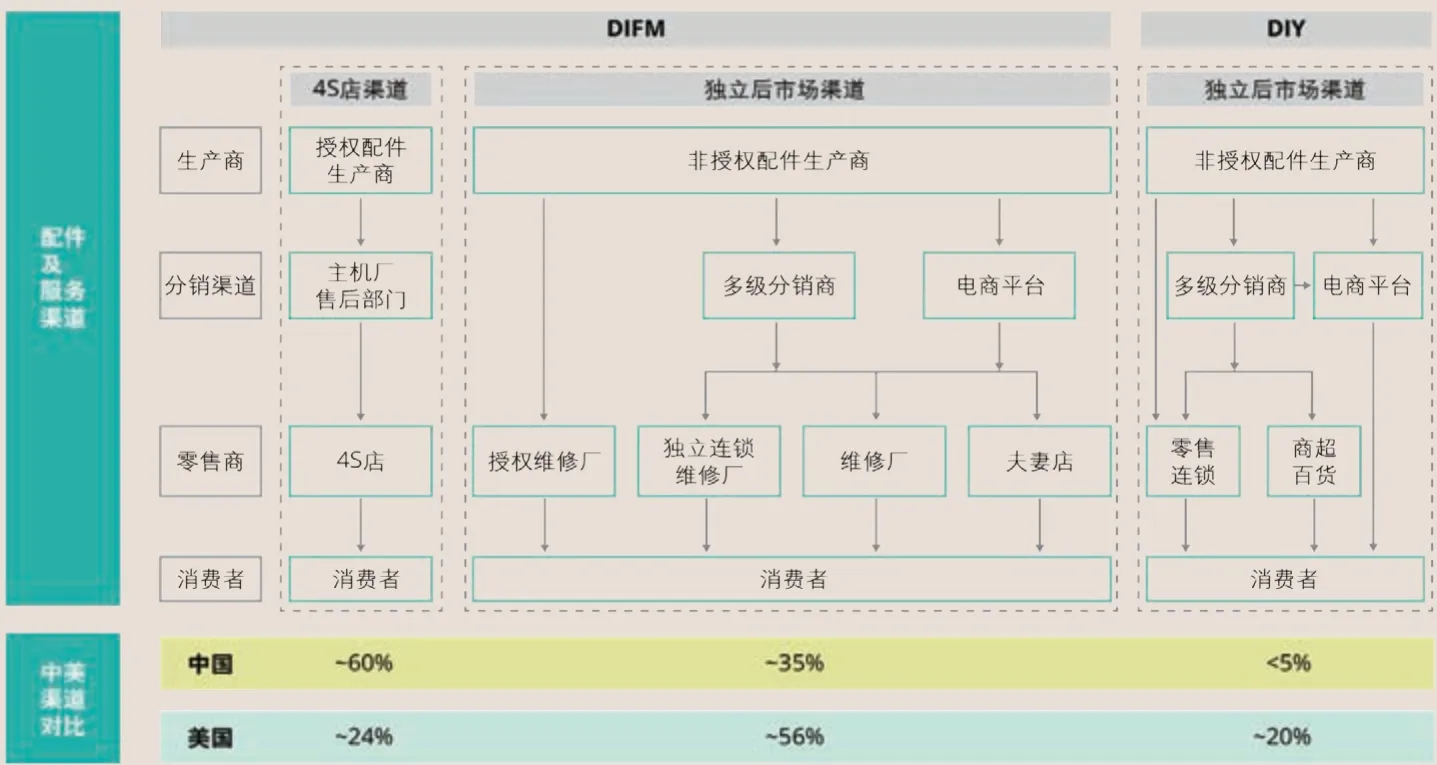

售后维保市场从客户角度可将配件及服务渠道分为DIFM(Do It For Me)和DIY(Do It Yourself)两种模式,前者由修理厂为客户提供专业化的服务,后者由车主自主完成配件采购和维修。中国的汽车后市场同欧美汽车后市场的成熟度存在较大差异:DIFM模式在中国占比超过95%,其中主机厂系的4S店占据约60%的市场份额,剩余约35%市场份额被独立后市场占据;DIY模式市场份额占比不足5%,这主要是因为中国劳动力成本相较美国有显著优势,且中国居住条件与美国差异较大,中国消费者普遍不具备自己操作的空间及条件。

图6 中美售后维保市场渠道对比

中国独立后市场渠道的市场份额从90年代不足10%增长到目前35%,已经取得了不俗的成绩,尽管如此,仍有很多客户会首选4S店,主要是消费者对独立后市场中的第三方服务提供商的不信任造成的,这种不信任体现在配件质量参差不齐、价格信息不透明、门店服务技术偏低和售后保障体系不完善四个方面。但随着数字化时代的到来,大数据分析、人工智能、SaaS系统等技术在汽车后市场领域更为广泛地应用,线下连锁店逐渐扩大规模,品牌力越来越强,服务趋于标准化和流程化,将会促进市场信息更加透明,服务更加高效。预计未来5~10年独立后市场会快速发展,成熟度提升,4S店的市场份额将被压缩,独立后市场的市场份额有望超过4S店。

图7 中美售后维保市场关键指标对比

而在美国,后市场主机厂授权渠道市场份额占比约24%,约56%的市场份额由独立后市场占据,剩余约20%由车主自己完成,车主购买配件的渠道主要以大型配件零售连锁店、商场百货店和电商平台为主。由于美国的售后配件具有规范且严格的认证体系,汽车零部件认证协会(CAPA)对出厂前的零件进行严格的检测,所以配件的质量、匹配度和售后服务都有保障,CAPA和保险公司建立联动机制,对于出现信用问题的企业有成熟的惩治机制,而且品牌件价格相较原厂件更有竞争力,所以多数车主在质保期后会选择购买配件并通过独立后市场渠道安装和维修,或者自己动手。图6所示为中美售后维保市场渠道对比。

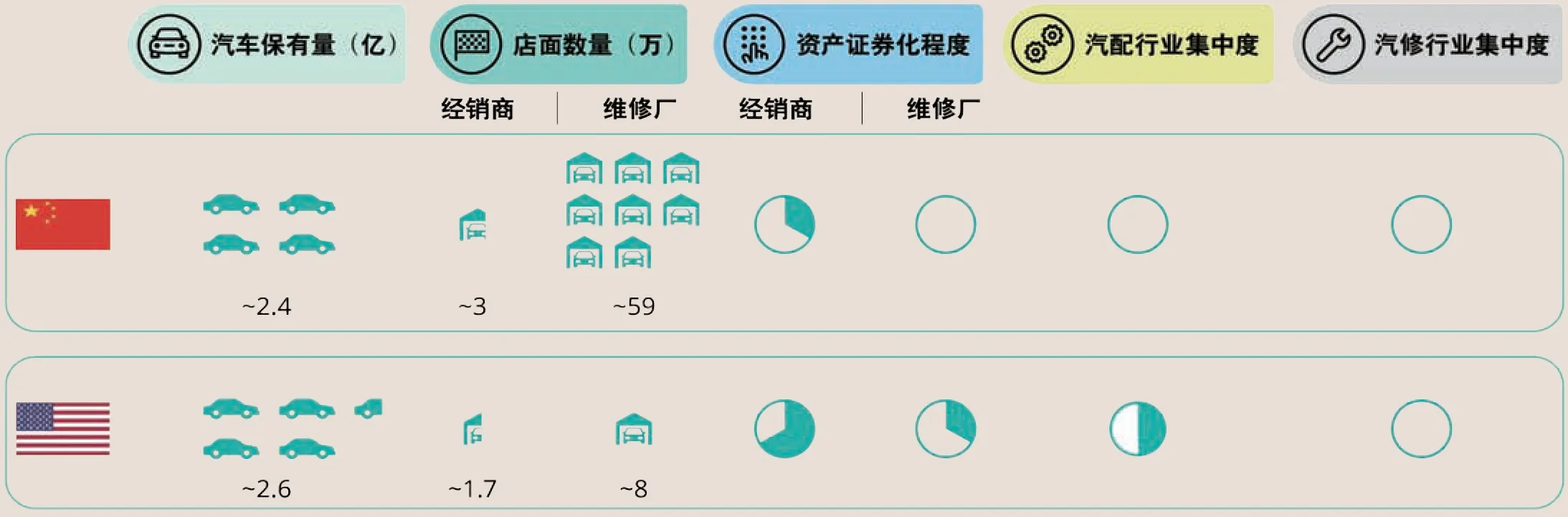

市场集中度:与欧美市场相比,中国汽配供应商基数大,行业集中度低,未来有望出现整合

美国和欧洲的汽配市场历史发展悠久,后市场主要玩家通过多年兼并收购实现整合扩张,呈现集中度高的特点。

在美国汽配市场,汽配生产和流通相对集中,四家汽配连锁巨头(包括Autozone, Advance Auto Parts,O'Reilly和Genuine Parts)占据全美约30%的市场份额,对上游品牌商拥有较高话语权,其中Genuine Parts更是绕过经销商直接通过OEM代工销售贴牌零部件。四大汽配连锁巨头通过一系列兼并收购,或增加对供应链体系、上下游企业的控制,促使供应链体系扁平化,提升供应链运营效率,实现规模效应,或加速门店扩张,巩固其规模化优势。Autozone作为美国最大汽配件零售供应商之一,有近40年的发展历史,早年主要以线下实体连锁店起家,随着互联网时代的兴起,积极拓展线上渠道。物流系统管理方面,采用集中采购的方式,建立仓储中心,分级管理各地分店,自建高效的物流体系,保证配件精准流通。

再来看美国汽修市场,以汽修服务提供商Monro Muffer Brake为例,20年内门店数量从仅一百家扩张至一千家以上。公司主要采用“直营+并购”模式,直营店和并购店数量几乎相同,业务范围专注于易损件维修,初期在自营店经营成熟、品牌力强化后,利用门店的POS(Point-ofsale MIS)系统以及电子化存货管理系统将服务流程标准化,形成自己的智库,以三年为一个并购周期,以全资控股和深度管理的理念,迅速通过并购实现区域性的业务复制和扩张,打造集群优势,实现规模化发展。

欧洲后市场同样分为4S店渠道和独立后市场渠道,且以独立后市场渠道占据主导。在波兰、英国、西班牙等国独立后市场渠道份额达到60%以上。过去十年来,欧洲后市场并购整合趋势也如火如荼。LKQ通过并购扩张进入欧洲市场,成为欧洲最大的汽车配件分销商,并通过供应链的整合实现了规模效应及成本缩减。

反观国内,中国的售后汽配汽修市场,由于主机厂对原厂件的流通和配件技术信息的垄断,长时间处于市场高度分散、信息不透明、质量层次不齐、流通成本高的发展初级阶段。中国汽车保有量与美国接近,然而经销商和维修厂数量均远远高于美国。中国每千辆车拥有维修厂的数量是美国的7倍以上,终端门店的复杂性、分散性和多样性的特点,决定了配件厂商大多采用代理、分销的层级流转模式,使配件最终到达维修门店,汽配城在较长一段时间内是维修厂配件采购的主要渠道。同时,独立后市场渠道财务合规性差也是中国汽车维保市场的另一大特点,财务透明度不高,资产难以证券化,这也是制约独立后市场渠道做大做强的因素之一。

图8 不同售后维保渠道服务竞争力比较

服务质量:市场起步晚且成熟度低,各类传统渠道目前均存在明显短板,无法全面满足客户多元化的需求

目前中国汽车维保市场的渠道形态主要由主机厂授权渠道及独立后市场渠道组成,其中独立后市场渠道多为小规模路边店,大中型维修厂及品牌化连锁店虽在高速发展但目前仍是少数派。中国售后维保市场发展近二十年,三类主要渠道的服务品质也在不断进步,但目前各类主要渠道在整体客户体验角度仍旧存在诸多弱项,没有一种形态可以较为完善的满足客户的需求,也正是因为这一原因,大量内外部玩家看到这样一个历史性的机会,纷纷通过模式创新希望瞄准各类渠道短板以体验创新来杀入汽车维保市场。

汽车车龄:中国平均车龄仍与美国差距较大,但逐年快速提升,开启汽车存量市场序幕

2018年美国平均车龄超过10年,而中国平均车龄仅有4.9年,但保有期5年以上的车辆占比较2010年增加8%。一方面,平均车龄增长将提升消费者自费费用比例,因为大量汽车原厂质保期为三年,质保期外消费者会寻求低成本的服务解决方案,消费者对4S店依赖性下降,消费者维修习惯会逐渐改变;另一方面车龄增加提升养护需求频率,部分易损件进入更换周期。以美国汽修市场为例,70%的“脱保”车辆通过独立后市场渠道接受售后维保服务。上述趋势为汽车后市场发展奠定基础,第三方服务提供商存在巨大利润提升空间,汽车维修保养需求将迎来高峰期。图8所示为不同售后维保渠道服务竞争力比较。图9所示为中国汽车保有量和平均车龄结构。

图9 中国汽车保有量(万辆)和平均车龄结构

(未完待续)

——《2013年中国机动车污染防治年报》(第Ⅰ部分)