银行业金融精准扶贫机制构建的思考

——以商洛市商州区为例

■吴 刚

(浙商银行股份有限公司西安分行)

1 引 言

2020年是脱贫攻坚的决胜之年,现行标准下贫困人口从2012年年底的9899万人减少至2019年年底的551万人,贫困发生率由10.2%降至0.6%,连续7年每年减贫1000万人以上。到2020年2月底,全国832个贫困县中有601个实现脱贫摘帽,179个正在进行退出检查,未摘帽县还有52个,区域性整体贫困基本得到解决。

商洛市商州区位于陕西省东南部,秦岭东段南麓,丹江上游,东西长67.5公里,南北宽65公里,横跨长江、黄河两大流域,总面积2672平方公里。全区辖4个街道办事处,14个镇,总人口56万,2019年末实现生产总值156.75亿元。2017年精准识别后,全区建档立卡贫困户3.17万户,贫困人口10.35万人,贫困村124个。经过脱贫攻坚工作,2020年2月商州区实现整区脱贫摘帽,截止2020年4月末剩余未脱贫贫困户2875户4646人,均为低保、五保等兜底保障户。商州区属于西部省份山区腹地,是典型的城乡二元结构,农村经济活跃程度较东部经济发达地区存在一定差距。

现阶段扶贫工作取得一定成绩,银行业金融机构的精准扶贫具有“金融”、“精准”特质,深化贫困地区的金融供给,解决脱贫过程中的资金需求,具有重要的现实意义。银行业金融机构如何在“精准”帮扶上精准发力,有效发挥人力、财力、物力作用,找准银行业商业效益与风险控制的平衡点,是实现银行业金融机构为贫困地区持续供给金融资源的关键。

2 商州区银行业金融扶贫现状

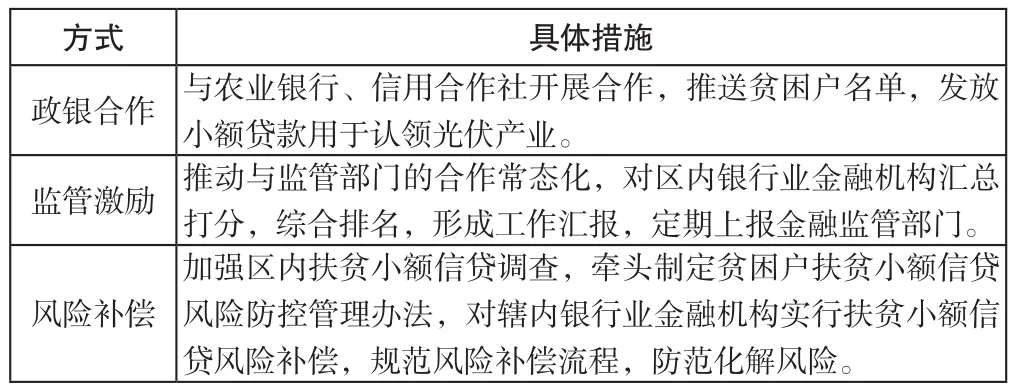

2019年末,全国金融精准扶贫贷款余额3.96万亿元,较年初增加3403亿元。全国性银行中余额最大的3家为农业发展银行、国家开发银行和农业银行,增量最多的3家银行为农业发展银行、国家开发银行和农业银行。商州区辖内银行业金融机构包含工、农、中、建、邮储五大国有银行,也有长安银行、西安银行等城市商业银行,还有深入基层乡镇的农村信用合作社。2016年6月至2020年4月末,累计发放14474笔精准扶贫贷款,累计发放金额人民币47394.4万元,存量贷款8234笔,精准扶贫贷款余额人民币24531.11万元,截止2020年4月末,扶贫小额信贷逾期贷款22户59万元,逾期率0.7%。为激活金融精准扶贫内生动力,商州区重点做了以下几个方面工作:

表1 商州区银行业精准扶贫工作汇总

3 银行业金融机构精准扶贫面临的困境

3.1 “三农”视角

秦岭山区农业产业发展难度大。商州区种植农产品主要包括食用菌、核桃、玉米、小麦、土豆等,养殖以生猪、蛋鸡、蜂蜜为主,也有种植中草药的传统,但大多以农户个体为单元进行耕种,农产品选择余地较小,种养殖随意性较大。受地区自然条件制约,难以实现机械种养殖,规模化程度低,缺乏抵御自然灾害、价格波动等风险的手段。近年来商州区大力推广食用菌产业,成立国有食用菌生产企业,每年分红为贫困户,但该类企业具有一定的“补贴性”,区域内具有现代企业管理运作模式的涉农企业、农产品深加工企业较少。

农村金融环境基础薄弱。经实地调研,秦岭山区贫困群众对金融的认识基本还停留在存款、贷款等传统银行业务上,贫困户担忧贷款加重家庭负担,且大多青壮劳动力外出务工,留守为老人及儿童,缺乏发展产业意愿,没有主动承担产业发展经济杠杆的意愿。其次,农村信用体系建设缺乏,农村生活容易自给自足,较城市生活违约成本低,长期的金融信用认知缺乏,导致贫困户对建立自身良好信用数据未形成统一认识。

贫困户认识上存在误区。贫困很大程度上是“智”和“志”的缺失,由于贫困地区金融知识传播及培训不足,部分扶贫贷款主体仍存在有政府“兜底买单”的思想,可以不还或者延期归还,即便最终不能偿还,政府会帮忙归还的错误认识;还有部分贫困户获得金融扶贫贴息贷款后,没有用于发展产业,挪作他用,影响银行业金融机构向贫困户发放贷款的积极性,长期来看透支了贫困农户的信誉,也制约着金融资源的流动。

3.2 银行业金融机构视角

银行业金融机构由于业务发展侧重及风险偏好不同,与农业、农村、农民的金融需求尚未完全有效衔接,而主要面向“三农”的农业银行、农村信用合作社、邮储银行等金融机构虽具备一定规模,辐射了大部分农村地区,但与贫困农村地区的金融需求相比,还有一定的提升空间。

金融精准扶贫对象包括贫困地区的个体农户、村集体经济组织、中小微企业,贷款具有金额小、周期性等特点。一方面,农业生产投入大、周期长,生产收益不能立即兑现,而自然灾害、价格波动、生产成本等因素极易导致亏损,贫困山区的自然禀赋条件,又制约着贫困地区农户及中小微经营主体的创收能力,金融扶贫贷款风险高;另一方面,贫困地区经济基础薄弱,贫困家庭及经营主体无可用于抵押担保的不动产或其他权证,银行业金融机构对于此类情况缺乏专门的认定办法及评估措施,同时缺乏涉农担保机构为贷款主体提供增信措施,导致贫困人口及经营主体无法获得精准扶贫贷款。

发展的根本在于人,除农业银行等服务“三农”的银行业机构外,其他银行业金融机构网点辐射及主要服务客户集中在省会城市、中心城市,现有金融从业人员对农村金融需求的特点不熟悉,扶贫贷款审批标准、发放流程等与需求未能有效匹配。面对扶贫不良贷款,银行业金融机构风险预警、管控、处置手段尚显不足。可持续性精准帮扶的“中小企业(合作社)+农户”模式尚在探索之中,银行业涉农、扶贫贷款的发放,依赖人民银行、银保监会、政府等监管部门的信贷窗口指导,精准帮扶的主观能动性不足。

3.3 外部视角

银行业金融机构是按照现代化企业管理制度成立的企业,其属性决定其以追求利润为主要经营目标。经营目标决定银行会选择性地运营金融资源,在考量风险后,注重综合贡献度较高的目标群体。而金融精准扶贫面向贫困地区农户及涉农经营主体,经营信贷资产风险高,综合定价因素后边际收益小,使银行业金融机构难以产生服务“三农”的内生动力。涉及银行业金融机构的各级监管、政府部门存在多重管理,各部门均站在自身角度考虑问题,难以有效形成步调一致的决议行动。扶贫开发涉及多方协调协作,打赢脱贫攻坚战离不开更高层面的顶层设计,不仅仅是银行业的积极参与,有统一组织和相应制度支撑,金融扶贫资源方可形成合力。

4 银行业金融精准扶贫有效开展的建议

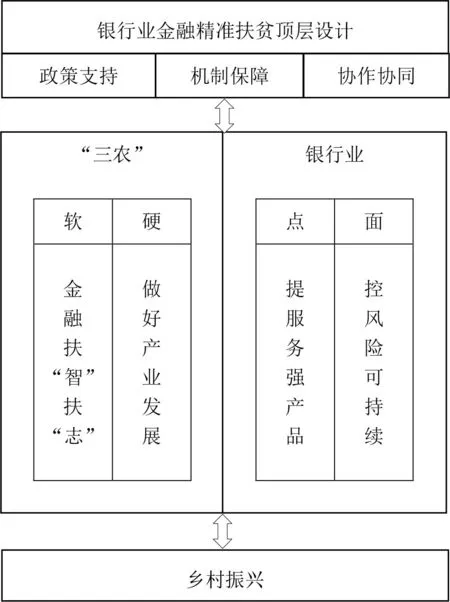

基于上述分析,解决好银行业金融机构金融精准扶贫,离不开“三农”、银行业及各个监管政府机构的共同努力,有效开展精准帮扶思路为“顶层设计,软硬结合,有点有面”。

具体包括以下几个方面:

4.1 加强顶层设计,护航脱贫攻坚

参与精准扶贫是银行业金融机构应尽的社会责任,对精准扶贫工作进行顶层设计,有助于创新精准扶贫金融服务产品及风险控制措施,充分发挥金融在脱贫攻坚中的重要作用。

图1 金融精准扶贫路线图

银行业金融机构加强与人民银行、银保监会机构协调,给予扶贫再贷款、再贴现政策倾斜,实现银行业的商业可持续性,适当提高对贫困地区精准扶贫贷款的不良容忍度,调整贫困地区涉农涉贫金融业务业绩任务考核,落实完善尽职免责和容错纠错机制,充分调动银行业敢贷、愿贷积极性;统筹扶贫开发局、农业农村厅、民政厅、财政厅等政府职能部门的协同支持,深化战略合作,共同推进金融精准扶贫机制的创新与完善、产品开发、考核评价等工作;发挥担保、保险等类型机构在风险保障、风险缓释、经济补偿方面的作用,形成“银行+担保+保险+三农”的风控构架,探索通过担保、保险等分担扶贫贷款风险,完善扶贫贷款风险保障。

4.2 加强金融“扶志扶智”,做好产业发展

金融“扶志扶智”助建农村信用体系。多渠道宣传普及涉农金融知识,将金融征信与村规民约结合宣教,提高农民诚信意识,对骗贷、拖欠等不诚信或违法行为多维度防控,形成不诚信行为与农村生活挂钩机制,提高违约生活成本,养成良好的诚信习惯。建立农村地区贫困户、农户、涉农企业、合作社等主体基础信用和金融精准扶贫信息数据库,打通人行征信与国办、省市区脱贫攻坚数据库的互联互通,发挥人民银行、银保监局、扶贫局、工商、民政、税务等部门和银行业间的共享协作,实现对扶贫对象信用信息的动态管理。搭建多渠道、多层级的大数据平台,做到信息共享,降低精准扶贫的风险防控成本,畅通金融资源配置效率和效益。

借助农村“三变”改革,资源变资产、资金变股金、农民变股东,通过村股份经济合作社等主体运营发展,有效整合资源,化零为整,将零散的土地、人员等村级资源统一协调,按照现代企业运营管理,提高抵御农业生产周期性、经营性风险的能力。“授人以鱼不如授人以渔”,依托“企业(合作社)+农户”为农业产业经营主体和农户提供帮扶贷款,发挥带动作用,实现扶贫产业覆盖到贫困人口,立足商州区农业、农村特色,带动食用菌、光伏、中草药、核桃、生猪、蛋鸡、蜂蜜等种养殖产业,形成产业辐射到户到人的精准扶持机制。

4.3 提升精准帮扶水平,实现可持续发展

充分发挥现有农业银行、信用合作社、邮储银行等银行业金融机构基础作用的同时,完善贫困农村地区金融机构体系,鼓励更多银行业金融机构积极参与到精准扶贫的队伍中来。有能力的可以建立辐射区域的分支机构,没有分支机构的通过网银、手机银行、微信小程序等方式,夯实基础金融服务渠道基础,更好地服务“三农”开展精准帮扶工作。

金融精准扶贫需从贫困地区实际出发,探索创新适合贫困乡村特点的金融产品,提供差异化服务。银行业金融机构可根据贫困户种养殖、农产品加工等生产经营特点,提供免抵押、免担保的小额信用贷款,灵活确定贷款金额、利率、期限,采取“授信总余额管控、借款随借随还”管理方式,提升贫困地区金融精准帮扶的服务质量;针对贫困户缺乏抵押、担保等风险缓释情况,一方面成立专业涉农担保公司,帮助银行业金融机构做好金融服务,另一方面推进农村承包土地等抵押物价值认定,搭建适合农村的不动产抵押登记平台建设,破解融资抵押难题;支持贫困地区致富能手、农村集体经济组织,用金融精准帮扶资金为贫困户认领扶贫开发项目,如光伏发电等未来有稳定现金流支撑的产业,实现产业开发收益带动贫困户增收,切实覆盖残疾、孤儿、高龄等没有劳动力的贫困个体,提高“两不愁、三保障”脱贫实效。

实现银行业金融机构商业经营的可持续,需严格把控、分散扶贫信贷风险。一方面针对扶贫信贷业务特点,重塑贫困地区授信主体信用评估体系,实时把控信贷风险,及时处置预警信号,对银行业涉农业务人员开展专项培训,提高金融精准扶贫业务的质量和水平;另一方面在没有条件建立物理网点,但有业务或拟开展业务的地区,定期选派客户经理进村入户对接贫困户金融需求,深入贫困地区涉农企业及帮扶开发项目,贴近农村金融市场,打通资金流入农村“毛细血管”的最后一公里,同时保证扶贫信贷资金合规有效使用,即实现精准帮扶目标,又兼顾银行业金融机构的经营可持续性。

最后,金融资源具有一定的公共属性,在脱贫攻坚的关键时间节点,银行业金融机构呈上“脱贫攻坚”,启下“乡村振兴”,其重要作用不言而喻。自开展脱贫攻坚工作以来,我国银行业精准扶贫实践的时间不长,尚可在广度与深度上继续挖潜,通过监管、政府、银行业金融机构等有关部门的共同探索、群策群力,在实践过程中不断摸索完善,一定可以如期打赢脱贫攻坚战,夯实银行业金融机构接续服务乡村振兴的基础。