费用粘性、产权性质与现金股利分配

侯晓红 梁晨

【摘 要】 文章以2012—2017年沪深两市A股上市公司为研究对象,从成本管理视角研究了费用粘性对公司现金股利分配的影响。研究结果表明,费用粘性对现金股利分配具有正向影响,即随着费用粘性的增加,公司的现金股利分配增加。进一步研究发现,产权性质对费用粘性与现金股利分配之间的关系起调节作用,与国有企业相比,非国有企业的费用粘性更能促进企业的现金股利分配;国有企业因政策性目标与较为严重的代理问题等削弱了费用粘性对现金股利分配的正向影响。文章将成本管理决策和利润分配决策纳入同一框架,揭示了企业的成本管理行为对现金股利分配的影响,拓展了现金股利分配影响因素研究的视野。

【关键词】 费用粘性; 现金股利分配; 产权性质

【中图分类号】 F234.2 【文献标识码】 A 【文章编号】 1004-5937(2020)07-0015-08

一、引言

现金股利是投资者获取回报的重要方式,同时也是资本市场健康发展的内在要求。自2008年起,证监会陆续出台了《关于修改上市公司现金分红若干规定的决定》等現金分红指引,强调了上市公司现金股利分配的重要性,同时加强了对现金股利分配的监管。虽然我国上市公司现金分红的比例逐年增加,但超额派发与不派发的矛盾现象仍然存在。那么,什么决定了公司的现金股利分配呢?现有文献普遍基于委托代理理论框架,结合融资约束理论和自由现金流假说,从公司业绩、治理结构和政治关联等角度研究了现金股利分配的影响因素。报告的收益是企业股利支付的关键驱动因素[ 1 ],成本费用作为收入的抵减项目,是收益的基本决定因素,因此公司的成本管理行为对股利支付具有影响。成本管理行为在一定程度上体现于费用粘性,费用粘性为揭示成本管理这一资源分配决策行为的“黑箱”提供了线索(Anderson and Lanen,2007),而现金股利分配受制于企业的资源分配。因此,本文尝试探讨费用粘性是否以及如何影响公司的现金股利分配。由于产权性质是我国制度的重要特征,会对企业行为产生重要影响(刘启亮等,2012),为此进一步研究产权性质是否会对费用粘性与现金股利分配之间的关系产生影响。

本文的贡献在于:(1)拓展了费用粘性的经济后果研究。现有关于费用粘性的研究多集中于其存在性和影响因素方面,少量文献从盈余预测、盈余质量和企业绩效等方面对费用粘性的经济后果进行研究,本文从现金股利分配视角,将费用粘性经济后果的研究拓展到企业的资金安排行为,有助于管理者注重对资源的统筹管理,提高成本管理效率和资源配置效率。(2)拓宽了现金股利分配影响因素的研究视野。以往研究多从盈利能力、治理结构、外部环境等方面分析上市公司现金股利分配的影响因素,而对企业利润有直接影响的成本管理行为没有包含在解释公司现金股利分配的传统变量中,本文深入到成本决策层面,从费用粘性的视角,揭示了企业的成本管理行为对现金股利分配的影响,有助于管理者深入理解企业资源安排决策的过程,以及完善监管机构对现金股利分配的监管措施。

二、文献综述

Anderson et al.[ 2 ]首次将销量上升时费用的变动幅度大于销量下降时费用变动幅度的现象定义为“费用粘性”,他们认为这种不对称现象源于管理层对销售变化的不同响应:当销量下降时,管理层并不立即削减相应的费用,选择保留闲置资源;当销量上升时,管理层会同时按比例投入相应的资源以满足销售的增长。随后,中外学者证实了费用粘性的广泛存在性[ 3-4 ]。Banker et al.[ 5 ]依据已有研究,将费用粘性的动因归纳为调整成本、管理者乐观预期和代理问题三个方面。关于费用粘性的影响因素,Anderson et al.[ 2 ]、Balakrishnan(2004)、Calleja et al.[ 6 ]、江伟(2014)等研究发现,费用粘性受资本密集度、劳动力密集度、产能利用率、资产负债率、竞争战略等公司层面因素的影响;龚启辉等[ 7 ]、马永强等[ 8 ]研究发现,地区要素市场发育水平、市场化水平、金融危机等外部环境因素也会对费用粘性产生影响。此外,由于管理者行为是影响企业费用粘性的一个重要因素,因此治理层面的因素也会显著影响公司的费用粘性。侯晓红等(2016、2018)从机构投资者持股与管理层持股、牟韶红(2015)从内部控制质量、梁上坤(2015)从外部审计质量方面证明了内外部治理因素对费用粘性的影响。

近年来,费用粘性的经济后果研究受到关注。研究发现,费用粘性降低了盈余的持续性[ 9 ]和盈余预测的准确性[ 5 ],混淆了盈余稳健性的估计结果[ 10 ],降低了企业的并购绩效[ 11 ]。上述研究认为费用粘性会导致不利的经济后果,从而向资本市场传递出不利于公司的信号。但有学者认为费用粘性是为了适应企业战略需要而做出的必要选择,具有一定的战略效应(刘嫦等,2015),对企业存在积极影响。已有研究证明,费用粘性催生了资源调整对创新投入的需求并为其提供了资源支持(胡华夏等,2017),减弱了管理者的盈余平滑动机,从而降低了盈余平滑程度[ 12 ]。此外,孙铮和刘浩[ 3 ]对费用粘性的区间效应进行了猜测,认为过高或过低的粘性均会降低长期绩效,而适度的粘性则会提高长期绩效,但一直未得到经验数据的支持。近几年,有学者实证检验了这一观点,发现保持适度的费用粘性能够降低债券信用风险或提升公司价值[ 13 ],在一定程度上证实了上述猜想。

综合上述研究发现,费用粘性的经济后果涉及盈余预测、盈余质量、企业价值等多个方面,且影响方向尚无定论。成本管理行为与现金股利分配同属于企业对资源的安排,是企业战略与资源匹配的决策过程和结果。因此,本文从现金股利分配视角,将企业的成本管理决策行为和利润分配决策行为纳入同一框架,综合考虑企业的战略与资源决策行为,可以更深入地揭示成本管理行为对资源安排与投融资战略选择的影响,有助于发挥资本市场对企业的监督作用,对提升企业成本管理效率与资源配置效率具有重要意义。同时,也使现金股利分配影响因素的研究回归到影响企业盈利的最直接因素——成本费用,为现金股利分配影响因素的研究提供了新的线索。

核心利润=营业收入-营业成本-税金及附加-销售费用-管理费用-财务费用

由于核心利润剔除了上述投资收益、公允价值变动损益等与日常经营活动产生的利润非直接相关的项目,更能反映企业可持续获得的利润与真正的盈利能力,且与企业未来的资源安排更为相关,因此,本文认为采用现金股利分配总额与核心利润的比值来衡量现金股利分配的程度更具解释力,用DIV表示。

2.费用粘性的衡量

现有研究对费用粘性的衡量主要采用Andersonet et al.[ 2 ]建立的ABJ模型和Weiss[ 9 ]模型。ABJ模型是最基础和使用最广泛的模型,但由于只能通过时间序列回归获得估计系数,无法将费用粘性作为变量进行量化处理,因而在探讨费用粘性的经济后果时具有局限性。Weiss[ 9 ]在研究中提出了费用粘性水平(季度)的直接测度方法,为费用粘性经济后果的研究奠定了基础。其衡量方程式如下:

Stickyi,t=log■i,a-log■i,b

其中:a指当年四个连续季度中业务量下降的最近一季度;b指当年四个连续季度中业务量上升的最近一季度;?驻Cost指对应季度的費用差,即?驻Cost=Costi,a-Costi,a-1;?驻Sale指对应季度营业收入差,即?驻Sale=Salei,a-Salei,a-1。根据模型的意义和粘性的概念,当Sticky小于零时,表明费用粘性是存在的,其绝对值越大粘性程度越高。为便于直观分析,本文在Weiss模型基础上做相反数处理,用STICKY表示。

3.控制变量的选取与衡量

参考靳庆鲁等[ 25 ]、吴春贤和杨兴全(2018)和韩雪[ 20 ]等文献的研究,选取六项现金股利分配的影响因素作为研究的控制变量,分别为公司规模(SIZE)、负债水平(LEV)、盈利能力(ROE)、营运能力(TAT)、第一大股东持股比例(FIRST)、机构投资者持股比例(INSTOWN),控制年度(YEAR)和行业(IND)变量。变量的定义与说明如表1所示。

基于以上理论分析和变量定义,构建如下模型:

五、实证分析

(一)描述性统计

表2列示了主要变量的描述性统计。费用粘性(STICKY)的均值为0.1814,中位数为0.1808,最大值和最小值分别为2.2764和 -1.9159,相关统计值与侯晓红和石璇(2018)的结果相近。现金股利分配(DIV)的均值为0.2198,中位数为0.1825,最小值为0,说明有部分上市公司并未分配现金股利。其他控制变量的统计值均处于合理范围之内。

为了更直观地反映费用粘性、产权性质与现金股利分配之间的关系,本文对主要变量现金股利分配(DIV)、费用粘性(STICKY)进行了分组,并分别进行了均值T检验和中位数Wilcoxon秩和检验以检验组间的差异性,表3报告了差异性分析结果。首先,以费用粘性的均值(0.1814)为中值分组,结果显示费用粘性水平较高的样本分配了较多的现金股利,且通过了差异性检验,由此初步验证了H1。其次,以产权性质对现金股利分配和费用粘性进行了分组,结果显示相比非国有企业,国有企业的现金股利分配水平较低而费用粘性水平较高,且现金股利分配通过了差异检验,在1%的显著性水平上显著,由此从侧面部分印证了H2的分析。

(二)相关性分析

表4列示了主要变量之间的pearson(左下角)和spearman(右上角)相关系数。从表中数据可以看出,现金股利分配(DIV)与费用粘性(STICKY)的相关系数为0.0339和0.0376,且均在1%置信水平下显著正相关,这一数据初步验证了H1。观察其他变量之间的相关性,相关系数均在可接受的范围内,因此检验模型中各变量间不存在多重共线性,不会因变量之间的高度相关而造成回归结果的偏差。

(三)实证结果与分析

表5列示了H1和H2的回归结果。从全样本看,第(1)列仅包含了控制变量,观察到模型所选取的控制变量对现金股利分配有一定的解释能力;第(2)列加入了费用粘性(STICKY)变量,STICKY对DIV的回归结果在5%的水平上显著为正,说明费用粘性对现金股利分配有显著的正向影响,H1得到验证。

为验证H2,依据国有企业与非国有企业两种不同的产权性质将6 167个样本分为两组分别进行回归。第(3)列结果显示,STICKY与DIV之间的系数为0.0134,且在1%的水平上显著,显著性有所增强,说明费用粘性对现金股利分配的正向影响在非国有企业中依然存在。第(4)列结果显示,费用粘性与现金股利分配之间的关系并不显著,说明存在于国有企业中的费用粘性并不能促进现金股利的分配,国有企业的产权性质反而削弱了二者之间的正向关系。以上结果说明费用粘性在非国有企业中更能发挥其对现金股利分配的正向作用。

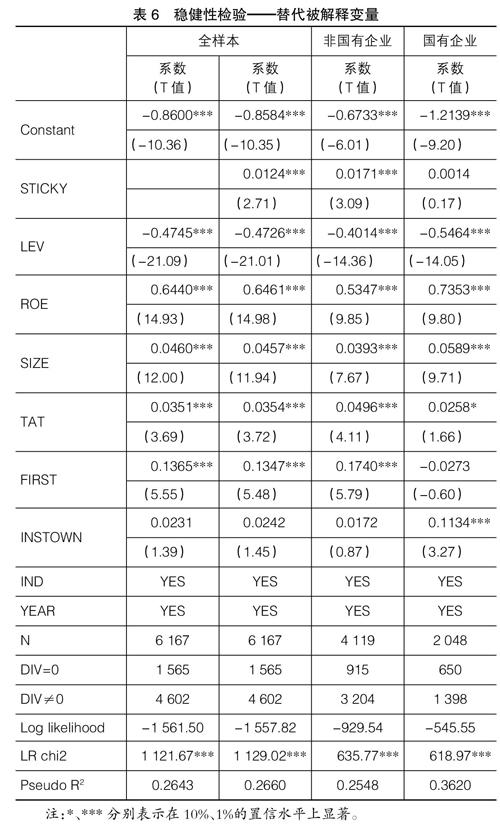

六、稳健性检验

(一)替代被解释变量

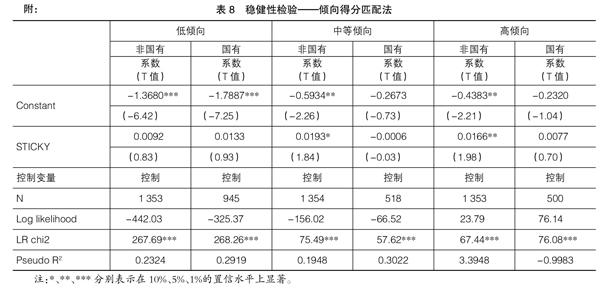

为了考察上述研究结果的可靠性,拟采用改变被解释变量的衡量方式进行稳健性检验。参考靳庆鲁[ 25 ]的研究,利用股利支付率(现金股利分配总额与净利润的比值)这一传统方式重新对被解释变量现金股利分配进行衡量,这种衡量方式既包含了企业日常生产经营活动,还包含了非经常性投资活动和偶然事件对现金股利分配的影响。回归的结果如表6所示,与表5中的回归结果大体一致,说明本文的研究具备一定的稳健性。

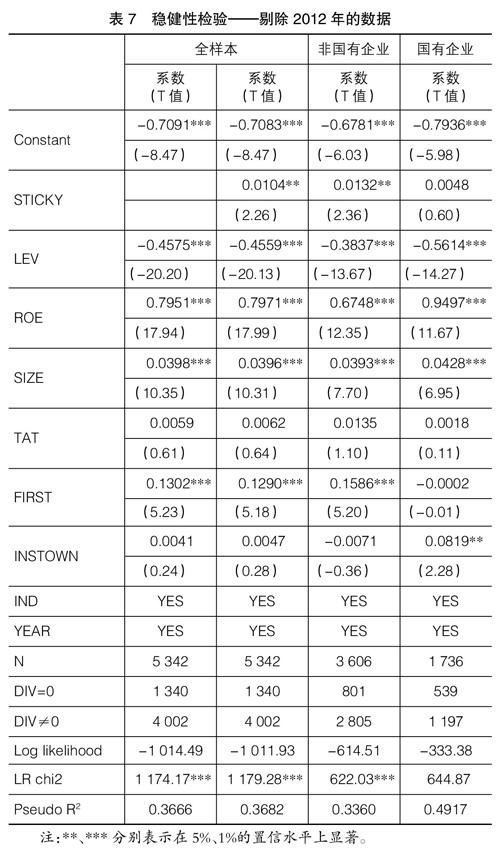

(二)剔除2012年的数据

2012年12月4日,中共中央政治局会议审议通过《关于改进工作作风、密切联系群众的八项规定》(简称“八项规定”),要求厉行勤俭节约,杜绝奢靡之风。由于外部监督部门对销管费用中的业务招待费、差旅费等项目更为敏感,而对异常的商品成本项目或虚增的存货价值相对不敏感,因此国有企业有可能通过改变消费性现金支出的会计科目归类来部分规避监管。“八项规定”实施后,国有企业的消费性现金支出计入当期管理和销售费用的比例显著下降,而计入本期存货科目的比例显著上升[ 26 ]。鉴于此,“八项规定”实施前后的销管费用核算项目可能因企业的费用归类操纵而存在差异,本文通过将2012年的数据从回归分析中剔除来消除这种差异可能对回归结果造成的影响。回归结果如表7所示,结果表明主要实证结果没有发生实质性变化。