催化裂化催化剂市场分析及对策

韩 群

(中国石化催化剂有限公司齐鲁分公司,山东 淄博 255300)

催化裂化(FCC)是炼油工业中原油二次加工过程之一,是最基本、最重要的重质油轻质化手段。催化裂化催化剂作为催化技术的材料基础,是实现原油高效转化和清洁利用的关键核心技术,炼油工业和催化裂化行业的进步依赖催化裂化催化剂的发展。催化裂化催化剂是需求量最高的炼油催化剂之一,与炼油加工能力,特别是催化裂化装置开工情况呈正相关。本文将对催化裂化国内外市场现状及前景进行分析,并提出在未来日益激烈市场下的应对之策。

1 国内市场现状分析

全国炼油能力在过去十年实现连续增长,2018年全国一次加工能力达到8.4亿吨/年(见图1)。在国内炼油生产过程中,汽油调和组分的80%、丙烯产品的40%曾来自催化裂化。近些年,由于加氢技术发展、油品升级等因素,催化汽油组分有所下降,但占比依然高达73%,另外,36%的丙烯产品仍来自催化裂化,催化裂化装置在我国炼油工业中将继续处于核心地位。

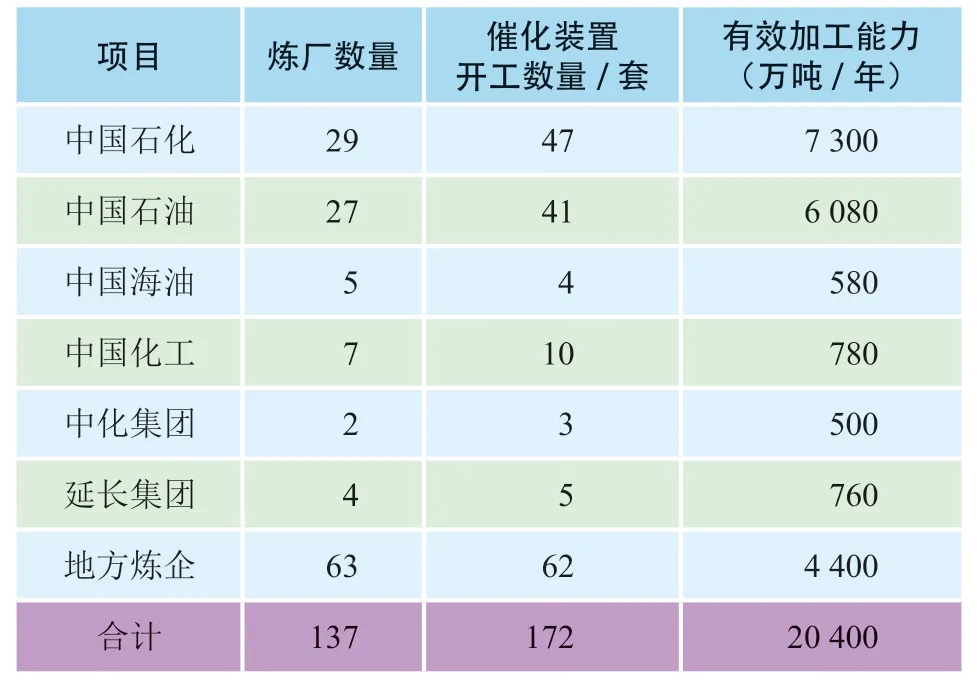

伴随炼油能力的扩张,国内催化裂化新改扩建装置也不断增多,加工能力逐年递增,催化裂化催化剂的需求量也随之递增。1995年,我国催化裂化催化剂需求量4万吨,2005年增长至11万吨,2015年达到18万吨。1995-2015年,前十年需求年均增长11%,后十年由于催化剂技术水平的提高,催化装置所用催化剂剂耗下降,但年均增长依然达到5%。2018年,催化裂化加工能力约2亿吨/年(有效加工能力按照实际开工率计算,如表1所示),国内催化剂需求量约19万吨/年。

表1 2018年国内催化裂化装置加工能力

过去十年,受益于旺盛的催化裂化催化剂需求,国内主要催化裂化催化剂生产企业纷纷扩建,并催生了多家民营生产企业。目前,催化裂化催化剂国内生产能力约40万吨/年,主要生产商包括中国石化催化剂有限公司齐鲁分公司(简称催化剂齐鲁分公司)、中国石化催化剂有限公司长岭分公司、中国石油兰州石化催化剂公司3家国有企业,青岛惠城环保科技股份有限公司(简称青岛惠城)、四川润和催化新材料股份有限公司、山东多友科技有限公司、山西腾茂科技有限公司等10余家民营企业。

3家国有企业催化裂化催化剂生产能力占总生产能力约75%,并占据国内70%左右市场份额。催化剂齐鲁分公司是当前国内也是亚洲最大的催化裂化催化剂生产商和供应商,产能超过10万吨/年,拥有4套分子筛、4套催化剂生产线,通过与中国石化石油化工科学研究院合作,在产品性能、技术服务方面处于国内领先地位。

民营企业通过更加灵活的营销策略,在地炼市场一直占据一定市场份额。2016年8月1日以后,催化裂化催化剂废剂被列入固废名录,废剂处置成为炼化企业选购催化剂的重要条件之一。青岛惠城等具有废剂处理资质的民营催化剂企业抓住机遇,不断扩大国内市场销量。以青岛惠城为例,其废剂处理能力达18 480吨/年,并在行业内自创了“废催化剂处理处置+废催化剂资源化生产再利用+资源化催化剂销售”的业务模式,形成了“废催化剂处置与催化剂销售”互相带动的良性循环,同时依靠废剂处理,提升了公司效益。

与需求量相比,催化裂化催化剂产能严重过剩,同时催化裂化催化剂经过几十年的发展,技术逐渐趋于成熟,新技术更新速度变慢,各公司产品同质化趋势明显,市场竞争力主要体现在产品性价比、质量稳定性、综合技术服务能力和废剂处理能力上。催化剂行业已成为完全竞争性市场,市场竞争由“蓝海”进入“红海”,并成为当前和今后国内催化剂行业的新常态。

2 国内市场预测

2.1 炼油能力持续扩张,催化裂化加工能力保持增长

随着恒力石化、浙江石化一期的投产以及山东地炼的改扩建,国内炼油能力将新增4 500万吨/年,全国炼油能力达到8.8亿吨/年;盛虹石化、中科石化等大型炼化如果顺利投产,至2020年,炼油能力预计达到9.1亿吨/年,成品油需求量达到3.4亿吨。

在未来三到五年,中国石化、中国石油、中国海油及其他央企和以浙江石化为代表的民营企业均有计划新建或者扩建催化裂化装置,催化裂化/催化裂解装置将新增产能5 200~7 700万吨/年。综合考虑部分淘汰产能因素,催化剂的需求将会有较大幅度增加,预计催化剂年需求增长率仍然能够达到5%~6%。届时,国内催化裂化催化剂的年需求量预计达到25万吨。

2.2 石油需求继续低速增长,新能源冲击有限

根据英国BP公司2018年发布的能源展望,预计至2040年中国石油需求将继续低速增长。如表2所示,与2017年相比,2040年石油能源消费量将由12百万桶/日增加至16百万桶/日,交通行业一次能源消耗也将继续呈增加态势,由352百万吨油当量增至578百万吨油当量。

据BP预测,中国未来交通需求也将继续由石油主导,如图2所示。尽管新能源汽车快速发展,但是总量占比仍处于较低水平,对内燃机汽车影响较小,继而对汽油、柴油影响有限。由于国内汽柴油特别是汽油主要由催化裂化装置生产,因此对催化剂的需求也将继续保持低速增长。

表2 2040年中国一次能源消费量[1]

2.3 催化裂化催化剂产能进一步过剩

2019年,中国石化催化剂有限公司长岭分公司5万吨/年项目与中国石油(长汀)催化剂有限公司5万吨/年项目的相继投产,催化裂化催化剂产能过剩将快速加剧,产能将长期过剩50%左右。

综上所述,国内未来催化裂化催化剂需求虽然继续增长,但增速有限,与催化剂新增产能相比,产能过剩更加严重,国内催化剂行业竞争也将进一步加剧。

3 国外市场现状分析

目前,全球催化裂化催化剂需求量约90万吨/年,催化剂生产能力约120万吨/年,知名的供应商主要为Grace Davison、Albemarle、BASF 3家公司(见表3)。从全球市场来看,催化裂化催化剂产能也存在较为严重的过剩问题。

表3 国外主要催化剂供应商 万吨/年

Grace Davison公司作为第一家生产催化裂化催化剂的公司,生产历史已近80年,拥有催化剂的绝大多数发明专利,在销售渠道、技术服务和市场推广方面,占据世界垄断优势,28万吨/年的催化剂产能遥遥领先于其他催化剂供应商。根据Grace Davison公司发布的报告指出,2019年起,催化裂化催化剂提价7%。在市场竞争日益激烈的催化裂化催化剂市场,能够保持价格进一步上调,证明了其行业的龙头地位。

Albemarle公司在2004年收购阿克苏-诺贝尔公司炼油催化剂业务后,成为世界第二大催化裂化催化剂供应商,BASF公司则在2006年收购Engelhard公司,成为全球第三大催化裂化催化剂供应商。

3家公司在海外均有完善的产品销售渠道,国际市场耕耘多年,与UOP、Shell、Exxon Mobil等催化裂化工艺许可商关系密切,海外市场基本被其垄断。我国催化技术与催化剂技术经过多年发展,与3家国外催化剂公司性能相当,因此他们在国内所占市场份额很小,并呈现萎缩趋势。

国内催化剂生产企业自20世纪90年代起开始逐渐进入国外市场,目前在国外市场份额最大的为中国石化催化剂公司。从1997年开始,中国石化催化剂公司与中国石化石油化工科学研究院DCC工艺捆绑打开国际市场;2009年抓住稀土价格暴涨的机会,成功打入了美国、新加坡、日本等市场,产品性能和服务均得到客户认可,并站稳脚跟。

但是,总体来看,国内催化剂企业的海外催化剂销量与海外需求量相比,体量仍然很小,国内催化剂企业在科研能力、销售网络建设、销售人员综合能力等方面与3家知名公司有一定差距;同时国内企业在海外进行同台竞争时,部分民营企业采取激进的低价策略,使竞争陷入低价中标的恶性循环,影响了国内企业在海外市场的共同利益。

4 国外市场预测

4.1 全球炼油能力继续增加并向发展中国家转移

进入21世纪后,欧洲持续引领向低碳经济的转变,炼油行业将呈现萎缩趋势;美国作为全球最大的炼油地区,仍将保持其领先地位。但是以中国、印度为代表的发展中国家,新增大量千万吨级炼化一体化炼厂,全球炼油能力呈现快速扩张趋势,预计到2035年,炼油一次加工能力将从2000年的41亿吨/年增至56亿吨/年[3],除中国、印度外,印尼、马来西亚、越南等东南亚地区以及中东地区也将陆续建成千万吨级炼厂。

预计2030年后,成品油需求逐步进入平台区,与非炼化液体燃料供应的持续稳定增长共同作用,导致炼厂加工量在2035年达到峰值。可以预见,催化裂化催化剂的需求也将在2035年达到顶峰,在此之前,催化裂化催化剂需求仍将保持低速增长。根据Freedonia集团公司的研究,到2020年,对炼油催化剂的需求将以每年3.6%的速度增长,届时炼油催化剂的市场价值将达到47亿美元,预计此期间催化裂化催化剂的增长速度最快,在炼油催化剂市场中的市值也最大。另外根据Global Market Insights的研究报告,至2025年全球炼油催化剂市场规模将超过58亿美元,催化裂化催化剂产品将占据全部市场的近1/3。

在众多发展中国家中,印度市场应成为密切关注的对象。受益于印度人口的快速增长以及政局的稳定性,印度经济强劲增长。2015年,印度超越中国,成为全球经济增长速度最快的国家,同时超越日本,成为全球第三大石油消费国,印度已经成为新的石油需求中心,2020年印度炼油产能将达到3.6亿吨[4]。据预测,到2030年印度将超过中国成为最大的能源增量市场[5]。

4.2 地缘政治不确定性加剧,危机与机遇并存

2018年中美贸易摩擦逐步加剧,美国于2018年9月起对中国出口的催化裂化催化剂征收10%的进口关税,随后中美两国于12月1日曾达成共识取消加征关税计划,但是2019年5月起开始对中国出口的催化裂化催化剂征收25%的关税。中美贸易政策的不确定性,严重影响了我国催化剂企业的在美业务,如何与客户积极有效沟通,并通过合理的贸易条款,消除中美贸易争端带来的影响,成为美国市场维护和开拓中亟待解决的问题。我国迅速调整了催化裂化催化剂的出口退税政策,出口退税由0%提高至13%,对我国催化剂企业开拓美国地区以外的市场提供了更具竞争力的价格优势,在未来市场开拓中要迅速抓住机遇,将优势转换为市场占有率。

另外,美国于2018年11月4日起对伊朗重启制裁,美国政府可能会限制其美国催化剂生产商,如Grace Davison、Albemarle向伊朗或者与伊朗业务相关的国家(如印度)供应催化裂化催化剂,这也间接为我国企业打开国际市场提供了机遇。

4.3 重质原油供应量继续增长

世界重质原油供应量将继续呈现增长趋势。世界原油平均API度将由2011年的33.1下降至2035年的32.6,平均硫含量则由1.15%上升至1.33%,API度小于22的重油产量将从2011年的990万桶/日增至2035年的1 635万桶/日。另外,近年国际油价频繁波动,但重质、超重质及劣质原油价格相对较低,与布伦特原油价差拉大,加工重质原油、超重原油利润水平升高。因此相关的重质油、超重油的加工技术受到越来越多的关注,企业也应更加注重加工重质油的催化裂化催化剂的技术研发。

5 市场对策

5.1 强化产销研用一体化运行模式

产品是一切生产经营活动的核心,是“企业的生命”,它对营销组合的其他策略起着统驭作用。针对炼化企业汽油升级以及多产碳三、碳四烯烃的迫切需求,以及未来加工原料继续加重的趋势,催化剂企业应与科研、设计单位和炼化企业紧密协作,加快新产品推广开发与应用,打破当前产品同质化的壁垒,以性能领先于同行、以品质取胜于同行。

5.2 加强服务提升,提高客户满意度

产品性能和质量是硬件,服务就是软件,是更高层的产品。目前的市场竞争,在产品品质相当的情况下,主要体现在服务上的竞争。因此要以客户为中心,向全流程解决方案式服务转变,提升服务水平。

一是深化解决方案式服务,针对装置流程优化、新产品应用和催化剂配方调整,联合研发专家提出整体解决方案,帮助客户实现效益最大化。

二是针对当前日益严格的环保法规,为炼化企业提供“催化剂全生命周期管理”服务。催化裂化废剂回收处理是“催化剂全生命周期管理”的重要一环,并加快开发催化裂化废剂低成本无害化处置回收技术以降低炼化企业成本。

三是建立大数据服务优势。加快催化裂化催化剂数据库的开发和应用步伐,借助大数据及相关技术,进行个性化精准营销,同时为客户提供更优质的技术服务。

5.3 实施差异化营销策略

未来炼化企业集群化明显,树立标杆和示范装置,以集群区内大装置的示范效应带动小装置的开拓和维护;对于优势产品,加大推广力度,做到每单必争,努力提高市场占有率;对于常规产品,积极寻求思路,根据市场特点制定相应营销措施。

5.4 积极布局海外市场

海外市场潜力巨大而国内市场产能过剩明显,走出去是企业持续发展的必经之路。近期看,要抓住出口退税的红利,积极开拓美国地区以外的市场,特别是炼油能力增长迅速的印度、东南亚地区。

6 结语

无论是国内市场,还是国际市场,炼油能力及催化裂化加工能力在未来较长一段时间内仍处于增长趋势,对催化裂化催化剂的需求也将继续增长,但是催化剂产能已明显过剩,特别是国内市场产能严重过剩,未来的市场竞争会日益激烈。只有不断提高自身公司催化剂制备技术开发和技术服务能力,提高核心竞争力,并积极部署海外市场,才能在未来的市场中立于不败之地。