并购商誉减值对股价崩盘风险的影响研究

张向荣

一、引言

近三年,股价崩盘风险时有发生,给全球资本市场带来动荡和不稳定,股价崩盘风险不仅仅给投资者带来巨大损失,影响投资者的情绪和信心,也给上市公司融投资带来消极影响。资本市场崩盘现象引起了各国证券监管部门的重视,也引起了学者、媒体的广泛关注。2019年7月26日,美股中特斯拉公司股票当日下跌超过13%,市值一天减少超过400亿元。2017年3月24日,香港上市公司辉山乳业股价一天暴跌85%。2019年1月22日,上市公司远方信息发布2018年年报,由于计提6亿元商誉减值,导致公司净利润亏损约4.8亿元,而远方信息近一年的股价已下跌近70%。2016年4月,上市公司坚瑞消防溢价并购沃特玛产生巨额商誉,2017年底,由于计提商誉46.1亿元,导致其当年净利润亏损36.84亿元,股价也在短短数月从13.51元跌至1.69元。近十年,我国上市公司商誉减值急剧增长,从2007年的5.44亿元增长至2018年的1121.53亿元,增长了约200倍,特别是近三年,从2016年的114.45亿元增长到2018年的1121.53亿元。

因而,商誉减值和股价崩盘风险引起了学者、媒体的广泛关注,成为近几年学者们研究的热点。目前有相关学者从控股股东持股比例、内部治理、机构投资者、媒体监督等多个角度探讨了其对股价崩盘风险的影响(许年行等,2012;沈华玉等,2017)。但鲜有学者从商誉减值的角度探讨其如何影响股价崩盘风险。本文以2009年至2018年中国上市公司为样本,对商誉减值如何影响股价崩盘风险进行研究。结果显示:商誉减值与股价崩盘风险在0.01水平上显著正相关,说明商誉减值促进了股价崩盘风险。进一步研究结论显示:当公司内部治理水平越差时,商誉减值对公司股价崩盘风险的正向影响越明显;当公司机构投资者持股比例越低时,商誉减值对公司股价崩盘风险的正向影响越明显。上述结果在经过变量替换、OLS替换和双重聚类模型检验后结果仍然成立。

本文的主要边际贡献有:第一,以近三年学者关注的热点问题为起点,研究了商誉减值对公司股价崩盘风险的影响,丰富了股价崩盘风险影响因素的相关文献。第二,从资本市场反应的角度研究商誉减值的影响,丰富了目前商誉减值经济后果的研究视角,丰富了相关研究文献。同时,本文结论为上市公司并购中估价决策、监管部门对并购溢价及商誉政策的制定等提供科学依据。

二、理论基础与研究假设

近三年,关于商誉减值的文献主要从问题对策、影响因素等角度展开。在影响因素方面,有学者认为董事会规模和独立董事比例会导致公司商誉减值增加(刘爱明和黄媛媛,2019)。而其他学者认为公司并购过程中估价太高,从而导致并购溢价较高,而高并购溢价会导致公司商誉减值风险提高(胡凡和李科,2019)。在问题与对策方面,很多学者探讨了商誉减值的会计计量问题,对实务中相关确认和计量进行探讨,发现其中存在的问题,并有针对性给出对策和建议,如金利科技并购宇瀚光电(王芸和周钰萍,2018)。在商誉减值经济后果方面,有学者以我国上市公司为样本,研究发现商誉减值提高了公司的融资成本(徐经长等,2017)。同时,商誉减值会导致公司的盈余平滑和业绩大洗澡(卢煜和曲晓辉,2016)。可见,现有关于商誉减值经济后果的相关文献较少,本文研究了商誉减值对股价崩盘风险的影响。

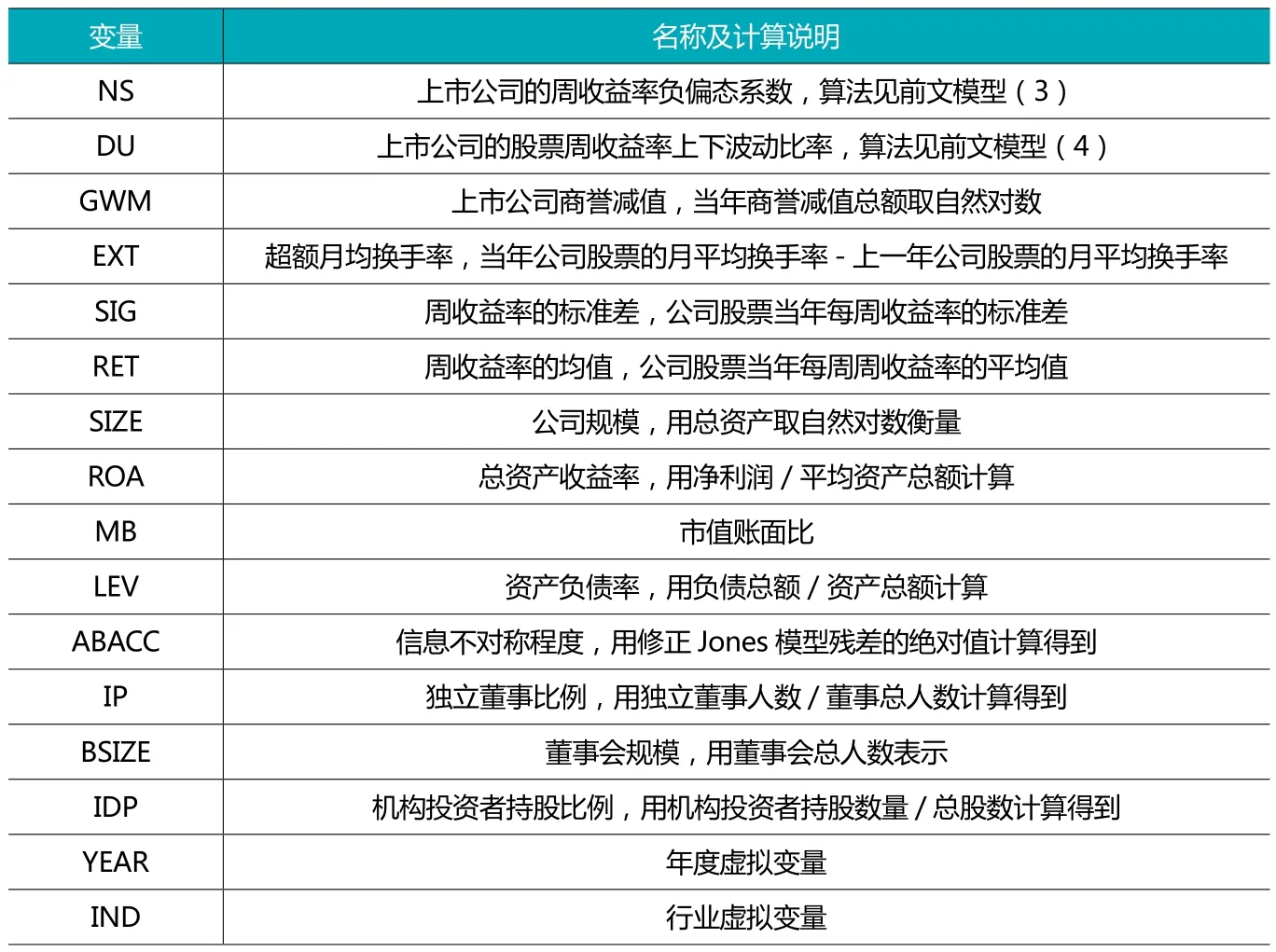

表1 变量定义及说明

表2 描述性统计分析

那么,商誉减值如何影响股价崩盘风险呢?首先,商誉确认是按照并购溢价计算而得,但在对被并购资产价格进行评估时,虽然是基于公允价值进行计量,但仍然存在较强的主观性和不准确性。此外,商誉总额太高会导致公司可能进行利润平滑或盈余管理,因而公司的信息不对称程度较高、信息透明度较低。Hutton等(2009)认为公司的信息不透明度越高,管理层隐藏坏消息的可能性越大,当坏消息积累到一定的程度,一旦由于某些导火索将坏消息披露出来,股价就会在短期内迅速下跌,导致股价崩盘风险。所以,商誉减值越高,管理层盈余管理动机越强,公司的信息不对称程度可能越高,因而股价崩盘风险越高。其次,有学者研究发现商誉数额越高,公司的会计稳健性越低(Kim等,2013),有学者研究发现会计稳健性与股价崩盘风险显著负相关(Kim和Zhang,2016)。所以,公司商誉数额越高,导致会计稳健性越低,进而促进了股价崩盘风险。基于以上分析,本文提出如下假设:

H1:其他条件不变时,商誉减值与股价崩盘风险显著正相关。

三、模型构建与变量定义

(一)模型构建

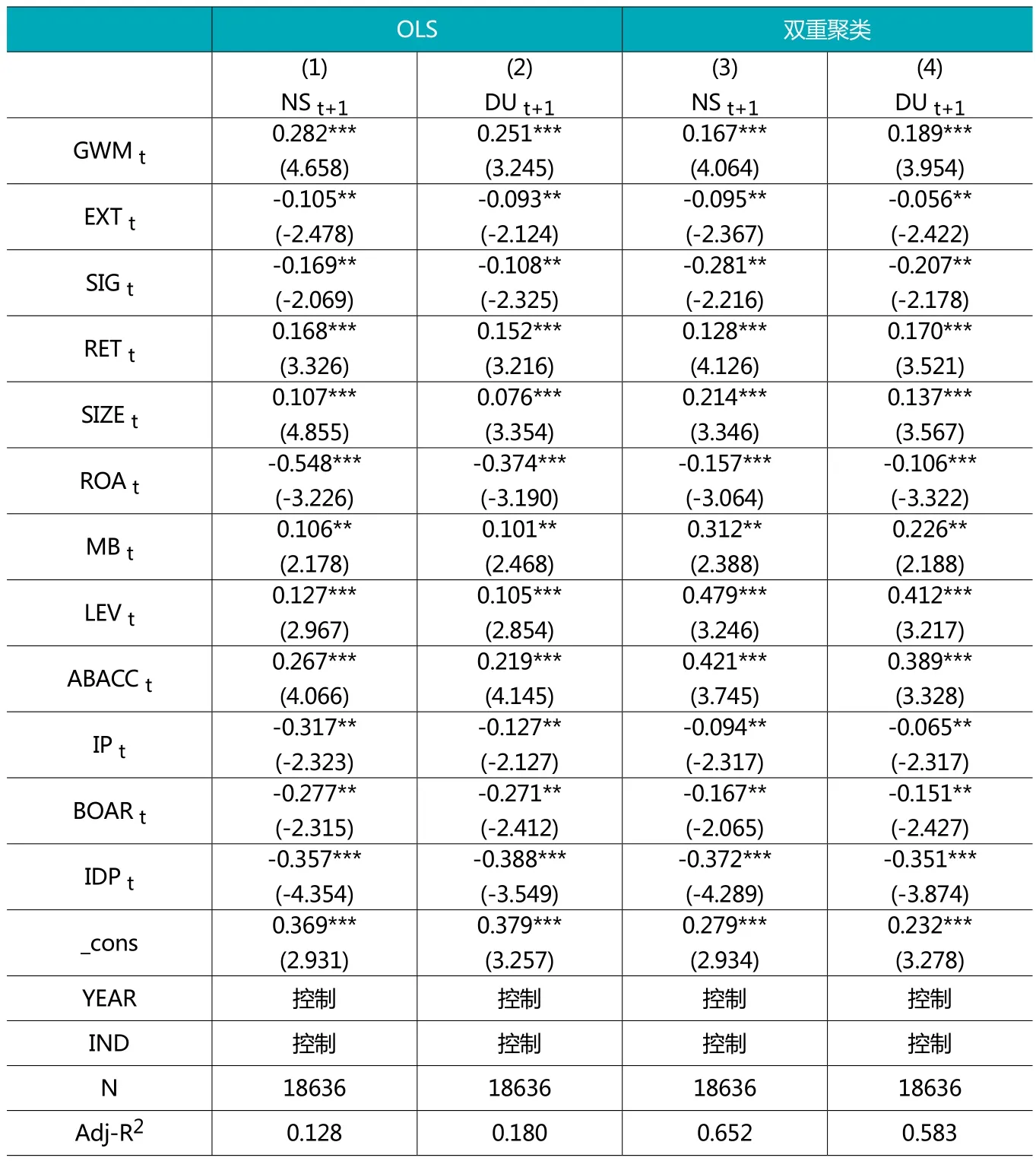

为了检验假设H1是否成立,本文利用模型(1)进行回归分析:

模型(1)中,CRASH代表公司股价崩盘风险,本文用两个指标来衡量:经过市场收益调整后的周收益负偏态系数(NS表示,是Negative conditional return skewness术语的缩写);股票周收益率的上下波动比例(DU),具体计算过程详见变量定义部分。GWM表示上市公司商誉减值数额,本文用当年商誉减值总额的自然对数来衡量。CONT代表回归模型中的控制变量。YEAR是虚拟变量,用于控制年度;IND是虚拟变量,用于控制行业。

本文以2009年至2018年沪深上市公司为样本,样本选择过程如下:首先,剔除金融保险类上市公司、(*)ST上市公司和公用事业类上市公司,因为这些类别的上市公司在财务特征、信息披露等方面与其他公司差异较大;其次,剔除因变量、自变量和控制变量缺失的数据,最后得到18636个公司--年度样本。本文相关数据来源于国泰安数据库(CSMAR),所有连续变量在1%和99%水平上进行缩尾处理。

(二)变量选择与定义

1.股价崩盘风险的定义

根据Jin和Myers(2006)的研究,本文采用经过市场收益调整后的周收益负偏态系数(NS表示)与股票周收益率的上下波动比例(DU)两个指标衡量股价崩盘风险。

表3 变量Pearson和Spearman相关关系

表4 随机效应和固定效应模型回归结果

(1)经过市场收益调整后的周收益率负偏态系数的计算步骤

第一,利用公式(2)计算经过市场周收益率调整的某上市公司周收益率的残差项。

公式(2)中,ri,t是上市公司i在第t周的周收益率,rm,t是整个市场第t周的经过总市值加权的平均周收益率(考虑现金红利再投资)。残差项εi,t即为第一步需要的计算结果。

第二,根据第一步计算的结果,求出公司i第t周的周收益率的自然对数wi,t=ln(1+εi,t)。

第三,根据第二步得到的结果,用公式(3)计算得出经过市场收益调整后的周收益负偏态系数(NS)。

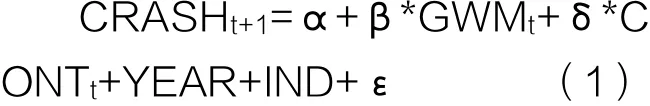

(2)股票周收益率的上下波动比例(DU)的计算步骤

第一,根据上面求得的wi,t,利用公式(4)计算股票周收益率的上下波动比例(DU)。

公式(4)中,nu是某上市公司股票一年内,其周收益率大于等于本年度平均周收益率的次数,反之,nd是某上市公司股票一年内,其周收益率小于本年度平均周收益率的次数。

综上所述,当NS和DU的数值越大时,表明该上市公司股票的股价崩盘风险越高。

2.商誉减值

借鉴已有研究,本文拟采用当年计提的商誉减值总额取自然对数来衡量该上市公司的商誉减值(GWM)。

表5 内部治理、机构投资者持股比例的进一步检验

3.信息不对称(ABACC)

根据已有相关研究文献(Hutton等,2009),本文采用可操控应计利润的绝对值来衡量公司的信息不对称程度,具体用修正的Jones模型计算得到。

一般来说,ABACC的数值越大,公司的信息不对称程度越高。

4.控制变量

基于Kim等(2011)前人关于股价崩盘风险影响因素的相关研究,本文控制如下变量:第t期NS、上市公司超额月平均换手率(EXT)、上市公司当年周收益率的标准差(SIG)、上市公司当年周收益率的均值(RET)、公司规模(SIZE)、公司总资产收益率(ROA)、市值账面比(MB)、公司资产负债率(LEV)、公司透明度(ABACC)、机构投资者持股比例(IP)、董事会规模(BSIZE)、独立董事比例(IDP),同时本文还控制了年度(YEAR)和行业(IND)。本文所有变量说明见表1。

(三)描述性统计分析

各变量的均值、分位数、极大极小值、标准差等描述性统计分析的结果见表2。NS的均值为-0.274,标准差为0.574,极大极小值分别为0.875和-1.583,说明样本中各公司的NS值差异较大。DU的均值为-0.196,标准差为0.653,极大极小值分别为1.093和-1.764,说明样本中各公司的DU值差异较大。商誉减值GWM的均值为0.408,标准差为0.482,极大极小值分别为1和0,说明样本中各公司的GWM值差异较大。控制变量中,超额月均换手率EXT的均值为-2.862,标准差为36.159,极大极小值分别为83.438和-86.172,说明样本中各公司的EXT值差异较大。周收益率标准差SIG的均值为0.069,标准差为0.168,极大极小值为0.164和0.028,说明样本中各公司SIG值差异较大。周收益率均值RET的均值为0.019,标准差为0.028,极大极小值为0.038和-0.019,说明样本中各公司RET值差异较大。独立董事比例IDP的均值为0.391,标准差为0.217,最大最小值分别为0.509和0.319,符合我国政策要求上市公司独立董事的比例至少1/3的规定。其他变量的均值及各统计量都在合理范围之内。

四、实证结果分析

(一)变量Pearson和Spearman相关关系

在回归之前,本文拟对变量之间的相关关系进行分析,Pearson相关关系的系数及显著性见表3左下方,Spearman相关关系的系数及显著性见表格右上方。相关关系分析结果显示:GWM与NS的相关系数为0.204,且在0.01水平上显著正相关;GWM与DU的相关系数为0.219,且在0.01水平上显著正相关,表明商誉减值与股价崩盘风险的两个指标在0.01水平上显著正相关,即在不控制其他变量时,商誉减值提升了股价崩盘风险。控制变量中,大部分变量至少在0.1水平上与股价崩盘风险显著正相关,但目前结果并没有控制其他变量。

表6 自变量替代回归分析

(二)面板回归分析

表4是本文模型面板随机效应和固定效应的回归结果。第(1)列和第(2)列是面板随机效应的回归分析,结果显示:NS与GWM在0.01水平上显著正相关,DU与GWM在0.01水平上显著正相关,表明商誉减值增加了股价崩盘风险,验证了本文假设H1。第(3)列和第(4)列是面板固定效应的回归分析,结果显示:NS与GWM在0.01水平上显著正相关,DU与GWM在0.01水平上显著正相关,表明商誉减值增加了股价崩盘风险,同样验证了本文假设H1。无论采用面板固定效应还是面板随机效应,商誉减值都促进了股价崩盘风险。

控制变量中,超额月均换手率、周收益率的标准差、总资产收益率、机构投资者持股比例、独立董事比例、董事会规模与NS、DU至少在0.05水平上显著负相关,表明超额月均换手率、周收益率的标准差、总资产收益率、机构投资者持股比例、独立董事比例、董事会规模降低了公司的股价崩盘风险。周收益率的均值、公司规模、市值账面比、资产负债率和信息不对称程度与NS、DU至少在0.05水平上显著正相关,表明周收益率的均值、公司规模、市值账面比、资产负债率和信息不对称程度促进了股价崩盘风险。

(三)进一步检验

为了验证商誉减值对股价崩盘风险的影响是否会在不同情境下有所不同,本文拟从内部治理水平(独立董事比例)和外部治理水平(机构投资者持股比例)对不同情境下的影响结果进行检验。表5中第(1)列和第(2)列是内部治理水平(独立董事比例)的检验结果,结果显示:NS与GWM * IDP在0.01水平上显著负相关,DU与GWM * IDP在0.01水平上显著负相关,表明当独立董事比例较低时,商誉减值对股价崩盘风险两个指标的正向影响越明显。表5中第(3)列和第(4)列是内部治理水平(独立董事比例)的检验结果,结果显示:NS与GWM * IP在0.01水平上显著负相关,DU与GWM * IP在0.01水平上显著负相关,表明当机构投资者持股比例较低时,商誉减值对NS的正向影响越明显。

五、稳健性检验

(一)自变量替代

为了保证实证结论的稳健性,本文拟采用变量替代的方法对已有模型进行重新回归。本文用商誉减值除以商誉总额的比例(GWMP)作为GWM的替代变量。表6中第(1)列和第(2)列是自变量替代的面板随机效应回归结果。第(1)列和第(2)列结果显示:GWMP与NS、DU在0.01水平上显著正相关,说明商誉减值提高了公司股价崩盘风险,支持假设H1。第(3)列和第(4)列是自变量替代的面板固定效应回归结果。第(3)列和第(4)列结果显示:GWMP与NS、DU在0.01水平上显著正相关,说明商誉减值提高了公司股价崩盘风险,支持假设H1。

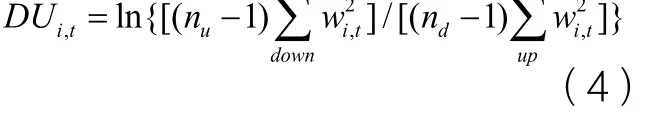

(二)OLS回归和双重聚类分析

为了验证模型的稳健性,本文拟采用OLS模型进行重新回归,同时,模型中可能存在异方差等问题,本文还将采用双重聚类(公司和年度)对模型进行重新检验(沈华玉等,2018)。表7中第(1)列和第(2)列是OLS回归分析的结果,结果显示:GWM与NS、DU在0.01水平上显著正相关,支持假设H1,表明本文的研究结论比较稳健。第(3)列和第(4)列是双重聚类的回归结果,结果显示:GWM与NS、DU在0.01水平上显著正相关,支持假设H1。

表7 OLS回归和双重聚类分析

六、研究结论与启示

本文以2009年至2018年中国上市公司为样本,对商誉减值如何影响股价崩盘风险进行研究。结果显示:商誉减值与股价崩盘风险在0.01水平上显著正相关,说明商誉减值促进了股价崩盘风险。进一步研究结论显示:当公司内部治理水平越差时,商誉减值对公司股价崩盘风险的正向影响越明显;当公司机构投资者持股比例越低时,商誉减值对公司股价崩盘风险的正向影响越明显。

本文探讨了商誉减值对公司股价崩盘风险的影响研究,研究启示如下:首先,商誉减值和股价崩盘风险是近几年学术界和媒体关注的热点话题,本文研究发现商誉减值促进了股价崩盘风险,因而为了避免商誉减值给上市公司股价带来的不良影响,公司高层应该重视并购中的商誉及未来可能存在的商誉减值情况,需要对并购标的公司的估值进行谨慎科学的判断。其次,当公司内部治理水平越低时、公司外部治理水平越低时,商誉减值对公司股价崩盘风险的正向影响越明显。因而,公司管理层应该通过多种渠道提高公司内部的治理水平,通过多样化方式提高公司的外部治理水平,进而缓解商誉减值带来的股价崩盘风险。