独立董事制度会影响股价崩盘风险吗

徐晓俊

【摘 要】 文章以2010—2016年A股上市公司为研究样本,实证检验了独立董事制度对股价崩盘风险的影响。结果表明:独立董事独立性与股价崩盘风险系数呈负相关关系,即独立董事独立性越强,股价崩盘风险系数越小;财务背景独立董事比例与股价崩盘风险显著正相关,即独立董事的专业性会加剧公司发生股价崩盘风险;企业非效率投资是独立董事股价崩盘效应的完全中介因子。研究结论不仅为完善上市公司独立董事制度提供一定借鉴,还有利于稳定我国资本市场的发展。

【关键词】 股价崩盘风险; 独立董事制度; 产权性质

【中图分类号】 F832 【文献标识码】 A 【文章编号】 1004-5937(2020)08-0095-09

一、引言

近年来,中国证券市场上常有上市公司股价突然崩盘的情况发生,股票价格在短短几天之内就大幅下跌,严重地损害了投资者的利益,引起市场的恐慌,扰乱了实体经济的有序发展。对于现阶段的中国证券市场而言,个人投资者是市场上最广泛的投资者。因为个人投资者存在严重的跟风效应[1],如果上市公司的信息公开程度不高会导致投资者很难做出最佳的投资选择,于是常有某个板块或个股股价大幅度下跌的情况发生。对于正处于经济发展的关键时期的中国市场,此种情况十分不利于经济的健康发展,现今的证券市场急需从理论上解释股价崩盘的原因,于是学术界对股价崩盘的发生机理和影响因素展开了全方位的研究。其中,管理层捂盘假说成为学者们研究股价崩盘的基础假说。管理层捂盘假说是指管理层出于个人薪酬水平、声誉、职业等因素的考虑,倾向于向外界公布好消息,而掩藏坏消息或者推迟公布坏消息,长此以往,当坏消息的存量超过公司本身的窖藏能力时,这些坏消息会一次性地向市场传递,导致公司股价崩盘。根据此假说,近期学者们开始从各个方面切入研究公司股价崩盘风险影响因素,其中包括财务报告透明度[2]、避税[3]、会计稳健性[3-4]、投资者保护[5]、信息披露[6]和税收征管[7]等。但鲜有学者从上市公司独立董事制度这个角度来考证其对股价崩盘风险的影响。独立董事作为董事会成员中的重要组成部分,其代表广大投资者所履行的监督作用可能会通过影响公司管理层的捂盘行为(管理层通过财务报表来隐藏坏消息等)或者信息披露的对称性来作用于公司股价崩盘风险。

2001年中国证监会颁布《关于在上市公司建立独立董事制度的指导意见》要求上市公司的独立董事成员中至少包括一名会计专业独立董事,独立董事占董事会总人数的比例不低于1/3。独立董事制度作为缓解投资者和管理者之间代理冲突的重要制度之一,在学术界尚未对其实际作用做出统一的经验证据。独立董事制度设立的初衷是以第三方独立和专业性的身份进入上市公司治理框架,发挥其监督功能,降低代理冲突(Fama and Jensen,1983),更好地保护中小股东的利益。已有学者通过研究发现,独立董事制度确实能从信息披露质量、盈余管理、投资效率等多个方面对公司治理产生作用,但结果并不统一。有学者认为独立董事制度能在公司治理中起到积极作用。万寿义等[8]通过研究发现,董事会中独立董事的比例越高,对管理层监督效果越好,管理层自愿披露的信息越全面。同时,陈运森等[9]发现独立董事在参与上市公司投资决策时也发挥着重要作用,独立董事比例越高越能限制管理层的非效率投资行为。也有学者认为独立董事的作用尚不明显。张兆国等(2009)发现提高独立董事独立性有助于抑制公司盈余管理行为。周开国等(2011)实证检验独立董事比例与信息披露的关系,发现中国的上市公司中独立董事在公司信息披露方面所发挥的作用有限。杨清香等(2008)研究则发现独立董事比例与盈余管理之间的负相关关系并不显著。姜凌等(2015)研究发现独立董事比例的提高对企业效率投资影响不显著。本文从独立董事的独立性和专业性两个角度来研究独立董事制度对上市公司股价崩盘风险的影响,及其对公司盈余管理和投资效率的作用,并且进一步根据独立董事是否具有财务背景而进行分组研究。同时,因为中国特殊的市场环境,还将从上市公司的控制人角度来解析独立董事对股价崩盘风险的影响。

本文选取2010—2016年A股上市公司作为研究样本,从上市公司独立董事这一特殊视角来研究其对股价崩盘风险的影响,并且将根据上市公司产权性质进行分组研究。本文进一步将通过研究独立董事对盈余管理和投资效率这两个指标的影响,来检验独立董事对股价崩盘的影响路径。本文可能的贡献有三个方面:首先,丰富了关于代理理论和信息理论的相关文献。以往的文献鲜有从公司董事会结构来研究股价崩盤效应,本文从特殊视角出发进一步分析独立董事制度对公司管理层的影响,剖析和理解上市公司管理层行为策略的影响因子。其次,创新地从独立董事是否具有财务背景来研究股价崩盘风险效应,揭示了财务背景独立董事对股价崩盘风险的影响,这对于企业在选拔独立董事时所需要关注的董事背景提供了重要的经验证据,可以为我国独立董事制度的建设发展提供新的经验和视角,这对于规范我国上市公司的独立董事制度提供了重要的参考意见。最后,不仅能够对股价崩盘风险影响因素研究提供文献补充,还可以为稳定上市公司股价和中国资本市场的成长提供经验证据。

二、文献综述与研究假设

(一)文献综述

1.股价崩盘文献综述

股价崩盘是证券价格出现崩塌式下跌。早在20世纪80年代关于股价崩盘的研究就已经展开。Blanchard和Watson(1982)提出的随机泡沫模型假说以及Pindyck(1984)提出的波动反馈假说,其研究切入点为市场层面。近些年的研究主要是基于Jin and Myers(2006)提出的管理层捂盘假说,其观点认为,股价崩盘的根本原因是信息不对称,管理层掩藏上市公司内部坏消息有个临界值,一旦突破这个临界值,股价将会崩盘。这一假说成为关于股价崩盘风险研究的分水岭,研究视角从市场层面转换到了公司层面。根据这一基本假说,学术界开始对股价崩盘的影响因素展开诸多讨论。一部分从公司信息质量层面出发,研究发现财务报告透明度、避税、会计稳健性、内部控制信息披露等因素会影响股价崩盘风险。另一部分从高管个体特征层面,考察了CEO期权激励、高管额外津贴、高管性别、宗教信仰等因素对股价崩盘的影响。也有从大股东的角度出发研究影响股价崩盘风险因素,发现大股东控制权的分离度和公司股价崩盘风险呈正相关;而王化成等(2014)则发现大股东通过监督效应和更少掏空效应影响股价崩盘风险,大股东的持股比例与股价崩盘风险呈负相关。综上所述,现有的研究只局限财务相关因素和高管个体特征这两个方面,却鲜有研究从公司治理结构角度出发来探讨独立董事制度以及独立董事的专业背景对股价崩盘风险系数的影响。

2.独立董事文献综述

独立董事制度作为公司治理结构中的重要组成部分,其设立初衷是独立董事可以作为第三方起到缓解代理冲突,保护中小投资者的作用,同时可以监督管理者的行为。但是,独立董事是否会对公司产生正面影响却始终没有一个确定的结论。根据Fama and Jensen(1983)的研究发现,独立董事机制是解决投资者和管理层之间矛盾的主要方法。独立董事通过监督和考核管理层的表现来抑制管理层的“道德风险”和“逆向选择”,以保护股东特别是中小投资者的利益。叶康涛等(2007)发现独立董事比例能有效抑制大股东的资金占用;如果董事会中具有财务或会计背景的独立董事、在董事会中独立董事占比较高,则上市公司盈余信息质量较好。张娆(2014)经过研究发现独立董事比例有助于提高公司会计信息质量。然而,也有一些学者对于独立董事的作用得到了不一样的结论。Anup and Agrawal(2005)对财务背景独立董事的作用提出质疑,认为他们比没有财务背景的独立董事更容易与管理层发生舞弊行为。李明娟等[10]发现独立董事比例与会计信息质量呈负相关,但不显著,这反映独立董事所占比重越大,公司财务信息就会越不透明,信息质量就越低,意味着独立董事在财务报告质量控制过程中没有发挥积极作用。王秀思[11]以创业板上市公司数据为样本,用深交所对上市公司的会计信息披露考评结果为会计信息质量的衡量指标得出了结论:财务背景独立董事所占的比例同会计信息质量不存在显著的相关性。由此可以看出,独立董事制度不论是从独立性还是专业性上都没有能够对公司治理的作用做出统一的结论。

(二)理论分析和研究假说

独立董事的独立性和专业性是独立董事能否发挥作用的两个关键要素。独立董事特别是具有财务背景的独立董事在公司治理中发挥着以下两方面的作用:一是能加强对管理层的监督作用,发现财务年报中的虚假信息,保证会计信息的真实性,保护投资者的权利。二是帮助制定公司的长远计划策略,在尽可能最大化投资效率的同时降低公司的投资风险。但是,独立董事制度究竟是否有效?根据前文对股价崩盘成因理论、信息不对称理论和委托代理理论,独立董事制度可以监督控股股东和管理层的机会主义行为,并且在独立董事比例越高的董事会其对管理层的监督作用越强[11],据此提出假设1。

H1:独立董事的独立性负相关于股价崩盘风险系数,即独立董事比例越高,上市公司的股价崩盘风险越低。

独立董事具有财务背景是否会凭借其专业上的优势对公司产生正面效应,优化公司治理,提高公司投资效率,对公司产生利或弊如今尚未定论。目前看来,占据主流理论观点的有财务背景独董有效假说与财务背景独董花瓶假说。

财务背景独董有效假说认为专业背景的独立董事能够发挥有效监管作用。20世纪80年代初期,Fama and Jensen通过研究发现独立董事为了提高自己的声誉,能保持较好的独立性,从而能够对管理层起到较强的监督作用。独立董事在董事会占得比例越大,越能保证独立董事在董事会中的影响力,可以减少上市公司的盈余管理,減少财务舞弊行为的发生。Abbott and Lawrence(2000)进一步深化上述研究,发现独立董事具有财务背景,可以更好地帮助抑制公司的盈余管理,提高公司的会计信息质量。同时Bushman and Smith(2001)的研究也指出,倘若在独立董事中缺乏了会计专业背景的人士,缺少了会计专家型独立董事对大股东和管理层的监督,那么他们利用职权进行财务造假的可能性就会在一定程度上增加。Defond et al.(2005)认为如果只是单纯地增加独立董事的人数,那么并不能从总体上降低公司盈余管理的程度,必须要提高董事会的独立性。同时,国内学者的一些研究也表明了财务背景独立董事对公司经营业绩、企业投资效率、盈余质量、会计稳健性等方面都有正面效应[12]。从信息理论的角度看,财务背景独立董事因其具备扎实的财务知识能在公司的财务报告中发现问题,监督管理层的财务舞弊行为,从财务的角度提高公司的信息透明度,提高会计信息质量(王怀明等,2009),使投资者和外界更清楚地了解公司内部的情况,降低外部投资者和内部管理者的信息不对称,降低股价崩盘风险。从代理理论的角度看,具有财务背景的独立董事所具备的专业能力对于管理层的隐藏坏消息和财务舞弊行为来说是一种压力,管理层迫于这种隐形压力而选择对称地公布好消息与坏消息,自利性的捂盘行为便会减少,从而公司股价崩盘风险将会降低。由此可见,独立董事具备财务知识可以有效地提高会计信息质量,提高上市公司的信息透明度。Jin et al.(2006) and Hutton et al.(2009)都发现,在公司的信息透明度越高,上市公司股价崩盘风险越低。

财务背景独董花瓶假说则认为专业独立董事的监管效果不理想。虽然证监会规定了独立董事的选举制度,由于中国上市公司的特殊情况,但上市公司在独立董事的聘任上随意性和伸缩性很大,多数上市公司的股价高度集中,公司的控制权在一个或少数几个所有者中。为了一己私利,上市公司直接控制人是否会选择那些与自己有“特殊关系”的独立董事,逃避监督,从而进一步使捂盘行为不被发现?在现有文献中,本文发现了以下证据:Biki et al.(2008)研究发现,财务背景独立董事所占的比例负相关于会计信息质量,独立董事所占比例越高,会计信息质量反而越低。Anup and Agrawal(2005)认为,与没有财务背景的独立董事比较起来,具有财务背景的独立董事在财会方面更加专业,就更可能被大股东和管理层收买从而对公司的财务造假提供咨询和帮助而不是监督,反而还会造成公司会计信息质量的降低。由此可见,具有财务背景的独立董事并不一定会对上市公司的财务报告质量产生正效应,相反,或许还可能与管理层谋私而掩藏存在于公司内部的坏消息,使投资者无法真实地了解到公司的具体情况,这样长期下来,管理层隐瞒的坏消息越来越多,最终导致股价崩盘。

从目前的研究看,两种假说都有实证证据支持,独立董事是管理层治理公司的一个工具抑或一个摆设,基于上面的两个假说均存在一定的支撑证据的局面,本文提出假设2。

H2a:财务背景独立董事比例越高,公司股价崩盘风险系数越低。

H2b:财务背景独立董事比例越高,公司股价崩盘风险系数越高。

相比于民营企业,国有企业的委托代理问题更加突出,有研究表明,政府可能会利用国有企业来满足政治家的个人利益。国有企业所体现出来的公司治理问题相较于民营企业也显得更加突出,经营管理能力更差,管理层的机会主义行为也更加严重。郑晓倩[13]通过董事会特征与企业风险承担的实证研究,发现相比国有企业独立董事,民营企业独立董事更能有效履行其职责。另一方面,国有企业的风险相对小,政府在给予足够的财政补贴和信贷支持会让国有企业更不容易破产。国有企业所具备的低风险属性同时也降低了独立董事所需承受的风险,当国有上市公司声誉受损出现股价崩盘高风险时,独立董事的声誉损失也更小。为了保留独立董事席位,导致在国有企业中独立董事的监督动机不足[14]。因此,在国有企业中,独立董事更少地履行其监督职责,更可能对于管理层的捂盘行为采取“视而不见”的态度,所以本文提出假设3。

H3:在非国有企业中,独立董事可以更好地行使其权力来监督管理层的机会主义行为,公司股价更不容易发生崩盘。

三、研究设计

(一)样本选择

本文选取沪深股市2010—2016年A股上市公司作为初始研究样本,参照已有研究(王化成等,2014;叶康涛等,2015),对初始样本进行如下剔除:(1)剔除金融类上市样本。(2)剔除ST、ST和退市样本。(3)剔除当年IPO的样本。(4)剔除年交易周数小于30的样本。(5)剔除其他数据缺失的样本。最终获得与独立董事相关的观测记录8 446条,对所有连续变量采取上下1%的缩尾处理。所有数据均从国泰安数据库和CCERDATA数据库中直接获得。

(二)变量的度量

1.因变量

本文借鉴已有研究,采用以下股价崩盘风险指标作为回归分析的因变量。首先,使用下列模型对股票周收益率数据进行处理,以排除市场因素对收益率的影响。

ri,t=αi+β1rm,t-2+β2rm,t-1+β3rm,t+β4rm,t+1+β5rm,t+2+εi,t

其中,rm,t为公司i的股票在第t周的收益率,rm,t为第t周的流通市值加权平均市场收益率。用残差εi,t来表示个股收益未被市场所解释的部分。定义Wi,t=Ln(1+εi,t)为上市公司的周特定收益率。股价崩盘风险的度量指标是股票周收益负偏程度,记为NCSKEW,NCSKEW的取值越大,则股价崩盘风险越高,其计算方法是:

NCSKEWi,t=-[n(n-1)∑W]/[(n-1)(n-2)(∑W)]

其中,n为股票i在第t年中的交易周数,Wi,t为公司i在第t年的周特质收益率。

2.自变量

独立董事的独立性用独立董事比例這个指标衡量,独立董事比例为独立董事人数所占董事会总人数的比例。独立董事的专业性用财务背景独立董事比例来度量,独立董事具有会计相关专业背景,如专业资格、职称、从业经验,即为专业独立董事。

3.控制变量

控制变量的选取参考已有研究,控制了以下因素的影响:本期的周收益负偏程度(NCSKEW)、本期的周收益波动比(DUVOL)、趋势化的股票月均换手率(DTURN)、年度周收益率的标准差(SIGMA)、年度平均周收益率(RET)、财务杠杆(LEV)、公司规模(SIZE)、市账比(MB)、净资产收益率(ROE)、行业(IND)、年份(YEAR)。变量定义参见表1。

(三)回归模型设定

本文借鉴彭俞超等[15]的研究模型,用模型1验证H1,模型2验证H2。

NCSKEWi,t+1=β0+β1OUTRi,t+β2NCSKEWi,t+β3SIZEi,t+

β4ROEi,t+β5MBi,t+β6LEVi,t+β7DTURNi,t+β8SIGMAi,t+β9RETi,t+βjIND+βkYEAR+εi,t (1)

NCSKEWi,t+1=β0+β1FINRi,t+

β2NCSKEWi,t+β3OUTRi,t+β4SIZEi,t+

β5ROEi,t+β6MBi,t+β7LEVi,t+β8DTURNi,t+

β9SIGMAi,t+β10RETi,t+βjIND+βkYEAR+

εi,t (2)

四、实证结果分析与讨论

(一)描述性统计

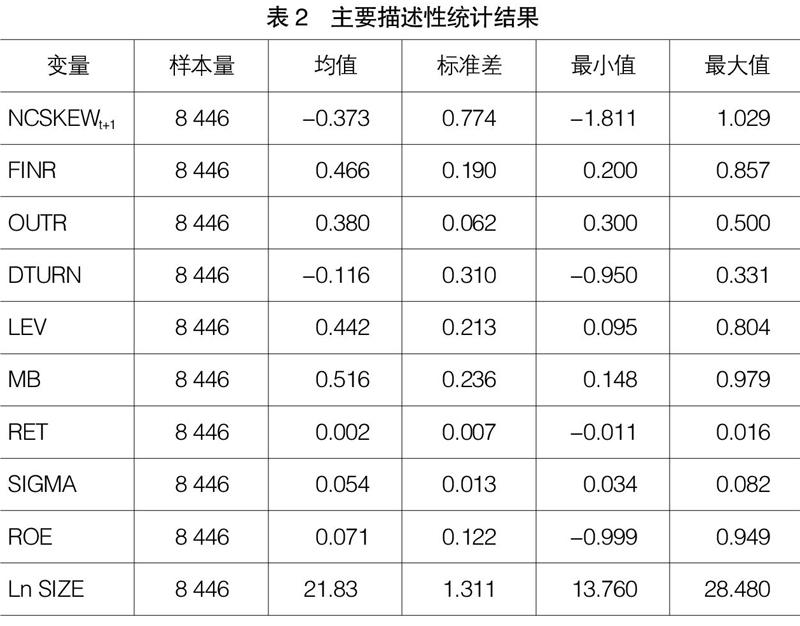

主要描述性统计结果见表2。由表2可见,股价崩盘风险指数的测度指标(NCSKEW)的均值为-0.373;数值较大,说明样本期间我国资本市场股价波动较大,崩盘可能性大。独立董事比例(OUTR)均值为0.380,最小值为0.300,最大值为0.500,这表明我国大部分上市公司都很好地执行了有关规定中要求公司独立董事比例不小于1/3,然而还是有些许公司未达到要求。财务背景独立董事比例(FINR)的均值为0.466,最小值为0.200,最大值为0.857,在独立董事中具有财务背景的董事占据了近一半的比例。股票月均换手率(DTURN)的最大值为0.331,最小值为-0.950,数值相差大,说明极值情况存在,部分个股买卖交易极其频繁。负债率(LEV)的最大值为0.804,最小值为0.095,反映出我国上市公司的资产负债率存在显著差异。市场收益RET和市场波动(SIGMA)的均值分别为0.002和0.054,说明市场整体收益率在较低水平并且相对稳定。公司规模的自然对数SIZE的标准差为1.311,折射出样本中公司规模存在较大差异。其他相关控制变量的取值均在合理范围之内。

(二)回归结果分析

1.独立董事独立性与股价崩盘风险的回归分析

表3为股价崩盘风险对独立董事比例的回归结果。如表所示,用NCSKEWt+1测度股价崩盘风险系数,独立董事比例的回归系数为-0.230,且在10%的统计水平上显著。回归结果显示,将样本分组后的回归结果显示,在国有企业中独立董事比例与股价崩盘风险系数并不显著,在非国有企业中独立董事比例的回归系数为-0.405,且在5%的统计水平上显著。回归结果显示,在控制了其他的因素后,独立董事在董事会中比例越高的上市公司,其发生股价崩盘的风险越低,验证了H1。

根据公司产权性质的不同,本文发现,在非国有企业中,独立董事比例与股价崩盘风险系数显著为负,而在国有企业中这个关系并不显著。这说明:相比于国有企业,非国有企业的独立董事制度起到了更好的监督作用,有利于公司稳定股价,验证了H3。

2.财务背景独立董事比例与股价崩盘风险的回归分析

表4为具有财务背景独立董事比例对股价崩盘风险效应的回归结果。如表所示,在控制了独立董事比例和其他相关变量后,财务独立董事比例的系数为0.071,显著为正。这说明财务背景独立董事比例越高,股价崩盘风险系数越大。这个结果验证了H2b,说明在上市公司中很多财务背景独立董事凭借其专业背景上的威望和影响力成为了独立董事,但却没有很好地履行独立董事应尽的义务,反而成为了花瓶董事。对样本公司进行分组以后,本文发现财务背景独立董事在国有企业和非国有企业中都与股价崩盘风险呈正相关关系。

3.独立董事制度在不同产权性质上市公司中的影响

根据上文的实证结果分析可以得出,独立董事独立性越强,上市公司发生股价崩盘风险越小。在国有企业中,虽然独立董事比例与股价崩盘风险呈现出一种负相关关系,然而这种关系并不显著。但是在非国有企业中,独立董事比例与股价崩盘风险显著负相关。说明在非国有企业中,独立董事独立性越强,发生股价崩盘的可能性越小;在国有企业中,这种关系并不显著。通过研究具有财务背景独立董事比例和股价崩盘风险之间的关系,发现财务背景独立董事比例与股价崩盘风险显著正相关;但是当进行分组研究时,发现不论是在国有企业还是在非国有企业中,这种正相关关系存在,但是都不显著。

(三)稳健性检验

为了保证检验结果的稳健性和可靠性,本文从以下两个方面进行检验:

一是股价崩盘风险系数替代值检验,替换股价崩盘风险系数的测量指标。借鉴许年行等(2012)的做法,将股价崩盘风险的测量指标用收益上下波动的比率(DUVOL)来代替。上文已列示个股排除市场因素后的收益率并计算出上市公司特定周收益率。DUVOL的算法如下:

DUVOL=Log(nu-1

)

W[(nd-1)

W]

其中,nu和nd分别表示上市公司股票的周回报率高于或低于当年股票回报率均值的周数。以DUVOL为股价崩盘风险系数的度量指标所显示的回归结果,与以NCSKEW为度量指标时的结果一致。

二是倾向性得分匹配法。为了使关于财务背景独立董事崩盘效应的研究具有更强的稳健性,本文使用倾向性得分匹配法(PSM),通过最近邻匹配、半径匹配和核匹配三种PSM方法进行检验,从检验的结果中可以看出,存在财务背景的独立董事的股价崩盘风险显著高于未存在财务背景的独立董事的股价崩盘风险,表明财务背景的独立董事对公司股价崩盘风险有显著负相关关系,与前文的研究结果一致。限于篇幅,研究结果未给出。

五、拓展性研究

(一)投资路径

投资活动是企业财务管理的核心之一,管理层通过主观能动行为对企业资源进行配置的主要途径,和企业业绩及股价的稳定息息相关。委托代理问题的存在会使管理层为了满足个人的特定利益需求从而利用企业资金进行非效率投资。非效率投资包括过度投资和投资不足。学术界已对独立董事制度对投资效率的影响进行了大量研究。程柯等(2012)从独立董事职能的角度,结合产权性质,发现独立董事比例的提高整体上可明显改善投资效率;相比国有上市公司,提高民营上市公司的独立董事比例能够更显著地改善投资效率。郑立冬等(2013)则从独立董事的背景特征入手,发现女性独立董事和年纪更大的独立董事对提升企业的总体投资效率具有显著的作用。因此,独立董事可在提升企业投资效率上发挥作用。更进一步的,企业的非效率投资实则是管理层实施捂盘行为的直接动因。Habid et al.(2014)则发现才能越高的管理层越容易产生寻租行为,这种寻租行为一方面会造成公司资源的浪费和投资效率的低下,另一方面会引发股价崩盘。综上,独立董事可以通过提高上市公司的投资效率来提升公司业绩和稳定股价,降低其股价崩盘风险。本文可以得出以下传导路径:提高独立董事比例→提高投资效率→降低股价崩盘风险。

(二)会计路径

根据前文的分析,管理层捂盘假说是造成股价崩盘的主要原因。不难想到的是,管理层通过会计路径来隐藏有关于公司的负面消息。管理层想要掩盖住坏消息,需要通过一些伪装手段,而盈余管理无疑是一种可操作性的方法。胡奕明等(2008)经过研究发现董事会独立董事的专业背景能提升上市公司盈余信息质量。胡元木等(2013)发现独立董事能有效抑制管理层操控R&D费用,以此来提高盈余信息质量。龚光明等(2013)发现,独立董事中财务专家比例越高,越能有效抑制上市公司的盈余管理行为。进一步分析盈余管理和股價崩盘风险之间的关联,可以发现,公司如果在前期从事较高水平的真实盈余管理会导致后期较高的股价崩盘风险;同时Francis也发现,SOX法案颁布之前应计性的盈余操纵手段是股价崩盘风险的重要途径,但在SOX法案颁布后真实盈余管理成为崩盘风险产生的重要途径。也有学者从另一方面验证这个假说。Robin and Zhang(2014)发现当上市公司聘请高质量的审计师时,股价崩盘风险会降低。这表明,高质量的审计师在提高上市公司盈余信息质量的同时,抑制了管理层对坏消息的捂盘行为。综上,独立董事可以通过减少上市公司的盈余管理,提高盈余信息质量从而降低股价崩盘风险,本文可以得出以下的传导路径:提高独立董事比例→减少盈余管理→降低股价崩盘风险。

(三)检验方法

本文借鉴Baron and Kenny(1986)的Sobel中介因子检验方法来检验独立董事对股价崩盘的传导路径。以投资路径的检验为例,设定以下模型:

NCSKEWi,t+1=β0+β1OUTRi,t+β2NCSKEWi,t+

β3SIZEi,t+β4ROEi,t+β5MBi,t+β6LEVi,t+β7DTURNi,t+

β8SIGMAi,t+β9RETi,t+βjIND+βkYEAR+εi,t (3)

INVi,t=α0+α1OUTRi,t+α2FCFi,t+α3GROWTHi,t+

α4Ln SIZEi,t+α5LEVi,t+α6ROEi,t+αjIND+αKYEAR+εi,t

(4)

NCSKEWi,t+1=γ0+γ1OUTRi,t+γ2INVi,t+γ3NCSKEWi,t+

γ4SIZEi,t+γ5ROEi,t+γ6MBi,t+γ7LEVi,t+γ8DTURNi,t+

γ9SIGMAi,t+γ10RETi,t+γjIND+γkYEAR+εi,t (5)

其中,INVi,t表示企业年度非效率投资水平,FCFi,t表示自由现金净流量,GROWTHi,t表示投资机会,用销售增长率来衡量。

根據Sobel中介因子检验方法,检验非效率投资是否为独立董事制度和股价崩盘风险的中介因子,需要用上述的三个模型分别进行回归。首先,在不加入非投资效率作为变量的情况下,用模型3来检验独立董事比例和股价崩盘风险之间的相关性,检验β1是否显著。其次,检验独立董事比例对企业非效率投资的影响,使用模型4,观察模型中α1的数值和显著性。最后,在加入非效率投资作为变量之一,由模型3得到模型5,同时检测独立董事比例和非效率投资对股价崩盘风险的影响,检验γ1和γ2的数值和显著性。如果同时满足以下条件则可认为非效率投资是独立董事比例和股价崩盘风险的完全中介因子:模型3中的回归系数β1显著,模型4中的回归系数α1显著,模型5中的回归系数γ2显著,模型5中的回归系数γ1不显著,且Sobel Z值统计上显著。出现以下情况则部分中介效应成立:如果以上三个模型中的四个回归系数β1、α1、γ1和γ2都显著,并且模型3回归系数β1显著高于模型5回归系数γ1,且Sobel Z值统计上显著,则非效率投资是独立董事比例和股价崩盘风险的部分中介因子。

(四)检验结果与分析

表5列示了非效率投资和盈余管理是否为独立董事比例和股价崩盘之间的影响因子而得到的检验结果。从会计路径的检验结果来看,独立董事比例并不会通过会计路径对股价崩盘产生影响。从投资路径的检验结果来看,当非效率投资不加入模型当中时,独立董事比例显著负相关于股价崩盘风险系数,这与H1的检验结果一致。当因变量为INV,自变量为独立董事比例时,本文发现独立董事比例越高企业的非效率投资水平越低,相关系数为0.012,在1%的水平上显著。当独立董事比例和非效率投资同时加入到回归模型中时,非效率投资仍然与股价崩盘风险显著相关,且独立董事比例的股价崩盘效应不再显著。由此可以得出:非效率投资是独立董事比例和股价崩盘风险的完全中介因子,独立董事可以通过投资路径来稳定公司股价。

六、研究结论与政策启示

本文运用沪深股市2010—2016年A股上市公司作为初始研究样本,研究了独立董事制度对上市公司股价崩盘风险的影响。研究结果表明:(1)独立董事独立性越高,可以显著降低公司股价崩盘风险,并且这一影响在非国有企业中成立,而在国有企业中不显著。(2)独立董事的专业性越高会增加上市公司发生股价崩盘的可能性,财务背景独立董事与公司股价崩盘具有显著的正相关关系,财务背景独立董事的股价崩盘效应在国有企业和非国有企业中都不具有显著性。以上结果说明独立董事中具有财务背景的独立董事很多只是“花瓶董事”,并没有在稳定公司股价和保护投资者权益中起到应有作用,反而为管理层的一己私利进行不利于公司发展的活动、掩藏公司坏消息等机会主义行为提供了便利。(3)独立董事制度的股价崩盘效应在国有企业中并不显著,在非国有企业中显著。(4)进一步分析表明,独立董事制度对股价崩盘的影响可以通过企业的非效率投资路径来实现,企业的非投资效率是实现股价崩盘效应的完全有效路径,并且盈余管理并不是独立董事制度和股价崩盘风险之间的中介因子。

本文的研究结果也具有一定的理论意义:一方面,丰富了独立董事制度的公司治理作用的相关文献,也丰富了有关公司代理问题的相关文献;另一方面,拓宽了股价崩盘风险系数的研究视角,从公司的董事会结构来阐述独立董事对股价崩盘的影响。同时,发现了具有专业背景的独立董事不一定能发挥其特有作用,反而会成为管理层进行机会主义行为的保护伞。

本文的政策启示在于:(1)在经济转轨的大背景下,资本市场能否健康有序发展的重要性不言而喻。独立董事制度作为上市公司治理的重要制度之一,看起来也会成为管理层为一己私利而损害广大投资者的工具之一。切实改善独立董事选拔制度的落实和贯彻,对于每一家上市公司都具有重要的意义。(2)在未来独立董事制度的实行过程中,不需要一味地追求表面形式,满足了证监会指导意见中1/3的独董比例和至少一名专业独董并不能代表这个制度能很好地缓解委托代理问题。独立董事自身能否很好地履行责任,把监督管理层行为的任务做好,显得尤为重要。●

【参考文献】

[1] 蔡庆丰,郭春松,黄凯松.社会关系与社会经历对资本市场影响研究进展[J].经济学动态,2016(2):126-140.

[2] HUTTON A P ,MARCUS A J,TEHRANIAN H.Opaque financial reports,R2,and crash risk[J].Journal of Financial Economics,2009,94(1):67-86.

[3] KIM J B ,LI Y ,ZHANG L .Corporate tax avoidance and stock price crash risk:firm-level analysis[J].Journal of Financial Economics,2011,100(3):639-662.

[4] JEONG-BON K V ,ZHANG L.Accounting conservatism and stock price crash risk:firm-level evidence[J].Contemporary Accounting Research,2012,33(1):412-441.

[5] 王化成,曹豐,高升好,等.投资者保护与股价崩盘风险[J].财贸经济,2014(10):73-82.

[6] 叶康涛,曹丰,王化成.内部控制信息披露能够降低股价崩盘风险吗?[J].金融研究,2015(2):192-206.

[7] 江轩宇.税收征管、税收激进与股价崩盘风险[J].南开管理评论,2013,16(5):152-160.

[8] 万寿义,刘威,李笑雪.企业社会责任会计信息披露的影响因素研究——基于我国沪市A股的实证检验[J].会计之友,2013(21):23-31.

[9] 陈运森,谢德仁.网络位置、独立董事治理与投资效率[J].管理世界,2011(7):113-127.

[10] 李明娟,孙琦.会计背景独立董事监督效果的实证研究——基于会计信息质量的视角[J].会计之友,2017(3):67-71.

[11] 王秀思.财务背景独立董事对会计信息质量的影响——来自创业板上市公司的经验数据[D].成都:四川师范大学硕士学位论文,2016.

[12] 黄海杰,吕长江,丁慧.独立董事声誉与盈余质量——会计专业独董的视角[J].管理世界,2016(3):128-143.

[13] 郑晓倩.董事会特征与企业风险承担实证研究[J].金融经济学研究,2015(3):107-118.

[14] 祝继高,叶康涛,陆正飞.谁是更积极的监督者:非控股股东董事还是独立董事?[J].经济研究,2015(9):170-184.

[15] 彭俞超,倪骁然,沈吉.企业“脱实向虚”与金融市场稳定——基于股价崩盘风险的视角[J].经济研究,2018,53(10):50-66.