京东白条分期收款销售业务的财税处理探讨*

魏 琴

(武汉交通职业学院,湖北 武汉 430065)

财政部于2017年7月5日修订发布了《企业会计准则第14号——收入》(财会〔2017〕22号,以下简称新收入准则),新收入准则里对收入的确认和计量标准重新做了表述,但将新收入准则运用于以京东白条分期收款为典型消费金融业务的时候,准则并没有相关解释和指导意见。文章探讨在新收入准则下京东白条分期收款业务的会计处理及其中的税务问题。

一、京东白条分期收款业务介绍

消费金融即消费信贷服务,是金融机构为社会各阶层的消费者提供的金融服务与产品。消费金融公司的业务之一有办理个人消费贷款,其本质是消费信贷。随着互联网的发展,以互联网为手段的互联网消费金融应运而生,如花呗分期、京东白条、任性付等。

京东商城、京东金融、京东物流和海外事业部是京东集团的四大业务板块,其中京东商城是综合购物电商平台,京东金融为金融科技公司,其业务包括向社会各阶层提供各类金融服务。2013年,中国银行业监督管理委员会发布《消费金融公司试点管理办法》,允许非金融企业从事消费金融的业务。2014年2月,京东金融面向个人用户推出首款互联网消费金融产品:京东白条,其营利模式是利用消费信贷来刺激京东商城订单量增加而带来的销售额的增长,利润的增加,从而增加整个集团的利润。其收益来源主要有分期服务费和逾期违约金,为方便论述,本文暂不考虑违约金。

京东商城上销售的商品分为两种类型:自营商品和第三方经营商品。根据《白条(京东金融)信用赊购服务协议》(以下简称服务协议),白条服务也相应分为两种。对于自营商品,服务协议中认定为信用赊购服务,符合条件的用户在京东商城购买商品或服务时,京东商城为用户提供的“先购物、后付款”的赊购服务。京东是销售方,交易所产生的是京东对消费者的应收账款债权,故京东官方将其定义为赊购行为,销售自身商品提供的一种商业信用。对于第三方经营的商品,服务协议中认定为信用付款服务,京东金融及其合作金融机构为符合条件的用户提供的“先购物、后付款”的贷款服务,用于用户在京东金融合作商户购买商品或服务时使用。在这种经营模式下,京东本身并不是销售方,并不向消费者直接出售商品,从交易流程上分析,消费者从京东上购买第三方销售的商品,选择京东白条分期付款,京东金融会先代消费者向卖家支付款项,到期时消费者再向京东金融支付本金和服务费。还款方式有30天免息还款和3个月至24个月分期还款,服务费率0.3%~0.5%不等,每期(月)服务费的计算公式是消费本金×分期服务费率。京东商城不会产生销售商品的收入,但会有为商户接单的提成收入,即销售佣金,同时京东金融为其预先垫付资金,垫付的资金可以理解为京东付消费者提供的短期借款,本质上是消费信贷的金融服务。

二、京东白条分期收款业务的财税处理探讨

如上文所述,京东商城的自营商品为信用赊销,适用于新收入准则。第三方经营商品是金融借贷,适用于金融工具准则。

根据新修订的收入准则,产生了如下以京东白条为典型代表的互联网分期收款销售业务的财税处理探讨。

(一)新收入准则下京东白条分期收款业务收入的确定

1.控制权的转移

对于控制权的转移,新收入准则的判断标准是消费者拥有对商品的现时权利,有能力主导该商品并能够获得全部的经济利益。附有销售退回条款的销售指的是控制权转移给客户后,因为各种原因如客户对商品款式不满意等允许客户按照相关合同、其他承诺或以往的习惯做法选择退货。网络购物时,商家与消费者之间由于对商品信息掌握的不对称性,允许消费者收到商品后有七天的反悔期以决定是否退货,而通过查阅到的资料上看,很多专家老师仍将其用“发出商品”核算,笔者认为不妥,其实质是附有销售退回条款的销售业务。适用于新收入准则第32条。当消费者收到商品的时候,由于消费者自身状况的不稳定性,不能确定消费者是否会退货,即无法确定商品的控制权是否真正转移,所以七天之内,不能确认收入,将“库存商品”结转至“应收退货成本”,按照收到的款项,借记“银行存款”,贷记“预计负债”。待七天退货期满后,客户确认收货,控制权真正转移,再将预计负债转为营业收入,退货成本结转为营业成本。

2.确定单项履约义务

白条分期收款协议是建立在销售商品合同基础之上的,没有销售商品的合同,分期服务合同是不存在的,因此,京东白条的服务费与销售商品收入具有高度关联性,应该视为一个单项履约义务。由于京东享有对该商品的现时收款权利,已将所有权和控制权转移给消费者,消费者已确认收货,所以尽管是分期收款,但仍属于在某一时点的履约义务,在消费者取得商品控制权时确认收入。

3.交易价格的确定

根据新收入准则第17条,客户取得商品控制权与支付价款自合同开始日间隔不超过一年的,可以不考虑合同中存在的重大融资成分,按照交易价格确定收入,同时一次性确认成本。收款期超过一年,融资成分对于该合同而言重大则视为具有重大融资成分的销售合同,交易价格为客户在取得商品控制权时即以现金支付的应付金额,并当在合同期间内采用实际利率法摊销交易价格与合同对价之间的差额。

(二)自营商品京东白条分期收款业务的会计处理

以京东商城某游戏笔记本电脑为例,现销价格为43 999.00元,如果用京东白条支付,分3期付款,每期支付14 666.37,无服务费;分6期付款,每期支付7 333.15,无服务费;如果分12期付款,每期支付3 888.62,服务费费率0.5%,每月220元;如果分24期付款,每期支付2 053.33,服务费费率0.5%,每月220元。

1.一年内分期收款

假设某消费者于2020年1月1日使用京东白条选择12期分期购买了上述笔记本。则每期支付3 888.62元,其中含每期服务费220元,共需收款46 663.44元。

有这样几个事件的时点,需要做会计确认和计量。

(1)1月1日,消费者下单,选择分期类型。分期服务费是延期付款利息,属于价外费用,应和商品的价款一起计入销售额。因为没有过七天无理由退货期,商品的控制权没有转移,京东不能确认收入。根据《增值税暂行条例》(国务院令第538号),采用分期收款方式销售货物,纳税义务发生的日期为书面合同约定的收款日期的当天,下单日并不是合同约定收款日,京东因此不必开出增值税发票。

借:应收账款——消费者

46 663.44 (3 888.62×12)

贷:预计负债 46 663.44

假设该笔记本成本为10 000元。

借:应收退货成本 10 000

贷:库存商品 10 000

(2)2020年1月7日,客户确认收货,商品的控制权转移,京东确认收入同时结转成本。由于尚未到合同约定还款期,京东仍无需开具发票,由于收入确认时间早于纳税义务发生时间,需要用到应交税费“待转销项税额”明细科目。“待转销项税额”核算已经确认收入但尚未发生增值税纳税义务而留待以后期间确认为销项税额的增值税额。

借:预计负债 46 663.44

贷:主营业务收入

41 294.08 (46 663.44/1.13)

应交税费——待转销项税额

5 369.36

借:主营业务成本 10 000

贷:应收退货成本 10 000

(3)2020年1月31日,到了合同约定的第一期还款日,京东收到第一笔货款,同时开具电子增值税发票。

借:银行存款 3 888.62

贷:应收账款——消费者 3 888.62

借:应交税费——待转销项税额

447.45 (5 369.36/12)

贷:应交税费——应交增值税(销项税额)

447.45

2.超过一年分期收款

假设上例消费者选择24期付款,根据新收入准则第17条,如果融资成分对于该合同而言重大则视为具有重大融资成分的销售合同,并当在合同期间内采用实际利率法摊销交易价格与合同对价之间的差额。

如果采用24期付款,由于已承诺的对价金额与已承诺商品的现销价格之间的差额5 280.92占现销价格43 999的比例超过了10%,视为重大融资行为,在合同期内采用实际利率法进行摊销。2 053.33×(P/A,i,24)=43 999,计算得i=0.9206%。

(1)2020年1月1日,消费者下单,选择分期类型。

借:长期应收款 49 279.92 (2 053.33×24)

贷:预计负债 49 279.92

(2)2020年1月7日,客户确认收货,京东商城确认收入。鉴于京东官方将自营商品的白条服务界定为信用赊购服务,24期服务费收入应作为价外费用而不是利息收入,适用销售商品的增值税税率。

借:预计负债 49 279.92

贷:主营义务收入

38 938.09 (43 999/1.13)

未确认融资收益

4 672.57 (5 280/1.13)

应交税费——待转销项税额

5 669.26 ((43 999+5 280)/1.13×0.13)

(3)2020年1月31日,京东商城收到第一笔销售款,开出增值税电子发票。

借:银行存款 2 053.33

贷:长期应收款 2 053.33

借:未确认融资收益

358.45 (405.05/1.13)

贷:财务费用

358.45

借:应交税费——待转销项税额

236.22 (5 669.26/24)

贷:应交税费——应交增值税(销项税额)

236.22

24期未实现融资收益分摊表如表1所示(单位:元),其中,最后一期数据为倒挤。

表1 24期未实现融资收益分摊表

(三)第三方卖家经营商品京东白条分期收款业务的会计处理

对于第三方卖家经营商品,由于京东商城不是销售方,对商品不具有控制权,故不存在确认销售收入与结转成本,也不是委托代销,因为发票由第三方卖家开具。京东商城只是提供一个平台,为代理人,采用净额法在履约义务时确认佣金或按单提成收入。对于佣金提成收入的纳税主体为京东商城。

京东金融提供的白条分期收款,如前述分析,是京东金融为消费者垫付了购货款,再分期收回本金和垫款期间利息,为消费信贷,适用于金融工具准则。此时的纳税主体为京东金融。

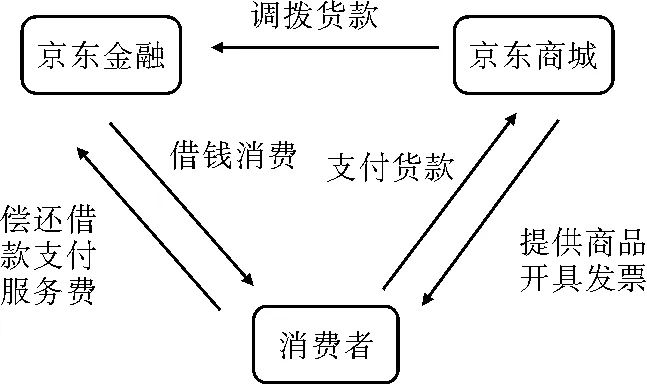

第三方经营京东白条分期收款运营模式如图1所示。

图1 第三方经营京东白条分期收款运营模式

仍以上例,假设京东商城销售这单笔记本电脑提成收入为500元。有这样几个事件的时点,需要做会计确认和计量。

1.2020年1月1日,消费者下单,选择分期类型。京东商城不管消费者后期有无退货,都可以确认提成收入。这里涉及增值税税率的确定问题。国家并没有出台相关文件确定网络销售平台的接单提成收入适用的增值税税率,在实务中多凭会计专业人员的专业能力判断。笔者认为,第三方选择京东商城作为销售平台,是看中了京东的品牌效应,适用6%的无形资产租赁税率。

京东商城的会计分录。

借:应收账款——第三方 500

贷:其他业务收入

471.70(500/1.06)

应交税费——应交增值税(销项税额)

28.30

京东金融垫款给消费者供其支付货款给第三方,由于消费者未确认收货,不能马上确认利息收入,需根据消费者选择的分期类型将服务费全额计入“递延收益”。

借:其他应收款——消费者 43 999

应收利息——消费者

2 664.44 (3 888.62×12-43 999)

贷:银行存款

43 999

递延收益

2 513.62 (2 664.44/1.06)

应交税费——应交增值税(销项税额)

150.82

2.2020年1月31日,京东金融确认第一期的服务费收入,收到第一笔还款。

借:递延收益 209.47 (2 513.62/12)

贷:主营业务收入 209.47

借:银行存款 3 888.62

贷:应收利息 220

其他应收款——消费者 3 668.62

(四 )京东白条分期收款业务的纳税筹划

在自营商品销售中,京东商城采用信用赊销的形式将分期服务费作为价外费用并入销售额,以文中所举分12期例子,适用13%税率的销项税额为5 369.36元。如果京东集团将京东商城与京东金融作为关联方企业来共同实施纳税筹划,由京东金融先借款给消费者,消费者在京东商城上购物,货款部分由京东商城提供货物部分13%税率的发票,消费者还本金和服务费给京东金融,由京东金融提供金融服务业6%税率的发票,待消费者将货款支付给京东商城之后,再由集团内部资金调拨,京东商城将货款资金划转给京东金融,作为京东金融的自有资金进行下一次的白条服务。运营模式如图2所示。

图2 京东自营白条分期收款运营模式

此时销项税额为5 211.29元(43 999/1.13×13%+2 640.33/1.06×6%),较之前的5 369.36,销项税额减少了158.07元。从税前利润上看,仍假设笔记本电脑成本为10 000元,之前的利润为31 294.08元,纳税统筹后的为31 428.05元(38 937.17+2 490.88-10 000),增长了133.97元。可见,如果由京东集团作为纳税主体进行纳税筹划,销项税额减少158.07元,税前利润增加133.97元。京东集团将自营商品白条业务定义为商业信用,可以减少被银监会和金融办监管的风险。如果将其视为消费信贷金融服务,能否采用这一方案需要京东集团在增加的收入和减少的税费与增加的金融风险和被监管风险之间权衡。