集装箱运输市场2019年回顾及2020年展望

1 2019年国际集装箱运输市场回顾

1.1 世界经济发展趋缓,运输需求受累疲软

受国际政治环境恶化、贸易壁垒增加、金融市场波动加剧、生产率增长缓慢以及人口老龄化问题严重等因素的影响,2019年世界经济增速再次下滑,降至2008年国际金融危机爆发以来的低点。根据国际货币基金组织2019年10月发布的《世界经济展望》,2019年世界经济增长率预计为3.0%,较2019年7月发布的预测值下调0.2个百分点,其中:美国经济增长率预计为2.4%,较7月预测值下调0.2个百分点;欧元区和英国经济增长率预计均为1.2%,与7月预测值相比均下调0.1个百分点;日本经济增长率预计为0.9%,与7月预测值持平;受投资减少、贸易壁垒加剧及区域政治经济不稳定等因素的影响,新兴市场和发展中经济体经济增长率预计为3.9%,较7月预测值下调0.2个百分点。

在此背景下,国际集装箱运输市场需求波动。根据克拉克森2019年11月发布的报告,2019年全球集装箱运量预计将增长2.2%,较2019年初预测值下调1.9个百分点,其中:远东―欧洲航线西行运量预计为1 680万TEU,较2018年增长3.9%,增幅较年初预测值上调1.1个百分点;泛太平洋航线东行运量预计为1 890万TEU,较2018年下降1.7%,增幅较年初预测值下调3.9个百分点;亚洲区域内航线运量预计为6 030万TEU,较2018年增长3.4%,增幅较年初预测值下调1.8个百分点。

1.2 船舶运力增速平稳,闲置运力总体增长

2019年国际集装箱运输市场总体疲软,市场竞争进一步加剧。为了增强竞争优势,各大船公司继续推进船舶大型化,从而使市场运力保持稳定增长。据克拉克森统计:2019年第一季度末、第二季度末、第三季度末和11月末全球集装箱船舶运力增量分别为68.0万TEU、297.9万TEU、354.5万TEU和49.4万TEU;截至2019年11月末,全球集装箱船舶运力较上年末增长3.7%,其中,12 000 TEU及以上船型运力占全球集装箱船舶总运力的比重为28.0%,较上年末扩大5.4个百分点。

受船公司运力停航措施以及国际海事组织2020年限硫令的影响,2019年闲置运力较上年明显上升。年初,由于市场需求总体不佳,船公司加大停航措施力度以缓解运力过剩局面,导致闲置运力快速上升。随后,由于我国出口集装箱运输市场恢复较快,船公司加快恢复航班运营,闲置运力占全球集装箱船舶总运力的比例迅速下降,至4月末降至1.3%的年内低位,但仍高于上年同期1.0%的水平。此后,为了缓解各航线市场运力过剩局面,船公司陆续加大停航措施力度,闲置运力再次快速回升。与此同时,随着国际海事组织2020年限硫令实施日期的临近,部分船舶因实施改造而离开市场,致使闲置运力快速攀升。至10月末,闲置运力占比升至4.9%,为2017年4月以来的高点。

1.3 租船市场行情紧俏,船舶租金总体上涨

在船舶租赁需求增长的带动下,多数船型租金有不同程度上涨。年初,随着春节即将来临,船舶租赁需求较为平淡,市场租金水平总体下跌。节后,由于部分船公司希望以低租金锁定船舶运力,租赁需求快速上升,船舶租金止跌回升。此后,由于市场上可供租赁的船舶尤其是大型船舶数量减少,船舶租金持续上涨。据克拉克森统计:截至2019年10月底,9 000 TEU、6 800 TEU和船型的日租金连续9个月上涨;多个船型的日租金涨幅达两位数,其中6~12个月租期的9 000 TEU、6 800 TEU和4 400 TEU船型的日租金分别较上年末上涨32.8%、134.1%和54.7%;仅和725 TEU船型的日租金略有下跌。

2 2019年我国集装箱运输市场回顾

2.1 对外贸易总体下滑,集装箱吞吐量增速放缓

2019年,我国通过采取优化贸易结构、提升贸易质量等措施,积极应对世界经济贸易总体疲软和中美贸易摩擦持续发酵的形势,努力将外部环境的不利影响降到最小。据海关总署统计,2019年1―11月,我国进出口贸易总额约为亿美元,同比下降2.2%,其中:出口贸易额为亿美元,同比下降0.3%;进口贸易额为亿美元,同比下降4.5%。由于世界经济增长放缓,全球贸易环境整体恶化,加之中美贸易摩擦持续升级,我国部分出口商品受到较大冲击。据海关总署统计:2019年1―11月,我国机电产品出口贸易额为1.3万亿美元,同比下降0.8%,增幅较上年同期大幅下滑13.6个百分点,占我国出口贸易总额的比重为58.4%,同比小幅下降0.1个百分点;同期其他主要出口商品贸易额涨跌不一,其中,服装、家具和箱包产品出口贸易额同比分别下降4.7%、0.2%和0.1%,纺织品、鞋类、塑料制品、玩具和灯具类产品出口贸易额同比分别增长0.1%、0.9%、10.5%、25.0%和8.6%。

在对外贸易总体下滑的背景下,2019年我国港口集装箱吞吐量增速放缓。年初春节前后,港口集装箱吞吐量呈震荡态势。2月港口集装箱吞吐量下降,为2017年以来单月吞吐量首次下降。此后,随着产业链的逐步恢复,港口集装箱吞吐量保持平稳增长态势。进入第三季度,随着集装箱运输市场传统旺季的来临,港口集装箱吞吐量增速加快。至第四季度,由于运输需求增势疲软,港口集装箱吞吐量增速逐步下滑。交通运输部发布的统计数据显示:2019年1―11月,全国规模以上港口完成集装箱吞吐量近2.4亿TEU,同比增长4.5%,增幅较上年同期下降0.8个百分点;其中,规模以上沿海港口完成集装箱吞吐量超2.1亿TEU,同比增长4.0%,增幅较上年同期下降1.3个百分点。

2019年,我国区域贸易格局更趋优化,推动我国对外贸易协调发展。中西部地区依托自身优势,加快对外开放步伐,积极承接东部地区产业转移,2019年以来对外贸易呈现快速增长势头。2019年前三季度,中部和西部地区进出口贸易额同比分别增长12.4%和11.8%,占我国进出口贸易总额的比重分别提升0.6个百分点和0.7个百分点,有力保障了我国支线运输市场的稳定发展。交通运输部发布的统计数据显示:2019年1―11月,我国十大内支线港口完成内支线集装箱吞吐量1 657.2万TEU,同比增长1.1%。与此同时,在内需市场规模持续扩大的形势下,我国内贸集装箱运输市场稳健增长。2019年1―11月,我国主要港口完成内贸集装箱吞吐量6 149.7萬TEU,同比增长2.8%。

2.2 出口集装箱运输需求总体疲软,即期市场运价小幅下行

2.2.1 总体市场情况

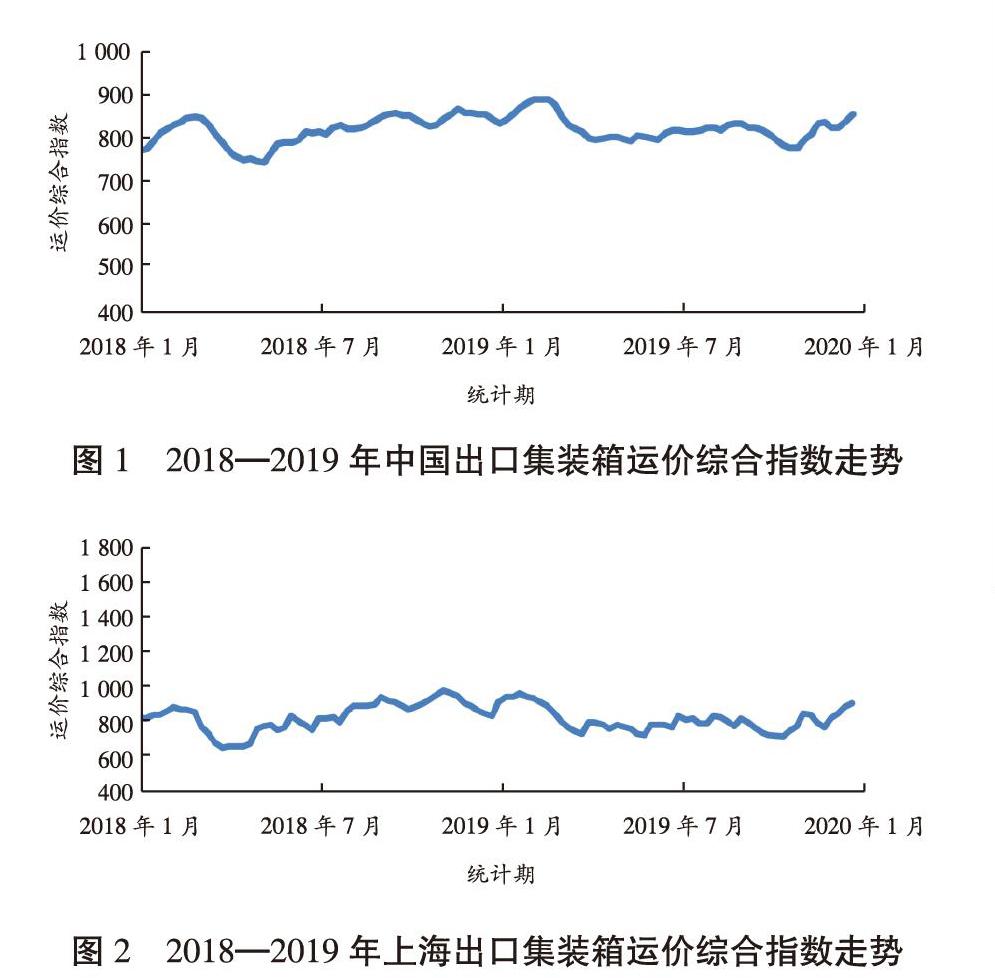

2019年,世界经济贸易形势变化以及全球产业链重构对运输市场产生较大影响,我国出口集装箱运输市场行情震荡,部分次干航线运价在短期内表现强势,但整体市场行情相对疲软。春节前,随着运输旺季来临,市场行情冲高。春节后,虽然运输市场进入淡季,但在部分货主加速出货的带动下,欧美主干航线即期市场运价及时止跌企稳,市场表现略好于上年同期。尽管如此,由于货量增长总体不及预期,加之船公司持续推进实施船舶大型化策略,市场基本面仍然面临较大压力。第二至第三季度,主干航线即期市场运价承压,并呈现窄幅震荡态势。至第四季度,随着国际海事组织2020年限硫令实施日期的临近,部分船舶实施改造,导致市场运力被动减少,加之船公司主动封存运力以及运输需求增加,市场基本面明显好转,即期市场运价迎来一波上涨行情。进入12月,船公司调整低硫燃油附加费,市场运价再次攀高。2019年12月20日,上海航运交易所发布的中国出口集装箱运价综合指数和上海出口集装箱运价综合指数分别为854.37点和904.83点,分别较上年末上涨2.3%和微跌0.7%(见图1和图2)。2019年中国出口集装箱运价综合指数均值(截至2019年12月20日数据,下同)为822.84点,较上年微升0.5%;同期上海出口集装箱运价综合指数均值为807.84点,较上年下跌3.0%。

2.2.2 分航线市场情况

2019年我国出口集装箱分航线市场基本面差异较大,年内走势分化明显,并且航线运价在传统淡旺季期间表现规律不明显,总体呈现较为疲软的态势。

2.2.2.1 欧地航线

欧地航线运价整体表现乏力,年末在低硫燃油附加费的助推下快速回升。2019年初,中欧贸易保持稳定增长,市场运输需求旺盛。为了应对预期中的运输高峰,船公司增加临时运力供给。即便如此,市场基本面仍然较好,上海港船舶平均舱位利用率保持在95%以上,多数航班满载出运。由于运力供给总体偏紧,多数航班涨后运价得以维持,直至春节临近才开始逐步松动。春节后,虽然市场进入淡季,但由于船公司采取不同力度的运力停航措施,加之受部分预囤货源的支撑,上海港船舶平均舱位利用率仍然保持在90%左右,即期市场运价跌势与上年同期相比较为平缓。此后,受世界经济增速放缓的影响,我国出口至欧洲货量增势趋缓。与此同时,船公司仍在稳步推进实施船舶大型化策略。Alphaliner发布的数据显示:截至2019年5月底,远东至欧洲航线集装箱船舶运力同比增长5.4%,其中万箱级以上大船运力占比为93.9%,较上年末扩大3.8个百分点。受此影响,市场运价恢复势头疲软。虽然船公司在第二季度执行多轮运价上涨计划,但

运价回升幅度有限,且涨后运价大多未能企稳,表现明显弱于上年同期。自7月中旬起,市场运价在旺季货源的支撑下获得一定程度提振。随后,受市场运力快速增长的影响,即期市场运价快速回落至年内低位。直至10月末,随着圣诞节货源的涌现,市场运价再度自低位反弹并企稳。由于2020年春节较往年略有提前,出运高峰相应前移,市场运力较为紧张,船公司连续执行多轮运价上涨计划并获得成功。随着多数船公司自12月1日起调整低硫燃油附加费,市场运价进一步上涨。2019年12月20日,上海航运交易所发布的上海出口至欧洲和地中海基本港市场运价分别为944美元/TEU和1 096美元/TEU,分别较上年末下跌5.2%和上升13.3%(见图3)。2019年上海出口至欧洲和地中海航线运价指数均值分别为754美元/TEU和803美元/TEU,分别较上年下跌8.2%和上升0.8%。

2.2.2.2 北美航线

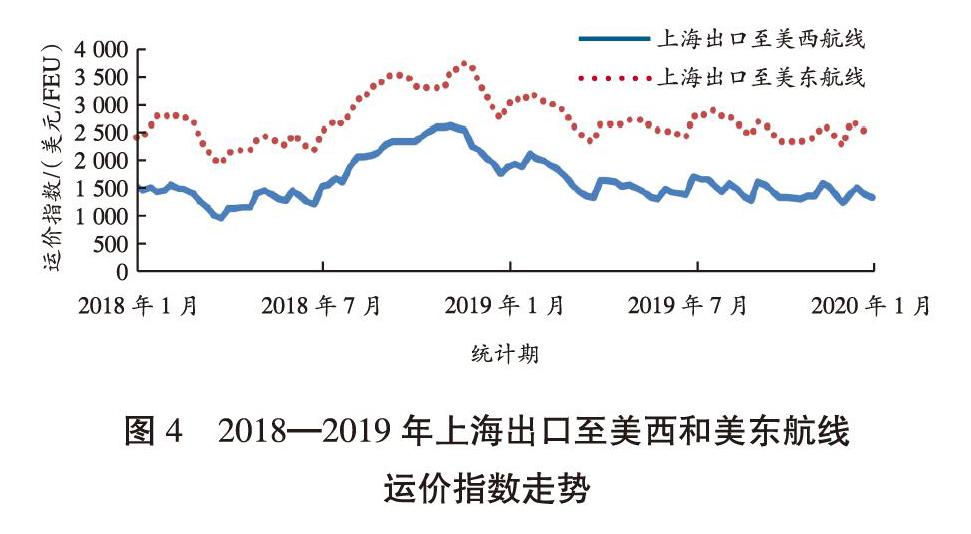

中美贸易磋商反复,导致北美航线市场信心受挫,运输需求减弱,市场行情疲软。受中美贸易摩擦的影响,我国出口至美国贸易额自2019年初起即呈收缩态势。年初,随着春节前运输高峰期的來临,即期市场运价小幅冲高;但因货量跌幅超出预期,多数船公司为确保船舶装载率而削价揽货,导致即期市场运价下跌时间较往年略有提前。此后,随着美国加征关税带来的不利影响逐步显现,市场货量进一步下滑,淡季期间运力过剩情况加剧。为了改善市场基本面,船公司及时延缓大船入市并采取相当大力度的运力停航措施。Alphaliner发布的数据显示:远东至北美航线运力同比增幅由2019年1月的11.7%降至10月的 3.9%;截至2019年10月底,远东至北美航线万箱级以上大船运力占比为39.8%,仅较2018年末微弱增长0.2个百分点。尽管如此,市场基本面下滑态势仍然难以阻挡。美西和美东航线市场运价自第二季度起低位震荡。虽然船公司多次执行运价上涨计划,但因缺少需求支撑,涨后运价大多未能企稳。年末,船公司开始征收新低硫燃油附加费,使得运价有所提升;但因需求疲软,涨后次周各航班即期市场订舱价格即开始下滑。2019年12月20日,上海出口至美西和美东基本港市场运价分别为1 342美元/FEU和2 451美元/FEU,分别较上年末下跌28.7%和18.2%(见图4)。2019年上海出口至美西和美东航线运价指数均值分别为美元/FEU和2 635美元/FEU,分别较上年下跌12.0%和6.1%。

2.2.2.3 澳新航线

澳新航线市场上半年持续探底,下半年强势反弹。2019年初,受我国出口增速下滑的影响,市场货量表现疲软。虽然船公司持续采取运力停航措施,但运力过剩情况仍然较为严重,上海港船舶平均舱位利用率长期处于80%左右的水平。由于市场竞争加剧,即期市场运价自年初短暂冲高后即开始连续下滑,2019年6月14日跌至249美元/TEU,创上海出口集装箱运价指数发布以来的新低。下半年,市场进入传统运输旺季,加之船公司加大停航措施力度,市场基本面快速好转并保持良好水平。自6月末起,市场运价开始回升,并经过连续19周上涨后升至近20个月以来的高位。进入11月,随着圣诞节出货高峰逐步回落,运力过剩情况重新显现,即期市场运价再次回落。2019年12月20日,上海出口至澳新基本港市场运价为774美元/TEU,较上年末上升22.1%(见图5)。2019年上海出口至澳新航线运价指数均值为589美元/TEU,较上年下跌28.8%。

4 2020年我国集装箱运输市场展望

4.1 总体市场展望

4.1.1 对外贸易

与2019年的疲软表现相比,2020年世界经济将小幅回暖,各主要经济体经济增长有所恢复。尽管如此,我国对外贸易增长仍然面临一定压力,主要原因如下。

首先,世界经济复苏的不确定性较大。虽然2020年世界经济增长将小幅加快,但依然面临债务泡沫、金融市场波动等风险。一旦危机爆发,将对世界经济复苏产生不利影响。

其次,贸易保护主义持续存在。部分国家继续采取贸易保护主义,增加贸易壁垒,不利于国际贸易稳定增长。

再次,国际贸易的政策环境恶化。由于部分国家阻挠,有关世界贸易组织上诉机构改革的决议草案最终未获通过,世界贸易组织上诉机构正式停摆,基于规则的全球多边贸易体制面临危机。

素有对外贸易“晴雨表”和“风向标”之称的中国进出口商品交易会(以下简称“广交会”)的数据显示我国出口形势依然严峻。据统计:2019年秋季广交会境外采购商到会186 015人,同比下降2.0%;出口成交额为292.88亿美元,同比下降1.9%。从市场来看,我国对金砖国家、非洲和东盟的出口成交额同比分别增长4.2%、10.7%和39.2%;从行业来看,新能源、卫浴设备、电子电器及照明产品的出口成交额增幅较大。2019年秋季广交会境外采购商到会人数和出口成交额“双降”表明,我国对外贸易发展面临的外部环境更趋复杂严峻,不稳定和不确定因素增多。

相比之下,2019年11月举行的第二届中国国际进口博览会的数据十分亮眼。本届博览会共有181个国家、地区和国际组织参会,3 800多家企业参加企业展,超过50万名境内外专业采购商到会洽谈采购,展览面积达36万m2,全球或中国大陆首发新产品、新技术或服务391件,累计意向成交额达711.3亿美元,比首届大幅增长23.0%。

2020年我国经济形势稳中向好、长期向好的基本趋势没有改变。尽管我国对外贸易形势面临诸多困难,不确定性风险加大,但我国对外贸易结构优化、动力转换加快的总趋势没有改变。随着国家促进对外贸易稳定增长的政策措施效应持续显现,我国对外贸易将继续保持总体平稳、稳中提质的发展态势。

4.1.2 港口集装箱吞吐量

2019年1―11月,我国港口集装箱吞吐量延续平稳增长势头,规模以上港口集装箱吞吐量同比增长4.5%;按全年4.5%的增幅预测,2019年我国港口集装箱吞吐量将达到2.61亿TEU。常用的港口集装箱吞吐量预测方法包括趋势外推法和生成系数法,其中:趋势外推法以时间序列为基础,不考虑外在因素对港口集装箱吞吐量增长的影响,用于中短期预测时拟合度较高;生成系数法则充分考虑到对外贸易环境对港口集装箱吞吐量增长的影响,反映形势变化的效果较好,故本文采用生成系数法预测2020年我国港口集装箱吞吐量。2002年,集装箱生成系数(即每亿美元进出口额生成的港口集装箱吞吐量)达到高点0.60;2004―2007年,集装箱生成系数基本维持在0.53;2008年,集装箱生成系数下降至0.50;2009年,由于进出口货物价格下跌,集装箱生成系数大幅上升至0.56;2010年,受人民币升值等因素的影响,集装箱生成系数回落至0.49;2011―2014年,集装箱生成系数基本维持在0.45~0.46之间;2015年,由于国际商品市场价格回落及美元大幅升值,集装箱生成系数上升至0.53左右;2016―2017年,受美国联邦储备委员会加息的影响,美元继续大幅升值,集装箱生成系数上升至0.57~0.59;2018年,在我国出口贸易转型升级的背景下,集装箱生成系数回落至0.54左右;2019年,受中美贸易摩擦及美元大幅升值的影响,集装箱生成系数上升至0.58;2020年,综合考虑中美两国达成第一阶段贸易协议、我国进出口结构优化以及美国联邦储备委员会可能降息等因素,预计集装箱生成系数可能在0.57~ 0.58的水平。综合模型预测结果,预计2020年我国港口集装箱吞吐量可能在2.65亿~2.80亿TEU之间。

4.2 分航线市场展望

通过对世界经济、我国对外贸易以及集装箱船舶运力的分析,预计2020年我国出口集装箱运输市场将小幅回暖,但增长态势存在较大的不确定性,市场基本面总体呈现较为平衡的态势,部分航线市场因运力供大于求而面临一定的下行压力。

(1)北美航线 美国经济总体向好,失业率维持在3.5%左右,为20世纪70年代以来的最低水平,股市持续上涨并创历史新高;但随着税制改革等刺激政策的效用逐渐减弱,加之债务水平持续快速增长以及贸易保护主义影响加剧,市场泡沫破裂风险加大,后续美国经济增长乏力。虽然中美两国在2019年末达成第一阶段贸易协议,但我国出口至美国的多数商品仍然面临数额不等的关税,从而对北美航线货量增长造成较大压力。据德鲁里预测,2020年太平洋航线东行运量约为2 143.0万TEU,比2019年增长3.2%,增幅较2019年上升2.0个百分点;但如果未来中美贸易战出现新的争端,我国出口形势将面临较大的不确定性,从而对运输需求增长产生不利影响。此外,随着新造船陆续交付,船公司投放至北美航线的运力将保持增长,从而对运力供需平衡产生一定壓力,进而对市场运价走势产生不利影响。预计2020年北美航线市场将面临一定的下行压力,如果中美贸易争端升级,市场面临的下行压力将更大。

(2)欧洲航线 2020年欧洲仍将面临各种地缘政治风险,英国脱欧、法国政局动荡等都将对欧洲经济增长产生负面影响。2019年下半年,欧元区多项经济指标明显放缓,尤其德国经济大幅下滑,表明欧洲经济增长缺乏动能。虽然2020年欧洲经济可能出现小幅回暖态势,但如果各种风险事件爆发,则欧洲经济回暖态势可能逆转,欧洲航线集装箱运输需求增长前景并不乐观。据德鲁里预测,2020年远东至欧洲航线西行运量约为1 095.6万TEU,比2019年增长2.3%,增幅较2019年下降2.9个百分点。近年来,东南亚国家出口至欧洲货量保持较快增长,我国出口份额面临下滑压力。在运力方面,由于船舶大型化产生的新增运力主要投放在亚欧航线上,亚欧航线运力规模总体保持扩大态势,导致供需基本面不佳,市场面临下行压力。

(3)日本航线 受人口老龄化拖累,近年来日本经济增速始终在低位徘徊。由于个别国家采取贸易保护主义,不断增加贸易壁垒,日本出口受到较大影响。目前日本开始采取与周边国家加强贸易往来的对策,中日韩自由贸易区谈判继续深入,中日贸易前景向好,从而对中日航线市场行情产生利好。此外,由于中日航线运力规模总体平稳,加之经营该航线的船公司较为自律,尽量避免激烈的价格竞争,从而使市场运价保持稳定。

(4)南北航线 由于各国相继采取刺激政策,近期国际大宗商品价格连续上涨,多数商品价格处在历史高位,有利于资源出口型国家经济增长;但与此同时,由于国内政局和金融市场动荡,巴西和阿根廷等国家货币大幅贬值,通货膨胀加剧,市场风险处于高位。据克拉克森预测,2020年拉丁美洲、大洋洲和非洲航线运输需求分别比2019年增长2.6%、5.4%和1.1%,增幅分别较2019年上升3.7个百分点、1.1个百分点和4.8个百分点。在运力方面,因主干航线船型升级而被替换的运力多数投放至南北航线,从而使南北航线运力规模保持增长态势。此外,虽然国际大宗商品需求旺盛,但总体供求关系未能得到有效改善,加之市场风险攀升,供求失衡风险始终存在。受运力投放规模、运力调配情况等因素的影响,南北航线市场在不同时间段可能有较大幅度的波动。

(5)亚洲区域内航线 亚洲国家经济走势较易受发达国家经济政策的影响。由于发达国家经济增长形势面临不确定性,亚洲新兴经济体经济走势并不稳定,部分亚洲国家依然面临爆发经济危机的风险。为此,亚洲国家采取区域内经济融合策略,“一带一路”倡议和区域全面经济伙伴关系的深入推进将在一定程度上帮助各国规避风险。据克拉克森预测,2020年亚洲区域内航线运输需求将比2019年增长2.2%,增幅较2019年上升6.7个百分点。虽然亚洲区域内航线运输需求保持增长,但由于市场准入门槛较低,加之运输需求的提升受到运力扩张的压制,亚洲区域内航线市场竞争较其他航线激烈,运价较难保持上行走势。

(编辑:张敏 收稿日期:2020-02-20)