创业板企业金融化对公司价值的影响研究

郭 佳,李 婷,张子和

一、 创业板的发展历史与概况

创业板市场相较于主板而言,上市的要求较低,上市的流程手续也相对简单,因此创业板市场更被那些成立时间较短,资金实力相对薄弱的企业所青睐。 并且创业板市场的服务对象以高新技术产业企业和创新型企业为主,这部分企业更加具有活力,发展速度较快,对于国家经济发展更加具有促进作用。

(一)创业板的发展历史

创业板这一概念最早起源于20 世纪70 年代的美国硅谷,由于其资本规模达不到主板上市的条件,因此美国成立了二级市场,纳斯达克股票交易所的成立,帮助美国大量的高新技术型企业获得融资,从而涌现出一批优秀的科技型企业。 这些企业在创业板的帮助下得到发展,同时也反向带动了美国经济的发展和科学技术的进步。

(二)我国创业板发展概况

我国建立创业板这一概念最早是1998 年由民建会代表成思危在当年的全国政协会议提出的,当时的设想是建立一个方便中小企业融资的市场,同时也为国企改革提供资金来源。然而当时党中央认为当时的市场条件还不够成熟,盲目建立创业板市场可能会引起股市泡沫,甚至影响到实体经济。

此后,随着经济的不断发展,相关法律制度的逐步完善,我国金融市场逐渐成熟,我国将创业板市场建立的议题推上日程。

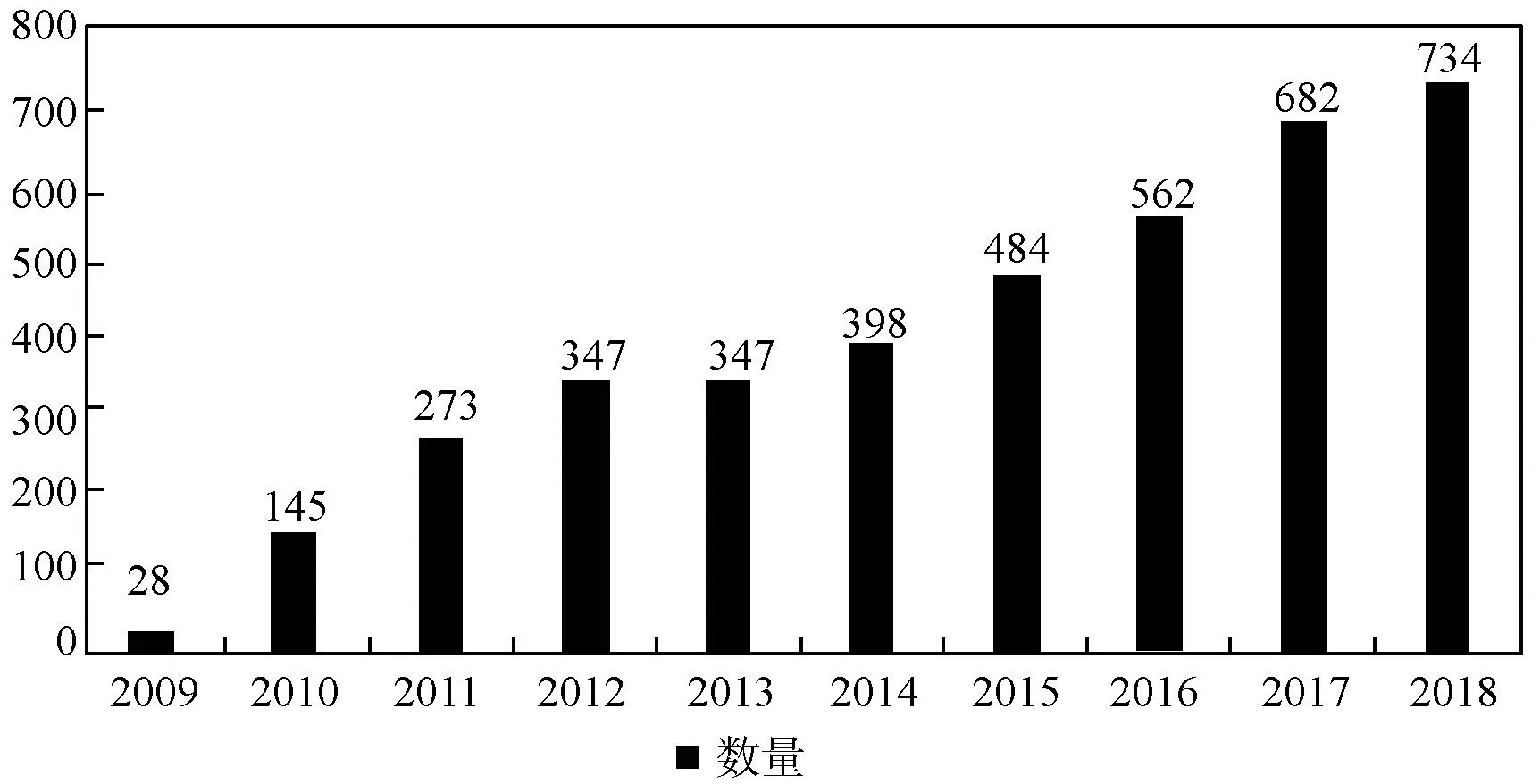

图1 创业板2009~2018 年上市公司总数变化

从图1 中可以发现创业板市场成立以来,上市公司总数呈现上升的趋势。 一方面说明我国中小企业、高新技术型企业发展趋势良好,另一方面也说明了投资者对我国创业板市场的认可。

二、 企业金融化和公司价值的理论基础

(一)企业金融化的相关理论

企业金融化,是指相较于实体资产,企业将越来越多的金融资产进行资源配置,并且企业的利润收入结构中金融资产获得的利润占比也占了很大一部分。

(二)公司价值的相关理论

1. 公司价值的含义

经济学家凯恩斯指出:公司价值,归根到底是企业对其资源的利用和配置能力。

2. EVA 值

EVA 值全称是Economic Value Added,即经济附加值,其主要计算方式是企业的税后利润减去企业的资本成本。

3. 托宾Q 值

托宾Q 值=市值/(资产总计—无形资产—商誉);

三、 企业金融化和公司价值的实证分析

(一)理论分析与研究假设

假设:企业金融化与公司价值呈正向相关关系。

通过阅读国内外已有的文献资料研究,有关企业金融化和公司价值的关系方面的现有研究较少,不足以得出定论。Kaporson 和Esason(2012)分析以英国的制造业企业为研究样本,发现制造业企业的金融化会抑制企业的实体投资,并增加企业的经营风险。 而Alexoblrg(2008)则认为企业金融化对于企业资金具有“蓄水池”效应,反而为企业带来了更多的投资收益,促进了企业的投资创新。

(二)样本选择与数据来源

本文以深交所创业板市场2018 年10 月公布的创业板指数构成的100 家创业板企业为初始样本,通过整理其2014 ~2017 年四年的相关数据,并以此为基础运用软件SPSS22.0进行回归分析,得出参数估计值和回归式,并对结果作相应的解释。

(三)研究设计

上市公司价值除了受到企业金融化程度的影响外,还受到来自公司规模、企业盈利能力等因素。 基于此,本文选用以下变量作为控制变量。

1. 企业金融化程度:本文以企业金融资产(交易性金融资产、可供出售金融资产等)与当期的资产总额的比值,来衡量企业金融化的程度。

2. 企业规模:公司资产总额的自然对数,即ln(资产总额)。

3. 财务杠杆:资产负债率,企业负债总额/企业资产总额。

4. 企业盈利能力:营业利润增长率,当期营业利润/上一期营业利润。

5. 企业成长能力:总资产增长率,当期资产总额/上一期企业的资产总额的比值。

综上所述,基于上述分析,根据假设,本文拟出以下多元线性回归模型:

模型中TQ 为因变量,表示上市公司当年的托宾Q值。FARx是解释变量,表示x年的企业金融化程度。 ALR 表示资产负债率。 YLR 表示营业利润增长率。 TAR 表示总资产增长率,SIZE 表示公司规模。ε是随机误差项,β0是未知因素所产生的影响。

萧涧秋将信读了好几遍,简直已经读出陶岚写这信时的一种幽怨状态,但他还是两眼不转移地注视着她底秀劲撩草的笔迹上,要推敲到她心之极远处一样。

(四)描述性统计与相关性分析

在相关性分析之前,本文先将企业价值、企业金融化程度等变量做了描述性统计分析,以方便更好地了解各项变量的情况。

以模型(1)为基础,把除了企业金融化以外的几个变量当作控制变量,控制其对于公司价值的影响,对企业金融化承兑与托宾Q值进行了Pearson 系数检验。

可以发现2017 年的P值最小为0.057,这说明企业金融化确实对托宾Q值产生了影响。 并且相关系数方面2015 年为0.265,2016 年为0.197,均接近或者大于0.2。 因此可以得出结论:企业金融化程度和托宾Q值之间存在正相关关系。假设成立。

再以模型(1)为基础,在上述情况前提下,同时对滞后年份的企业金融化与托宾Q值进行了Pearson 系数检验,从中可以发现2014 的企业金融化程度对与2015 年的托宾Q值之间呈现显著的相关性,相关系数为0.472,并且P值小于0.001,说明确实产生了影响。 可见:企业金融化程度对托宾Q值的影响存在滞后性。

(五)回归分析

1. 自相关性分析

为了进一步确认公司价值和企业金融化程度之间的关系,本文拟在模型(1)的基础上进行多元线性回归分析,对两者进行自相关系数检验。

2. 回归结果及分析

通过分析企业金融化程度确实对企业价值产生了影响,并且呈现显著正相关关系。 总资产增长率TAR 的标准化系数为0.113,这表示总资产增长率对公司价值产生了正向显著影响,这说明总资产增长率较高的上市公司往往公司价值更好,投资者认可其发展能力。

四、 结论与政策建议

(一)结论

1. 企业金融化与创业板企业的公司价值显著正相关

这说明企业金融化对公司价值有一定的促进作用,在一定的水平内,企业金融化程度越高,企业的公司价值越高,企业的综合能力也就越强。

2. 企业金融化对创业板企业的公司价值影响存在滞后性

企业金融化从确认资产到产生收益是一个漫长的过程,从经费审批,购买种类、对象的确定,开始产生收益,这往往要耗用一到两年不等的时间。

(二)政策建议

1. 在合理水平内加大企业金融化力度

十九大以来,我国人口红利逐渐减少,企业的盈利压力也逐渐增大,因此适度增加企业金融化水平,有利于缓解企业的盈利压力,并且增加企业的公司价值。

2. 健全企业内控制度,保障企业现金流

企业金融化是一个较长的过程,从资产购入到产生效益需要一定的时间。 因此,企业应该健全自身内部控制制度,合理预计可能会发生的现金流支出,预留充足的资金以应对可能产生的费用支出。

3. 加强国家补贴,鼓励企业转型升级

企业金融化并不是长期、持久的应对之策,鼓励企业的转型升级发展更有利于我国经济建设的需求。 因此,政府有关部门应该出台相应的指导性政策文件来引导企业在金融化的同时,加快自身产业链的转型升级,以迎合时代的需要。

(三)研究中的局限性

1. 样本选择的局限

本文在样本选择的过程中,有的企业存在连年亏损的情况,因此相应的指数指标可能存在异常波动。 因此,本文的个别指标可能会出现异常,引起回归结果的偏差。

2. 企业行业选择的局限

不同行业之间研发投入的水平各有不同,由于样本容量的不足,数据收集的有限,限制了本文不能按照行业类型分类。

3. 信息披露制度不规范的局限

在研究过程中,研发投入这一数据的收集主要来自两种形式,一是正式披露,二是附注披露,附注披露中金融资产的会计科目有很多不同的名字,没有统一的规范从而难以区分,这对研究也造成了一定的影响。