科技创新、金融发展对企业成长的影响

姜犇 侯玉巧

摘 要:基于全国2000年至2019年数据,运用VAR模型对科技创新、金融发展与企业成长之间的关系进行分析。结果显示科技创新、金融发展与企业成长存在显著的协整关系;科技创新对企业成长有显著的正向冲击作用,金融发展对企业成长先有正向冲击作用,随后又转为负向冲击作用;科技创新和金融发展对企业成长的影响具有滞后性。因此,需要加大企业扶持力度,鼓励企业转型升级;提升创新投入水平,加快创新成果转化;完善金融支持政策,减轻企业杠杆压力。

关键词:科技创新;金融发展;企业成长;VAR模型

中图法分类号:F272.3 文献标志码:A DOI:10.19679/j.cnki.cjjsjj.2020.0416

党的十九大报告提出,要坚定实施“创新驱动发展战略”“瞄准世界科技前沿,实现前瞻性基础研究、引领性原创成果重大突破”[1]。企业作为创新最活跃的群体,不仅在促进国民经济发展方面有着巨大效用,更是国家科技创新的中坚力量。在推动经济发展国际国内双循环的转变中,以企业为标志的实体经济发展成为着力点。研究科技创新、金融发展对企业成长的影响,对于改善企业发展环境,完善支持实体经济发展的政策和措施具有重要意义。

1 文献综述

关于科技创新、金融发展与企业成长的关系,不同学者从不同的视角和方法进行了研究,重点主要集中在以下方面。

关于科技创新与企业成长两者之间的关系,学术界已经有了丰富的研究,当前主要存在两种观点。一种观点认为科技创新与企业成长之间存在正相关关系。牛雄鹰等(2016)利用中国31个省的相关数据,研究科技创新在资源空间关联作用下如何对企业成长发挥效用,结果显示科技創新对企业成长具有积极的影响作用[2]。戴浩等(2018)选取科技型中小企业作为研究样本,研究科技创新对于企业成长和政府补助的中介效应,结果显示,科技创新对企业成长具有显著的促进作用,科技创新投入的提高能够促进企业内部可利用资源的挖掘,进而提高科技创新绩效,实现企业快速成长[3]。陆平等(2019)以互联网上市公司为例,通过稳健回归分析方法,实证研究科技创新与企业成长之间的关系,研究发现科技创新对于资产营运效率和市场规模增速具有明显的提升作用,科技创新的发展有助于企业成长[4]。还有一种观点认为科技创新与企业成长之间不存在线性相关关系,甚至出现负相关关系。徐维爽等(2012)利用创业板上市公司数据,对科技创新与企业成长二者之间的关联性进行分析,研究认为创业板公司总体成长性并不理想,甚至出现一些企业成长性下降的现象,科技创新对于企业成长的贡献率不高,没有发挥应有的效果[5]。李显君等(2018)将中国企业为研究对象,采用面板门限模型对科技创新与企业成长之间的相关性进行研究,发现科技创新与企业成长并不是简单地存在线性相关关系,所有权股份比例不同,会导致二者之间的相关性发生变化,并呈现显著的区间差异[6]。

关于金融发展与企业成长二者之间的关系,主要集中于企业融资约束的缓解和企业的投资增长两个方面。一是企业融资约束的缓解研究,刘任重等(2019)认为企业的科技活动很大程度上依赖内部现金流,融资存在一定困难,金融发展能够在一定程度上帮助解决这个难题,从而达到企业增加研发投入的目的,进而促进企业成长[7]。徐琳等(2019)从理论和实证两个角度分析了互联网金融发展与企业融资约束的关系,研究发现互联网金融发展在一定程度上利于企业融资难问题的缓解 [8]。陈舜等(2020)将民营企业上市公司作为研究对象,结果显示,融资约束会对企业的成长造成阻碍,地区层面的金融发展无助于缓解融资约束对于企业就业的负效应,这与资本深化差别性和资本替代劳动同时作用于企业有关[9]。二是企业的投资增长的影响研究,刘文琦等(2018)基于沪深高技术企业数据,研究金融深化与研发投资的内在联系,结果显示金融深化可以在一定程度上解决融资困难的处境,进而对企业的投资增长产生积极影响[10]。王康仕等(2019)结合绿色发展观念,通过对金融发展和企业投资的实证考察,发现绿色金融发展既能直接产生投资增长效应,也能通过债务期限结构产生间接效应[11]。赵曦等(2020)从制度环境视角出发,实证研究金融发展如何作用企业投资行为,结果发现金融发展对于企业投资扩张具有促进作用,制度环境改善有利于强化企业投资扩张效应 [12]。

已有研究虽然从不同角度分别分析了科技创新、金融发展与企业成长之间的关系,但将科技创新与金融发展结合到一起,分析其对企业成长的影响的成果尚少。因此,研究科技创新、金融发展的综合因素对企业成长的影响具有一定的理论和现实意义。

2 VAR模型建立

2.1 理论分析与研究假设

假设1:科技创新对企业成长有促进作用。企业要长期取得良好的经营绩效,必须依靠内生性的科技创新能力。科技创新不仅有助于企业开展多元化发展战略,通过提高资源利用率来替代部分生产要素的投入,并通过研发新产品提升企业的核心竞争力。同时,将企业尚未开发的资源进行有效开发,从而促进企业规模的扩张,促进企业产品多样化。科技创新还能利用自身技术优势迅速积聚资源,带来企业规模的扩张,从而有效推动企业进行转型升级,带来企业可持续发展。

假设2:金融发展水平的提高对于企业成长具有促进作用。金融发展能够影响企业的投融资决策,进而直接影响到企业的发展速度和水平。Levine[13](2004)从交易成本、降低信息成本等几个角度进行分析,提出金融系统存在五种功能,即通过提高资金聚集和使用效率促进企业成长;通过分散和管理企业融资风险来促进企业成长;通过提高信息效率和资源分配效率来促进企业成长;通过促进企业交易和专业化来促进企业成长;通过加强对企业管理层的监督力度,改进企业治理环境促进企业成长。因此,从理论上讲,金融发展水平的提高应当对企业成长有着积极作用。

2.2 数据选取与变量说明

(1)数据选取

为研究科技创新、金融发展对企业成长的影响,把企业成长当作被解释变量,把科技创新和金融发展当作解释变量。

被解释变量为企业成长。已有研究关于企业成长的衡量指标有多种,现有文献主要采用综合性指标或单一指标衡量企业成长。综合性指标往往数据庞杂,很容易造成数据冗余。根据本文的研究需要,采取单一指标衡量企业成长,将规模以上工业企业主营业务收入当作衡量企业成长的指标。

解释变量为科技创新和金融发展。一般采用发明专利产出率和技术市场成交率作为科技创新衡量指标[14],或用发明专利申请授权数表示[15]。根据研究需要,将发明专利授权数当作科技创新的衡量指标。金融发展一般用金融业增加值或金融机构存贷款余额占GDP的比值来表示。本文借鉴汪红驹等人[16]的研究,将金融业增加值作为金融发展的衡量指标。

(2)变量说明

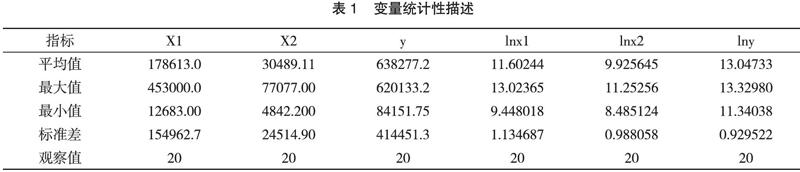

关于科技创新、金融发展和企业成长的相关數据主要采用国家统计局的数据,数据选取范围为2000年至2019年。为有效避免异方差出现,并且防止数据出现不平稳的状况,将数据采用对数处理。为研究方便,将被解释变量企业成长用y表示,其对数形式为lny;解释变量科技创新、金融发展分别用x1、x2表示,其对数形式分别为lnx1、lnx2。应用Eviews8.0对变量进行统计性描述,结果如表1所示。

2.3 VAR模型构建

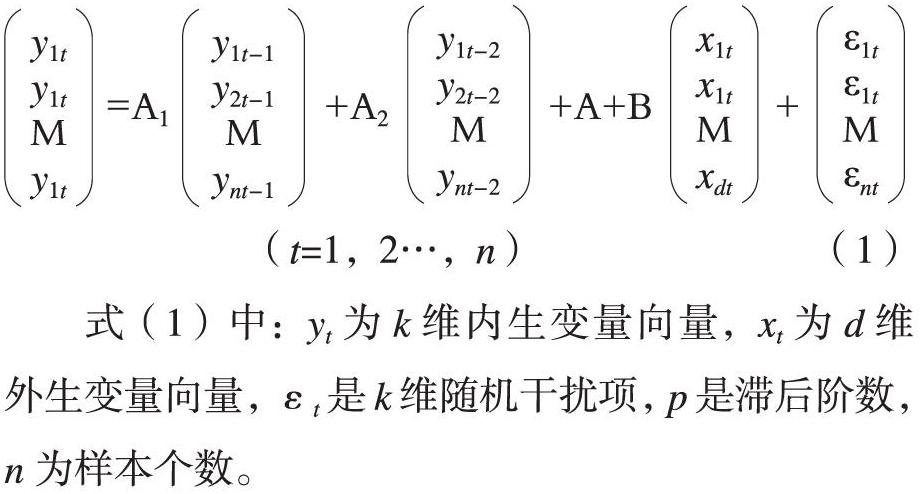

向量自回归(VAR)模型由多元时间序列变量组成,通过内生变量对全部内生变量的滞后期进行回归,从而利用模型检验全部内生变量间的动态关系[17]。本文主要采用VAR模型对科技创新、金融发展与企业成长之间的关系进行分析,滞后期为p阶的VAR(p)模型的矩阵表达形式为:

式(1)中:yt为k维内生变量向量,xt为d维外生变量向量,εt是k维随机干扰项,p是滞后阶数,n为样本个数。

3 实证分析

3.1 变量平稳性检验及协整检验

在对变量进行VAR模型估计之前,为了有效防止在这个过程中出现伪回归的问题,现在对lnx1、lnx2和lny先做单位根检验。通过ADF检验法来判断变量是否具有平稳性,当出现内生变量是同阶单整的情况,则表示通过平稳性检验,检验结果见表2。

计量结果显示,三个变量的ADF值均大于10%临界值,接受“存在单位根”的假设,三个变量均为非平稳序列。因此,对原序列进行一阶差分。结果显示,在5%的检验水平下,这三个变量均为一阶单整序列,可能存在协整关系,可以进行下一步分析。为此,利用Johansen检验方法来检验三个变量之间是否具有协整关系,检验结果显示,三个变量之间存在协整关系,即长期均衡关系,具体见表3。

3.2 格兰杰因果关系检验

为了进一步判断科技创新、金融发展对企业成长的影响,对三个变量做格兰杰因果关系检验。由表4可以看出,科技创新不是企业成长的格兰杰原因所对应的P值大于10%,接受原假设;企业成长不是科技创新的格兰杰原因所对应的P值大于10%,接受原假设;金融发展不是企业成长的格兰杰原因所对应的P值小于10%,拒绝原假设,证明金融发展是企业成长的格兰杰原因;企业成长不是金融发展的格兰杰原因所对应的P值小于10%,拒绝原假设,证明企业成长是金融发展的格兰杰原因。

3.3 滞后阶数选择

通过信息准则来选择最优滞后阶数,由表5可以看出,滞后2期中各检验指标带*号即显著的有3个,具有很大优势。因此可以设置模型的最佳滞后阶数是2,构建VAR(2)模型。

3.4 模型平稳性检验

脉冲响应函数反映的是科技创新、金融发展对企业成长的冲击响应幅度,即冲击量给因变量和未来值带来的动态响应。在进行脉冲响应分析之前,需要保证模型是平稳的,因此采用AR检验办法进行检验,结果如图1所示,所有单位根全部分布在单位圆内,因此可以判断所建VAR(2)模型稳定。

3.5 脉冲响应函数

脉冲响应函数反映的是一个变量的冲击对另一个变量的影响。图2和图3分别显示了lnx1与lny和lnx2与lny的脉冲响应。

从图2中,lnx1对lny冲击的响应曲线可以看到,在第一期对科技创新施加一个“正”的新息冲击后,企业成长的脉冲响应值为0。之后,企业成长的脉冲响应值开始出现上升现象,在第二期停止上升并达到最高点,随后过程中基本保持平稳态势,直到第六期,脉冲响应值开始出现缓慢的下降趋势,但整个过程始终处于X轴上方,意味着科技创新对企业成长的正向冲击具有长期稳定性。

从图3中,lnx2对lny冲击的响应曲线可以看出,在第一期对金融发展施加一个“正”的新息冲击后,企业成长的脉冲响应值同样为0。随后企业成长的脉冲响应值由0开始向X轴上方攀升,在第二期达到顶峰,之后开始下降,并在第三期重新回到0值,从第四期开始基本保持平稳态势,整体来看,企业成长前两期产生“正”的响应,后几期产生“负”的响应。这是因为一开始金融发展能够缓解融资约束带来的负面影响,从而起到在短期内促进企业成长的效果,随着金融发展水平的不断提高,快速扩张的金融总量缺乏有效的金融结构支撑,难以适应企业对金融服务的需求,加之金融杠杆对企业造成的压力,在企业科技创新效益尚未发挥的情况下,金融发展对企业成长必然带来负向冲击。

3.6 方差分解

通过方差分解可以看到各扰动项的条件对VAR模型中其他变量的影响程度,通过分析不同内生变量变动的贡献度,评估不同冲击的重要性[18]。

由表6的企业成长方差分解结果可知,企业成长最初对自身变动的解释程度为100%,随着预测期数的逐步增加,企业成长对自身变动的解释程度逐渐降低,减少到第六期的93.18%,随后发生波动,但变化趋势不大,基本保持平稳。这说明企业成长主要源于企业自身的发展;科技创新对企业成长的解释程度最初为0,随着期数的增加逐渐上升,到第四期科技创新对企业成长的解释程度达到最大值6.20%,随后开始出现下降趋势,到第十期解释程度达到最小值4.17%。说明科技创新对企业成长的正向影响具有长期性效果;金融发展对企业成长的解释程度最初同样为0,随着期数增加逐渐上升,整个过程中虽发生波动,但整个基本趋势上升,到第十期金融发展对企业成长的解释程度达到最大值2.58%,说明金融发展对企业成长的作用有限。

4 结论与建议

4.1 结论

科技创新、金融发展与企业成长存在显著的协整关系。企业的成长伴随着科技创新的发展而发展,同时,在关键的时期金融发展对企业成长也会起到支持作用。科技创新、金融发展与企业成长存在长期且较为稳定的关系。

科技创新对企业成长有显著的正向冲击作用,金融发展对企业成长先有正向冲击作用,随后又变为负向冲击作用。科技创新对企业成长的脉冲响应值始终处于x轴上方,对企业成长有长期的正向冲击作用。金融发展对企业成长的脉冲响应值先为正,随着时间的发展后转为负,对企业成长由正向冲击作用转为负向冲击作用。

科技创新和金融发展对企业成长的影响存在一定滞后性。通过方差分解结果可以看到,科技创新和金融发展对企业成长的贡献率第一期为0,随后才开始上升。同时,企业成长受自身影响因素贡献率高,科技创新对企业成长的影响较高,金融发展对企业成长的贡献相对较小。

4.2 建议

一是加大企业扶持力度,鼓励企业转型升级。同时,企业应当强化科技创新,通过科技创新引领企业成长,增强企业自身内在的驱动力,推动企业及时转型升级。对于企业科技创新,政府应多通过税收减免、项目扶持等政策给予全方位支持。

二是提升创新投入水平,加快创新成果转化。企业应当将创新投入上升到战略高度,坚持长期行为导向,有效发挥科技创新对企业成长的规模效应,促进企业的持续发展。同时,应建立企业创新成果转化体系,增强创新成果转化效率。

三是完善金融支持政策,减轻企业杠杆压力。应当完善金融支持政策,丰富企业融资类别,扩充融资渠道,最大程度满足企业融资需求。同时,也要及时建立健全企业信息公开制度,提高信息公开质量,减轻金融杠杆对企业发展的压力,提升企业融资能力。

参考文献

[1]习近平.决胜全面建成小康社会夺取新时代中国特色社会主义伟大胜利[N].人民日报,2017-10-19.

[2]牛雄鹰,李鑫伟.中小企业技术创新、资源空间关联与企业成长——基于中国省际面板数据的空间计量分析[J].技术经济,2016,35(4):1-8.

[3]戴浩,柳剑平.政府补助、技术创新投入与科技型中小企业成长[J].湖北大学学报(哲学社会科学版),2018,45(6):138-145.

[4]陆平,何维达.技术创新驱动互联网公司成长的实证分析——以沪深A股互联网上市公司为样本[J].企业经济,2019(6):63-69.

[5]徐维爽,张庭发,宋永鹏.创业板上市公司成长性及技术创新贡献分析[J].现代财经(天津财经大学学报),2012,32(1):63-68.

[6]李显君,王巍,刘文超,王京伦.中国上市汽车公司所有权属性、创新投入与企业績效的关联研究[J].管理评论,2018,30(2):71-82.

[7]刘任重,曲修平.金融发展、企业R&D投资与融资约束[J].哈尔滨商业大学学报(社会科学版),2019(4):3-12+28.

[8]徐琳,陶士贵.互联网金融发展能解决我国中小企业融资困境吗?——基于现金-现金流敏感性模型的检验[J].武汉金融,2019(8):39-43+56.

[9]陈舜.金融发展、融资约束与民营企业的就业增长——基于民营上市公司数据的实证分析[J].企业经济,2020(7):145-153.

[10]刘文琦,何宜庆,郑悦.金融深化、融资约束与企业研发投资——基于行业异质性视角的分析[J].江西社会科学,2018,38(12):197-206.

[11]王康仕,孙旭然,王凤荣.绿色金融发展、债务期限结构与绿色企业投资[J].金融论坛,2019,24(7):9-19.

[12]赵曦,王金哲.金融发展、制度环境和企业投资增长——基于制造业上市公司的证据[J].财经科学,2020(6):29-40.

[13]LEVINE R.Denying foreign bank entry:implications for bank interest margins[G]//AHUMADA L A,FUENTES J R.Bank market structure and monetary policy.Chile:Banco Central de Chile,2004:271-292.

[14]汪发元,郑军,周中林,裴潇,叶云.科技创新、金融发展对区域出口贸易技术水平的影响——基于长江经济带2001-2016年数据的时空模型[J].科技进步与对策,2018,35(18):66-73.

[15]汪发元,郑军.科技创新、金融发展对产业集聚的影响——基于长江经济带数据的空间杜宾模型分析[J].科技进步与对策,2020,37(13):45-53.

[16]汪红驹,李原.金融业增加值与高质量金融发展关系研究——基于国际比较视角[J].经济纵横,2018(2):61-71.

[17]卓志衡,侯玉巧,汪发元.绿色科技创新对实体经济发展影响的动态互动分析——基于1990—2017年湖北省数据分析[J].长江技术经济,2019,3(3):102-109.

[18]侯玉巧,汪发元.绿色创新与经济增长动态关系研究——基于VAR模型的实证分析[J].生态经济,2020,36(5):44-49.