土地增值税立法前路荆棘

◎ 文 律商联讯特约撰稿 赵国庆

(赵国庆为中汇税务集团全国技术总监,LexisNexis律商网专栏《税是税非》专栏作者。)

各自近日,财政部和国家税务总局在网站公开了《中华人民共和国土地增值税法(征求意见稿)》(以下简称“征求意见稿”)。

这一征求意见稿的出台,打破了社会上一直流传的“土地增值税这个税种可能面临取消”的传闻。在当前中国房地产持续加强宏观调控的大背景下,引起了社会的广泛关注。

土地增值税立法之变化

通读整个征求意见稿和解读,笔者认为,本次土地增值税立法的征求意见稿主要体现了以下几点变化:

第一,与国家土地制度改革衔接,将集体土地及其地上建筑物纳入土地增值税的征税范围,同时后期配合取消土地增值收益调节金,使立法前后集体房地产负担总体稳定。

第二,考虑到对保障性住房的税收扶持,在税收优惠中增加了建造增值率低于20%的保障性住房免税的规定。

第三,将建造增值率低于20%的普通住宅免税的规定,调整为授权省级政府结合本地实际情况决定减征或是免征,以体现因地制宜、因城施策的房地产市场调控政策导向,落实地方政府主体责任。

第四,明确了纳税义务发生时间和申报期限的规定。其中包括将《中华人民共和国土地增值税暂行条例(2011年修订)》(以下简称《条例》)中分开设置的纳税申报和缴纳税款两个时间期限合并为申报缴纳期限。将申报缴税期限由《条例》规定的房地产转移合同签订之日后7日内申报并在税务机关核定期限内缴税,调整为区分不同类型纳税人,规定不同的期限。对于从事房地产开发的纳税人,自纳税义务发生月份终了之日起15日内,申报预缴土地增值税;达到清算条件后90日内,申报清算土地增值税。对于其他纳税人,自纳税义务发生之日起30日内申报缴税。

第五,调整了现行土地增值税的征管模式。按照党中央、国务院关于深化“放管服”改革的有关要求,征求意见稿规定了房地产开发项目实行先预缴后清算的制度,并将现行税务机关根据纳税人提供的资料进行清算审核的做法,调整为从事房地产开发的纳税人应自行完成清算,结清应缴税款或向税务机关申请退税。

从征求意见稿的内容来看,土地增值税立法主要还是实现现行税制的平稳过渡,在基本不改变现行土地增值税征税范围、计税依据、纳税义务发生时间和征管格局的基础上,结合当下新的形势进行了一些微调。

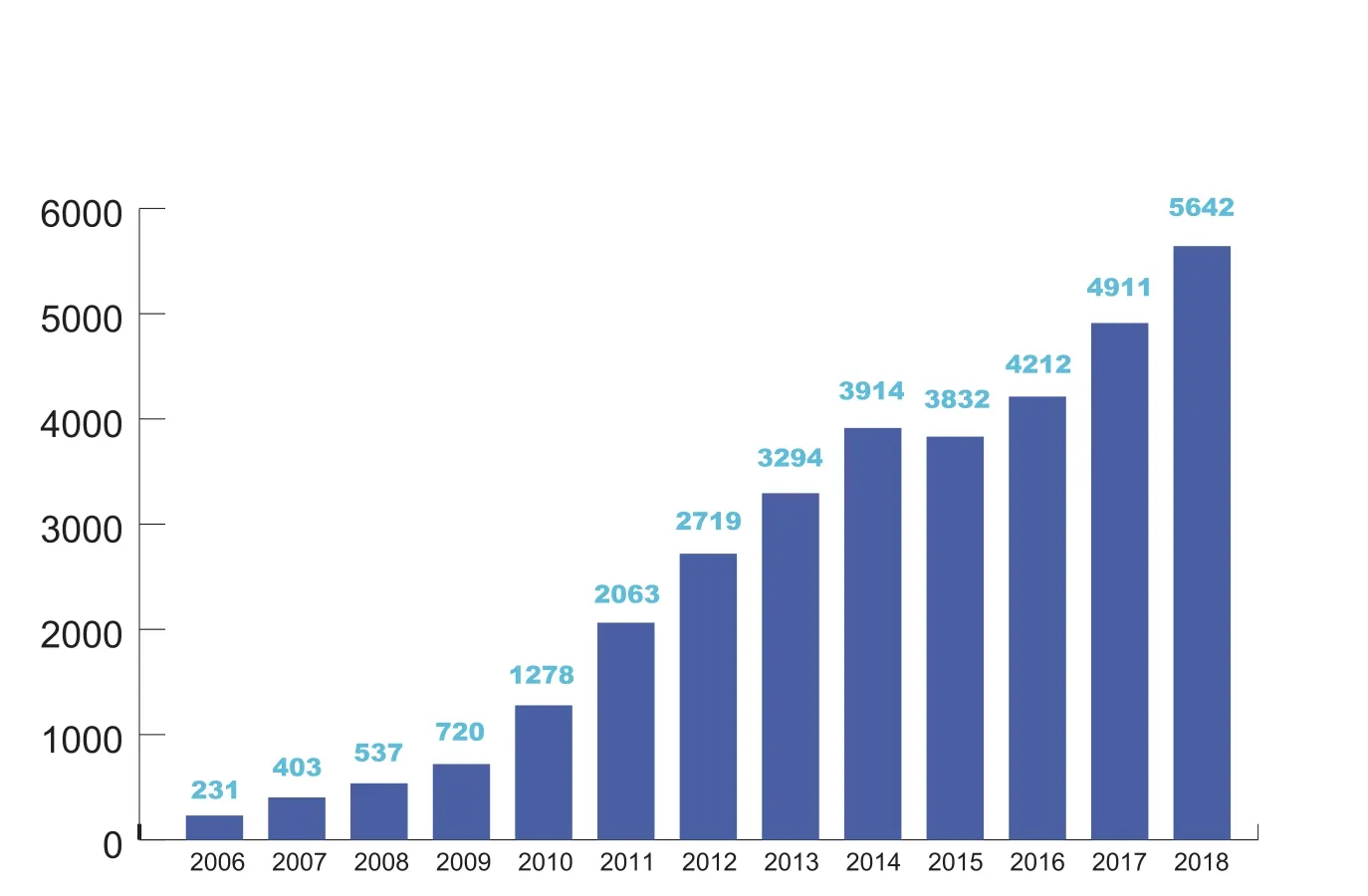

全国土地增值税收收入情况表(单位:亿元)

部分立法细节仍需完善

笔者认为,现行土地增值税立法中,可能还需要考虑较受关注的几个问题。

重新审视土地增值税立法初衷

土地增值税诞生于1993年,按照国家税务总局《关于印发的〈土地增值税宣传提纲〉的通知》(国税函发[1995]110号),当初土地增值税的设立,主要是为了实现如下几方面目的:

首先,开征土地增值税,是适应我国社会主义市场经济发展新形势,增强国家对房地产开发和房地产交易市场调控的需要。

其次,对土地增值课税,主要目的是为了抑制炒买炒卖土地获取暴利的行为,以保护正当房地产市场的发展。征收土地增值税有利于减少国家土地资源增值收益的流失,同时对投资房地产开发的合理收益给予保护,使其能够得到一定的回报,以促进房地产业的正常发展。

但对炒买炒卖房地产获取暴利者,则要用高税率进行调节。这样就可以起到保护正当房地产开发的发展、遏制投机者牟取暴利的行为,维护国家整体利益的作用。

最后,规范国家参与土地增值收益的分配方式,增加国家财政收入,为经济建设积累资金。目前,我国涉及到房地产交易市场的税收,主要有营业税、企业所得税、个人所得税、契税等。这些税对转让房地产收益只起一般的调节作用,对房地产交易因土地增值所获得的过高收入起不到特殊的调节作用。开征土地增值税能对土地增值的过高收入进行调节,并为增加国家财政收入开辟新税源。

那么,土地增值税开征多年来,是否真的实现了当初的立法初衷?

首先,土地增值税作为国家加强房地产宏观调控的手段,已经被积极采用了。早在2006年,土地增值税就被看作加强房地产宏观调控的重要手段。

其次,作为增加国家财政收入的工具,土地增值税的作用也基本达到了,从《中国税务年鉴》统计的数据来看(见图表):

土地增值税从2006年的231亿元增加到2018年的5642亿元,10多年时间涨了24倍左右,在我国各税种的收入排名中,基本排在第6或第7位。应该说,土地增值税的征收,确实实现了增加财政收入的目的。

最后,对土地增值课税,其主要目的是为了抑制炒买炒卖土地获取暴利的行为。这个目的是否真的达到,可能是当下最有争议的问题,毕竟土地增值税从2006年正式作为国家加强房地产宏观调控的手段到现在,房价是不断增长的。

当然,我们不能指望一个税种就能承担起遏制房地产炒作的作用。但是,对于土地增值税究竟在多大程度上抑制了房地产炒作行为,笔者认为是这次土地增值税立法中需要认真评估和总结的地方。

笔者个人的观点是,土地增值税的立法不像其他几个小税种的立法那样简单,而是应该在目前中国房地产宏观调控的大形势下,在落实党中央“房住不炒”的精神下,将土地增值税立法和房地产税立法结合起来考虑为妥。

土地增值税主要是通过在转让环节调整遏制炒房行为,而房地产税主要是通过持有环节调整遏制炒房行为。因此,土地增值税立法时应该要更多地考虑和房地产税立法的协调,如果仅仅是平稳过渡,那不如再等一等。税基规定在立法中需进一步细化

纵观目前中国开征的各个税种,土地增值税在现实执行中呈现出来的差异化和争议是最大的。

我们很少看到一个税种,居然各省,甚至一个省内的各个市、县都有不同的执行口径。比如,对于土地增值税的清算单位的确定(一分法、二分法还是三分法);对于代收费用范围的确定;土地成本的具体分摊方法、建安成本的具体分摊方法、地下设施(车库)的成本分摊,以及土地增值税的二次清算等等。这就导致了土地增值税经常出现一城一策,纳税人和税务机关往往不知所措的情况。因此,这些问题都需要建立全国统一的政策执行口径。

更加关键的问题是,这些争议或问题的背后都是巨大的利益争议,导致的执法风险也非常高。因此,笔者认为,本次土地增值税立法中,不应简单地将扣除的具体规定仍留给财税部门确定,在土地增值税税基的确定中,应该要考虑改变当下政策混乱的格局,即使房地产开发业务复杂,在立法中也要建立土地增值税税基的原则性构架规定。否则对于税基的解释权全部划归财税部门,后期争议更大,也不符合税收法定的大原则。

反避税措施可在立法中体现

在这么多年的土地增值税征管中,最富有争议的文件,就是100%股权转让征收土地增值税的文件,即《国家税务总局关于以转让股权名义转让房地产行为征收土地增值税问题的批复》(国税函[2000]687号),这份关于广西壮族自治区地方税务局就“转让股权名义转让房地产行为征收土地增值税问题”的请示批复中规定:鉴于深圳市能源集团有限公司和深圳能源投资股份有限公司一次性共同转让深圳能源(钦州)实业有限公司100 %的股权,且这些以股权形式表现的资产主要是土地使用权、地上建筑物及附着物,经研究,对此应按土地增值税的规定征税。

首先,这个文件作为土地增值税的一个反避税文件明显是非常粗糙的,文件只是明确了100%股权转让要缴纳土地增值税,却并未明确纳税人是谁,是股东还是被转让企业?其次,转让环节征收了土地增值税,后一套土地增值税清算如何认定成本?因此,这个文件虽然在总局网站公布为有效文件,但各地执行不一,很多地方都没有执行。

笔者认为,在这次土地增值税立法中,对于反避税问题如果需要考虑,必须在土地增值税法中有所体现,即土地增值税法中必须要列出反避税的具体原则,财税部门才可以执行具体的反避税措施。

总体来看,现行土地增值税立法尚有很多政策细节需要完善,土地增值税立法,前行之路还有很多荆棘。