民营上市公司控股股东股权质押比例与公司融资约束

江品默

摘 要:本文采取案例分析的方法,研究不同股权结构的两家民营上市公司控股股东股权质押如何通过影响公司整體股权质押比例,进而影响公司融资约束状况。研究结果显示,股权质押比例与公司融资约束呈正相关关系:公司融资约束随着控股股东股权质押比例增加而增加,股权相对集中的公司整体质押比例更高,因此融资约束也越严重。此外,由股权质押所造成的公司融资约束恶化可能使公司陷入资金紧张和业绩下滑的恶性循环。据此结论,本文提出了引导民营上市公司优化股权结构或可降低股权质押导致的融资约束恶化程度等三点启示。

关键词:股权结构;股权质押;融资约束

中图分类号:F275 文献标识码:A 文章编号:1009 — 2234(2019)10 — 0070 — 04

一、引言

2018年股权质押风险成为资本市场关注的热点问题,2016年到2018年7月末,沪深两市几乎无股不押。股权质押,特别是控股股东股权质押将对公司价值和业绩等多个方面产生负面影响。Kao和Chen(2007)认为,当公司控股股东等的个人财务杠杆高时,他们对公司进行财务干预的动机相应增强,对外部投资者及公司长远利益不利。郑国坚等(2014)研究发现控股股东股权质押是其面临财务约束的重要信号,此时控股股东更容易采取占款等掏空行为,并采取资金占用(Jiang et al.,2010)、关联交易(魏明海等,2013)、盈余管理(Aharony et al.,2010)等手段侵害中小股东利益。

股权质押对公司价值的负面影响还将恶化公司融资约束。当公司陷入财务困境的风险增加时,外部投资者会要求更高的风险溢价,从而提高公司融资约束水平(Lin etal.,2011;Luo et al.,2015;姜付秀等,2017)。此外,其他学者还从金融发展(魏志华等,2014;谢军等,2014)、货币政策(黄志忠等,2013)研究了融资约束的影响因素。

那么在不同的股权结构下,民营上市公司控股股东进行股权质押之后,公司融资约束会受何影响?本文选取两家民营上市公司三维通信和路畅科技为例,研究不同股权结构的民营上市公司控股股东进行股权质押的情况下,公司整体股权质押水平如何变化,以及整体股权质押比例对公司融资约束水平的影响。

本文可能的贡献在于:一是目前研究股东股权质押和公司融资约束的文献以实证研究居多,而本文是以案例分析的方式进行研究;二是不同于以前文献的研究角度,本文从质押比例和股权结构入手研究股权质押与融资约束关系。

二、控股股东股权质押比例和公司融资约束的关系分析

首先,股权相对集中的公司控股股东股权质押对公司整体股权质押比例影响更大。公司整体股权质押比例(后文简称整体质押比例)主要受两个因素影响,一是质押股权的股东持股比例,二是股东质押的股权占其持有股权的比例(后文简称股东质押比例)。当股东质押比例相当时,股权相对集中的公司股东质押比例对整体质押比例影响更大。

其次,公司整体质押比例越大的上市公司受到融资约束的可能性越大。股权质押融资属“抵押性借款”行为,当作为质押品的股票价格下跌时,债权人可能要求股东追加抵押物或其他额外保险措施,股东可以用未质押股权补充质押,或以借款等方式缓解平仓风险。然而在市场流动性紧张时,股权质押融资的流动性风险将会增加,公司陷入财务困境风险加大并将随着整体质押比例的增加而愈发严重。外部投资者考虑到此将提高风险溢价要求,由此公司融资约束将随之恶化。因此,股权相对集中的公司,整体质押比例更高,财务风险更大,其融资约束也将更严重。

三、典型案例选取和研究方法

(一)典型案例选取

本文选取这两家公司作为案例公司,主要基于其所属行业、股权结构、控股股东股权质押比例、产权性质和政治关联、金融关联等因素的考虑,理由是:

1.选择这两家案例公司有利于研究不同股权结构公司的控股股东股权质押对公司整体质押水平的影响。路畅科技股权结构较为集中,而三维通信股权结构较为分散,两家公司控股股东股权质押比例相当,可以说明在不同股权结构下,控股股东股权质押比例和公司整体质押比例之间的关系。

2.选择这两家案例公司有利于说明在不同股权结构下,公司整体股权质押比例对公司融资约束的影响。两家公司股权结构不同,且同属的通讯、电子设备制造业不在国家政策调控范围内,控股股东和董监高均无政治、金融背景,他们的融资约束水平受政策环境、政治关联和金融环境影响较小,有利于研究在不同股权结构下,公司整体质押比例如何影响融资约束。

3.选择民营公司更有利于说明股权质押对公司融资约束的影响。由于国有上市公司的政治关联对其融资约束水平影响较大,无法剔除这一因素单独分析出股权质押对公司融资约束变化的影响。而民营上市公司不存在政治关联影响,更有利于单独研究股权质押与公司融资约束水平变化之间的关系。

(二)研究方法

本文采用文本分析法和KZ指数对案例公司融资约束水平进行衡量,主要原因有:一是文本分析法相对于其他方法更能直观地分析出同一公司不同时期融资约束水平的变化;二是综合考虑案例企业的产权性质、企业规模、投融资情况和数据可获得性等因素,KZ指数比较适合用于本文案例研究。

1.以文本分析法分析公司融资约束变化

本文借鉴姜付秀(2017)的文本分析法研究思路,通过分析公司年报中“管理层讨论与分析”及其他相关公告中“投资推迟延后”和“融资难度增加”的相关意思表达作为公司融资约束程度增加的重要信号,以此分析说明案例公司融资约束的变化。

2.以KZ指数衡量公司融资约束水平

KZ指数由Kaplan and Zingales于1997年提出,通过公司经营净现金流量、现金持有量、现金股利水平、资产负债率和托宾Q衡量融资约束水平。本文参照魏志华(2014)的研究方法,剔除数据缺失的公司后,选取案例公司同行业269家公司2016年至2018年数据为样本①,通过以下方式构建通讯、电子设备制造业KZ指数:

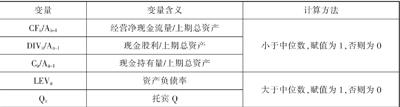

表1 变量含义及计算方法

KZ=CFit/Ait-1+DIVit/Ait-1+Cit/Ait-1+LEVit+Qit

以KZ为因变量,CFit/Ait-1、DIVit/Ait-1、Cit/Ait-1、LEVit和Qit为自变量进行有序逻辑回归,求出KZ指数的回归方程。

四、案例分析

(一)控股股东质押股权对公司整体质押比例的影响

三维通信和路畅科技股权结构不同,三维通信股权结构相对分散,控股股东持股23.21%,路畅科技股权结构相对集中,控股股东持股67.97%①。截至2018年末,两家公司控股股东股权质押比例逐渐增至45.6%和57.8%②。三维通信和路畅科技公司整体质押比例也随之增长,截至2018年12月,两家公司整体质押比例分别为14.85%和40.74%,路畅科技整体质押比例高于三维通信25.89个百分点。由此可见,在控股股东质押比例相当的情况下,股权相对集中的路畅科技整体质押比例高于股权相对分散的三维通信。

(二)整体股权质押比例变化前后公司融资约束的变化

三维通信和路畅科技自控股股东股权质押后,融资约束水平不断增加。

三维通信年报显示,2015年至2016年其项目建设投资和募资使用进度基本按计划推进。然而,2017年三维通信并购江西巨网科技的重大资产重组却遭遇融资困难。在对证监会的回复函中三维通信表示③,由于其自有资金不足且已无法再通过银行信贷渠道获得并购资金,因此即使付出控股股东及其一致行动人持股比例下降7.49%的代价,该公司也只能以定向增发募资,这说明了公司股权被质押后融资约束不断恶化的事实。

路畅科技2016年IPO募集资金1.65亿元,本计划将其中1.15亿元投资于100万台汽车导航仪郑州生产基地和营销服务平台建设,进一步提高公司竞争力。该导航仪生产基地项目预计投入资金3亿元,除募集的1.15亿元外,其余资金由公司自筹。截至2017年末,所募集資金已经全部使用完毕,由于公司资金紧张、融资困难,难以用自有资金完成后续投入,2017年末路畅科技将导航仪生产基地项目延期一年半,2018年11月甚至终止该项目,由此可见路畅科技的融资约束程度已经升至很高。

(三)不同股权结构的公司整体质押比例对公司融资约束影响(影响程度差异较大)

按照KZ指数的构建方法,进行有序逻辑回归之后得到了各自变量系数:

表2 KZ指数回归结果表

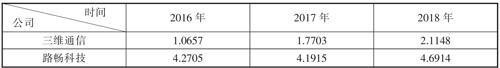

由表2可知,KZ指数回归方程为KZ=-11.148CFit/Ait-1-8.979DIVit/Ait-1-4.799Cit/Ait-1+0.046LEVit+0.402Qit,将案例公司相应数值代入KZ指数回归方程,可以计算出三维通信和路畅科技2016年至2018年各期融资约束水平,计算结果如表4所示:

表3 三维通信和路畅科技2016年至2018年kz指数计算结果

两家公司的KZ指数变化情况来看,2016股权质押年以来,其KZ指数整体呈上升态势④,2018年较2016年分别增长1.05和0.42。而且,整体质押比例更高的路畅科技KZ指数值大于三维通信,说明整体质押比例越高,公司融资约束越严重。

(四)公司融资约束的后果:业绩下滑和资金紧张的恶性循环

三维通信和路畅科技控股股东进行股权质押后,由于当时资本市场低迷、市场流动性偏紧,股权质押融资存在流动性风险,并引发公司财务风险增加、融资约束恶化等一系列问题。资金来源匮乏导致公司正常投资和经营受阻,在同行业上市公司营业利润增长的情况下,三维通信和路畅科技的主营业务利润①逆势下滑,2018年两家公司的主营业务利润分别比前一年下降27.65%和53.14%。

主营业务利润的下跌意味着公司经营状况恶化,这些信息传递给市场和投资者后,可能引发股票抛售、股价下跌。如果公司股价下跌至平仓线,控股股东为避免股权被出售导致控制权转移,一般只能采取补充质押或赎回股权方式解决,使公司整体质押比例增高或恶化现金流吃紧状况,又会引发新一轮融资困难的连锁反应。

五、结论与启示

(一)结论

本文通过分析两家股权结构不同的民营上市公司控股股东股权质押和融资约束之间的关系,研究控股股东股权质押比例对公司融资约束的影响。研究发现:

1.股权质押比例与公司融资约束呈正相关关系。首先,公司融资约束随着控股股东股权质押比例增加而增加;其次,整体质押比例更高的公司融资约束更严重,股权结构越集中,控股股东股权质押比例对公司整体质押比例影响越大,公司融资约束水平也因此越高。这主要是由于股权质押所带来的流动性风险、公司价值下降、业绩下滑风险等负面影响将导致外部融资成本增加,因此公司融资约束水平随着股权质押比例的增加而增加。

2.股权质押所导致的融资约束水平上升,将使民营公司陷入业绩下滑和资金不足的恶性循环。因为公司融资约束恶化会造成公司投融资受阻,不利于公司业绩增长和股价稳定,在公司质押股权的情况下,业绩下滑、股价下跌将使公司面临补充质押,融资约束水平也随之增加。

(二)启示

1.推动民营上市公司优化股权结构、提高公司治理水平或可减轻股权质押对公司融资约束的影响。股权质押导致的公司融资约束恶化程度与股权结构息息相关,引导上市公司结合自身投融资和经营状况,适时调整和优化股权结构,或可在一定程度上减轻由股权质押引起的融资约束恶化程度。

2.关注控股股东股权质押后的公司经营和财务状况有助于及时发现股权质押风险。当股权质押引发公司融资约束恶化时,在公司投融资和经营状况上会有所反映,加强对股权质押公司经营、财务状况的动态监测,有助于及时发现、提示和处置风险隐患,防止股权质押风险爆雷。

3.化解民营上市公司股权质押风险,缓解融资约束应多向发力。在给予纾困资金、增加流动性的基础上,应当探索建立以推动公司提升竞争力为主,优化营商环境等为辅的相关政策机制,有效缓解民营公司融资难、融资贵问题,缓释股权质押风险。

〔参 考 文 献〕

〔1〕姜付秀,王云通等.多个控股股东与公司融资约束——基于文本分析的经验数据〔J〕.管理世界,2017,(12):61-74.

〔2〕郑国坚,林东杰等.控股股东股权质押、占款与公司价值〔J〕.管理科学学报,2014,(09):72-87.

〔3〕魏志华,曾爱民等.金融生态环境与公司融资约束———基于中国上市公司的实证研究〔J〕.会计研究,2014,(05):73-80.

〔4〕李旎,郑国坚.市值管理动机下的控股股东股权质押融資与利益侵占〔J〕.会计研究,2015,(05):42-49.

〔5〕黄志忠,谢军.宏观货币政策、区域金融发展和公司融资约束〔J〕.会计研究,2013,(01):63-69.

〔6〕魏明海,黄琼宇等.家族公司关联控股股东的治理角色——基于关联交易的视角〔J〕.管理世界,2013,(03):133-147.

〔7〕谢军,黄志忠.区域金融发展、内部资本市场与公司融资约束〔J〕.会计研究,2014,(07):75-81.

〔8〕谢德仁,郑登津等.控股股东股权质押是潜在的“地雷”吗?〔J〕.管理世界,2016,(05):128-140.

〔9〕姜付秀,马云飙等.退出威胁能抑制控股股东私利行为吗?〔J〕.管理世界,2015,(05):147-159.

〔10〕郝项超,梁琪.最终控制人股权质押损害公司价值么?〔J〕.会计研究,2009,(07):57-63.

〔11〕王斌,蔡安辉,冯洋.大股东股权质押、控制权转移风险与公司业绩〔J〕.系统工程理论与实践,2013,(07):1762-1773.

〔12〕Jiang,G.H.,C.M.C.Lee and H.Yue.Tunneling through Interoperate Loans: The China Experience〔J〕.Journal of Financial Economics,2010,(01):1-20.

〔13〕Robert Cull, Wei Li,et al.Government connections and financial constraints: Evidence from a large representative sample of Chinese firms〔J〕. Journal of Corporate Finance,2015,(32):271-294.

〔14〕Alessandra Guariglia, Junhong Yang.A balancing act: Managing financial constraints and agency costs to minimize investment inefficiency in the Chinese market〔J〕. Journal of Corporate Finance,2016,(36):111-130.〔责任编辑:孙玉婷〕