中国普惠金融发展水平测度研究

□ 杨 凡

(武汉大学中国中部发展研究院 湖北 武汉 430000)

引言

何为普惠金融?国务院对其作了较为全面的定义:立足机会平等要求和商业可持续原则,以可负担的成本为有金融服务需求的社会各阶层和群体提供适当、有效的金融服务。

普惠金融的概念源于金融排斥,金融排斥现象广泛存在,即使是美国等金融设施完善、金融服务较为全面的发达国家,都存在一定程度上的金融排斥现象,而发展中国家的金融排斥现象就更加严重。为了缓解金融排斥,解决已有矛盾,2013年,普惠金融正式被确立为国家战略,2015年《推进普惠金融发展规划》出台,普惠金融已然成为国家重点发展的战略方向。因此本文对中国各省区普惠金融发展水平进行测度,以期对全国普惠金融发展有整体的了解。

一、文献综述

在国内外经典文献中,Sarma(2008)首次对普惠金融水平进行了测量,从渗透性、服务可得性、使用效用度三大维度计算了各国的普惠金融指数。[1]王修华等(2014)通过基尼系数构建一种计算普惠金融水平的方法。[2]张珩等(2017)利用Cov-AHP方法,通过协方差矩阵计算陕西省普惠金融的地区发展差异。[3]刘亦文等(2018)、范兆斌等(2017)、李建伟(2017)等均借鉴了国外的研究,采用变异系数方法计算中国各省的普惠金融水平。[4-6]其他测算方法还包括层次分析法(焦瑾璞等,2015)、主成分(田霖,2012)和因子分析法(粟勤等,2015)等。[7-9]

从普惠金融测度方法来看,已有文献对于普惠金融发展水平的测量方法多样,较为成熟,本文亦借鉴相关研究,采用变异系数法测量中国各省普惠金融发展水平

二、普惠金融水平的测度

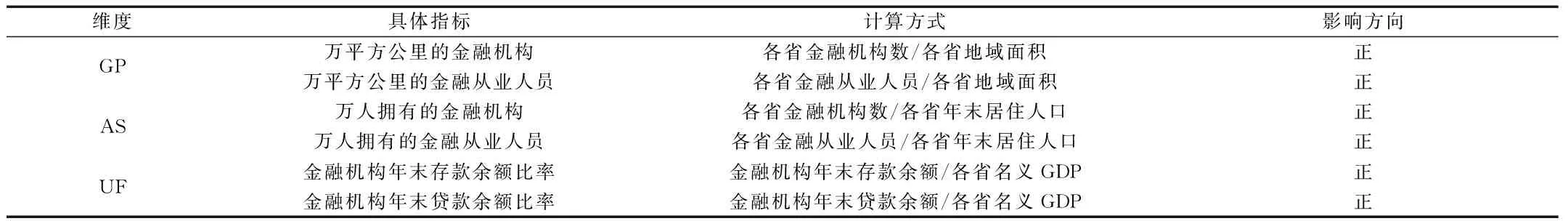

为了更好的分析中国各省区普惠金融发展水平,需要设计一种合理的方法以保证结果的有效性。在构建普惠金融的指标体系中,借鉴Sarma(2008),将其分为三个维度、六个指标,包括金融地理渗透度(GP)、金融服务可得性(AS)、实际金融使用度(UF)。具体来看,金融渗透度选用每万平方公里的金融机构和金融从业人员两个指标,金融服务可得性使用每万人所有的金融机构数和从业人数为指标,实际使用度则选取省份i各类金融机构年末存、贷款余额所占该省GDP的比重来测算普惠金融指数。具体见表1:

表1 普惠金融各维度指标体系

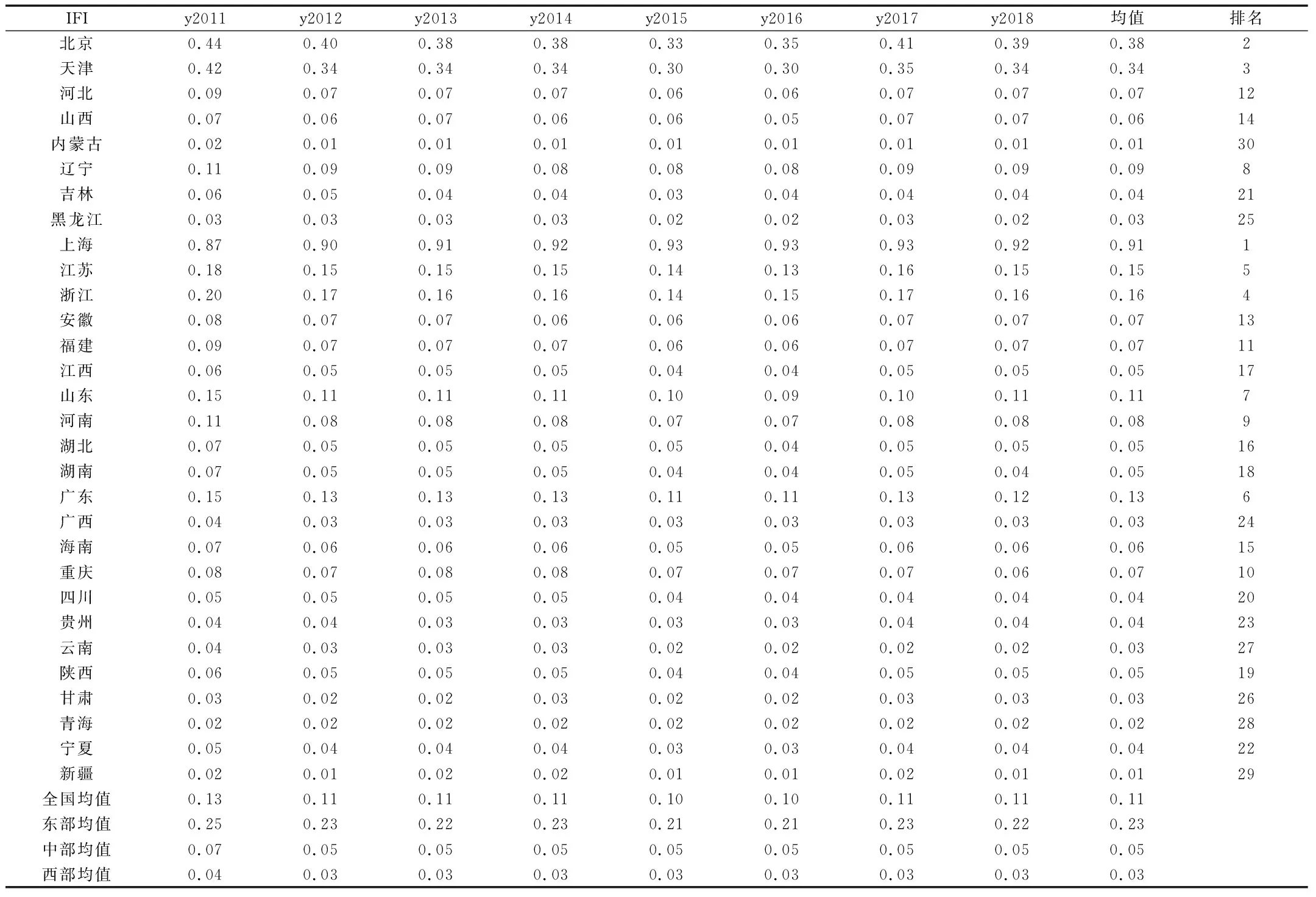

本文利用变异系数法对全国30个省与直辖市(鉴于数据原因,港澳台和西藏不包括在内)的普惠金融发展水平进行测量,所有数据均来自于《中国金融年鉴》《中国统计年鉴》。各省普惠金融指数计算结果如下:

表2 2009-2016年各项指标权重

表3 中国各省2011-2018年普惠金融指数

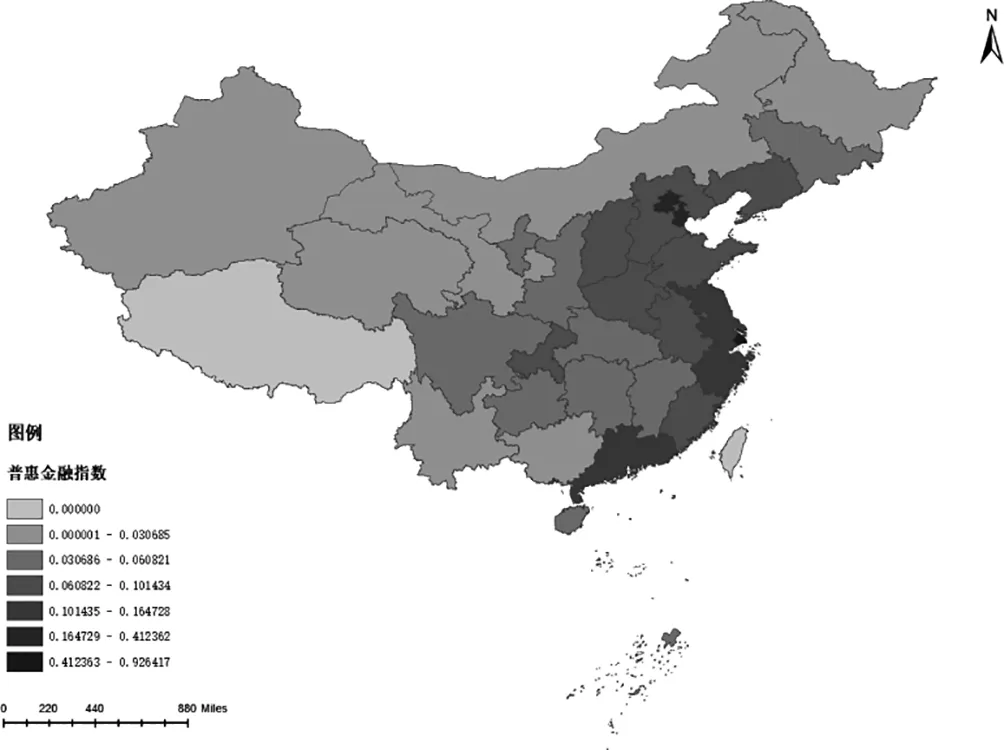

图1 2015年各省普惠金融发展指数分布

表2为各维度、各项指标的权重,表3为各省IFI值。从表2可以看出,金融渗透在衡量一个地区普惠金融水平所占比重最大(超过70%),且其比重还有上升的趋势,相反服务的可得性和使用度显得没那么重要。这表明在地理上增加金融机构的网点、加强金融教育对于省域普惠金融的发展有着显著的作用。服务可得性维度并未发挥理想中的作用,对普惠金融发展效果甚微,表明当前我国金融服务效率不高。

另外,通过图1和表3,我们可以对全国各省普惠金融发展水平有一个基本的感知。全国普惠金融发展最好的是上海,远超其他省份,而内蒙古、新疆、青海三省普惠金融水平非常低,仅为0.01,表明我国普惠金融发展极不均衡,地区差异大。而从空间格局来看,我国普惠金融发展呈现出“东部高水平、中部位居中等、西部水平低”,这也符合我国经济发展现状,表明普惠金融程度与经济发展水平是一致的。

三、结论与政策建议

本文利用2011-2018年全国30个省份的面板数据,通过变异系数法测度各省的普惠金融发展水平,得到了较为精确的普惠金融指数IFI,主要结论如下:全国各省普惠金融指数IFI差距较大,发展不均衡,呈现出“东部高水平,中部居中,西部落后”的特征。基于此,本文提出相应的政策建议:

1.应努力缩小区域金融发展差距,建立差异化普惠金融发展战略,低水平地区应着力提高本地金融发展水平,高水平地区则应提高金融发展的质量和效益。具体的,通过政府财政补贴,深化市场化水平等措施,加强不同区域资源和服务的流动与整合,缩小区域发展差距。

2.针对普惠金融指数的三个维度,应积极加强各省域金融基础设施建设工程,增加银行网点,建设小微金融机构以提高金融渗透性;加强金融专业教育和培训,提升从事金融领域人员的专业素养,以加强银行和其他金融机构职工的服务质量和效率,提高金融服务可得性;针对实际使用度,银行等金融机构应加强引导和宣传,确保农民等弱势群体获得金融服务。