产业政策、公司治理与民营企业投资效率

关宇航 师一帅

[摘 要]摘要在我国特殊的转型经济背景下,对于一直在夹缝中生长并不断壮大的民营企业来说,分析外部制度因素对其产生的影响尤为重要。产业政策作为一项重要的宏观政策,深刻影响着民营企业的外部投融资环境。文章基于制度理论,选择从民营企业信贷融资切入,引入企业异质性因素,探究产业政策对民营企业投资效率的影响路径,分析公司治理质量在其中的调节作用,并利用有调节的中介效应模型完成实证检验。研究对于丰富产业政策微观效应研究具有重要的理论价值,对优化我国产业政策的实施,促进宏观经济体系和微观企业个体的健康和谐运转具有重要的现实意义。

[关键词]关键词产业政策;信贷资源;投资效率;公司治理;民营企业

[中图分类号]中图分类号F276.5[文献标识码]A文献标志码[文章编号]1673-0461(2019)11-0015-10

一、引 言

大量国内外研究表明,研究企业财务问题离不开对外部特定制度环境的分析。随着大量产业政策的实施,学界对于产业政策是否对企业的发展具有激励作用,是否对产业的转型有促进作用仍无定论。尤其是“林张之争”,更将产业政策实施的利弊得失讨论在国内提升到一个新的高度。这引发了我们对产业政策效果的思考:在中国产业结构调整背景下,产业政策能否对产业发展和企业投融资产生积极影响,这种影响又是通过何种内化机制产生的?产业政策就其本质来讲,是政府采取措施干预资源在产业之间的分配,以达到资源优化配置的目的。然而现实中,政府实施产业政策常会出现与其政策出发点“背道而驰”的现象,甚至会引起严重的资源错配。产业政策资源錯配的深层次原因是什么?产业政策对民营企业效率的影响机理为何?这些问题迫切需要学术界的回答。

尽管现有研究对产业政策与企业投资效率之间的关系进行了探索式的研究,但是在综述相关研究时,我们发现了有趣的现象:尽管都是基于中国情景,探究产业政策与企业投资效率间的关系,学者却得出了截然相反的结论(黎文靖等,2016;王春元等,2018;余明桂等,2016;郭玥,2018)。现有研究结论上的矛盾也从侧面说明产业政策影响企业投资效率路径的“黑箱”仍未被打开。同时,现有研究忽视了企业主体自身的差异性,并不能很好地解释处于相同产业政策环境中的企业投资效率的差异。基于此,本研究试图从产业政策的微观效应切入,研究宏观产业政策对微观民营企业投资效率的内在影响机理,并将产业政策的宏观执行与微观具体落实相结合,考虑到民营企业的异质性,引入公司治理质量作为调节变量,厘清产业政策对具有不同公司治理质量的民营企业发生作用的理论传导路径,以弥补现有研究的不足,拓宽了产业政策影响民营企业投资效率的分析思路,为相关理论研究提供借鉴。

中国转型经济背景下,民营企业的发展离不开民营企业赖以生存的政治土壤。近年来,尽管民营企业的社会地位不断受到党和国家的认可与重视,然而,各种历史和现实的原因使得我国民营企业面临信贷融资困境已经是不争的事实。而民营企业的信贷资源获取情况是影响其生存发展的关键。本研究基于制度理论,选择从民营企业信贷融资切入,来研究产业政策如何影响民营企业信贷资源获取,进而影响其投资效率。本研究试图回答以下问题:第一,产业政策鼓励能否帮助民营企业获取相关信贷资源,具体的影响路径如何?第二,受到产业政策鼓励的民营企业假设能够获得更多的信贷资源,那么民营企业能够对这些信贷资源进行很好的使用吗?对投资效率有何影响呢?第三,具有不同公司治理质量的民营企业在使用产业政策鼓励带来的信贷资源时是否存在投资效率的差异呢?上述问题的解答对于丰富产业政策微观效应的研究具有重要的理论价值,对优化我国产业政策的实施,促进宏观经济体系和微观企业个体的健康和谐运转具有重要的现实意义。

本研究的贡献主要体现在三个方面:第一,聚焦中国转型特征,将企业制度环境复杂性等转型要素进行了情境化和结构化,将产业政策作为中国制度环境结构化因素,探究产业政策对民营企业投资效率的微观影响;第二,引入公司治理质量,考察民营企业能动性因素在产业政策环境下的积极作用,基于信贷资源获取,分析了产业政策对民营企业投资效率的影响路径,揭示了公司治理质量在产业政策执行中的调节作用;第三,本研究应用被调节的中介模型,将产业政策、信贷资源、公司治理、投资效率这四者关系进行了统一的理论分析,并进行实证检验,为产业政策影响民营企业投资效率提供了一个较为系统的分析架构。

二、文献综述与假设提出

(一)文献综述

产业政策(Industrial Policy)一词最早由日本于1970年在经济合作与发展组织所做报告中提出。针对产业政策的相关研究,在宏观层面主要围绕在产业政策有效性、产业政策制定与实施、产业结构调整等方面。关于产业政策是否有效这一问题,学者们经过长期的争论[1-3],已经对产业政策的必要性问题达成基本一致,研究焦点已经逐渐转化为如何恰当制定和实施产业政策。

与本研究相关的另外一组文献是产业政策对企业投资的影响,主要集中在产业政策对投资机会[4-5]、投资方向[6-7]、投资规模[8]的影响。例如,叶玲等(2012)[9]将2006—2010年作为研究区间,以“十一五规划”作为衡量产业政策微观效应的政策实例,探讨了产业政策对公司投资规模的影响。谭劲松等(2017)[10]实证研究了产业政策对企业研发投资的影响。江新峰(2018)[11]从官员激励的角度,探讨产业政策对中国企业投资跟随型同群效应的影响。陆正飞等(2013)[4]认为产业政策对企业的影响具有两条政策传导路径,一条是投资机会路径,另一条是融资约束路径,张新民等(2017)[12]也围绕这一路径进行验证。

产业政策对企业投资效率的影响是一个复杂的过程,这一过程随着产业政策实施措施的不同而不同。因此,本研究认为有必要区分不同的产业政策实施措施来探讨产业政策对企业投资的影响。根据产业政策实施措施不同,产业政策主要通过三种路径对企业投资产生影响,分别是信息传递路径、投资机会路径和融资环境路径。长期以来,由于所有制歧视等问题的存在,民营企业面临融资困境已经是不争的事实。并且民营企业的融资状况是影响民营企业生存发展的关键。白俊等(2012)[13]指出银行信贷在我国企业融资渠道中占据主导作用,喻坤等(2014)[14]认为融资约束对民营企业的投资效率产生影响,主要是通过信贷渠道。现有研究在分析产业政策影响企业融资环境时,往往笼统的说产业政策会改善民营企业的融资环境,而实际上间接诱导措施包括财政措施、金融措施,金融措施中又分为股权融资和债券融资(银行贷款),不同的措施往往涉及不同的主体,因此必须进行区分研究才有意义和可行性。信贷融资作为现阶段民营企业融资的重要方式之一,其融资渠道和融资成本与企业的发展密切相关。基于此,本研究立足信贷资源获取的视角,探究产业政策如何通过影响民营企业信贷资源的获取,进而影响其投资效率;并且分析具有不同公司治理质量的民营企业,在获取信贷资源后,投资效率的不同。

(二)假设提出

Sufi(2009)[15]指出针对信贷资源问题,未来将产生两个重要的研究领域:一是研究企业在不同的外部环境中,获得信贷资源与没有获得信贷资源的行为差异;二是研究企业获得的信贷资源对投资的影响。产业政策作为影响民营企业生存和发展的重要外部环境之一,其对民营企业信贷资源获取的影响可以通过三个效应实现,分别是政府直接干预效应、组织合法性效应和信号传递效应。具体来说:首先,为实现产业政策目标,简单的说就是鼓励某些行业发展、限制和淘汰某些行业发展,政府有动机也有能力通过干预银行(尤其是国有银行)的信贷决策[16-18],使信贷资源向产业政策鼓励行业内的企业倾斜。对于长期以来受到信贷融资歧视的民营企业来说,产业政策鼓励能够改善其融资环境,帮助其获取信贷资源。其次,产业政策中明确规定了鼓励类、限制类和淘汰类的产业。在鼓励性行业内经营的企业,会因为受到产业政策鼓励,有助于其获得来自政府、社会公众等方面的认可[19-20],从而提升其组织合法性[21]。而民营企业合法性的提高则有助于其信贷资源的获取。最后,民营企业受到产业政策鼓励,能够作为一个利好投资的信号传递给银行,帮助民营企业贴上被政府认可的标签,降低民营企业与银行间的信息不对称程度[22-24],从而帮助民营企业获得信贷资源。

作为一种重要的外部流动性来源,产业政策鼓励为民营企业带来的信贷资源对企业的经营和流动性管理十分重要。但并不是所有的民营企业在获得这些信贷资源后都能够加以有效使用。当民营企业获得信贷资源后,补充了企业流动性,缓解企业融资约束,减少投资不足的同时,也给企业经营者提供了更多的自由现金流,这可能加剧由代理问题而导致的过度投资或投资效率的扭曲,额外的自由现金流促使过度投资加重。按照这一逻辑,产业政策鼓励为民营企业带来的信贷资源,一方面成为民营企业发展的动力,缓解融资约束难题,减少投资不足,提高投资效率;而另一方面也可能成为冗余资源,带来资金的滥用,加剧企业的过度投资问题,降低投资效率。综上所述,产业政策能够通过影响民营企业的信贷资源,进而影响民营企业的投资效率。基于此,提出研究假设H1。

假设H1:信贷资源在产业政策与民营企业投资效率之间起到中介作用。

考虑公司治理质量,对于公司治理质量好的公司来说,一方面企业的整体运作效率受到更加严格的监控和管理[25],企业内部的资本市场资源配置效率高[26],当企业获取信贷资源后,能够增强信贷资源对投资不足的缓解作用;另一方面公司治理质量高的民营企业具有完善的决策和制衡机制,能够相对快速投资好的项目,避免错过投资良机。因此,当企业获取信贷资源后,良好的公司治理也能够增强信贷资源对投资不足的缓解作用。

如上文分析,信贷资源除了能缓解民营企业融资约束,进而缓解企业投资不足问题,还会导致企业的冗余资源,加剧过度投资。对于民营企业来说,良好的公司治理机制能够很好地监督与制衡管理者的自利行为,从而对管理者机会主义行为进行有效遏制[27]。因此,公司治理机制能够抑制企业的过度投资行为,在公司治理质量越差的企业中,管理者越可能将自由现金流用于过度投资[28]。基于上述分析,在公司治理质量较高的民营企業中,由代理问题导致的过度投资行为将得到有效抑制,当其获得信贷资源后,其对过度投资的加剧作用被弱化。通过上述分析,本研究发现产业政策通过影响民营企业获取信贷资源,进而作用于企业投资效率的路径,会受到公司治理的调节。对于公司治理质量高的民营企业来说,产业政策鼓励为民营企业带来的信贷资源对其投资不足的缓解作用更强;产业政策鼓励为民营企业带来的信贷资源对过度投资的促进作用更弱。基于此,本研究提出假设H2。

假设H2:公司治理质量会调节银行贷款增量在产业政策与民营企业投资效率之间的中介作用。

三、研究样本与变量的设计

(一)研究样本的选取与数据来源

本研究选取了2006—2015年期间在上海证券交易所和深圳证券交易所上市的所有民营上市公司作为初始样本。样本做了如下剔除:①剔除金融行业公司样本;②剔除ST或PT的公司样本;③剔除当年上市的公司样本;④剔除数据缺乏的公司样本;⑤根据民营化时间,做样本剔除。为避免极端值产生的影响,本研究对主要连续变量进行了1%的winsorize处理(即缩尾处理)。本研究的相关数据来自CSMAR数据库、CCER数据库和WIND数据库。

(二)关键变量度量

1.产业政策的度量

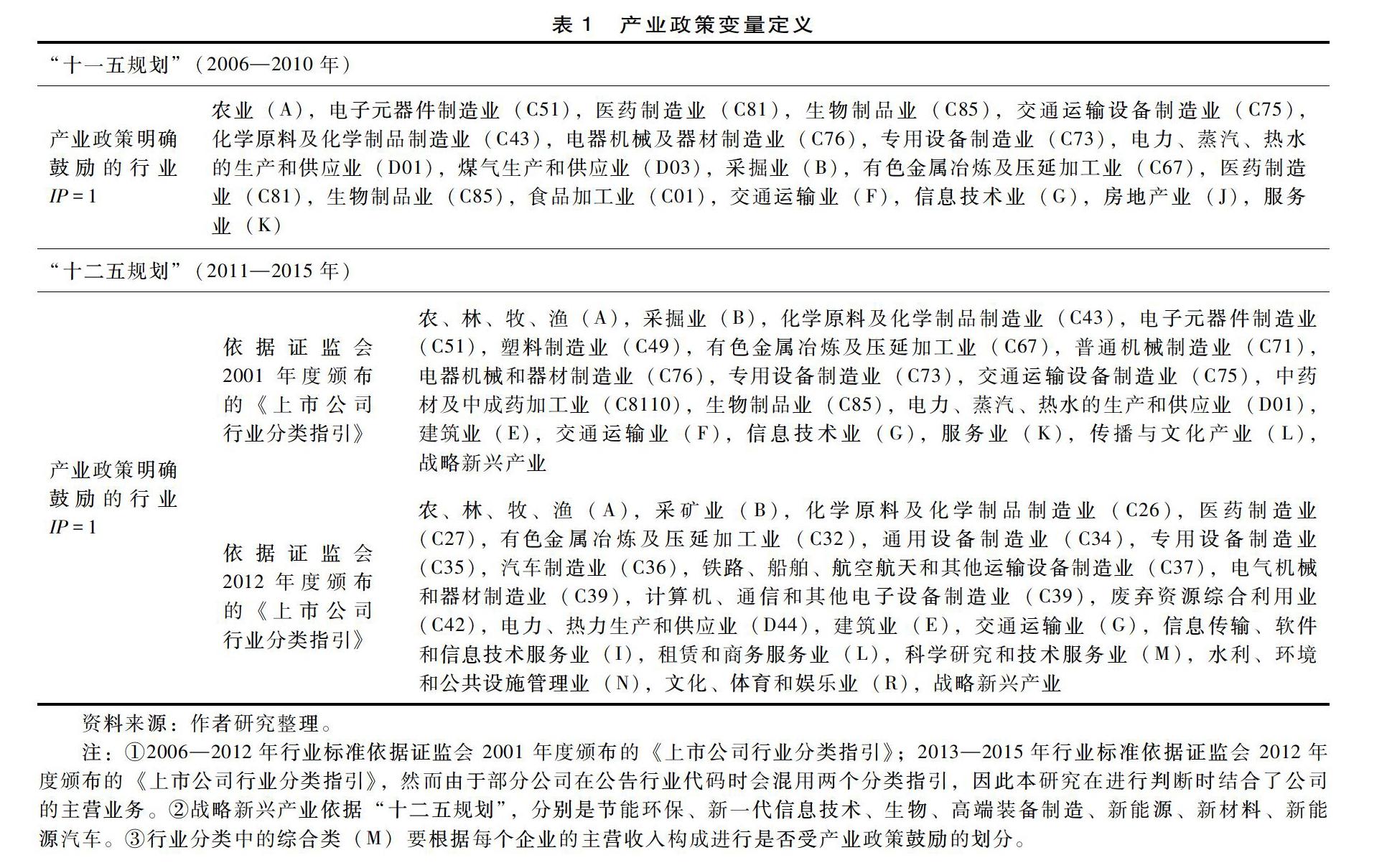

为保证政策的稳定性和一致性,本研究选择2006—2015年这一时间段来研究提出的问题,因为这一时间段产业政策的制定与运用已经逐步成熟。在具体测度上,本研究以“五年规划”作为判断鼓励性行业的政策依据,因为“五年规划”是最具系统性和纲领性的产业政策文件,能够明确在某一时间段内,国家层面鼓励哪些行业、限制哪些行业、淘汰哪些行业,最能够体现国家整体产业规划和意志。

如陈冬华等(2010)[8]所说:“产业政策的研究工作尚属于探索阶段,但研究问题的重要性决定了我们愿意牺牲一定方法上的精确性。”基于此,本研究参照陈冬华等(2010)[8]、谭劲松等(2017)[29]对于产业政策鼓励行业关键词的提炼,确定了“十一五规划”和“十二五规划”中产业政策明确鼓励的行业。设计虚拟变量IP,当民营企业在产业政策鼓励行业中经营时,取值为1;否则为0。具体标准见表1。

2.信贷资源的度量

银行信贷资源是金融资源的一部分。金融资源就是在健康的货币信用制度下,由各经济部门或个人,以负债形式占有、支配和使用的货币资本。信贷资源则是指以银行贷款等形式提供的金融资源,一方面体现为银行的资产,是通过银行机构动员起来的可用于生产性用途的实际资源的支配权;另一方面又表现为企业(借款人)的债务,是企业以银行借款等形式占有,并可支配和使用的货币资本。银行信贷资源分为广义的信贷资源和狭义的信贷资源。广义的信贷资源是指所有的银行信用,包括货币形式的借贷(银行贷款),以及非货币形式的信用(信用证、票据承兑、担保等)。狭义的信贷资源就指以货币形式提供的信用。本研究所指的信贷资源是指狭义的银

行信贷资源,即银行贷款。本研究用企业每年的新增银行贷款(△LOANT),来衡量企业获取的信

依据证监会 2001 年度颁布的《上市公司行业分类指引》农、林、牧、渔(A),采掘业(B),化学原料及化学制品制造业(C43),电子元器件制造业(C51),塑料制造业(C49),有色金属冶炼及压延加工业(C67),普通机械制造业(C71),电器机械和器材制造业(C76),专用设备制造业(C73),交通运输设备制造业(C75),中药材及中成药加工业(C8110),生物制品业(C85),电力、蒸汽、热水的生产和供应业(D01),建筑业(E),交通运输业(F),信息技术业(G),服务业(K),传播与文化产业(L),战略新兴产业

依据证监会 2012年度颁布的《上市公司行业分类指引》农、林、牧、渔(A),采矿业(B),化学原料及化学制品制造业(C26),医药制造业(C27),有色金属冶炼及压延加工业(C32),通用设备制造业(C34),专用设备制造业(C35),汽车制造业(C36),铁路、船舶、航空航天和其他运输设备制造业(C37),电气机械和器材制造业(C39),计算机、通信和其他电子设备制造业(C39),废弃资源综合利用业(C42),电力、热力生产和供应业(D44),建筑业(E),交通运输业(G),信息传输、软件和信息技术服务业(I),租赁和商务服务业(L),科学研究和技术服务业(M),水利、环境和公共设施管理业(N),文化、体育和娱乐业(R),战略新兴产业资料来源:作者研究整理。

表注注:①2006—2012年行业标准依据证监会 2001 年度颁布的《上市公司行业分类指引》;2013—2015年行业标准依据证监会 2012年度颁布的《上市公司行业分类指引》,然而由于部分公司在公告行业代码时会混用两个分类指引,因此本研究在进行判断时结合了公司的主营业务。②战略新兴产业依据“十二五规划”,分别是节能环保、新一代信息技术、生物、高端装备制造、新能源、新材料、新能源汽车。③行业分类中的综合类(M)要根据每个企业的主营收入构成进行是否受产业政策鼓励的划分。

3.投资效率的度量

目前理论界用来测定投资效率的方法主要包括:边际托宾Q模型、Wurgler模型、Richardson模型。托宾Q模型和Wurgler模型存在估算样本的幸存性偏见,同时,Richardson模型能够直接测量某一企业在某一年份的投资效率,被学术界广泛使用。因此,本研究选择Richardson模型来测度民营企业投资效率。

Richardson模型在计算企业的投资效率时,认为企业的投资由两部分组成:一部分是维持企业正常资产运营的支出和预期的投资支出,这部分投资由企业的成长机会、融资约束等方面决定;另一部分是非预期投资支出,通过模型计算出的非预期投资支出为正,则表明该企业过度投资,如果非预期投资支出为负,则表明该企业投资不足。

本研究应用下述模型新增投资回归来估算企业投资效率,模型中各变量定义见表2。为了避免银行贷款与投资效率之间的内生性问题,本研究将计算民营企业t+1期的投资效率。从经济意义上讲,企业在进行投资决策时,股东、债权人以及经理人之间的利益分配关系一般由期初融资结构等方面决定[30]。

INVt+1=β0+β1INVt+β2CASHt+β3LEVt+β4GROWt+β5AGEt+β6RETt+YEAR+INDUSTRY+ε

资本投资额INVt+1第t+1年的购建固定资产、无形资产和其他长期资产所支付的现金、购买和处置子公司及其他营业单位所支付的现金、权益性投资支出和债权性投资支出所支付现金和支付的其它与投资活动有关的现金之和与第t 年末资产总额的比值行业INDUSTRY根据证监会 2001 年度颁布的《上市公司行业分类指引》,除去金融行业,设置11个行业虚拟变量

本研究通过对上述模型进行回归,得出各民营企业第t+1年预期的资本投资额,用企业实际的资本投资额(INVt+1)减去预期的资本投资额,就是企业未预期的资本投资额,即ε。如果ε<0,则说明企业投资不足(UNDER),如果ε>0,说明企业投资过度(OVER)。本研究对ε取绝对值,命名为INEFFINV,表示企业的非效率投资。INEFFINV数值越大,说明企业的投资效率越低;反之,说明企业投资效率越高。

4.公司治理质量的度量

本研究的公司治理,是从狭义视角来理解的公司内部治理。一般包括董事会、股权结构、高管薪酬等。由于公司治理是一系列监督协调各方利益的制度安排,因此单纯应用一个或者几个指标并不能很好地反映企业的公司治理整体质量。本研究借鉴白重恩等(2005)[31]、蒋琰(2009)[32]等学者的做法,应用主成分分析方法,计算和衡量民营企业的公司治理质量。并使用第一主成分(G1)作为衡量公司治理质量的指标,并选择综合主成分(G)进行稳健性检验。

本研究在进行主成分分析时选择的变量包括:第一大股东持股比例(TOP1);第二至第五大股东的股权集中度(TOP2—TOP5,第二至第五大股东持股平方和的对数);高管持股比例(MAS);总经理与董事长是否合一(DUAL,合一时DUAL取值为1,否则取值为0);独立董事比例(OUT);是否在B或H股同时上市(同时上市BH取值1,否则取值0)。由于本研究选择的样本都是民营企业,并且几乎全部的样本企业均有母公司,因此,本研究在进行分析时并没有选择是否拥有母公司和是否国有控股这两个指标。

四、模型构建与实证检验结果

(一)模型构建

为了验证银行贷款增量在产业政策与民营企业投资效率之间的中介作用,以及公司治理在上述中介作用中的调节作用,本研究采用依次检验的方法,证明第二阶段被调节的中介模型存在。被调节的中介模型主要有三种检验方法,分别是依次检验、系数乘积的区间检验、中介效应差异检验。现有研究表明,依次检验的第一类错误率较低,往往远低于设定的显著性水平[33]。这说明如果依次检验结果显著,已经足够支持所要的结果,即中介效应受到調节[34]。因此,为了验证信贷资源在产业政策与民营企业投资效率之间的中介作用,以及公司治理在上述中介路径中的调节作用,本研究采用依次检验的方法,证明第二阶段被调节的中介模型存在。

第一步,检验产业政策与投资效率的相关关系是否显著,同时检验产业政策对投资效率的影响是否受到公司治理质量的调节。尽管许多学者认为这一步的检验是没有必要的,因为即使总效应不显著,间接效应(即中介效应)还是存在的[33-34]。但研究者肯定会关心产业政策是否显著影响投资效率,因此本研究仍选择做这一步的检验。设立模型1。

INEFFINV=c0+ c1IP+ c2G1+ c3G1×IP+CONTROLVARIABLES+e1(1)

第二步,检验产业政策到银行贷款增量的作用。设立模型2。

△LOANT=a0+ a1IP+CONTROLVARIABLES+e2(2)

第三步,检验银行贷款增量的中介作用,并检验公司治理质量是否调节银行贷款增量与投资效率之间的关系。在第一步检验中,如果直接效应没有受到调节,则设立模型3,如果直接效应受到调节,则设立模型4。

INEFFINV=c0′+ c1′IP+ c2′G1+b1△LOANT+b2G1×△LOANT+CONTROLVARIABLES+e3(3)

INEFFINV=c0′+ c1′IP+ c2′G1+c3′G1×IP +b1△LOANT+b2G1×△LOANT

+CONTROLVARIABLES+e4(4)

综合第二步和第三步的实证回归结果,先检验模型2中的a1是否显著。再检验模型3(直接效应没有受到调节)或者模型4(直接效应受到调节)中的b1和b2是否显著。

其中,INEFFINV表示民营企业的投资效率,包括投资过度(OVER)和投资不足(UNDER)。IP表示是否受到产业政策鼓励,民营企业受到产业政策鼓励,IP=1,否则IP=0。△LOANT表示银行贷款增量。G1是通过上文主成分分析法计算得出的公司治理质量。为了控制模型1、模型3和模型4中可能存在的内生性问题,银行贷款增量使用的是2006—2015年的数据,投资效率使用的是2007—2016年的数据。为了避免交乘项与单个变量之间的多重共线性问题,本研究对交乘项使用了残差中心化的方法进行了处理。

模型1、模型3和模型4中控制变量包括:经营活动现金流(OCF,经营活动现金净流量/平均总资产)、管理费用率(ADM,管理费用/营业收入)、公司规模(SIZE,总资产的自然对数)、杠杆水平(LEV,总负债/总资产)、盈利能力(ROA,净利润/年末总资产)、公司年龄(AGE,企业上市年限)、企业成长性(GROW,主营业务收入的增长率)、年份(YEAR,年份虚拟变量)、行业(INDUSTRY,行业虚拟变量)。

模型2中控制变量包括:第一大股东持股比例(TOP1,第一大股东持股数与总股份数之比)、企业的成长性(GROW)、盈利能力(ROA)、公司规模(SIZE)、企业资产结构(PPE,固定资产与总资产之比)、是否利润亏损(LOSS,如果净利润小于零,则LOSS=1,否则LOSS=0)、货币资金持有量(CASH,货币资金持有量和总资产的比率)、经营活动现金流(OCF,经营活动现金净流量/平均总资产)、年份(YEAR)、行业(INDUSTRY)。

(二)描述性统计

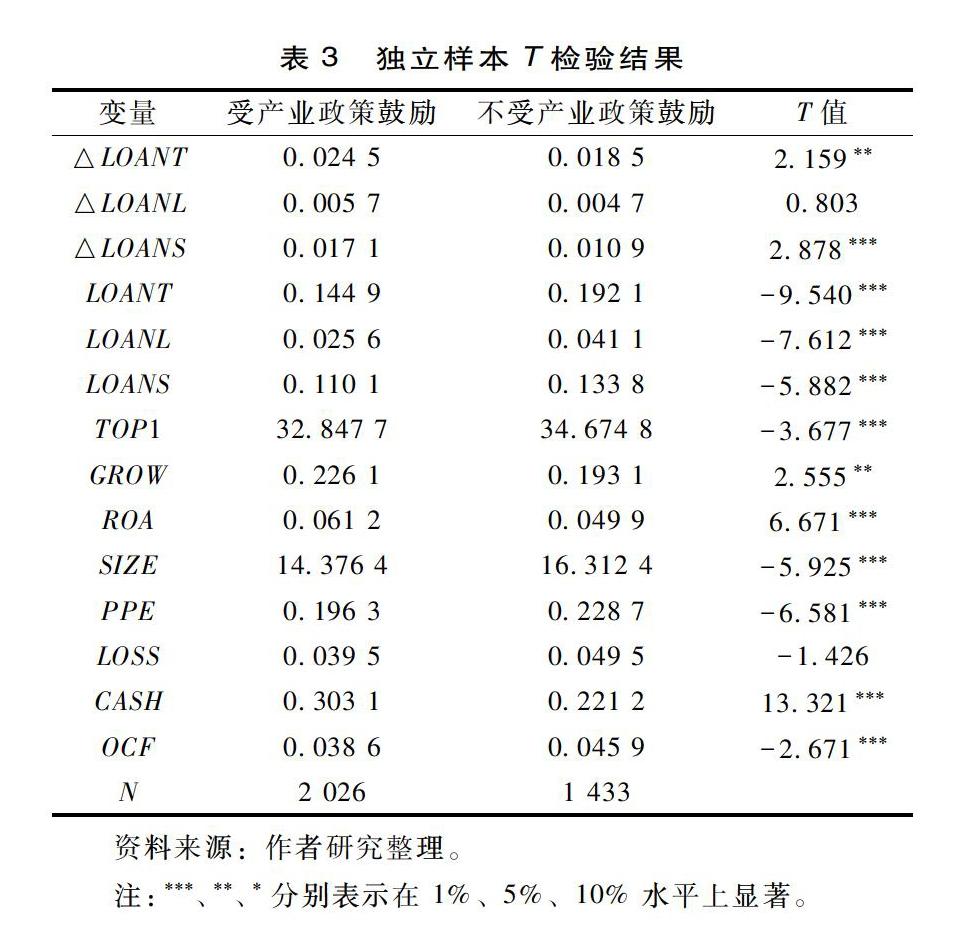

表3列出了以IP(是否受产业政策鼓励)为分组变量的,各主要变量和控制变量的独立样本T检验的结果。

结果显示:受产业政策鼓励的民营企业与不受产业政策鼓励的民营企业在获取信贷资源方面存在显著差异。从银行贷款增量来看,受产业政策鼓励的民营企业所获得银行贷款增量的均值显著大于不受产业政策鼓励的民营企业。

根据上文计算结果,进一步将总样本分成过度投资样本和投资不足样本,并对两个样本中各变量进行描述性统计,详见表4。

民营企业过度投资样本的均值为0.138 1,民营企业投资不足的样本均值为0.070 8,表明相比较投资不足,尽管存在投资不足问题的民营企业数量更多,但民营企业过度投资的程度更严重。在过度投资样本中银行贷款增量(△LOANT)均值为0.040 4,在投资不足样本中银行贷款增量(△LOANT)均值为0.012 8,表明相对于过度投资的民营企业,投资不足的民营企业获得的银行贷款增量更少。

(三)实证检验结果分析

表5反映的是过度投资组的依次检验实证回归结果。表6反映的是投资不足组的依次检验实证回归结果。

第一步实证回归结果显示:产业政策与投资效率的相关关系是不显著的,并且公司治理质量也不会对产业政策到投资效率的直接效应产生调节。传统的中介效应分析认为,如果系数 c1显著,即自变量与因变量相关不显著时应停止中介效应的检验。然而,大量研究证实这一前提是不必要的,并且这一前提使得许多本来有意义的

中介研究停止在第一步,抑制了中介效应的发展和应用,因为在系数 c1不显著的情况下完全可能存在中介效应[35-36]。温忠麟等(2012)[37]提出广义中介分析的概念,以区别传统意义上的中介分析,认为尽管自变量与因变量相关不显著,但可以通过中介变量产生显著影响,仍然可以做中介效应的分析。Shrout et al. (2002)[38]认为直接效应和间接效应方向相反时,就可能会导致系数c1不显著。Preacher et al.(2008)[39]认为如果自变量与因变量之间存在几个中介变量,并且几个中介效应方向相反,也可能导致系数c1不显著。Rucker et al.(2011)[35]应用模拟的方法,发现当样本量为50时,系数c1不显著而显著中介效应存在的概率高达48. 2%;当样本量为100时,系数c1不显著而显著中介效应存在的概率高达44. 5%;证明了系数c1不显著时存在显著中介效应的可能性。温忠麟等(2012)[37]认为尽管自

变量与因变量相关不显著,但如果自变量与因变量有理论明确的远端(distal)关系,并且这种关系敏感(subtle)时也可以做广义中介分析。远端关系可以是时间上的,也可以是空间上的。远端关系使得自变量与因变量的相关比较弱,达不到显著水平也情有可缘;关系敏锐意味着研究有重要性,即使两者相关不显著,也值得研究。通过上述分析,本研究认为产业政策与投资效率的相关关系不显著,可能的原因是产业政策到民营企业投资效率的影响有几种路径,这几种路径之間的影响方向可能是不同的,使得产业政策到投资效率的总效应不显著。也可能的原因是产业政策与投资效率之间的关系属于远端关系,产业政策属于国家宏观层面的概念,而投资效率属于微观企业层面的概念,但从理论推演来看,产业政策可以通过影响企业银行贷款增量的获取,进而影响民营企业投资效率。因此,产业政策与投资效率之间尽管达不到显著水平,但是仍然符合广义中介分析的内涵,可以继续下面的结果分析。

第二步实证回归结果显示:产业政策鼓励与民营企业银行贷款增量呈显著的正相关关系,这说明受到产业政策鼓励的民营企业,相比较未受到产业政策鼓励的民营企业,能够获得更多的银行贷款增量,即新增银行贷款。

第三步实证回归结果显示:银行贷款增量与民营企业过度投资呈现显著的正相关关系,说明民营企业获得新增银行贷款后,给企业经营者提供了更多的自由现金流,额外的自由现金流促使过度投资加重。银行贷款增量与民营企业投资不足呈显著的负相关关系,表明民营企业获得新增银行贷款后,融资约束将得到缓解,保证未来的项目能够顺利实施,投资不足现象得以缓解。

假设H1得以验证。公司治理质量与银行贷款增量的交乘项与过度投资呈现显著的负相关关系,表明在公司治理质量较高的民营企业中,新增银行贷款对过度投资的加剧作用被弱化。公司治理质量与银行贷款增量的交乘项与投资不足呈现显著的负相关关系,表明公司治理质量的完善能显著加强银行贷款增量对民营企业投资不足的缓解作用。假设H2得以验证。

综上,产业政策能够为民营企业带来更多的新增银行贷款;对于公司治理质量高的民营企业来说,产业政策带来的新增银行贷款对过度投资的加剧作用被弱化;公司治理质量的完善能显著加强产业政策带来的新增银行贷款对民营企业投资不足的缓解作用。因此,信贷资源获取(银行贷款增量)能够在产业政策和民营企业投资效率之间起到广义的中介作用,公司治理能够对上述中介作用产生调节效应。

五、研究结论及不足

(一)研究结论

第一,产业政策影响民营企业信贷资源获取,主要是通过具有动态特征的银行贷款增量发生作用。产业政策对民营企业信贷资源获取的影响可能通过三种效应实现。一是通过政府直接干预金融机构贷款发放,进而影响民营企业借款融资;二是通过提升鼓励性行业内企业的组织合法性,进而影响民营企业信贷资源获取;三是信号传递效应,引导资金自发流向受产业政策鼓励行业内的企业。

第二,信贷资源(银行贷款增量)在产业政策与民营企业投资效率之间起到广义的中介作用。受产业政策鼓励的民营企业可以获得更多的新增银行贷款,在获得产业政策鼓励带来的新增银行贷款后,并不都能够加以有效使用。這些信贷资源,一方面成为民营企业发展的动力,缓解融资约束难题,减少投资不足,提高投资效率;另一方面也可能成为冗余资源,带来资金的滥用,加剧企业的过度投资问题,降低投资效率。

第三,公司治理质量会调节信贷资源在产业政策与民营企业投资效率之间的中介作用。对于公司治理质量高的民营企业来说,产业政策鼓励为民营企业带来的信贷资源对其投资不足的缓解作用更强;产业政策鼓励为民营企业带来的信贷资源对过度投资的加剧作用被弱化。

(二)研究不足

第一,代理变量的选择。本研究力图运用实证方法,检验宏观产业政策对微观民营企业投资效率的影响,因此对产业政策鼓励进行测度是本研究的难点。如何更好地刻画产业政策也是今后研究的改进方向。在投资效率代理变量的选择上,本研究选择学术界较为认可Richardson模型进行测度,在以后的研究中,关于投资效率的测度也需要进行更深入的探讨,例如使用Biddle方法重新计算投资效率。

第二,研究视角可以进一步扩大。考虑到产业政策实施措施的不同,产业政策对企业投资产生影响主要通过三条路径,分别是投资机会路径、融资环境路径和信息传递路径。本研究主要探讨了融资环境路径,并未对其余两条路径进行深入分析,这将成为以后的主要改进方向。

第三,研究深度和广度需要进一步拓展。本研究在产业政策对信贷资源获取的影响机理分析时主要采用了规范分析方法,并没有用实证研究的方法来检验政府干预效应、组织合法性效应和信号传递效应究竟是哪一种效应在起主导作用,这也是本研究在后续研究中可以进一步深入的关键。

[参考文献]

参考文献内容

[1]PELTZMAN S. Toward a more general theory of regulation[J]. Journal of law and economics,1976,19(2):211-240.

[2]詹姆斯·布坎南.自由、市场和国家[M].北京:北京经济学院出版社,1989.

[3]HAUSMANN R,RODRIK D. Doomed to choose industrial policy as predicament[Z].Blue Sky Seminar,2006.

[4]陆正飞,韩非池. 宏观经济政策如何影响公司现金持有的经济效应?[J].管理世界,2013(6):43-60.

[5]黎文靖,李耀淘.产业政策激励了公司投资吗?[J].中国工业经济,2014(5):122-134.

[6]田桂玲,平力群.日本政府对企业持续技术创新的政策引导作用及启示[J].科学学与科学技术管理,2008(2):199-200.

[7]张晖,段润来.开放条件下的产业政策与企业竞争力——仿制还是研发:两种技术路线的选择[J].科学学与科学技术管理,2009(3):5-11.

[8]陈冬华,李真,新夫. 产业政策与公司融资——来自中国的经验证据[C].The 4th Symposium of China Journal of Accounting Research(CJAR)中国会计学刊研讨会,2010.

[9]叶玲,李心合. 管理者投资羊群行为、产业政策与企业价值——基于我国 A 股上市公司的实证检验[J].江西财经大学学报,2012(5):24-32.

[10]谭劲松,冯飞鹏,徐伟航. 产业政策与企业研发投资[J].会计研究,2017(7):58-64,97.

[11]江新峰,张敦力. 官员激励、产业政策执行与产能过剩——基于企业投资同群效应的分析[J].现代财经,2018(7):88-102.

[12]张新民,张婷婷,陈德球. 产业政策、融资约束与企业投资效率[J].会计研究,2017(4):12-18,95.

[13]白俊,连立帅. 信贷资金配置差异:所有制歧视抑或禀赋差异?[J].管理世界,2012(6):30-42,73.

[14]喻坤,李治国,张晓荣,等.企业投资效率之谜:融资约束假说与货币政策冲击[J].经济研究,2014(5):106-120.

[15]SUFI A. Bank lines of credit in corporate finance: an empirical analysis[J]. Review of financial studies,2009,22:1057-1088.

[16]SAPIENZA P. The effects of government ownership on bank lending[J].Journal of financial economics,2004,72:357-384.

[17]DINC I S. Politicians and banks: political influences on governmentowned banks in emerging markets[J]. Journal of financial economics,2005,77:453-479.

[18]CULL R,L XU. Who gets credit? the behavior of bureaucats and state banks in allocating credit to Chinese stateowned enterprises[J]. Journal of development economics,2003,71(2):533-559.

[19]TAYLOR M,KENT M L. Challenging assumptions of international public relations: when government is the most important public[J]. Public relations review,1999,25:131-144.

[20]TIAN Z,HAFSI T,WEI W. Institutional determinism and political strategies: an empirical investigation[J]. Business & society,2009,48(2):284-325.

[21]MONICA A ZIMMERMAN,GERALD J ZEITZ. Beyond survival: achieving new venture growth by building legitimacy[J]. The academy of management review,2002,27(3):414-431.

[22]陈晓,秦跃红.“庄家”与信息披露的质量[J].管理世界,2003(3):28-35.

[23]平新乔,李自然.上市公司再融资资格的确定与虚假信息披露[J].经济研究,2003(2):55-64.

[24]BREALEY R,LELAND H E,PYLE D H. Informational asymmetries,financial structure and financial intermedian[J]. The journal of finance,1977,32:371-387.

[25]PINKOWITZ L,STULZ R,WILLIAMSON R. Does the contribution of corporate cash holding and dividends to firm value depend on governance?[J]. Journal of finance,2006,61:2725-2751.

[26]DITTMAR A,MAHRTSMITH J. Corporate governance and the value of cash holdings[J]. Journal of financial economics,2007,83:599-634.

[27]李維安,姜涛.公司治理与企业过度投资行为研究——来自中国上市公司的证据[J].财贸经济,2007(12):56-61.

[28]BATES THOMAS W. Asset sales,investment opportunities and the use of proceeds[J]. Journal of finance,2005,60(1):105-135.

[29]谭劲松,冯飞鹏,徐伟航. 产业政策与企业研发投资[J].会计研究,2017(10):58-64.

[30]黄珺,黄妮. 过度投资、债务结构与治理效应——来自中国房地产上市公司的经验证据[J].会计研究,2012(9):67-72.

[31]白重恩,刘俏,陆洲,等.中国上市公司治理结构的实证研究[J].经济研究,2005(2):81-91.

[32]蒋琰.权益成本、债务成本与公司治理:影响差异性研究[J].管理世界,2009(11):144-155.

[33]MACKINNON D P,KRULL J L,LOCKWOOD C M. Equivalence of the mediation,confounding,and suppression effect[J]. Prevention science,2000,1:173-181.