税前口径计算未来现金净流量现值辨析

(烟台鲁宏有限责任会计师事务所 山东 莱阳 265200)

税后口径计算未来现金净流量现值,即采用所得税后的未来现金净流量和所得税后的折现率计算未来现金净流量现值(以下简称“税后口径”)。据此概念和现值一般原理、当前实务,以及《<国际会计准则第36号——资产减值>结论基础》BCZ85段示例中的计算,公式为:

式1

其中:i为现金净流量的期次,i=1,2,3,……n

相应地,采用所得税前的未来现金净流量和所得税前的折现率计算未来现金净流量现值(以下简称“税前口径”)。

据此概念和现值一般原理、当前实务,以及《<国际会计准则第36号——资产减值>结论基础》BCZ85段示例中的计算,公式为:

式2

其中:i为现金净流量的期次,i=1,2,3,……n

经认真探讨分析,发现采用税前口径,都是错误的:

1、《企业会计准则第8号——资产减值》(以下简称“8号准则”)第十二条第二款规定:“预计资产的未来现金流量也不应当包括……与所得税收付有关的现金流量。”第十三条第二款规定:“……如果用于估计折现率的基础是税后的,应当将其调整为税前的折现率。”《企业会计准则讲解》第九章(对应“8号准则”一章,以下简称“8号准则讲解”)讲:“折现率要求是以税前基础计算确定的,因此,现金流量的预计也必须建立在税前基础之上,……”“预计资产未来现金流量不应当包括……所得税收付产生的现金流量”。

2、《国际会计准则第36号——资产减值》第50段规定:“未来现金流量的估计数不应包括:……(2)所得税收入或支出。”第51段规定:“……既然折现率是以税前基础确定的,因此,未来现金流量也应在税前基础上估计。”

3、中国证监会《会计监管风险提示第8号——商誉减值》指出:“对未来现金净流量预测时,应以资产的当前状况为基础,以税前口径为预测依据,”“对折现率预测时,……是否与未来现金净流量均一致采用税前口径。”

一、采用税后口径正确

(一)现金净流量现值的本来含义

现金净流量现值的本来含义,就是现金流入减去现金流出(包含所得税的现金流出)得出现金净流量并折为现值。并且,这是8号准则中测算资产减值时计算可收回金额的一种方法,而资产可收回金额一定是要减去所得税支出。因而,采用税后口径计算现金净流量现值一定是正确的,即前述算式1正确。

(二)8号准则讲解并不否定税后口径

8号准则讲解称:“折现率要求是以税前基础计算确定的,因此,现金流量的预计也必须建立在税前基础之上,这样可以有效避免在资产未来现金流量现值的计算过程中可能出现的重复计算等问题,以保证现值计算的正确性。”

可以看出,8号准则讲解的本意是为了避免可能的重复计算、错误计算,而不是否定采用税后口径。

(三)国际会计准则36号的结论基础也不否定税后口径

《<国际会计准则第36号——资产减值>结论基础》BCZ85段解释称:“只要税前折现率是以税后折现率为基础加以调整得出,以反映未来纳税现金流量的时间和特定金额,采用税后折现率折现税后现金流量的结果与采用税前折现率折现税前现金流量的结果就应当是相同的。”

可以看出,国际会计准则也认为,采用税后口径是正确的。

二、由实务中发现税前折现率问题

实务中发现,某一公司确定的税后折现率是10%、所得税税率是25%,据此确定的税前折现率是13.33%[10%/(1-25%)]。然而,以税前口径计算也要得出与税后口径相同的、即扣除所得税现金流量影响的现金净流量的现值。但这里,分子税前现金净流量增加了33.33%[1/(1-25%)],分母却仅增加了3.03%[(1+13.33%)/(1+10%)],怎么能得出相同的现金净流量现值呢?

显然,分子增加33.33%,分母也应增加33.33%,即等于146.67%[(1+10%)×(1+33.33%),或者(1+10%)/(1-25%)]。所以,税前折现率应为46.67%。

差异如此之大,为什么?

三、采用税前口径存在的问题

采用税前口径,同样也是要扣除所得税的现金流出。与税后口径相比,由于分子由税后现金净流量变成了税前现金净流量,即除以“(1-所得税税率)”,所以分母也应当除以“(1-所得税税率)”。从而使影响现金净流量的所得税因素不再影响现金净流量,而是表现为影响折现率,使折现率包含了所得税税率因素

四、由税后折现率换算税前折现率的错误做法

8号准则和中国证监会的《会计监管风险提示第8号——商誉减值》,均为明确如何由税后折现率换算税前折现率。《<国际会计准则第36号——资产减值>结论基础》以及当前理论和实务中,用所得税税率调整税后折现率:

税前折现率=税后折现率/(1-所得税税率)算式6

我们排除所得税率的2次以上指数影响,当n=1时,由算式4到算式5得:

(1+税后折现率)/(1-所得税税率)=1+税前折现率

税前折现率=(1+税后折现率)/(1-所得税税率)-1算式7

可以看出:“税前折现率=税后折现率/(1-所得税税率)”是错误的,其错误的根源在于用“(1-所得税税率)”仅仅去除“税后折现率”,然而去除整个“(1+税后折现率)”才是正确的。

实际上,算式6的计算方法,仅适用于投资者要求的税后报酬率换算为税前报酬率。

五、举例验证

假设1:共有三期,各期税后现金净流量均是90万元,税后折现率是10%;

假设2:所得税税率是25%,为简化,假设不存在永久性差异和暂时性差异。

计算得:各期税前现金净流量=90万元/(1-25%)=120万元。

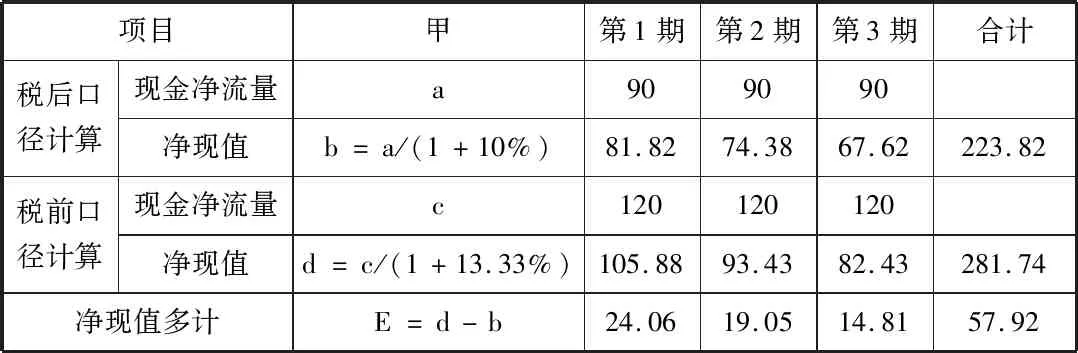

(一)验证算式6错误、在此基础上的算式2错误

按算式6,税前折现率=10%/(1-25%)=13.33%

分别按税后口径和税前口径计算如下表:

项目甲第1期第2期第3期合计税后口径计算现金净流量a909090净现值b=a/(1+10%)81.8274.3867.62223.82税前口径计算现金净流量c120120120净现值d=c/(1+13.33%)105.8893.4382.43281.74净现值多计E=d-b24.0619.0514.8157.92

分析:由第1期两种口径计算的净现值不等,说明算式6错误;由第2期、第3期以及合计两种口径计算的净现值不等,说明在算式6错误的基础上算式2错误。

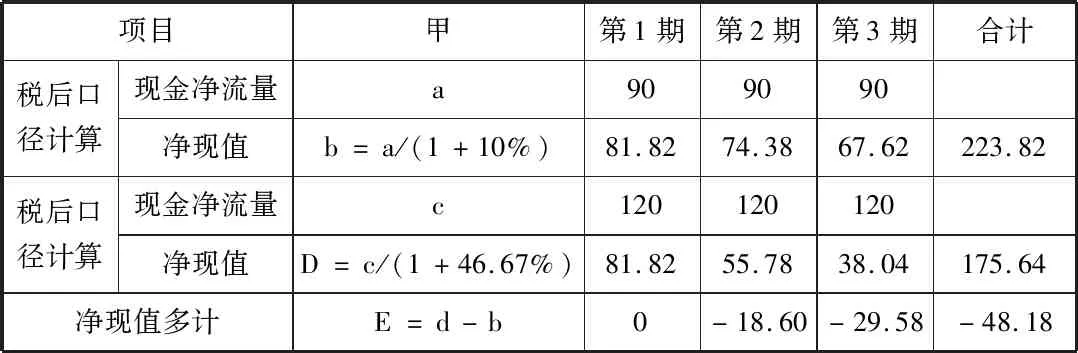

(二)验证算式7正确、但算式2仍然错误

按算式7,税前折现率=(1+10%)/(1-25%)-1=46.67%

分别按税后口径和税前口径计算如下表:

项目甲第1期第2期第3期合计税后口径计算现金净流量a909090净现值b=a/(1+10%)81.8274.3867.62223.82税后口径计算现金净流量c120120120净现值D=c/(1+46.67%)81.8255.7838.04175.64净现值多计E=d-b0-18.60-29.58-48.18

分析:由第1期两种净现值相等,说明算式7正确;由第2期、第3期以及合计的净现值不等,说明在算式7正确的前提下算式2仍然错误。

总之,无论税前折现率是否正确,采用税前折现率而不采用税后折现率计算净现值错误,错误的原因就是:所得税税率包含在折现率中受到指数影响。