普惠金融对城乡居民收入差距的影响

刘婷婷 王哲源

摘 要:改革开放四十年来,城乡居民收入实现了大幅增长,但城乡居民收入差距不断扩大,城乡收入增长的不均衡带来了一系列的社会问题,不利于经济社会的健康稳定持续发展。近年普惠金融概念的提出和发展为缩小城乡收入差距提供了全新的思路,以山东省17地市的面板数据为基础,研究发现普惠金融发展对缩小城乡收入差距的有效性存在区域异质性,只有普惠金融发展程度达到一定水平后才会对城乡居民收入差距发挥较为明显的缩小作用,且具有边际递减效应,同时根据实证结果提出了针对性的政策建议。

关键词:普惠金融 城乡收入差距 政策建议

2017年我国基尼系数为0469,虽然这一数字近些年有所下降,但仍超过了国际公认的04贫富差距警戒线。改革开放之初我国城乡收入差距为257∶ 1,2017年城乡收入差距增加到271∶ 1,城乡收入差距的扩大已然成为无法回避的现实,普惠金融理念的提出为解决我国城乡收入差距问题提供了崭新的思路。

一、山东省普惠金融发展概述

(一)普惠金融发展现状

山东省普惠金融的发展坚持以服务三农和中小微企业为主,不断扩大贷款规模,拓宽融资渠道。2017年,山东省银行业金融机构营业网点数已经达到15606个,其中小型农村金融机构营业网点数为5634个,占比385%,小型农村金融机构地位不断上升。

2016年山东省建立了普惠金融研究院,旨在普及普惠金融知识,提供普惠金融服务。2017年末,农村合作金融机构存贷款余额分别为1350638亿元和865220亿元,分别较年初增长1007%和537%。同时,我省加大对各村镇银行的指导、督促,引领村镇银行围绕减费让利、加强产品创新、提高服务水平等诸多方面,进一步加大了对“三农”、小微等实体经济的支持力度。2017年,村镇银行农户和小微企业贷款合计占比9598%,较年初上升069个百分点;户均贷款5916万元。整体实现了涉农贷款持续增长和小微企业贷款“三个不低于”的目标。

(二)城乡收入差距现状

改革开放四十年以来,山东省经济发展迅速,城乡居民收入也得到了很大提高,1997年山东省城镇居民人均收入仅为5190元,而农村居民人均收入不到城镇居民人均收入的一半,仅为2292元,城乡收入差距为2898元,到2016年,山东省城镇居民收入增长到34012元,农村居民人均收入増至13954元,城乡收入差距为20058元,二十年间城乡收入差距年均增长率为108%,城乡居民收入差距不断扩大。

从图1可以看出,山东省城乡居民收入差距呈现上升趋势,从1997年至2016年,二十年间城乡居民收入差距基本处于一直上升状态,仅在2013年出现了小幅度缩小,之后城乡收入差距继续扩大。1998年城乡收入差距为2928元,增幅11%,到2016年城乡收入差距20058元,增幅73%,二十年间城乡收入差距年均增长率108%,城乡收入差距扩大了约7倍,城乡居民收入不均衡仍然是我省发展中的大问题。

二、山东省普惠金融指标的构建与测度

(一)普惠金融指标的构建

在普惠金融指标的构建中,从“金融服务地理渗透性”“金融服务可获得性”“金融服務使用情况”三个维度入手,结合山东省普惠金融发展实施意见,构建普惠金融指标体系。确定普惠金融指标之后,进行普惠金融指数的构建,普惠金融指数计算公式(1)为:

IFI=1-(w1-d1)2+(w2-d2)2+(w3-d3)2+…+(wn-dn)2w21+w22+w23+…+w2n

(1)

其中,W为第i指标的权重,d为普惠金融指标归一化处理后的第i个指标的值。

上式可以看出IFI的取值在0到1之间,取值越大表示普惠金融发展程度越高。当IFI05时,表明普惠金融发展程度较高,

(二)普惠金融指数测度结果

在普惠金融指数测度过程中,本文分别对山东省17地市进行了测度分析,并将17地市按照鲁东、鲁中、鲁西北和鲁西南四个区域进行区域测度分析,以期更全面地了解山东省普惠金融发展状况。

在山东省各地市普惠金融发展指数测度结果显示,山东省各地市普惠金融发展水平存在较大的差异,济南市普惠金融发展水平最高,青岛市次之,菏泽市普惠金融发展水平最低,仅为019118(如图2)。山东省普惠金融区域发展水平也存在较大差异,鲁中地区发展水平最高,鲁南地区发展水平最低。从普惠金融发展程度看,山东省普惠金融发展水平较高的地市仅占1765%,4705%的地市普惠金融发展水平较低,应继续加大山东省普惠金融发展力度。

(三)城乡收入差距指标的构建

选用相对城乡收入差距作为衡量指标,采用城镇居民人均可支配收入与农村居民人均纯收入来分别表示城镇居民和农村居民的收入水平。

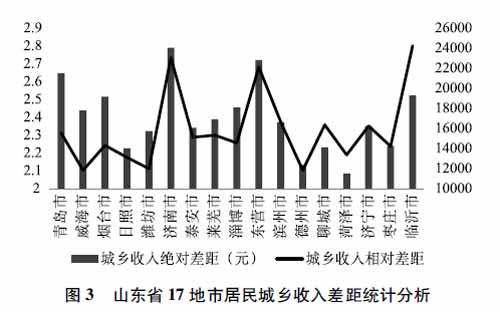

在山东省各地市城乡收入差距测度中发现(如图3),不同地市的城乡收入差距存在较大差异,德州市和威海市相对收入差距最小,为211,济南市和东营市的城乡收入最大,分别为274和269。不同区域城乡收入差距也存在较大差异,鲁东地区经济发展相对较快,居民收入增速较快,相对城乡收入差距为219,鲁中和鲁南地区相对城乡收入差距较大,为240。

三、普惠金融发展对城乡收入差距的影响分析

(一)模型设定

本文选取2012—2016年山东省17地市作为研究对象,研究普惠金融发展水平对城乡收入差距的影响程度,选取城乡收入差距指标(GAP)为被解释变量,普惠金融发展指数(IFI)为解释变量,经济增长指标(PG)、教育水平(ED)、政府财政支出(GE)、产业结构(IS)四个控制变量,样本数共85个,为使各变量指标更加平稳,减小模型回归过程中可能出现的误差,对各原始指标变量进行了对数化处理,并建立以下模

其中,i代表不同地市,t为年份,αi是截距,表示模型没有考虑到的其他因素。

(二)实证结果分析

1全样本实证回归分析。采用固定效应模型对样本进行回归分析发现,山东省普惠金融发展程度与城乡居民收入差距之间呈负相关关系,为-00196,普惠金融的发展有助于城乡收入差距的缩小。

控制变量方面,经济发展水平与城乡收入差距呈正相关关系,为0293,且显著。经济发展水平的提高反而扩大了山东省城乡收入差距,这可能是由于经济发展水平加速了城镇化进程,从而扩大了与城镇居民的收入差距。教育水平与城乡收入差距同样正相关,为00910但不显著。由于城乡教育资源分布的不均衡,加剧了人力资本的流动,间接的增大了城乡居民收入差距。此外,财政支出、产业结构两个变量与城乡居民收入差距负相关,分别为-0939、-2489,说明财政支出的增加、产业结构的升级有助于缩小城乡居民之间收入差距。

2基于区域划分的子样本实证回归分析。对鲁南、鲁东、鲁中、鲁北各地区普惠金融发展对城乡收入差距的影响分析中发现,鲁东、鲁北、鲁南三个地区的普惠金融发展程度与城乡收入差距呈负相关关系,分别为-0308、-0158、-00473,这些地区普惠金融的发展促进了农村居民收入的增加,缩小了城乡居民之间的收入差距。但是鲁东、鲁北、鲁南三个地区普惠金融发展对城乡居民收入差距的影响存在显著的区域异质性。鲁东经济发达地区,普惠金融发展程度较高(03905),对缩小城乡收入差距的促進作用最强(-0308)。鲁北经济较发达地区,普惠金融发展程度次之(03115),对缩小城乡收入差距的促进作用有所降低(-0158)。鲁南欠发达地区促进作用最弱(-00473)。

这种区域异质性的存在可能是由于不同地区居民对普惠金融的依赖程度不同所导致的,经济越发达地区,普惠金融发展程度越高,农村居民金融服务的获得性相应增加,使得普惠金融对经济发达地区农村居民收入的影响较大。相反,经济不发达地区普惠金融发展水平有限,农民金融服务仍然依赖商业银行,使得普惠金融发展对缩小城乡收入差距的促进作用较小。这说明普惠金融发展达到一定的水平后,农村居民金融服务获得性才能真正增加,普惠金融才会对城乡收入差距发挥较为明显的缩小作用。

就鲁中地区而言,鲁中地区普惠金融发展程度最高,为04161,但鲁中地区普惠金融发展与城乡居民收入差距之间呈正相关关系,为00577,鲁中地区普惠金融的发展反而扩大了城乡居民之间收入差距。这说明普惠金融发展到一定程度之后,普惠金融对缩小城乡收入差距的促进作用反而降低了,存在边际递减效应。

因此,子样本实证分析结果不仅说明了普惠金融发展对缩小城乡收入差距的有效性存在区域异质性,而且具有边际递减效应。

四、缩小城乡收入差距的政策建议

(一)对政府和监管机构的建议

首先,完善金融基础设施,建立多层次金融服务体系。加强农村地区金融设施的建设,并不断优化农村地区金融机构网点的分布和金融从业人员的数量,扩大金融服务对农村地区的渗透性,提高农村居民和中小企业金融服务的可获得性,缓解低收入群体资金短缺和中小企业融资困难的问题。同时,充分发挥农村信用社的主体地位,扩大对农村地区资金的投入,同时加强资金管理,促进农村资金效率的提高,提高农村居民的收入。

其次,降低金融准入门槛,加大普惠金融的优惠政策。积极推进村镇银行在农村地区的建设,鼓励有条件创办金融机构的地方,吸引民间资金和外来资本组建和参股村镇银行、小额贷款公司、微型金融机构等,建立多元化的金融服务体系。拓宽农村居民的融资渠道,促进低收入群体的增收,缩小城乡居民收入差距。

(二)普惠金融供给主体的对策

首先,完善信用体系建设,形成普惠金融生态环境。通过建立信用担保机制和完善个人信用体系,不断营造和维持普惠金融生态环境。可以通过建立信用乡、信用镇等示范性信用区域,以区域为单位,加大对这些地区的信贷投入,促进农村收入的增加。在完善农村信用体系方面,可以由中央银行主导,商业银行、农村金融机构合作的方式,按照一定的原则和评分标准对农民和中小企业信用进行评估,形成信用档案,以此作为金融服务价格的参考,同时建立新型披露制度,有效防止金融风险的发生。

其次,加强金融创新,提供多样化的金融产品和服务。在小额信贷贷款中,根据农户的需要,可以灵活选择贷款额度和贷款期限,提高农户金融服务的可获得性。在向农户提供创业贷款的同时,大力推广联保贷款,促进农业的规模化生产,提高农业抵抗风险的能力。同时,创新理财产品,为农民投资理财提供多元化途径,拓宽农民收入渠道;创新担保方式,农业设备、土地经营承包权可以增加到信用贷款的抵押担保方式中;拓展联合担保方式,让低收入群体联合担保,提高金融服务获得性,促进农村居民收入的增加。

(三)对普惠金融需求主体的对策

首先,提升农村地区居民金融素养。农村地区相比城镇地区居民金融素养整体水平偏低,金融意识薄弱、理财模式单一。因此,应该鼓励农民接受金融知识教育,了解最新的普惠金融政策、小额信贷申请条件、担保方式等信息,获得适合自身需要的信贷产品。了解新型理财产品,拓宽农村居民投资渠道,提高普惠金融市场的多样化水平,增加居民收入。

其次,建设良好信用环境。农村居民征信信息缺乏,可抵押资产少,制约农村居民金融服务的有效获得。农村居民应珍视自己的信用资产,保持良好的信用记录,良好的个人信用不仅有利于提高自身金融服务获得性,也有利于促进信用乡、信用镇等示范性信用区域的形成,从而吸引金融机构扩大对农村地区的金融服务,为农村生产活动提供资金支持,提高农村居民收入水平,这也是形成普惠金融良性循环的开始。

参考文献:

[1]Aghion P,Bolton PA Theory of Trickle-down Growth and Development[J].The Review of Economic Studies,1997

[2]Beck T ,Demirguc-Kunt A ,Martinez Peria M SReaching out : access to and use of banking services across countries[J].Policy Research Working Paper Series,2005,85(01).

[3]Sarma M,Pais JFinancial inclusion and development[J].Journal of International Development,2011,23(05).

[4]Honohan PMeasuring Micro Financial Access: Building on Existing Cross-country Data[R],2005

[5]贝多广中国普惠金融发展报告(2016)[M].北京:经济管理出版社,2016

[6]马彧菲,杜朝运普惠金融指数的构建及国际考察[J].国际经贸探索,2016(01).

[7]王婧,胡国晖中国普惠金融的发展评价及影响因素分析[J].金融论坛,2013(06).

[8]杜晓山小额贷与普惠金融体系[J].中国金融,2011(10).

[9]王修华,邱兆祥农村金融排斥:现实困境与破解对策[J].中央财经大学学报,2010(10).

[10]刘丹等金融素养、金融教育与金融发展[J].学科探索,2014(02).