A股市场“高价股溢价”现象研究*

邓剑兰

A股市场“高价股溢价”现象研究*

邓剑兰

(深圳职业技术学院,经济学院,广东 深圳 518055)

本文利用1998-2015年我国A股市场的样本数据探讨了我国A股市场是否存在“名义价格异象”这个问题,并对其背后的理论或制度原因进行了深入讨论。研究结果表明,我国A股市场存在“高价股溢价”现象,即高股价组合存在未被“市场风险”、“规模风险”和“价值风险”所解释的超额收益,且同一个股票在转增前股价较高的时候其收益要明显好于转增后股价较低时。研究发现,我国A股市场存在的“高价股溢价”现象的主要原因可能在于不同价位水平的股票其投资者结构和行为的差异,资金规模优势导致大户主导的高价股在资金博弈过程中更易取得超额收益。

名义价格;股票收益;股票转增

1 引 言

在完美的资本市场,股票的名义价格并不能影响企业的价值,如果价格偏离价值而产生套利机会也会迅速被消除。但是在现实中,股票市场是存在摩擦的,股票的价格通常会偏离其真实价值,即被“错误定价”。较早即有研究表明,股票的名义价格对股票的收益率有一定的预测作用,低价股组合的风险调整收益远远大于高价股组合,这被称为“低价股收益异象”(Hwang和Lu,2008)[1]。股票的名义价格水平会影响投资者的投资行为进而影响股票收益(Green和Hwang,2009)[2]。包括流动性理论(Baker等,1980;Baker等,1993)[3-4]、投资者非理性的“名义价格幻觉”理论(Weld等2009;Birru和Wang,2015)[5-6]、博彩理论(Kumar,2009;Boyer和Vorkink,2014)[7-8]和信号传递理论(Brennan和Copeland,1998)[9]在内的多种理论均认为,个体投资者出于某种原因会更偏好低价格股票,因而可能造成“低价股收益异象”。然而,不同于早期的研究认为低价股的超额收益显著为正,近期针对“名义价格幻觉”理论的研究认为低价股可能被高估,进而未来收益为负;而博彩理论的研究也认为类彩票的低价股其风险调整收益往往为负。鉴于上述这些新的发现,不少学者开始探讨是否反过来存在“高价股溢价”的可能(Singa和Tayal,2015)[10]。

针对我国的A股市场股票价格和收益关系的研究,目前较多是针对上市公司“高送转”行为从投资者非理性的“名义价格幻觉”理论出发进行探讨的(李心丹等,2014;俞红海等,2014)[11-12]。然而,针对股票名义价格对股票收益的具体影响,在国内的研究中还非常少见。因此,本文将尝试探讨我国A股市场是否存在“低价股收益异象”或“高价股溢价”现象,并对其背后的理论或制度原因进行深入探讨。

投资者结构是A股市场的一大特色。我国A股市场以散户为主,散户由于资金规模限制往往青睐低价股,且对低价股存在潜在跌幅较小的非理性幻觉,由此可能导致低价股严重被高估。反过来,高价股则以大户为主,容易被较为理性的机构投资者或大户控盘。例如,A股的第一高价股贵州茅台,其2016年中报显示机构投资者占比达到81.28%。由于资金规模优势,大户主导的高价股可能存在较高的超额回报。

利用1998-2015年我国A股市场的样本数据,本文发现我国A股市场存在“高价股溢价”现象,即高股价组合存在未被“市场风险”、“规模风险”和“价值风险”所解释的超额收益。进一步的,我们深入探讨“高价股溢价”现象背后的原因。结果发现,我国A股市场存在的“高价股溢价”现象的主要原因可能在于投资者结构和行为差异造成的。

2 文献回顾和问题提出

2.1 文献回顾

股票的理论价格等价于未来预期现金流的折现。在完美的资本市场,基于不同股票价格所构建的投资组合将不会获得超额收益。然而,在现实世界中,由于信息的不完全以及投资者的非理性等原因,资本市场往往存在错误定价的现象(Buckley、Brown和Marshall,2012;Lou和Wang,2014)[13-14],而不充分的套利环境又导致错误定价的持续性且带给投资者获取超额收益的可能(Duan等,2010;Stambaugh、Yu和Yuan,2012)[15-16]。

较早即有研究表明,股票的名义价格对股票的收益率有一定的预测作用。Edmister和Greene(1980)[17]以美国的数据研究指出超低价股(价格约1-2美元)比低价股(价格为10-20美元)的股票有更高的收益率,在考虑风险调整之后依然如此。类似的,Goodman和Peavy(1985)[18]、Miller和Scholes(1982)[19]等的研究表明,低价股组合的风险调整收益远远大于高价股组合,以上研究结论被后续研究称为“低价股收益异象”。

事实上,已有研究表明,股票的名义价格水平会影响投资者的投资行为进而影响股票收益。Green和Hwang(2009)[2]发现同价位的股票走势趋于一致,投资者习惯以股价对股票进行分类,股票分拆后与低价位股票的联动性增强,与高价位股票的联动性减弱。类似的,Baker、Greenwood和Wurgler(2009)[20]发现投资者对不同价位的股票有时变的偏好习惯,管理者为迎合投资者的偏好变化而进行股价管理,以达到最大化公司价值的目标。根据已有研究,主要有以下几种理论对股票名义价格如何影响股票的横截面收益做出解释。

第一,流动性理论。该理论认为,过高的股票价格会约束资金量有限的个体投资者行为,降低流动性,而名义价格低的股票投资者受众更广因而流动性更强。Baker和Gallagher(1980)[3]、Baker和Powell(1993)[4]从交易成本的角度对美国股票的拆分行为进行研究,发现降低股价以提高流动性是管理者派发股票股利的重要原因。

第二,投资者非理性的“名义价格幻觉”(Nominal Price Illusion)理论。该理论认为,非理性的投资者倾向于认为低价格的股票下跌空间较小,而上涨空间巨大,因而对低价格股票更为偏爱且倾向于高估低价格的股票。较早的时候,Schultz(2000)[21]发现个人投资者偏好低价格的股票,在股票分拆以后小股东的数量明显增加。Weld等(2009)[5]首次将投资者对低价股的偏好定义为价格幻觉。Birru和Wang(2015)[6]研究了投资者对股票价格水平的心理认知,并证明了投资者具有“名义价格幻觉”。他们研究认为,低价股票相对于高价股票具有更大的增长空间,这是一种对未来收益率的高估,投资者系统地高估了低价股票的偏态,即在股票截面中投资者在形成价格的期望偏态时赋予了价格过高的权重。此外,论文还在期权市场上进行模拟交易,使用基于投资者对低股价股票的偏度高估基础上的零成本的期权组合策略可产生显著的异常收益率。

第三,博彩理论。该理论认为,投资者倾向于高估小概率事件,有博彩心理的投资者往往希望通过买价格低的股票博取小概率的大额收益。Kumar(2009)[7]定义博彩类股票为具有高特质偏态,高特质波动和低名义股价的股票。已有的研究表明,投资者偏好类彩票股票,且这类股票的风险调整收益通常为负(Barberis和Huang,2008;Boyer、Mitton和Vorkink,2010;Bali和Murray,2013;Eraker和Ready,2015)[22-25]。

第四,信号传递理论。该理论认为,由于股票拆分对企业而言是有成本的,因而高股价的股票通过拆分成为低股价的股票,这种股票拆分行为是向投资者传递管理层对公司前景看好的信号,由此股票拆分不仅可以降低股价而且可以吸引更多投资者的关注(McNichols和Dravid,1990;Ikenberry等,1996)[26-27]。

然而,近期针对“名义价格幻觉”理论的研究认为低价格股票可能被高估,而博彩理论的研究也认为类彩票的名义价格较低的股票其风险调整收益往往为负。在这种情况下,有少数学者开始探讨是否反过来存在“高股价溢价”的可能。其中,Singa和Tayal(2015)[10]以美国股票市场1962-2013年的数据为样本进行实证研究指出,股票的价格水平与其市值规模存在较高的相关性,在剔除规模因素的影响后,高价格股票相较低价格股票有4.32%的年超额收益,股票拆分后年收益下降23.33%。他们发现:高股价股票较少受到市场波动的影响,表现为较小的特指波动、较小的特质偏态和更高的流动性;对于规模相当的股票而言,价格较高的股票其机构投资者的比例更高,而价格较低的股票其个人投资者的比例更高。

2.2 问题提出

针对我国的A股市场股票价格和收益关系的研究,目前较多是针对上市公司“高送转”行为从投资者非理性的“名义价格幻觉”理论出发进行探讨的。其中,何涛和陈小悦(2003)[28]从投资者价格幻觉角度对上市公司的送转行为进行了初步探讨。李心丹等(2014)[11]则比较系统的研究了A股市场“高送转”的前因、后果及相关的利益链条,认为投资者存在名义股价幻觉,而管理者通过“高送转”迎合投资者的这种认知偏误,并实现其自身利益。他们的研究发现,低股价股票溢价程度越高,上市公司越倾向于通过“高送转”降低股价,并且送转比例也越高,“高送转”后公司绩效及股票超额收益显著下降。从拆分基金的角度出发,俞红海等(2014)[12]的研究也发现,投资者大量申购拆分后的基金是因为名义价格幻觉产生的低净值偏好,管理者迎合并利用投资者这一价格幻觉来增加资金净流入。

针对股票名义价格对股票收益的具体影响,在国内的研究中还非常少见。在笔者的文献搜索范围内,仅发现梁丽珍(2008)[29]初步研究并提出了我国股市可能存在无法由流动性溢价、规模效应或账面市值比效应所解释的“高价股溢价”现象,然而论文并未深入探讨该现象背后可能的原因。另外,从现实背景来看,我国A股市场与欧美等国家成熟的资本市场有较大不同,特色之一即是投资者结构以散户为主。在这样一种背景下,众多散户与大户(尤其是机构)之间的投资博弈过程可能导致A股出现与其他市场不同的“名义价格异象”,这也是本文研究的重要出发点。

3 数据、变量和描述性统计

3.1 样本和数据来源

本文研究的所有数据来自Wind数据库和国泰君安CSMAR数据库。选取的样本数据为A股数据,时间区间为1998-2015年。根据研究设计的不同,本文的数据主要覆盖两个大类。第一,用于股票组合构建与收益分析的数据。我们以全部A股为初始股票池,在股票池的进一步筛选过程中,组合调整日均剔除以下样本:(1)停牌股票;(2)ST和PT股票;(3)上市不足半年的股票样本。剔除原因在于上述类型的股票其回报可能出现异常波动。此外,在进行组合收益分析的过程中除使用绝对收益数据以外,我们还使用Fama-French的三因子模型数据进行风险调整。第二,用于比较股票转增前后收益情况变化的数据。我们以1998-2014年报告期内实施转增的A股股票为样本,采用除权除息日为基准日,对样本在基准日附近多个交易日内的绝对收益和风险调整收益进行比较分析。

3.2 变量定义

本文所使用的数据主要是收益数据,定义为股票涨跌幅(%)。在进行组合收益的计算过程中,我们分别采用平均加权和流通市值加权两种方法。为进一步得到风险调整收益,我们还采用CSMAR数据库的Fama-French三因子数据,分别对应和定义为市场风险、规模风险和价值风险。此外,为研究不同名义价格水平股票的基本特征,我们还使用了净资产收益率等指标,具体特征变量的名称及定义见表1所示。

3.3 描述性统计

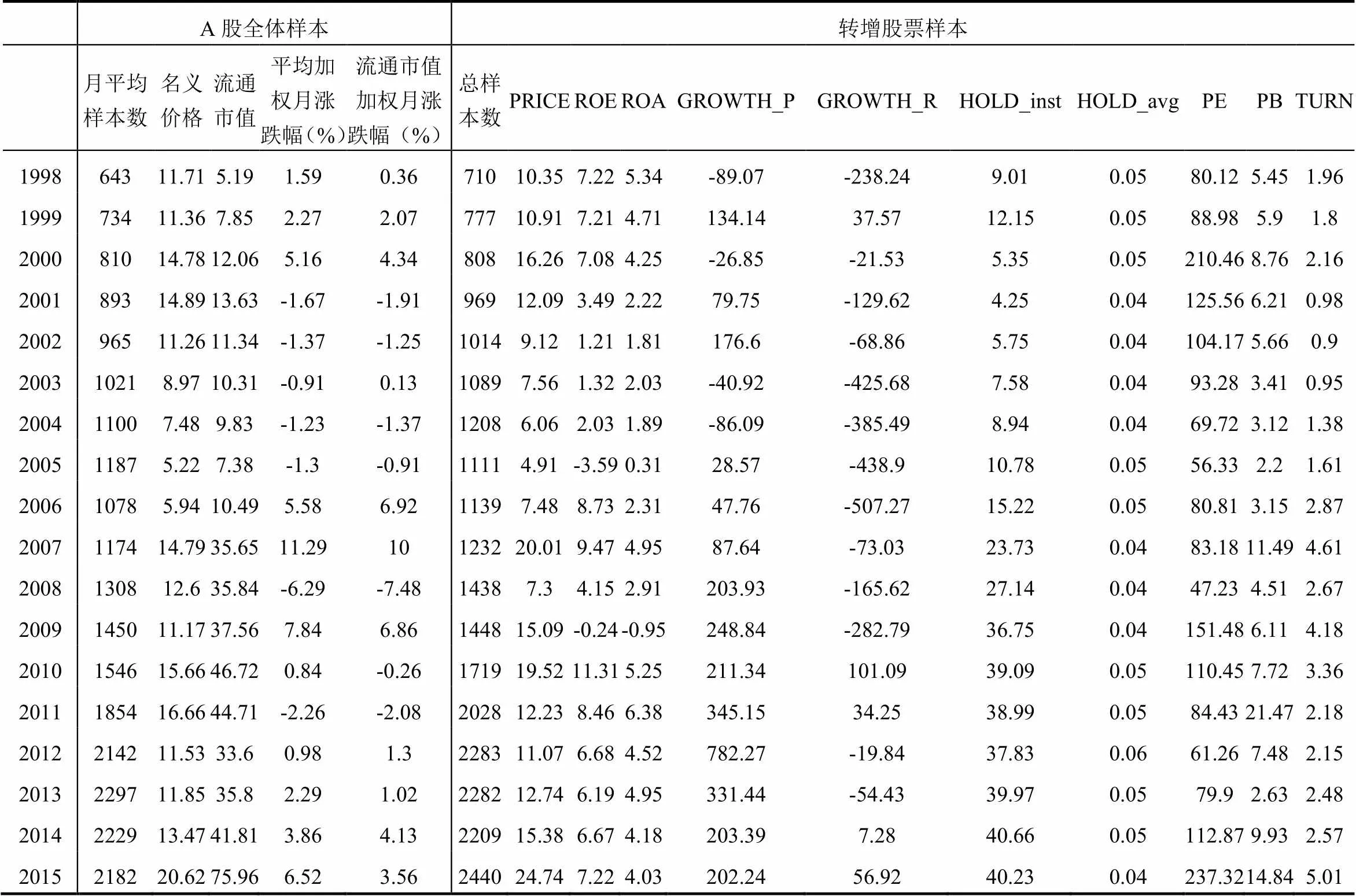

表2为分年度的描述性统计结果,分别对应A股全体样本在年度内的月数据均值和转增股票样本在年度内的所有样本统计均值。从相关系数来看,我国A股的平均名义价格与流通市值的相关关系为0.5975,与市场平均涨跌幅的相关关系为0.2136(平均加权)或0.0508(市值加权)。也即是说,股票价格与股票流通市值之间有较强的相关性,股票名义价格与股票涨跌幅之间的相关关系可能受到股票市值规模的影响。而针对转增股票样本分年度的描述性统计结果,可以发现,多年以来机构投资者的持股比例(HOLD_inst)不断提高。

表1 变量名称及定义

4 实证研究

4.1 A股股票的名义价格是否能预测股票横截面收益

针对股票名义价格是否影响股票的横截面收益问题,我们主要从以下两个方面展开研究:首先,我们按照股票的名义价格进行分组,并对各组合的风险调整收益进行比较;其次,我们以股票的转增作为为事件研究,比较转增前后股票的收益变化情况。

4.1.1 不同名义价格风险调整收益的比较

我们以1998年至2015年为组合构造期,依据每个月月底的股票名义价格从小到大进行十分位分组,依次称为组1至组10,并且组合每月调整一次。我们分别计算各组合在次月的平均加权收益和流通市值加权收益,并分别以CAPM模型和Fama-French三因子模型对组合收益进行风险调整。

表2 描述性统计

注:A股全体样本数据为月平均数据的年度平均值;转增股票样本数据是在报告期年底数据的平均值。

表3为CAPM模型得到的估计结果,其中Alpha_C代表市场风险调整后的组合超额收益。从统计结果来看,经市场风险调整后,各组合的市场风险调整收益均在10%的显著性水平以内显著为正。其中,样本整体在平均加权和流通市值加权下的月超额收益分别显著为0.96%和0.53%;名义价格最小的股票组合(即组1)超额收益最高,在平均加权和流通市值加权下分别获得了1.53%和1.15%的月超额收益;名义价格最高的股票组合(即组10)超额收益居中,在平均加权和流通市值加权下分别获得了0.92%和0.56%的月超额收益。

表4为Fama-French三因子模型得到的估计结果,其中Alpha_FF代表风险调整后的组合超额收益。从统计结果来看,经市场风险、规模风险和价值风险调整后,样本整体在流通市值加权的情况下仍获得了0.33%的显著月超额收益,但仅名义价格最高的股票组合(即组10)在平均加权或流通市值加权下分别获得了0.84%或0.99%的显著月超额收益,且高于其他名义价格较小的组合。

结合表3和表4的统计结果,我们可以得出以下结论:(1)在经过规模风险和价值风险调整后,低股价组合的超额收益不再显著。由此可见,低股价组合在CAPM模型下较高的超额收益主要来自于其承担的规模风险和价值风险,这表现为低股价的股票市值通常较小且账面市值比通常较高。(2)在经过规模风险和价值风险调整后,高股价组合的超额收益最高,且在1%的显著性水平下依然显著。由此可见,高股价组合存在未被“市场风险”、“规模风险”和“价值风险”所解释的超额收益,即我国A股市场存在“高价股溢价”之谜。

表3 CAPM模型市场风险调整收益

注:组1-组10为按照名义价格从小到大的十分位分组;Alpha_C为CAPM模型的截距项系数,即为市场风险调整后的组合收益;回归样本为从1998-2015年的216个月度数据。

表4 三因子模型风险调整收益

注:组1-组10为按照名义价格从小到大的十分位分组;Alpha_FF为三因子模型的截距项系数,即为风险调整后的组合收益;回归样本为从1998-2015年的216个月度数据。

4.1.2 股票转增前后的收益情况比较

我国上市公司热衷于股票股利的分配方式,尤其是高比例送股或转增股等“高送转”形式,但实际上“高送转”除导致股票名义价格大幅下降外并未实质改变公司的基本面(李心丹等,1014)。那么,高送转前后股票名义价格的大幅改变可以为我们研究股票名义价格对股票收益的影响提供天然的实验室。我们选取以1998年至2014年为报告期的A股市场所有“转增”事件为样本,对各“转增”股票在除权除息日前后一段时间内的收益情况进行比较。

首先,我们考察股票转增前后一段时间内的绝对收益情况,即以转增股票在除权除息日前后近N个交易日的涨跌幅(%)来衡量,统计结果见表5所示。结果可见,我国的历史样本下,股票转增在事前普遍获得正的收益,除权除息日前一个交易日开始出现收益转负的现象,事后至少在60个交易日左右的收益仍然为负;另一方面,从事后与事前的对比来看,在同样多的交易日内,股票转增后的收益显著低于转增前,这个结论无论在短期或长期均如此。由此可见,转增后不仅股票价格大幅下调,股票的收益情况也变差了。也即是说,同一个股票,在转增前股价较高的时候收益要明显好于转增后股价较低的时候。

其次,我们考察股票转增前后的风险调整收益情况,即以转增股票的除权除息日为基准日(即t=0),考察样本在基准日前后多个交易日的日均涨跌幅在三因子模型风险调整后的收益情况,统计结果见表6所示。结果同样发现,较多情况下,股票转增后的收益呈现显著下降的特征,表现为转增样本事后的日均风险调整收益大概率显著低于事前。由于股票转增前后的主要改变仅是名义价格下降,而基本面并未发生重大变化。因此,表5和表6的研究结果同样支持了前文研究的发现,也即是我国A股市场存在“高价股溢价”之谜。

4.2 股票的名义价格如何影响股票的横截面收益

股票的价格是企业预期现金流的折现,因此决定股票价格的因素主要来自两个方面:第一,企业盈利及成长性,这主要是代表企业的基本面因素;第二,投资者要求的必要报酬率,这主要取决于基本的市场风险回报要求以及投资者对个股特质风险的回报溢价要求,其中前者由市场利率决定,后者则取决于投资者不同的风险偏好。以上因素的任意改变均会导致股价产生波动,进而影响股票收益。在企业基本面未发生实质变化,宏观市场利率也未发生大幅波动的情况下,股票价格的波动主要源于投资者风险偏好的改变,即投资者行为发生改变而造成的。在该部分的研究中,承袭前文研究的范式,我们首先以全体A股为样本比较不同名义价格下股票包括基本面和投资者行为等因素在内的基本特征异同,其次我们比较转增股票在事前和事后的投资者行为差异。

表5 股票转增前后的收益情况比较

注:(1)以转增股票的除权除息日为基准日(即t=0),考察样本在基准日前后近N个交易日的涨跌幅(%)情况,表中的“收益均值”指标即为所有转增股票样本的统计均值。(2)上标▲表示在10%的显著性水平内不显著。

表6 股票转增前后的风险调整收益

注:(1)以转增股票的除权除息日为基准日(即t=0),考察样本在基准日前后N个交易日的日均涨跌幅在三因子模型风险调整后的收益情况。(2)Alpha_FF为三因子模型的截距项系数,即为风险调整后的组合收益。(3)上标▲表示在10%的显著性水平内不显著。

4.2.1 不同名义价格股票的基本特征比较

我们以1998-2015年每年年底最后一个交易日的股票价格为基准,同样进行十分位的股票组合分组,并比较价格组合的股票其基本特征。(1)基本面因素,使用的指标共四个:包括衡量股票盈利性的净资产收益率指标(ROE)和总资产净利率指标(ROA)、衡量股票成长性的净利润3年增长率指标(GROWTH_P)和净资产收益率3年增长率指标(GROWTH_R)。(2)投资者结构或行为等因素,使用的指标共六个:包括衡量股票投资者结构的机构持股比例(HOLD_inst)和户均持股比例(HOLD_avg)、衡量投资者预期估值的市盈率(PE)和市净率(PB)指标、衡量投资者行为的日均换手率指标(TURN)。

表7为不同价格水平股票的基本特征比较结果。结果可见:(1)股票名义价格更高的股票其盈利性和成长性更好,表现为衡量企业盈利能力和成长能力的四个基本面指标(即ROE、ROA、GROWTH_P、GROWTH_R)均随着股票名义价格的提高而提高,且名义价格最高组合(组10)与名义价格最低组合(组1)的这四个指标之差均显著为正。这与股票的定价逻辑是一致的,基本面更好的股票,价格更高。(2)名义价格更高的股票其机构投资者持股比例(HOLD_avg)、户均持股比例(HOLD_avg)、投资者估值的市净率(PB)水平、换手率(TURN)水平均显著高于低名义价格股票。也即是说,名义价格更高的股票有更多大户投资,尤其是机构投资者更多,投资者风险偏好水平更高且交易更为活跃。这与Fernando、Gatchev和Spindt(2012)[30]的研究结果类似,价格更高的股票更多的专业机构投资者参与其中。

4.2.2 股票转增前后的基本特征比较

由于股票在转增前后的基本面情况并未发生实质改变,而事后短期内宏观利率水平也较少发生大的变化,因此股票在转增前后的收益波动更可能仅仅来源于投资者风险偏好或行为的改变。表8为股票转增前一年及转增当年年底的基本特征比较。结果可见:(1)股票转增后较转增前名义价格显著降低,同时基本面状况显著转差,表现为衡量盈利性和成长性的指标均显著减小。这与李心丹等(2014)的结论一致,转增并不能如信号传递理论所述提供企业前景看好的信号,股票转增后公司长期绩效显著变差,企业管理人可能通过转增行为吸引散户投资者接盘。(2)股票转增后的机构投资者持股比例较转增前显著提高,但户均持股比例显著下降,也即是说转增后吸引了更多机构投资者的关注,但投资者中投资规模较小的类散户也更多了。(3)股票转增后的市盈率显著提高,而市净率显著下降。其中,市盈率的显著提高可能是由于股票转增后企业盈利下降造成的,而市净率更能反映投资者的风险偏好。从市净率显著下降来看,在同样的账面价格下投资者给予转增后的低价格股票以更低的估值,也即是说股票转增后的投资者风险偏好整体下降。(4)股票转增后的换手率水平显著下降,即是虽然名义股价降低了,但股票在转增后的交易活跃度却下降了。

结合表7和表8的研究结果,我们可以得出以下结论:(1)我国A股市场的“高价股溢价”现象可能是由于投资者结构和行为差异造成的。我国A股市场以散户投资者为主,散户投资者非理性的“名义价格幻觉”或博彩心理导致投资者偏好低价格股票,而相对交易活跃而比较专业的大户投资者则偏好基本面更好的高价格股票。资金博弈过程中,资金规模较大的大户成为主力且易于主导股票的价格走势,因而较多大户参与的高价股更可能获得较高的超额收益。(2)股票转增行为可能是管理者预期股票收益变差而发布的虚假利好,目的在于吸引散户投资者接盘,导致转增股票在事后的收益显著下降。

表7 不同价格水平股票的基本特征比较

注:(1)组1-组10为按照名义价格从小到大的十分位分组;(2)该表计算的是各组年平均值的均值,且由于1998年-1999年报告期的部分指标数据较多缺失,该表仅统计的是2000年-2015年的数据结果。(3)上标▲表示在10%的显著性水平内不显著。

表8 股票转增前后的基本特征比较

注:该表统计的是股票转增前一年年底和转增后当年年底的基本特征情况。上标▲表示在10%的显著性水平内不显著。

5 主要结论

研究结果表明,股票名义价格更高的股票其盈利性和成长性更好,其机构投资者持股比例、户均持股比例、投资者估值的市净率水平、换手率水平均显著高于低名义价格的股票;股票转增后较转增前名义价格显著降低,同时基本面状况显著转差,机构投资者持股比例显著提高,但户均持股比例显著下降,市盈率显著提高但市净率显著下降,换手率水平显著下降。由于价格较高的股票有较多大户参与,资金规模优势导致这些大户主导的高价股在资金博弈过程中更易取得超额收益;而股票转增行为可能是管理者预期股票收益变差而发布的虚假利好,目的在于吸引散户投资者接盘,导致转增股票在事后的收益显著下降。

[1] Hwang S, Lu C. Is Share Price Relevant?[J]. Available at SSRN 1341790, 2008.

[2] Green T C, Hwang B H. Price-based return commove- ment[J]. Journal of Financial Economics, 2009,93(1):37-50.

[3] Baker H K, Gallagher P L. Management's view of stock splits[J]. Financial Management, 1980:73-77.

[4] Baker H K, Powell G E. Further evidence on managerial motives for stock splits[J]. Quarterly Journal of Business and Economics, 1993:20-31.

[5] Weld W C, Michaely R, Thaler R H, et al. The nominal share price puzzle[J]. The Journal of Economic Perspectives, 2009,23(2):121-142.

[6] Birru J, Wang B. The Nominal Price Premium[J]. Charles A. Dice Center Working Paper, 2015 (2015-15).

[7] Kumar A. Who gambles in the stock market?[J]. The Journal of Finance, 2009,64(4):1889-1933.

[8] Boyer B H, Vorkink K. Stock options as lotteries[J]. The Journal of Finance, 2014,69(4):1485-1527.

[9] Brennan M J, Copeland T E. Stock splits, stock prices, and transaction costs[J]. Journal of financial Economics, 1988,22(1):83-101.

[10] Singal V, Tayal J. Nominal stock prices matter[J]. Available at SSRN 2566290, 2015.

[11] 李心丹,俞红海,陆蓉,等.中国股票市场“高送转”现象研究[J].管理世界,2014,11.

[12] 俞红海,陆蓉,徐龙炳.投资者名义价格幻觉与管理者迎合——基于基金拆分现象的研究[J].经济研究,2014,49(5):133-146.

[13] Buckley W S, Brown G O, Marshall M. A mispricing model of stocks under asymmetric information[J]. European Journal of Operational Research, 2012,221(3):584-592.

[14] Lou X, Wang Y A. Flow-induced mispricing and corporate investment[J]. Available at SSRN 2169135, 2014.

[15] Duan Y, Hu G, McLean R D. Costly arbitrage and idiosyncratic risk: evidence from short sellers[J]. Journal of Financial Intermediation, 2010,19(4):564-579.

[16] Stambaugh R F, Yu J, Yuan Y. The short of it: Investor sentiment and anomalies[J]. Journal of Financial Economics, 2012,104(2):288-302.

[17] Edmister R O, Greene J B. Performance of Super- Low-Price Stocks*[J]. The Journal of Portfolio Management, 1980,7(1):36-41.

[18] Goodman D A, Peavy III J W. The risk universal nature of the P/E effect[J]. The Journal of Portfolio Management, 1985,11(4):14-16.

[19] Miller M H, Scholes M S. Dividends and taxes: Some empirical evidence[J]. The Journal of Political Economy, 1982:1118-1141.

[20] Baker M, Greenwood R, Wurgler J. Catering through nominal share prices[J]. The Journal of Finance, 2009,64(6):2559-2590.

[21] Schultz P. Stock splits, tick size, and sponsorship[J]. The Journal of Finance, 2000,55(1):429-450.

[22] Barberis N, Huang M. Stocks as lotteries: The implica-tions of probability weighting for security prices[J]. The American Economic Review, 2008,98(5):2066-2100.

[23] Boyer B, Mitton T, Vorkink K. Expected idiosyncratic skewness[J]. Review of Financial Studies, 2010,23(1): 169-202.

[24] Bali T G, Murray S. Does risk-neutral skewness predict the cross-section of equity option portfolio returns?[J]. Journal of Financial and Quantitative Analysis, 2013,48(04):1145-1171.

[25] Eraker B, Ready M. Do investors overpay for stocks with lottery-like payoffs? An examination of the returns of OTC stocks[J]. Journal of Financial Economics, 2015,115(3):486-504.

[26] McNichols M, Dravid A. Stock dividends, stock splits, and signaling[J]. the Journal of Finance, 1990,45(3):857-879.

[27] Ikenberry D L, Rankine G, Stice E K. What do stock splits really signal?[J]. Journal of Financial and Quantitative analysis, 1996,31(03):357-375.

[28] 何涛,陈小悦.中国上市公司送股,转增行为动机初探[J].金融研究,2003(9):44-56.

[29] 梁丽珍.中国股市“高价股溢价”现象的实证研究[J].中大管理研究,2008,3:2.

[30] Fernando C S, Gatchev V A, Spindt P A. Institutional ownership, analyst following, and share prices[J]. Journal of Banking & Finance, 2012,36(8):2175-2189.

Research on Phenomenon of “High Price Premium” in A-share Market

DENG Jianlan

()

This paper uses the sample data of China’s A-share market from 1998 to 2015 to explore whether there is a phenomenon of “nominal price anomalies” in China’s A-share market. It also discusses the theoretical or institutional reasons of this phenomenon. The research results show that there is a phenomenon of “high price premium” in China’s A-share market, that is, the portfolio of high stock price has excess returns that are not explained by “market risk”, “scale risk” and “value risk”. In addition, the return of Into-shares is significantly better when the previous stock price is higher. Further. We delve into the reasons behind the phenomenon of “high price premiums”. It reveals that the main reason for “high price premium” in China’s A-share market may be caused by the different investor structure of different stock price levels and their trading behavior. Because of the capital scale advantage of big-fund investors, large-price stocks are easier to get excess returns in the process of capital game.

nominal price; stock return; Into-shares

2019-06-28

*项目来源:深圳职业技术学院青年创新科研项目(6019310008S)

邓剑兰(1988-),女,广东梅州人,研究员,经济学博士,研究方向为金融市场与公司财务。

F830.91

A

1672-0318(2019)06-0011-11

10.13899/j.cnki.szptxb.2019.06.002