基于DEA-Malmquist指数的我国商业银行效率评价

方福荣,邢伟健

(华东交通大学 经济管理学院,江西 南昌 330031)

随着我国经济步入新常态,经济增长的潜在速度逐步下滑,其中2018年的GDP增长速度已经降至6.6%,创近30年新低。为此,国家正在大力推进以“三去一降一补”为核心的供给侧结构性改革,希望从社会生产领域入手,进一步优化供给结构,进而提高各行业的全要素生产率。商业银行作为金融媒介,负责全社会的资金融通,通过资源的优化配置,能够助力供给侧结构性改革。但是在当前经济增速放缓的局面下,商业银行面临着金融脱媒、互联网金融发展、利率市场化等外部因素的威胁,内部又出现了不良贷款率持续上升、运营成本居高不下等问题,严重影响了经营效率。在此背景下,2019年2月11日,国务院常务会议决定,允许商业银行通过发行永续债等多种方式补充资本金,优化内部资本结构,提高资金运营效率。因此,有必要对我国商业银行全要素生产率进行系统化研究,这对于我国经济发展具有重要的理论意义和现实价值。

一、文献回顾

随着商业银行在我国经济中发挥的作用越来越大,目前已有学者对其经营效率的现状及问题开展研究。时海欧(2016)运用DEA-Malmquist模型对16家商业银行在2004至2014年间的效率进行研究,发现随着利率市场化的推进,商业银行整体的效率在逐渐下降,但是国有银行的表现较股份制银行相对稳定。[1]荣耀华和程维虎(2017)基于DEA模型,以2015年16家商业银行为样本,发现上市银行的纯技术效率普遍较高,而国有银行受规模因素的影响,导致其规模效率和技术效率偏低。[2]向小东和赵子燎(2017)采用网络DEA交叉效率模型,将商业银行运营过程分为资金筹措和运营两个阶段,发现商业银行的经营效率普遍不高,但是城市商业银行的系统平均交叉效率最高,其次是国有银行,最后是股份制银行。[3]刘德彬(2017)建立了网络DEA商业银行的绩效评价模式,将商业银行运营分为四个阶段,在考虑内部运营过程后发现上市银行的总体运营效率偏低,但是第二阶段普遍较高,而第三阶段偏低,说明我国商业银行优化创收能力有待提高。[4]

针对上述问题,部分学者也提出一些对策建议。于刚和张智晴(2019)认为商业银行需要加快改革转型的力度,努力提高核心竞争力,推动银行上市。其中,国有银行应优化自身的经营规模,而股份制银行则需要适度扩张分支机构。[5]王佳等(2018)在商业银行效率研究中引入DEA-Bootstrap模型,将67家商业银行分为国有银行、股份制银行和城市商业银行,运用截断回归法进行实证,发现城市商业银行和股份制银行的效率受外部环境的影响较大,建议其适度扩大经营规模并持续提供技术效率,避免股权的过度分散和过多的营业支出。[6]路妍和李刚(2018)在运用DEA模型的Malmquist指数后,建议在我国经济新常态的宏观环境下,商业银行应当加快改革步伐,培育业务的创新能力,推动中间业务发展,进一步提高非利息收入的占比,从而推动全要素生产率和竞争力的提高。[7]冯方昱和姜薇(2018)认为,在互联网金融发展的背景下,商业银行应当积极利用互联网资源及其低成本的优点,大力发展线上业务,进而提高技术效率并推动全要素生产率的上升。[8]综上所述,目前学术界主要从商业银行的效率现状及优化方案等方面进行研究,而本文将在已有研究的基础上,侧重运用DEAMalmquist指数模型对商业银行的全要素生产率进行评价。

二、模型构建

运用DEA方法来测度商业银行的效率通常可细分出三种模型:一是不变规模报酬的DEA模型,即CCR模式,主要用来测量技术效率;二是可变规模报酬的DEA模型,主要测算纯技术效率,即技术效率与规模效率的比值;三是DEA-Malmquist指数模型,可以度量出在不同时期内每一决策单元效率的动态变化。与前两种模型相比,DEA-Malmquist指数模式能够对效率进行进一步分解,探究出哪方面对效率产生的影响更为显著,还可以对各时间段内每家商业银行的效率进行纵向对比分析,而不变规模报酬和可变规模报酬的DEA模型只能对各银行同一时间段内的效率进行横向比较。此外,DEAMalmquist指数模型不需要预先假定生产函数和方程式,有利于减少主观因素对效率结果达到影响。

以末期的技术水平为基础,Malmquist生产率指数模型的公式:,其中D表示某一特定时期的技术距离函数,t和t+1时期则会表现出不同的技术水平。考虑到技术水平处于不断变化之中,为了避免随机选择参照点所产生的误差,因此通常在Malmquist生产率指数计算中将其设置为Mt,Mt+1的几何平均:。其中,M为从t期到t+1期Malmquist生产率指数的变化,当M大于1时,表明样本银行在t到t+1时期效率呈现上升趋势;当小于1时,则表明效率正在下降。

同时,Malmquist生产率指数模型可进一步划分出技术进步指数(TC)和技术效率指数(TEC)两个模块。两者的乘积即为生产率指数。TEC指数是样本银行t+1期和t期效率的比值,表现出一直动态的演变过程,能够衡量出样本银行效率和前沿面的距离变动情况。而TC指数则主要研究技术进步情况,衡量t+1期和t期效率前沿面的移动情况,当TC>1时,说明技术进步伴随效率提高,反之则表示下降。后来学者又将技术效率指数分解为规模效率变化指数(SEC)和纯技术效率变化指数(PTEC),其中PTEC指数是在可变规模前提下,测量样本银行在何种水平上追赶效率前沿面;而SEC指数说明样本银行的营运规模和最优规模之间的距离。

三、实证分析

(一)指标选取

在银行效率评价时,由于经营性质具有特殊性,商业银行投入和产出变量的选择也呈现出多种不同的组合,目前学术界主要采用资产法、生产法和中介法。首先,资产法将商业银行当做金融中介,但是商业银行可以将负债项目的贷款用于放贷投资来获取收益。因此资产法的投入变量为负债类科目,而产出变量则是资产类科目,变量选择的方式比较清晰且简单。然后,在生产法下,商业银行被视为普通的生产企业,主要提供的产品是金融服务。商业银行的投入变量即初始的经营成本,主要包括固定资产和员工;而产出变量则用业务的财务数来衡量,主要表现为存贷款账号的数据。最后,在中介法下,商业银行被视为资金寻求者和供应者之间的桥梁,即作为资金的吸收者,也充当资金的投放者。因此,通常将劳动力数量、存款总额和固定资产作为投入变量,而贷款总额作为产出变量,与资产法较为类似。由于三种方法的侧重点和数据选择各有不同,目前学术界对各方案的优劣性没有形成统一的意见。考虑到商业银行既是资金融通的中介机构,又是以获取利润为目标的经营机构。因此,本文综合考虑三种方法,最终确定如下投入和产出指标:

1.投入指标

(1)员工人数:即商业银行年末在职的员工人数,用以衡量劳动力投入的规模。

(2)固定资产:固定资产是商业银行重要的投入要素,是其业务经营必须投入的物质基础。

(3)存款总额:商业银行作为金融媒介,通过向社会发放贷款获取营业利润,其资金来源于公众存款。因此,存款总额是商业银行重要的投入资源,包括短期存款、长期存款和储蓄存款。

2.产出指标

(1)贷款总额:贷款是商业银行的主营业务,是利润的主要来源。因此,贷款总额是商业银行效率测度的关键性产出指标,包括中长期贷款、短期贷款、逾期贷款及其他类贷款。

(2)利息收入:目前商业银行的主要营收来源于存贷款的利差,利息收入能够直接表明商业银行经营的成果,成为影响商业银行效率的重要因素。

(3)非利息收入:随着中间业务的不断发展,非利息收入在商业银行中的占比越来越高,是监管机构考察收入结构的重要指标。

(二)样本选取和数据描述

1.样本选取

本文研究的样本为17家上市商业银行,样本区间设置为2012至2016年,数据来源于各商业银行的年报。17家商业银行包括以工商银行为代表的五家国有大型银行,以招商银行、平安银行等为代表的八家股份制商业银行和以北京银行为代表的四家城市商业银行。

2.数据描述

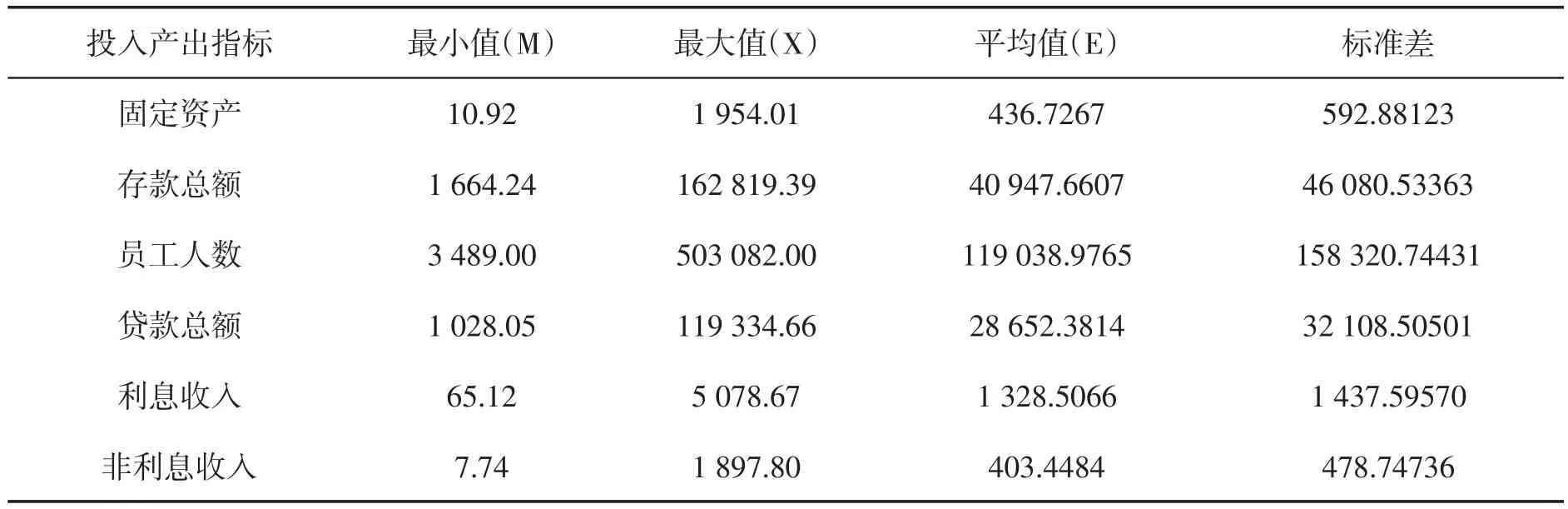

为探究商业银行的效率情况,首先需要对17家商业银行的投入产出指标进行描述性统计。从表1的数据中可以发现所有指标均存在较大的标准差,证明数据间的离散程度较大,银行投入和产出等指标间都存在比较明显的差异。

表1 投入和产出指标的描述性统计 单位:亿,人

进而运用SPSS软件对各指标进行Pearson分析,检验投入和产出变量之间的关联度。如下表2所示,在置信度(双测)为0.01时,指标的相关系数都在0.9以上,通过显著性检验。这说明商业银行投入与产出呈现正向相关,两者具备较强的相关性。

(三)实证结果及分析

根据上述选取的指标和样本数据,本文将商业银行分为五大国有银行和其他商业银行两类,从时间和空间两个维度,运用DEAP2.1软件来分析五大国有银行和其他商业银行的全要素生产率及其分解值。具体分析如下所示:

1.时间维度

(1)全体样本银行

表3 2012—2016全体样本银行全要素生产率指数及其分解值

从表3来看,全体样本银行在2012至2016年的全要素生产率都高于1,并且呈现波动增长的趋势,其中在2014年达到了峰值。而进一步通过分解值来看,各年的技术进步指数都大于技术效率变动指数,这表明技术进步的提高是促进我国商业银行全要素生产率增长的关键性因素,而技术效率变动指数变化幅度较小,技术效率改进较为缓慢,从而抑制了商业银行全要素生产率的进一步提高。

表4 五大国有商业银行2012—至2016年全要素生产率指数及其分解值

表5 股份制商业银行和城市商业银行2012—2016年全要素生产率指数及其分解值

然后,对比五大行和股份制银行、城市商业银行的数据,从表4和表5中可以发现,在2012至2016年间五大国有银行、股份制银行和城市商业银行的全要素生产率都高于1,并同时在2014年达到峰值,但是总体上都呈现出波动的现象。其中,股份制银行和城市商业银行的全要素生产率在2013至2016年间都远高于五大国有银行。而将全要素生产率分解来看,在技术进步指数方面,股份制银行和城市商业银行在所有年份都高于五大国有银行;在技术效率指数方面,股份制银行和城市商业银行的规模效率指数略低于五大国有银行,不过纯技术效率却高于五大国有银行,总体的技术效率指数两者差距较小。

2.空间维度

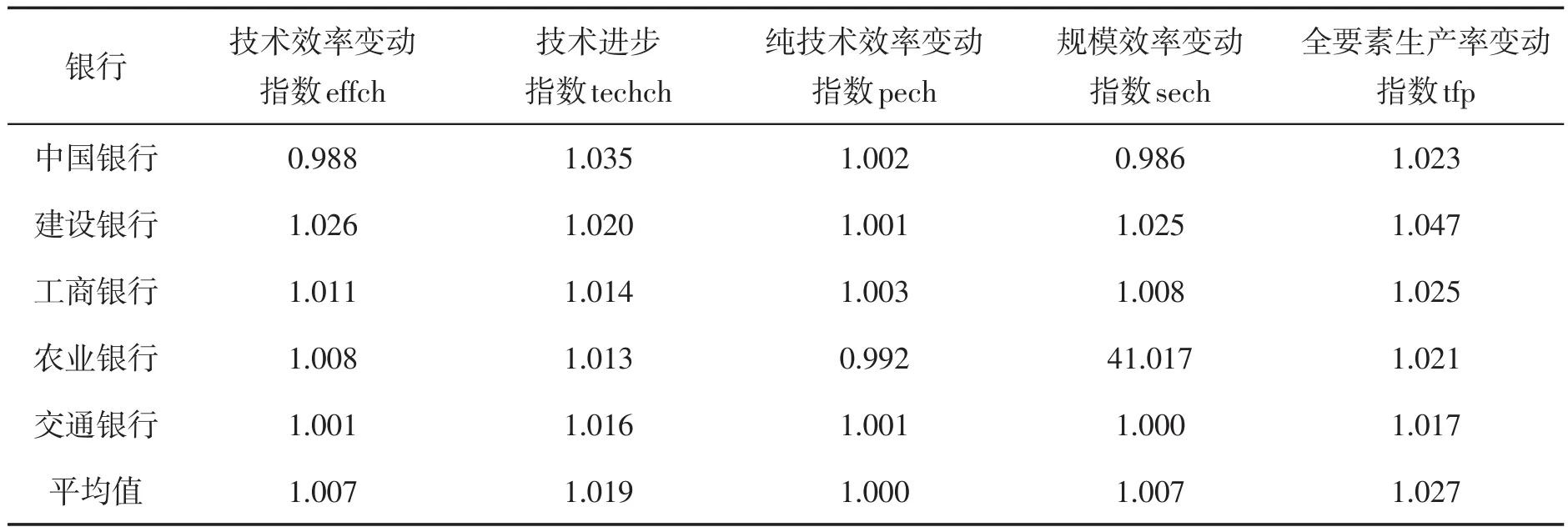

表6 五大国有银行平均全要素生产率指数及分解值

表7 股份制商业银行和城市商业银行全要素生产率指数及分解值

从空间维度来看,将全要素生产率及其分解值具体到每家商业银行,如下表6和表7所示:五大国有银行全要素生产率的平均值达到1.027,而股份制银行和城市商业银行的平均值则高达1.06,这主要是由于股份制银行和城市商业银行的技术进步指数高出五大国有银行0.039。在五大国有银行方面,建设银行的全要素生产率最高,达到1.047,主要源于其规模效率较高;而交通银行的全要素生产率最低,仅有1.017。在股份制银行和城市商业银行方面,平安银行的全要素生产率最高,达到1.144,主要源于其技术进步指数最高;而北京银行的全要素生产率最低,仅有1.014。

四、研究结论及启示

(一)研究结论

综上,可以发现在2012至2016年间,17家上市银行的全要素生产率表现出先升后降的现象,其中五大国有银行的全要素生产率处于波动下降的局面,而股份制银行和城市商业银行的全要素生产率则呈现波动上升的趋势。其中,股份制银行和城市商业银行的全要素生产率普遍高于五大国有银行,这主要是由于随着互联网技术的发展,股份制银行和城市商业银行的技术进步效率高于五大国有银行;但是股份制银行和城市商业银行的规模效率略低于五大国有银行,从而导致技术效率指数低于五大国有银行。

(二)启示

1.推进自身改革转型,提高银行核心竞争力

目前,随着宏观经济走弱、利率市场化和互联网金融的发展,商业银行的全要素生产率正处于下降通道。因此,商业银行在此背景下应当加快推进自身改革转型的力度,尽可能裁撤部分成本高而收益低的网点和业务模块,从而压缩营业成本。同时,面对互联网金融的威胁,商业银行应放弃传统的粗放式发展模式,开展业务的精细化管理。一方面,商业银行应当与社会服务部门和客户需求相结合,大力开发中间业务,挖掘出新的利润增长点。另一方面,商业银行必须要吸纳复合型人才,加强人力资源管理,建立科学高效的激励机制,从而提高自身的核心竞争力和经营效率。

2.推动自身技术进步,促进国有银行发展

由于五大国有银行的技术进步效率远低于股份制银行和城市商业银行,导致全要素生产率也呈现偏低的局面。因此,就五大国有银行而言,应当加快自身金融产品和金融服务的创新,注重产品的营销渠道和营销策略,打造出线上线下一体化的业务模块,满足客户的专业化需求,将传统的银行转变为客户的私人银行和理财机构,做强做优金融服务商的角色。同时,五大国有银行还需要加大专业人才和衔接技术的引进力度,不断进行技术创新,提高技术的应用效率,利用自身的技术优势来抢占市场资源,进而促进全要素生产率的上升和健康可持续发展。

3.提高自身技术效率,促进股份制银行发展

虽然股份制银行和城市商业银行的全要素生产率较高,但是从分解值来看,与技术进步指数相比,其技术效率指数明显偏低。因此,一方面股份制银行和城市商业银行需要优化自身的经营规模,合理配置自有的资金和业务资源,适度调整分支机构的数量,对分支机构建立更为严格的绩效考核机制,从而淘汰效益低下的营业网点和业务模块。另一方面,股份制银行和城市商业银行还需要提高纯技术效率,进一步优化自身的内部产权结构和经营管理水平,注重机制体制的建设,最终达到提高技术效率和核心竞争力的目标。