比特币研究新进展:属性、乱象与监管

■刘 壮,袁 磊

本文从属性之争、原罪乱象与全球监管三个角度梳理了比特币的前沿研究进展。比特币属性之争尚未有定论,各国对其监管态度迥异。比特币的原罪带来泡沫和风险,引发洗钱、逃税、非法交易、资本外逃等乱象。鉴于此,2017年9月,我国封杀了包括比特币在内的所有数字货币,然而比特币为代表的数字货币具有的去中心化和匿名性等特点注定了监管的困难,故而有必要进行持续研究和关注。

一、引言

比特币(Bitcoin)是基于区块链技术诞生的加密数字货币,自2009年初诞生以来已有十年。区块链是它的技术基础,比特币也是区块链技术的第一个应用。比特币和区块链技术共同起源于中本聪(Satoshi Nakamoto)在网络上发布的同一篇论文(Nakamoto,2008),比特币诞生后很长一段时间内仅在计算机爱好者间小范围流通。2010年5月22日一位名叫Laszlo Hanyecz的程序员用1万枚比特币购买了两个披萨,按比特币最高价格计算,1万枚比特币市值近2亿美元。2013年3月16日,塞浦路斯为获得欧盟进一步地援助,提议对存款账户征税筹集资金,引发全国范围内银行挤兑,民众开始使用比特币进行避税和财富保值,比特币一夜之间声名鹊起。2015年7月,类似事件重演,希腊在临近退欧公投时宣布取款限额为每人每天60欧元,致使希腊的若干比特币交易所存款余额暴增400%。之后关于购买比特币和比特币兑换的指南风靡网络,比特币的跨境资金转移功能逐渐受到关注。

比特币具有匿名、去中心化、交易不可篡改、总供给量有限并可预知等特性。大部分有关比特币的研究文献,倾向于科普性的介绍和解释(贾丽平,2013;杨晓晨和张明,2014),少数学者也关注比特币的价格研究,如定价、价格预测(艾青,2016;孙坚,2018)、价格波动(许波,2015)和价格影响因素(陈豪,2015)。比特币的一些独特性质带来很多争议,例如:去中心化和有限供给性激发了学界对于货币创新的憧憬,也引发了有关比特币性质的争论;匿名性使比特币被许多违法行为所青睐,给监管带来困难;完全标准化等金融属性暗藏风险,也给洗钱和资本外逃带来便利,吸引了监管层和学者的关注。

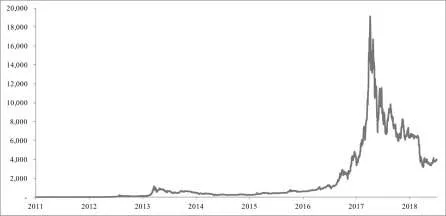

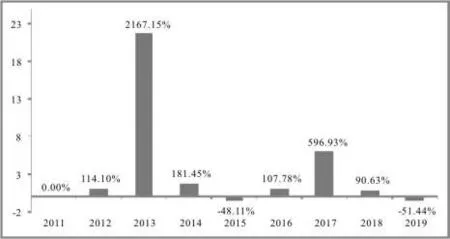

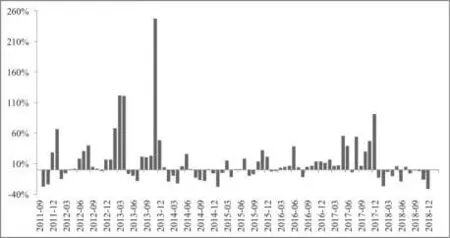

在过去的几年里,比特币的价格与成交量大幅上涨从2010年6月的几美分到2017年12月的最高点近2万美元。2013年比特币年均价格的涨幅达到21.67倍,2017年涨幅也接近6倍,月均价格的涨幅最高达到2.47倍(参见图1)。比特币的总市值最高达到3265.02亿美元,仅场内交易的日成交量就曾达到238.41亿美元的峰值(CoinMarketCap),而更大规模的交易隐匿在场外。

图1 比特币历史价格走势(美元)

图2 比特币年均价格涨幅

图3 比特币月均格涨幅

有关比特币的属性界定和如何监管问题,争论持久且无定论。比特币的匿名性与去中心化的特点使得政府监管困难,逐渐受到逃税者、洗钱者、非法交易者和资本外逃者的青睐,给禁止非法交易、反洗钱、税务稽查、资本管制带来极大挑战。虽然各国出台了多项措施以打击借助比特币进行的违法犯罪行为,但收效甚微。2017年9月,我国监管当局掀起针对所有数字货币的监管风暴,关停了境内所有的数字货币交易所。然而,由于比特币的上述特性,全面的封杀仅对场内交易有效,对场外交易无能为力,且他国监管的松懈对我国的数字货币监管形成潜在威胁。有研究指出,相当比例的比特币用户、持有量和交易量与非法交易有关(Foley et al.,2018),非法交易甚至被认为是推高比特币价格的主要因素(Yelowitz and Matthew,2014)。

在这一背景下,对比特币的发展进行持续的关注,对于稳定金融秩序和化解金融风险具有重要意义。本文从属性之争、原罪乱象与全球监管三个层面,梳理了比特币的前沿动向。

二、比特币的属性之争

郝芮琳和陈享光(2018)指出,在某种程度上现代货币的局限性催生了比特币。自诞生以来,有关比特币属性的争论始终伴随着它的发展,各国监管部门对比特币的属性定位也存在着较大差异。

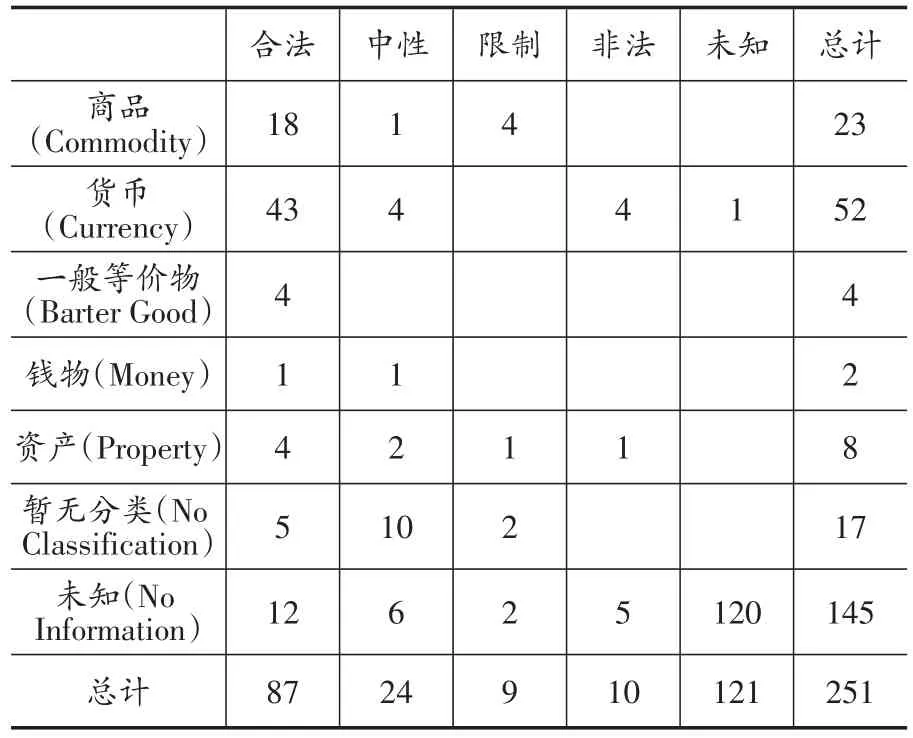

表1 各个国家对比特币属性及合法性的分类统计

从表1可以看出,在所有参与统计的89个国家和地区(剔除对其属性暂无分类和未知的样本)中,共有23个国家和地区定义比特币为商品,占比为25.84%。而将其定义为一般等价物、货币及钱物的国家和地区有58个,占比65.17%。另有8个国家和地区将比特币定义为资产。

不少学者从货币的本质出发,分析比特币是否是货币、是不是理想的货币。在是与不是的问题上,主流声音是否定的,认为比特币应被定义为商品(贾丽平,2013;夏建邦,2017)。有学者认为比特币既不是货币也不是商品,仅仅是投机品(李翀,2015)。包亦骅(2018)基于我国现行法律体系和民法研究中的虚拟财产的概念,主张定义比特币为新型权利的虚拟财产。大部分学者认为比特币具备了货币的主要职能(贾丽平,2013;赵天书,2017;邓翔予,2017;衣丰,2017)。Garratt and Wallace(2018)和Schilling and Uhlig(2018)在各自构建的理论模型中,将比特币作为货币引入,甚至有人考虑将比特币作为全新的支付系统和货币系统(Weber,2014;王晟,2017),还有一些学者认为国家政权可以基于区块链技术,参照比特币来发行新型数字法币(王晟,2016),也有研究参照欧洲中央银行按照流通情况对虚拟货币的分类来证明比特币是双向型虚拟货币。双向型虚拟货币指的是既可购买虚拟服务也可购买实体商品的虚拟货币。

有关比特币是不是货币这一问题,争议的一个核心是,比特币是否具有价值和使用价值。一些学者否认比特币的挖矿行为会赋予比特币价值与使用价值,因为比特币挖矿所需要的矿机、电力和时间都属于无效劳动,不能转化为比特币的价值。人们认可比特币只因为使用比特币可以交换其他商品,其他商品具有使用价值,或者仅仅因为比特币的升值预期(李翀,2015;王娜,2017)。而另外的学者认为,比特币挖矿的投入与黄金开采所消耗的社会必要劳动时间类似,后者固化于黄金内使其具有价值,而前者固化于比特币内,同样使其具有价值(贾丽平,2013)。但大部分学者还是认同“比特币的价值并没有受到广泛认可”这一观点。

在好与不好的问题上,主流观点倾向于否定答案。比特币的发行完全独立,脱离了国家控制,会造成物价水平、货币政策、铸币税收益与货币控制权等方面的问题(王晟,2016;赵天书,2017;王晟,2017;李维东,2018)。赵天书(2017)认为,若将比特币作为货币,还存在许多法律问题,如从所有权角度看,比特币拥有者拥有的是密钥地址而不是比特币本身,比特币的所有权难以界定实际载体。一些学者批评,比特币会带来金融风险,给控制非法交易、反洗钱和反逃税避税方面的监管带来难度(李靖和周文娟,2016;王寰,2018),但这并不是比特币的原罪,这些问题可以通过技术监管来克服(赵天书,2017)。王晟(2017)则提出,比特币更适合于小型经济体和币值不稳的国家,因为可以获得稳定的货币供给预期。

总体来说,比特币的弊大于利,比特币去中心化发行和总供给量有限的特点,为未来货币电子化提供了若干有意义的借鉴(李秀辉,2016;衣丰,2017),为法定数字货币带来了灵感(易宪容,2018),但它终究不是一个理想的货币形式,也不适合作为货币而存在,更难以取代法币(杨岚婷,2017;赵俊豪,2018)。

三、比特币原罪及乱象

作为去中心化的金融创新,比特币自身充满了各种风险,如投机盛行,比特币泡沫起舞(邓伟,2017;易宪容,2018),市场风险和价格风险频发(许波,2014;Osterrieder and Lorenz,2017);交易所和服务商频频跑路,充满信用风险(Abramova et al.,2016);操作失误后无法撤回和追踪,有操作风险隐患(Walch,2015)等。

比特币的匿名化、去中心化和标准化等特点使得政府监管困难,逐渐受到逃税者、洗钱者、非法交易者和资本外逃者的青睐。BitcoinFog和HelixMixer等网站甚至提供比特币洗钱服务。比特币流行于暗网交易,给查处和追踪带来了难度,据Foley et al.(2018)统计,2013~2017年期间曾运营的暗网黑市多达30余家。比特币也为病毒敲诈提供了便利。2017年5月,比特币勒索病毒WannaCry(Wanna Decryptor)肆虐网络,该病毒会高强度加密计算机存储文件,以被加密文件为要挟向用户勒索数量不等的比特币,国内多所大学的校园网遭受攻击,大量毕业生的论文资料惨遭损失,除了支付赎金,暂无其他方式挽救论文资料。截至2019年3月17日,WannaCry涉及案值已达10.52万美元,WannaCry三个用以接收赎金的比特币地址最新的比特币接收总额与市值统计见表2。

表2 比特币勒索病毒WannaCry接收赃款统计

比特币的这些原罪给执法机关对这类犯罪的防控、侦查和惩治都带来了很大的挑战。尽管各国先后出台各种措施以打击借助比特币的违法犯罪行为,但收效甚微。Foley et al.(2018)借助比特币的技术特性,构建比特币交易网络,并利用网络聚类(Cluster Analysis)和侦测控制(DCE)估算方法,测算利用比特币进行非法活动的比例,结论显示高达25%的比特币用户从事非法活动;按交易频次计算,约50%的比特币交易与非法活动相关,另有20%的比特币交易量和51%的比特币持有量,与非法活动相关。Yelowitz and Matthew(2014)也认为非法行为参与者是推高比特币热度的主要群体之一。一些学者基于技术角度,探讨对非法交易的追踪与监管(高峰等,2017)。

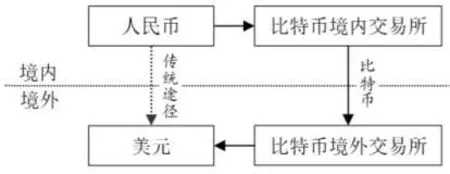

另有研究指出,存在通过比特币进行资本外逃的现象。张瑜峡(2018)比喻比特币为“换汇的地下高速公路”。具体的实施路径是,在境内交易所使用人民币购买比特币,并转账到境外交易所的比特币账户,出售,获得境外他国货币(参见图3)。相比传统途径,比特币途径成本低、速度快。虽然在各国出台各种监管政策后,比特币的交易平台也需要身份证明、资金来源合法性证明等一系列认证材料,以满足KYC(Know Your Customer)监管要求,但成效有限。

图4 传统渠道和比特币渠道资本外逃路径示意图

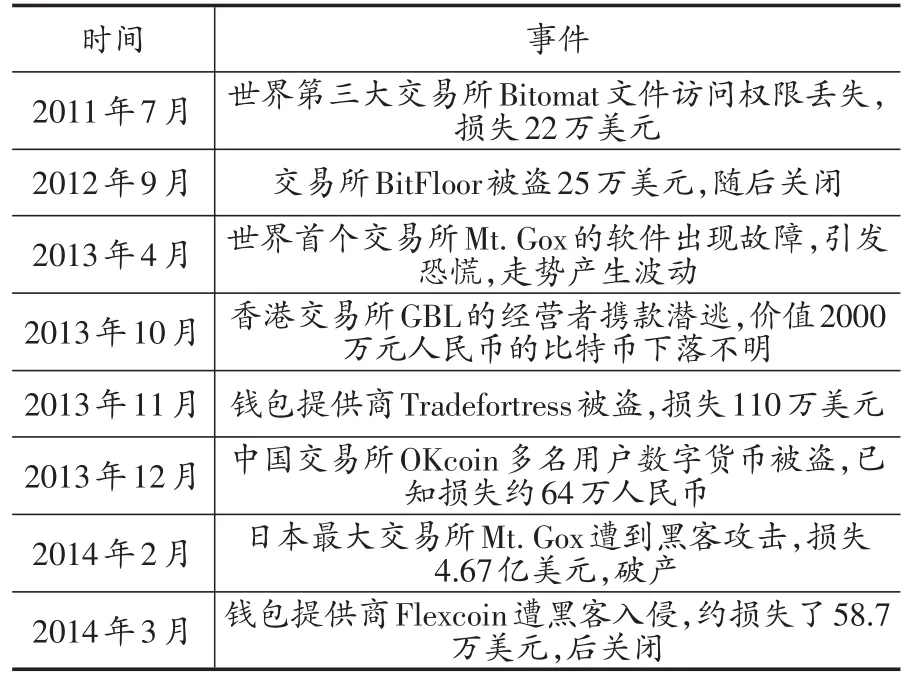

完全标准化的特性则赋予了比特币独特的金融属性,也带来了许多乱象。国内外曾经存在或仍存续的交易所成百上千,日交易量总和在近百亿美元规模,但很多交易所缺乏监管,风控体系不完善,发生过各类风险事件,成为网络黑客攻击的重点,对金融稳定构成威胁。见表3。

表3 比特币服务商遭遇的损失事件统计

续表3

在2017年我国掀起数字货币监管风暴以前,有很多比特币交易所存在虚构成交量、进行恶意价格操纵等不正当竞争现象。还有许多交易所违规开展比特币衍生品业务,推出比特币理财、期货和期权产品,支持杠杆交易,使比特币愈发标准化、市场化、规模化,在比特币的狂潮下,催生了比特币投机交易,助长了比特币泡沫(李秀辉,2016;邓伟,2017),给传统的金融体系带来不小的冲击。比特币的金融属性加之其匿名性、不易受管控等特性,使得比特币渐渐沦为违法行为的摇篮。

四、比特币的全球监管

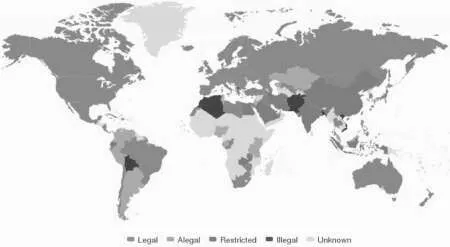

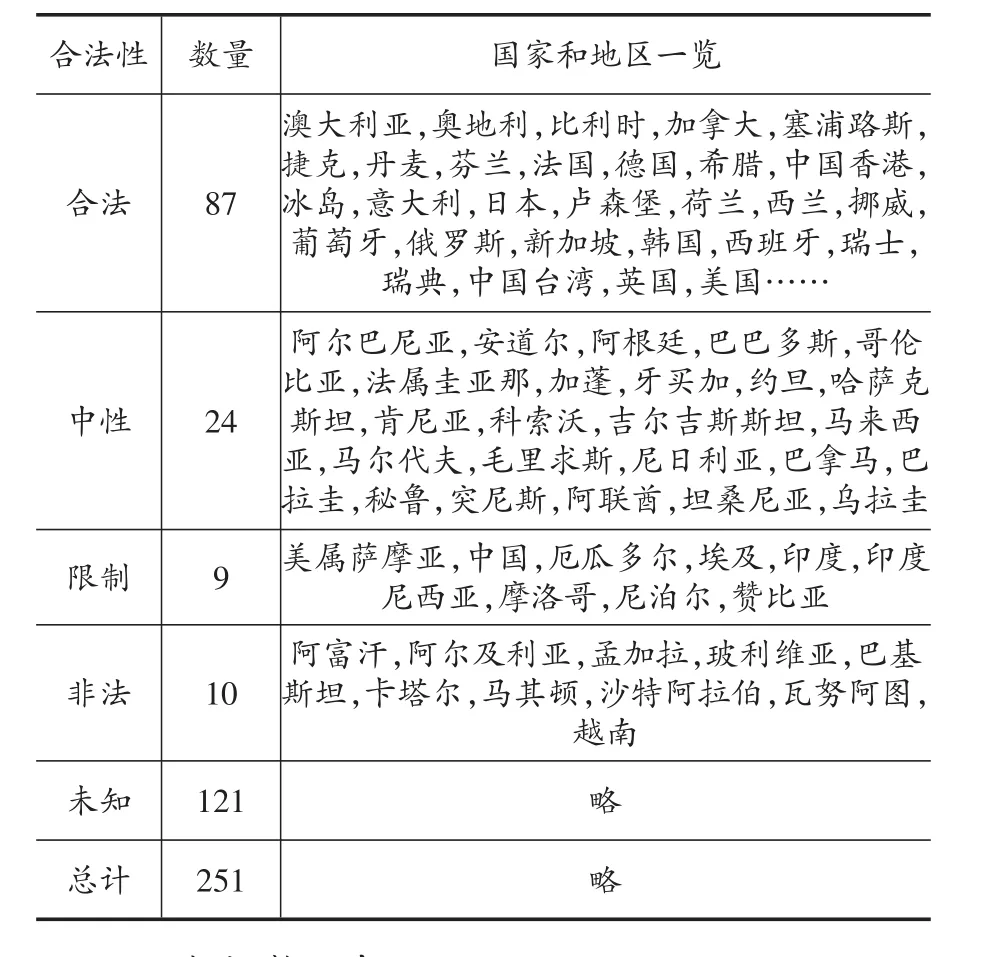

鉴于比特币存在的问题,近年来各国逐步加强了对比特币及其他数字货币的监管。例如美国,由财政部、国税局、证监会和金融犯罪执法网络介入监管,以交易平台为监管重点,要求对交易平台执行一系列监管措施(范薇等,2017),有学者认为这是一条较为理想的监管原则(樊云慧,2016)。各国家对比特币的监管态度分布如图5,合法性统计见表4。

图5 比特币在各个国家的合法性一览

表4 比特币在各个国家和地区的合法性统计

如表4所示,除去合法性未知的121个国家和地区,在130个国家和地区中,宣布比特币合法的有87个,占71.90%。从图5上来看,坚持比特币合法化的大都为发达国家和地区,而发展中国家则以禁止或限制为主。究其原因可能与发展中国家常常实行资本控制政策和固定汇率制度有关,认定比特币非法,便于维护资本控制政策和固定汇率制度。在长久的观察、多次的整顿以后,我国于2017年9月掀起监管风暴,全面封杀数字货币,关停境内所有数字货币交易所。中国的监管事件统计参见表5。

表5 中国对比特币的监管事件一览

2013年12月5日,中国人民银行等五部委发布《关于防范比特币风险的通知》,明确比特币为虚拟商品,否定了比特币的货币属性。此外该通知还要求金融机构不得参与和开展比特币相关业务。随着比特币的不断火爆,我国境内的若干家比特币交易所逐渐出现了反洗钱制度落实不严、虚构成交量以进行不正当竞争、恶意操纵价格、违规开展比特币衍生品业务等诸多乱象。为整治市场,规范交易所行为,我国监管机构于2017年初再度出手,掀起比特币及其他数字货币的监管风暴,在一季度采取了一系列措施。同年9月份,封杀了包括比特币在内的所有数字货币,关停了境内所有交易所。

五、结论

自诞生以来,比特币走过了第十个年头。在带来创新的同时,它也带来了无尽的争议和思考,冲击着传统的金融秩序和金融监管。有关其属性如何界定,监管方向如何明确,在世界范围内仍没有一个确定的答案。尽管比特币的热度在下降,但仍然存在利用比特币进行违法活动的现象,打击这类犯罪的形势依然严峻,比特币去中心化、匿名性等特点决定了它的监管注定是一场挑战。2017年9月,我国监管当局掀起针对所有数字货币的监管风暴,关停了境内的数字货币交易所,使比特币的场内交易在我国退出舞台。然而,数字货币在境外许多国家实现了合法化,场外交易仍然活跃,创新层出不穷,越来越多的稳定币不断涌现,使得数字货币的潜在风险集聚。对这一方面的风险防控工作应当加以重视,以应对数字货币层出不穷的创新,使监管工作紧跟发展前沿。应运用先进的技术手段,以法律法规为后盾,在严密监测的基础之上,扎牢数字货币市场上的监管之篱,从而有效稳定金融秩序、化解金融风险。