大分化时代 该如何投资银行股

五迷

今年的银行业整体不算平静的一年,先后有包商银行、锦州银行等风险事件发生,这是自银行重组改制以来没有发生过的。另外银行可以看成一只投资国民经济的母基金,而今年以来整个宏观经济的内外部形式都比较复杂,经济增速也有所放缓,汇率破七、猪通胀等又限制了货币政策的发挥。然而复杂的经济形式并没有使得银行的逾期贷款显著上升。另外,与各行各业一样,银行也已经进入了大的分化时代,不再是各领风骚三五年,而是强者恒强。今年以来,整个银行板块的涨幅为14.79%,但是各家银行的表现差距巨大。本文笔者将简要探讨,银行业的大分化时代,投资者该如何投资银行股。

不做零售业务的银行没有未来

从表1可以看到,整体四大行的业绩表现不如股份制和宁波银行,主要由于今年以来同业拆借利率一直处于低位,这对资金的净拆出方不利而对净拆入方有利。再加上理财新规后理财门槛下降,各家银行的负债成本均有较大幅度上升,而四大行承受了来自拆借利率低位和负债成本上升的双重压力。

另外,零售业务占优的银行无论是业绩还是股价表现都更加突出。如笔者投银行股,不买兴业是因为兴业的时代已经过去了。过去基建、地产的大时代也是表外和非标的大时代。整天盯着兴业比招行便宜多少,没多大意义。未来不做零售的银行根本就不用看了,因为政府部门和企业部门基本不加杠杆。

銀行股的分化不仅体现在业绩和股价上,也体现在估值上。整个银行板块的估值处于历史低位水平,但是几家优秀的银行估值并不低(见表2)。从表2可以看到,超过一倍市净率的只有招行、宁波银行、平安银行三家。尤其平安银行今年表现最为突出,连着几个季度的突出表现,市场已经开始按照零售银行的标准来给其估值。而民生银行仅0.62倍市净率。

同业拆解利率下降掩盖股份制银行负债成本上升

银行分化时代各家银行的具体情况又如何呢?负债成本大体上是一家银行核心竞争力的体现。银行的负债成本对应的是客户的收益,银行的负债成本越低说明客户的整体收益越低,那么为什么收益低客户不转移资产去寻求更高的收益呢?可能是他的结算、信用卡、贷款、理财、基金、保险、证券绑定行等都在这家银行,而之所以这些业务都在这家银行,可能是因为这家银行的服务好、活动多或者工资在这家银行代发等,从而转移成本较高。

整体来看谁能争取最多的活期存款,谁的竞争力越强,谁的资金成本就越低,而拥有更低的资金成本才能选择更优质的贷款客户,忍受更低的收益率,同时拥有较低的不良率。

从表3可以看到,四大行的负债成本均有较大幅度上升,尤其农行上升幅度最大,其资金成本相对工行建行已经没有优势,这对于买农业银行的朋友来说是一个不好的信号,如果随着理财门槛降低,农行乡镇网点不再带来低成本存款,那么由于乡镇贷款企业有限,乡镇网点将陷入亏损境地。

另外,从表3可以看到股份制的负债成本均为下降的,但是仔细去拆解会发现,股份制的存款成本也都是上升的。这就意味着整个银行业的负债成本已经开始抬升,只是因为同业拆借利率下降暂时掩盖了股份制银行负债成本上升的事实。负债成本上升,如果资产收益率不能相应上升,净息差就会呈现出收窄趋势。宁波银行的负债成本低于平安、兴业、民生等全国性股份制银行,这点是相当优秀的。

而从表4可以看出四大行由于负债成本上升,息差开始收窄,而股份制银行暂时占着拆借利率下降的甜头净息差均有所上升,招行的负债成本也有所上升,但是招行的净息差依然有较大幅度上升,这主要由于招行的零售贷款占比提升,而零售贷款的平均收益率高于公司贷款。宁波银行由于采用新的会计准则显示净息差有所下降。

四大行的痛苦即是股份制的快乐,但是一旦同业拆借利率进入上升周期,股份制银行也将承受来自存款成本上升和拆借利率上升的双重挤压。

分红预期提高或将提升银行股估值

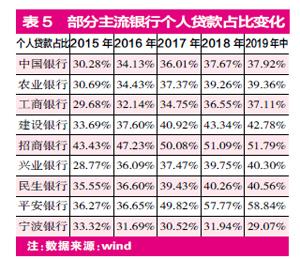

下面再来看下各家银行零售贷款的增速。

从表5的部分主流银行个人贷款占比变化数据可以发现一个规律,个人贷款的占比都是稳步提升的(宁波银行除外),这意味着个人贷款的增速是快过公司贷款的,如果仔细看过这些银行的报表,会发现房贷、信用卡贷款、消费贷的增速远快过资产的总体增速,这也与整个居民杠杠这几年快速上升的情况是一致的。另外可以看到这几家银行中,平安银行的贷款结构转变最为激烈,这也使得平安银行负债成本高企的情况下,依然能取得与招行媲美的净息差。

当然对平安银行这种高举高打的做法,笔者之前是持保留态度的,但是不妨碍市场兴奋的用零售银行来估值。零售贷款相对对公贷款的缺点是很难上规模,优点是风险足够分散,收益率够高,因此在负责成本不断提升的当下,零售贷款的占比提升尤为重要。平安银行的零售贷款规模已经上去,下一步要验证的就是高举高打下的不良生成情况。

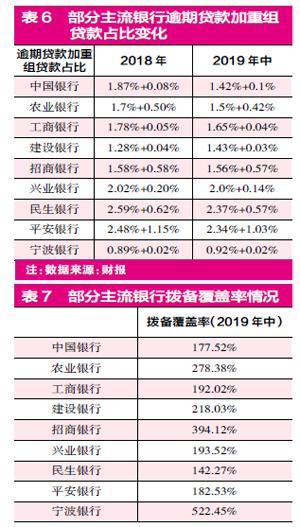

逾期贷款加重组贷款是资产质量变化的前瞻指标,从表6的部分主流银行逾期贷款加重组贷款占比变化数据可以看出,除建设银行和宁波银行的逾期贷款占比稍有上升外,其他几家银行逾期贷款与重组贷款占比均有下降。上述几家银行从报表上看似乎并没有显著受到经济增长放缓的影响。另外,宁波银行这里似乎是个特例,其逾期贷款比例显著低于其他银行,所以虽然宁波银行的净息差并不太高,但是其不良生成也少,似乎风控做的很好。原因可能是早期的员工持股。

此外,分红预期提高或将提升银行股估值。近期监管部门表示,银行的拨备覆盖率基本标准为150%,对于超过监管要求两倍以上,应视为存在隐藏利润的倾向,要对超额计提部分还原成未分配利润进行分配。消息一出拨备覆盖率超过300%的宁波银行、招商银行等大涨(见表7)。长期来看这个文件的意义在于,这个文件的出台是在银行股份划转社保后,社保表示不会减持,主要通过分红取得收益,所以这两条政策连起来看就很好理解了。如果分红提高是一项常规性的要求,那么银行股的估值确是有提升的理由,尤其对比港美股的银行股之后。

长期布局银行股首选招商、宁波银行

所以现阶段投资者如果布局银行股,笔者的看法:一是如果长期持有,笔者建议关注招行、宁波银行,长期赚的就是ROE的钱,招行零售行业的领先地位可以保持较高息差,宁波银行的风控可以保持较低的不良率,未来还会保持较高的ROE;二是中期笔者建议重点关注建行,建行是四大行里最好的,估值相对招行低很多,可以等等看是否有分红提升导致估值提升的机会;三是中短期笔者建议关注平安银行,平安依靠集团优势最近势头很猛,虽然有可能是放松了审核要求,但是在被证伪之前,股价的弹性会比较大。

(本文涉及个股仅做举例,不做买入和卖出推荐)