基于Eviews模型的中国经济杠杆率的影响因素研究

秦荣波

[摘 要]中国经济杠杆率维持在合理区间,对降低企业经营风险具有重要作用。深入研究经济杠杆率的影响因素,对推进供给侧结构性改革具有重大意义。运用Eviews模型,选取山东省8家非金融企业2006—2015年的相关数据,对影响杠杆率的多种因素进行研究。研究表明:营业利润率、工资和在建工程、银行依存度在短期内与杠杆率呈负相关,长期则相反;两项资金占用、企业规模在短期和长期均与杠杆率呈负相关;信贷投放在短期内与杠杆率呈正相关,长期则相反。

[关键词]非金融企业;杠杆率;Eviews模型

[DOI]10.13939/j.cnki.zgsc.2019.26.004

1 山东省高杠杆率行业的分布情况分析

本节参照车青玲(2015)等学者的相关研究,通过宏观杠杆率指标即GDP贷款占有量衡量山东省各行业(金融业除外)的杠杆率水平,分析山东省高杠杆率行业的分布情况。其中,行业的GDP贷款占有量公式为:

GDP贷款占有量=贷款余额/GDP(1)

在样本行业选择方面,参照《山东省统计年鉴》中的行业分类,选取截至2014年年末贷款余额在600万元以上的行业作为研究对象,包括农、林、牧、渔业,采矿业,制造业,电力、燃气及水的生产和供应业,建筑业,批发和零售业,交通运输、仓储和邮储业,房地产业,租赁和商务服务业,水利、环境和公共设施管理业。在样本年度选择方面,由于2011年以前的部分数据缺失,因此选取2011—2014年作为研究的时间段。2011—2014年山东省部分行业宏观杠杆率水平走势如图1所示。

从图1来看,截至2014年年末,山东省宏观杠杆率水平排在前3位的行业分别是制造业,批发和零售业,交通运输、仓储和邮储业。其中,制造业2011—2014年的平均宏观杠杆率为25.81%,在山东省各行业平均杠杆率中排名第1;批发和零售业2011—2014年的平均宏观杠杆率为7.59%,在山东省各行业平均杠杆率中排名第2;交通运输、仓储和邮储业2011—2014年的平均宏观杠杆率为4.85%,在山东省各行业平均杠杆率中排名第3。

从山东省所有样本行业2011—2014年的宏观杠杆率年度变化情况来看,50%样本行业的宏观杠杆率呈上升趋势,其中,批发和零售业的宏观杠杆率由2011年的4.3%上涨为2014年的7.59%,上浮113.02%;50%样本行业的宏观杠杆率整体呈下降趋势,并伴有阶段性上涨,其中,交通运输、仓储和邮储业由2011年的6.85%上涨为2014年的4.31%,下浮37.08%。

2 山东省8家非金融企业杠杆率的变化情况分析

本节以山东省8家非金融龙头企业为例,分析这些企业杠杆率水平的变化情况。在衡量指标上,以短期杠杆率和长期杠杆率两项指标衡量8家非金融龙头企业的短期和长期杠杆率水平。在样本年度上,选择2006—2015年作为研究的时间段。其中,企业的短期杠杆率和长期杠杆率计算公式分别如下:

短期杠杆率=流动性负债/流动性资产(2)

长期杠杆率=总负债/总资产(3)

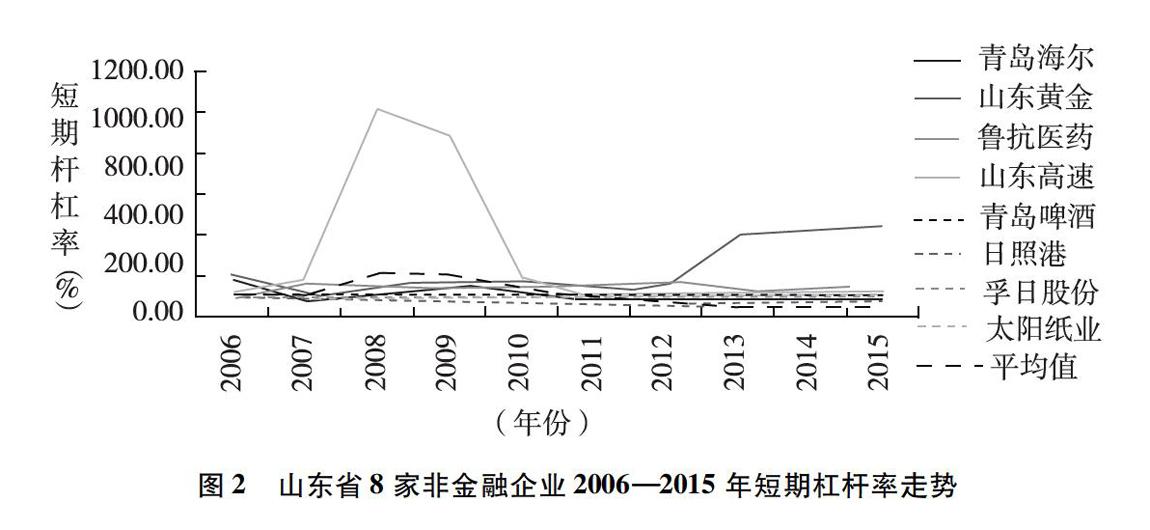

短期杠杆率和长期杠杆率可以从微观角度揭示企业杠杆率的年度变化情况。通过对山东省8家非金融龙头企业2006—2015年短期杠杆率的测算,得到山东省8家非金融龙头企业2006—2015年短期杠杆率走势,如图2所示。

从图2来看,山东省8家非金融龙头企业中,山东黄金和山东高速2006—2015年短期杠杆率的波动幅度较大,其中,山东高速短期杠杆率的最高值为2008年的1007.05%,最低值为2015年的40.53%,波动近24倍;其余6家企业短期杠杆率的变化相对平稳。

短期杠杆率整体维持在较高水平(年度平均短期杠杆率>100%)的企业主要有5家,包括山东高速、山东黄金、太阳纸业、孚日股份和日照港,分布在道路运输、有色金属矿采选业、造纸及纸制品、纺织、水上运输等行业。

从企业短期杠杆率的平均值看,其走势呈现出明显的阶段性特征,2006—2009年企业短期加杠杆现象明显,上升幅度达90.18%;2009—2011年企业短期去杠杆现象明显,下降幅度达107.86%;2011—2014年企业短期杠杆率有所回升,上升幅度为30.78%;2014—2015年企业短期杠杆率略有下降,但下降幅度不大。

通过对山东省8家非金融龙头企业2006—2015年长期杠杆率的测算,得到山东省8家非金融龙头企业2006—2015年长期杠杆率走势,如图3所示。

从图3来看,相较短期杠杆率,山东省8家非金融龙头企业2006—2015年长期杠杆率的波动幅度更小,走势更加平稳。其中,青岛海尔的波动幅度最为明显,其长期杠杆率的最高值为2011年的70.86%,最低值为2006年的25.33%,波动为1.8倍左右。

长期杠杆率整体维持在较高水平(年度平均长期杠杆率>50%)的企业主要有3家,包括太阳纸业、孚日股份和青岛海尔,分布在造纸及纸制品,纺织,电气机械和器材制造业等行业。

从企业长期杠杆率的平均值看,企业长期杠杆率在43.96%~55.17%的范围波动。2006—2008年企业长期杠杆率有所上升,幅度为3.02%;2008—2009年企业长期杠杆率略微下降,幅度为0.02;2009—2013年企业长期杠杆率上升较明显,幅度为8.21%;2013—2015年企业长期杠杆率有所下降,幅度为3.12%。

3 山东省8家非金融企业同国外名企杠杆率水平的对比性分析

本节将在全球范围内选取8家国外名企(同行业中的领军企业)同山东省8家非金融企業进行对比,分析同类型、同行业间企业长期杠杆率水平的差异。

由于2015年部分数据缺失,因此,选取这些企业截至2014年年底的相关数据测算短期杠杆率和长期杠杆率,根据杠杆率水平的差异进行对比性分析。2014年山东省8家非金融企业同国外名企杠杆率水平的对比分析如图4所示。

从图4分企业看,与国外同类型领军企业相比,山东省8家非金融企业的短期杠杆率水平显著要高,短期债务偿还能力较弱,去杠杆压力较大;长期杠杆率相对较高的占到50%,高于最优杠杆率水平的占到了62.5%,长期债务偿还能力适中,杠杆率水平有进一步优化空间。

4 中国经济杠杆率的影响因素研究——以山东省8家非金融企业为例

4.1 样本及变量选择

本文的样本企业为山东省8家非金融类、代表性企业,涵盖了纺织、造纸、道路运输等多个行业。由于部分年份样本企业的数据缺失,因此選取了样本企业2006—2015年的相关数据作为实证的样本数据,样本数据共有640个观测值。

结合山东省上市企业的实际经营情况和国内外相关学者对杠杆率问题的研究,本文将被解释变量设定为企业的杠杆率,包括短期杠杆率(Slev)和长期杠杆率(Llev)。

上市企业贷款的主要用途为日常经营过程中的流动资金周转,包括扩大生产规模、支付职工工资和购买原材料等。归还贷款的资金主要是企业经营所得,但在经济下行期间,企业的经营能力和偿债能力有所减弱,资金压力有所增加。

同时,山东省的信贷投放政策、企业过去年份的借款量等指标预计将对企业短期和长期杠杆率产生一定影响。参考Lars Norden(2013)、朴哲范(2013)等学者的相关研究,将解释变量设定为营业利润率(OM)、两项资金占用率(TW)、工资和在建工程(WI)、企业规模(SC)、银行依存度(BD)和信贷投放(MP)。变量定义如表1所示。

4.2 描述性统计

由图5看出,截至2015年年末,山东省GDP贷款占有量达93.75%,样本企业平均短期杠杆率达134.08%、长期杠杆率达52.05%。

从宏观角度来看,山东省杠杆率(即山东省GDP贷款占有量)增幅较大,2006—2015年,其上升幅度达30.69%。从微观角度来看,山东省加杠杆现象较为明显,但平均短期杠杆率仍维持在较高水平,2006—2015年,企业短期杠杆率上升幅度达7.34%,长期杠杆率上升幅度达18.41%。自2011年以来,企业的短期杠杆率整体保持了上升趋势,长期杠杆率自2010年以来维持在50%以上。2014—2015年,企业杠杆率有所下降,但降幅不明显。

4.3 实证分析

样本期间固定效应不变参数模型的回归结果如表2所示。因变量Slev、Llev与自变量间的R-squared值分别为0.94、0.97,Adjust R-squared的值分别为0.93、0.96,表明模型的拟合效果相当好,且不同的自变量对不同时期的杠杆率的影响效果不同。分变量来看:

(1)营业利润率(OM)。营业利润率指标对短期杠杆率和长期杠杆率的影响极为显著。短期内,营业利润率的提升将降低短期杠杆率,原因可能是部分企业偏向于用短期的营业利润偿还短期流动负债,流动性负债的减少导致短期杠杆率下降,这种影响极为显著。长期内,营业利润率的提升将提高长期杠杆率,这与企业的长期决策相关,随着营业利润的提升,企业将在长期内扩大负债规模以获取更多营业利润,总负债的增加将导致长期杠杆率下降,这种影响极为显著。

(2)两项资金占用(TW)。两项资金占用指标对短期杠杆率和长期杠杆率的影响极为显著。两项资金占用的增加将会显著降低企业短期杠杆率和长期杠杆率,原因可能是应收账款和产成品属于企业的流动性资产,企业应收账款和产成品的增加短期内将会增加企业的流动性资产,长期内将会增加企业的总资产。因此,两项资金占用指标与短期杠杆率和长期杠杆率呈负相关关系,这种影响极为显著。

(3)工资和在建工程(WI)。工资和在建工程指标对短期杠杆率和长期杠杆率的影响极为显著。短期内,工资和在建工程的增加将会降低企业的短期杠杆率和长期杠杆率,原因可能是企业短期内偿还流动性负债的压力较大,并且企业工资的扩张幅度有限,导致工资增长造成流动性负债的增加抵不上企业偿还债务造成流动性负债的减少,这种影响极为显著;长期内在建工程的扩张明显,超过了工资的扩张幅度,造成企业总负债的变化相较总资产的变化不显著,这种影响极其显著。

(4)企业规模(SC)。企业规模指标对短期杠杆率和长期杠杆率的影响极为显著。企业规模的增加将会降低企业的短期杠杆率和长期杠杆率,原因可能是短期内在当前融资方式下,固定资产作为企业获取贷款的抵押物,其规模增加将会增加企业的流动性负债,但随着企业融资方式的多元化,依靠固定资产抵押方式获取贷款的比例逐步缩小,企业偿还流动性负债的规模超过了固定资产增加导致流动性负债增加规模,流动性负债仍呈减少态势,短期杠杆率有所下降,这种影响极为显著;长期内固定资产的增加将会增加企业的总资产,总资产的变动幅度超过总负债的变动幅度,长期杠杆率有所下降,这种影响极为显著。

(5)银行依存度(BD)。银行依存度指标对短期杠杆率的影响不显著,对长期杠杆率的影响极为显著。银行依存度的增加将会降低短期杠杆率,提升长期杠杆率,原因可能是企业对长期贷款的需求大于对短期流动性贷款需求,流动性贷款多用于企业“应急”,“急用急还”特征显著,而长期贷款则是企业出于长远规划的考虑,扩大负债规模满足经营管理需求。因此,银行依存度的上升短期内反而会降低杠杆率,但这种影响并不显著;长期内则会提升杠杆率,这种影响极为显著。

(6)信贷投放(MP)。信贷投放指标对短期杠杆率的影响极为显著,对长期杠杆率的影响极为显著。信贷投放的增加会提升短期杠杆率,降低长期杠杆率,原因可能是短期内信贷投放的增加会释放经济“宽松”信号,企业偏向于扩大流动性负债规模,而长期内企业的融资决策更加理性。因此,信贷投放的增加,短期内会提升杠杆率,这种影响极为显著;长期内会降低杠杆率,这种影响极为显著。

5 相关政策建议

第一,兼顾运用货币政策和宏观审慎政策。宽松的货币政策对刺激经济稳增长具有显著作用,但会提升企业的杠杆率水平。因此,优化企业的杠杆率水平,应继续实施稳健性的货币政策,弱化数量管制策略。应更多采用汇率和利率政策调节社会融资需求和规模,引导社会信贷规模合理增长,维持广义货币增速在合理区间内变动,逐步降低企业的债务杠杆。同时,应搭配运用宏观审慎政策,帮助企业抑制杠杆率水平的过快增长,可能的措施包括对于银行外汇敞口更高的资本金要求(增加风险系数)。

第二,充分发挥消费对经济稳增长的贡献。如果经济增速能够维持一定程度或有所增加,将有利于降低非金融企业的杠杆率,但依靠投资方式拉动经济增长会潜在增加企业的杠杆率水平。因此,应充分发挥消费对经济稳增长的作用,发展汽车、家电和信用卡等消费型金融业务,增强居民消费能力,提升居民消费意愿,努力将消费打造成经济的新增长点。

第三,鼓励企业借助资本市场扩大股权融资。企业通过间接融资扩大负债将会提升企业杠杆率水平,企业面临的债务风险逐步累积,而通过股权市场融资一定程度上会降低企业的杠杆率。因此,应丰富资本市场产品种类,完善资本市场产品结构,完善全国中小企业股份转让系统,发展多层次资本市场,增强主板、中小板、创业板和新三板市场的融资功能,鼓励企业借助资本市场扩大股权融资,稳步降低杠杆率水平。

第四,努力提高全社会的资产周转速度。企业的杠杆率与营业利润率、企业规模等因素关系密切,企业经营管理能力的下降会降低企业的资产周转速度,而企业周转速度的下降又会进一步减弱企业的经营管理能力。因此,应加快资产证券化推进速度和力度,盘活企业的实物资产、无形资产和未来预期收益等存量资产,提高企业资金的回流速度,提升企业的经营管理能力,逐步降低企业的杠杆率水平。

参考文献:

[1]倪铮,魏山巍.关于我国公司债务融资的实证研究[J].金融研究,2006(8):20-22.

[2]車青玲.非金融企业杠杆率波动及影响因素研究[J].华北金融,2015(5):9-13.

[3]LARS NORDEN,STEFAN VAN KAMPEN.Corporate leverage and the collateral channel[J].Journal of Banking & Finance,2011,37(12):5062-5072.

[4]冯晓琪,朴哲范.上市公司杠杆率动态变化及影响因素——基于制造业的面板数据实证分析[J].哈尔滨金融学院学报,2013(6):19-22.