发展实体经济与金融创新研究

朱军

摘要:改革开放以后,中国经济高速发展,近年来金融业也逐渐崭露头角,但当前金融业的良好态势并没有很好地支持实体经济发展。本文首先理论上论述金融发展、金融创新和实体经济的关系,通过运用1990—2016年的时间序列数据,实证分析了金融创新是通过促进金融发展来间接促进实体经济的增长的路径,并提出一些政策建议。

关键词:金融发展;金融创新;实体经济发展

一、引言

金融创新的含义,目前国内外尚无统一的解释。有关金融创新的定义,大多是根据美籍奥地利著名经济学家熊彼特(Joseph Alois Schumpeter,1883~1950)的观点衍生而来。熊彼特于1912年在其成名作《经济发展理论》(Theory of Economic Development)中对创新所下的定义是:创新是指新的生产函数的建立,也就是企业家对企业要素实行新的组合。金融创新是金融领域内各种要素之间的重新组合。狭义的金融创新是金融创新主要指技术、产品等方面的创新,以1961年美国花旗银行首次推出的大额可转让定期存单(CD)为典型标志。广义的金融创新是发生在金融领域的一切形式的创新活动,包括金融制度的创新、体制创新、机构创新、管理创新、服务创新、技术创新和产品创新等。

目前我国正处于金融分业向金融混业过渡的初期阶段,现阶段金融创新以突破管制和监管套利为主要特征,严格的外部监管带动监管制度不断完善,并使金融风险保持在可控范围。从未来看,以风险管理为核心的金融创新将成为金融混业发展的主要推动力。

二、金融发展和金融创新

(一)金融发展现状

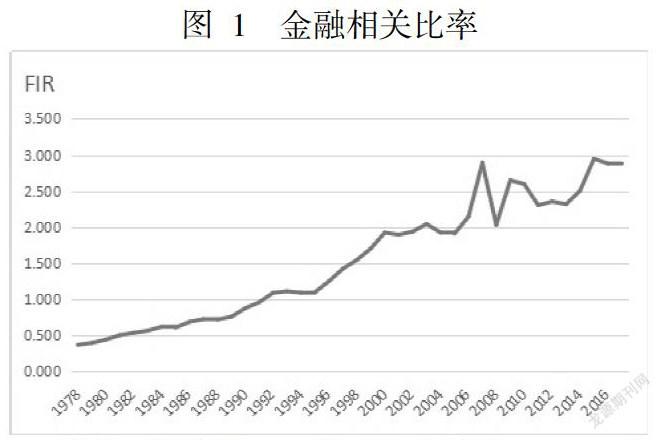

1.金融相关比率

金融相关比率是指“某一时点上现存金融资产总额与国民财富之比”,主要衡量一国的经济金融化程度。公式表示为:FIR=金融资产总额/GDP(金融资产总量=现金+存款+股票市值+债券市值+保费收入)

FIR反映一国经济金融化水平,戈德史密斯任务,随着金融的发展,金融相关比率上升,但FIR不会无止境上升,大多数国家稳定在1.5倍左右。中国的具体情况如下图 1 所示。

由图 1 可得,中国的FIR处于上升趋势,2007和2015年接近最高值300%。从总量上看,中国通过FIR显示的金融深化是显著的;但从结构上看,支撑FIR上升的因素主要是现金和存款,而股票、债券占比低。

2.货币化率

麦金龙认为,衡量一国金融增长时,主要使用货币化率指标,依此衡量一国经济货币化程度。公式表示为:货币化率=M2/GDP,下图 2 表示我国的货币化率。

从货币化率的情况可以看出:1990—2016年,中国货币化率不断上升,由56.8%上升到208.4%,上升的速度超过西方发达国家。货币化率过高,并不能完全反映一国金融发展水平高。近几年来中国货币化率超过西方发达国家,这一反常现象的真正原因在于金融抑制政策使得其他非货币投资工具难以发展,中国金融体系不完善,银行业占主导地位,投融资活动严重依赖商业银行,使金融风险高度集中于银行体系。中国货币化率过高的同时,伴随着不发达的金融市场,说明中国经济过分依赖货币性金融资产的推动,容易出现通货膨胀。

(二)金融发展和金融创新实证分析

首先对两者进行格兰杰检验,结果表明金融创新是金融发展的格兰杰原因,而金融发展不是金融创新的格兰杰原因。所以可以根据金融创新来预测金融发展的程度,将金融创新(IFII)设定为被解释变量,金融发展(IFIR)设定为解释变量,实证分析如下图 3 所示。

由图 3 可得,金融创新与金融发展显著的正相关,金融创新度每提高一个百分点,金融发展就提高98.3%。金融创新为金融发展提供了深厚而广泛的微观基础,是推动金融发展的最为直接的动力。

三、金融创新对实体经济发展影响的实证分析

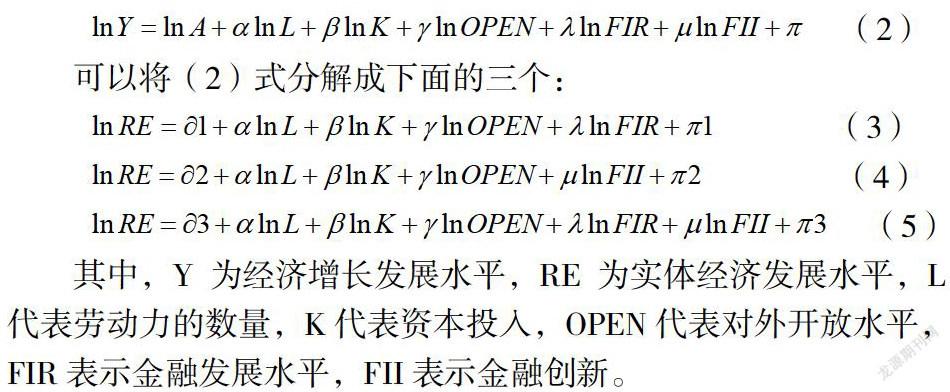

(一)模型设定

为实证检验金融发展对经济增长和实体经济的影响,我们对Cobb~Douglas生产函数进行了修正,参考Shan(2005)的做法,将金融发展变量引入模型中,并考虑外开放水平的影响,我们建立如下回归方程:

其中,Y为经济增长发展水平,RE为实体经济发展水平,L代表劳动力的数量,K代表资本投入,OPEN代表对外开放水平,FIR表示金融发展水平,FII表示金融创新。

(二)变量定义

1.被解释变量。刘金全(2004)、兰日旭和张永强(2011)的研究中用GDP来表征实体经济发展水平,曹源芳(2008)用工业增加值表征实体经济发展水平,杨玲(2011)用居民消费价格指数和工业品出厂价格指数表征实体经济。可见,对实体经济进行衡量是个难点,现有文獻对实体经济的度量方法也存在较大差异,都是采用一些相似的变量来表征实体经济。基于前文从产业层面对实体经济的界定,本文对被解释变量衡量的具体做法是:将金融业和房地产业以外的其它产业均视为是实体经济,用GDP减去金融业和房地产业的产值得到实体经济发展水平,经济增长用人均GDP来表征。实体经济和人均 GDP数据均以1978年为基期进行价格指数平减,并取自然对数,用RE表示。数据来源于历年的《中国统计年鉴》。

2.解释变量。国内学者对金融发展的度量大多参考 Goldsmith(1969)、Mckinnon(1973)和Kingand Levine(1993)等学者的研究,衡量方法主要有两种:一是用货币供给量占 GDP 的比重来表示金融发展水平(Mckinnon,1973);另一种方法(也是较为常用的方法)是用金融机构存贷款总额占GDP的比重来表示金融发展水平(陆静,2012)。这里采取后一种方法来衡量实体经济发展水平,即用各地区金融机构存贷款总额占GDP的比重来反映金融发展水平(FD)。劳动力用全国城镇就业人数表示,并对其取自然对数(L)。资本投入用各地区全社会固定资产投资总额减去房地产投资来表示,可以消除资本与金融发展和金融创新共线的问题,同样对其取自然对数(K)。对外开放用全国的进出口贸易总额表示,同样以1978 年为基期进行平减,并对其取自然对数(OPEN)。数据来源于历年的《中国统计年鉴》。

(三)实证结果分析

依此对上面设定的三个方程进行回归,可以得到如下图 4 所示的结果。

从上面的回归系数可以看出,劳动、资本、对外开放、金融发展和金融创新变量系数均为正,表明劳动、资本、对外开放、金融发展和金融创新对实体经济发展均具有正向影响。其中(1)和(3)可得,控制了劳动、资本和对外开放,金融发展水平可以在5%的显著水平对实体经济的发展具有促进作用;从(2)和(3)可以看出,金融创新对实体经济发展具有不显著的促进作用。金融创新通过促进金融发展水平的提高来促进实体经济的发展。

四、研究结论及启示

本研究以1990—2016年时间数列数据为样本,建立三个模型,在控制劳动、资本和对外开放因素后,通过实证研究了金融发展和金融创新对实体经济发展的影响,研究结果表明,金融发展对我国实体经济发展的影响显著正相关的,而金融创新服务实体经济主要是通过促进金融发展水平间接来服务实体经济的发展。

因此,金融发展、金融创新服务实体经济需要将金融发展与实体经济发展需求结合起来,金融发展服务实体经济,实体经济反馈金融发展;加强金融宏观调控,及时纠正金融与实体经济错配问题;进一步完善金融发展的机制,金融发展依据规章制度进行服务实体经济;支持金融创新,营造金融支持实体经济发展的良好氛围。

参考文献:

[1]喻平,李敏.金融创新能力的评价研究[J]当代经济管理,2007,(03):99-102.

[2]朱尔茜.基于因子分析的中国区域金融创新能力评价[J].武汉大学学报(哲学社会科学版),2013,66(03):85-89.

[3]蒋岳祥,蒋瑞波.区域金融创新:效率评价、环境影响与差异分析[J].浙江大学学报(人文社会科学版),2013,43(04):52-65.

[4]Beck T.Loayza R,Loayza N.Finance and the sourcesof growth[J].Journal of Financial Economics,2000,(58):261-300.

[5]蒋瑞波,蒋岳祥.区域金融创新与区域经济发展的实证研究[J].浙江学刊,2012,(5):157-162.

基金项目:

西南民族大學研究生创新型项目“金融创新服务实体经济发展”(编号:CX2019SP147)。

(作者单位:西南民族大学经济学院)