商誉的形成、减值测试及未来的会计处理预期

沈文文

摘 要商誉发生在企业并购活动中,不同会计准则体系下的处理方式差异巨大。在国内会计准则下,合并形成的商誉必须每年进行减值测试。一旦确认减值,商誉便形成资产价值损失。随着2018年A股上市公司密集发布商誉减值造成巨亏的公告,证券市场大幅波动,引起了财政部会计准则委员会等在内的广泛讨论。基于这种情况,本文通过国际间的会计处理方式的横向比较,探讨国内商誉未来的会计处理预期。

关键词商誉;减值测试;财政部会计准则委员

根据《企业会计准则》的定义:商誉是非同一控制下的企业合并成本大于被购买方各项可辨认资产、负债公允价值份额的差额。广泛的商誉还包括企业自身创造的商誉,如品牌价值等,但会计处理中不予确认[1]。

由于商誉的确认以公允价值为基础、和企业整体息息相关,因此无法辨认。与此同时,基于商誉发生在企业并购活动中,商誉的产生离不开企业的外延式增长战略。而企业并购不仅和企业自身的发展战略有关,和所在行业的生命周期同样密不可分,并购活动通常在行业的成长期和成熟期频繁发生。

商誉在形成后,会计上的确认一般体现在资产负债表中的非流动资产。按照《企业会计准则第8号—资产减值》的规定,由于难以独立产生现金流量,公司应自购买日起按照一贯、合理的方法将商誉的账面价值分摊至相关的资产组或资产组组合,并据此进行减值测试。根据证监会发布的《会计监管风险提示第8号—商誉减值》的说明,合并形成的商誉必须每年进行减值测试。一旦确认减值损失,商誉便形成资产价值损失,体现在企业利润表中的“营业总成本”中,直接冲减当年的利润,但不会影响企业的现金流。对于商誉相关信息的披露,同时体现在季报、半年报和年报中,由于企业一般在年终进行减值测试,商誉减值损失的信息通常在半年报、年报中披露。在商誉减值测试过程中,现金流量折现(DCF)是最常用的估值手段,由于估值参数的主观设定,随机性较强,所以商誉减值能在某一时间对企业收购标的的经营好坏、企业价值进行监测,但存在主观误差。

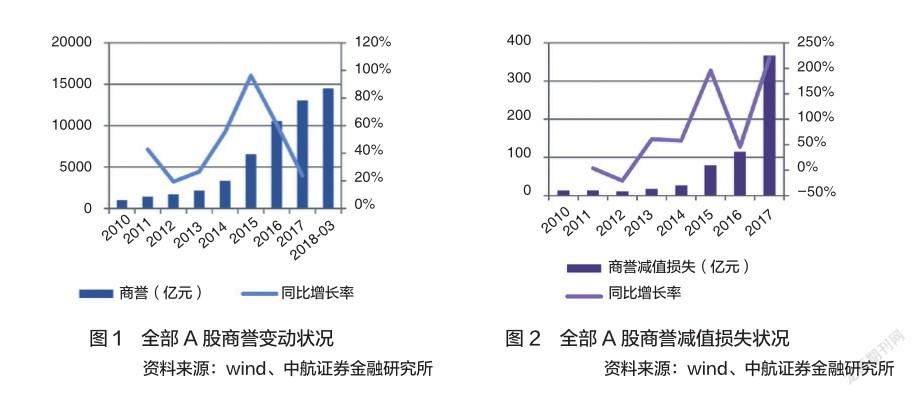

综合全部A股的数据,自2010年以来,商誉一直在增长,同比增长率从2012年之后开始反弹,并加速上升,在2015年达到短期峰值。商誉减值损失的走势和商誉几乎同步,但商誉减值损失在2017年的同比增长率突破了2015年的峰值。截至到2018年三季度的数据显示,全部A股的商誉规模达到1.45万亿元。尽管没有完整的信息披露,我们判断2018年商誉减值损失的趋势是一样的。在企业并购活动越来越多的情况下,对商誉的会计处理就显得尤为重要。通过冲减利润,商誉减值损失的确认会通过业绩来影响上市公司的股价走势。

我们在前面提到,企业的外延并购活动更多地发生在行业生命周期的成长期和成熟期,而行业生命周期的运转通常和宏观经济走势息息相关,在长周期里面同时存在短周期。随着GDP增速在下降通道中企稳预期的逐步兑现,商誉呈现出趋同的走势。不同于商誉,商誉减值损失的走势和GDP同比几乎呈现出完美的负相关关系。在经济和行业下行周期,由于无法兑现业绩或者经营环境恶化,企业估值向下反转的几率大幅增加,商誉减值损失的确认越来越频繁,同比快速增长也就在情理之中了。由于商誉减值损失的加速确认,过度悲观的预期常常会为下一輪的业绩增长奠定基础。

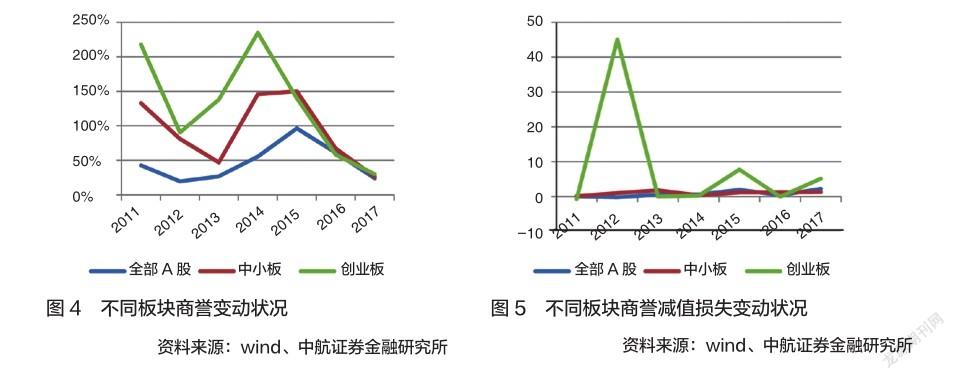

中小板和创业板作为中小上市公司的聚集地,经营风险显著高于主板。尤其是定位科技成长企业的创业板,上市公司的经营弹性更大。在2012年开启的创业板牛市中,为了在短期内做大做强上市公司,同时实现市值管理的目标,很多创业板公司选择粗放型的外延并购。尽管走势和全部A股一致,但商誉快速积累,提前埋下了商誉减值和业绩变脸的风险。对比中小板、创业板和全部A股的商誉减值损失走势,更加确认了在企业的经营杠杆快速提升之后,企业的经营成果会随之大幅波动。

具体到上市公司,2018年业绩预告净利润下限数据显示:后十位企业中,四家企业为中小创上市公司。排在末位的天神娱乐,2018年预告净利润下限-78亿元,高于上市公司同期市值,业绩爆雷的程度超乎想象。在78亿元的亏损中,商誉减值损失为48.14亿元。透过天神娱乐的并购成长路径,传媒行业作为2018年商誉减值损失的重灾区,可见一斑。

通过商誉的形成、减值测试的会计处理,我们不难发现虚拟特质突出的商誉是企业经营的隐性杠杆。在宏观经济向上的时候,能够加速并购主体的业绩兑现;在经济增速下滑、行业周期向下的时候,会快速放大企业的亏损、加剧业绩波动。在基本面投资逻辑逐步成为主流的今天,业绩波动势必会带来上市公司股价的宽幅震荡,助长投机的风气。由于商誉减值损失并不会影响企业的当期现金流量,因此,单纯作为资产减值损失的会计处理产生了越来越多的争议。

几乎在上市公司密集发布2018年业绩爆雷的同期,财政部会计准则委员会于2019年1月4日抛出了“商誉及减值损失会计处理”的议题,即《关于咨询委员对会计准则咨询论坛部分议题文件的反馈意见》。从讨论结果来看,多数委员同意根据企业并购效益的兑现进度,逐步减记商誉的账面价值。在商誉减记的基础上,采用类似无形资产的商誉摊销处理方式,以更及时、准确地反映企业商誉的资产属性,及其随着企业合并之后,商誉逐步消耗转化成为并购主体的经营成果的会计逻辑。随后于1月8日,财政部会计准则委员会发布了《关于咨询委员就商誉会计处理研讨意见的说明》,声明前期为专家研讨意见,商誉及减值的会计处理沿用现有方式。

商誉一直是会计处理的难题,不同会计准则体系下的处理方式差异巨大。即使在同一个国家,商誉的会计处理方式也并非一成不变。美国财务会计准则委员会曾经规定购买法下确认的商誉可以采用系统摊销和永久保留两种方式,系统摊销的期限是40年。日本企业在商誉处理上可以5年摊销或一次性冲销。国内企业的商誉处理一直和国际会计准则接轨,1996年财政部颁布的《企业会计准则-企业合并》规定:商誉在不超过10年的期限内采用直线法摊销处理;2007年之后,商誉改为在报告期末进行减值测试[2]。2018年上市公司密集巨亏、商誉减值的业绩预告导致资本市场短期大幅波动,整体来看全部A股的商誉占资产净值的比例依然保持在合理的范围内,创业板比重偏高。尽管商誉不断增长,成为外延型企业悬在头上的达摩克利斯之剑,然而随着宏观经济企稳、密集大幅度确认减值损失的概率在短周期内大幅下降,对企业的业绩波动“贡献”整体上是可控的。结合国际会计准则的发展趋势及发达国家的商誉处理方式,我们认为商誉的会计处理短期内仍会沿用现有的处理方式,长期看或存在灵活处理的可能。

参考文献

[1]杜兴强,桑士俊.中级财务会计(第三版)[M].沈阳:辽宁人民出版社,2009.

[2]胡宗阳.浅谈商誉减值会计处理[J].商情,2017(32):9.

(审稿:谢海洋 编辑:董璐)