时移事易:资本结构的动态调整

宫兴国 马永康

【摘要】对公司资本结构动态调整进行研究,发现财务赤字与资本结构调整速度的关系不符合预期,财务赤字公司对资本结构的调整更积极。同时,样本中财务赤字公司的平均投资支出水平也很高。在比较不同投资支出水平公司资本结构调整速度的差异时发现,投资支出高的公司资本结构调整速度更快。我国是世界上投资率最高的国家之一,这意味着我国企业在调整资本结构时面临着不同的约束条件,因此调整策略会有差异。财务赤字、投资支出高的公司能夠对资本结构进行更快速的调整,可能说明其对股权融资有更积极的偏好,而且发现有股权融资的公司资本结构调整速度更快。

【关键词】财务赤字;投资支出;资本结构动态调整;股权融资

【中图分类号】F275.1【文献标识码】A【文章编号】1004-0994(2019)22-00016-9

【基金项目】河北省社会科学基金项目“战略转型期河北省企业财务绩效评价及阶段性财务策略研究”(项目编号:HB19GL013)

一、引言

资本结构领域的文献汗牛充栋,然而我们果真已能视企业的资本结构如手中掌纹,纤毫毕见吗?经济学研究的核心假设是“理性人”,但是在不同的约束条件下,理性选择会有不同的表现形式,某一理论或研究结论的成立有赖于实现其存在所依据的约束条件。在Myers[1]将资本结构称为“迷”三十余载之后,资本结构领域的研究仍在不断革新。除却理论、方法上的进步,时代更易、事迹变迁也让理性人决策时依据的约束条件发生了改变,进而会有迥异的决策选择,对此所做的研究也就层出不穷。站在更广泛的社会科学的角度来看,正是社会科学研究对象的异质性所滋生的变异性,让社会科学研究在不同的社会分组和社会情境中各具风采[2]。

Shyam-Sunder等[3]设计的“财务赤字”指标,是内部现金流与投资支出等现金支出项目之间的差额,反映企业的外部融资需求。Byoun[4]将这一用于研究啄食理论的指标,用来解释基于动态权衡理论的资本结构调整,这是其研究的特别之处。对于资本结构领域的这两个重要的理论,Fama等[5]曾说:“也许不应再将权衡理论和啄食理论视为两条不相交的平行线,而应将两种理论都视为真理的一部分,它们各自诠释了融资决策的一个方面。”在Myers等[6]之于修正啄食理论以外,Myers[7]曾贡献于静态权衡理论,Myers[1]提出的“调整成本”则为动态权衡理论之滥觞。权衡理论和啄食理论原本是同源异流,Byoun[4]的实践可以说在一定程度上践行了Fama等[5]的期望。Byoun[4]认为,在股权融资成本高于债务融资成本的条件下,财务充裕的公司会为了保留未来的借款能力而偿还债务,并且也有能力更积极地降低负债率;财务赤字公司则会因有资金需求而选择筹集债务,从而提高资本结构中债务占比的速度会更快。

Shyam-Sunder等[3]以“财务赤字”指标为基础的研究,曾经先后被Chirinko等[8]、Frank等[9]学者质疑,其中的焦点是过分强调了企业对权益资金的厌恶。Shyam-Sunder等[3]设想,企业的管理者是不情愿使用股权融资的,因此资本结构中债务占比的降低主要依赖于企业内部产生的现金流。如果遇到资本结构失衡和陷入财务困境可能性较高的情况,企业虽然会考虑通过股权融资满足投资需要或偿付债务,但由于信息成本会导致股票的发行价格过低,企业仍会继续保持较高的负债率或者削减投资支出[1]。不过,Frank等[9]指出,股权融资在企业外源融资中的地位已举足轻重,甚至净股权融资已超过净债务融资;他们发现财务赤字公司更是较多地利用股权融资,净债务融资并不能满足其资金需求;他们认为财务赤字在资本结构决策的解释中只做了很小的贡献。即使对于债务资金,Lemmon等[10]认为,只有在不考虑借款能力时,企业才会更青睐于债务而非股权融资。Byoun[4]的结论是基于Shyam-Sunder等[3]的研究思路得出的,继承了其观点成立的约束条件,那么Frank等[9]所指出的这些局限,在Byoun[4]的研究中就仍然存在。

李彬[11]和甘丽凝等[12]的研究也让我们意识到,Byoun[4]的研究结论的成立可能有着特殊的约束条件。他们发现,投资支出较高的企业相比于投资支出低的企业,资本结构的调整速度会更快。同时,可发现在研究样本中,财务赤字公司的平均投资支出也明显高于财务充裕公司。既然如此,无论资本结构中债务占比高于目标值还是低于目标值,财务赤字公司对资本结构的调整速度也应当快于财务充裕公司才合理。我国是世界上投资率最高的国家之一,即使这一数据被部分学者认为高估了,经过调整之后的投资率也仍然高于多数发达国家。这一认识虽然不能够直接推断得出我国企业的投资支出高于发达国家企业,但是仍然有着较高的参考价值。这意味着我国的上市公司在进行资本结构管理时会面临不同的约束条件。企业的融资决策受影响的同时,相应的资本结构的调整速度也会表现出差异。

首先,本文对财务赤字和资本结构的动态调整做了研究,财务赤字公司在负债高于目标值时调整资本结构的速度更快,且与财务充裕公司调整速度的差异均在1%的水平上显著。在负债低于目标值的向上调整中,因为资本结构的衡量方式不同,所以调整速度也有差异。以总负债率衡量资本结构时,财务赤字公司调整速度略快于财务充裕公司;以有息负债率衡量资本结构时,财务赤字公司的调整速度则显著慢于财务充裕公司。

其次,考虑到与已有文献的研究方法和研究样本存在差异,对不同投资支出水平的企业的资本结构调整速度进行了比较。研究结果与李彬[11]和甘丽凝等[12]的结论一致,即投资支出高的公司调整资本结构的速度快于投资支出低的公司。而且与财务赤字分组相一致的是,总负债率和有息负债率这两种负债率向上的调整中仍存在差异,投资支出高的公司对总负债率的提高更积极,而对有息负债率的向上调整速度则慢于投资支出低的公司。

再次,既然财务赤字公司的平均投资支出水平较高,财务赤字和投资支出高的公司在资本结构中债务占比高于目标值时,对资本结构的调整都更快更积极,故猜想其利用了权益资金满足资金需要。通过比较采取了股权融资的公司和未采取股权融资公司的资本结构调整速度差异,发现前者的调整速度更快。

最后,要特别强调的是,在动态权衡理论中,资本结构的调整速度是同时受制于调整成本和调整收益的,而不是仅取决于调整成本。在理性人的权衡中,成本与收益是相依相存的,只有假设收益(成本)不变的情况下,才会只考虑成本(收益)。对于资本结构动态调整的研究,如果在分析经验结果时只考虑调整成本而不考虑调整收益,则分析难免会有失当。

二、理论分析

(一)理性人對资本结构的调整

林毅夫[13]认为,在经济学研究中最重要的是把握“理性”这个本体。啄食理论和动态权衡理论这两个在资本结构领域研究中很重要的理论,本质上仍然是以理性人假设为基础的。动态权衡理论强调企业会权衡调整资本结构的成本和收益,逐期实现向目标值的调整;而在Myers[7]的分析框架中,啄食理论的融资顺序也是企业在信息不对称的背景下,根据自身利益取舍选择的结果。决策人是理性的,也就是说“一个人在做决策时,在他所知的可能选择的方案中,总会做出他所认为最佳的选择。”理性人所做出的决策有差异,是因为他们所面对的约束条件不同。约束条件变化,理性人的决策也会改变。但是处于相同或相似情境中的理性人所做出的决策会有一定的共同性,通过分组可以归集这种共同性,而对差异性进行研究[2]。

对于资本结构中债务占比低于目标值的企业来说,如果企业内部产生的现金流能够满足自身的现金支出需要,他们可能只需要非常有限的债务资金,甚至可能会为保留未来的借款能力而进一步降低资本结构中债务占比。如果内部产生的现金流不能满足现金支出需要,进行债务融资会很自然地纳入理性人的考量之中。而且,由于其资本结构中债务占比低于目标值,对债务的承受能力也相对更高,在融资时便更可能偏好债务资金;股权融资则因为各方面的成本较高,所以被采用的可能性相对偏低。因此,对于资本结构中债务占比低于目标值的企业,财务赤字公司会比财务充裕公司对资本结构的调整更加积极。但当资本结构中债务占比高于目标值时,企业对债务的承受能力会下降,资本结构中债务占比越高,继续负债的成本越高,企业破产的可能性也就越大。在Byoun[4]的研究结论中,财务赤字公司在资本结构中债务占比低于目标值时所做的调整更积极,而在资本结构中债务占比高于目标值时,因为偿还债务的能力更低,所以对资本结构的调整速度要低于财务充裕公司。但是这一观点忽略了财务赤字公司完全可以通过使用权益资金来实现更快的对资本结构的调整,也就是更快地降低资本结构中债务占比。财务赤字是现金支出与其内部产生的现金流的差额,而现金支出中有相当一部分是企业的各类投资支出,所以很难将财务赤字视为外生变量。另外,设计“财务赤字”指标的目的是将研究样本进行分组,以凸显组间的差异性,从而取得符合理论预期的结果。

对于理性的企业来说,当其资本结构中债务占比高于目标值时,继续负债导致破产的可能性很高,在内部现金流不变的情况下,要么减少投资,要么引入权益资金。在选择前者的情况下,Byoun[4]的结论是可以成立的。这些公司要降低负债率,如果不引入权益资金,就只能依赖自身产生的现金流,而财务充裕公司是有优势的。另外,李稻葵等[14]发现,无论是境内投资率还是国民投资率,我国都远高于发达国家和新兴市场经济国家的当前水平。中国情景中企业投资和美国等发达国家的企业投资存在差异,也意味着企业在进行融资决策时会面临不同的约束条件,因而对资本结构的调整也会在一些情况下有不同的表现。投资的需要会驱使内部资金不足的公司寻求外部融资,在债务资金难以为继的情况下权益资金是最自然的选择。诚然,一些学者认为我国的资本市场不完善,限制了企业对股权资金的利用,但在研究方法无误、研究数据真实、已有的相关研究结论成立的情况下,这却是最可能的选择。为了验证这一点,本文预期有股权融资的企业对资本结构的调整更积极。

(二)资本结构调整速度的决定因素

权衡理论中进行权衡的主体是理性人,而要进行权衡,自然不可能只考虑成本而不考虑收益。在一些研究资本结构动态调整的文献中,有“资本结构的调整速度取决于调整成本”这类的表述。调整成本确实是企业调整资本结构的重要阻力,但是成本总是相对于收益而言的,所以不能只将调整成本视为影响资本结构调整速度的决定因素,而应该是调整成本和调整收益共同决定了企业对资本结构的调整速度。或者说,只有在调整收益不变的情况下,调整速度才会取决于调整成本。Faulkender等[15]举过一个简单但有效的例子:假设两家公司调整资本结构的成本一样,其他因素也处于同样的水平,但是A公司投资项目的预期净现值高于B公司,也就是说,A公司为满足投资需要而调整资本结构的调整收益高于B公司,这样,调整收益较高的A公司会比B公司更积极地调整资本结构。类似的观点黄继承等[16]也曾有过表述,只是并未作更详细的阐释。

从已有研究来看,很难说资本结构的调整速度仅取决于调整成本,企业在资本结构调整决策中只考虑成本而不考虑收益。例如,经济形势、宏观经济状况等因素会影响资本结构的调整速度[17];宏观冲击、经济周期对资本结构调整速度也有影响[18,19];市场化进程不同,资本结构的调整速度会有差异[20];政治关联与资本结构调整速度相关[21];放松利率管制可以抑制企业过度负债并加快资本结构调整速度[22];基于政策不确定性对资本结构动态调整的研究[23]。这类研究虽在此未能尽述,却足以表明企业在调整资本结构时,不可能置收益于不顾,而只根据调整成本决定对资本结构的调整。

经济学思想中一些有深度与活力的内容可能会迷失于传播之中。强调资本结构的调整速度同时受制于调整成本和调整收益,一是为了澄清本研究所用术语的定义;二是因为注意到有学者在对回归结果进行分析时,存在由于疏忽调整收益在资本结构调整中的角色,而做出可能不当的分析的情况。关于这一点,本文会在对经验结果的分析中进一步说明。

三、研究设计

(一)基本模型设定

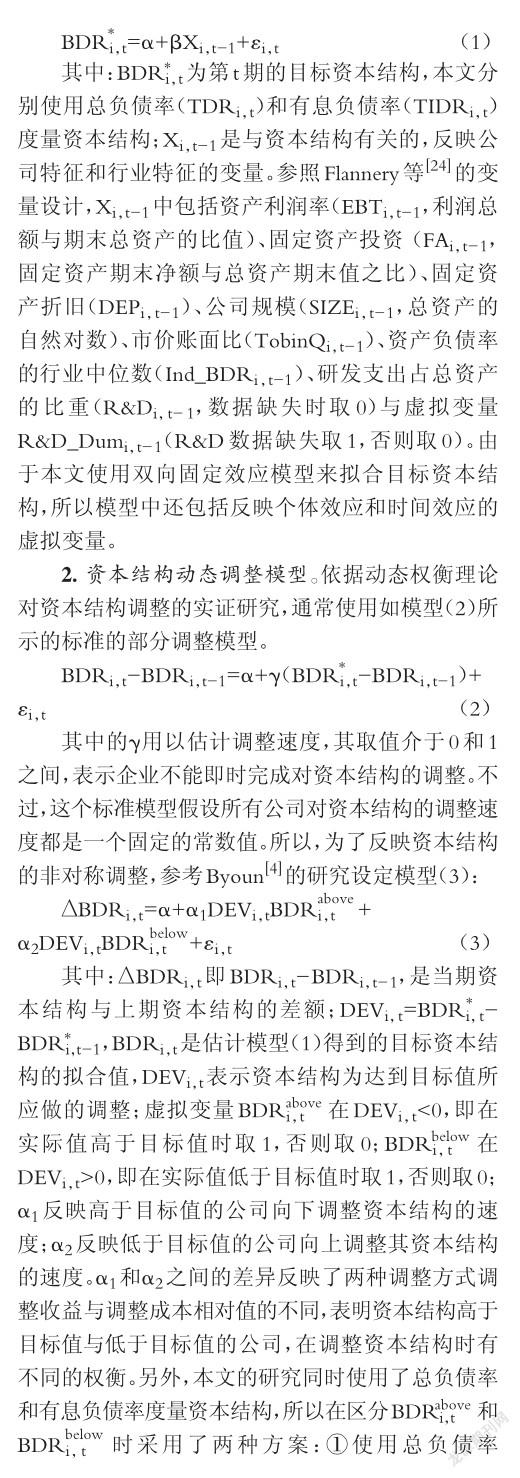

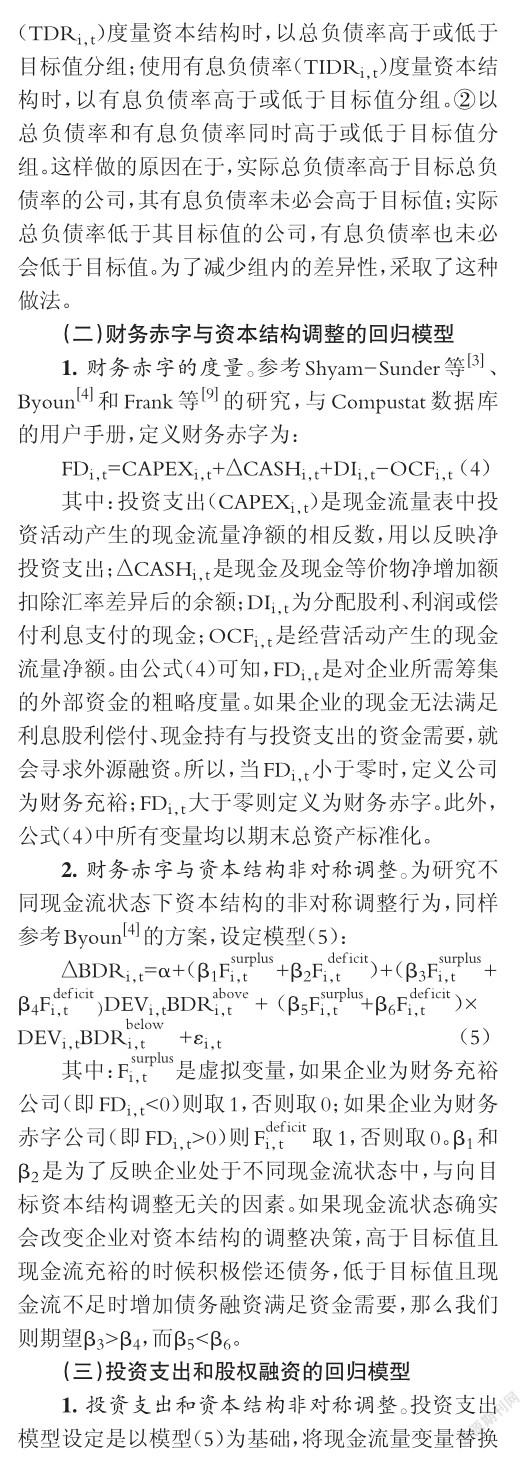

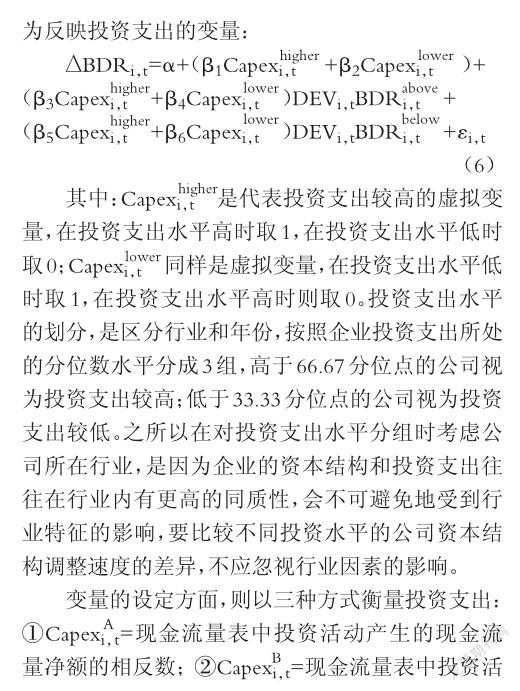

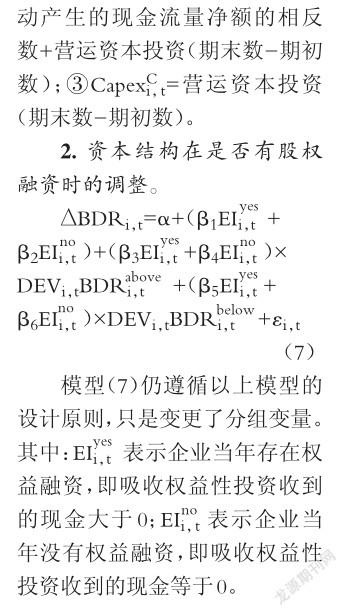

1.资本结构目标值。已有研究中较常使用的,是由一系列与目标资本结构相关的公司和行业特征变量来拟合不可观测的资本结构目标值[4,24]。参考Flannery等[24]的模型设计,本文采用如下模型衡量资本结构目标值:

四、樣本数据描述与资本结构目标值

(一)样本数据

本文以2007 ~ 2017年在沪、深两市A股上市的公司为样本,所用数据主要来自于国泰安CSMAR数据库。筛选原则如下:①依照研究惯例,剔除金融业公司;②剔除连续数据少于3年的公司;③要求各行业每年度不能少于10家公司;④剔除TobinQ小于零和总资产等于零的公司;⑤由于本文使用了有息负债率度量资本结构,而这一变量的缺失值较多,所以对有息负债数据缺失的公司也予以剔除。最终,样本包括了2005家公司,共计15304个年度观察值。由于回归方程中使用到了解释变量的滞后一期及被解释变量的差分项,所以实际用于回归的样本期间为2008 ~ 2017年,共计1968家公司,12654个年度观察值。此外,为了克服离群值的影响,参照以往的研究,本文对模型(1)中的主要解释变量在1%和99%分位上进行缩尾处理。其中:负债率的行业中位数(Ind_BDR)和虚拟变量R&D_Dum未作缩尾;由于部分公司R&D数据缺失,此时令R&D取值为0,所以只对其在99%分位上进行缩尾,这里也是参考Byoun[4]、Frank等[9]的做法。表1列示了主要变量的描述性统计结果。

(二)资本结构目标值

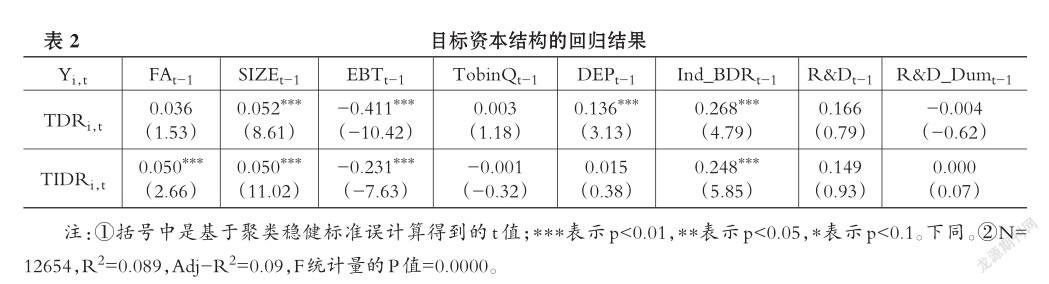

依据Flannery等[24]的研究,本文使用双向固定效应模型对模型(1)进行估计。估计结果见表2,总负债率和有息负债率目标值的描述性结果见表1-B。

五、检验结果与分析

(一)财务赤字与资本结构非对称调整

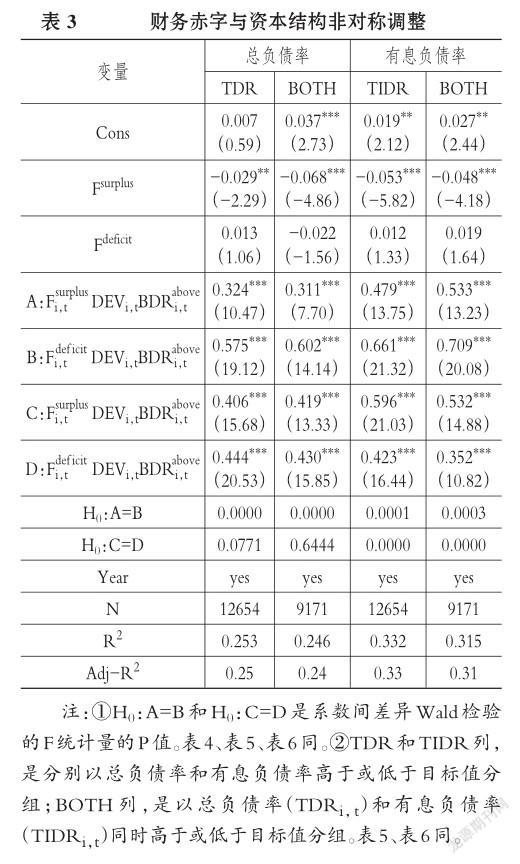

在表3列示的模型(5)的回归结果中可以看到,资本结构中债务占比高于目标值时,不管以何种方式分组,又或以何种方式度量资本结构,财务赤字公司的调整速度都快于财务充裕公司,并且财务赤字和财务充裕两组间调整速度的差异在1%的水平上显著。前文曾提到,企业要降低负债率,或者利用自身产生的现金流偿付债务,或者引入股权资金。在选择前者的情况下,财务赤字因为本身的现金流量不能满足资金支出的需要,反而需要进行外部融资,自然地,资本结构的调整速度会慢于财务充裕公司。不过,如果企业降低了利用股权资金的阈值,财务赤字公司会通过增大负债率分母的方式,相比财务充裕公司更快地调整资本结构。在资本结构低于目标值所做的调整中,财务赤字公司调整总负债率速度略快于财务充裕公司,只是系数间的差异并不显著。有息负债率对提高资本结构所做的调整与总负债率的调整则刚好相反,财务充裕的公司更积极地提高其有息负债率,而且差异是显著的。由于总负债率中综合包含企业使用的所有形式的债务资金,有息负债的调整特点在总负债中被掩盖,这在一定程度上也说明了使用有息负债率衡量资本结构的必要性。

(二)投资支出与资本结构非对称调整

在资本结构中债务占比高于目标值的调整中,财务赤字公司相较于财务充裕公司反而有更快的调整速度,这一与Byoun[4]不一致的结果促使我们进行更深入的思考。财务赤字指标的计算中包含有现金流量、投资支出等信息,因此很难将财务赤字视为完全外生的变量。所以,财务赤字与资本结构调整的结果也有可能是受到投资支出的驱使。另外,我国投资率很高这一社会情境差异,也意味着上市公司在进行融资决策时面临的约束条件与发达国家的公司不同,进而表现为资本结构调整速度上的差异。同时,在本文的样本中,财务赤字公司的平均投资支出也高于财务充裕公司。因此,有必要在研究中进一步对投资支出和资本结构调整进行考察,并为我们的猜想寻求经验数据的支持。

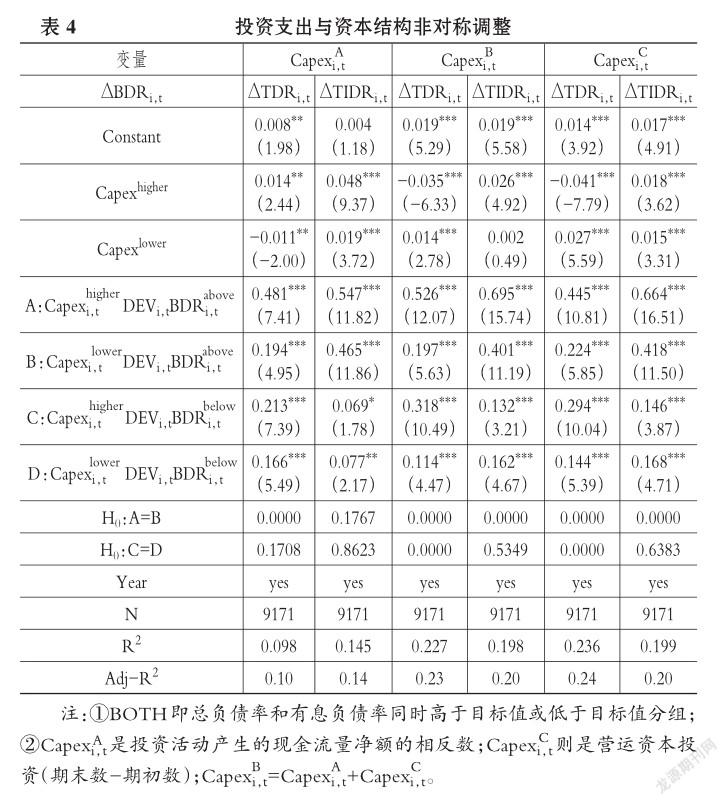

投资支出和资本结构非对称调整的结果列示在表4中,本文的结果与李彬[11]和甘丽凝等[12]的结论一致。在实际值高于目标值的资本结构调整中,投资支出较高的公司调整速度基本都显著快于投资支出较低的公司。而在资本结构向上的调整中,总负债率和有息负债率的调整策略差异又有所表现:在以财务赤字与否的分组中,总负债率向上调整的速度是财务充裕组较慢,而有息负债率是财务赤字组会更快向上调整;在以投资支出水平的分组中,则是投资支出较低组的总负债率调整速度更慢,投资支出较高组的有息负债率调整速度更慢。

考虑到财务赤字公司的平均投资支出水平显著高于财务充裕公司,而且财务赤字公司对资本结构特别是实际值高于目标值时的调整也显著快于财务充裕公司,可以很自然地想到表4与表3中的结果会有潜在的联系。财务赤字公司在资本结构中债务占比高于目标值时不是削减投资减少现金支出,而是仍然保持较高的投资支出,所以在以这两种方式对企业分组研究资本结构调整策略差异时,会发现比较相似的调整速度和相同的组间差异。

(三)资本结构在有无股权融资时的调整

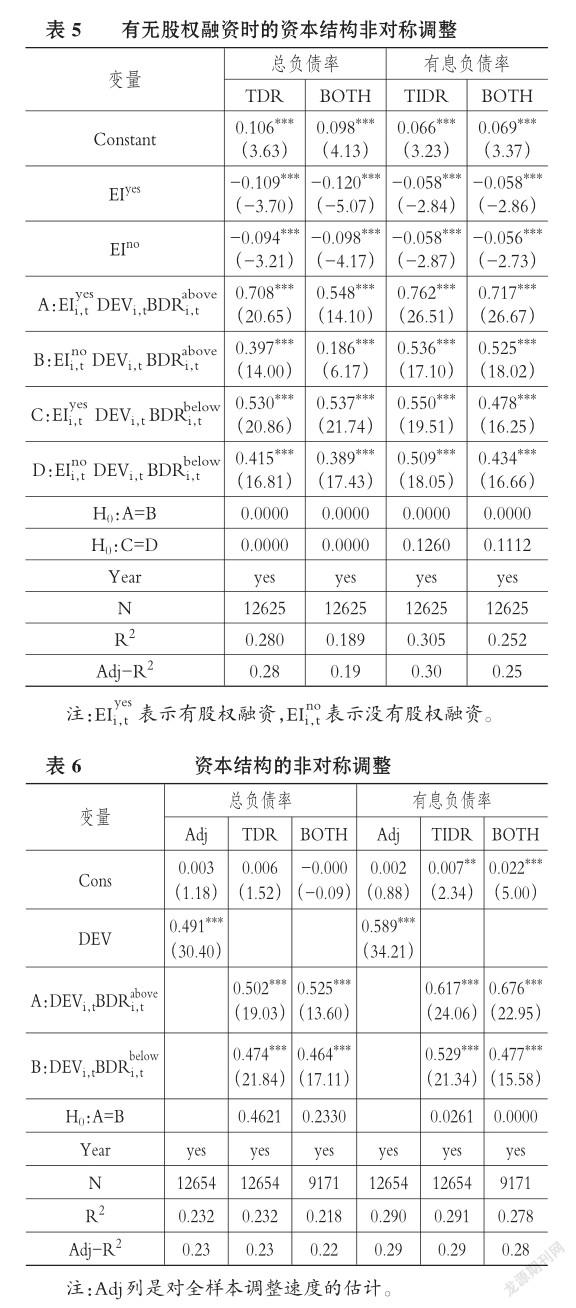

我国企业对于投资有更高的偏好,会让资本结构高于目标值的企业不愿意削减投资支出,而情愿引入股权资金,进而表现为投资支出较高的企业反而有较快的资本结构调整速度。表5的结果也证实采取股权融资的企业的资本结构调整速度更快。利用股权融资的上市公司,不管其资本结构高于目标值或是低于目标值,调整速度都快于没有采取股权融资的公司。当然,在国内学者的研究中,一般认为我国资本市场的不健全、不完善限制了企業的股权融资。在本文的研究中,资本结构中债务占比高于目标值、投资支出高且财务赤字的公司若想要实现更快速的对资本结构的调整,就会选择利用权益资金,从而对资本结构的调整更加积极。

“理性”是经济学理论框架的“本体”,在Myers等[6]构建的啄食融资顺序的理论分析体系中,理性人的假设仍然潜伏在基于信息不对称建立的理论分析框架之中。他们假设管理层与现有股东的利益一致,在选择融资方式时,一方面要避免使用风险过高的资金增加企业破产的可能性;另一方面也会考虑保留借款能力以备不时之需[7]。因此,更“安全”且信息成本更低的融资方式成为最优先的选择。但是时代、社会背景不同的理性人面临的约束条件不同,做出的决策也是不同的。如李心合等[25]指出,“就中国企业的融资而言,经营性负债总是优于金融性负债,企业会首先考虑采用成本和风险都较低的经营性负债。”理论基础也在于此。

(四)资本结构非对称调整

表6展示了我国上市公司资本结构的调整速度与非对称调整的速度差异。资本结构中债务占比高于目标值的企业,其资本结构调整速度在数值上均大于低于目标值的企业,表明他们对资本结构有更积极的调整。前文曾强调,理性人在调整资本结构时不会只考虑调整成本而忽视调整收益;资本结构的调整速度只有在调整收益不变的情况下才会取决于调整成本。这也就意味着,在资本结构的非对称调整中,高于目标值和低于目标值时调整速度的差异,不只是因为调整成本不同,还可能是因为理性人调整资本结构时面临的调整收益不同。

王正位等[26]在利用1998 ~ 2005年A股上市公司数据对资本结构非对称调整的研究中,认为向下调整资本结构时面临的是股票市场的摩擦,而向上调整资本结构时主要面对银行系统的摩擦,因此,资本结构非对称调整速度的差异是因为在股票市场融资时的摩擦程度和从银行系统融资所面临的摩擦程度不同。这种对资本结构非对称调整结果的解释,似乎忽视了理性人在调整资本结构时会考虑的调整收益的存在。可以假设资本结构的调整成本中仅有资本市场的摩擦,而且股票市场的摩擦程度和银行系统的摩擦程度相同,但是如果调整资本结构的收益不同,企业也会对资本结构采取不同的调整策略,即资本结构调整速度仍会有差异。

六、结论

本文的研究是围绕财务赤字和资本结构非对称调整展开的。已有研究认为,财务赤字公司会在资本结构中债务占比低于目标值时表现出更快的调整速度,而在高于目标值时,调整速度会慢于财务充裕公司。但本文利用上市公司数据进行研究发现,财务赤字公司在资本结构中债务占比高于目标值时的调整速度是快于财务充裕公司的,因此关注到其他变量的影响。笔者注意到我国的投资率高于大多数发达国家,同时,财务赤字公司的平均投资支出也要高于财务充裕公司,这也就意味着我国上市公司在进行资本结构调整决策时可能面临不同的约束条件,从而财务赤字公司在高于资本结构目标值的调整中才会有与国外已有研究不一致的结果。无独有偶,本文还发现投资支出较高的公司对资本结构的调整速度是快于投资支出较低公司的,所以前述结果的差异很可能是存在的。不过,财务赤字但投资支出较高的这些公司何以会有更高的资本结构调整速度呢?对上市公司按照是否利用股权融资分组,发现有股权融资的公司相比没有股权融资的公司,对资本结构的调整更加积极。除此以外,本文还强调资本结构的调整速度同时受制于调整成本和调整收益,对调整收益的忽视可能会影响基于回归结果所做的分析。

主要参考文献:

[1]Myers S. C.. The capital structure puzzle[J]..The Journal of Finance,1984(3):575~592..

[2]谢宇.社会学方法与定量研究(第二版)[M]..北京:社会科学文献出版社,2012:1~224..

[3] Shyam- Sunder L.,Myers S. C.. Testing static tradeoff against pecking order models of capital structure[J]..Journal of Financial Economics,1999(3):219~244..

[4] Byoun S.. How and when do firms adjust their capital structures toward targets?[J]..The Journal of Finance,2008(6):3069~3096..

[5] Fama E. F.,French K. R.. Financing decisions:Who issues stock?[J]..Journal of Financial Eco? nomics,2005(3):549~582..

[6] Myers S. C.,Maljuf N. S.. Corporate financing and investment decisions when firms have informa? tion that investors do not have[J]..Journal of Fi? nancial Economics,1984(2):187~221..

[7]Myers S. C.. Determinants of corporate borrowing[J]..Journal of Financial Economics,1977(2):147~175..

[8]Chirinko R. S.,Singha A. R.. Testing static tradeoff against pecking order models of capital structure:A critical comment[J]..Journal of Financial Eco? nomics,2000(3):417~425..

[9] Frank M. Z.,Goyal V. K.. Testing the pecking order theory of capital structure[J]..Journal of Fi? nancial Economics,2003(2):217~248..

[10]Lemmon M. L.,Zender J. F.. Debt capacity and tests of capital structure theories[J]..Journal of Fi? nancial and Quantitative Analysis,2010(5):1161 ~ 1187..

[11]李彬..非理性投资行为、债务稳健性与资本结构动态调整[J]..经济科学,2013(4):103~115..

[12]甘丽凝,武洪熙,牛芙蓉等..大型投资与资本结构动态调整——基于中国上市公司的经验证据[J]..会计研究,2015(9):59~67..

[13]林毅夫..本体与常无[M]..北京:北京大学出版社,2012:1~304..

[14]李稻葵,徐欣,江红平..中国经济国民投资率的福利经济学分析[J]..经济研究,2012(9):46~56..

[15] Faulkender M.,Flannery M. J.,Hankins K. W.,et al.. Cash flows and leverage adjustments[J].. Journal of Financial Economics,2012(3):632 ~ 646.

[16]黃继承,朱冰,向东.法律环境与资本结构动态调整[J]..管理世界,2014(5):142~156..

[17] Cook D. O.,Tang T.. Macroeconomic conditions and capital structure adjustment speed[J].. Journal of Corporate Finance,2010(1):73~87..

[18]于蔚,金祥荣,钱彦敏..宏观冲击、融资约束与公司资本结构动态调整[J]..世界经济,2012(3):24~47..

[19]潜力,胡援成..经济周期、融资约束与资本结构的非线性调整[J]..世界经济,2015(12):135~158..

[20]姜付秀,黄继承..市场化进程与资本结构动态调整[J]..管理世界,2011(3):124~134..

[21]况学文,陈志锋,金硕..政治关联与资本结构调整速度[J]..南开经济研究,2017(2):133~152..

[22]王红建,杨筝,阮刚铭等..放松利率管制、过度负债与债务期限结构[J]..金融研究,2018(2):100~ 117..

[23]王朝阳,张雪兰,包慧娜..经济政策不确定性与企业资本结构动态调整及稳杠杆[J]..中国工业经济,2018(12):134~151..

[24]Flannery M. J.,Rangan K. P.. Partial adjustment toward target capital structures[J]..Journal of Fi? nancial Economics,2006(3):469~506..

[25]李心合,王亚星,叶玲..债务异质性假说与资本结构选择理论的新解释[J]..会计研究,2014(12):3~10..

[26]王正位,赵冬青,朱武祥..资本市场摩擦与资本结构调整——来自中国上市公司的证据[J]..金融研究,2007(6):109~119..

作者单位:燕山大学经济管理学院,河北秦皇岛066004