证券市场个人投资者非理性行为对股市的影响

对外经贸大学国际经济贸易学院 张硕

1 非理性行为概述

1.1 证券投资者决策偏差

1.1.1 晕轮效应

美国心理学家Edward Lee Thorndike最早提出了晕轮效应(光环效应)。他的理论中心在于研究人对于自身以及他物之间的认知联系,通常都是从某一个范围进行发散从而得到整体结论,和晕轮的现象相似,这样的结论往往具有不完全性、有失偏颇。

1.1.2 锚定效应

Daniel Kahneman曾有一个著名的实验,他设置了一个问题,“联合国里非洲会员国的数量占比是几成?”同时,在实验室里安装只有10和65这两个数字的转盘,邀请实验者一边转动转盘一边回答。从逻辑上来讲,这个转盘与回答者毫无关系,但是结论却让人大吃一惊。每当数字是10时,实验者回答的平均数是1/4,数字为65时平均值上升为45%。这样一个完全风马牛不相及的问题竟然能诡异地对结果产生如此之大的影响,这样的结果,就被称为锚定效应。

1.1.3 过度自信

过度自信是指一个人不能正确判断自己的能力,过于乐观地去相信自己和事件发生概率。过度自信通常有两个特征:一是高估自己的水平及判断力,太过相信自己对未来走势的估计;二是喜欢将一个事情发生后的有利面划为自己的功劳,将失败的因素归咎给环境或者运气等身外之物。

1.2 羊群行为

羊群行为是延伸用于解释人类社会行为的一个概念,它指身处群体中的许多个体将会选择与群体中的大多数人采取相同的思考方式,进行相同的决策和行为。在金融市场中,羊群行为表现为在某一个阶段,大部分的投资者会不约而同进行同样的决策,对某一些资产有相同的倾向与偏爱。

2 非理性行为对股市的影响

2.1 市盈率整体偏高

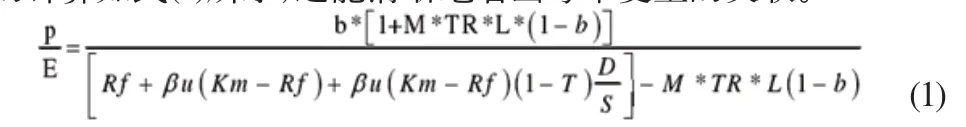

市盈率常被投资者用于分析单个股票,是重要的指标,又被称为价格收益比。通过市盈率能够看出市场中是否有泡沫,能够对比不同股票之间的这一指标来得到它们是否值得投资的结论。市盈率的计算如式(1)所示,还能清晰地看出每个变量的关联。

通过式(1)能够得到影响市盈率的主要原因,包括无风险收益率、市场组合资产的杠杆程度等共9个因素。

其中b是股利支付率,股息的发放率与投资者的收益以及PE成正比关系,发放率越大,收益越多PE值越大,反之亦然;Rf是无风险资产收益率,它是用来衡量股民期望最低收益的相关指标,Rf越大,PE越小;β系数能够用来判断一个公司的运营风险以及预期收益,当β值很高时,风险和收益就越多、PE值越小,反之亦然;Km被用来表示一个投资组合的预期回报,它与PE值成反比,投资组合期望高收益越多,超过无风险收益和也随之上升,PE就更小;M用来表达销售的净利润率,是判断一个企业收益能力的重要指标,它和PE是正相关,M值越大,企业的发展前景越好;TR指的是总资产的周转率,能够用来判断企业营业能力的大小,正比于PE;D/S和L是指杠杆率和权益乘数,它们两者结合又被称为杠杆比率,当D/S和L越高时,风险和回报率E值差距悬殊。上证和深成综合指数平均市盈率值均为33倍有余。2007年,我国沪深两市指数骤然增大,平均PE值均超50倍,直至当年8月底,上证指同比增长超过200%,相比起欧美等发达国家,我国整体PE值偏高。

2.2 市场换手率高

换手率是成交量除以流通总股数的比值,能够代表当年内成交量占所有流通股票数的比例,可以判断一个市场是否流通。换手率与流通性、股票交易的活跃度成正比关系,当换手率较高时,股票就更容易变现。不过这样也容易导致换手率高的股票存在投机的上下浮动风险。

大量的研究认为,换手率在下限30%至上限60%间的波动可视为合理范围。即使近些年我国证券市场的换手率已经与世界其他国家的市场相差无几,但换手率指标仍然比世界平均值要高出许多。根据有关数据可以得到我国股市年换手率,1997年后的十多年间,我国股市换手率总体都偏高,峰值和低值之间相差比能达到4~6倍,是整个纽约股市的十多倍。如此之高的换手率反映出了股票每年的转手次数至少有4次,虽然能够刺激市场的活跃,但是也侧面表现出我国股民在股市活动中投机意识显著。

此外,还可以充分地挖掘换手率背后的内涵来对股价开展预测,比如当某个股票的成交量和换手率在同一时间被放大,一段稳定的时期过后,换手率提高会导致大量资金的涌进而抬高股价。但要注意的是,个股换手率不断提升一段时间后,背后隐含的也许是资金的退出,股价极有可能出现突然的下跌。因此,换手率有着两种含义:一是高值的换手率需要高昂的交易成本,它可以映照出个股投资价值的稳定性。二是,股票指数与换手率之间存在一定的正向关联,股指向好则换手率提高,股指下跌则换手率降低。

换手率在我国主要由以下要素来决定:股民的认知以及能力不足,“短线思维”贯穿在散户的投资逻辑之中,整个股市系统会更容易被国家政策左右而导致“政策市”,此外国家对于证券市场的顶层设计不完善,相关机制制度尤其是监管制度存在缺失,这些问题在我国的市场中随处可见,导致了投资者与企业不对等的信息交流,让投资者丧失对价值投资的信心而开始有更多的投机取巧行为。换手率维持较高水平虽然有利于提升市场流动性以及交投活跃度,但这对于我国证券市场长期向好的未来有着十分严重的威胁。

2.3 市场波动率大

波动率能够反映股票投资的收益变化大小,能够判断一个股票的股价稳定与否。我国证券市场的波动率之大,在全世界范围内算是第一梯队,非常可能出现突然的大幅上涨和跳水下跌,超出预期的不正常的股价也非常有可能出现。从1999—2009年这10年间我国证券市场的振幅折线图中可看到峰值与最低值的差距达到了1.7倍,这个差距表明我们的股民对所购股票的公司并不完全了解,还是以投机的心态来购买股票,当然不乏这样的结果是因为部分公司的不实行为,虚报盈利和年报。

证券市场的波动由两个原因造成:一是来自全局的系统性风险,它主要由社会、文化、经济等要素组成,一旦这些全局性的因素发生波动,整个证券市场也会受到连带的波及,进而左右股价收益的高低。这一类的风险无法由投资组合来消除,是不可被分散的风险。二是其他原因形成的单一或者有针对性的风险系统性风险。这种风险可以组合搭配不同的资产来避免,是可被分散的风险。这两种风险都会在一定程度上引起股价的波动,进而引起相关的非正常现象。综上所述,我国证券市场无论是市盈率或者换手率,都因为股民的普遍投机行为而具有很大的波动性。

据有关数据所示沪深两市2006年初至2008年底新开A股、B股、封闭式基金账户的开户数量与市场行情的变化成正相关。开户数量的变化反映投资者行为与市场整体的变化关系而为分析个体非理性行为及市场表现提供依据。我们可看出,2006年11月份后,开户数以及股指有了大幅的提升;2007年股指下跌的同时开户数一并下降。这些数据很好地说明了股市中股民们的盲从现象,买涨不买跌,当股指上扬回报率增大时,投资人纷纷入市分享红利,反之当其回落时,大众丢盔弃甲将股票如同烫手山芋般抛售。

3 减少证券市场波动的建议

3.1 政策干预要精准

市场化环境是股票市场产生及发展的基础,所以股票市场则必然在市场的发展规律下运行,在不同层面上受到市场的影响。在股票市场出现异常变化时,政府通过采取相应措施,一定程度上可以利用政府的巨大影响力控制波动,比如一揽子的救市计划等政策性工具,从而达到稳定市场的效果。但我们必须认识到,政府的这种调控是需要在一定的限制下进行的,为了避免出现过度干预股票市场的情况,政府需将管理的重点放在指定相关的市场规则和规范上,指定适度且有针对性的干预措施,从而在避免过度干预的前提下维持股票市场的稳定。

3.2 加强市场信息披露减少信息不对称

在股票市场信公布方面,较之于国外,我国在信息发布之前有着更多的加工,这就增加了发布时间,降低了传递效率,从而进一步导致了整个市场的效率低下,使股票市场的资源分配作用大幅下降。为了解决这一问题,就必须找准症结,从上市公司的治理入手,建立科学完善的信息公布机制,减少审核等中间环节所需要的时间,同时通过建立完善的体制来规范市场信息,确保其绝无弄虚作假的成分。同时,通过对股票市场信息披露机制的合理调整,畅通信息渠道,完善信息平台,实现信息对称。

3.3 规范市场结构引导理性投资

一方面我们应在完善市场机制体系的前提下,尽可能地孵化和规范发展机构投资者,充分使机构投资者承担起支撑及稳定股市的功能,使得市场进一步的理性和优化;另一方面要针对中、小型投资者的特点,合理进行引导,培养其形成科学而明智的投资理念(如价值投资),避免盲从投资所造成的亏损。同时,保持股票市场结构的不断优化,减少噪声交易,积极推进退市制度的落实,从严要求不法上市公司等市场主体,从而提高市场效率,实现股票市场的健康发展。