资产基础法评估房地产开发企业价值时土地评估有关问题的思考

■ 丁建强

一、基本情况

ABC 房地产开发有限公司(以下简称ABC 公司)拥有一宗五通一平的未开发住宅用地,面积 20 000.00 平方米,规划容积率2.5、建筑密度≤30%、绿地率≥35%,土地取得日期2016年12月31日、终止日期2086年12月31日,取得方式为出让取得。

ABC 公司可行性研究报告:该宗地用于开发普通商品住宅,总建筑面积50 000.00 平方米、计容建筑面积50 000.00 平方米(住宅面积49 800.00 平方米、物业用房面积200 平方米);建安工程费为2050元/平方米,前期工程费(城市基础设施配套费、人防易地建设费等)120 元/平方米,公共配套设施建设费(包括红线内市政工程及配套工程费、临时工程费、小区道路、绿化等)350 元/平方米,专业费用取建安工程费的6%,管理费用按150 万元/年估算; 住宅销售单价5 700 元/平方米;销售费用(委托代理销售)取销售总价的4%;开发准备期半年、建设期2年(2019年1月1日开始、2019年投入60%、2020年投入40%);销售期3年(从2020年开始、第1年销售35%、第2年销售40%、第3年销售25%)。

以上成本费用和销售单价均为含税单价,评估目的为ABC 公司股权转让提供价值参考依据,评估基准日:2018年6月30日。

评估对象为ABC 公司全部股东权益价值;评估范围为ABC 公司全部资产和负债。具体范围见下表:

表1 评估范围表

存货账面价值构成为:出让金3 600 万元、契税144 万元、交易手续费36 万元、专业费用(勘察设计、可行性研究、环境评价等)56.6 万元、围墙工程9.09 万元。

二、评估过程

根据评估对象特点和评估人员收集的资料情况,土地使用权采用市场法和假设开法进行评估。

(一)假设开发法

1.销售收入的预测

经评估人员进行市场调查,选择评估基准日待估宗地附近普通商品住宅销售单价进行相关修正后与可行性研究报告预测的销售单价基本一致,当地近几年房屋销售价格比较稳定,故预测销售期内价格不变。

参考ABC 公司可行性研究报告,销售收入预测如表2、表3。

表2 销售收入预测表(1) 单位:万元

表3 销售收入预测表(2) 单位:万元

2.开发成本预测

经评估人员对类似房地产项目开发成本进行调查了解到,ABC 公司可行性研究报告预测的开发成本基本合理,参考可行性研究报告,具体情况见表4、表5。

3.销售费用

参考ABC 公司可行性研究报告,销售收入预测如表6。

4.管理费用

管理费用按150 万元/年预计,建设期管理费用计入工程造价,销售期费用化。具体见表7。

表4 含税开发成本估算表 单位:万元

表5 不含税开发成本估算表 单位:万元

表6 销售收入预测表 单位:万元

表7 管理费用表 单位:万元

5.税金及附加

(1)城建税和教育附加费

根据以上预测数据,计算税金及附加见表8:

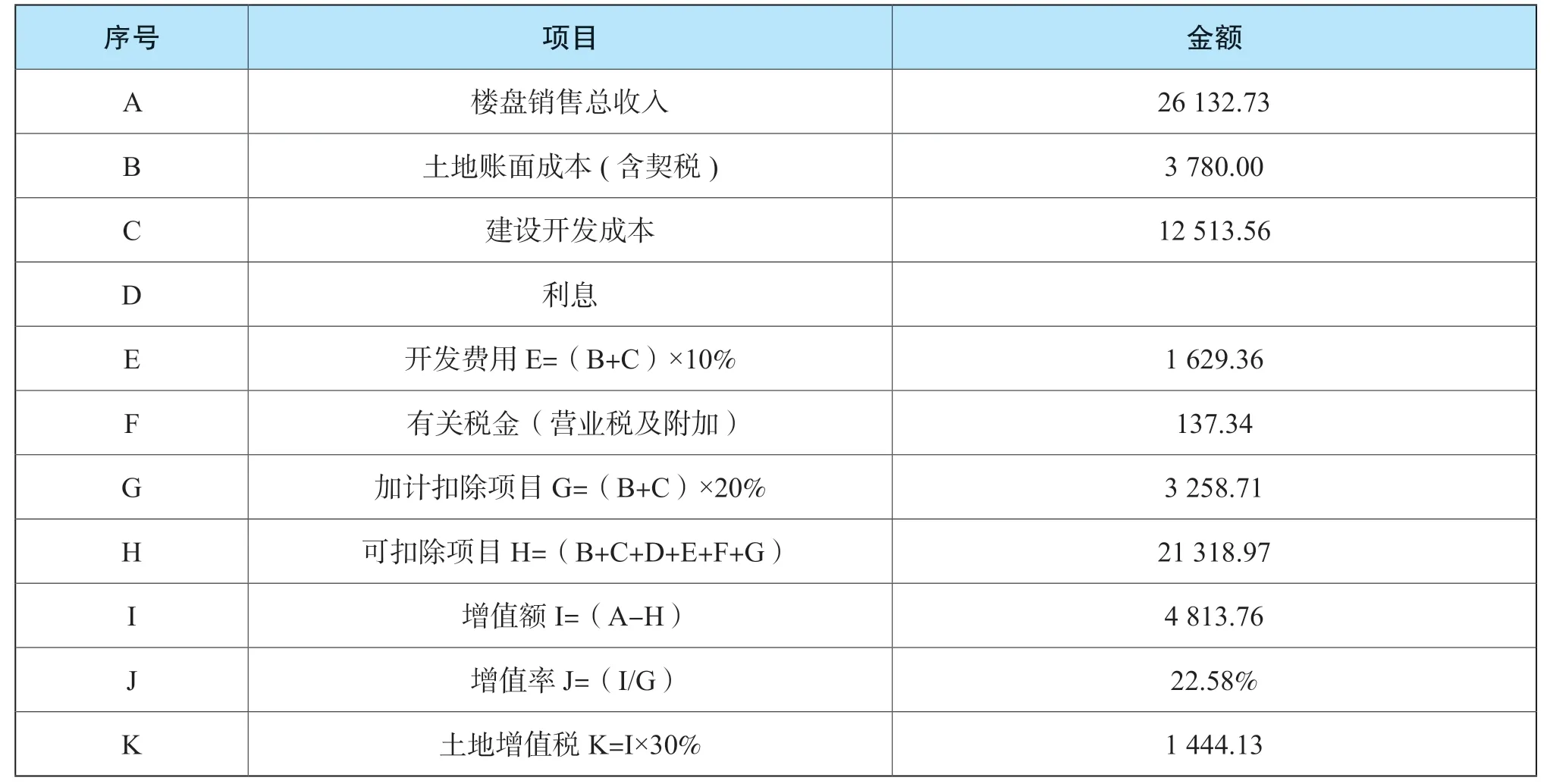

(2)土地增值税

根据以上数据,见表9。

根据国家税务总局公告2016年第70 号《 国家税务总局关于营改增后土地增值税若干征管规定的公告》,为简化计算本次按预收款金额的2%预征,销售完毕汇算清缴。具体情况见表10。

6.企业所得税

根据以上预测数据,企业所得税见表11。

表8 城建税和教育附加费表

表9 土地增值税表 单位:万元

表10 单位:万元

表11 企业所得税表

依据国税发(2009)31 号第九条规定企业销售未完工产品取得的收入,应先按预计计税毛利率分季( 或月) 计算预计毛利额,计入当期应纳税所得额。依据国税发(2006)31 号文规定,预计毛利率不得低于下列标准:经济适用房3%、省会城市或计划单列市20%、地级市15%、其他地区10%。

本次评估对象位于地级市,预计毛利率按15%。具体情况见表12:

表12 单位:万元

7.折现率的确定

假设开发法-动态分析中,投资利息和开发商客观利润都不单独显现出来,而是隐含在折现过程中,因此,假设开发法-动态分析要求折现率既包含安全收益部分(通常的利率),又包含风险收益部分(利润率)。

折现率:本次评估折现率采用安全收益报酬率加风险收益报酬率确定,即:

折现率=安全收益报酬率+风险收益报酬率

安全收益报酬率:参考3年期国债利率取4%

风险收益报酬率:参考房地产开发企业2017年《企业绩效评价标准值》净资产收益率良好值9.8%,风险收益报酬率取10%

折现率取值为:4%+10%=14 %

8.评估结果测算

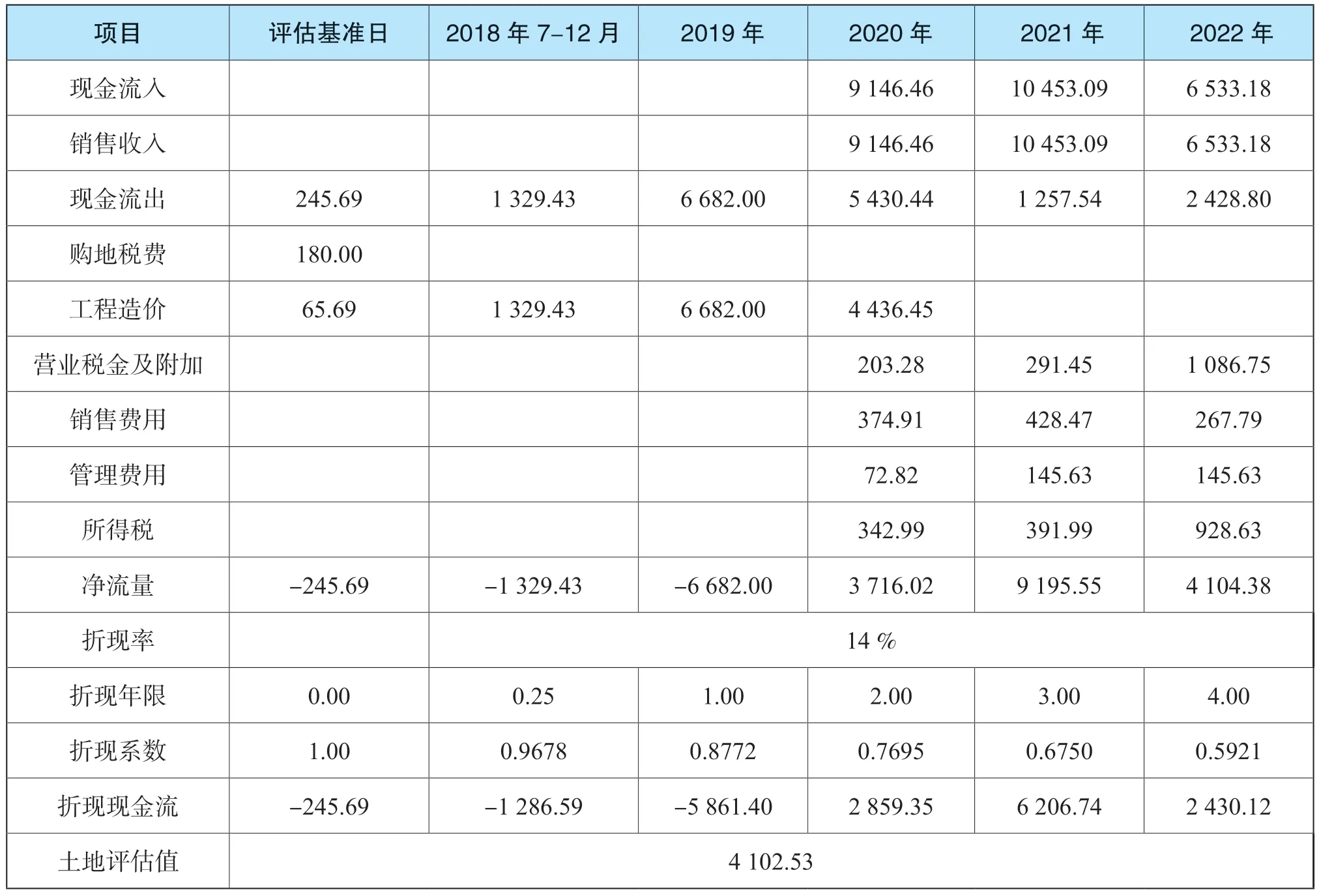

(1)动态分析法

根据以上相关收入、成本费用及税费的预测,存货-土地使用权评估结果测算如表13。

存货—土地使用权动态分析法评估结果为 4 102.53 万元

(2)静态分析法

假设开发法-静态分析中,投资利息和开发商客观利润都单独显现出来,具体计算过程如表14。

表13

①投资利息

设地价为P,契税为地价4%、交易手续费为地价1%

②开发商客观利润

现行评估界的通常做法为静态分析法是假设项目开发完成后即全部销售,不考虑预售,也不考虑延迟销售,因此静态分析法中不考虑销售期间的管理费用。动态分析法中销售期间管理费用笔者认为在静态分析法应隐含在开发商客观利润中扣除。

表14 单位:万元

为了便于静态分析法与动态分析法对比分析,本次将动态分析中预测的销售期管理费用在静态分析法中单独显示出来。因此开发商客观利润为我们通常意义理解的利润。

参考房地产开发企业2017年《企业绩效评价标准值》年成本费用利润率良好值16.2%,同时结合该宗地预计开发周期以及估价人员对当地房地产开发行业进行调查,本次取营业成本(地价款、购地税费和建造成本之和)的30%(税前利润率)作为开发商客观利润。

开发商客观利润=(12 513.56+1.05P)×30%

③静态分析法评估结果

地价=开发完成后不动产价值-购地税费-工程造价-投资利息-销售税费-销售费用-(管理费用+开发商客观利润)

销售税费=城建税+教育附加费+土地增值税

因本次静态分析法中扣除的开发商客观利润为税前利润,则静态分析法中不再考虑所得税的扣除。

P=26 132.73-0.05P-12 513.57-(680.12+0.12916P)- 1 581.47-1 071.18-364.08-(12 513.56+1.05P)×30%

1.49416P=6 168.24

P=4 128.23(万元)

具体跌代计算过程见下表:

表15 单位:万元

存货—土地使用权静态分析法评估结果为 4 128.23(万元)

(二)市场法

经评估人员在当地国土资源局网上查询,选择了同土地级别、同用途、同一供求范围内,国土资源局于评估基准日二年内正常挂牌出让的三个出让成交案例,经交易期日、交易情况、交易方式、土地使用年限、土地用途、区域因素和个别因素等修正后,得出市场法评估结果为住宅用地2 200 元/平方米。

本次评估的土地使用权为存货。本次评估目的为ABC 公司的股东拟转让其持有的ABC 公司的股权提供价值参考。

截至评估基准日2018年6月30日,ABC 公司的主要资产为存货-土地使用权。参考“国税函[2011]415 号国家税务总局关于天津泰达恒生转让土地使用权土地增值税征缴问题的批复:关于北京国泰恒生投资有限公司利用股权转让方式让渡土地使用权,实质是房地产交易行为”,则ABC 公司的股东拟转让其持有的ABC 公司的股权实质为让渡土地使用权。

则原股东让渡ABC 公司拥有的土地使用权产生的纳税义务也同时转移给新股东承担。

让渡土地使用权,本质上为转让不动产—土地使用权,根据相关税收政策的规定,结合本次评估目的转移相应的纳税义务有:增值税、增值税附加(城建税、教育附加费)、土地增值税、企业所得税。

综上所述,ABC 股权评估时,土地使用权评估价值=市场法土地使用权价款-转移的纳税义务金额合计

1.土地使用权价款

本次评估市场法评估结果为土地使用权价款为 2 200 元/平方米,则土地使用权总价款为4 400.00万元。

2.增值税

根据《关于全面推开营业税改征增值税试点的通知 财税〔2016〕36 号》:“房地产开发企业中的一般纳税人销售其开发的房地产项目(选择简易计税方法的房地产老项目除外),以取得的全部价款和价外费用,扣除受让土地时向政府部门支付的土地价款后的余额为销售额”。

则:增值税=(土地使用权价款-受让土地时向政府部门支付的出让金)/(1+10%)*10%

根据出让合同、相关协议和ABC 公司的账面记录,受让土地时向政府部门支付的出让金3 600 万元、契税144 万元、交易手续费36 万元。

则:增值税=(4 400-3 600)/(1+10%)* 10%=72.73 万元

3.城建税和教育附加费

衡阳凯玥房地产开发有限公司适用城建税率为7%,教育附加费率为5%,则城建税和教育附加费为72.73 *12%= 8.73 万元。

4.土地增值税

根据“国家税务总局关于印发《土地增值税宣传提纲》的通知 国税函发[1995]110 号”,对取得土地或房地产使用权后,未进行开发即转让的,计算其增值额时,只允许扣除取得土地使用权时支付的地价款,交纳的有关费用,以及在转让环节缴纳的税金。

则:土地增值税扣除项目金额=取得土地使用权时支付的地价款+取得土地时支付的契税+取得土地时支付的交易手续费+转让环节的税金。

转让环节的税金= 增值税+ 城建税+ 教育附 加费

土地增值额=转让价款-扣除项目金额

=4 400-3 600-144-36-72.73-8.73

=538.54(万元)

增值率=增值额/扣除项目金额

=538.54/ 3861.46

=13.95%

土地增值税= 土地增值额*30%=538.54*30%= 161.56(万元)

5.企业所得税

企业所得税=(土地价款-土地原始取得成本-土地取得环节税费-土地转让环节税费-土地增值税-ABC 公司未弥补亏损)×所得税率

=(4 400-3 600-144-36-72.73-8.73-161.56-168)*25%

=52.24(万元)

6.转移的纳税金额合计

税费合计=增值税+城建税和教育附加费+土地增值税+企业所得税

=72.73+8.73+161.56+52.24

= 295.26(万元)

由于本次评估目的为股权转让,上述纳税义务除土地增值税可能要预缴外,其他税费在评估基准日并不需要实际缴纳。

本次假设土地增值税按地价款2%预缴,其余税费均在房在产开发完成后一次性缴纳,折现率按1-3年银行贷款利率4.75%。则:转移的纳税金额折现值=4 400*2%+(295.26-4 400*2%)*1/(1+4.75%)^2.5

= 272.57(万元)

则:市场法评估存货—土地使用权价值=4 400-272.57=4 127.43(万元)

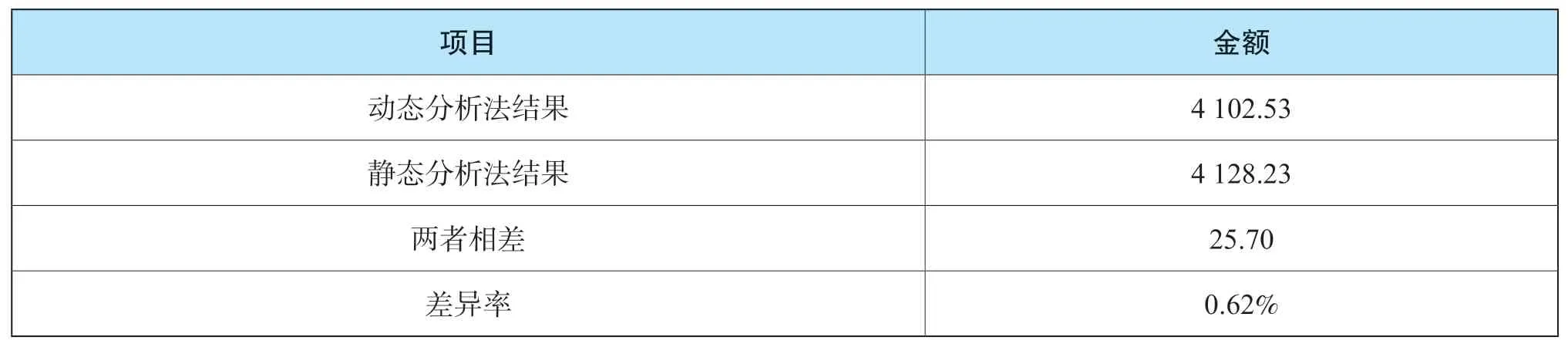

三、存货评估结果

假设开发法—动态分析法土地使用权评估结果为4 102.53 万元,假设开发法—静态分析法土地使用权评估结果为4 128.23 万元,市场法土地使用权评估结果为4 127.43 万元。三种评估方法结果差异率在5%以下,差异较小,属于合理范围。

本次三种评估方法算术平均值作为ABC 公司存货评估结果为4 119.40 万元。

土地使用权评估增值519.40 万元,增值率14.43%。

四、资产基础法评估房地产开发企业价值时土地评估有关问题的思考

1.运用假设开发法评估时折现率(动态分析法)、开发商客观利润(静态分析法)如何确定的思考

静态分析法中,投资利息和开发商客观利润都单独显现出来,动态分析法中,投资利息和开发商客观利润都不单独显现出来,而是隐含在折现过程中,因此,动态分析要求折现率既包含安全收益部分(通常的利率),又包含风险收益部分(利润率)。

动态分析法中折现前净现金流总额(折现前净利润总额)与折现后净现金总额(折现后净利润总额)差(设定为A)、静态分析法中投资利息与开发商税前客观利润之和(设定为B),则:

(1)理论上同一资产、在同一评估目的、价值定义相同的情况下,采用不同的评估方法的评估结果应当相同;

(2)逻辑上,A/所得税率与B 应当接近。

下面我们以ABC 公司为例检验如下:

表16 单位:万元

表17 单位:万元

笔者认为动态分析法与静态分析法评估结果差异率在5%以内,A 与B 差异率在10%以内,属于合理的差异控制范围。

如果差异率超过上述合理范围,则评估师应检查假设开发法中相关参数(包括开发周期、预测单价、各期销售比例,开发成本费用及投入时间、开发商客观利润、折现率等)是否合理。

因此,笔者认为运用假设开发法进行评估时,应同时采用动态分析和静态分析相结合的进行分析检验,最终取一种方法或两种方法平均值为假设开法结果。

2.为使动态分析法与静态分析法计算口径一致,静态分析法中开发商客观利润一般取税前利润,否则静态分析中要考虑所得税扣除。

3.市场法评估时,参考一般存货(出售目的)的评估方法,须考虑相关税费的扣除。但存货-土地使用权与一般存货又有所区别,股权受让方受让该存货的目的一般为开发房地产,相关纳税义务实际发生时间一般距评估基准日较长,因此我们认为应考虑相应纳税义务的时间价值。