内部控制、股权集中度与企业投资效率

王奇杰 王延龄 陆 维

一、引 言

投资活动是企业财务管理中一项十分重要的经济活动。由于高效率的投资,企业能在激烈的市场竞争中胜人一筹。当前,国内资本市场体系尚处在不断发展之中,多数上市公司都具有非效率投资问题,即投资不足问题和过度投资问题。投资不足会致使企业错失良好的发展机会,影响企业盈利能力的提高和企业价值的增加;而过度投资会给企业带来负担,不仅浪费了有限的宝贵资源,也极易引发财务危机。这些非理性的低效率的投资行为给企业带来了重大损失,阻碍了企业的健康发展,侵害了投资者的根本利益。因此,探究能有效抑制非效率投资的途径和方法具有重大的现实意义。

2008 年开始,我国全面开展内部控制体系建设,出台了《企业内部控制基本规范》。2010 年,我国颁布了《企业内部控制配套指引》,使得企业内部控制体系更加规范化。内部控制作为提高公司治理能力和促进企业有效运营的重要手段,能否起到引导企业优化其投资行为,从而提高企业投资效率的作用呢?我国大多数上市公司都存在股权集中的问题,对公司内部治理机制的有效运行造成一些不利影响。并且,由于大股东拥有较高的话语权,其会以追求个人利益最大化为目标,左右着公司内部投资决策,影响公司的发展和价值增值。那么内部控制与投资效率之间的关系是否受到股权集中度的影响呢?

本文的创新点在于,在已有研究企业内部控制与投资效率相关关系的基础上,进一步地引入调节变量股权集中度,探究股权集中度对内部控制与投资效率的影响,丰富了相关理论,拓展了企业投资效率影响因素研究的深度与广度,也更契合我国特殊的企业投资现状,具有非常重要的理论和实践意义。

二、文献回顾

(一)内部控制与投资效率

从现有的相关研究文献来看,国内外学者大多基于委托代理理论和信息不对称理论来考察内部控制对投资效率的影响,形成了较为一致的结论,高质量内部控制可以显著提高企业投资效率,这一观点被理论界和实务界广泛认可。

外国学者大多偏向认为,内部控制主要是通过降低信息不对称程度来提高企业投资效率水平。Doyle et al.(2007)认为,随着内部控制设计和执行的有效性的提高,财务报告质量得到明显提升,有效减缓了信息不对称程度,从而使得因融资约束所产生的投资效率水平低下的问题得到缓解。Ashbaugh-Skaife et al.(2008)发现如果一个企业内部控制设计和执行体系存在重大缺陷或重要缺陷,但在后续年度修正了内部控制体系中存在的上述缺陷,那么其内部控制的有效性就能得到增强,会计信息的质量就能得到改善。Biddle et al.(2009)、Chen et al.(2011)认为会计信息质量的提高能显著减少低效率投资行为。也就是说,一个具有高质量财务报告信息的企业往往具有更高的投资效率水平。David De Angelis(2016)选取了美国2001 年到2006 年间上市公司作为样本对象开展了对内部控制与非效率投资之间关系的研究,实证结果表明信息不对称是很多低效率投资出现的根本原因,其在后来进一步研究中指出该国推出的萨班斯法案有效限制和约束了非效率投资情况的出现,并使得该国资本市场以及资本配置效率分别向有利方向发展。Cheng et al.(2013)认为内部控制缺陷的披露使得财务报告质量提高,并进一步显著改善了企业投资效率低下的问题。

国内学者虽然较晚地开展对此问题的研究,但也取得了不少成果。大量文献指出,一个具有高质量内部控制的企业往往具有较高的投资效率水平,即内部控制与企业投资效率显著正相关(余四林,2013;李佳林等,2015;晓芳和徐杨,2015;谢丹等,2015;王治等,2015;马蓓丽和李芸达,2016;刘翰林等,2016;关玉荣和杨玲,2016;王书珍等,2016;金蕾,2016;姜蕾,2016;宣杰等,2017)。

(二)股权集中度与投资效率

对于股权集中度与投资效率两者关系的问题,现有文献在研究的出发点和落脚点、研究变量及其度量方法等方面并不完全相同,致使出现研究结论不一致、甚至相悖的情形。

外国学者对此问题持有两种不同的看法。一部分学者认为股权集中度和企业投资效率呈显著负相关关系。Almeida and Wolfenzon(2006)一项关于公司金字塔股权结构的研究发现,股权的高度集中使大股东处于强势和核心地位,这可能导致过度投资以获得激进投资回报,也可能导致投资不足以减少私有成本。Aggarwal and Samwick(2006)认为当控股股东掌握绝对话语权时,他往往会左右管理者做出的投资决策,会指导企业对符合自身最大利益的项目进行投资,这就导致投资效率低下问题,使企业的价值发生一定程度的偏差。Arosa et al.(2011)研究对象选用了西班牙586 家上市公司,建立了股权集中度和大小股东之间利益冲突的模型,并进行了实证分析,结果表明当企业股权集中程度较高时,越会表现出此种利益冲突,大股东往往会发生以侵占中小股东的利益为代价换取个人私利的行为。然而,也有不少文献认为它们之间并不是简单的线性关系,可能包含区间效应。Pindado and de La Torre(2005)、Pindado and de la Torre(2006)以及Tribó(2007)的实证分析结果都表明,合理的股权集中度激励大股东加强对经理人管理活动的监督,使经理人做出正当合理投资决策。但在股权高度集中的情况下,容易加剧大小股东之间的代理冲突,明显增加非效率投资行为。

国内文献也提出了两种不同的观点。一部分文献认为股权集中度的增加会使得企业投资效率水平下降。黄雷等(2011)、沈洪涛(2012)、韦琳和石华(2013)、周娜和付晨洁(2016)认为在我国资本市场尚不成熟、内部控制和外部监督能力薄弱的环境下,我国多数企业公司治理机制还不完善,存在股权集中现象,第一大股东拥有较高的控制权和决策权,有意图和能力通过滥用资金等不正当手段来满足其个人私利,实行非理性的非效率投资行为。然而,也有文献认为两者并不是简单地表现为线性关系,有可能表现为非线性关系。陈共荣和徐巍(2011)研究和分析了我国沪深两市A 股制造业企业2005-2007年间的数据,结果表明,企业投资效率随着第一大股东持股比例的不断增加先提高再下降最后再提高,呈“N”型曲线关系。郭胜和张道宏(2011)选取了上海和深圳证券交易所上市公司2007-2009 年的数据进行实证研究,分析得出企业第一大股东持股比例与投资不足的关系呈倒“U”型曲线,与过度投资的关系呈倒“N”型曲线,它们之间是非线性关系。

综上所述,已有文献都是单独研究内部控制与投资效率、股权集中度与投资效率的关系,对本文具有重要的指导意义。在西方发达的成熟的资本市场环境下,企业健全的内部控制体系和合理的股权结构给外国学者的研究提供了便利。而国内学者基于我国特殊的社会主义市场经济体制、尚不成熟的资本市场、还处在起步阶段的内部控制建设和相对集中的股权结构,研究结论可能存在差异。目前,国内外文献对内部控制、股权集中度与企业投资效率的关系的研究关注较少。因此,本文基于2013-2016年我国沪深A 股上市公司,在探究内部控制对企业投资效率影响的基础上,引入调节变量股权集中度,进一步考察股权集中度对内部控制与投资效率的影响,拓展了企业投资效率影响因素研究的范围。

三、理论基础与研究假设

(一)内部控制与投资效率的关系

已有文献证明,高质量的内部控制可以有效抑制由信息不对称或代理问题所导致的企业非效率投资现象。一方面,内部控制的五大要素中有一项就是信息与沟通,有效的内部控制保障了信息与沟通机制。及时的信息传递与有效的沟通使得外界信息使用者能获得更多决策有用的可靠信息,降低了内部工作人员隐瞒信息的可能性,缓解了非效率投资现象。同时,企业主要是通过财务报告向外界传递信息。提高财务报表和会计信息质量的可靠程度和合规程度是内部控制的重要职能。有效的内部控制保障了会计信息质量的真实可靠性,从而使得投资者能更好地知悉企业的盈利能力和发展空间,使得判断更加准确,提升了投资的信心,避免了因为逆向选择带来的融资困难,从而减少了投资不足的行为。总之,高质量的内部控制缓解了信息的不对称程度,提高了企业的会计信息质量,进而改善了资源配置,提高了企业投资效率。另一方面,内部控制要求公司上下全体员工共同参与和执行,作为一种制度安排,其在激励和监督方面中发挥了良好的效用,使得经理人克服了偷懒的惰性,认真努力工作,一定程度上预防和减少了投资计划和执行过程中的失误,提高了群体决策质量,实现了最优的投资决策,提升了投资效率。同时,内部控制为了能够合理保证企业经营的效率和效果,明确了代理人和委托人的权利和义务,避免了代理人因个人主义做出的损害企业利益的行为,比如说制止了代理人因厌恶风险所引起的投资不足行为,防止了代理人为了达成职务消费、建造个人帝国主义等个人私利而引起的过度投资行为。综上,有效的内部控制能够减缓委托代理冲突,从而能够有效限制企业的非效率投资行为。因此,本文根据以上理论分析提出如下假设:

H1a:在其他条件不变的情况下,内部控制可以有效抑制投资不足。

H1b:在其他条件不变的情况下,内部控制可以有效抑制过度投资。

(二)股权集中度对内部控制与投资效率关系的影响

作为公司治理机制和内部控制环境因素的股权集中度在内部控制职能的运作中起着非常重要的影响作用。内部控制着重要求权力制衡,而集中的股权不利于内部控制发挥效用。吴益兵等(2009)、张先治和戴文涛(2010)、林钟高和储姣娇(2012)都经过实证分析得出股权集中度反向作用于内部控制质量。也就是说,如果一个公司的股权集中程度较高,其内部控制往往会削弱,甚至失去制衡。彭启发和杨航(2013)认为控股股东持股比例的提高使得内部控制信息披露质量下降。在股权集中度较高的情况下,股东之间失去制衡,控股股东拥有较高的控制权和决策权,很可能将个人私利凌驾于集体利益之上,通过隐瞒公司信息、滥用投资资金和进行内幕交易等不正当手段来侵占和损害中小股东的利益,产生了第二类代理问题,增加了大股东与中小股东之间的代理成本,减弱了内部控制的有效性。同时,高度集中的股权极易导致信息不对称现象出现,公司控股大股东可以通过提供虚假信息误导投资者做出决策,使得投资者对市场失去信心,使得内部控制失去效用。在现有的市场环境下,我国上市公司股权结构中“一股独大”现象较为严重,致使企业法人治理结构缺乏平衡性和合理性,内部控制实施缺乏有效性,也使得企业资源配置效率低下,投资效率水平偏低。因此,本文根据以上理论分析提出如下假设:

H2a:在其他条件不变的情况下,股权集中度削弱了内部控制对投资不足的抑制作用。

H2b:在其他条件不变的情况下,股权集中度削弱了内部控制对过度投资的抑制作用。

四、研究设计

(一)样本选取与数据来源

本文选取2013-2016 年沪深两市A 股上市公司作为研究对象,内部控制指数数据来源于迪博内部控制与风险管理数据库,所有财务数据都通过国泰安数据库(CSMAR)获得,使用软件Excel2010、Stata14 进行数据整理与统计分析。此外,本文通过Winsor2 对所有连续变量进行了双尾1%缩尾处理。选取样本时,进行了如下的数据处理:(1)剔除同时发行B 股和H 股的上市公司,因为A 股的信息披露受B 股和H 股的影响;(2)剔除ST 及PT 股,因为统计结果会受极端值的影响产生较大偏差;(3)剔除金融、保险行业的上市公司,因为金融类上市公司在薪酬考核和业绩评价等方面具有特殊性,与一般企业有区别;(4)剔除样本期内有数据缺失的样本。最终获得2353 个上市公司一共8367 个有效观测值。

(二)变量界定

1、投资效率

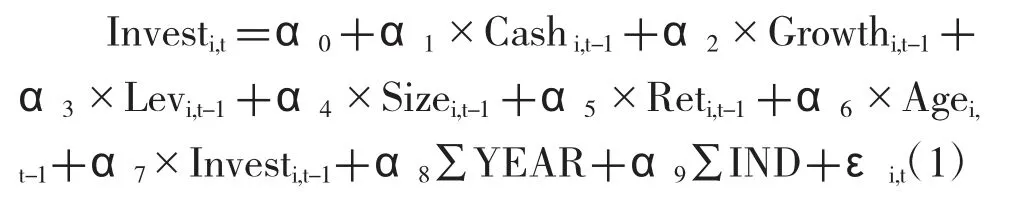

已有的文献中,主要采取以下三种方法来度量非效率投资。一是以Richardson(2006)模型回归估计出的残值来衡量企业的非效率投资状况。其中,残差值大于零的表示企业存在投资过度行为,残差值小于零的表示企业存在投资不足行为。二是以Biddle et al.(2009)的投资估计模型测度投资效率。基于公司的投资机会,直接估计出公司预期的投资水平。三是用更适合研究面板数据的随机前沿分析评价企业的投资效率。随机前沿分析是对同类多指标投入和单产出的相对有效性进行评价的方法,是一种经典的被用于各种效率评价的参数方法。本文借鉴Richardson(2006)的研究方法,因为该模型能使人们更直观地衡量企业的投资效率水平,具体模型(1)如下:

其中,Investi,t代表新增投资,即公司i 第t 年购建固定资产、无形资产和其他长期资产所支付的现金减去处置固定资产、无形资产和其他长期资产所收到的现金之差,并除以期初总资产;Cashi,t-1代表现金持有量,即公司i 第t-1 年货币资金除以总资产;Growthi,t-1代表成长能力,即公司i 第t-1 年营业收入增长率,用本年收入减去上年收入之差除以上年收入计算所得;Levi,t-1代表偿债能力,即公司i 第t-1 年资产负债率;Sizei,t-1代表公司规模,即公司i第t-1 年总资产的自然对数;Reti,t-1代表公司i 第t-1 年的股票回报率;Agei,t-1代表截止到t-1 年年末,公司i 的上市年限;此外该模型还加入了年度和行业虚拟变量,以此来控制时间因素和行业因素对投资效率的影响。

2、内部控制

已有的文献中,主要采取以下三种方法来度量内部控制。一是权威机构发布的内部控制指数。可以采用深圳迪博风险管理咨询公司发布的内部控制指数来衡量,也可以选择上海财经大学“会计与投资者保护项目组”的会计与投资者保护指数系统中的内部控制评价指标来衡量,也可以选取由中国会计学会和东北财经大学中国内部控制研究中心联合发布的“中国上市公司内部控制指数”。二是借鉴方红星和金玉娜(2013)的方法采用虚拟变量对内部控制进行衡量。高质量内部控制取值为1,低质量内部控制取值为-1,内部控制质量不满足高质量和低质量的属于中质量,取值为0。三是手工收集上市公司内部控制信息,通过评价相关指标获取内部控制质量。可以通过内部控制五目标或五要素入手,构建内部控制质量评价指标体系,运用因子分析法,计算出内部控制质量综合得分,但此方法缺乏权威性。本文选取迪博公司内部控制指数/100 作为代理变量,因为该指数权威且可供直观参考,能全面地综合地反映上市公司内部控制水平。

3、股权集中度

已有的文献中,主要采取以下两种方法来度量股权集中度。一是直接用第一大、前三大、前五大和前十大股东持股比例之和。二是选用赫芬达尔指数,即前几位大股东持股比例的平方和计算所得。本文选择了第一大股东持股比例来衡量,因为它是定义股权集中度的标准,被国内外学者广泛认可并运用。本文在稳健性检验中选用了第一大股东持股比例的平方和代表赫芬达尔指数作为股权集中度的替代度量方法,因为此指数能使得持股比例的差异性更显著,能有效弥补用第一大股东持股比例的单一性,使分析结果更准确。

4、控制变量

借鉴已有研究,本文引入了四个控制变量。企业规模Size:一般来说,企业规模越大,其有着更规范更完善的公司治理机制,对比规模小的企业,有较小的可能性存在非效率投资行为;企业自由现金流Fcf:一般来说,当企业自由现金流匮乏时,很有可能造成投资不足,当企业现金流太过充裕时,很有可能发生由管理层滥用资金引起的过度投资行为;资产负债率Lev:选取资产负债率来衡量企业的偿债能力,一般来说,企业财务杠杆愈高,其投资水平愈低;总资产增长率Gro:采用总资产增长率来衡量企业的发展能力,总资产增长越快速,表明企业经营规模扩张速度越快,后续发展能力越强,投资水平也就越高。相关变量计算见表1。

表1 变量说明表

(三)模型的提出

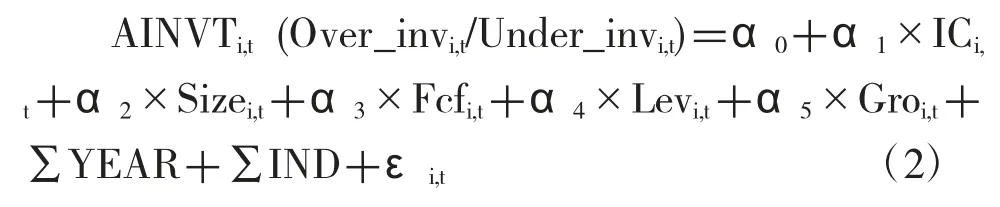

为了探究内部控制对投资效率的影响,验证假设H1a、H1b 是否成立,基于上述变量,本文构建回归估计模型(2):

根据假设H1a、H1b,预期IC 的系数显著小于零。

为了检验股权集中度对内部控制与投资效率关系的调节作用,验证假设H2a、H2b 是否成立,基于上述变量,本文构建回归估计模型(3):

根据假设H2a、H2b,预期IC×TOP 的系数显著大于零。

五、实证分析

(一)描述性统计分析

主要变量的描述性统计结果如表2 所示。非效率投资均值为0.052,最小值为0.001,最大值为0.315,说明我国不同上市公司非效率投资水平不同且差异较大。其中,投资过度的企业总计3653 个,占比43.66%;投资不足的企业总计4714 个,占比56.34%。说明我国绝大多数上市公司都具有非效率投资问题,且投资不足问题多于过度投资问题。内部控制指数最小值为0,最大值为8.007,说明我国上市公司内部控制水平存在较大差距,均值为6.324,说明整体内部控制水平不高,有待进一步提高。第一大股东持股比例均值为0.344,说明我国上市公司总体来说股权集中现象较为严重。企业规模均值为22.123。企业自由现金流均值为0.042。资产负债率均值为0.437。资产增长率均值为0.240,表明我国上市公司总体发展能力较好。

表2 主要变量的描述性统计

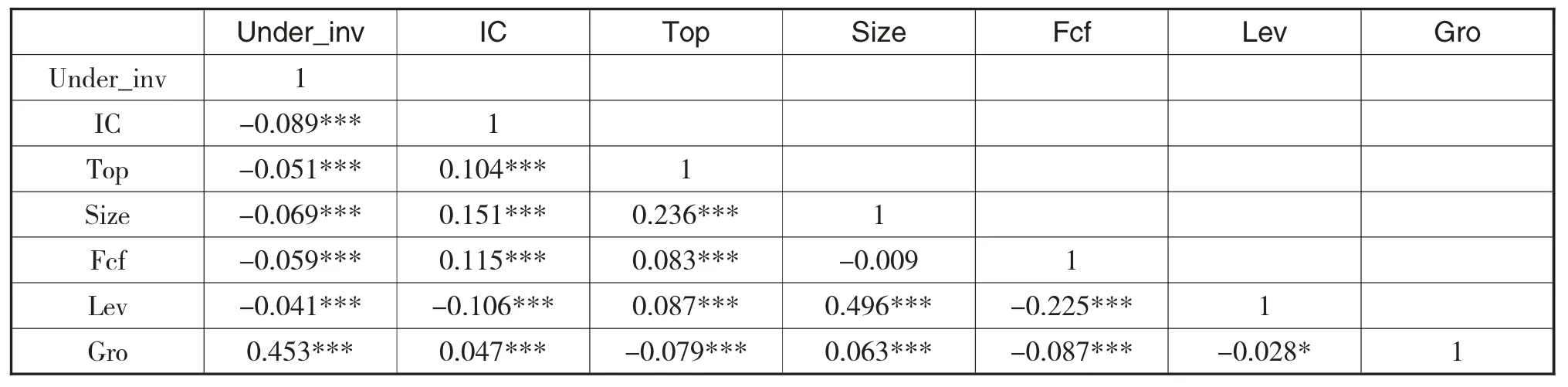

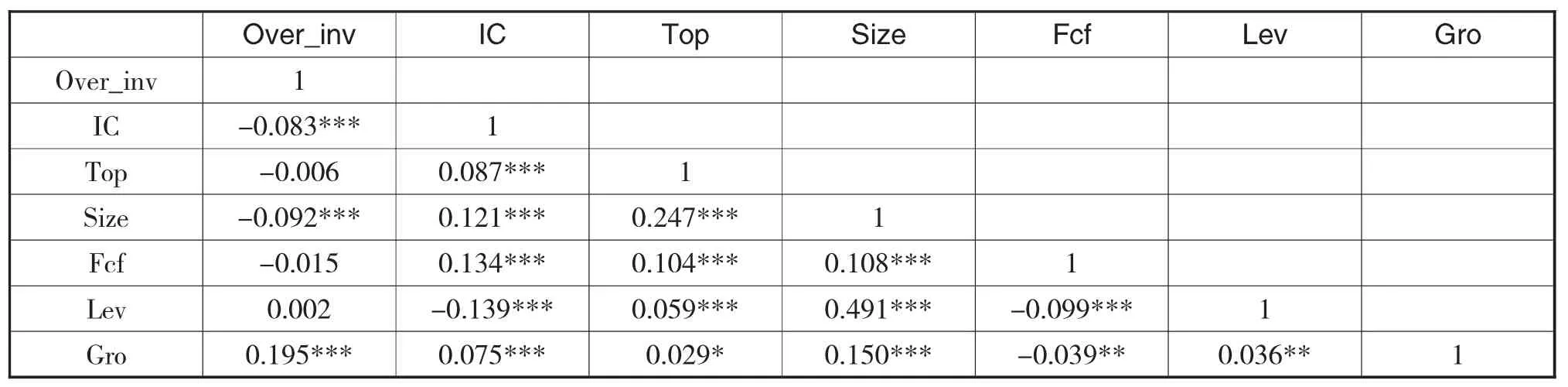

(二)相关性分析

主要变量的皮尔森相关系数如表3、表4 所示。内部控制指数与投资不足的相关系数为-0.089,与过度投资的相关系数为-0.083,且均在1%的水平上显著,说明内部控制质量提升使得非效率投资水平减少,初步验证了H1a、H1b。第一大股东持股比例与投资不足的相关系数为-0.051,在1%的水平上显著,与过度投资不显著,说明股权集中度能抑制企业投资不足现象,但不能加剧或抑制过度投资现象。企业规模与投资不足、过度投资的相关系数分别为-0.069 和-0.092,且均在1%的水平上显著,说明一个大规模的企业存在的非效率投资现象往往较少。自由现金流和投资不足的相关系数为-0.059,在1%的水平上显著,与过度投资不显著,说明自由现金流能减少投资不足行为。资产负债率和投资不足的相关系数为-0.041,在1%的水平上显著,与过度投资不显著,说明资产负债率增加使得投资不足行为减少。总资产增长率与投资不足、过度投资的相关系数分别为0.453 和0.195,在1%的水平上显著,说明总资产增长率升高的企业非效率投资问题往往就越突出。

表3 投资不足样本组相关性分析

表4 过度投资样本组相关性分析

(三)回归分析

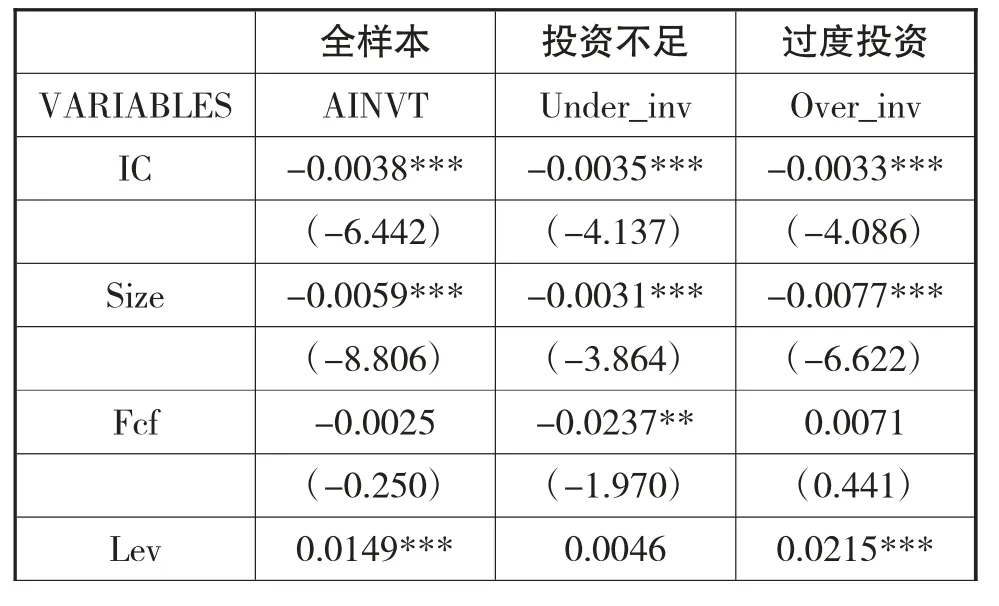

1、内部控制对投资效率影响的多元回归结果分析

内部控制与投资效率的OLS 多元回归结果见表5。表5 第二、三、四列分别为全样本、投资不足样本组及过度投资样本组的回归结果。从全样本回归结果来看,内部控制与非效率投资绝对值的回归系数值是-0.0038,且在1%的水平上显著,这表明高质量内部控制能显著抑制企业的非效率投资,也就是说内部控制与企业投资效率正相关。在投资不足样本组中,内部控制与投资不足的回归系数为-0.0035,且在1%的水平上显著,这一结果验证了假设H1a;在过度投资样本组中,内部控制与过度投资的回归系数为-0.0033,且在1%的水平上显著,此结果亦支持了假设H1b。说明内部控制质量越高,企业投资不足和过度投资现象越少,企业投资效率也就越高。

从控制变量的回归结果来看,企业规模与投资不足和过度投资均在1%的置信水平上显著负相关,降低了企业非效率投资的程度,一定程度上优化了资源的配置;企业自由现金流与投资不足在5%的水平上显著负相关,与过度投资的关系不显著,表明企业自由现金流减轻了企业投资不足问题,但并未加剧或抑制过度投资问题;资产负债率与过度投资的回归系数为0.0215,且在1%的水平上显著正相关,与投资不足的关系不显著,表明该因素加剧了企业过度投资问题,但并未加剧或抑制投资不足问题;总资产增长率与非效率投资呈显著正相关关系,表明总资产增长率越高的企业越会出现非效率投资的情况。

表5 内部控制与投资效率的多元回归结果

注:括号里的是T 值,***、**、*分别表示1%、5%和10%的显著性水平,下同。

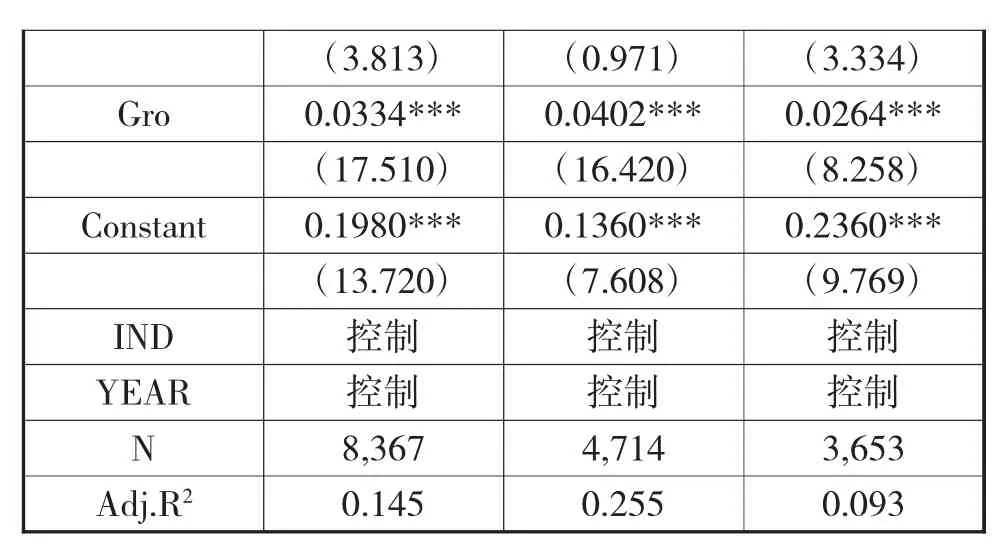

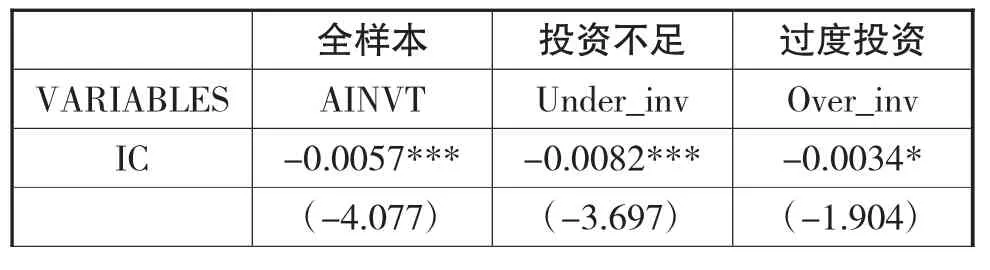

2、股权集中度、内部控制与投资效率的多元回归结果分析

表6 给出了股权集中度、内部控制与投资效率的OLS 多元回归结果。为了进一步考察股权集中度对内部控制与投资效率的调节效用,在模型中又引入了股权集中度与内部控制的交互变量。从全样本回归结果来看,内部控制抑制了企业非效率投资,且在1%的水平上显著。内部控制和股权集中度的交互项的回归系数为0.0061,且在10%的置信水平上显著,表明股权集中度对内部控制与非效率投资的负相关关系起到显著的反向调节作用,即股权集中度越高的企业内部控制对非效率投资的抑制作用就越微弱。

从投资不足样本组的回归结果来看,内部控制与投资不足的回归系数为-0.0082,且在1%的置信水平上显著。内部控制与股权集中度的交互项的回归系数为0.0145,且在1%的置信水平上显著,表明股权集中度对内部控制与投资不足的负相关关系具有显著的反向调节作用,即股权集中度越高,越能减弱内部控制对投资不足的抑制作用。假设H2a 得到验证。

从投资过度样本组的回归结果来看,内部控制与投资过度的回归系数为-0.0034,在10%的置信水平上显著。内部控制和股权集中度的交互项的回归系数为0.0001,也不显著,表明股权集中度并没有加剧或者抑制内部控制与投资过度之间的相关性。假设H2b 没有得到验证。

表6 股权集中度、内部控制与投资效率的多元回归结果

Top -0.0341 -0.0921***0.0061(-1.464) (-2.694) (0.200)IC×Top 0.0061* 0.0145*** 0.0001(1.709) (2.807) (0.032)Size -0.0061*** -0.0031***-0.0079***(-8.841) (-3.846) (-6.704)Fcf -0.0031 -0.0241** 0.0061(-0.315) (-2.013) (0.376)Lev 0.0149*** 0.00434 0.0219***(3.804) (0.923) (3.371)Gro 0.0335*** 0.0403*** 0.0264***(17.540) (16.460) (8.275)Constant 0.2120*** 0.1660*** 0.2380***(12.630) (7.396) (9.081)IND 控制 控制 控制YEAR 控制 控制 控制N 8,367 4,714 3,653 Adj.R2 0.146 0.2570.093

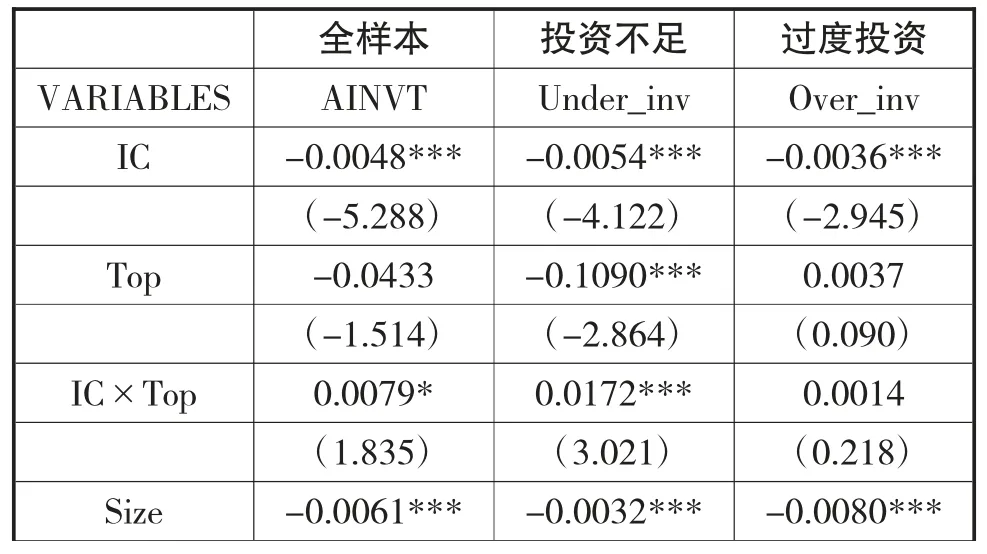

六、稳健性检验

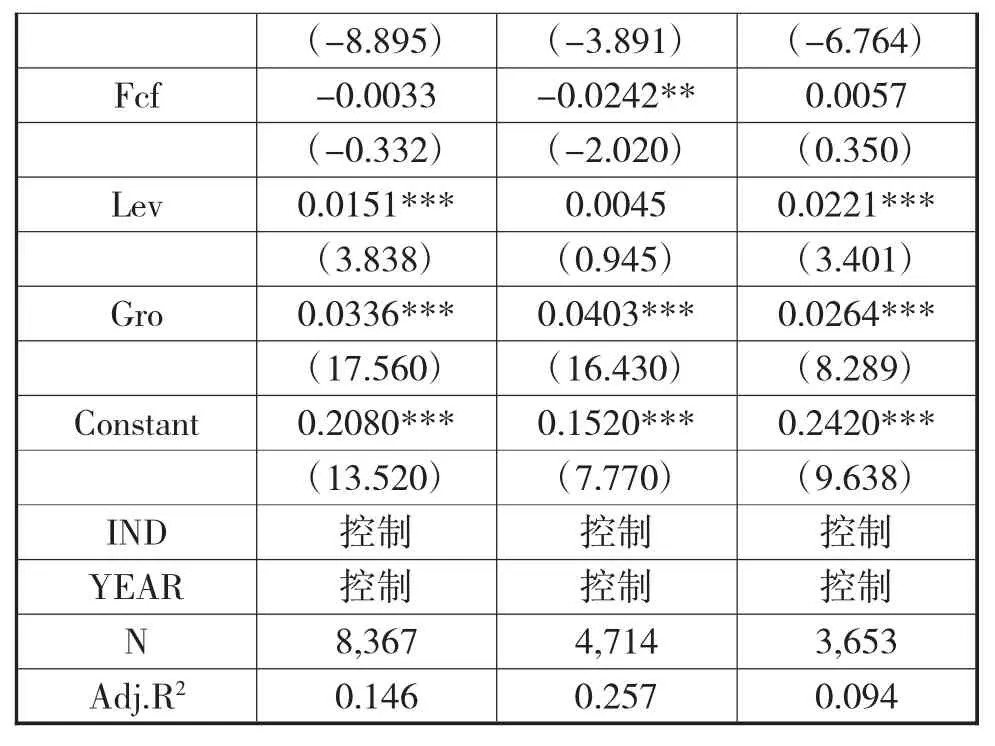

稳健性检验的回归结果见表7。在稳健性检验中,本文选用了第一大股东持股比例的平方和作为赫芬达尔指数来度量股权集中度Top,因为此指数能使得持股比例的差异性更显著,能有效弥补用第一大股东持股比例的单一性,使分析结果更准确。实证结果表明:内部控制与投资不足和过度投资的回归系数分别为-0.0054 和-0.0036,且在1%的置信水平上显著,说明内部控制能显著抑制企业非效率投资行为;在投资不足样本组中,内部控制与股权集中度的交乘项系数大于零,且在1%的置信水平上显著,说明股权集中度减弱了内部控制对投资不足的抑制作用。此结果支持了前文假设,说明本文的研究结论具有稳健性和普适性。

表7 中度、内部控制与投资效率的关系的稳健性检验

(-8.895) (-3.891) (-6.764)Fcf -0.0033 -0.0242** 0.0057(-0.332) (-2.020) (0.350)Lev 0.0151*** 0.0045 0.0221***(3.838) (0.945) (3.401)Gro 0.0336*** 0.0403*** 0.0264***(17.560) (16.430) (8.289)Constant 0.2080*** 0.1520*** 0.2420***(13.520) (7.770) (9.638)IND 控制 控制 控制YEAR 控制 控制 控制N 8,367 4,714 3,653 Adj.R2 0.146 0.2570.094

七、研究结论和政策建议

本文选取了2013-2016 年沪深两市A 股的非金融类上市公司为研究样本,用Richardson(2006)模型回归估计出的残差取绝对值来测度投资效率,用迪博内部控制指数来度量内部控制质量,用第一大股东持股比例来衡量股权集中度,在稳健性检验中用第一大股东持股比例的平方和代表赫芬达尔指数作为股权集中度的替代度量方法,采用普通最小二乘法建立回归模型检验内部控制与企业投资效率的相关关系,并进一步实证分析了股权集中度对两者相关关系的作用效果。得出的研究结论为:内部控制与企业投资效率存在显著正相关关系,内部控制能够有效抑制投资不足与过度投资;在其他条件一定的情况下,股权集中度却削弱了内部控制对非效率投资的抑制作用,尤其是削弱了内部控制对投资不足的抑制作用。本文的研究为上市公司通过提高内部控制质量和构架合理的股权结构来降低非效率投资提供经验证据,有助于鞭策上市公司重视内部控制建设和完善股权结构,增强企业可持续发展能力。

基于前文得出的结论,本文提出如下政策建议:第一,要加强内部控制建设。基于我国现有的尚不健全的资本市场监管体系和难以有效发挥功效的外部制约体制,大量的内部控制失效案例被曝光,上市企业必须重视内部控制建设,高效地执行内部控制基本规范及配套指引并把它落到实处,充分发挥内部控制在降低信息不对称程度、缓解委托代理问题并提高投资效率方面的重要作用。第二,要强化内部监督。目前,我国企业由于内部监督机制存在漏洞,使得各种不正当行为到处泛滥并造成严重的风险隐患,因此完善企业内部监督体系并强化内部监督迫在眉睫。加强内部监督是提高内部控制的重要保证,完善内部监督机制与健全内部控制体系相辅相成,两者需要相互整合才能达到1+1>2 的效果。第三,要建立合理的股权结构。前文的研究使我们充分认识到作为重要公司治理机制的股权结构会影响到内部控制抑制非效率投资的作用效果。当务之急,应该优化股权结构,适当减少第一大股东持股比例,引入股权制衡机制,使得中小股东对大股东的制衡约束作用能得到有效发挥,避免出现大股东绝对控制并滥用权力损害中小股东利益的现象,从而提高内部控制水平,提高企业投资效率水平。