企业营运资本政策与资本成本

夏春晓, 年素英, 魏 刚

(1.蚌埠学院,安徽 蚌埠 233030;2.绍兴文理学院,浙江 绍兴 312000)

营运资本政策的做出不会受到资本成本的约束。在现代资本结构理论中,资本成本只是与投资者、资本筹措和资本投资相关的概念。营运资本无论是指流动资产[1],还是指流动负债[2],抑或是流动资产减去流动负债的余额即净营运资本,都不属于企业资本的范畴。正是由于这个原因,在投融资决策中才不会将流动资产和流动负债纳入其中[3-4]。营运资本政策决策的过程是在综合考虑贯穿供产销各个环节资金链的基础上,经过收益与风险的权衡之后[5],做出流动资产投资以及流动负债融资的决策的过程[6]。

营运资本政策一旦做出并予以实施,就会对企业的经营风险和财务风险产生根本性的影响,进而影响到企业的资本成本。流动资产-固定资产的结构会决定经营风险的大小,流动负债-总负债(或总资产)的结构会决定财务风险的大小。企业的资本成本水平是由企业的经营风险和财务风险共同决定的。作为企业剩余收益的所有者,股东尤其是公司控股股东对于企业风险的变化非常敏感。理性的股东会根据营运资本政策的变化来评估企业风险的变化,进而调整其要求报酬率,导致企业股权资本成本的升降。

1 理论分析与研究假设

本研究基于以下两点:(1)企业价值取决于资本投资的质量,即资本投资是创造企业价值的惟一源泉。如果企业将更多地资金运用到非资本性的投资上,比如过多地占用在存货、应收账款甚至现金上,不仅仅是不能创造价值,而是在减损企业价值。(2)经营风险是企业遭遇收益波动而带来盈利水平更大波动的可能性,与企业的资产结构紧密相关,即固定资产投资较多的企业,经营风险较大。财务风险则与有固定索偿权的融资活动相关,即债务融资、优先股融资越多,财务风险越大。无论是经营风险还是财务风险,都需要企业创造出足够多的现金流以补偿那些固定性的费用或者支出,比如,折旧费用、利息支出等等。风险越大,这些补偿所需要的现金流就越大,给企业的经营压力也就越大,未来发展的回旋余地就越小。

1.1 营运资本结构与资本成本

营运资本政策包括营运资本的融资、配置和周转速度,其中,营运资本的融资和配置会对企业的融资和投资政策产生重要影响,进而影响企业资本成本水平。营运资本的主要来源是流动负债,流动负债包括经营性流动负债和金融性流动负债;营运资本的主要配置表现为企业的流动资产,流动资产包括经营性流动资产和金融性流动资产。

1.1.1 营运资本融资政策与资本成本 流动负债是企业负债的重要组成部分,是企业营运资本融资的主要来源渠道,其偿债期限短,灵活性小,是导致企业财务困境的重要因素之一。如果企业较少地依赖短期融资,较多地使用长期的、资本性的融资,人们称之为“稳健型”的营运资本融资政策。与之相反,“激进型”的营运资本融资政策会使用较多的短期融资来满足短期投资需要,甚至出现短期融资供长期投资需要的“短债常用”现象。这种情况下清偿短期债务的交易成本高,资金使用的稳定性差,财务风险提高。基于以上分析,做出假设:

假设1:相对于激进型的营运资本融资政策,稳健型的营运资本融资政策可以降低企业的财务风险,进而降低资本成本水平。

需要说明的是,按照利率的期限理论,长期负债的利率水平要高于短期负债。企业实施稳健性的融资政策,势必会增加长期负债融资,由此会带来资本成本提高的压力。如果本假设通过了检验,说明投资者对于财务安全性的关注要大于对利率期限问题的关注。英美文献显示,投资者的这种关注偏好是普遍存在的。

1.1.2 营运资本配置政策与资本成本 资产流动性是企业偿还能力的基础。前已论及,流动资产与固定资产的结构是决定企业经营风险的重要因素。当将较多的资金投资在流动性比较强的存货、应收账款、现金等流动资产上的时候,企业会具备较强的清偿能力,财务灵活性较强,被认为是“稳健型”的营运资本配置政策。需要注意的是,流动资产占用的追加,既可能是企业的生产经营过程的必须,也可能是企业经营不善所导致的对于资金的“延续性”的追加。当流动资产占用资金较多的时候,必须对这种占用的真实情况(比如应收账款是不是坏账,存货还具备不具备真实的流动性等等)予以分析和判断。“激进型”营运资本配置政策则相反,企业的资产更多配置在非流动性资产上,此时企业的经营风险会提高。但是,如果一个企业流动资产占用资金逐渐增加,而营销规模没有扩大,现金流也没有增加,这时流动资金投入的增加就属于“延续性”地增加流动资产投资,比如,对于亏损企业的“输血”即属此类。这时候的流动资金在财务上毫无收益可言,流动资产降低资本成本的作用也会下降。因此,本文假设:

假设2a:企业总资产一定时,配置在流动资产上的比例越高,其经营风险越低,有助于降低资本成本;

假设2b:企业流动资产配置比例的增长率高于营业收入增长率的程度越大,流动资产降低资本成本的作用会下降。

1.1.3 现金持有量与资本成本 在公司财务中,现金持有问题是一个涉及面非常广泛的问题。现金持有既是企业流动性的必要储备,也是企业资金流动的停滞[7]。处于现金状态的资金是不能创造任何价值的,因此现金也被人们称之为“非盈利性资金”。同时,按照代理理论,过多的现金持有会带来更为复杂的代理问题,减损股东财富。但是从财务灵活性的角度来说,企业拥有较充裕的现金存量,财务安全性上升,应付财务困境的能力提高,财务风险下降,企业的资本成本水平降低。因此,本文假设:

假设3a:现金持有增加会造成严重的代理冲突,减损股东财富,降低企业资金的使用效率,导致资本成本的提高。

假设3b:现金持有增加会提升企业的财务灵活性,降低企业风险,导致资本成本的下降。

1.2 营运资本周转效率与资本成本

营运资本的融资与投资政策的核心特征是流动性强,营运资本的周转速度越快,企业的经营风险越低,同时说明企业短期财务管理的水平较高。营运资本管理的主要内容是存货、应收账款和应付账款,尽量缩短存货周转期、减少应收账款回收时间和延长应付账款的占用期是营运资本管理的主要技术手段。存货周转期加上应收账款周转期减去应付账款周转期就等于营运资本的总周转期(Richards和Laughlin,1983),以此衡量营运资本的管理绩效。营运资本周转效率越高,企业从支付原材料货款到收回产品货款的周期就越短,营运资本的管理绩效就越高,经营风险越低。因此,本文假设:

假设4:营运资本周转期越短,资金周转效率越高,资本成本越低。

2 研究设计

2.1 样本及数据

样本期选择2000~2016年,以中国A股主板上市公司为研究对象,删除(1)当年新上市公司;(2)B股公司;(3)金融类公司;(4)资本成本异常观测值(大于100%、小于0)。中国上市公司主要数据取自国泰安CSMAR数据库。采用Stata软件处理和分析;对所有连续型变量进行了上下各0.01的Winsorize处理。

2.2 主要变量

2.2.1 因变量 本文使用Gordon模型计算股权资本成本作为资本成本变量。其计算公式如下:

2.2.2 自变量

2.2.2.1 营运资本融资变量 为了更好的反映流动负债的结构,根据流动负债的来源性质分别计算:经营性流动负债比例、金融性流动负债比例,其中经营性流动负债是由于日常经营活动形成的流动负债,具体包括:应付账款、应付票据、预收款项、应付职工薪酬、应交税费、其他应交款、其他应付款等;金融性流动负债是由于非经营活动形成的流动负债,主要包括:短期借款、应付股利、应付利息、交易性金融负债、一年内到期的非流动负债等。

营运资本融资政策变量:营运资本短期融资比例,使用流动负债除以流动资产计算,该指标说明企业营运资本短期来源的比例,指标数值越小,说明使用长期资金来源满足营运资本需要的比例越高。

流动负债比例:企业流动负债占企业总负债的比重。

2.2.2.2 营运资本配置变量 为了更好的分析营运资本配置的短期结构,分别计算经营性流动资产比例和金融性流动资产比例。其中经营性流动资产是指企业日常经营活动使用的流动资产,主要包括:货币资金、应收票据、应收账款、存货、其他应收款、预付款项等;金融性流动资产是指与企业主要经营活动无关的流动资产,主要包括:交易性金融资产、应收股利、应收利息、一年内到期的非流动资产等。

流动资产比例:流动资产占企业总资产的比重。

现金持有比例:年末货币资金在流动资产中所占的比例。

经营性现金流量比例:经营性现金流量增加额占货币资金的比例。

流动资产配置与销售收入增长率差异:流动资产比例的年度增长率减去销售收入的年度增长率。

2.2.2.3 营运资本周转效率变量 营运资本周转效率的高低反映了短期财务管理的绩效,主要包括存货周转期、应收账款周转期、应付账款周转期以及基于以上3个指标计算的营运资本周转期,计算方法参照美国REL咨询公司和CFO杂志的计算方法。

存货周转期:平均存货余额/(营业收入/360);

应收账款周转期:平均应收账款(应收账款、应收票据)余额/(营业收入/360);

应付账款周转期:平均应付账款(应付账款、应付票据)余额/(营业收入/360);

营运资本周转期:存货周转期+应收账款周转期-应付账款周转期。

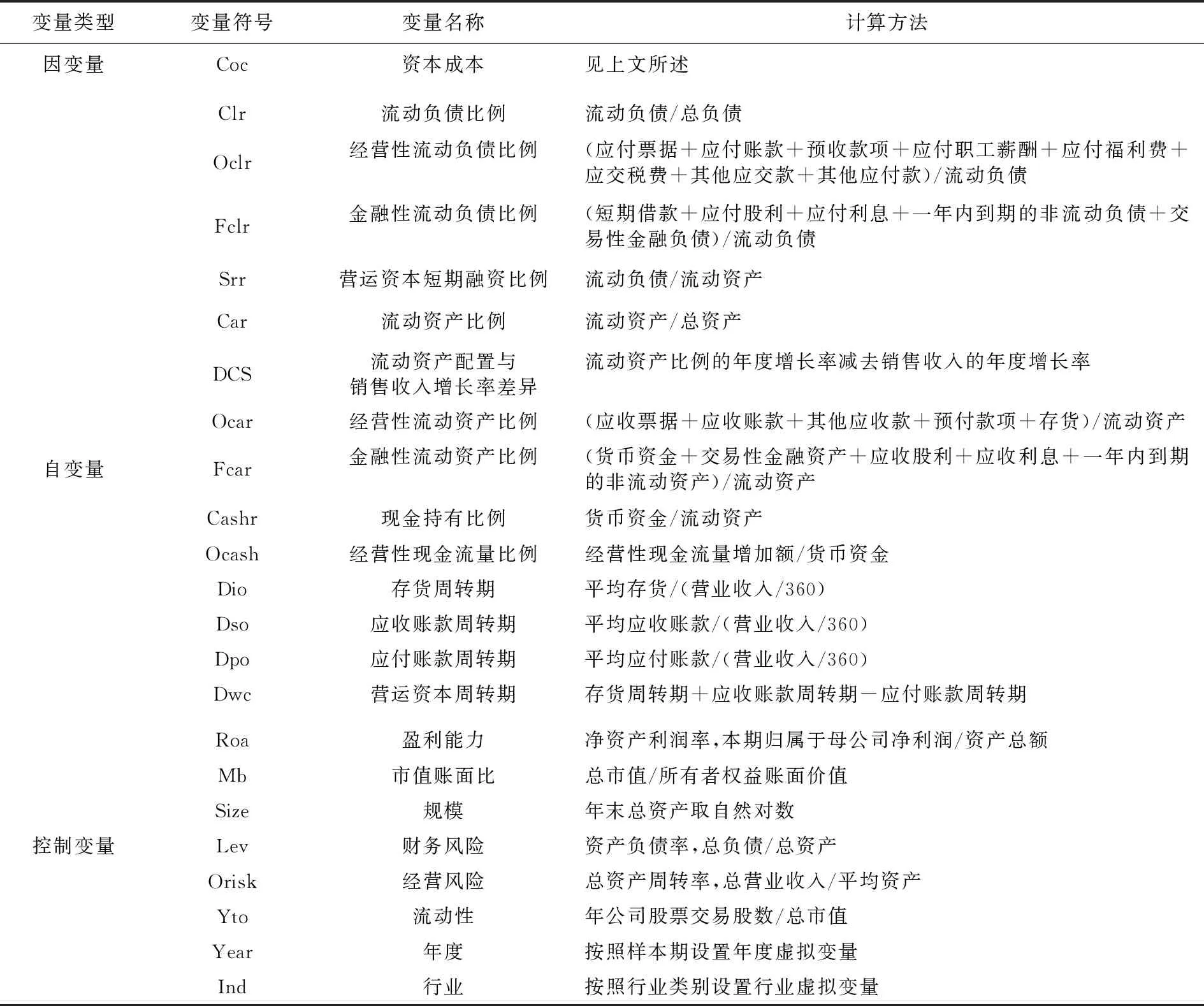

2.2.3 控制变量 主要变量的定义及计算方法见表1。

表1 主要变量定义

影响资本成本的因素很多,结合已有文献和本文的研究目的,控制以下变量:

盈利能力:净利润除以净资产,盈利能力越强,风险越小,资本成本越低;

市值账面比:年末总市值除以所有者权益账面价值,反映企业的投资机会,市账比越大,资本成本越低;

规模:总资产的自然对数,规模越大,资本成本越低;

经营风险:总资产周转率,周转效率越高,风险越小,资本成本越低;

流动性:年股票换手率,换手率越高,风险越小,资本成本越低;

同时根据本文对行业的合并以及样本期年度分别设置行业和年度虚拟变量作为控制变量。

2.3 模型设计

为了检验营运资本融资政策对资本成本的影响,设计检验模型(1):

Coc=α+β1Srr+β2Srr2+β3Roe+β4Mb+β5Size+β6Lev+β7Orisk+β8Yto+β9Year+β10Ind+ε

模型(1)

为了检验营运资本配置政策对资本成本的影响,设计检验模型(2):

Coc=α+β1Car+β2Roe+β3Mb+β4Size+β5Lev+β6Orisk+β7Yto+β8Year+β9Ind+ε

模型(2)

为了检验现金持有量对资本成本的影响,设计模型(3):

Coc=α+β1Cashr+β2Cashr2+β3Roe+β4Mb+β5Size+β6Lev+β7Orisk+β8Yto+β9Year+β10Ind+ε

模型(3)

为了检验营运资本周转期对资本成本的影响,设计模型(4):

Coc=α+β1Dwc+β2Roe+β3Mb+β4Size+β5Lev+β6Orisk+β7Yto+β8Year+β9Ind+ε

模型(4)

以上模型中的变量定义见表1。

3 营运资本政策与资本成本

3.1 单变量比较分析

Panel A不同融资政策的资本成本比较表明“稳健型”营运资本融资政策的资本成本更低,“激进型”政策组与稳健型政策组的平均数与中位数的差异性检验均在1%的水平上显著,与本文的假设预期一致。同时,这也验证了股东更加关注公司的财务安全性。Panel B不同配置政策的资本成本比较,可见“稳健型”营运资本配置政策的资本成本显著更低,与本文的假设预期一致。Panel C不同营运资本周转期的平均资本成本比较表明营运资本周转期与资本成本均值和中位数均呈现负相关关系,最低组与最高组的平均数与均值的差异性检验均在1%的水平上显著,这一结果与本文假设预期一致。Panel D是不同现金持有水平的资本成本比较分析,结果显示均值较高的现金持有水平,资本成本的均值也显著较低,而现金持有水平的中位数与资本成本中位数呈现“U”型关系,但是最低组与最高组的差异性检验并不显著。

3.2 多变量回归分析

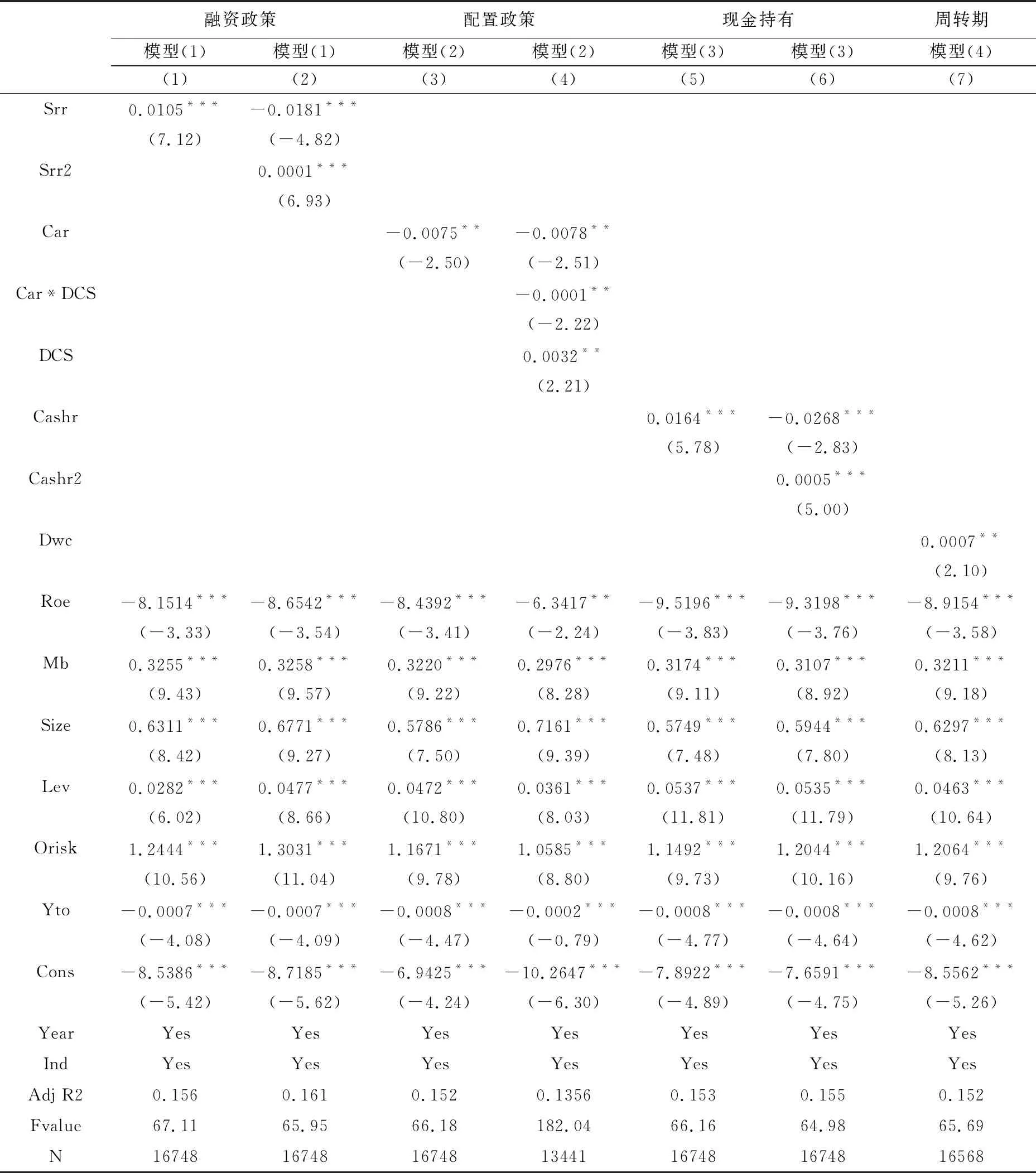

3.2.1 营运资本融资政策与资本成本回归分析 表2(1)和(2)列是使用模型(1)对营运资本融资政策与资本成本的回归结果。(1)列中营运资本短期融资比例(Srr)的系数显著为正,(2)列中加入了营运资本短期融资比例的二次项(Srr2)进行回归,结果显示营运资本短期融资比例(Srr)与资本成本(Coc)之间呈现“U”型关系,表明随着营运资本短期融资来源比例的提高,资本成本先降低,营运资本短期融资比例(Srr)达到76.50%时,资本成本随着营运资本短期来源比例的提高而上升。换言之,依靠较大比例的长期资金来源的“稳健型”营运资本融资政策由于增加了财务安全性而有助于降低资本成本,而更多依赖短期资金来源的“激进型”营运资本融资政策则会由于财务风险的增强而导致资本成本上升。本文假设1通过检验。

表2 营运资本政策与资本成本回归结果

注:括号中数值为t值,均由稳健型估计方法得到;*、**、***分别表示显著性水平10%、5%、1%;所有模型均进行vif检验,除了(4)列外,其他模型vif均值都小于5,不存在多重共线性问题;对于(4)列估计,本文删除导致共线性的DCS变量后重新估计,基本结论没有改变。

3.2.2 营运资本配置政策与资本成本回归分析 表3(3)和(4)列是使用模型(2)对营运资本配置政策与资本成本的回归结果。(3)列结果显示流动资产比例(Car)的系数为-0.007 5,在5%的水平上显著,表明随着流动性资产配置比例的提高,资本成本下降,本文的假设2a得到验证。在模型(2)的基础上加入流动资产比例与流动资产配置和销售收入增长率差异的交乘项(Car*DCS)进行回归,结果如(4)列所示,Car*DCS系数为-0.000 1,并且在5%的水平上显著,表明流动资产配置比例的增长如果不能带来销售收入的增加,流动资产降低资本成本的作用会降低,本文的假设2b通过检验。

为了检验营运资本配置中现金持有比例对资本成本的影响,使用模型(3)对现金持有比例(Cashr)与资本成本(Coc)进行回归,结果如表3(5)和(6)所示。现金持有比例与资本成本之间呈现“U”型关系,即随着现金持有比例的增加,资本成本不断下降,现金持有比例增加到一定程度后(26.80%),资本成本开始上升,本文的假设3通过检验。过多的现金持有将触发严重的代理问题,降低资金使用效率,减损企业价值。

3.2.3 营运资本周转期与资本成本回归分析 表3(7)使用模型(4)对营运资本周转期(Dwc)与资本成本(Coc)的回归分析,结果显示,营运资本周转期(Dwc)是0.000 7,在5%的水平上显著,表明营运资本周转效率的下降会导致资本成本提升,本文的假设4通过检验。

4 结语

营运资本管理的质量会对企业的资本成本水平产生显著的影响,进而影响到股东利益的保护与公司治理的优化。

流动资产投资与流动负债融资是决定企业风险的重要财务因素,这是营运资本政策影响资本成本的根本原因。数据证实,稳健的营运资本政策在一定范围之内有助于资本成本的下降。具体言之,较少的流动负债融资和较多的流动资产投资能够降低企业的股权资本成本水平。这说明一个重要的事实,就是股东对于营运资本政策中对于风险因素的处置是极为关注的。股东关注流动负债增加所提升的财务风险要甚于使用长期负债所带来的负债利息的增加。财务安全性成为营运资本政策中最为重要的核心因素之一,这值得公司董事会管理高层在制定营运资本政策时予以关注。在股东利益保护的内外部机制不是很健全的环境当中,股东的这种“财务安全性”偏好是一种理性的选择。

但是,无论是稳健的还是激进的营运资本政策,事实上都存在着“双刃剑”效应。从管理科学化的角度看,积极的、高效率的营运资本管理必然是以高效的资金运营来满足投资者对于财务安全性的需求,而不是以资金占用的方式比如现金持有、存货等等来实现。这也是“零营运资本”政策带给企业界的重要启示。