个人所得税调整对我国城镇居民消费支出影响的实证分析

曹月玲

内容摘要:本文针对个人所得税免征额和税负分别建立实证模型,以分析个人所得税调整对我国城镇居民消费支出的影响。结果表明:税务免征额调整虽然促进了城镇居民消费水平的提升,但促进效果不理想。通过实证模型发现,个人所得税调整对城镇居民消费水平影响较小,个人所得税调整对城镇居民消费水平影响不理想主要与个人所得税体制有关。

关键词:城镇居民消费 免征额 个人所得税 实证模型

引言

改革开放以来,我国社会生产力水平得到巨大提高,成为世界第二大经济体。虽然我国在经济体制改革上取得了巨大进步,但也存在许多问题。我国居民消费水平支出不足GDP总量的40%,而一些西方国家居民消费水平占GDP总量的60%。现阶段我国居民收入增长速度与国家收入增长速度还存在一定差距,社会福利保障水平仍有待提升,不利于我国经济的未来发展以及经济体制的深化改革。

目前我国城镇居民消费水平取决于自身收入,只有收入增长才能使消费水平提高。为此,我国政府出台了一系列相关政策,其中对税收政策的调控能够有效促进城镇居民消费水平实现可持续发展。根据我国城镇居民实际收入情况可知,我国目前大多数人口为中低水平收入,只有通过完善相关税收制度扩大内需,才能促进我国城镇居民消费水平的提升,所以对个人所得税进行调整是影响我国城镇居民消费水平的重要政策。

针对城镇居民消费水平与税负之间的关系,我国众多学者对都其进行了深入研究。其中部分学者研究我国税收对城镇居民消费水平的影响,认为要想促进我国城镇居民消费水平的提升,不仅要对税收进行调整,还要与社会保障制度相互结合。还有部分学者通过研究发现,适当降低个人所得税能够发挥个人所得税的公平效应。

因此,本文结合相关数据建立实证模型表达式,分析我国城镇居民消费水平的影响因素,为提高我国居民消费水平、扩大内需提供相关建议,以期为深化我国社会主义市场经济体制改革提供理论依据。

免征额调整对我国城镇居民消费支出影响的实证分析

(一)模型构建与变量选取

根据个人所得税的基本原理可知,我国消费主体为中低收入群体,对税收免征额的设定和变动就是为了保证中低收入群体的可支配收入,只有这样才能整体提高我国城镇居民消费水平。为了验证税收免征额对城镇居民消费水平的影响,本文建立如表1所示的实证模型,并将其整理成公式为:

式中:Yt为t期城镇居民人均消费支出;X1为人均可支配收入;X2为上一期城镇居民人均消费支出;X3为城镇居民消费价格指数;X4为免征额;α1、α2、α3、α4为四个变量系数;α0为其他因素;μ为变量误差。由表1与上式可知,个人所得税免征额的变动确实能够影响城镇居民可支配收入,但城镇居民可支配收入除了受到免征额的影响,还受到城镇居民消费价格指数变动与城镇居民个人习惯性消费的影响。其中对城镇居民可支配收入起到最主要影响的就是免征额变动,所以设立税收免征额就是保证中低群体消费,保证城镇居民消费水平。

(二)数据分析与相关检验

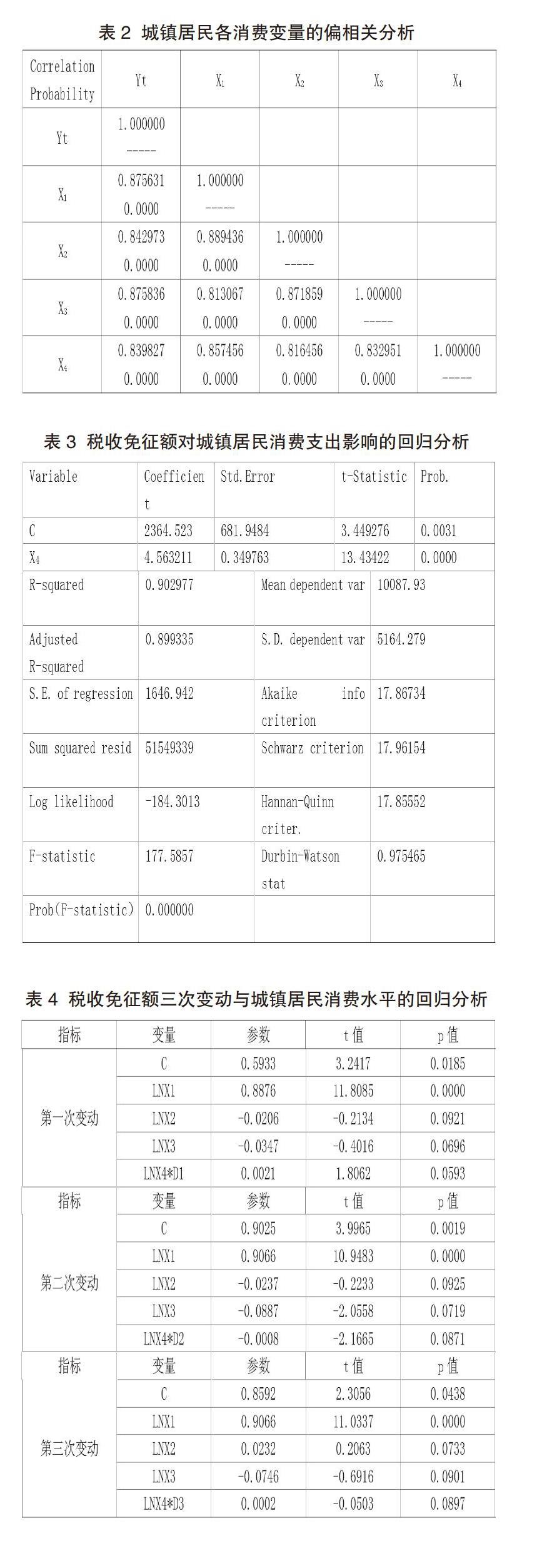

偏相关分析。表2为城镇居民各消费变量的偏相关分析。由表2可知,X1、X2、X3和X4分别代表实证模型公式中的四个变量,其偏相关系数均大于0.5,说明其与城镇居民消费支出存在相关关系。此外,在偏相关分析中要将其中的P值与显著性水平0.05相互比較,P值大于0.05说明两个变量之间不存在明显线性关系,P值小于0.05说明两个变量之间存在明显线性关系。由表2可知,X1、X2、X3和X4四个变量的P值均小于0.05,能够进一步证实四个变量与城镇居民消费水平存在紧密联系。

回归分析。只引入变量免征额X4。表3为税收免征额对城镇居民消费支出影响的回归分析。由表3可知,税收免征额与城镇居民消费支出呈正相关,说明提高税收免征额能够促进城镇居民消费支出的提升。这是因为提高税收免征额,使中低收入群体减少税收负担,从而促进城镇居民消费支出的提升。

引入虚拟变量的回归分析。税收免征额不是连续的,为了进一步分析免征额对城镇居民消费水平的影响,本文采用引入虚拟变量D1、D2和D3的方法进行分析,D1、D2与D3代表税收免征额的三次变动并对建立的回归模型采用对数形式。

表4为税收免征额三次变动与城镇居民消费水平的回归分析。由表4可知,第一次和第三次免征额与城镇居民消费水平呈正相关关系,说明提高税收免征额能够促进城镇居民消费水平的提升。此外,从表4还可以看出,第二次免征额变动与城镇居民消费水平没有呈现正相关关系,但不能否定第二次免征额变动的作用,这是由于除了税收免征额能够影响城镇居民消费水平,还有其他影响因素,比如人均可支配收入等,这些变量都能够削减免征额对城镇居民消费水平的正相关影响。其中第一次税收免征额变动较大,能够在很大程度上刺激城镇居民消费水平的提升,而第三次除了提高税收免征额,还调整了税率,这也促进了城镇居民消费水平的提升。此外,从表4中还可以看出,第一次与第三次免征额变动对城镇居民消费水平的促进效果并不是很理想。

税负调整对我国城镇居民消费支出影响的实证分析

(一)模型构建与变量选取

为了更精确的反映我国城镇居民整体消费水平,本文选取国内生产总值即GDP和个人所得税收入两个变量。这是由于国内生产总值代表着一个国家的经济发展,而且个人所得税收入均来自于城镇居民。为此,本文建立如表5所示的实例模型,并根据表5整理公式为:

式中,Y为城镇居民消费支出;X1为国内生产总值;X2为个人所得税收入;X3为城镇居民人均可支配收入;β1、β2、β3为变量系数;β0为其他因素;η为误差。

(二)数据分析与相关检验

将经济学中有关时间序列的问题利用计量学的方法分析,需要保证时间序列中每个变量的平稳变化,如果序列中变量不平稳,那么就无法对数据建立实证模型,即无法进行回归分析。在现实经济生活中,时间序列不可能保证都是平稳变化,为了要使序列平稳变化就要对变量采用差分法消除单位根进行协整分析。通过协整分析发现,虽然时间序列中有部分变量不是平稳变化的,但是从整体来看,其变化又是平稳的,在经济学中将这种关系叫做协整关系。本文通过协整方法能够准确计算出国民生产总值、个人所得税收以及城镇居民消费支出的动态变化与关系。

ADF单位根检验。将变量单位根数值(ADF)与5%显著性水平临界值相互比较,如果ADF值小于临界值,则说明通过平稳性检验,如果ADF值大于临界值,则不能通过平稳性检验,就需要将数值进行差分。表6为变量单位根检验(ADF)结果。从表6中可知,LNX2的ADF值通过了平稳检验,LNX1经过一阶差分后通过了平稳检验,而LNX3经过二阶差分后才通过了平稳性检验。

协整检验。表7为变量协整检验。由表7可知,None*的P值为0.000,说明在显著性水平为5%的情况下,其可以至少有一个协整向量;而At most 1*的P值为0.005,说明在显著性水平为5%的情况下,其可以有两个或者两个以上的协整向量;而At most 2*和At most 3*说明可以有四个或者四个以上协整向量。将四个协整向量整理得到协整方程为:

由协整方程可知,LNX1、LNX2与LNX3的系数均为正,并且对居民消费支出的影响最大的是城镇居民人均可支配收入,其次是国内生产总值,影响最小的是个人所得税收入。

误差修正模型。上文只是分析各经济变量间的长期变化规律,而不能反映短期经济变量间的变化关系,虽然从长期变化来看,短期中各经济变量的变化也应遵循一样的变化规律,但是各经济变量在短期内也存在独有的动态变化。因此,本文还通过误差修正检验(ECM)分析各经济变量在短期内的动态变化。根据之前对LNY、LNX1、LNX2与LNX3的分析,得出几个变量之间在长期均衡关系,通过这种变化本文总结得到残差序列,通过残差序列建立误差修正模型。

根据上述协整方程整理得到残差序列如下:

通過误差修正模型可知,误差修正项ECM的系数为-0.592377,表示长期变化对短期变动所作出的调整,即要将其以59.24%的力度才能够将短期变动调整到长期稳定的变化中。此外,从上述误差修正模型中可知,短期内城镇居民个人所得税对居民消费的促进作用也不够明显。

从以上实证模型分析中可知,通过调整个人所得税,对城镇居民消费的影响较小,但不能够因此忽略个人所得税对城镇居民消费的影响中起到的作用。根据之前的理论可知,城镇居民可支配收入影响城镇居民消费水平,而个人所得税的多少直接影响城镇居民可支配收入,所以个人所得税在评估居民消费水平中起到了不可替代的作用。但实证模型中个人所得税对城镇居民消费水平影响较小,这主要与个人所得税体制有很大关系,弱化了个人所得税所应有的功能。

结论与建议

本文就个人所得税调整对我国城镇居民消费支出造成的影响进行实证分析,得出如下结论:第一次和第三次税收免征额调整虽然促进了城镇居民消费水平的提升,但促进效果不理想;个人所得税调整对城镇居民消费水平影响较小;个人所得税调整对城镇居民消费水平影响不明显,主要跟个人所得税体制有直接关系。

因此,为了提高我国城镇居民消费水平,首先,基于物价水平的持续上涨,需要对免征额进行动态调整,减轻中低收入人群的消费压力,避免其过度压缩消费支出,从而导致社会整体消费水平下降。例如,2018年我国个税免征额标准提至5000元,势必能够在一定程度上刺激居民消费。其次,扩大级距,减少税率档次,降低边际税率,降低中低收入群体税负,增加高收入群体税负,从而充分发挥个税调节效应,刺激居民消费。例如,2018年新税法扩大了3%、10%、20%三档低税率的级距,缩小了25%税率的级距,30%、35%、45%三档较高税率级距不变,有效降低了中低收入者税负,对于挖掘中低收入者的消费潜力具有重要意义。

参考文献:

1.陈力朋,郑玉洁,徐建斌.消费税凸显性对居民消费行为的影响—基于情景模拟的一项实证研究[J].财贸经济,2016,37(7)

2.张云熙.城乡统筹视角下刺激农村居民消费的财税政策研究[J].商业经济研究,2018(12)

3.刘建民,毛军,吴金光.我国税收政策对居民消费的非线性效应—基于城乡收入差距视角的实证分析[J].税务研究,2016(12)

4.张小兰.我国商贸流通业的税负水平及税收政策优化[J].商业经济研究,2016(10)

5.毛军,刘建民.财税政策、路径依赖与中国居民消费的区域均衡发展[J].中国经济问题,2016(6)

6.周金琳.新常态下促进居民消费的税收政策思考[J].财会月刊,2016(2)