基于新税法下年终奖与工资的最优分配方案探讨

田 婷

引言

自21世纪以来,市场的竞争越发严峻,某种程度上市场的竞争就是人才的竞争。为了防止人才的流失,较为优厚的待遇往往是一种有效的方法,但企业出于成本考虑,对于工资的发放又有一定的局限性。由于税收因素的干扰,如何能够使员工的实际收入不因为税收大幅缩水,税收筹划是每一个财务部分和人员需要重点考虑的问题。2018年底以来,个人所得税法有大幅度的变更,以前适用的工资薪金和年终奖筹划方案也基本不符合新税法的要求,如何在当下提出适用于新税法的最新纳税筹划方案,是目前每个企业财务部分急需解决的问题。

一、个人所得税年终奖计税政策解读

自国家税务总局2005年1月1日发布《关于调整个人获得全年一次性奖金等计算征收个人所得税方法问题的通知》文件以来,纳税人全年获得的一次性奖金,俗称“年终奖”,应该单独作为一个月薪金所得计算纳税。采用年终奖总额除以12,所得金额按照个人所得税率表对应税率按照一个月工资计算纳税,这种年终奖的“特殊算法”一直沿用至新政发布。

2018年12月27日,财政部、国家税务总局在《关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)中明确,对于年终一次性奖金总额除以12,所得金额按照个人所得税率表对应税率按照一个月工资计算纳税的政策给予3年过渡期,延续到2021年12月31日。在过渡期间可以不并入当年综合所得计算纳税,但是同时纳税人也可选择并入综合所得纳税,给予纳税人充分的选择权利。

二、工资与年终奖税收筹划的案例分析

(一)新税法下工资薪金和年终奖计算方法

新税法下个人工资薪金采用综合所得预缴方法纳税,此次不仅将免征额调升至5000元,个人所的税率表的税率级距也有所扩大,个人所得税综合所得计税公式如下:

应纳税所得额=综合所得-费用-专项扣除-其他扣除

应纳税额=应纳税所得额×税率%(分级计算税率)。

年终奖如果单独计税,不并入应纳税所得额合并计税,则无费用可扣除,按照个人所的税率表,计税公式如下:

应纳税额=当月获得的年终奖*适用税率-速算扣除数

(二)案例分析

例如某企业员工小A:月工资4500元,不计算三险一金,专项附加扣除为4000元。假设2019年一月份单位发放年终奖3万元。对将年终奖纳入综合所得计算税额和单独计税两种情况下的税负进行比较。

年终奖单独计税,工资薪金没有达到免征额不需纳税:应纳税额=30000*3%=900元

年终奖并入当年综合所得计算纳税:应纳税所得额=4500*12+30000-5000*12(费用)-4000*12(专项扣除)=-24000元,应纳税所得额为负数无需缴纳个税。

如果单位发放的年终奖为12万元:

年终奖单独计税,工资薪金未达到免征额不纳税:应纳税额=120000*10%-210=11790元

年终奖全部并入当年综合所得计算纳税:应纳税所得额 =4500*12+120000-5000*12(费用)-4000*12(专项扣除)=66000元,应纳税额=66000*10%-2520=4080元

由此可见,并入综合所得需缴纳的税收比单独计税低7710元。

(三)过渡期年终奖最优选择方案

根据上文,对于所有的收入水平,是否都是全并入综合所得计算更加优惠,是值得继续论证的问题。在全年工资一定的情况下是否要将年终奖纳入综合计算,或者如何将工资和奖金分配,才能达到税收负担最小化的目的,是下文探讨的重点,同样引用上文例子,假设员工小A年终奖发放12万元,其他假设条件一样。

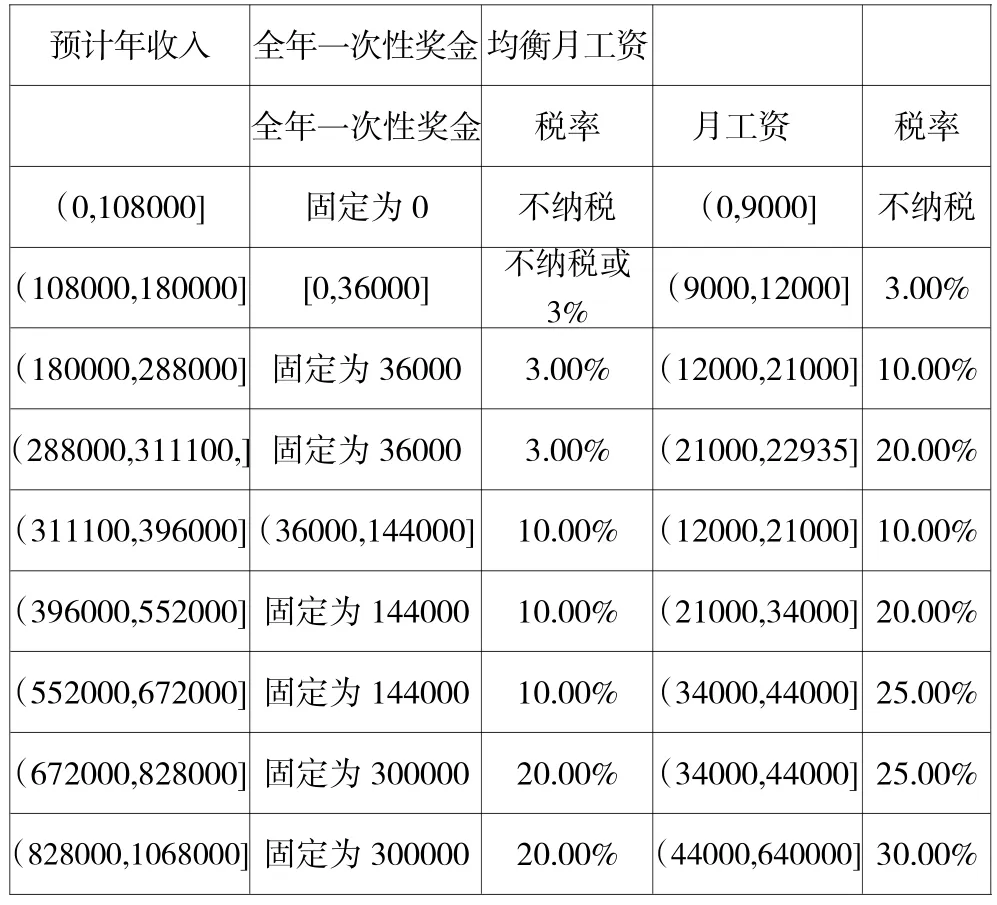

员工小A年收入共计174000元,根据工资和奖金个人所得税筹划表,小A的年收入在(108000,180000]这个区间,最优的工资和奖金分配方案下工资和年终奖的分配必须满足年终奖在区间[0,36000]之间,月工资在区间(9000,12000]之间,则能是税收负担最优,在这种情况下假设月工资为X,年终奖为Y,年收入总计为12X+Y:

表一:工资和奖金个人所得税筹划表

应纳税额=Y*3%+12{(X-9000)*3%}=3%*(12X+Y)-3240=1980元,可以看到收入在(108000,180000]区间的个人,只要满足分配结果年终奖在年终奖在区间[0,36000]之间,月工资在区间(9000,12000]之间,最终纳税数额都一样。比如假设月工资为11550元,年终奖为35400 元,应纳税额 =35400*3%+12*(11550-4000-5000)*3%=1980元。这是因为在此收入区间,不管年终奖和工资如何分配,只要满足分配区间,年终奖和工资的税率都是一样的,所以可以有分配的弹性区间。

同样,如果假设小A年终奖为150000元,年收入总额为204000元,通过工资和奖金个人所得税筹划表可知,收入区间在(180000,288000]元,最优分配方案为年终奖发放固定金额36000元,月工资发放(204000-36000)/12=14000元。小A年终奖应纳税额=36000*3%=1080元,工资薪金综合所得应纳税所得额为168000元,应纳税额为=12*[(14000-4000-5000)*10%-210]=3480元,小A共计需要交纳个人所得税4560元。

(四)最优方案和全并入综合所得计算比较

通过以上对比分析可以看出,如果将小A的工资都并入综合所得全年需要上缴的个人所得税为4080元,而通过最优分配表,如果小A向领导申请,改变工资和奖金的分配比例,年终奖单独计税,则小A全年需要交纳的个人所得税为1980元。两者相比较纳税筹划减少纳税:4080-1980=2100元。在过渡期,通过合理分配工资和年终奖比例,年终奖选择单独计税,可以很大程度上减轻员工税收负担,对员工工作的积极性也是正面鼓励。

三、工资和年终奖分配筹划方案建议

(一)不同收入水平者选择不同的纳税方式

由于在政策过渡期,纳税人可以灵活选择是否要将年终奖并入综合所得纳税,纳税人可以根据收入情况选择最优惠的纳税方式。

对于收入不高者,假设年收入总额分为月工资和年终奖两部分,特别是月工资没有达到免征额的个人,工资薪金无需纳税,如果单独发放年终奖,年终奖则需要按照“特殊算法”计算纳税,无基本费用扣除以及专项扣除。如果选择将年终奖计入综合所得纳税,则可享受基本费用扣除和其他扣除。因此,对部分中低收入人群,如果将年终奖并入工资薪金作为综合所得纳税,可以享受扣除费用等税收优惠,扣除优惠项目后,可能无需纳税或者只需缴纳很少的税额,如果年终奖单独计税,则会产生应纳税额或者较重的税负。

对于较高收入者,如果盲目的也将年终奖都并入工资薪金作为综合所得纳税,则会因为应纳税所得额比较高,导致要适用更高的所得税率计算纳税,增加所得税负,将年终奖单独计税更优惠。总体的筹划原则是:要比较月工资适用税率和年终奖适用税率,尽量合理分配月工资和年终奖的发放金额,年终奖单独计税,以达到总体税负最低。如何寻找这个税负最低的临界点,以及如何灵活运用临界点和避免掉入“年终奖陷阱”,对年终奖的税收筹划有很大的意义。

(二)过渡期合理分配工资和年终奖金额

根据表一,我们可以看到对于不同的收入区间都有最优惠的工资和年终奖的分配方案。通过观察可以发现,在工资和年终奖税率一致的区间,工资和年终奖的分配具有弹性空间,只要保证工资和年终奖的金额在固定区间内,则可以有一个固定的最优税额;对于工资和年终奖的税率不在一个区间,对于某一个固定收入,则存在唯一的分配方案,以达到工资和年终奖的最优分配。最有分配方案的发放形式总体来讲有以下逻辑:年收入一定,在某一个分配情况下,工资和年终奖适用税率不一致,当工资适用税率高于年终奖适用税率的情况下,在年终奖税率不进一步划入更高一档税率的情况下,应该尽量的将年收入归入年终奖,如果工资适用税率低于年终奖适用税率,则分配应该尽量偏向工资,但不至于工资金额划入更高一档税率。根据以上调整思路,可以达到税收筹划目的,减少税收负担。

(三)有效避开“年终奖陷阱”

由于我国个人所得税税率表存在“断点”,所以会经常出现年终奖多发一块钱,会导致税负急剧上升的情况。由于这种“断点”存在,会出现即使税前年终奖更多,扣税后拿到手的实际年终奖反而更少的情况。也将这种情况俗称“年终奖陷阱”。经过重新测算,在新个税法下,年终奖在某几个阶段同样会存在多发钱却收到更少钱的悲剧,具体“年终奖陷阱”为以下几个区间,[36000~38566.67]元,[144000~160500]元,[300000~318333.33]元,[420000~447500]元,[660000~706538.46]元,[960000~1120000]元,这几个档位都会存在年终奖陷阱,所以各等级年终奖发放时要避免这些区域。例如:小A2019年月工资为80000元,专项扣除10000,没有其他扣除,应纳税所得额=80000-60000-10000=10000元,应纳税额=10000*3%=300元。假设小A2019年年初发放年终奖36000元,纳税人选择不计入综合所得,单独纳税,适用税率为3%,应纳税额=36000*3%=1080元;我们财务部门多发了一元年终奖给小A,那么小A年终奖为36001元,适用税率直接跳档到10%,税负急剧增加,应纳税额=36001*10%-210=3390.1,可以看到,多发一元年终奖,小A却需要多缴个税2310.1元,显然税后工资比只发放36000元还少。因此,出于对员工的实际福利考虑,企业应该充分考虑,有效避开“年终奖陷阱”。

(四)利用股息红利替代年终奖

对于部分企业,为了激励员工,会允许符合条件的员工持有公司股份,员工可以通过持股享受企业的收益,参与企业经营管理。实施员工持股计划可以带来较多好处。对于企业而言,通过员工持股,可以培养员工忠诚度,防止核心人才流失。对于员工来说,一方面由于持有一定的股份,可以享受到股息红利的分配,增加员工的年收入,另一方面由于股息红利是税后利润的分配,员工会更多的为公司业绩贡献力量。由于我国个人所得税率是超额累计税率,具有收入差距调节作用,对于低收入者不征税或者少征税,对于高收入者多征税。最新的个人所得税税率表最高税率为45%,意味着对于较高收入者,需要交纳将近一半工资的税收,往往公司高管收入都较高,承担的个人所得税率也较高,远高于股息红利20%的税率,企业可以通过对部分高管的员工持股计划,用股息红利发放年终奖,可以进一步的降低税负。